Analyse du marché du transport routier de marchandises au Pérou

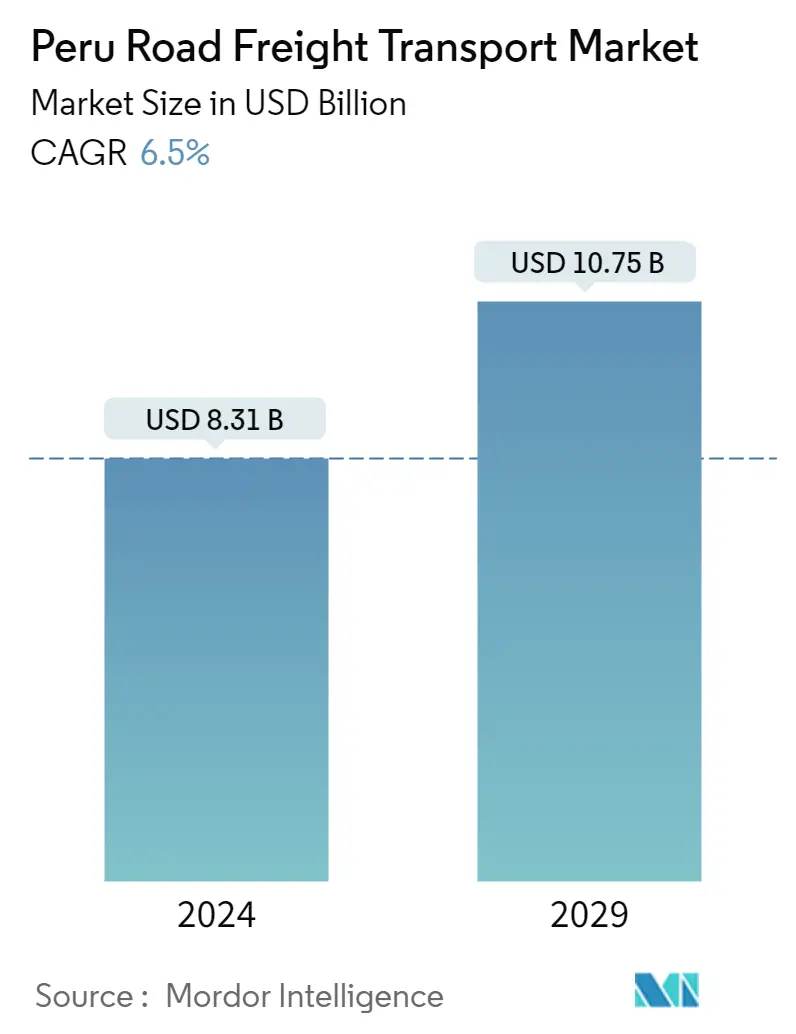

La taille du marché du transport routier de marchandises au Pérou est estimée à 8,31 milliards USD en 2024 et devrait atteindre 10,75 milliards USD dici 2029, avec une croissance de 6,5 % au cours de la période de prévision (2024-2029).

- Le gouvernement péruvien envisage de développer les infrastructures de transport et de prendre des initiatives pour accroître les investissements publics et privés dans les infrastructures et créer des mécanismes pour assurer la continuité de ses politiques. En outre, en 2021, plus de 17 projets OxI ont été attribués, pour une valeur d'environ 50 millions de dollars, ce qui est supérieur à 2019 (22 millions de dollars) et 2020 (17 millions de dollars) réunis. Ainsi, le développement des infrastructures de transport renforce encore le marché du transport routier de marchandises dans le pays.

- Le COVID-19 a fait chuter la croissance économique du Pérou à -13,9 % pour 2020. La demande extérieure a été gravement affectée par la chute du PIB des partenaires commerciaux du Pérou, et la demande intérieure a chuté en raison de la réduction des dépenses des ménages et de la suspension des projets d'investissement. Outre la perte de la demande globale, léconomie a été frappée par un important choc doffre en raison de larrêt industriel imposé par le confinement rigoureux, qui a duré plusieurs mois.

- Parallèlement, l'activité de transport routier de marchandises du pays est soutenue par les industries minière, manufacturière et agricole du pays. Dans le secteur minier, le Pérou est un leader mondial dans la production de plomb, de cuivre, d'or et de zinc, tous fortement exportés. La ressource minière la plus importante du pays est lor. Les mines d'or de Yanacocha et Pierina sont les sources d'or les plus importantes du Pérou. Comparées aux autres réserves d'or du Pérou, elles génèrent également le plus de revenus. Les gisements d'or et de cuivre s'élèvent à des millions d'onces dans le pays. Parallèlement, le pays a connu une augmentation de ses exportations agricoles au cours des deux dernières décennies, tirée par les exportations saisonnières de fruits et légumes frais de grande valeur vers l'hémisphère nord (principalement des raisins, des avocats, des myrtilles et des asperges). Ainsi, lactivité commerciale croissante dans le pays crée une énorme demande de réseaux de transport routier de marchandises.

Tendances du marché du transport routier de marchandises au Pérou

La croissance des exportations et des importations stimule le transport routier de marchandises :

Les importations et les exportations du Pérou ont créé une base solide pour le développement du transport routier de marchandises du pays. Le Pérou possédant une longue ligne côtière avec plusieurs ports, le camionnage est devenu le principal mode de transport depuis les ports vers les destinations finales. Les principaux partenaires commerciaux du Pérou en 2022 sont la Chine (17,5 milliards USD, plus de 30 % des exportations totales), les États-Unis (8,4 milliards USD, 14,5 % des exportations totales), le Japon (2,8 milliards USD, 4,9 % des exportations totales), Canada (2,6 milliards USD, 4,8% des exportations totales), etc.

De plus, en 2022, la République du Pérou a exporté pour plus de 58 milliards de dollars de produits à travers le monde, et les exportations ont connu un taux de croissance significatif de plus de 3 % par rapport à l'année précédente. En outre, environ la moitié des exportations ont été livrées vers des pays asiatiques, tandis que 18,7 % ont été vendues à des importateurs d'Amérique du Nord.

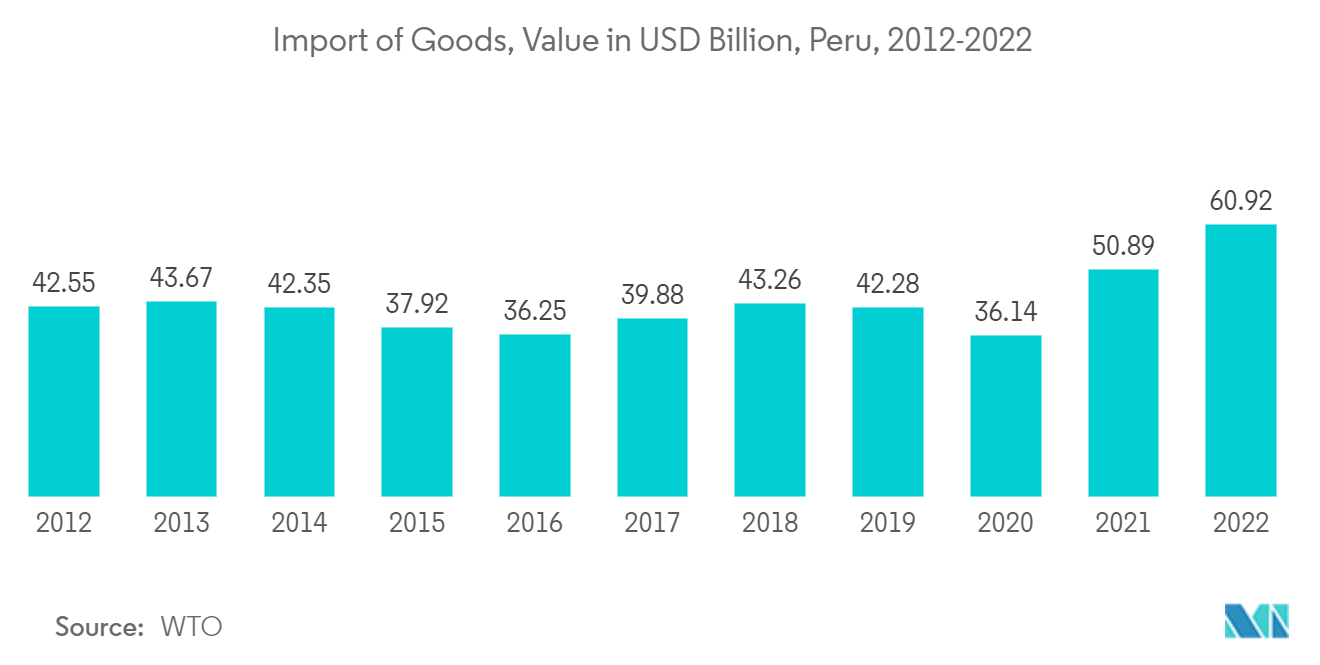

En outre, en janvier 2023, le gouvernement péruvien a adopté la loi n° 31668, qui approuve une réduction temporaire des coûts des intrants importés dans le pays. Cette loi stimule encore davantage les importations dans le pays, ce qui à son tour stimule le transport intérieur. Parallèlement, en 2022, le Pérou a importé plus de 60,9 milliards de dollars de marchandises dans le pays, soit une hausse de 20 % par rapport à 2021. Ainsi, les activités commerciales croissantes dans le pays alimentent davantage le réseau de transport routier de marchandises.

Les ventes de commerce électronique alimentent la croissance du marché

Le commerce électronique provoqué par la pandémie connaît une croissance significative au Pérou en 2021, les ventes du commerce électronique ont atteint plus de 9 milliards de dollars, soit un taux de croissance de plus de 50 % par rapport à l'année précédente. En outre, le commerce électronique est devenu la nouvelle norme après la crise pandémique. Auparavant, le commerce électronique représentait 12 % des transactions par carte, et actuellement, il représente plus de 45 % des transactions par carte.

De plus, les consommateurs péruviens sont de plus en plus enclins à la consommation numérique, et la forte croissance technologique crée des opportunités pour lexpansion du commerce électronique dans le pays. En outre, le pays est en train de devenir une économie axée sur le commerce électronique en Amérique latine, et la plupart des industries tentent d'établir leur présence au Pérou, car les ventes en ligne du pays sont en constante évolution.

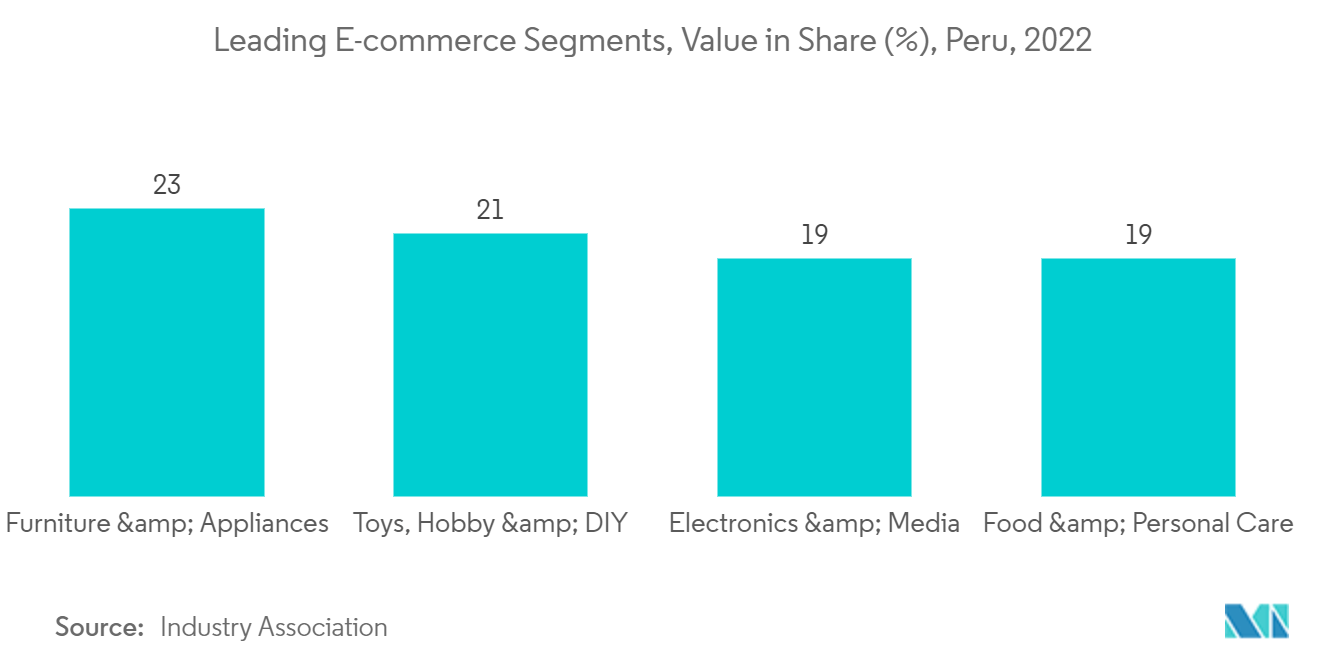

En outre, au cours des cinq dernières années, le pays a connu une croissance des importations de biens achetés en ligne de plus de 23 %, et en 2021, le pays a développé de nouveaux processus et services pour faciliter et sécuriser le commerce électronique transfrontalier. Pendant ce temps, en janvier 2022, le segment des meubles et des appareils électroménagers occupait la part la plus élevée des ventes du commerce électronique, suivi par les jouets et le bricolage, l'électronique, etc. Ainsi, la croissance des ventes du commerce électronique nécessite en outre une énorme chaîne d'approvisionnement de fret routier pour répondre aux besoins. demande croissante des utilisateurs finaux.

Aperçu du secteur du transport routier de marchandises au Pérou

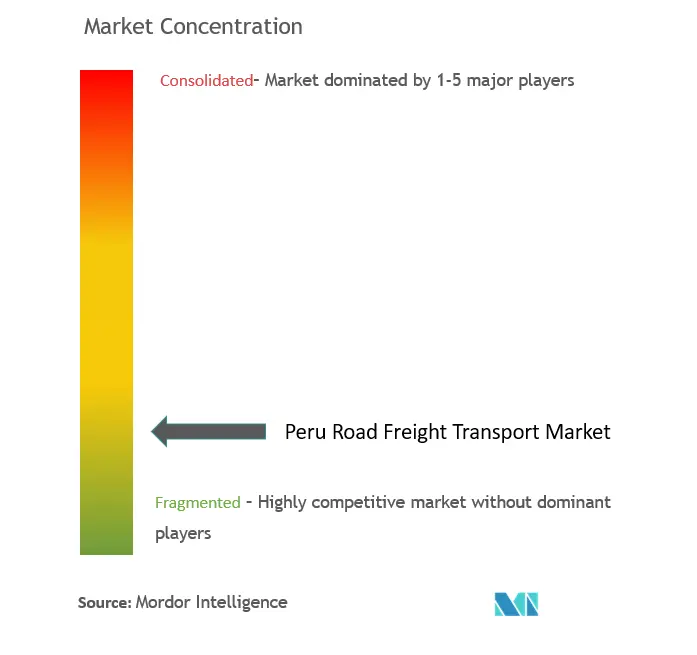

Le paysage du marché du fret routier au Pérou est fragmenté par nature avec un mélange dacteurs mondiaux et locaux, ce qui rend le secteur très compétitif. Parmi les acteurs majeurs du pays figurent DHL, DB Schenker Logistics, Peru Logistic SAC et Impala Terminals. La majorité des concurrents du secteur se développent pour tirer parti de loffre mondiale de fruits et légumes frais.

Leaders du marché du transport routier de marchandises au Pérou

DHL

DB Schenker Logistics

Peru Logistic SAC

Impala Terminals

Ceva Logistics

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du transport routier de marchandises au Pérou

Juillet 2023 la division de chaîne d'approvisionnement de DHL (une société mondiale de transitaire) prévoit d'étendre sa présence à travers l'Amérique latine (y compris le Mexique, le Chili, le Pérou, l'Argentine et la Colombie), en investissant plus de 560 millions de dollars d'ici 2028. L'argent se répercutera sur les nouvelles technologies et la numérisation, lexpansion des installations de la chaîne dapprovisionnement de DHL et les initiatives ESG visant à réduire son empreinte carbone et à développer des solutions plus durables pour les clients.

Mars 2023 : Ceva Logistics (une entreprise mondiale de logistique), s'associe à Overhaul, un fournisseur de solutions logicielles de visibilité, de risque, de conformité et d'assurance de la chaîne d'approvisionnement. Dans le cadre de ce partenariat, la solution de bout en bout d'Overhaul fournira à CEVA des alertes de risque proactives et en temps réel sur chaque expédition. Si les expéditions s'écartent de leur trajectoire, la plate-forme peut verrouiller la cargaison pour un niveau de sécurité supplémentaire.

Segmentation de lindustrie du transport routier de marchandises au Pérou

Le transport de marchandises/produits par voie routière est appelé transport routier de marchandises. Il s'agit également de l'un des types de logistique les plus traditionnels au monde, ainsi que du mode de transport le plus utilisé dans le monde. Si et quand cela est nécessaire, le fret routier est utilisé en combinaison avec les modes de fret aérien et maritime pour assurer la livraison porte à porte. En outre, le rapport couvre une analyse de fond complète du marché du fret routier au Pérou couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel de lindustrie. Limpact du COVID-19 a également été intégré et pris en compte au cours de létude.

Le marché du fret routier péruvien est segmenté par destination (nationale, internationale), par utilisateur final (industrie manufacturière (y compris automobile), pétrole et gaz, mines et carrières, agriculture, pêche et foresterie, construction, produits pharmaceutiques et soins de santé, autres utilisateurs finaux. ), par spécification de chargement complet (camion complet, chargement partiel), par conteneurisation (conteneurisé, non conteneurisé), par distance (longue distance, courte distance), par type de produit (marchandises liquides, marchandises solides) et par contrôle de la température ( contrôlé, non contrôlé). Le rapport propose la taille du marché et les prévisions pour le marché du transport routier de marchandises au Pérou en valeur (USD) pour tous les segments ci-dessus.

| Domestique |

| International |

| Fabrication (y compris automobile) |

| Pétrole et gaz, mines et carrières |

| Agriculture, pêche et foresterie |

| Construction |

| Produits pharmaceutiques et soins de santé |

| Autres utilisateurs finaux |

| Chargement complet |

| Moins qu'un camion |

| Conteneurisé |

| Non conteneurisé |

| Long-courrier |

| À court terme |

| Marchandises liquides |

| Biens solides |

| Contrôlé |

| Non contrôlé |

| Par destination | Domestique |

| International | |

| Par utilisateur final | Fabrication (y compris automobile) |

| Pétrole et gaz, mines et carrières | |

| Agriculture, pêche et foresterie | |

| Construction | |

| Produits pharmaceutiques et soins de santé | |

| Autres utilisateurs finaux | |

| Par spécification de chargement de camion | Chargement complet |

| Moins qu'un camion | |

| Par conteneurisation | Conteneurisé |

| Non conteneurisé | |

| Par distance | Long-courrier |

| À court terme | |

| Par type de produit | Marchandises liquides |

| Biens solides | |

| Par contrôle de température | Contrôlé |

| Non contrôlé |

FAQ sur les études de marché sur le transport routier de marchandises au Pérou

Quelle est la taille du marché du transport routier de marchandises au Pérou ?

La taille du marché du transport routier de marchandises au Pérou devrait atteindre 8,31 milliards USD en 2024 et croître à un TCAC de 6,5 % pour atteindre 10,75 milliards USD dici 2029.

Quelle est la taille actuelle du marché du transport routier de marchandises au Pérou ?

En 2024, la taille du marché du transport routier de marchandises au Pérou devrait atteindre 8,31 milliards USD.

Qui sont les principaux acteurs du marché du transport routier de marchandises au Pérou ?

DHL, DB Schenker Logistics, Peru Logistic SAC, Impala Terminals, Ceva Logistics sont les principales sociétés opérant sur le marché du transport routier de marchandises au Pérou.

Quelles années couvre ce marché du transport routier de marchandises au Pérou et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du transport routier de marchandises au Pérou était estimée à 7,80 milliards USD. Le rapport couvre la taille historique du marché du transport routier de marchandises au Pérou pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du transport routier de marchandises au Pérou pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du transport routier de marchandises au Pérou

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du transport routier de marchandises au Pérou 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du transport routier de marchandises au Pérou comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.