Analyse du marché intermédiaire du pétrole et du gaz

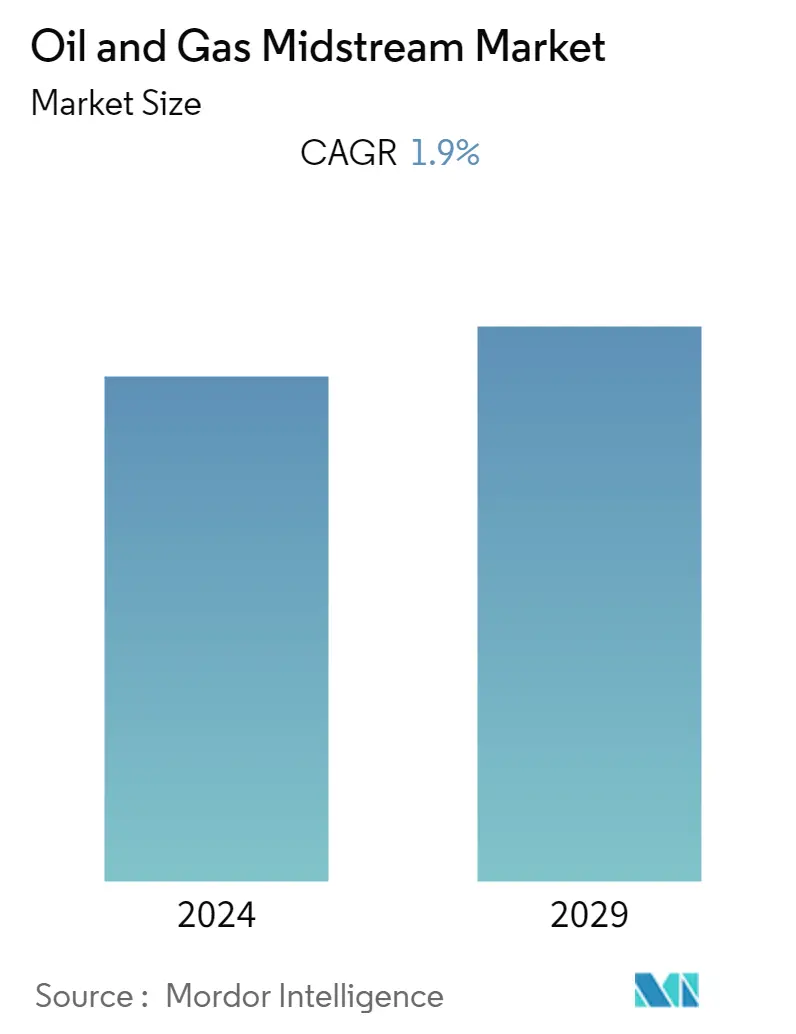

La longueur mondiale des oléoducs et gazoducs en exploitation était estimée à environ 2 079 720 km en 2020, et devrait atteindre 2 400 000 km d'ici la fin de 2027, enregistrant un TCAC d'environ 1,9 % au cours de la période de prévision 2022-2027. Le secteur pétrolier et gazier intermédiaire na pas été affecté par la pandémie de COVID-19 puisque lutilisation constante dinstallations de stockage pour stocker les hydrocarbures, lutilisation de pipelines pour le transport de carburant et la demande résiliente de GNL en 2020 ont maintenu la demande de services intermédiaires à un niveau normal. Des facteurs tels que laugmentation de la production et de la consommation de gaz naturel et de produits pétroliers raffinés devraient stimuler la demande de services de pipelines dans les années à venir et stimuleront probablement le marché intermédiaire du pétrole et du gaz au cours de la période de prévision. Cependant, les préoccupations environnementales concernant les nouveaux pipelines et les infrastructures de transport freineront probablement la croissance du marché intermédiaire du pétrole et du gaz dans les années à venir.

- Le segment des transports dominera probablement le marché au cours de la période de prévision en raison de la demande croissante de produits raffinés.

- Laugmentation des investissements et le développement de champs offshore petits et complexes dans différentes régions devraient accroître la demande de services intermédiaires. Par conséquent, cela devrait offrir une excellente opportunité pour le secteur intermédiaire au cours de la période de prévision.

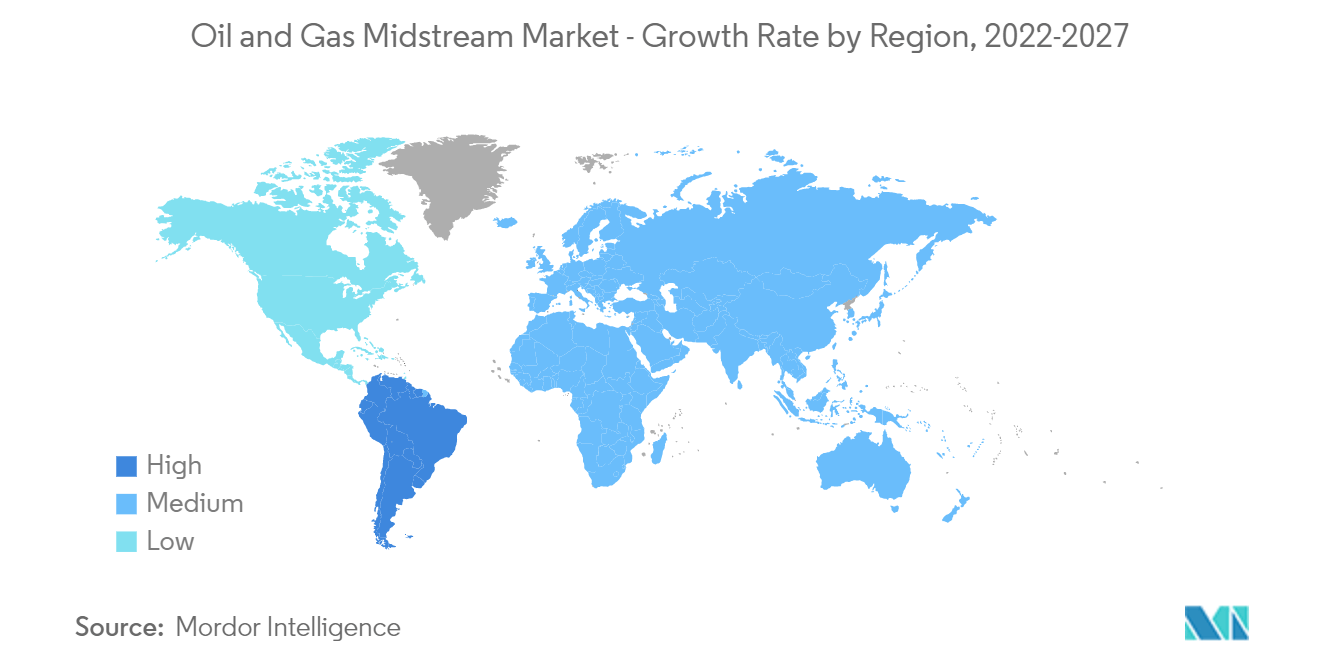

- LAmérique du Sud devrait être le marché à la croissance la plus rapide au cours de la période de prévision, principalement en raison de la demande croissante de GNL dans des pays comme le Chili, le Brésil et lArgentine.

Tendances du marché intermédiaire du pétrole et du gaz

Le secteur des transports dominera le marché

- Lindustrie du transport du pétrole et du gaz est dominée par les pipelines. Lapprovisionnement en pétrole et en gaz dans différentes régions devrait dépasser la capacité de transport existante, ce qui nécessitera des expansions et la construction de nouveaux pipelines.

- À léchelle mondiale, la demande croissante dénergie a entraîné une augmentation de la construction de nouveaux pipelines et dinstallations de transport, car le besoin continu dénergie exige de nouvelles infrastructures pétrolières et gazières. Cette demande croissante dénergie a entraîné une augmentation de la construction de nouveaux terminaux et de pipelines, notamment doléoducs et de gazoducs et de transports, en particulier en Asie-Pacifique (APAC) et en Afrique.

- Par exemple, en mai 2021, la Russie et le Pakistan ont signé un accord pour construire un gazoduc denviron 1100 km dune valeur de 2 milliards de dollars dici fin 2023. En outre, la Russie et lInde ont également signé un accord dune valeur de 40 milliards de dollars sur les exportations de gaz naturel vers Inde. La Russie est un exportateur important de GNL, ce qui représente une opportunité dans le secteur des pipelines pour les acteurs du marché au cours de la période de prévision.

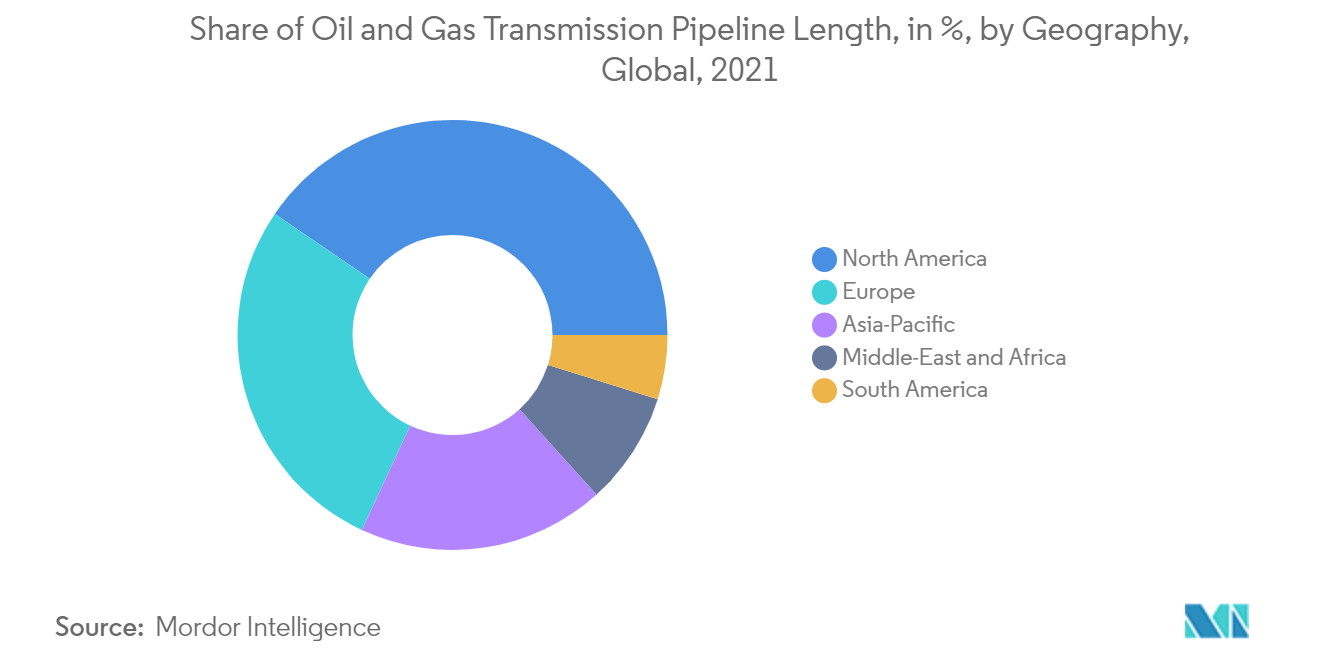

- De plus, lAmérique du Nord, le plus grand marché du secteur intermédiaire du pétrole et du gaz, a commencé à développer son infrastructure de pipelines il y a plus dun demi-siècle. Par conséquent, de nombreux pipelines sont vieux et la demande augmente conformément à laugmentation prévue de la demande de produits pétroliers et de gaz naturel.

- Les nouvelles activités dexploration et de production pétrolières et gazières à léchelle mondiale, ainsi quun réseau de pipelines amélioré et efficace pour le transport, influenceront considérablement la croissance du marché au cours de la période de prévision.

- Ainsi, le secteur des transports couvre les principaux marchés du secteur intermédiaire. Par conséquent, avec la croissance du secteur des transports, le secteur intermédiaire devrait également augmenter au cours de la période de prévision.

LAmérique du Sud sera le marché à la croissance la plus rapide

- LAmérique du Sud devrait être le marché à la croissance la plus rapide pour le marché intermédiaire du pétrole et du gaz au cours de la période de prévision.

- LAmérique du Sud abrite certains des plus grands pays du monde en termes de réserves prouvées de pétrole et de gaz. La région abrite également lun des plus grands marchés pétroliers et gaziers offshore au monde. Le Brésil, le Venezuela, l'Argentine et la Colombie sont les principaux pays de l'industrie pétrolière et gazière de la région.

- Les projets pétroliers et gaziers, tant offshore qu'onshore, en Amérique du Sud ont des prix d'équilibre inférieurs et des délais de retour sur investissement compétitifs par rapport à des projets similaires dans le monde, ce qui les rend plus résilients dans la période de turbulences actuelle. Une trentaine de projets pétroliers et gaziers offshore devraient recevoir le feu vert dans la région sur trois ans (2021-2023), ce qui nécessitera un investissement cumulé de l'ordre de 50 milliards de dollars. Ces projets sont exploités par un mélange de compagnies pétrolières nationales (NOC) et de grandes sociétés indépendantes; en outre, laugmentation des infrastructures de pipelines, associée au développement des champs pétrolifères, devrait propulser le marché intermédiaire en Amérique du Sud au cours de la période de prévision.

- Par exemple, Petrobras prévoit d'investir environ 55 milliards de dollars pour la période 2021 à 2025. Sur cet investissement total, 84 % sont alloués à l'exploration et à la production (EP) pétrolières et gazières. Linvestissement denviron 46 milliards USD dans lEP concerne environ 32 milliards USD, soit 70 %, dans des actifs pré-salifères. Cela indique que le secteur pétrolier et gazier en amont, en particulier les actifs pétroliers et gaziers offshore au Brésil, devrait connaître des investissements importants dans l'infrastructure de pipelines pour le transport du pétrole brut au cours de la période de prévision.

- En outre, il existe trois grands projets de pipelines au Brésil, notamment des pipelines d'expansion de capacité et des pipelines nouvellement construits. Le gazoduc d'expansion de capacité comprend le gazoduc Bolivie-Brésil (GASBOL), qui devrait augmenter la capacité du gazoduc à environ 3,6 millions de mètres cubes d'ici 2022. La nouvelle construction du gazoduc comprend le gazoduc entre l'Argentine et le Brésil et Sao Carlos. , Sao Paulo et le Brésil.

- De plus, la région a connu une croissance du marché du GNL en raison de la demande croissante de gaz de pays comme le Chili, le Brésil et l'Argentine. Le Chili, le Brésil et lArgentine ont été les principaux importateurs de GNL de la région, avec des importations respectives de 3,7, 3,3 et 1,8 milliards de mètres cubes en 2020. En 2020, lensemble de la région dAmérique du Sud et dAmérique centrale a importé un total de 13,9 milliards de mètres cubes. mètres de GNL.

- En mars 2021, le projet de loi 4476/2020, qui institue la nouvelle loi sur le gaz, a été adopté par la Chambre des députés du Brésil. Le projet de loi éloigne le contrôle de Petrobras, contrôlé par l'État, permet aux entreprises qui souhaitent construire des gazoducs de suivre un processus d'autorisation simple plutôt que le précédent contrat plus complexe, et donne plus de pouvoir au régulateur de l'énergie, l'Agence nationale brésilienne du pétrole, Gaz naturel et biocarburants. La loi devrait générer des changements importants dans le secteur, car les entreprises privées peuvent obtenir rapidement des permis d'importation de gaz naturel, tout comme les tiers pouvant accéder à l'infrastructure du terminal GNL.

- Par conséquent, en raison des points ci-dessus, lAmérique du Sud devrait être la région connaissant la croissance la plus rapide sur le marché intermédiaire du pétrole et du gaz au cours de la période de prévision.

Aperçu du secteur intermédiaire du pétrole et du gaz

Le marché intermédiaire du pétrole et du gaz est modérément consolidé. Certains des principaux acteurs de ce marché comprennent APA Group, Chevron Corporation, BP PLC, Enbridge Pipelines Inc. et Shell PLC, entre autres.

Leaders du marché intermédiaire du pétrole et du gaz

APA Group

Chevron Corporation

BP PLC

Enbridge Pipelines Inc.

Shell PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché intermédiaire du pétrole et du gaz

- En décembre 2020, le ministère indien du Pétrole a annoncé un plan visant à investir environ 60 milliards de dollars dans l'expansion des infrastructures gazières en Inde d'ici 2024. Grâce à cela, le gouvernement prévoit d'augmenter la part du gaz naturel à 15 % d'ici 2030 dans le secteur énergétique du pays. mélanger. L'investissement se concentrera principalement sur le développement de réseaux de pipelines et de terminaux GNL à travers le pays.

- En février 2021, les chefs dÉtat du Nigeria et du Maroc ont réaffirmé leur engagement à construire un gazoduc commun qui devrait élargir laccès à lénergie à travers lAfrique de lOuest. Le gazoduc de 5 660 km, dont le coût est estimé à environ 25 milliards de dollars, devrait servir d'extension au gazoduc ouest-africain existant qui dessert actuellement le Bénin, le Togo et le Ghana et se connectera à l'Espagne via Cadix.

- En juillet 2021, après des années de relations tendues, le Kenya et la Tanzanie ont signé un accord de gazoduc d'un milliard de dollars. L'accord sur le gazoduc transportera du gaz entre la ville côtière de Mombasa au Kenya et Dar es Salaam en Tanzanie. Le projet couvrira plus de 600 kilomètres.

Segmentation de lindustrie intermédiaire du pétrole et du gaz

Le rapport sur le marché intermédiaire du pétrole et du gaz comprend:.

| Transport |

| Stockage et terminaux |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| Amérique du Sud |

| Moyen-Orient et Afrique |

| Secteur | Transport |

| Stockage et terminaux | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| Amérique du Sud | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché dans le secteur intermédiaire du pétrole et du gaz

Quelle est la taille actuelle du marché intermédiaire du pétrole et du gaz ?

Le marché intermédiaire du pétrole et du gaz devrait enregistrer un TCAC de 1,9 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché intermédiaire du pétrole et du gaz ?

APA Group, Chevron Corporation, BP PLC, Enbridge Pipelines Inc., Shell PLC sont les principales sociétés opérant sur le marché intermédiaire du pétrole et du gaz.

Quelle est la région qui connaît la croissance la plus rapide sur le marché intermédiaire du pétrole et du gaz ?

On estime que lAmérique du Sud connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché intermédiaire du pétrole et du gaz ?

En 2024, lAmérique du Nord représente la plus grande part de marché du marché intermédiaire du pétrole et du gaz.

Quelles années couvre ce marché intermédiaire du pétrole et du gaz ?

Le rapport couvre la taille historique du marché du pétrole et du gaz dans le secteur intermédiaire pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du pétrole et du gaz dans le secteur intermédiaire pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie intermédiaire du pétrole et du gaz

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du secteur intermédiaire du pétrole et du gaz en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du secteur pétrolier et gazier comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.