Taille du marché des ingrédients de protéines de pois en Amérique du Nord

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 511.92 Millions de dollars américains | |

| Taille du Marché (2029) | 633.68 Millions de dollars américains | |

| Plus grande part par utilisateur final | Aliments et boissons | |

| CAGR (2024 - 2029) | 5.58 % | |

| Plus grande part par pays | États-Unis | |

| Concentration du Marché | Moyen | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des ingrédients de protéines de pois en Amérique du Nord

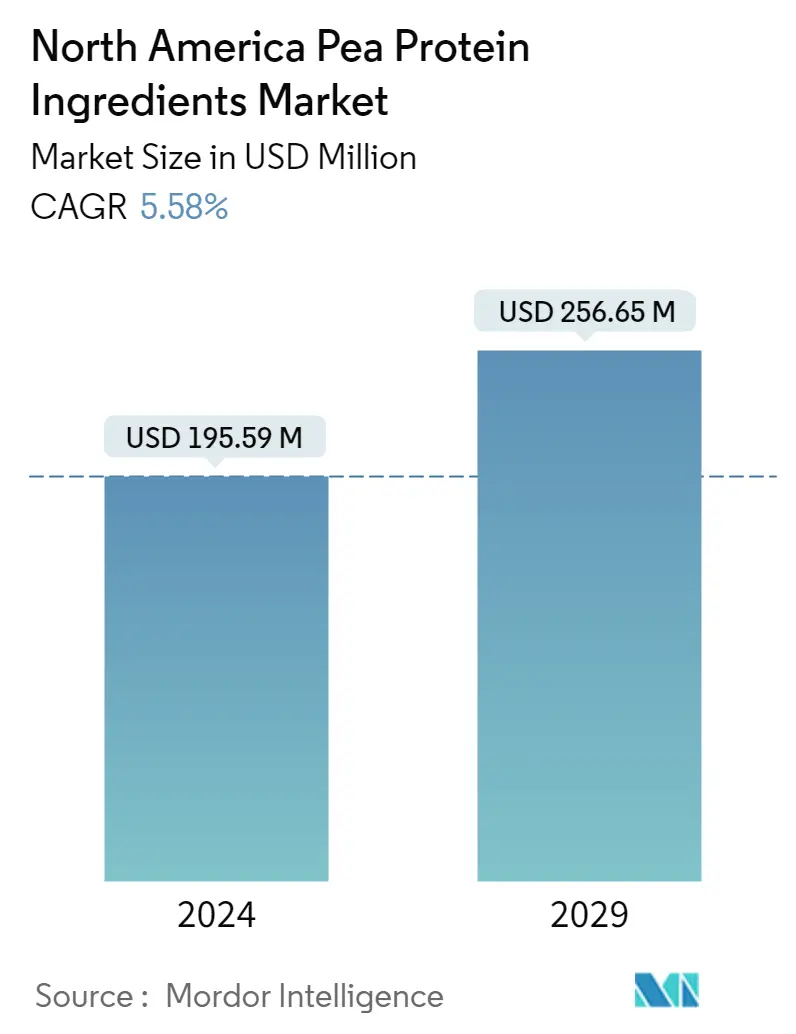

La taille du marché des ingrédients de protéines de pois en Amérique du Nord est estimée à 195,59 millions de dollars en 2024 et devrait atteindre 256,65 millions de dollars dici 2029, avec une croissance de 5,58 % au cours de la période de prévision (2024-2029).

Le secteur FB représentait une part importante en 2022 avec une demande croissante de produits alternatifs à la viande.

- Le segment des aliments et des boissons est le principal segment d'application des protéines de pois dans la région, mené par les substituts de viande et les produits alimentaires PAM/RTC. En 2022, ces deux sous-segments détenaient une part en volume de 57 % de la protéine de pois globale consommée en Amérique du Nord. Un autre segment important pour les protéines de pois est celui des suppléments, qui a enregistré un TCAC de 4,47 % au cours de la période détude. Ces progrès indiquent une tendance selon laquelle les suppléments deviennent un élément courant de la vie quotidienne et sont considérés comme plus sains, satisfaisants et nutritifs.

- La préférence croissante pour les aliments et les boissons à base de protéines végétales incite les entreprises à investir stratégiquement dans ce secteur. LAmérique du Nord est en train de devenir lun des principaux marchés établis pour la viande dorigine végétale à léchelle mondiale, le segment de la viande et des substituts de viande devant connaître la croissance la plus rapide en ce qui concerne les protéines de pois. Le segment devrait enregistrer un TCAC de 10,48 % au cours de la période de prévision.

- Dans la région, le véganisme devient de plus en plus populaire. De plus en plus de personnes adoptent un régime végétalien et achètent uniquement des produits à base de plantes. Lacceptation croissante des régimes végétaliens devrait être avantageuse pour les fabricants de suppléments protéiques à base de plantes. En 2021, on estimait que 0,5 % de la population américaine (1,62 million) était végétalienne. Même si un petit nombre dAméricains sont végétaliens, en réalité, le nombre de personnes qui ne sont pas complètement végétaliennes mais qui aspirent à lêtre est bien plus élevé. 39 % des Américains déclarent que leur alimentation ne se compose pas entièrement daliments dorigine végétale, mais ils souhaitent devenir entièrement végétaliens en évitant autant daliments dorigine animale que possible.

- Les États-Unis ont conservé leur première position dans la région en 2022. La protéine de pois a gagné en popularité dans le pays en raison de l'acceptation généralisée par les consommateurs de la polyvalence dans différentes applications. Les fabricants préfèrent également la protéine de pois, citant sa capacité à répondre aux objectifs nutritionnels, fonctionnels et d'étiquetage. Le pays était suivi par le Mexique et le Canada en termes de valeur marchande, tirée par le secteur de l'alimentation et des boissons.

- Les entreprises augmentent leur production pour répondre à la demande croissante de protéines de pois aux États-Unis. En 2021, Puris de Cargill a lancé sa nouvelle usine aux États-Unis avec pour objectif de doubler la production de son ingrédient protéique de pois. De même, Ingredion a élargi sa gamme tendance de solutions à base de plantes pour l'industrie agroalimentaire, en ajoutant deux ingrédients à base de pois à son usine de protéines de pois basée au Nebraska. De tels développements concurrentiels constants dans la région devraient stimuler davantage la croissance du secteur FB, enregistrant un TCAC de 5,49 %, en volume, au cours de la période de prévision.

- Le Mexique est le pays qui connaît la croissance la plus rapide sur le marché mondial des protéines de pois. Il devrait enregistrer un TCAC de 8,05 % en termes de valeur au cours de la période de prévision. Il existe une préoccupation croissante pour atténuer la menace de maladies graves telles que les maladies cardiovasculaires et l'obésité associées à la consommation excessive de viande, qui constitue la principale composante de l'alimentation mexicaine. Environ 73 % de la population mexicaine est en surpoids. Cela amène les gens à se tourner vers des alternatives plus saines, telles que les produits protéinés à base de pois, ce qui entraîne une croissance du marché.

Tendances du marché des ingrédients de protéines de pois en Amérique du Nord

- Les aliments biologiques pour bébés, moteurs du marché à lavenir

- Les grands acteurs commerciaux mènent la croissance du secteur de la boulangerie

- Les boissons enrichies connaîtront une augmentation des ventes au cours de la période de prévision

- Lévolution des consommateurs vers des régimes faibles en glucides constitue une menace pour la croissance du marché

- L'augmentation de la demande de paquets individuels pourrait augmenter la production

- Acteurs clés sur lesquels se concentrer sur la fortification et lenrichissement nutritionnel

- Les alternatives laitières connaîtront un taux de croissance significatif

- Mettre l'accent sur la sensibilisation et l'innovation ; moteur de la croissance du marché de la nutrition des personnes âgées

- De grandes opportunités pour les produits alternatifs à la viande

- Le commerce électronique deviendra lun des canaux les plus privilégiés

- Les principaux acteurs se concentrent davantage sur les ingrédients sains après le COVID-19

- La nutrition sportive/de performance connaîtra une croissance significative au cours de la période de prévision

- Demande constante des États-Unis pour soutenir le marché

- Lindustrie cosmétique doit sappuyer sur la synergie de linnovation et de linfluence des médias sociaux

Aperçu du marché des ingrédients de protéines de pois en Amérique du Nord

Le marché nord-américain des ingrédients de protéines de pois est modérément consolidé, les cinq principales entreprises occupant 55,72 %. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, Bunge Limited, International Flavors Fragrances, Inc., Kerry Group PLC et The Scoular Company (triés par ordre alphabétique).

Leaders du marché des ingrédients de protéines de pois en Amérique du Nord

Archer Daniels Midland Company

Bunge Limited

International Flavors & Fragrances, Inc.

Kerry Group PLC

The Scoular Company

Other important companies include Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, Roquette Frères.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des ingrédients de protéines de pois en Amérique du Nord

- Juin 2022 Roquette, acteur mondial des ingrédients d'origine végétale et pionnier des protéines végétales, annonce le lancement de sa nouvelle gamme NUTRALYS® de protéines texturées Bio issues de pois et de fèves.

- Avril 2021 Ingredion Inc. a ajouté deux nouveaux ingrédients à son segment de protéines de pois d'origine végétale. Elle a lancé l'isolat de protéine de pois Vitessense Pulse 1853 et l'amidon de pois Purity P 1002, qui proviennent à 100 % de manière durable de fermes nord-américaines.

- Février 2021 DuPont's Nutrition Biosciences et la société d'ingrédients IFF annoncent leur fusion en 2021. La société issue du regroupement continuera à opérer sous le nom d'IFF. Les portefeuilles complémentaires confèrent à l'entreprise des positions de leader dans une gamme d'ingrédients, notamment la protéine de pois.

Rapport sur le marché des ingrédients de protéines de pois en Amérique du Nord – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Usine

- 3.3 Tendances de production

- 3.3.1 Usine

- 3.4 Cadre réglementaire

- 3.4.1 États-Unis

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Formulaire

- 4.1.1 Concentrés

- 4.1.2 Isole

- 4.1.3 Texturé/Hydrolysé

- 4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Confiserie

- 4.2.2.1.6 Produits laitiers et substituts laitiers

- 4.2.2.1.7 Viande/volaille/fruits de mer et substituts de viande

- 4.2.2.1.8 Produits Alimentaires PAM/RTC

- 4.2.2.1.9 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.3 Nutrition sportive/de performance

- 4.3 Pays

- 4.3.1 Canada

- 4.3.2 Mexique

- 4.3.3 États-Unis

- 4.3.4 Reste de l'Amérique du Nord

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 Cargill Incorporated

- 5.4.4 Farbest-Tallman Foods Corporation

- 5.4.5 Glanbia PLC

- 5.4.6 Ingrédion Incorporée

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Kerry Group PLC

- 5.4.9 Roquette Frères

- 5.4.10 The Scoular Company

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie des ingrédients de protéines de pois en Amérique du Nord

Les concentrés, isolats, texturés/hydrolysés sont couverts en tant que segments par formulaire. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final. Le Canada, le Mexique et les États-Unis sont couverts en segments par pays.

- Le segment des aliments et des boissons est le principal segment d'application des protéines de pois dans la région, mené par les substituts de viande et les produits alimentaires PAM/RTC. En 2022, ces deux sous-segments détenaient une part en volume de 57 % de la protéine de pois globale consommée en Amérique du Nord. Un autre segment important pour les protéines de pois est celui des suppléments, qui a enregistré un TCAC de 4,47 % au cours de la période détude. Ces progrès indiquent une tendance selon laquelle les suppléments deviennent un élément courant de la vie quotidienne et sont considérés comme plus sains, satisfaisants et nutritifs.

- La préférence croissante pour les aliments et les boissons à base de protéines végétales incite les entreprises à investir stratégiquement dans ce secteur. LAmérique du Nord est en train de devenir lun des principaux marchés établis pour la viande dorigine végétale à léchelle mondiale, le segment de la viande et des substituts de viande devant connaître la croissance la plus rapide en ce qui concerne les protéines de pois. Le segment devrait enregistrer un TCAC de 10,48 % au cours de la période de prévision.

- Dans la région, le véganisme devient de plus en plus populaire. De plus en plus de personnes adoptent un régime végétalien et achètent uniquement des produits à base de plantes. Lacceptation croissante des régimes végétaliens devrait être avantageuse pour les fabricants de suppléments protéiques à base de plantes. En 2021, on estimait que 0,5 % de la population américaine (1,62 million) était végétalienne. Même si un petit nombre dAméricains sont végétaliens, en réalité, le nombre de personnes qui ne sont pas complètement végétaliennes mais qui aspirent à lêtre est bien plus élevé. 39 % des Américains déclarent que leur alimentation ne se compose pas entièrement daliments dorigine végétale, mais ils souhaitent devenir entièrement végétaliens en évitant autant daliments dorigine animale que possible.

| Concentrés |

| Isole |

| Texturé/Hydrolysé |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Soins personnels et cosmétiques | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Canada |

| Mexique |

| États-Unis |

| Reste de l'Amérique du Nord |

| Formulaire | Concentrés | ||

| Isole | |||

| Texturé/Hydrolysé | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Confiserie | |||

| Produits laitiers et substituts laitiers | |||

| Viande/volaille/fruits de mer et substituts de viande | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

| Pays | Canada | ||

| Mexique | |||

| États-Unis | |||

| Reste de l'Amérique du Nord | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour l'utiliser comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.