Taille et part du marché nord-américain des après-shampooings

Analyse du marché nord-américain des après-shampooings par Mordor Intelligence

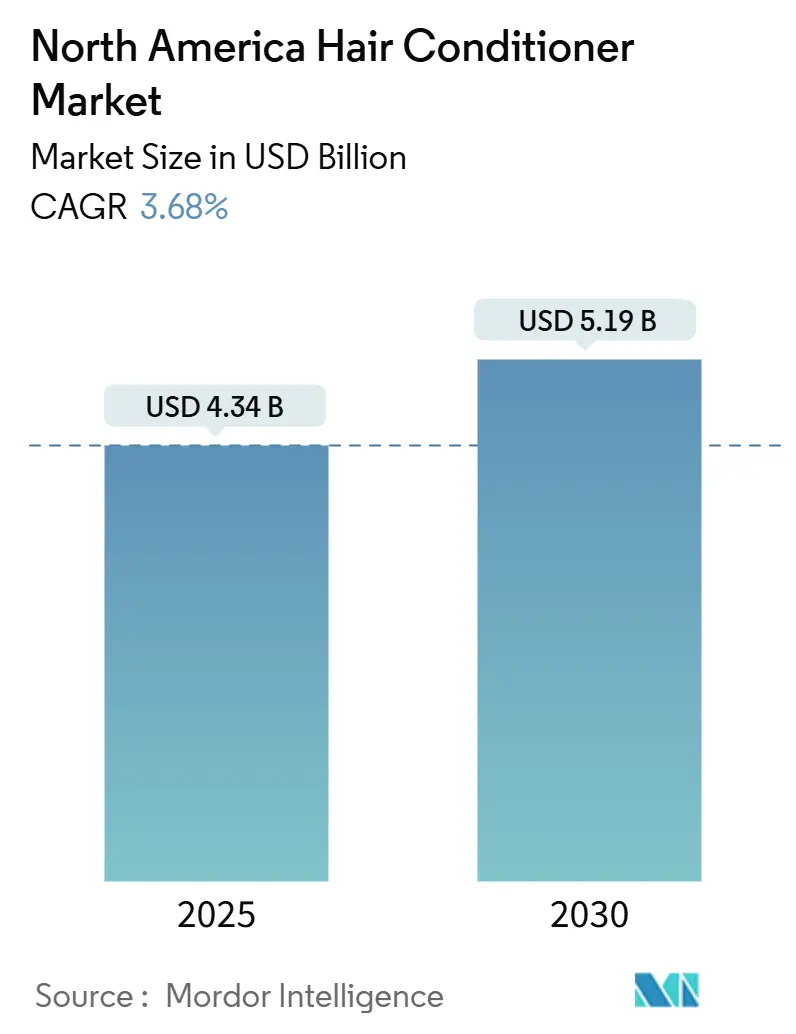

Le marché nord-américain des après-shampooings est estimé à 4,34 milliards USD en 2025 et devrait atteindre 5,19 milliards USD d'ici 2030, reflétant un TCAC de 3,68 % sur la période de prévision (2025-2030). Le marché des après-shampooings en Amérique du Nord connaît une croissance constante, stimulé par la préférence croissante des consommateurs pour les formulations naturelles sans sulfates et les produits de conditionnement semi-solides sans rinçage conçus pour répondre aux divers types de cheveux et exigences de coiffage. De plus, les produits haut de gamme, les revendications d'étiquetage propre et la personnalisation pilotée par algorithmes capturent une part croissante des dépenses discrétionnaires. Pendant ce temps, les offres du marché de masse dépendant du volume s'appuient fortement sur les promotions pour maintenir leur présence en rayon. Les décisions d'achat des consommateurs sont de plus en plus influencées par la transparence des ingrédients et l'efficacité prouvée des produits. Ce changement a permis aux petites marques axées sur la science de gagner des parts de marché sur le marché nord-américain des après-shampooings, même avec des budgets publicitaires limités. Alors que les États-Unis restent le principal moteur de la demande, l'adoption rapide de la culture des salons au Mexique et la forte préférence du Canada pour les produits éco-certifiés incitent les fournisseurs à réévaluer les stratégies de production et d'inventaire régionales.

Points clés du rapport

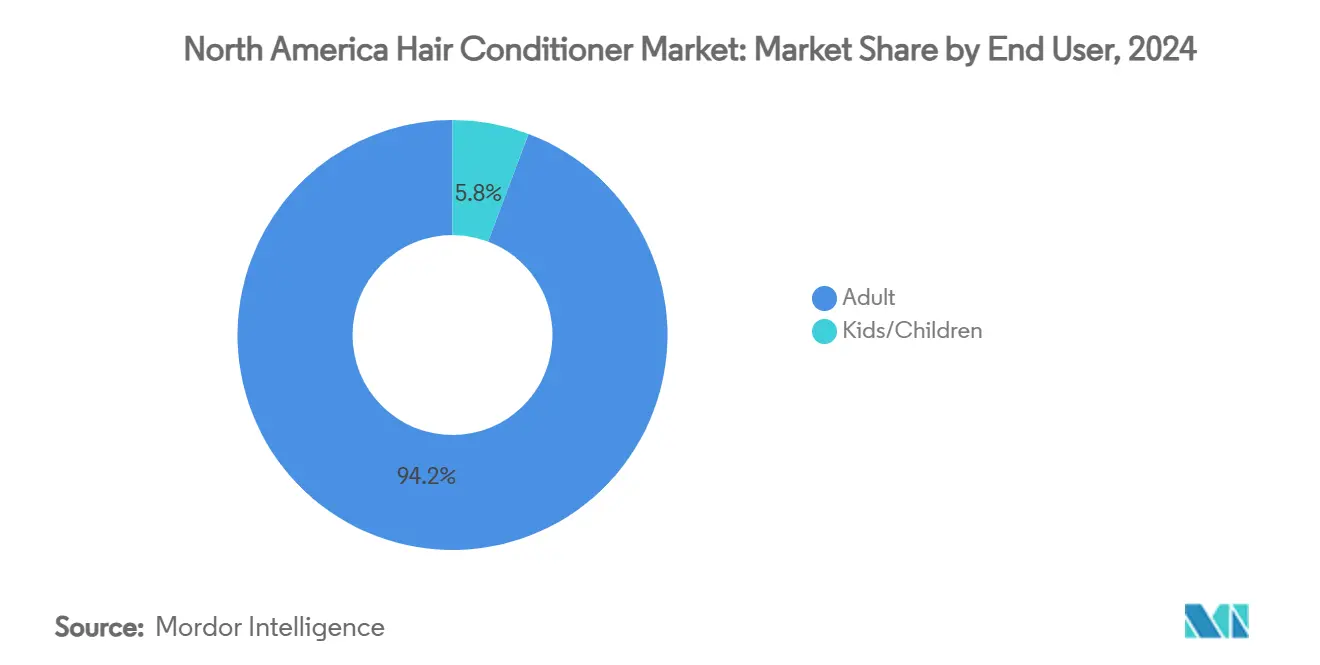

- Par utilisateur final, les adultes ont dominé avec 94,24 % du marché nord-américain des après-shampooings en 2024 ; le segment enfants devrait enregistrer le TCAC le plus rapide de 4,25 % jusqu'en 2030.

- Par catégorie, les produits de marché de masse ont capturé 72,23 % des ventes de 2024, tandis que les après-shampooings haut de gamme et de prestige sont en voie d'atteindre un TCAC de 4,62 % jusqu'en 2030.

- Par ingrédient, les formulations conventionnelles/synthétiques ont capturé 70,34 % de part en 2024 ; les variantes naturelles/biologiques devraient grimper à un TCAC de 5,15 % sur la période de prévision (2025 à 2030).

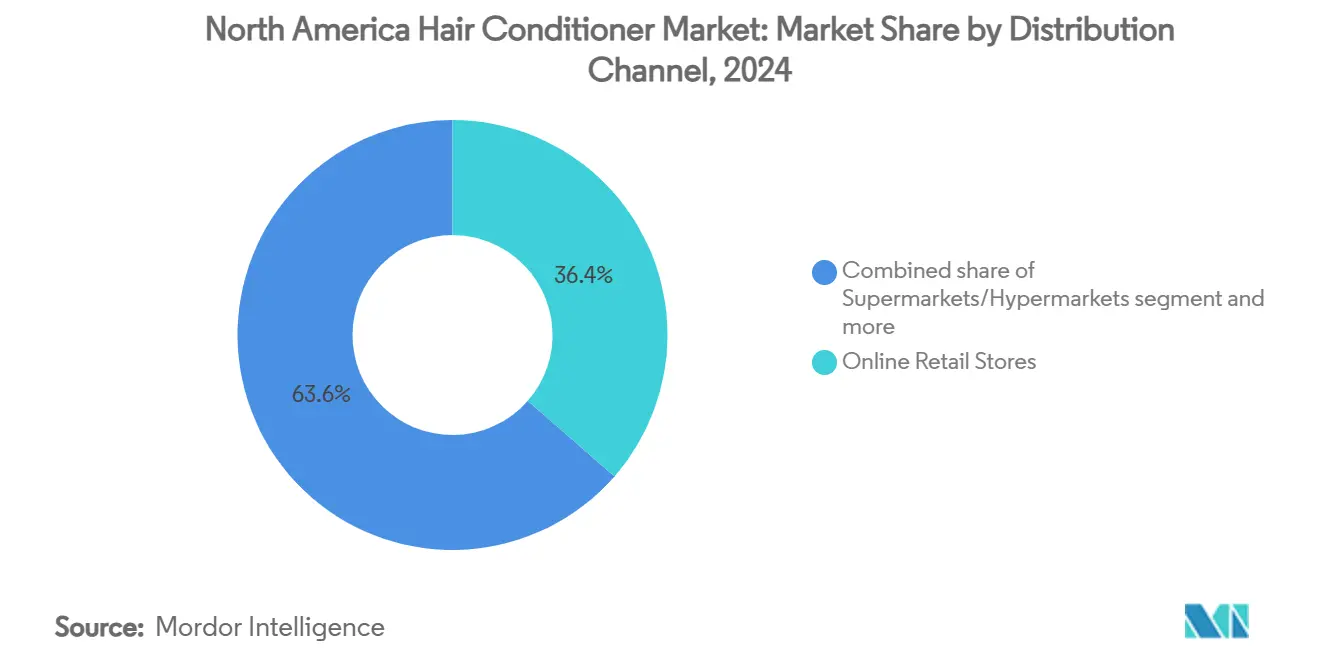

- Par canal de distribution, la vente en ligne a mené avec 36,43 % des revenus du marché en 2024 et devrait également afficher le TCAC le plus rapide de 5,63 % jusqu'en 2030.

- Par géographie, les États-Unis ont capturé 78,46 % des ventes régionales en 2024, tandis que le Mexique reste le marché à croissance la plus rapide avec des perspectives de TCAC de 6,15 %.

Tendances et perspectives du marché nord-américain des après-shampooings

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Forte demande pour les produits formulés avec des ingrédients d'étiquetage propre | +1.2% | États-Unis et Canada ; adoption précoce dans le segment haut de gamme du Mexique | Moyen terme (2-4 ans) |

| Influence des médias sociaux et de l'endorsement de célébrités | +1.0% | États-Unis ; momentum se propageant au Mexique et au Canada | Court terme (≤ 2 ans) |

| Inclination des consommateurs vers les produits naturels et biologiques | +1.5% | Canada et États côtiers des États-Unis ; en hausse dans les zones métropolitaines du Mexique | Moyen terme (2-4 ans) |

| Demande des consommateurs pour des après-shampooings multiculturels | +0.9% | Centres urbains diversifiés aux États-Unis et au Canada ; émergent au Mexique | Moyen terme (2-4 ans) |

| Popularité croissante des solutions de soins capillaires personnalisées | +0.8% | E-commerce haut de gamme des États-Unis ; déploiements pilotes au Canada | Long terme (≥ 4 ans) |

| Avancées dans les formulations de produits de soins capillaires | +0.6% | Centres de recherche des États-Unis avec adoption à travers le Canada et le Mexique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Forte demande pour les produits formulés avec des ingrédients d'étiquetage propre

Les consommateurs accordent de plus en plus la priorité à la santé, à la durabilité et à la transparence, entraînant un changement significatif dans le comportement d'achat. Ils exigent désormais des produits qui sont non seulement sûrs et efficaces, mais aussi respectueux de l'environnement et sourcés de manière éthique. Cette évolution a élevé ' l'étiquetage propre ' d'un terme marketing à une attente de base, obligeant les formulateurs à remplacer les tensioactifs et conservateurs controversés par des alternatives à base de plantes. L'attention réglementaire accrue a stimulé le développement d'alternatives naturelles innovantes. Par exemple, en avril 2025, BASF a introduit deux nouveaux ingrédients de soins personnels : Verdessence Maize, un polymère coiffant biodégradable, et Dehyton PK45 GA/RA, une bétaïne dérivée d'huile de coco certifiée Rainforest Alliance. De plus, les produits formulés sans sulfates, silicones et parabènes, et enrichis d'huiles naturelles telles que l'argan et la noix de coco, gagnent rapidement des parts de marché. Un exemple proéminent est l'après-shampooing ' Hair Volume Multiplier ' de Pantene, qui utilise des actifs dérivés de plantes pour se conformer aux normes de beauté propre. Également, formulé sans sulfates, silicones, parabènes, colorants, phtalates ou huile minérale, cet après-shampooing fournit une nutrition ciblée et renforce les cheveux pour minimiser les dommages.

Influence des médias sociaux et de l'endorsement de célébrités

Les plateformes de médias sociaux telles que TikTok et Instagram se sont transformées d'outils promotionnels simples en écosystèmes hautement interactifs où les consommateurs s'engagent avec les influenceurs pour co-créer des produits. L'essor des vidéos virales de test de produits a non seulement stimulé une croissance substantielle des ventes en ligne, mais a également fourni aux équipes de recherche et développement des commentaires précieux en temps réel sur les attributs critiques des produits, notamment le parfum, la texture et l'emballage. Les promotions d'influenceurs ont un impact mesurable sur le comportement des consommateurs, les consommateurs achetant des produits de beauté après avoir rencontré de tels endorsements. De plus, en Amérique du Nord, les insights consommateurs basés sur les données influencent de plus en plus les lancements de produits menés par des célébrités sur le marché des après-shampooings. Cette approche permet des ajustements de formulation plus rapides basés sur les commentaires en temps réel. Par exemple, Pattern Beauty, dirigé par Tracee Ellis Ross, tire parti des contributions des consommateurs pour affiner les produits conçus pour les cheveux texturés. Cette démocratisation du développement de produits donne aux marques natives numériques menées par des influenceurs un avantage concurrentiel sur les acteurs traditionnels. Par conséquent, les grandes corporations comme P&G Company et Unilever adoptent des stratégies d'innovation plus agiles et centrées sur le consommateur au sein de leurs portefeuilles de soins capillaires.

Inclination des consommateurs vers les produits naturels et biologiques

Avec une préférence croissante pour les huiles botaniques, les protéines végétales et les actifs dérivés de la fermentation, les consommateurs poussent l'industrie vers la durabilité et les narratifs éthiques. Par exemple, la demande pour les produits d'après-shampooing à base de plantes et les cosmétiques sans cruauté a bondi, reflétant un changement plus large dans les priorités des consommateurs. Ces consommateurs sont prêts à payer une prime pour des produits qu'ils perçoivent comme plus sûrs tant pour l'usage personnel que pour l'environnement, une tendance qui aide à compenser les augmentations de coûts liées à l'inflation et soutient les marques dans le maintien de la rentabilité. Ce changement mené par les consommateurs a accéléré le développement de la propriété intellectuelle à base de plantes. Par exemple, les marques collaborent de plus en plus avec des startups agricoles pour innover et sécuriser l'accès exclusif aux ingrédients à base de plantes. Ces lancements de produits sont stratégiquement alignés avec les cycles de récolte, minimisant les perturbations de la chaîne d'approvisionnement. Par exemple, en novembre 2024, Fiore a débuté sa ligne inaugurale de soins capillaires, présentant un après-shampooing nourrissant. Établi en mars 2024, Fiore champion des produits végétaliens et sans cruauté, avec un focus sur les ingrédients naturels dérivés de plantes. Dans le paysage concurrentiel d'aujourd'hui, la capacité à sécuriser un approvisionnement constant de cultures essentielles grâce à des pratiques agronomiques avancées, telles que l'agriculture de précision et les méthodes de culture durables, est aussi critique que l'expertise marketing pour maintenir un avantage concurrentiel.

Demande des consommateurs pour des après-shampooings multiculturels

Le marché des soins capillaires texturés est passé d'un segment de niche à une catégorie significative et mainstream, propulsé par une forte demande des consommateurs, particulièrement à travers l'Amérique du Nord. Selon le Bureau of Labor Statistics, au T3 2023, les consommateurs hispaniques représentaient 17,8 % de la population des États-Unis âgée de 16 ans et plus, avec près de 60 % de ce groupe étant d'origine mexicaine [1]Source: U.S. Bureau of Labor Statistics, "Expanded data for detailed Hispanic or Latino groups", bls.gov . Ce changement démographique a significativement impacté la demande pour des après-shampooings multiculturels. Les entreprises développent de plus en plus des produits conçus pour répondre aux textures de cheveux spécifiques et aux pratiques de soins prévalentes dans les communautés hispaniques, se concentrant sur les formulations centrées sur l'hydratation et l'amélioration des boucles. De plus, les entreprises qui négligeaient auparavant les besoins des consommateurs avec des spirales et des boucles priorisent maintenant le développement de produits innovants. Ceux-ci incluent des après-shampooings riches en émollients, équilibrés en pH spécifiquement conçus pour démêler les cheveux texturés tout en maintenant leurs huiles naturelles, répondant à un besoin critique des consommateurs. Reconnaissant ce changement, les chaînes de salons allouent plus d'espace en rayon aux produits de soins capillaires texturés, soulignant l'importance croissante des endorsements professionnels pour stimuler les ventes au détail et la pénétration du marché.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations des consommateurs concernant la sécurité et les ingrédients des produits | -0,7 % | États-Unis (réglementation menée par la Californie) et Canada | Moyen terme (2-4 ans) |

| Produits contrefaits affectant la réputation de marque | -0,5 % | Places de marché en ligne des États-Unis ; commerce transfrontalier avec le Mexique | Court terme (≤ 2 ans) |

| Concurrence élevée parmi les acteurs établis | -0,6 % | Segments de masse et haut de gamme des États-Unis et du Canada | Moyen terme (2-4 ans) |

| Fluctuations des prix des matières premières impactant les marges bénéficiaires | -0,4 % | Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations des consommateurs concernant la sécurité et les ingrédients des produits

En Amérique du Nord, l'intensification du contrôle réglementaire concernant la sécurité des produits de soins capillaires transforme significativement les approches opérationnelles et stratégiques des fabricants. Le California Toxic-Free Cosmetics Act, qui interdit l'utilisation de plusieurs produits chimiques nocifs, a nécessité des reformulations complètes de produits. Simultanément, l'enquête en cours de la FDA sur les événements indésirables associés aux produits de nettoyage capillaire a accru la sensibilisation et les préoccupations des consommateurs concernant les risques potentiels pour la santé, influençant davantage les décisions d'achat. Ces préoccupations de sécurité évolutives ont des implications de grande portée à travers toute la chaîne d'approvisionnement. Les fabricants sont maintenant chargés de la responsabilité critique d'équilibrer l'efficacité des produits avec des normes de sécurité strictes. De plus, il y a une demande croissante pour une transparence accrue dans le sourcing des ingrédients et les protocoles de test, alors que les consommateurs et les organismes réglementaires recherchent une plus grande responsabilité. Le Board of Barbering and Cosmetology a identifié des produits chimiques spécifiques dans les après-shampooings qui posent des risques tels que l'irritation cutanée, les complications respiratoires et les effets potentiels sur la santé à long terme, renforçant l'urgence pour le développement d'alternatives plus sûres.

Produits contrefaits affectant la réputation de marque

Les places de marché numériques sont de plus en plus infiltrées par des après-shampooings de marché gris et contrefaits, qui érodent la crédibilité des marques et posent des risques significatifs pour la sécurité des consommateurs. En avril 2025, le gouvernement des États-Unis a introduit un tarif de base de 10 % sur les intrants clés, entraînant des coûts de production plus élevés pour les fabricants légitimes. Cette politique a par inadvertance élargi l'écart de prix que les contrefacteurs exploitent pour attirer les acheteurs sensibles aux coûts. Pour atténuer ces défis, les marques établies adoptent des stratégies avancées, notamment l'utilisation de fermetures inviolables, de systèmes d'authentification basés sur la blockchain et de canaux de distribution direct-consommateur. Ces mesures visent à minimiser la dépendance aux intermédiaires, qui sont souvent susceptibles d'introduire des produits contrefaits dans la chaîne d'approvisionnement. Par conséquent, le rôle des ingénieurs d'emballage est devenu de plus en plus stratégique, car l'intégration de fonctionnalités anti-contrefaçon dans l'emballage influence maintenant significativement les décisions d'achat des consommateurs, aux côtés des facteurs traditionnels tels que le parfum et la performance du produit.

Analyse des segments

Par utilisateur final : les adultes dominent tandis que le segment enfants accélère

En 2024, le segment adulte domine le marché nord-américain des après-shampooings, représentant 94,24 % de la part de marché. Ce leadership reflète sa base de consommateurs bien établie et son portefeuille de produits étendu, répondant à diverses gammes de prix et formulations. La domination du segment est encore renforcée par la demande croissante pour des traitements spécialisés ciblant des préoccupations capillaires spécifiques. D'autre part, le segment enfants, bien qu'actuellement plus petit, devrait croître à un TCAC plus rapide de 4,25 % pendant la période de prévision de 2025-2030. Cette croissance est stimulée par la demande parentale croissante pour des formulations douces et sur mesure, alimentée par une sensibilisation accrue aux pratiques de soins capillaires précoces. De plus, l'introduction de produits spécifiques aux enfants répondant aux besoins tels que le démêlage et la sensibilité du cuir chevelu contribue à cette tendance à la hausse.

L'accent croissant sur les soins capillaires préventifs, reflétant les tendances de l'industrie des après-shampooings, présente une opportunité de croissance significative pour les deux segments. Par exemple, le lancement de FibraShield C par Croda Beauty en mars 2025 souligne ce changement. Ce multi-peptide protecteur innovant, dérivé d'extrait de pois chiche, réduit les espèces réactives de l'oxygène de 95 % et inverse les dommages de la cuticule induits par les UV, mettant l'accent sur une approche proactive de la protection capillaire plutôt que sur des traitements réactifs.

Par catégorie : les produits de masse maintiennent le volume tandis que le haut de gamme accélère

Les produits de masse représentent 72,23 % du marché nord-américain des après-shampooings en 2024, maintenant leur position dominante grâce à de larges réseaux de distribution et des prix accessibles. Les après-shampooings de marché de masse continuent de détenir la plus grande part du marché nord-américain des après-shampooings en termes de volume, stimulés par une distribution étendue à travers les supermarchés et les chaînes de valeur. Les stratégies de prix promotionnels et l'emballage de taille familiale attirent les consommateurs soucieux des coûts, tandis que les achats impulsifs augmentent lorsque les marques de masse introduisent des parfums naturellement dérivés ou des variantes en édition limitée. Les données de vente au détail indiquent que les multi-packs atteignent la plus haute vélocité de ventes lorsqu'ils sont soutenus par des tutoriels sur les médias sociaux, soulignant l'impact croissant de la narration numérique sur les produits de niveau valeur.

Les après-shampooings haut de gamme et de prestige devraient atteindre une croissance de TCAC de 4,62 % (2025-2030), soutenus par un positionnement de qualité salon, des formulations sans sulfates et des expériences sensorielles haut de gamme. Les consommateurs qui priorisaient auparavant les services de salon professionnel réallouent des portions de leurs budgets vers des traitements à domicile haut de gamme, un changement comportemental encore accéléré par les pressions inflationnistes sur les coûts des services. Le segment haut de gamme combine fréquemment les après-shampooings avec des sérums du cuir chevelu complémentaires, stimulant des valeurs de commande moyennes plus élevées dans les canaux en ligne. Par conséquent, les marques de milieu de gamme doivent décider stratégiquement si elles étendent vers le haut avec des sous-lignes haut de gamme ou se concentrent sur la défense des prix de base grâce à l'innovation d'emballage.

Par canal de distribution : la vente en ligne mène la croissance et l'innovation

Les magasins de vente en ligne mènent le marché nord-américain des après-shampooings avec 36,43 % de part en 2024 et devraient maintenir le taux de croissance le plus rapide à 5,63 % de TCAC jusqu'en 2030. Les canaux en ligne détiennent la plus grande part du marché nord-américain des après-shampooings en termes de valeur et démontrent le plus haut potentiel de croissance pendant la période de prévision. Les plateformes e-commerce tirent parti des moteurs de personnalisation pour analyser les types de cheveux et les facteurs environnementaux, permettant des recommandations d'après-shampooings sur mesure. Cette approche améliore les taux de conversion tout en réduisant les retours de produits causés par les achats par essai-erreur. Selon le US Census Bureau, les ventes e-commerce ont constitué 16,2 % du total des ventes aux États-Unis au T1 2025, démontrant une transition vers l'achat en ligne [2]Source: US Census Bureau, "Quarterly retail e-commerce sales", census.gov . Cette tendance stimule l'implémentation accrue des modèles d'abonnement, alors que les consommateurs utilisent des systèmes automatisés pour le réapprovisionnement de produits et le contrôle d'inventaire. Ces modèles améliorent l'efficacité opérationnelle et la rétention client dans des catégories comme l'après-shampooing.

Les supermarchés physiques maintiennent leur échelle en offrant une disponibilité immédiate des produits et en capitalisant sur les achats impulsifs. Cependant, ils intègrent de plus en plus des outils numériques tels que des codes QR et des écrans de bord de rayon pour connecter les acheteurs en magasin avec le contenu en ligne. Les détaillants de beauté spécialisés se différencient en curant des assortiments de produits basés sur des philosophies d'ingrédients, telles que les options végétaliennes, testées par des dermatologues ou multiculturelles. Ils fournissent également des stations d'essai expérientielles, permettant aux clients d'échantillonner la viscosité et le parfum du produit. Cette intégration de la découverte en ligne et de l'engagement en magasin souligne l'émergence d'un parcours d'achat ' omni-apprentissage ', où les consommateurs naviguent sans couture entre les canaux numériques et physiques avant de finaliser leur achat.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par ingrédients : naturel/biologique dépassant les formulations conventionnelles

Alors que les ingrédients conventionnels/synthétiques maintiennent 70,34 % de part de marché en 2024, le segment naturel/biologique croît à un TCAC plus rapide de 5,15 % (2025-2030), reflétant les préférences changeantes des consommateurs vers des formulations plus propres. Cette croissance est stimulée par la sensibilisation croissante des consommateurs concernant la sécurité des ingrédients et la durabilité environnementale. Pour les fabricants, l'enseignement stratégique est clair : l'innovation dans les ingrédients naturels évolue vers un avantage concurrentiel critique plutôt qu'une offre de niche.

De plus, selon NSF, 74 % des consommateurs priorisent les ingrédients biologiques dans les produits de soins personnels en 2024 [3]Source: NSF, "Consumers Consider Organic Ingredients Important in Personal Care Products", nsf.org . Cette tendance du marché vers les produits de beauté propre influence les soins capillaires, particulièrement les après-shampooings, augmentant la demande pour des formulations biologiques certifiées et sans toxines à travers l'Amérique du Nord. L'analyse du marché indique que les consommateurs sélectionnent des après-shampooings sans sulfates, parabènes, silicones et produits chimiques agressifs, optant pour des produits contenant des extraits botaniques et des ingrédients biologiques certifiés.

Analyse géographique

En 2024, les États-Unis représentent 78,46 % du marché nord-américain des après-shampooings, soutenus par leur base de consommateurs étendue, leur infrastructure de vente au détail avancée et leur innovation continue de produits. En Amérique du Nord, les États-Unis servent de fondation au marché des après-shampooings, stimulés par une culture de salon établie, un réseau de vente au détail bien développé et la dissémination rapide des tendances à travers les médias sociaux. Les zones métropolitaines côtières agissent souvent comme rampes de lancement pour de nouveaux produits, où les adopteurs précoces influencent les tendances nationales à travers les plateformes numériques. L'adoption croissante des produits de toilettage masculin soutient la croissance du marché, tandis que la population vieillissante maintient la demande pour des après-shampooings traitant l'amincissement et le grisonnement des cheveux. Les formulateurs américains établissent fréquemment des normes régionales pour la texture et le parfum, façonnant indirectement les assortiments de produits au Canada et au Mexique.

Le Mexique devrait être le marché à croissance la plus rapide en Amérique du Nord, avec un TCAC projeté de 6,15 % pendant la période de prévision de 2025-2030, soutenu par l'expansion des chaînes de salons, la hausse des revenus disponibles et la normalisation de l'utilisation d'après-shampooing chez les hommes due à la culture croissante des barbiers, comme souligné par l'International Trade Administration. Les marques nationales tirent parti de prix compétitifs et de stratégies marketing culturellement pertinentes pour défier les acteurs multinationaux, créant un marché où les ingrédients botaniques locaux, tels que l'agave et l'huile d'avocat, jouent un rôle significatif. Les récentes réformes douanières ont réduit les délais de livraison pour les marchandises importées, permettant aux marques étrangères de cibler les segments haut de gamme et professionnels. Le changement rapide du Mexique vers la premiumisation influencera probablement les chaînes d'approvisionnement régionales, encourageant les marques à établir des opérations de remplissage plus près des zones à forte demande dans le sud.

Le Canada, bien que plus petit en taille de marché, a l'une des dépenses par habitant les plus élevées en soins personnels en Amérique du Nord, stimulées par les préférences des consommateurs pour des produits sans cruauté et éco-certifiés. Les détaillants spécialisés mettent l'accent sur les ingrédients botaniques d'origine canadienne, tels que les polyphénols dérivés de l'érable, pour promouvoir la fierté nationale et réduire les émissions de transport. L'e-commerce continue de croître régulièrement, soutenu par un accès haut débit généralisé dans les régions urbaines et rurales, ce qui aide à combler les lacunes dans la disponibilité des produits. Les politiques d'approvisionnement axées sur la durabilité dans les grandes chaînes de pharmacies incitent les fournisseurs à adopter des formats d'emballage recyclables adaptés aux exigences d'étiquetage réglementaire canadiennes, nécessitant souvent le développement de SKU distinctes.

Paysage concurrentiel

Le marché nord-américain des après-shampooings est modérément consolidé, avec des entreprises concurrençant à travers divers segments de prix et canaux de distribution. Les corporations multinationales proéminentes telles que Procter and Gamble Company, L'Oréal SA, Unilever Plc, The Estée Lauder Companies Inc., et Henkel continuent de dominer le marché en capitalisant sur leurs réseaux de distribution étendus et leurs portefeuilles de marques stratégiquement curés qui répondent tant aux consommateurs de marché de masse qu'haut de gamme. Cependant, les dynamiques concurrentielles subissent une transformation significative alors que les marques endorsées par des célébrités, incluant Fenty Hair de Rihanna et Cécred de Beyoncé, introduisent des approches innovantes qui défient les structures de marché traditionnelles et redéfinissent les attentes des consommateurs.

Les avancées technologiques, telles que les recommandations de produits alimentées par l'IA et les dispositifs activés par l'IoT pour surveiller la santé capillaire, émergent comme des outils critiques pour la différenciation dans ce marché évolutif. De plus, la prévalence croissante des marques direct-consommateur, particulièrement dans le segment haut de gamme, refaçonne les dynamiques du marché en offrant des solutions de soins capillaires hautement personnalisées. Ce changement reflète une inclination croissante des consommateurs à investir dans des formulations personnalisées qui répondent aux besoins et préférences individuels.

Des opportunités de croissance significatives existent dans des domaines tels que les offres de produits personnalisés, les solutions adaptées aux démographies multiculturelles et les innovations axées sur la santé capillaire préventive, qui devraient stimuler une expansion de marché supplémentaire. En janvier 2025, Nutrire a lancé sa ligne de produits, présentant des sérums du cuir chevelu, shampooings et après-shampooings alimentés par algorithmes personnalisés à travers un processus de diagnostic à huit facteurs. Ces innovations, bien que nécessitant une gouvernance de données solide et des chaînes d'approvisionnement flexibles, fournissent un avantage concurrentiel en réduisant le risque de commoditisation.

Leaders de l'industrie nord-américaine des après-shampooings

-

L'Oréal S.A.

-

Unilever plc

-

Procter & Gamble Company

-

Henkel AG and Co. KGaA

-

The Estee Lauder Companies Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Po Athletic, une entreprise canadienne spécialisée dans les soins naturels de la peau pour les athlètes et individus actifs, a introduit Endless Summer, un shampooing et après-shampooing naturels formulés pour l'usage athlétique. Le produit contenait des ingrédients doux et naturels, incluant ChomaVeilTM et la caféine, que les études cliniques ont montré améliorer la force et l'épaisseur des cheveux.

- Juillet 2024 : Aeterna a élargi son portefeuille de produits en lançant sa ligne de soins capillaires naturels manufacturés en Italie sur le marché américain. La ligne de produits, développée basée sur les ressources naturelles de l'Italie et les préférences des consommateurs, se compose de trois segments : AQUA, VITA, et ESSENZA. La formulation incorpore des matières premières naturelles, incluant l'huile de graines de lin, l'huile d'amande et l'aloe vera. Le portefeuille de produits comprend shampooing, après-shampooing, lotion sans rinçage et sérum.

- Juin 2024 : Bumble and bumble a lancé un magasin de marque dédié sur Amazon Premium Beauty pour étendre sa présence sur le marché et améliorer l'accessibilité à ses produits de soins capillaires, incluant les après-shampooings, alors qu'Amazon vise à devenir le principal détaillant de beauté américain d'ici 2025.

Portée du rapport sur le marché nord-américain des après-shampooings

Les après-shampooings sont un segment clé du marché des soins capillaires, formulés avec des agents hydratants tels que les émollients, humectants, huiles, beurres et silicones. Ces composants créent une couche protectrice sur les cuticules capillaires, améliorant l'hydratation et la douceur après l'utilisation de shampooing. Cette fonctionnalité réduit la friction et atténue la casse des cheveux, répondant à la demande des consommateurs pour des solutions de soins capillaires efficaces.

Le marché nord-américain des après-shampooings est segmenté par utilisateur final, catégorie, ingrédients, canaux de distribution et géographie. Basé sur l'utilisateur final, le marché est segmenté en adultes et enfants. Basé sur la catégorie, le marché est segmenté en produits haut de gamme et produits de masse. Basé sur les ingrédients, le marché est segmenté en naturel/biologique et conventionnel/synthétique. Basé sur les canaux de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins spécialisés, magasins de vente en ligne et autres canaux de distribution. Basé sur la géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique. Le dimensionnement du marché a été effectué en termes de valeur en USD pour tous les segments susmentionnés.

| Adultes |

| Enfants |

| Produits haut de gamme |

| Produits de masse |

| Naturel/biologique |

| Conventionnel/synthétique |

| Magasins spécialisés |

| Supermarchés/hypermarchés |

| Magasins de vente en ligne |

| Autres canaux de distribution |

| États-Unis |

| Canada |

| Mexique |

| Reste de l'Amérique du Nord |

| Par utilisateur final | Adultes |

| Enfants | |

| Par catégorie | Produits haut de gamme |

| Produits de masse | |

| Par ingrédients | Naturel/biologique |

| Conventionnel/synthétique | |

| Par canal de distribution | Magasins spécialisés |

| Supermarchés/hypermarchés | |

| Magasins de vente en ligne | |

| Autres canaux de distribution | |

| Par géographie | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché nord-américain des après-shampooings ?

Le marché est évalué à 4,34 milliards USD en 2025 et devrait atteindre 5,19 milliards USD d'ici 2030, enregistrant un TCAC de 3,68 % pendant la période de prévision (2025-2030).

Pourquoi les après-shampooings naturels et biologiques gagnent-ils du momentum ?

Les attentes d'étiquetage propre, les réglementations plus strictes et la sensibilisation croissante à la santé propulsent les formulations naturelles et biologiques à un TCAC de 5,15 %.

Quel canal de distribution montre la croissance la plus rapide en Amérique du Nord ?

La vente en ligne domine le marché avec une part de 36,43 % en 2024 et devrait s'étendre à un TCAC de 5,63 % pendant 2025-2030, soutenue par la technologie de personnalisation et les modèles de réapprovisionnement basés sur l'abonnement.

Quel pays mène la croissance du marché des produits d'après-shampooing ?

Les États-Unis dominent le marché nord-américain, commandant une part de marché substantielle de 78,46 % en 2024, reflétant sa présence de marché robuste et son infrastructure établie.

Dernière mise à jour de la page le: