Taille du marché des enzymes alimentaires en Amérique du Nord

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 403.6 Millions de dollars américains | |

| Taille du Marché (2029) | 529.27 Millions de dollars américains | |

| Plus grande part par sous-additif | Glucides | |

| CAGR (2024 - 2029) | 5.92 % | |

| Plus grande part par pays | États-Unis | |

| Concentration du Marché | Moyen | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des enzymes alimentaires en Amérique du Nord

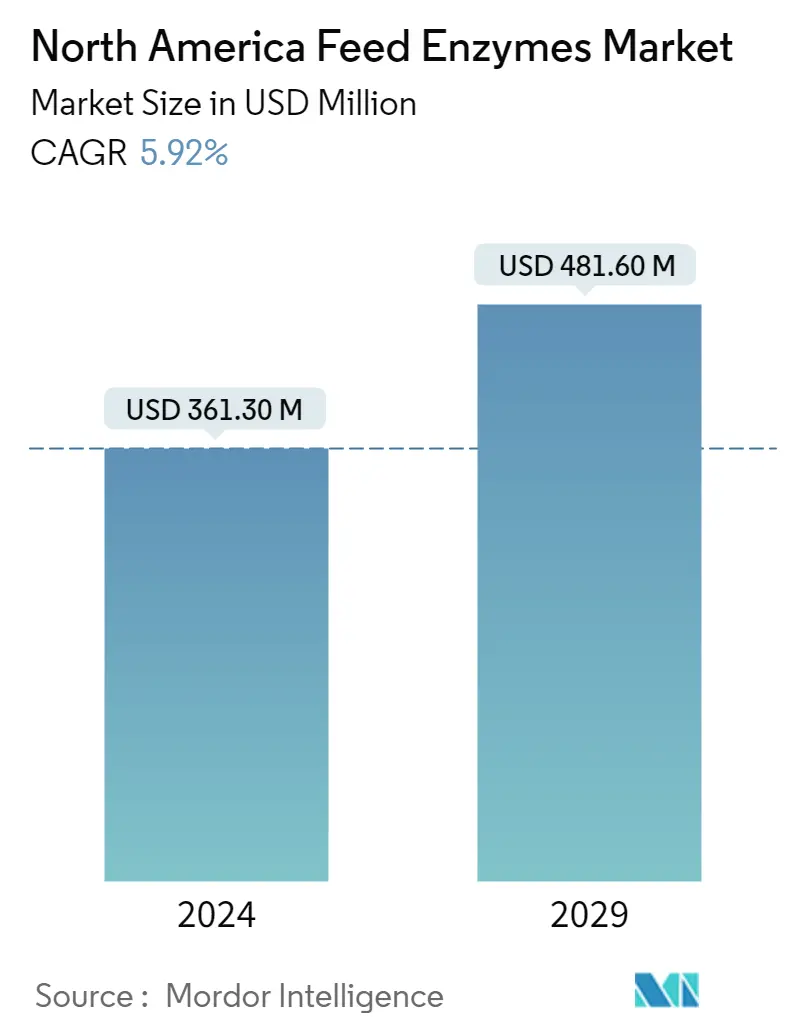

La taille du marché nord-américain des enzymes alimentaires est estimée à 361,30 millions de dollars en 2024 et devrait atteindre 481,60 millions de dollars dici 2029, avec une croissance de 5,92 % au cours de la période de prévision (2024-2029).

- Le marché des enzymes alimentaires en Amérique du Nord gagne en importance en raison de la capacité des enzymes à augmenter l'apport d'énergie et de nutriments chez les animaux provenant des aliments. Les enzymes carbohydrases sont un moteur important de la croissance du marché en raison de leur capacité à augmenter lapport en protéines, minéraux et lipides chez les animaux. En 2022, le marché des enzymes alimentaires ne représentait que 3,8 % du marché des additifs alimentaires en Amérique du Nord ; en 2019, sa valeur a augmenté de 15,5 % en raison de l'augmentation de la production et de la demande d'aliments pour animaux.

- Les États-Unis étaient le plus grand pays sur le marché nord-américain des enzymes alimentaires, représentant 70 % de la part de marché en 2022, en raison de la production élevée daliments pour animaux et de la demande élevée de viande et de produits laitiers du pays. Les volailles constituaient le segment le plus important par type danimal, représentant 42 % du marché des carbohydrases alimentaires en 2022. Lutilisation accrue de carbohydrases alimentaires chez les volailles est due au fait que les carbohydrases aident à la digestion des polysaccharides non solubles.

- Les États-Unis devraient être le pays à la croissance la plus rapide sur le marché des enzymes alimentaires, enregistrant un TCAC de 6,3 % au cours de la période de prévision. Cette croissance devrait être tirée par la prise de conscience accrue des avantages des additifs alimentaires et par la demande croissante de viande et de bétail.

- Bien que le marché des enzymes alimentaires ne représente quun pourcentage relativement faible du marché des additifs alimentaires, son importance augmente en Amérique du Nord. Les enzymes carbohydrases, en particulier, stimulent la croissance du marché en raison de leur capacité à augmenter lapport de nutriments clés chez les animaux. Avec laugmentation de la demande de viande et de bétail, le marché des enzymes alimentaires devrait continuer à se développer dans la région.

- Le marché nord-américain des enzymes alimentaires est en expansion rapide, avec une valeur de 0,3 milliard de dollars en 2022, soit 3,7 % du marché total des additifs alimentaires. La demande croissante de viande et de produits carnés stimule la croissance des enzymes dans lindustrie de lalimentation animale. En 2019, la valeur marchande a augmenté de 15,5 % par rapport à 2018 en raison de l'augmentation de la production d'aliments pour animaux, notamment aux États-Unis.

- Parmi tous les types d'animaux, les ruminants sont les plus importants utilisateurs d'enzymes alimentaires, avec une valeur marchande de 0,1 milliard de dollars, ce qui représente 33,7 % du marché total des enzymes alimentaires en Amérique du Nord en 2022. La consommation accrue de bœuf dans les ménages et dans l'industrie alimentaire commerciale a entraîné à une utilisation accrue d'enzymes pour améliorer la croissance animale. Plus de 62,2 % du total des enzymes alimentaires utilisées chez les ruminants en 2022 lont été pour les bovins de boucherie.

- Les États-Unis constituent le plus grand marché denzymes alimentaires dAmérique du Nord, avec une part de 68,9 % en 2022. Le pays possède également le marché des enzymes alimentaires à la croissance la plus rapide, qui devrait enregistrer un TCAC de 6,3 % au cours de la période de prévision.

- Les glucides sont le type d'enzyme le plus couramment utilisé en Amérique du Nord, représentant 47,1 % en 2022. Elles contribuent à réduire les coûts d'alimentation animale en augmentant l'apport énergétique ou d'amidon provenant des aliments céréaliers. Lajout denzymes à lalimentation animale peut améliorer les performances et la santé, car les enzymes facilitent la digestion et lapport de nutriments. Les enzymes alimentaires pour animaux aident à décomposer les fibres et les phytates naturellement présents dans divers ingrédients alimentaires. Par conséquent, la demande daliments enzymatiques devrait enregistrer un TCAC de 5,9 % au cours de la période de prévision.

Tendances du marché des enzymes alimentaires en Amérique du Nord

- La population de ruminants est en augmentation en raison du fort potentiel d'exportation de bœuf destiné aux industries de transformation alimentaire et les États-Unis représentent 54,9 % de la population de la région.

- Les États-Unis, qui dominent la population porcine, et le Canada, le troisième exportateur de porcs vivants et de viande de porc, contribueront à augmenter la population porcine pour répondre à la demande de viande riche en protéines.

- L'Amérique du Nord est le deuxième producteur mondial d'aliments pour volailles grâce à la rentabilité croissante de la production de poulets de chair et à la demande accrue de produits avicoles tels que la viande et les œufs.

- La forte demande d'aliments riches en nutriments pour un rendement élevé et l'augmentation de la production de bovins de boucherie stimulent la demande d'aliments composés pour ruminants.

- Les États-Unis, en tant que producteur important d'aliments pour porcs, et les producteurs d'aliments composés qui investissent pour augmenter la production devraient stimuler la croissance de la production d'aliments pour porcs.

Aperçu du marché des enzymes alimentaires en Amérique du Nord

Le marché nord-américain des enzymes alimentaires est modérément consolidé, les cinq principales entreprises occupant 56,17 %. Les principaux acteurs de ce marché sont Archer Daniel Midland Co., Brenntag SE, DSM Nutritional Products AG, Elanco Animal Health Inc. et IFF (Danisco Animal Nutrition) (triés par ordre alphabétique).

Leaders du marché des enzymes alimentaires en Amérique du Nord

Archer Daniel Midland Co.

Brenntag SE

DSM Nutritional Products AG

Elanco Animal Health Inc.

IFF(Danisco Animal Nutrition)

Other important companies include Adisseo, Alltech, Inc., BASF SE, Cargill Inc., Novus International, Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des enzymes alimentaires en Amérique du Nord

- Janvier 2023 Novus International acquiert la société de biotechnologie Agrivida pour développer de nouveaux additifs alimentaires.

- Juin 2022 Brenntag ouvre un nouveau bureau aux États-Unis pour opérer sur les marchés nord et sud-américains. Le nouveau siège social regroupera les nombreuses équipes fonctionnelles et stimulera l'innovation.

- Avril 2022 Cargill agrandit son centre mondial de nutrition animale aux États-Unis avec un investissement de 50 millions de dollars pour développer une nouvelle unité d'innovation laitière et un centre de recherche et développement (RD).

Rapport sur le marché des enzymes alimentaires en Amérique du Nord – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Effectif d'animaux

- 4.1.1 la volaille

- 4.1.2 Ruminants

- 4.1.3 Porc

- 4.2 Production d'aliments

- 4.2.1 Aquaculture

- 4.2.2 la volaille

- 4.2.3 Ruminants

- 4.2.4 Porc

- 4.3 Cadre réglementaire

- 4.3.1 Canada

- 4.3.2 Mexique

- 4.3.3 États-Unis

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Sous-additif

- 5.1.1 Glucides

- 5.1.2 Phytases

- 5.1.3 Autres enzymes

- 5.2 Animal

- 5.2.1 Aquaculture

- 5.2.1.1 Par sous-animal

- 5.2.1.1.1 Poisson

- 5.2.1.1.2 Crevette

- 5.2.1.1.3 Autres espèces aquacoles

- 5.2.2 la volaille

- 5.2.2.1 Par sous-animal

- 5.2.2.1.1 Gril

- 5.2.2.1.2 Couche

- 5.2.2.1.3 Autres volailles

- 5.2.3 Ruminants

- 5.2.3.1 Par sous-animal

- 5.2.3.1.1 Bovins de boucherie

- 5.2.3.1.2 Vaches laitières

- 5.2.3.1.3 Autres ruminants

- 5.2.4 Porc

- 5.2.5 Autres animaux

- 5.3 Pays

- 5.3.1 Canada

- 5.3.2 Mexique

- 5.3.3 États-Unis

- 5.3.4 Reste de l'Amérique du Nord

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Adisseo

- 6.4.2 Alltech, Inc.

- 6.4.3 Archer Daniel Midland Co.

- 6.4.4 BASF SE

- 6.4.5 Brenntag SE

- 6.4.6 Cargill Inc.

- 6.4.7 DSM Nutritional Products AG

- 6.4.8 Elanco Animal Health Inc.

- 6.4.9 IFF(Danisco Animal Nutrition)

- 6.4.10 Novus International, Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ADDITIFS ALIMENTAIRES

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Taille du marché mondial et DRO

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des enzymes alimentaires en Amérique du Nord

Les carbohydrases et les phytases sont couvertes en tant que segments par sous-additif. L'aquaculture, la volaille, les ruminants et les porcs sont couverts en tant que segments par animal. Le Canada, le Mexique et les États-Unis sont couverts en segments par pays.

- Le marché des enzymes alimentaires en Amérique du Nord gagne en importance en raison de la capacité des enzymes à augmenter l'apport d'énergie et de nutriments chez les animaux provenant des aliments. Les enzymes carbohydrases sont un moteur important de la croissance du marché en raison de leur capacité à augmenter lapport en protéines, minéraux et lipides chez les animaux. En 2022, le marché des enzymes alimentaires ne représentait que 3,8 % du marché des additifs alimentaires en Amérique du Nord ; en 2019, sa valeur a augmenté de 15,5 % en raison de l'augmentation de la production et de la demande d'aliments pour animaux.

- Les États-Unis étaient le plus grand pays sur le marché nord-américain des enzymes alimentaires, représentant 70 % de la part de marché en 2022, en raison de la production élevée daliments pour animaux et de la demande élevée de viande et de produits laitiers du pays. Les volailles constituaient le segment le plus important par type danimal, représentant 42 % du marché des carbohydrases alimentaires en 2022. Lutilisation accrue de carbohydrases alimentaires chez les volailles est due au fait que les carbohydrases aident à la digestion des polysaccharides non solubles.

- Les États-Unis devraient être le pays à la croissance la plus rapide sur le marché des enzymes alimentaires, enregistrant un TCAC de 6,3 % au cours de la période de prévision. Cette croissance devrait être tirée par la prise de conscience accrue des avantages des additifs alimentaires et par la demande croissante de viande et de bétail.

- Bien que le marché des enzymes alimentaires ne représente quun pourcentage relativement faible du marché des additifs alimentaires, son importance augmente en Amérique du Nord. Les enzymes carbohydrases, en particulier, stimulent la croissance du marché en raison de leur capacité à augmenter lapport de nutriments clés chez les animaux. Avec laugmentation de la demande de viande et de bétail, le marché des enzymes alimentaires devrait continuer à se développer dans la région.

| Glucides |

| Phytases |

| Autres enzymes |

| Aquaculture | Par sous-animal | Poisson |

| Crevette | ||

| Autres espèces aquacoles | ||

| la volaille | Par sous-animal | Gril |

| Couche | ||

| Autres volailles | ||

| Ruminants | Par sous-animal | Bovins de boucherie |

| Vaches laitières | ||

| Autres ruminants | ||

| Porc | ||

| Autres animaux |

| Canada |

| Mexique |

| États-Unis |

| Reste de l'Amérique du Nord |

| Sous-additif | Glucides | ||

| Phytases | |||

| Autres enzymes | |||

| Animal | Aquaculture | Par sous-animal | Poisson |

| Crevette | |||

| Autres espèces aquacoles | |||

| la volaille | Par sous-animal | Gril | |

| Couche | |||

| Autres volailles | |||

| Ruminants | Par sous-animal | Bovins de boucherie | |

| Vaches laitières | |||

| Autres ruminants | |||

| Porc | |||

| Autres animaux | |||

| Pays | Canada | ||

| Mexique | |||

| États-Unis | |||

| Reste de l'Amérique du Nord | |||

Définition du marché

- LES FONCTIONS - Pour l'étude, les additifs alimentaires sont considérés comme des produits fabriqués commercialement qui sont utilisés pour améliorer des caractéristiques telles que le gain de poids, le taux de conversion alimentaire et la consommation alimentaire lorsqu'ils sont administrés dans des proportions appropriées.

- REVENDEURS - Les entreprises engagées dans la revente d'additifs alimentaires sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les fabricants daliments composés sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les agriculteurs qui achètent des additifs alimentaires destinés à être utilisés directement comme suppléments ou prémélanges.

- CONSOMMATION INTERNE À L'ENTREPRISE - Les entreprises engagées dans la production daliments composés ainsi que dans la fabrication dadditifs alimentaires font partie de létude. Cependant, lors de lestimation de la taille du marché, la consommation interne dadditifs alimentaires par ces entreprises a été exclue.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.