Analyse du marché de la confiserie en Amérique du Nord

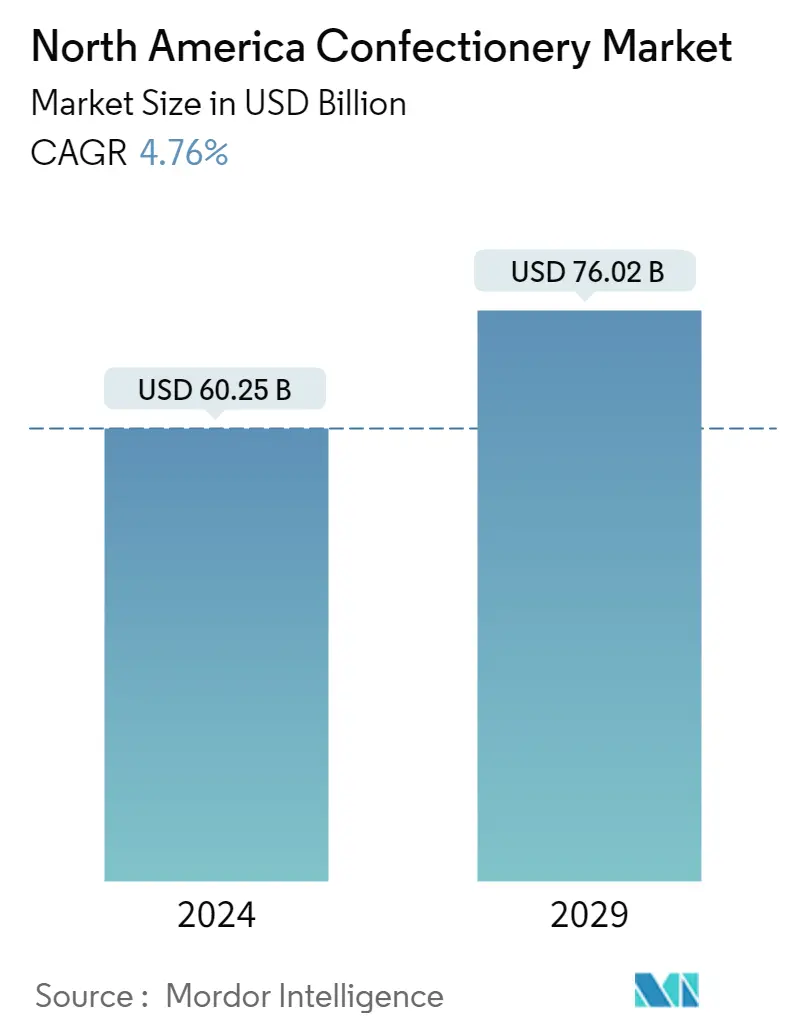

La taille du marché nord-américain de la confiserie est estimée à 60,25 milliards USD en 2024 et devrait atteindre 76,02 milliards USD dici 2029, avec une croissance de 4,76 % au cours de la période de prévision (2024-2029).

- Parmi les confiseries, les bonbons sont lun des produits les plus populaires auprès des jeunes et des enfants en Amérique du Nord. Ainsi, les principaux acteurs opérant sur le marché différencient continuellement leurs offres pour attirer les consommateurs cibles. Avec une demande croissante de confiseries parmi les consommateurs, les entreprises ont commencé à lancer des produits aux saveurs différentes, comme la mangue, la fraise, la noix de coco, le café, la cannelle, la banane et la framboise bleue, entre autres.

- De plus, les innovations dans les produits de confiserie se sont concentrées sur la résolution des problèmes de santé liés à la consommation de bonbons, comme le diabète. Les principaux acteurs du marché créent des bonbons sans sucre, sans OGM, sans gluten et végétaliens pour attirer les clients soucieux de leur santé. Par exemple, en février 2022, une gamme de sucettes biologiques certifiées USDA a été lancée par Original Gourmet. En plus d'être sans OGM, ces pops sont sans gluten, sans arachides, végétaliennes et fabriquées avec des ingrédients 100 % biologiques.

- Toutefois, la teneur élevée en sucre liée à lobésité constitue une préoccupation majeure chez les consommateurs nord-américains. Les consommateurs recherchent des options plus saines, telles que des confiseries à faible teneur en calories, riches en cacao et à base d'ingrédients fonctionnels. Les allégations fonctionnelles sur les étiquettes des produits de confiserie connaissent une croissance rapide.

- La sensibilisation croissante à la santé et les cas d'obésité en Amérique du Nord ont conduit à une croissance spectaculaire des ventes de produits de confiserie faibles en calories et sans sucre. Les consommateurs nhésitent pas à dépenser plus pour des produits de haute qualité qui répondent à leurs exigences.

Tendances du marché de la confiserie en Amérique du Nord

Inclinaison vers des confiseries plus saines et biologiques

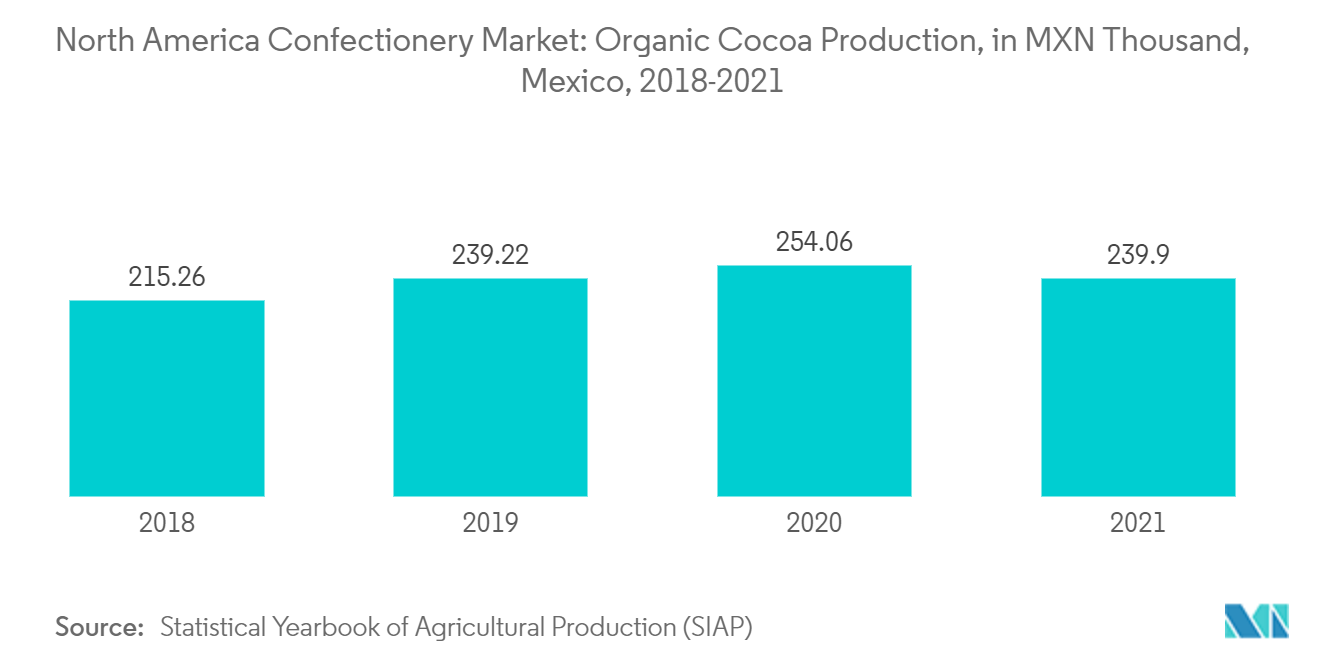

- En réponse à la demande des consommateurs pour des collations plus saines, les entreprises géantes ont choisi une stratégie importante axée sur la commodité, le goût et des collations plus saines. La demande de chocolat biologique augmente de nos jours car il ne contient aucun produit chimique ajouté pouvant causer de graves problèmes de santé.

- Les consommateurs préfèrent désormais les chocolats végétaliens, biologiques, sans gluten et sans sucre, car ils sont soucieux de leur santé et de leur bien-être. Ainsi, diverses entreprises géantes de confiserie présentent les derniers chocolats aromatisés innovants avec des emballages innovants qui permettent aux consommateurs de consommer en petites portions et de conserver le reste pour plus tard.

- Laugmentation des exportations de chocolats biologiques devrait également stimuler la demande sur le marché des confiseries biologiques. De plus, en raison de la demande croissante de confiseries saines en Amérique du Nord, différents acteurs ont lancé des produits adaptés aux préférences des consommateurs.

- Par exemple, en août 2022, Mondelēz a lancé le chocolat au lait biologique Hu Organic. Le produit est édulcoré avec du sucre de coco biologique non raffiné. La confiserie au chocolat au lait se décline en cinq saveurs simple, beurre de noix de cajou, amande croquante + flocons de noix de coco, beurre de noisette + noisette croquante et beurre d'amande.

- Les grandes entreprises élargissent leur gamme de produits en incluant des ingrédients fonctionnels, des fruits tropicaux et diverses garnitures aromatiques, des arômes à base de noix et exotiques dans les chocolats biologiques pour répondre à l'évolution des demandes des clients, ce qui accélère consécutivement le marché de la confiserie dans la région.

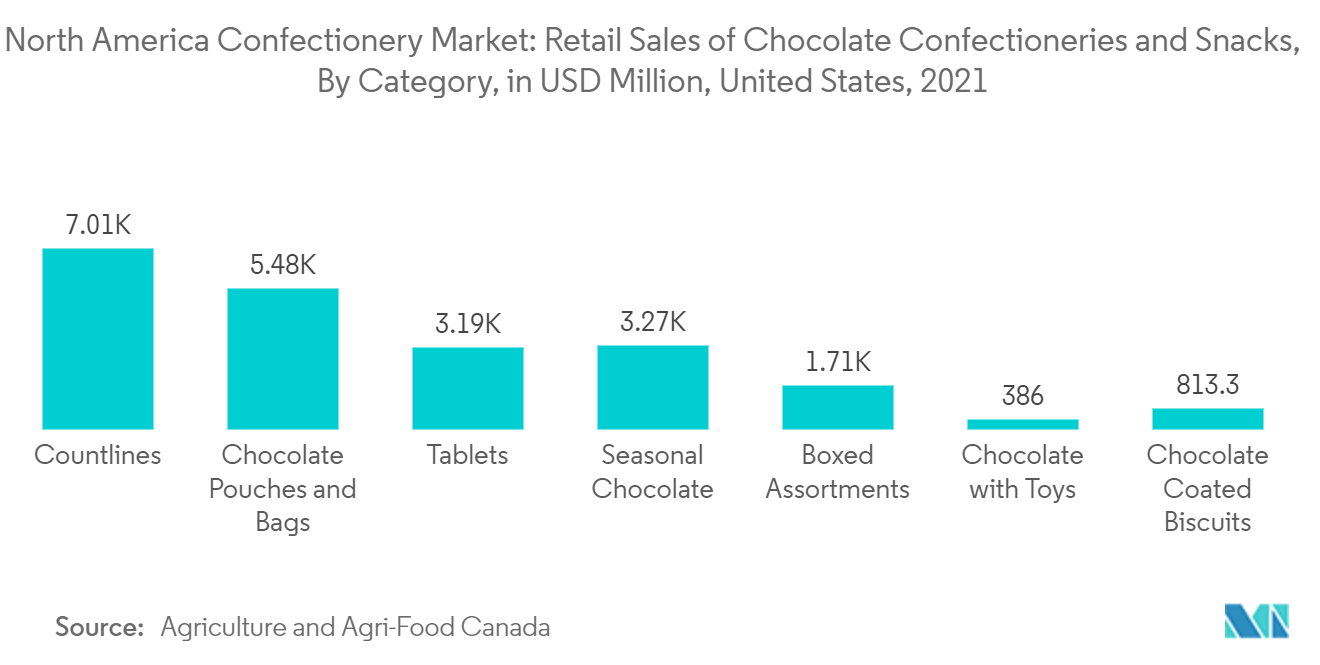

Les États-Unis détiennent une part importante du marché

- Le marché a connu une croissance significative, le chocolat haut de gamme étant populaire aux États-Unis. Les habitants du pays préfèrent s'offrir des bouchées de chocolat pour limiter leur consommation de confiseries. De plus, le chocolat s'inscrit parfaitement dans la tendance du pays à manger sainement. Depuis que le chocolat noir présente de nombreux avantages pour la santé, les consommateurs optent pour des chocolats noirs de qualité supérieure pour vivre une expérience sans culpabilité.

- Hershey's et Mars font partie des quelques marques qui élargissent continuellement leur offre dans la catégorie du chocolat noir. La marque Cocoa Exchange de Mars propose les gammes de chocolats haut de gamme Dove Signature Collection et Pure Dark dans le pays.

- Agriculture et Agroalimentaire Canada prédit que les ventes au détail (en particulier les confiseries) continueront de dominer le marché des confiseries chocolatées aux États-Unis, avec des ventes au détail estimées à 7 milliards de dollars américains en 2021. Les sachets et sachets de chocolat devraient être le deuxième plus important marché des confiseries chocolatées. catégorie, dune valeur de 5,5 milliards de dollars.

Aperçu du marché de la confiserie en Amérique du Nord

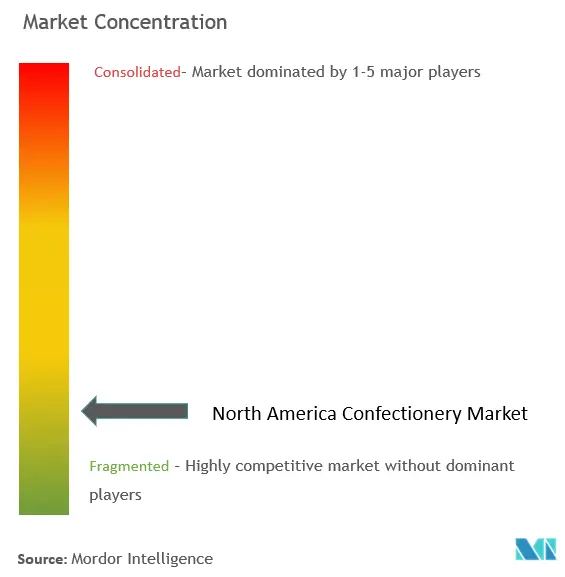

Le marché nord-américain de la confiserie est fragmenté entre acteurs nationaux et multinationaux, ces derniers détenant la part dominante. Mars, Inc., Mondelēz International, Inc., Nestlé SA, Ferrero et The Hershey Company sont les principaux acteurs du marché nord-américain de la confiserie. Les entreprises mettent en œuvre de nombreuses stratégies telles que le développement de nouveaux produits, les partenariats, les fusions et les acquisitions pour fournir des produits innovants et élargir leur portefeuille de produits afin de répondre à la demande croissante dans la région. En raison du potentiel élevé du marché, les acteurs du marché ont profité des opportunités offertes par le marché nord-américain de la confiserie. Par exemple, en octobre 2021, Ferrero North America a agrandi son centre de fabrication de chocolat à Bloomington, dans l'Illinois. Il s'agissait de la première installation de Ferrero en dehors de l'Europe.

Leaders du marché de la confiserie en Amérique du Nord

Mars, Incorporated

Mondelēz International, Inc.

Nestlé S.A.

The Hershey Company

Ferrero International S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la confiserie en Amérique du Nord

- Juin 2022 Mars, Inc. lance sa première barre de chocolat au lait végétalienne aux États-Unis sous la nouvelle marque CO2COA. La marque a été créée en collaboration avec Perfect Day, une entreprise de technologie alimentaire qui fournit à Mars le lactosérum sans animaux utilisé dans la première barre de chocolat au lait végétalienne de CO2COA.

- Mars 2022 Nestlé USA a investi 675 millions de dollars dans la construction de l'usine en Arizona, créant ainsi 350 emplois. L'investissement de Nestlé renforce sa position sur le marché et améliore ses capacités de fabrication pour répondre à la demande croissante des consommateurs pour ses produits.

- Janvier 2022 GODIVA de Yildiz Holding, une marque qui propose des chocolats gastronomiques, a annoncé son intention d'élargir son portefeuille de licences sur les marchés des États-Unis et du Canada avec le lancement de quatre nouveaux partenariats de licence. Les quatre nouveaux partenaires de licence comprenaient Boardwalk Frozen Treats, Jimmy's Gourmet Bakery, Le Vian et Cookies United.

Segmentation de lindustrie de la confiserie en Amérique du Nord

Le marché nord-américain de la confiserie est segmenté par type de produit, canal de distribution et géographie. En fonction du type de produit, le marché est segmenté en chocolat, confiseries sucrées et barres-collations. Le chocolat est ensuite segmenté en chocolat au lait/blanc et chocolat noir. La section des confiseries sucrées est en outre segmentée en bonbons bouillis, caramels, caramels et nougat, pastilles, gommes, gelées et produits à mâcher, menthes et autres. Les snack-bars comprennent les barres de céréales, les barres énergétiques et autres snack-bars. Sur la base des canaux de distribution, le marché est segmenté en supermarchés et hypermarchés, magasins de proximité, magasins de vente au détail en ligne, détaillants spécialisés et autres canaux de distribution. En outre, l'étude fournit une analyse du marché de la confiserie sur les marchés émergents et établis de la région, notamment aux États-Unis, au Canada, au Mexique et dans le reste de l'Amérique du Nord. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés sur la base de la valeur (en millions USD).

| Chocolat | Chocolat au lait/blanc |

| Chocolat noir | |

| Confiserie au sucre | Bonbons bouillis |

| Caramels, caramels et nougat | |

| Pastilles, gommes, gelées et produits à mâcher | |

| Menthes | |

| Autres | |

| Snack-bar | Barres de céréales |

| Barres énergétiques | |

| Autres snack-bars |

| Supermarchés/HypermarchésDétaillants spécialisés |

| Dépanneurs |

| Magasins de vente au détail en ligne |

| Détaillants spécialisés |

| Autre |

| États-Unis |

| Canada |

| Mexique |

| Reste de l'Amérique du Nord |

| type de produit | Chocolat | Chocolat au lait/blanc |

| Chocolat noir | ||

| Confiserie au sucre | Bonbons bouillis | |

| Caramels, caramels et nougat | ||

| Pastilles, gommes, gelées et produits à mâcher | ||

| Menthes | ||

| Autres | ||

| Snack-bar | Barres de céréales | |

| Barres énergétiques | ||

| Autres snack-bars | ||

| Canal de distribution | Supermarchés/HypermarchésDétaillants spécialisés | |

| Dépanneurs | ||

| Magasins de vente au détail en ligne | ||

| Détaillants spécialisés | ||

| Autre | ||

| Géographie | États-Unis | |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

FAQ sur les études de marché sur la confiserie en Amérique du Nord

Quelle est la taille du marché nord-américain de la confiserie ?

La taille du marché nord-américain de la confiserie devrait atteindre 60,25 milliards USD en 2024 et croître à un TCAC de 4,76 % pour atteindre 76,02 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la confiserie en Amérique du Nord ?

En 2024, la taille du marché nord-américain de la confiserie devrait atteindre 60,25 milliards de dollars.

Qui sont les principaux acteurs du marché nord-américain de la confiserie ?

Mars, Incorporated, Mondelēz International, Inc., Nestlé S.A., The Hershey Company, Ferrero International S.A. sont les principales sociétés opérant sur le marché nord-américain de la confiserie.

Quelles années couvre ce marché nord-américain de la confiserie et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain de la confiserie était estimée à 57,51 milliards USD. Le rapport couvre la taille historique du marché de la confiserie en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la confiserie en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la confiserie en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la confiserie en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la confiserie en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.