Taille et Parts du Marché de l'Hydroxyde de Lithium

Analyse du Marché de l'Hydroxyde de Lithium par Mordor Intelligence

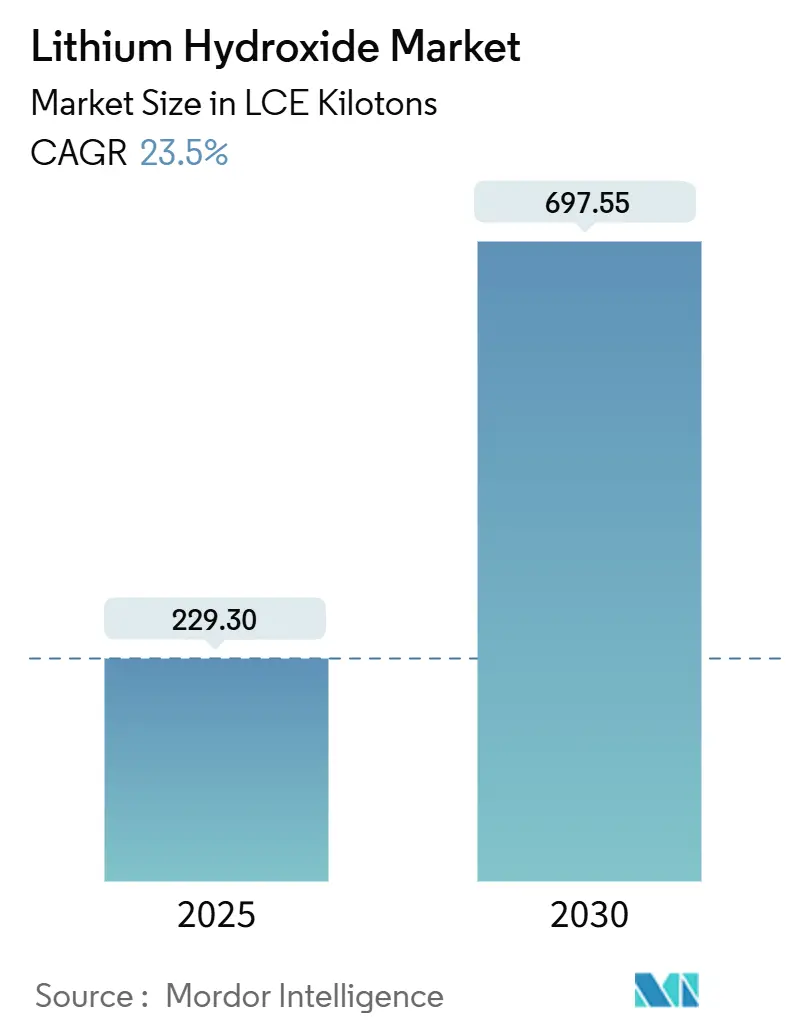

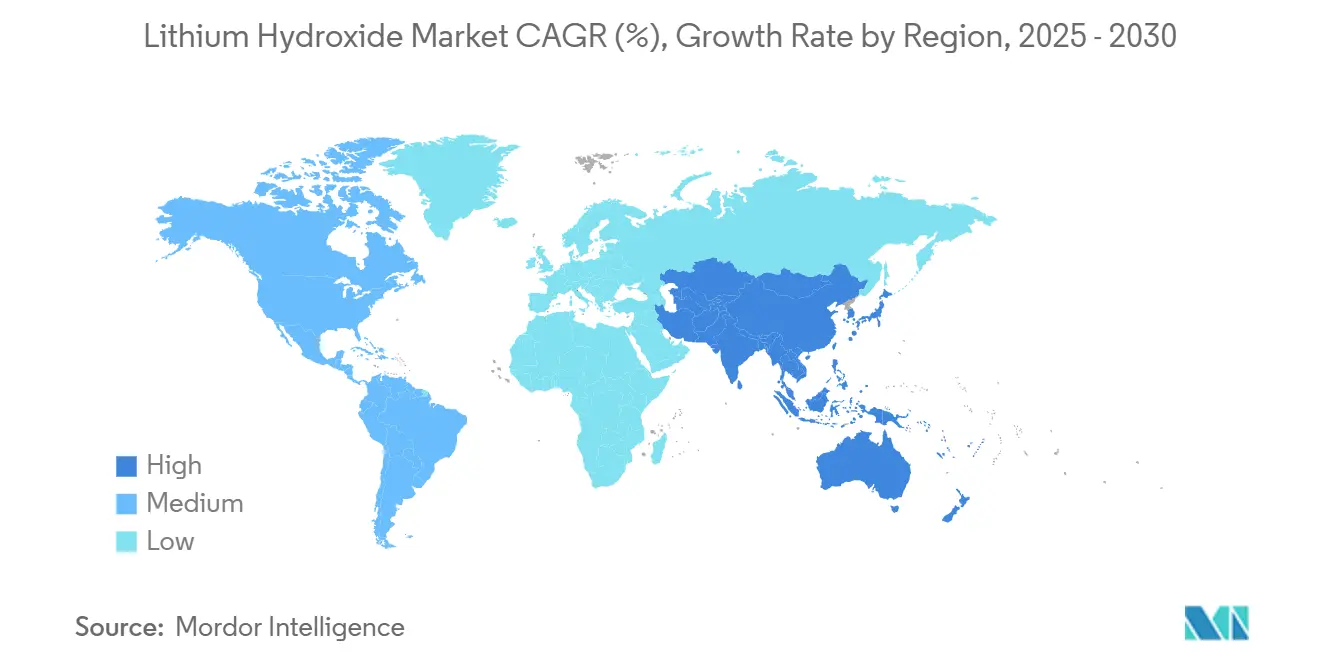

La taille du Marché de l'Hydroxyde de Lithium est estimée à 229,30 kilotonnes LCE en 2025, et devrait atteindre 697,55 kilotonnes LCE d'ici 2030, avec un TCAC de 23,5 % durant la période de prévision (2025-2030). La concurrence qui s'intensifie pour les produits chimiques de grade batterie, la hausse rapide des ventes de véhicules électriques (VE), et la montée en puissance des technologies d'extraction directe du lithium (EDL) redéfinissent les réseaux d'approvisionnement mondiaux. L'Asie-Pacifique détient la plus grande position régionale avec 40 % de la consommation mondiale, affichant le taux de croissance le plus rapide de 27,66 % jusqu'en 2030. Les constructeurs automobiles ont conclu des contrats d'approvisionnement à long terme en 2024 pour sécuriser les matières premières de haute pureté, et plusieurs fabricants de batteries ont accéléré leurs stratégies d'intégration verticale pour se prémunir contre les fluctuations de prix. Dans le même temps, la volatilité extrême des prix des matières premières-de 81 500 USD/t à 22 500 USD/t durant 2023-continue de défier les modèles de financement de projets.

Principaux Points à Retenir du Rapport

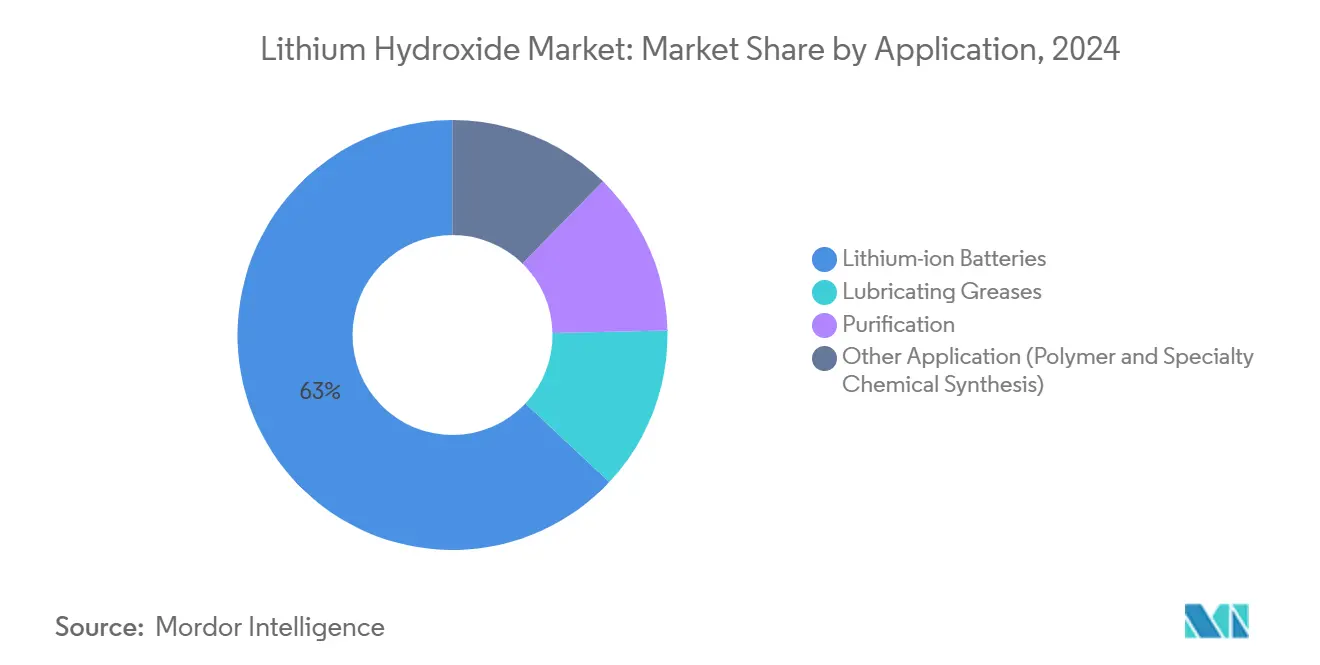

- Par application, les batteries lithium-ion ont détenu 63 % des revenus de 2024 et sont projetées pour s'étendre à un TCAC de 26,77 % jusqu'en 2030.

- Par grade, le matériau de grade batterie un capturé 70 % des parts de 2024 ; le même segment progresse à un TCAC de 25,55 % jusqu'en 2030.

- Par forme, le monohydraté un mené avec 65 % de la production de 2024 ; l'anhydre enregistre le TCAC le plus rapide de 25,77 % sur 2025-2030.

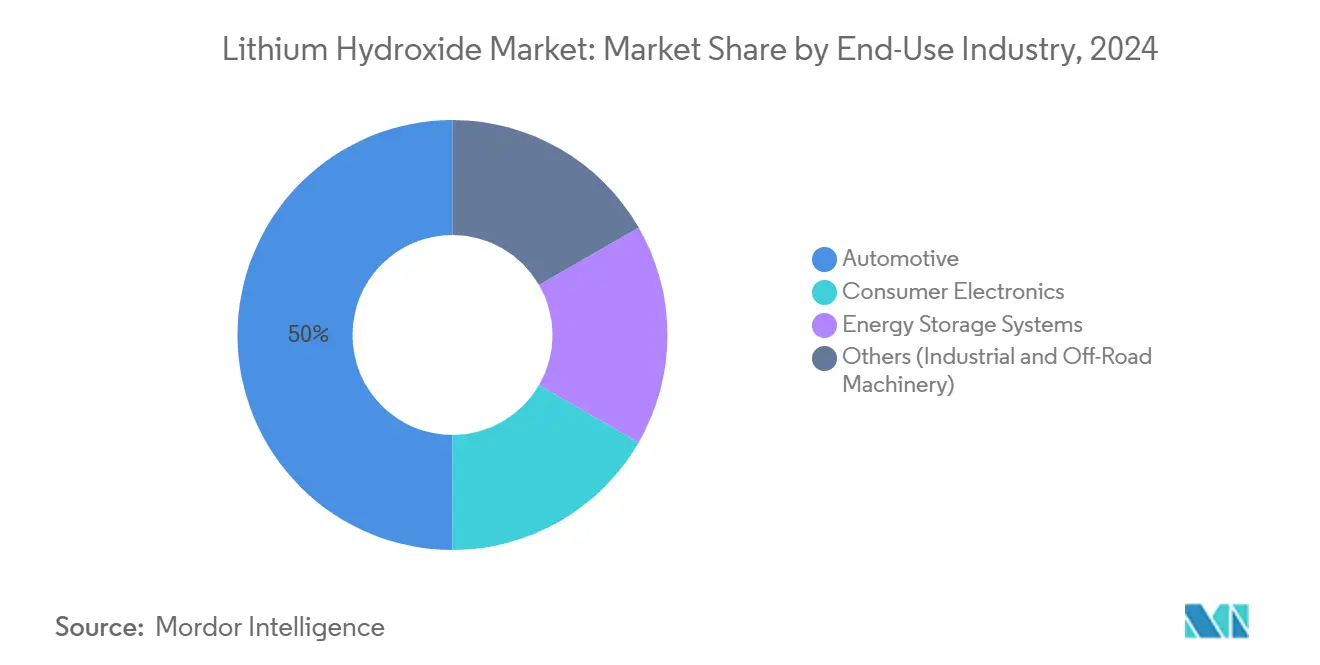

- Par industrie d'utilisation finale, l'automobile un représenté 50 % du total de 2024 ; les systèmes de stockage d'énergie croissent le plus rapidement à 25 % de TCAC.

- Par géographie, l'Asie-Pacifique un commandé 40 % des parts de 2024 et affiche également le TCAC le plus élevé de 27,66 % jusqu'en 2030.

Tendances et Perspectives du Marché Mondial de l'Hydroxyde de Lithium

Analyse d'Impact des Moteurs

| Moteur | (~) % d'Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Demande Croissante de Véhicules Électriques | +8.50% | Chine, Europe, Amérique du Nord | Moyen terme (2-4 ans) |

| Demande Croissante d'Outils Électriques | +2.30% | Amérique du Nord, Europe, Asie-Pacifique | Court terme (≤ 2 ans) |

| Commercialisation de l'Extraction Directe de Lithium (EDL) Débloquant des Matières Premières d'Hydroxyde à Bas Coût | +6.80% | Amérique Latine, Amérique du Nord | Moyen terme (2-4 ans) |

| Contrats à Long Terme Soutenus par les OEM Réduisant les Risques de Nouvelle Capacité d'Hydroxyde en Amérique Latine | +3.20% | Amérique Latine (effet chaîne d'approvisionnement mondiale) | Moyen terme (2-4 ans) |

| Politiques Gouvernementales Soutenant les Chaînes d'Approvisionnement de Batteries | +5.70% | Amérique du Nord, Europe, Inde, Chine | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande Croissante d'Outils Électriques

Les outils électriques sans fil remplacent les alternatives filaires dans la construction et la maintenance industrielle car les blocs lithium-ion offrent une durée de fonctionnement plus longue et un rapport puissance-poids supérieur. Les fabricants ont lancé des formats de cellules optimisés pour les cycles de décharge élevée, un profil qui favorise les cathodes nickel-cobalt-manganèse riches en hydroxyde de lithium. L'adoption est plus forte chez les entrepreneurs professionnels en Amérique du Nord et en Europe, où des marchés du travail tendus placent une prime sur les gains de productivité. L'adoption continue des flux de travail de modélisation des informations du bâtiment accélère davantage la pénétration des outils sans fil car les équipes nécessitent une mobilité libre sur site. Bien que plus petite que la demande VE, cette niche génère une réalisation de prix supérieure à la moyenne pour les producteurs d'hydroxyde alimentant des mélanges de cathodes spécialisés.

Commercialisation de l'Extraction Directe de Lithium (EDL) Débloquant des Matières Premières à Bas Coût

Le succès à l'échelle terrain de l'usine IBAT dans l'Utah, utilisant des colonnes d'adsorption modulaires, un démontré une récupération de lithium de 80-90 % en heures versus les mois nécessaires pour l'évaporation conventionnelle en bassins. Le projet ATLiS en Californie un sécurisé une garantie de prêt conditionnel de 1,36 milliard USD pour livrer 20 000 t/an d'hydroxyde de lithium à partir de saumure géothermique, confirmant la confiance des prêteurs dans la scalabilité de l'EDL[1]Département de l'Énergie des États-Unis, ' Engagement Conditionnel pour le Projet ATLiS ', energy.gov . Des rendements plus élevés réduisent l'intensité capitalistique par tonne et permettent des opérations dans des régions en stress hydrique car de nombreuses variantes d'échange d'ions et de membranes consomment moins d'eau d'appoint que les systèmes de bassins. Ces aspects économiques renforcent les perspectives d'approvisionnement à long terme pour le marché de l'hydroxyde de lithium tout en réduisant les empreintes environnementales.

Contrats à Long Terme Soutenus par les OEM Réduisant les Risques de Nouvelle Capacité en Amérique Latine

Les constructeurs automobiles ont élargi leur participation directe dans les accords amont durant 2024 pour verrouiller les volumes et la visibilité des coûts. L'accord de prise ferme pluriannuel d'Hyundai avec Ganfeng, l'acquisition de 6,7 milliards USD d'Arcadium Lithium par Rio Tinto, et son investissement subséquent de 2,5 milliards USD dans une mine argentine illustrent le pivot stratégique. Les engagements contraignants améliorent la bancabilité du financement de projet, raccourcissent les périodes de retour sur investissement, et soutiennent des trains plus grands capables d'atteindre des économies d'échelle-facteurs qui collectivement élargissent le marché de l'hydroxyde de lithium.

Politiques Gouvernementales Soutenant les Chaînes d'Approvisionnement de Batteries

Le financement du secteur public s'est orienté de manière décisive vers des écosystèmes de batteries localisés. Le Département de l'Énergie américain un alloué 725 millions USD pour les subventions de traitement de matériaux de batterie et 88 millions USD séparés pour la recherche sur véhicules avancés en 2025. Le Schéma de l'Inde pour la Fabrication de Voitures Électriques accorde des droits d'importation concessionnels aux constructeurs automobiles investissant 500 millions USD dans de nouvelles usines VE à condition de 50 % d'addition de valeur domestique[2]Moniteur de Politique d'Investissement, ' Incitations pour l'Infrastructure VE ', investmentpolicy.unctad.org . Inversement, les restrictions d'exportation préliminaires de la Chine sur les technologies de traitement de batteries et de lithium soulignent les sensibilités géopolitiques et peuvent renforcer la diversification d'approvisionnement régional. Globalement, ces mouvements politiques encouragent l'investissement amont et accélèrent la courbe de capacité installée du marché de l'hydroxyde de lithium.

Analyse d'Impact des Contraintes

| Contrainte | (~) % d'Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Coûts de Production Élevés | -4.20% | Mondial | Moyen terme (2-4 ans) |

| Volatilité des Prix des Matières Premières Entravant le Financement de Projet | -3.80% | Mondial (plus élevé dans les marchés émergents) | Court terme (≤ 2 ans) |

| Préoccupation Croissante Concernant la Toxicité | -2.10% | Europe, Amérique du Nord, marchés APAC développés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts de Production Élevés

Les usines d'hydroxyde de lithium de grade batterie exigent un contrôle sophistiqué des impuretés et des circuits de cristallisation coûteux. Albemarle un arrêté l'expansion de son installation de Kemerton en Australie, réduisant de moitié la capacité nominale planifiée et réduisant l'effectif sur site de 40 %. Les périodes de retour sur investissement pluriannuelles, les licences environnementales strictes, et un pool limité de talents hydrométallurgiques maintiennent des barrières à l'entrée élevées et ralentissent l'élan de nouvelles constructions, surtout dans les régions avec des tarifs énergétiques élevés.

Volatilité des Prix des Matières Premières Entravant le Financement de Projet

Les prix de l'hydroxyde de lithium ont chuté de 72 % durant 2023. Les orientations capex d'Albemarle ont baissé de 2,1 milliards USD en 2023 à 1,6-1,8 milliard USD pour 2024, et la firme un rapporté une perte nette de 188 millions USD au T2 2024 versus un profit de 650 millions USD un an plus tôt. De telles oscillations se traduisent en taux d'actualisation plus larges utilisés par les prêteurs et forcent les développeurs à reporter les décisions d'investissement final. Si l'écart d'investissement persiste, le marché de l'hydroxyde de lithium pourrait confronter des pénuries d'approvisionnement à mi-décennie quand la pénétration VE accélère à nouveau, créant une autre boucle de rétroaction de flambées de prix et de ruées de projets.

Analyse de Segments

Par Application : Le segment batteries cimente sa dominance

Les batteries lithium-ion ont généré 63 % de la demande de 2024 et sont prévues pour s'étendre à 26,77 % de TCAC jusqu'en 2030. Ce segment seul représente la plus grande tranche de la taille du marché de l'hydroxyde de lithium et livre le tonnage incrémental le plus élevé. Les chimies orientées autonomie telles que nickel-cobalt-manganèse (NCM) et nickel-cobalt-aluminium (NCA) nécessitent de l'hydroxyde de lithium pour la synthèse plutôt que du carbonate, ancrant la demande structurelle. En contraste, les graisses lubrifiantes, les systèmes d'air purifié, et la synthèse spécialisée restent des contributeurs stables mais modestes. Les mandats de recyclage croissants dans l'Union Européenne devraient générer un canal d'approvisionnement secondaire plus tard dans la période de prévision, tempérant mais ne déplaçant pas la demande primaire.

Les déploiements de stockage d'énergie forment la sous-application à la croissance la plus rapide. Les fermes de batteries à grande échelle liées aux actifs renouvelables nécessitent des chimies à longue durée de cycle. Des projets tels que les installations multi-gigawatt-heures de Californie spécifient de plus en plus les cathodes riches en nickel, renforçant la consommation d'hydroxyde. Alors que les coûts déclinent, les systèmes commerciaux et industriels plus petits derrière le compteur rejoignent l'ensemble d'opportunités, assurant que le marché de l'hydroxyde de lithium conserve un moteur de croissance diversifié à travers les domaines stationnaires et mobiles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Grade : Les primes de pureté du grade batterie s'élargissent

Le matériau de grade batterie un détenu une part dominante de 70 % en 2024 et affiche un TCAC prévu de 25,55 %, le plus élevé dans cette segmentation. Des contrôles d'impuretés stricts sur le sodium, le calcium, et les métaux lourds soutiennent les différentiels de prix par rapport au grade technique. Les fabricants tels que Livent ont investi dans des modules supplémentaires de recristallisation et d'échange d'ions pour atteindre moins de 100 ppm de limites d'impuretés agrégées. Cet investissement élève l'intensité capitalistique mais approfondit aussi les fossés compétitifs. Le grade technique sert les marchés de graisse et céramique où les seuils de tolérance sont plus lâches, tandis que le grade industriel adresse le traitement de l'eau et des voies de synthèse sélectionnées.

La part de marché de l'hydroxyde de lithium pour le grade batterie continuera de croître alors que les fiches de spécification OEM s'allongent. Les conceptions de prochaine génération à état solide et à anode riche en silicium reposent sur une stœchiométrie précise et une teneur en humidité ultra-faible, facteurs qui amplifient les primes de qualité. Les producteurs avec des matières premières de saumure ou de roche dure intégrées verticalement plus une purification interne sont les mieux placés pour capturer ce pool de marge.

Par Forme : Le monohydraté maintient son avance ; l'anhydre accélère

Le monohydraté (LiOH·H₂O) un contrôlé 65 % de la production en 2024 en raison de sa stabilité relative et de sa nature non déliquescente durant l'expédition[3]ScienceDirect, ' Hydroxyde de Lithium - un aperçu ', sciencedirect.com . La production implique typiquement de faire réagir le carbonate de lithium avec l'hydroxyde de calcium, produisant des cristaux avec environ 57 % de contenu LiOH actif. Le matériau anhydre, libre d'eau structurelle, contient plus de LiOH par unité de poids et est préféré pour les recettes de cathode ou électrolyte sensibles à l'humidité. Bien que plus challengeant à produire, il croît à 25,77 % de TCAC jusqu'en 2030, dépassant le monohydraté alors que la demande pour des chimies de cellules avancées augmente.

Les innovations de procédé facilitent la conversion flexible entre les formes, permettant aux usines de pivoter le mix de production en ligne avec les carnets de commandes. Sur 2025-2027 plusieurs raffineries chinoises et sud-coréennes planifient des projets de débottlenecking visant des rendements anhydres plus élevés, élargissant les options d'approvisionnement pour le marché de l'hydroxyde de lithium.

Par Industrie d'Utilisation Finale : L'automobile mène, le stockage d'énergie file en tête

Les OEM automobiles ont consommé 50 % du tonnage de 2024, reflétant les ventes d'unités VE en flèche et les capacités de batteries moyennes croissantes. Les constructeurs de véhicules intègrent l'approvisionnement en lithium dans les stratégies globales d'électrification, avec Albemarle, SQM, et Ganfeng tous frappant des accords d'approvisionnement pluriannuels avec les marques globales. L'électronique grand public, couvrant smartphones, ordinateurs portables, et wearables, reste le prochain plus grand utilisateur final mais affiche une croissance plus lente car la densité énergétique des blocs batteries augmente plus vite que les volumes de ventes d'appareils.

Les systèmes de stockage d'énergie au niveau réseau enregistrent le TCAC le plus fort de 25 % jusqu'en 2030, soutenus par les pipelines d'appels d'offres gouvernementaux et les objectifs d'intégration renouvelable. Les fabricants d'équipement hors route commencent à électrifier les camions miniers et les machines agricoles, une tendance qui ajoutera une autre patte de demande dans la seconde moitié de la décennie. Ensemble ces changements maintiennent des fondamentaux multi-segments forts pour le marché de l'hydroxyde de lithium.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Asie-Pacifique, avec une part de marché de l'hydroxyde de lithium de 40 % en 2024, bénéficie d'une capacité de fabrication de cellules inégalée et d'un cluster dense d'assembleurs aval de cathodes, anodes, et packs. Les directives politiques chinoises favorisent désormais l'approvisionnement domestique, incitant au développement actif de saumure de lac salé intérieur ainsi qu'aux participations d'équité outre-mer, tandis que le Japon et la Corée du Sud tirent parti de l'expertise de longue date en science des matériaux pour rester compétitifs. L'Inde est entrée dans la mêlée avec une Mission Nationale de Fabrication et des exemptions de droits pour les minéraux critiques sous le Budget de l'Union 2025-26, stimulant les propositions de conversion d'hydroxyde local.

L'expansion de l'Amérique du Nord repose sur des packages de financement à grande échelle. La subvention de 150 millions USD du DOE à Albemarle soutient un concentrateur de spodumène à Kings Mountain capable d'alimenter 1,6 million de VE annuellement. Hyundai Motor Group et SK On ont approuvé une usine de cellules de batterie de 5 milliards USD en Géorgie, ancrant la demande régionale de cathodes pour l'hydroxyde produit localement. Ces initiatives visent à réduire la dépendance aux chaînes d'approvisionnement asiatiques et à répondre aux seuils d'approvisionnement de l'Acte de Réduction de l'Inflation américain.

L'Amérique du Sud reste le hub de matières premières principal. La Stratégie Nationale du Lithium du Chili invite la participation privée tout en sauvegardant la surveillance étatique, et de nouveaux relevés géologiques ont élevé les réserves estimées de 28 %. L'Argentine un attiré l'investissement minier de 2,5 milliards USD de Rio Tinto et de multiples prises fermes OEM. Le Brésil un vu les ventes VE bondir de 85 % en 2024, menées par BYD avec 70 % de parts, suggérant de futures exigences de conversion d'hydroxyde domestique.

L'Europe accélère la capacité avec des réglementations CO₂ strictes et des mandats de recyclage complets. L'Allemagne mène la R&D sur les cathodes de prochaine génération, tandis que le Règlement Batteries de l'UE fixe des quotas minimum de récupération de lithium à partir de 2025. Plusieurs usines de conversion greenfield en Finlande, France, et Portugal sont programmées pour mise en service d'ici 2027, ajoutant de la diversité à la base d'approvisionnement du marché de l'hydroxyde de lithium. La poussée du bloc pour l'autonomie stratégique peut redéfinir les flux commerciaux, surtout si la Chine promulgue les restrictions d'exportation technologique proposées.

Paysage Concurrentiel

Le marché de l'hydroxyde de lithium présente une concentration hautement consolidée, avec les cinq premiers producteurs contrôlant plus de la moitié de la capacité de conversion mondiale. Albemarle un implémenté une structure fonctionnelle intégrée fin 2024 et repriorisé le capex vers les actifs avec de fortes courbes de coûts, particulièrement aux États-Unis et au Chili.

L'élan de consolidation s'est intensifié quand Rio Tinto un offert 6,7 milliards USD pour Arcadium Lithium, combinant des actifs de roche dure et de saumure et projetant une hausse de capacité de 130 % d'ici 2028. L'intégration verticale est un autre thème définissant : plusieurs fabricants de cathodes co-investissent désormais dans les lignes d'hydroxyde amont pour sécuriser qualité et volumes. Les firmes chinoises de niveau intermédiaire telles que Yahua Industrial et Chengxin Lithium ont signé des contrats pluriannuels avec des assembleurs de batteries coréens, reflétant un pivot vers des relations d'approvisionnement régionalisées.

L'innovation reste un différenciateur clé. Les producteurs pilotent la chaleur de procédé bas carbone utilisant l'énergie renouvelable et explorent la valorisation des sous-produits sulfate de sodium. Des acteurs sélectionnés testent des flowsheets hybrides EDL-conversion mélangeant extraction de saumure et raffinage conventionnel pour réduire l'intensité énergétique, signalant que le leadership technologique façonnera les marges à long terme à travers le marché de l'hydroxyde de lithium.

Leaders de l'Industrie de l'Hydroxyde de Lithium

Albemarle Corporation

SQM S.un.

Ganfeng Lithium Group Co. Ltd.

Tianqi Lithium Corporation

Arcadium Lithium

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Janvier 2025 : Vulcan Energy un produit de l'hydroxyde de lithium monohydraté (LHM) de grade batterie pour la première fois à son Usine Centrale d'Optimisation d'Électrolyse de Lithium (CLEOP) à Frankfurt-Höchst, Allemagne, utilisant un procédé libre de combustibles fossiles.

- Janvier 2024 : Hyundai Motor Group un signé un accord de quatre ans avec Ganfeng Lithium Group pour s'approvisionner en hydroxyde de lithium de grade batterie de ses opérations argentines pour la production de véhicules électriques. Ce partenariat devrait renforcer le marché de l'hydroxyde de lithium en stimulant la demande et favorisant la stabilité de la chaîne d'approvisionnement.

- Janvier 2024 : Livent et Allkem ont fusionné pour former Arcadium Lithium, établissant un producteur mondial leader de produits chimiques de lithium avec des capacités de production d'hydroxyde de lithium étendues à travers de multiples régions. Ce développement devrait renforcer la chaîne d'approvisionnement et stimuler la croissance dans le marché de l'hydroxyde de lithium.

Portée du Rapport Mondial du Marché de l'Hydroxyde de Lithium

L'Hydroxyde de Lithium est un composé chimique inorganique qui consiste en lithium, hydrogène, et oxygène. L'hydroxyde de lithium est un solide cristallin blanc avec une haute solubilité dans l'eau. L'hydroxyde de lithium est principalement utilisé dans la production de batteries lithium-ion, qui sont des batteries rechargeables communément trouvées dans les véhicules électriques (VE), les appareils électroniques portables (tels que smartphones, ordinateurs portables, et tablettes), et les systèmes de stockage d'énergie. Il sert comme composant clé dans le matériau de cathode des batteries lithium-ion, permettant le stockage et la libération d'énergie électrique.

Le Marché de l'Hydroxyde de Lithium est segmenté par applications et géographie. Sur la base de l'application, le marché est segmenté en batteries, graisse lubrifiante, purification, et autres applications (production de polymères). Le rapport couvre aussi la taille du marché et les prévisions pour le Marché de l'Hydroxyde de Lithium dans 27 pays à travers les principales régions.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base du volume (tonnes LCE).

| Batteries Lithium-Ion |

| Graisses Lubrifiantes |

| Purification |

| Autre Application (Synthèse de Polymères et Produits Chimiques Spécialisés) |

| Automobile |

| Électronique Grand Public |

| Systèmes de Stockage d'Énergie |

| Autres (Machines Industrielles et Hors Route) |

| Grade Batterie (Supérieur ou égal à 56,5% LiOH·H₂O) |

| Grade Technique |

| Grade Industriel |

| Monohydraté |

| Anhydre |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Nordiques | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par Application | Batteries Lithium-Ion | |

| Graisses Lubrifiantes | ||

| Purification | ||

| Autre Application (Synthèse de Polymères et Produits Chimiques Spécialisés) | ||

| Par Industrie d'Utilisation Finale | Automobile | |

| Électronique Grand Public | ||

| Systèmes de Stockage d'Énergie | ||

| Autres (Machines Industrielles et Hors Route) | ||

| Par Grade | Grade Batterie (Supérieur ou égal à 56,5% LiOH·H₂O) | |

| Grade Technique | ||

| Grade Industriel | ||

| Par Forme | Monohydraté | |

| Anhydre | ||

| Par Géographie | Asie-Pacifique | Chine |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Nordiques | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle du marché de l'hydroxyde de lithium ?

Le marché est valorisé à 229,30 kilotonnes LCE en 2025 et est projeté pour monter à 697,55 kilotonnes LCE d'ici 2030, reflétant un TCAC de 23,50 %.

Pourquoi l'hydroxyde de lithium est-il préféré au carbonate de lithium dans les batteries ?

Les cathodes riches en nickel telles que NCM et NCA nécessitent de l'hydroxyde de lithium pour atteindre une densité énergétique plus élevée et une charge plus rapide, c'est pourquoi les constructeurs automobiles le favorisent de plus en plus.

Comment l'extraction directe de lithium affectera-t-elle l'approvisionnement ?

Les usines EDL commerciales atteignent jusqu'à 90 % de récupération et des temps de traitement plus courts, abaissant les coûts et débloquant des ressources précédemment considérées comme non économiques, élargissant ainsi l'approvisionnement mondial.

Quelle région mène la croissance de la demande d'hydroxyde de lithium ?

L'Asie-Pacifique mène à la fois en part de consommation 2024 (40 %) et en taux de croissance (27,66 % TCAC jusqu'en 2030) en raison de sa base de fabrication de batteries étendue.

Quels sont les principaux défis auxquels font face les producteurs d'hydroxyde de lithium ?

Les coûts capitalistiques élevés pour la pureté de grade batterie et la volatilité de prix extrême compliquent le financement de projet et peuvent retarder les expansions de capacité.

Comment les gouvernements soutiennent-ils la production domestique d'hydroxyde de lithium ?

Les mesures incluent les subventions multi-centaines-de-millions-de-dollars du DOE américain pour les usines de traitement et les incitations de droits de l'Inde pour les fabricants VE, tandis que certains pays, notamment la Chine, contemplent des restrictions d'exportation technologique.

Dernière mise à jour de la page le: