Analyse du marché immobilier des bureaux au Japon

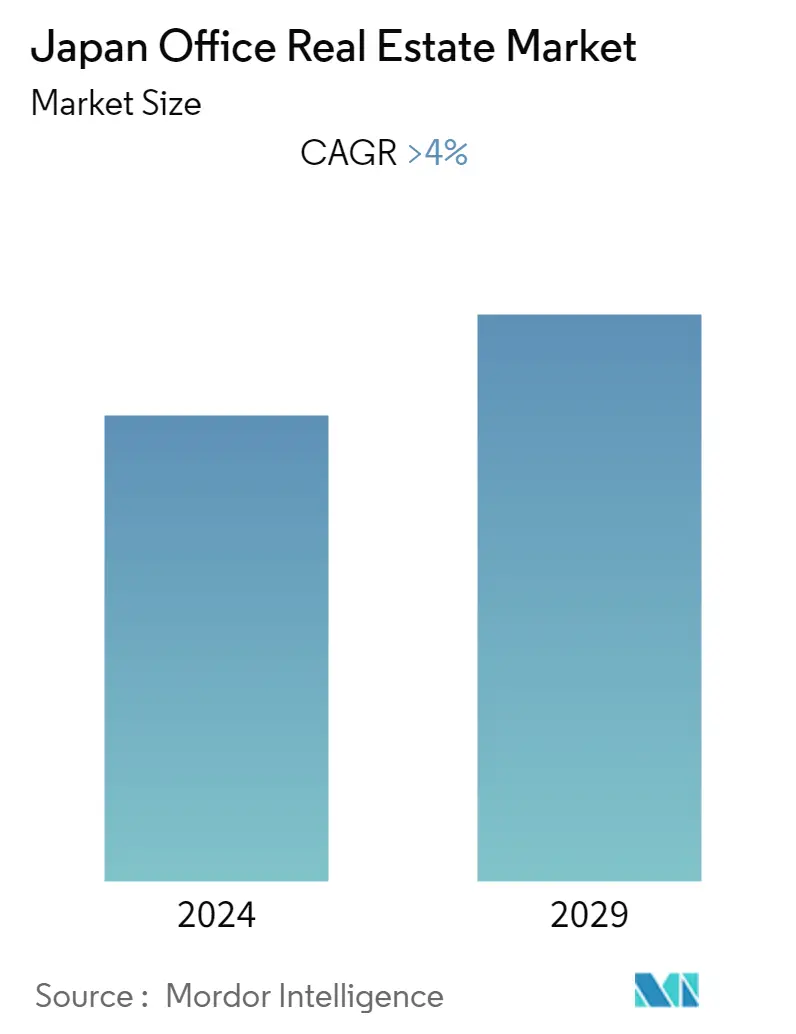

Le marché japonais de limmobilier de bureaux devrait enregistrer un TCAC de plus de 4 % au cours de la période de prévision.

Au Japon, la pandémie de COVID-19 a provoqué des changements radicaux dans les pratiques et les lieux de travail sur les lieux de travail. En réaction à la pandémie, environ 60 % des entreprises ont introduit le travail à distance. Sur le marché des bureaux, le nombre de déménagements ou de nouvelles ouvertures a été suspendu, retardé ou annulé en raison de limpact de la pandémie. En octobre 2021, environ 37 % des entreprises utilisaient le travail à distance pour leurs salariés.

- D'ici 2022, le taux d'inoccupation des bureaux de catégorie A devrait augmenter d'environ 2 %. Dans le même temps, environ 190000 tsubos (6,28900 mètres carrés) de nouveaux espaces de bureaux de catégorie A devraient être livrés en 2023, ce qui en fera le deuxième total le plus élevé de l'histoire après 2018. Le taux d'inoccupation des postes de catégorie A devrait atteindre 3,5 % au quatrième trimestre 2023, en hausse de 2,3 points de pourcentage par rapport au quatrième trimestre 2020.

- À mesure que léconomie saméliore, on sattend à ce que la plupart des gens veuillent travailler dans des bureaux dans les villes régionales en 2022 ou 2023, selon la ville. Dans la plupart des villes régionales, les taux dinoccupation devraient commencer à baisser en 2022. En revanche, la quantité de nouvelle offre est susceptible dinfluencer le taux de croissance. Par rapport à d'autres villes, la quantité d'espaces de bureaux supplémentaires qui devraient être achevés au cours des trois prochaines années à Yokohama, Kanazawa et Fukuoka est plus élevée.

Tendances du marché immobilier des bureaux au Japon

Laugmentation du nombre de start-ups qui stimulent le marché

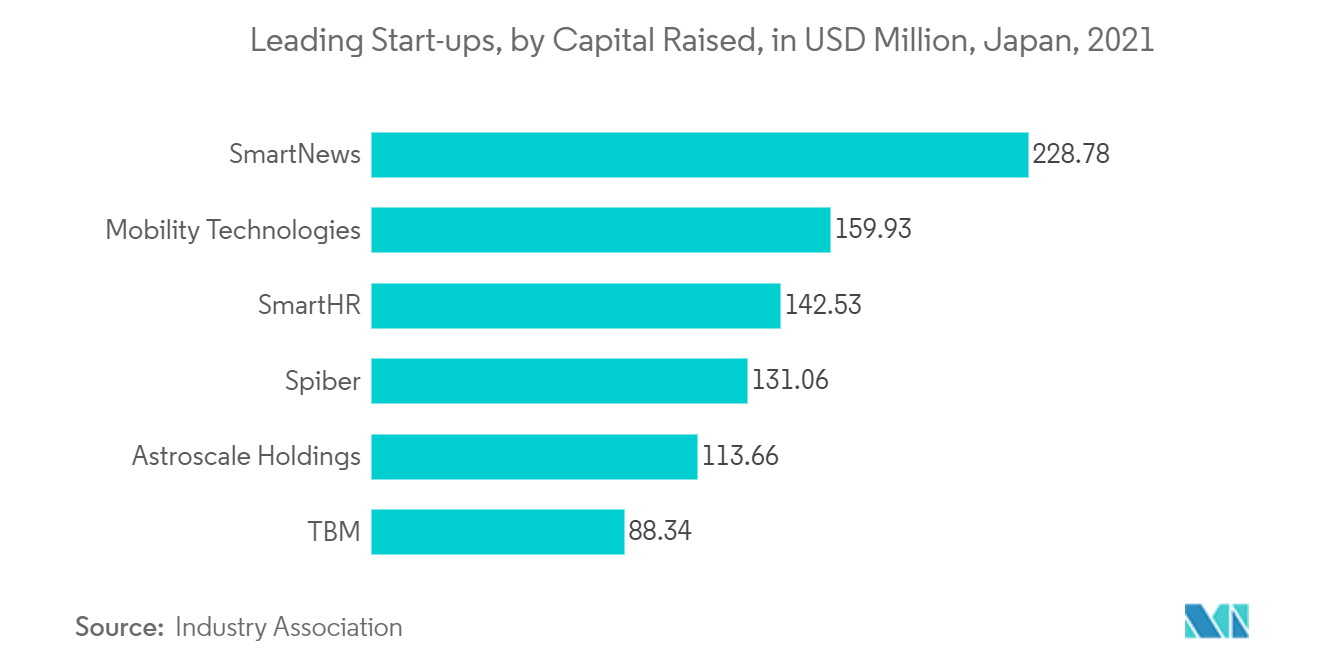

Alors que lutilisation du numérique se développe et que le commerce électronique est en plein essor dans un monde post-Covid, on pense que les entreprises de technologie financière et de logistique seront à lorigine du besoin despaces de bureau. Le Japon est loin derrière le reste du monde en matière de développement des start-ups. En 2021, le Japon ne compte que six licornes. C'est encore moins que le 41 en Inde et le 11 en Corée du Sud. Une énorme quantité de capital-risque, tant local quétranger, soutient lenvironnement des startups japonaises. Le pays a levé un total de 6,3 milliards de dollars auprès de ses startups en 2021, et les données pour 2022 reflètent une tendance similaire, avec 3,39 milliards de dollars levés au premier semestre 2022. Au total, l'organisation compte environ 300 sociétés de capital-risque qui investissent dans leaders des startups japonaises. Le gouvernement japonais est également largement impliqué dans les efforts du pays visant à créer un environnement compétitif et sain pour les entrepreneurs.

En 2021, SmartNews, Inc. était en tête de liste des principales start-ups au Japon en termes de fonds levés, avec un total de 228,78 millions de dollars levés. Mobility Technologies Co., Ltd. arrive en deuxième position avec un investissement total de 159,93 millions de dollars. En 2022, le gouvernement prévoit d'introduire un cadre pour soutenir financièrement les grandes entreprises lorsqu'elles embauchent des personnes qui envisagent de créer ultérieurement une entreprise et les start-up qui demandent à emprunter des ressources humaines auprès des grandes entreprises.

Le bureau de Tokyo exige le passage à un modèle hybride, stimulant ainsi le marché

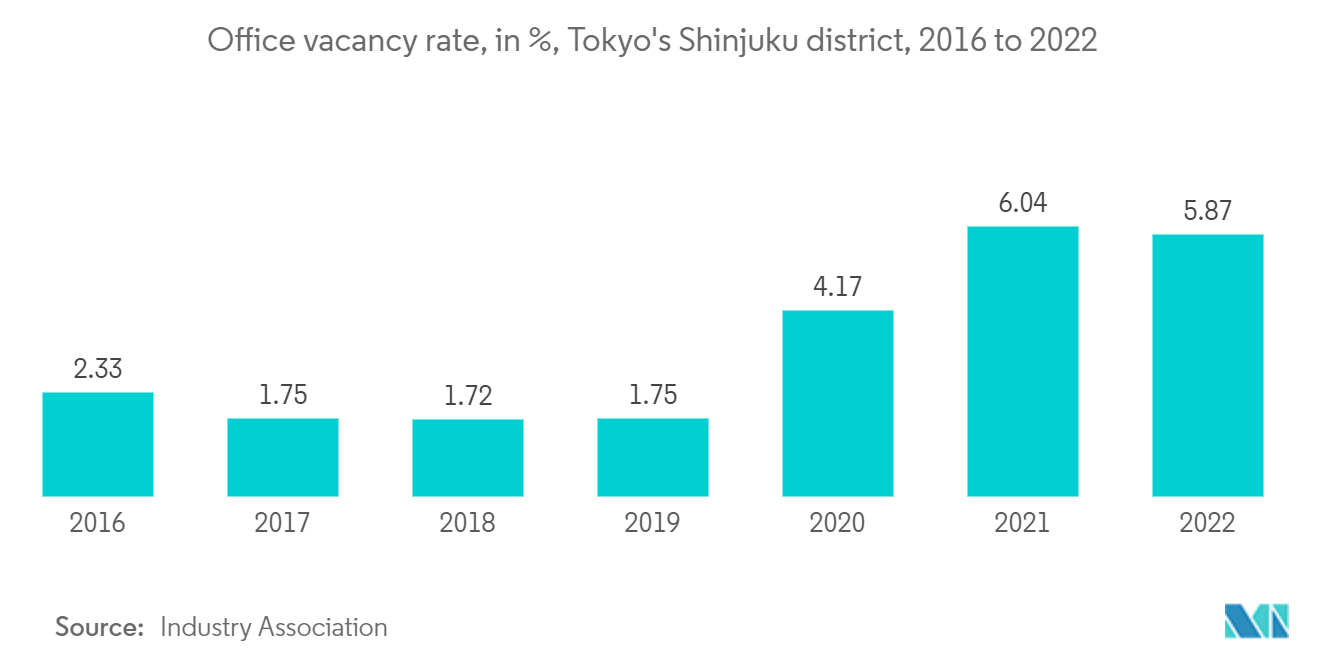

Les locations de bureaux de catégorie A dans les cinq quartiers centraux de Tokyo ont entamé une phase de ralentissement en 2020 après avoir augmenté pendant huit ans depuis 2012. Avec des mesures sans précédent telles que l'état d'urgence et l'appel du gouvernement au travail à domicile (WFH), un changement radical dans les modes de travail est en cours. nuisant à la demande de bureaux à Tokyo. Les entreprises ayant leur siège social en Europe et aux États-Unis, où les taux d'infection étaient plus élevés, placent la sécurité de leurs employés dans les bureaux japonais en tête de leur liste de priorités. En raison de la réduction de l'empreinte des bureaux, de nombreuses entreprises à l'étranger ont déménagé.

En raison de la concentration des sièges sociaux des entreprises nationales à Otemachi et Marunouchi, le niveau des loyers est le plus élevé et la zone maintient un faible niveau de 1,9 %. Les entreprises étrangères sont répandues dans la région d'Akasaka/Roppongi. Grâce à des niveaux de loyers attractifs pour les immeubles à forte vacance, le taux d'inoccupation a momentanément bondi à 4% pour revenir progressivement à 2,6%. Après la déclaration de l'état d'urgence en avril 2020, le taux d'inoccupation à Shinjuku/Shibuya, très prisé des entreprises informatiques, a augmenté à 3,6 %, en particulier à Shibuya. Il sest rapidement rétabli par la suite. Les entreprises informatiques qui adoptent activement le télétravail évoluent vers un paradigme de travail hybride combinant bureaux classiques, télétravail et bureaux flexibles. La demande de bureaux traditionnels s'est également redressée et est actuellement en baisse à 2,5 %.

Aperçu du secteur de l'immobilier de bureaux au Japon

Il existe des acteurs à la fois mondiaux et régionaux sur le marché immobilier de bureaux japonais, et la concurrence est forte sur le marché. Le marché devrait retrouver une situation normale d'ici la fin de 2022. Les entreprises se préparent à répondre aux besoins futurs, et de nombreuses entrent sur le marché pour de nouvelles opportunités.

Par exemple, IWG, qui propose des solutions de travail hybrides, a déclaré à Mitsubishi Estate Co. en décembre 2022 qu'elle vendait sa master franchise au Japon. MEC acquiert la franchise principale du groupe TKP en achetant 100 % des actions de Regus Japan Holdings KK, qui gère 172 sites d'espaces de travail flexibles au Japon, selon une annonce d'IWG. Grâce à l'accord de franchise principale, MEC peut utiliser les marques IWG comme Regus et Spaces dans tout le Japon.

Certains des principaux acteurs sont Mitsui Fudosan, Mitsubishi Estate, Sumitomo Realty Development, Tokyu Land Corporation, etc.

Leaders du marché immobilier de bureaux au Japon

Mitsui Fudosan

Mitsubishi Estate

Sumitomo Realty & Development

Tokyu Land Corporation

Nomura Real Estate Holdings

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier des bureaux au Japon

Janvier 2023 Les bâtiments du quartier d'affaires d'Otemachi, dans la capitale, deviennent de plus en plus verts et luxuriants, alors que les promoteurs ont recours aux plantes, aux arbres et même aux fermes pour attirer les employés de bureau à la recherche d'un environnement de travail plus rafraîchissant. Mitsui Co. et Mitsui Fudosan Co. sont à l'avant-garde du mouvement, ayant créé l'un des plus grands espaces verts du quartier. La zone verte de 6 000 mètres carrés remplace un espace ouvert à côté de l'ancien siège social de Mitsui Co.

20 décembre 2022 Tokyu Land Corporation, le partenaire de SolarDuck, a remporté le contrat pour réaliser le projet Tokyo Bay ESG par le gouvernement métropolitain de Tokyo. Ce projet vise à réaliser la production et la consommation d'énergie locale dans le quartier du bar de Tokyo grâce à l'utilisation d'une technologie de pointe et durable. Tokyu Land Corporation (le propriétaire du projet), SolarDuck (technologie solaire flottante offshore) et Everblue constituent le partenariat pour le projet Tokyo Bay ESG.

Novembre 2022 Sumitomo Realty Development du Japon investira 500 milliards de yens (3,58 milliards de dollars) dans des projets de construction de bureaux en Inde, se développant dans ce qui deviendra bientôt le pays le plus peuplé du monde. La société a récemment dépensé 35,1 milliards de yens pour acquérir environ 12 000 mètres carrés de propriété dans le complexe Bandra Kurla, souvent connu sous le nom de BKC, un secteur commercial et résidentiel en plein essor de Mumbai. L'emplacement est l'un des principaux sites de développement de bureaux de BKC.

Segmentation du secteur de limmobilier de bureaux au Japon

Limmobilier de bureaux consiste à construire des bâtiments que des entreprises de différents secteurs peuvent louer ou acheter. Le marché immobilier de bureaux au Japon est segmenté par villes clés (Tokyo, Kyoto et le reste du Japon). Le rapport présente la taille du marché et les prévisions pour le marché immobilier de bureaux au Japon en termes de valeur (en milliards de dollars) pour tous les segments ci-dessus. Le rapport couvre également limpact du COVID-19 sur le marché.

| Tokyo |

| Kyoto |

| Reste du Japon |

| Par villes clés | Tokyo |

| Kyoto | |

| Reste du Japon |

FAQ sur les études de marché dans limmobilier de bureaux au Japon

Quelle est la taille actuelle du marché immobilier de bureaux au Japon ?

Le marché immobilier des bureaux au Japon devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché immobilier de bureaux au Japon ?

Mitsui Fudosan, Mitsubishi Estate, Sumitomo Realty & Development, Tokyu Land Corporation, Nomura Real Estate Holdings sont les principales sociétés opérant sur le marché immobilier de bureaux au Japon.

Quelles années couvre ce marché immobilier de bureaux au Japon ?

Le rapport couvre la taille historique du marché de limmobilier de bureaux au Japon pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier de bureaux au Japon pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie immobilière de bureaux au Japon

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de l'immobilier de bureaux au Japon en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Japan Office Real Estate comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.