Taille et parts du marché de l'électricité en Italie

Analyse du marché de l'électricité en Italie par Mordor Intelligence

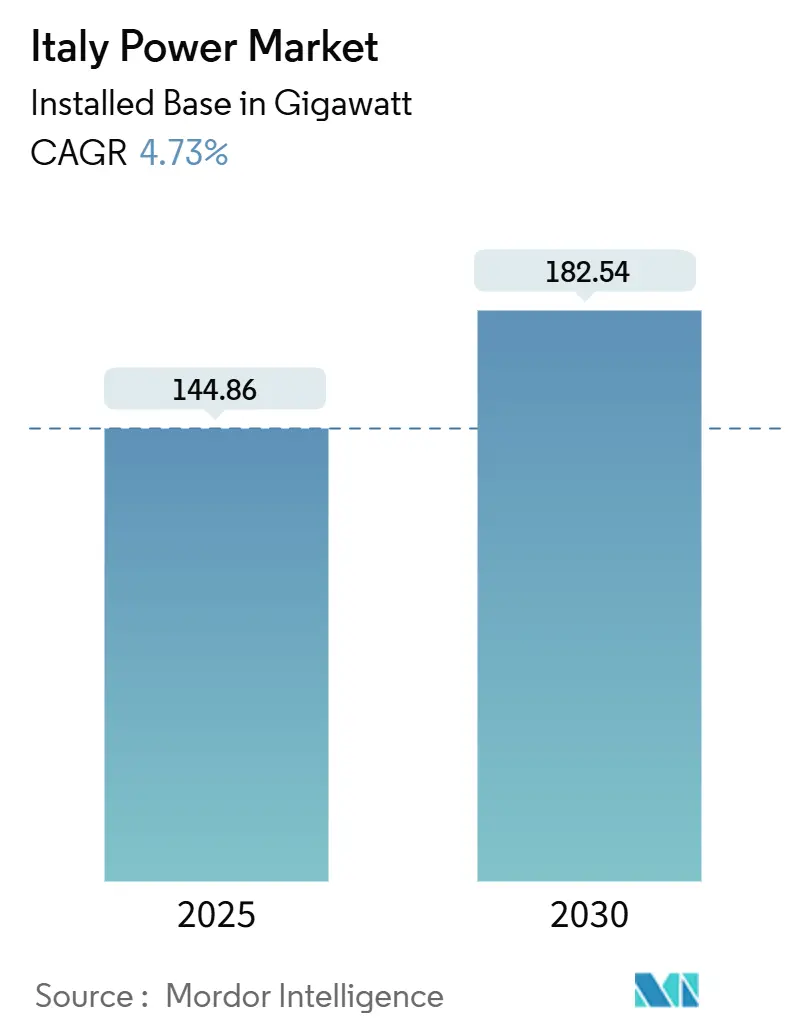

La taille du marché de l'électricité en Italie en termes de base installée devrait croître de 144,86 gigawatts en 2025 à 182,54 gigawatts d'ici 2030, à un TCAC de 4,73 % pendant la période de prévision (2025-2030).

L'expansion s'ancre dans le déploiement rapide des énergies renouvelables, les dépenses de modernisation du réseau de 23 milliards d'euros jusqu'en 2030, et la diversification délibérée pour s'éloigner du gaz russe. La production renouvelable a satisfait un record de 41,2 % de la demande nationale d'électricité en 2024, menée par une hausse de 19,3 % de la production solaire et un rebond de 30,4 % de la production hydroélectrique.[1]Terna S.p.A., "2024 Market Outlook," terna.it Le gaz naturel reste la ressource dispatchable dominante, mais les autorisations simplifiées sous le décret législatif 199/2021 et les accords d'achat d'électricité d'entreprise accélèrent les ajouts photovoltaïques. Les enchères de batteries à l'échelle du réseau prévues pour septembre 2025 débloqueront 9 GW de stockage d'ici 2030, soutenant davantage les énergies renouvelables intermittentes. Les prix de gros persistamment élevés-143,03 EUR/MWh en janvier 2025-soulignent l'urgence de la diversification de l'approvisionnement et des énergies renouvelables à coût stable.[2]Mercato Elettrico, "PUN Prices January 2025," mercatoelettrico.org

Principales conclusions du rapport

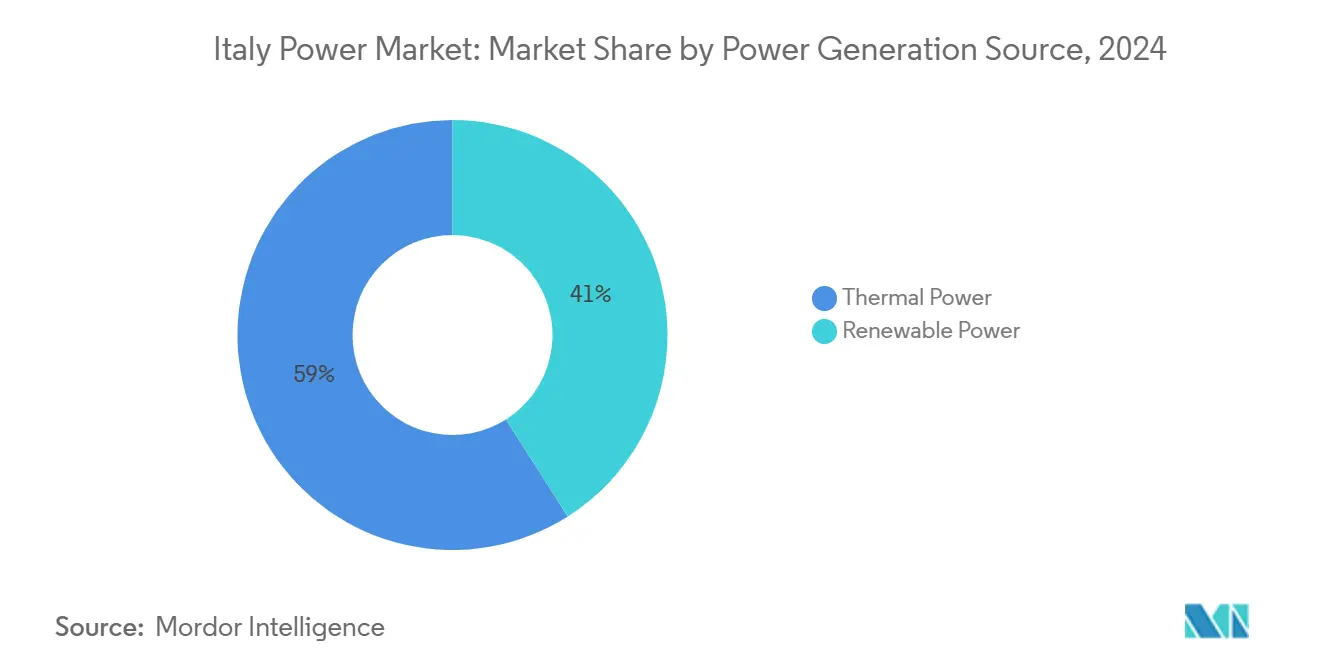

- Par source de production, l'électricité thermique a conservé 59 % des parts du marché de l'électricité en Italie en 2024, tandis que les énergies renouvelables devraient enregistrer un TCAC de 5,32 % jusqu'en 2030.

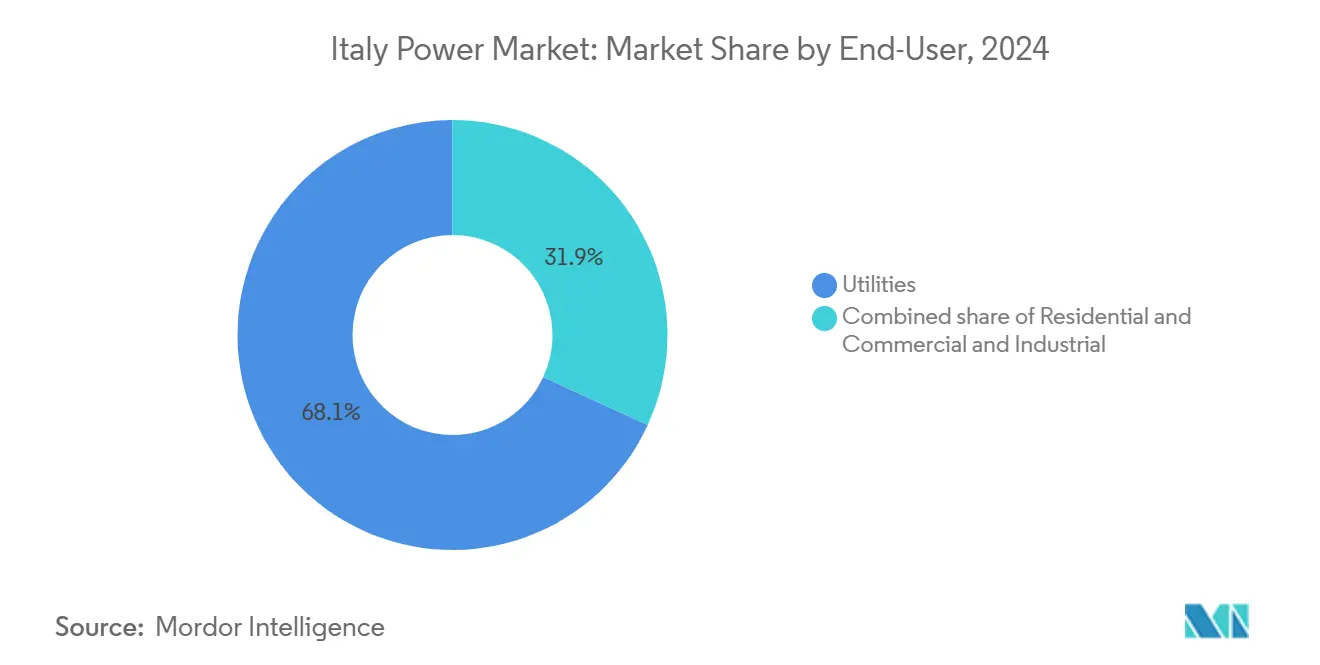

- Par utilisateur final, le segment des services publics menait avec 68,12 % de parts de revenus en 2024, tandis que le segment résidentiel devrait progresser à un TCAC de 12,89 % entre 2025 et 2030.

- Enel, Edison, A2A et ERG représentaient collectivement une part majeure de la capacité de production en 2024, reflétant un paysage concurrentiel modérément concentré.

Tendances et insights du marché de l'électricité en Italie

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réformes d'autorisation accélérées sous le décret législatif 199/2021 | +1.2% | National, avec mise en œuvre plus rapide dans les régions du nord | Moyen terme (2-4 ans) |

| Enchères du marché de capacité de batteries à l'échelle du réseau (Terna) | +0.8% | National, concentré dans le sud de l'Italie | Moyen terme (2-4 ans) |

| Élimination progressive du charbon d'ici 2025 créant un déficit de capacité | +0.9% | National, particulièrement en Sardaigne et centrales à charbon continentales | Court terme (≤ 2 ans) |

| Projets HVDC financés par REPowerEU (ex. Tyrrhenian Link) | +0.6% | Sud de l'Italie, Sicile, Sardaigne | Long terme (≥ 4 ans) |

| Poussée des PPA d'entreprise parmi les grands du luxe et FMCG | +0.4% | National, concentré dans les régions industrielles | Court terme (≤ 2 ans) |

| Stimulus Superbonus 110 % pour PV sur toiture | +0.3% | National, adoption plus élevée dans le nord de l'Italie | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Réformes d'autorisation accélérées sous le décret législatif 199/2021

La mise en œuvre du décret législatif 199/2021 a réduit les délais d'autorisation pour les projets renouvelables d'environ un tiers, grâce aux portails d'autorisation numérisés et au zonage plus clair des "zones appropriées". Les plafonds de capacité photovoltaïque ont été relevés et les zones tampons des parcs éoliens rétrécies, stimulant les volumes de demandes en 2024. Les régions du nord autorisent les projets le plus rapidement grâce à une capacité administrative supérieure et une plus grande disponibilité d'installateurs certifiés. Le décret FER2 d'août 2024 a complété la réforme en introduisant des contrats pour différence bidirectionnels pour l'éolien offshore, visant 4,6 GW d'ici 2028. Les goulets d'étranglement restants concernent les évaluations d'impact environnemental pour les projets dépassant 30 MW, mais le cadre global réduit les barrières aux investisseurs et accélère la transition du marché de l'électricité en Italie.

Enchères du marché de capacité de batteries à l'échelle du réseau (Terna)

Le mécanisme MACSE de Terna est le premier marché de capacité de stockage dédié d'Europe, visant à contracter 9 GW d'ici 2030 via des enchères pay-as-bid de 15 ans. Les ajouts de batteries ont atteint 2,1 GW en 2024, représentant plus de la moitié des nouvelles connexions au réseau. L'enchère inaugurale de septembre 2025 attribuera 10 GWh, attirant des développeurs internationaux cherchant la certitude de revenus. Le sud de l'Italie offre des écarts d'arbitrage supérieurs dus au fort écrêtement des énergies renouvelables, tandis que les zones industrialisées du nord nécessitent un stockage pour l'écrêtement des pics et le support de fréquence. La conception de l'enchère complète les besoins du marché de l'électricité en Italie en monétisant la capacité, l'énergie et les services auxiliaires, permettant au stockage d'agir comme l'élément critique pour une pénétration renouvelable plus élevée.

Élimination progressive du charbon d'ici 2025 créant un déficit de capacité

L'Italie fermera près de 7 GW de capacité au charbon d'ici 2025, sauf pour des unités sardes limitées retardées à 2026-2028. La part du charbon est tombée à 1,3 % de la production en 2024, laissant les turbines à gaz naturel combler les lacunes de fiabilité. Quatre nouvelles centrales CCGT totalisant 3,4 GW plus 0,7 GW d'améliorations sont programmées avant 2026. La stratégie sauvegarde l'adéquation à court terme mais augmente les risques d'actifs échoués alors que les énergies renouvelables continuent de croître. L'électrification croissante de l'industrie et des transports élargit davantage l'écart d'approvisionnement, renforçant le besoin de déploiements accélérés de solaire, éolien et stockage à travers le marché de l'électricité en Italie.

Projets HVDC financés par REPowerEU (Tyrrhenian Link)

Le Tyrrhenian Link de 1 milliard d'euros connectera la Sicile et la Sardaigne à l'Italie continentale via un câble HVDC de 1 000 MW, commençant l'installation en février 2025.[3]Siemens Energy, "Tyrrhenian Link Press Release," siemens-energy.com Le projet fait partie du plan de 23 milliards d'euros de Terna pour augmenter la capacité de transfert inter-zonale de 16 GW à 39 GW d'ici 2030. Les flux nord-sud améliorés réduiront les écarts de prix régionaux et débloqueront les énergies renouvelables du sud pour la consommation nationale. Les projets HVDC parallèles tels qu'Adriatic Link et ELMED intégreront le marché de l'électricité en Italie aux réseaux des Balkans et d'Afrique du Nord, cimentant le rôle du pays comme hub énergétique méditerranéen.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Congestion du réseau dans les Pouilles et en Sicile (≥36 mois de retards) | -1.1% | Sud de l'Italie, particulièrement les Pouilles et la Sicile | Moyen terme (2-4 ans) |

| Sous-réalisation des appels d'offres éolien offshore (Adriatique) | -0.6% | Régions côtières adriatiques | Long terme (≥ 4 ans) |

| Exposition des importations de gaz aux chocs géopolitiques (≈90 %) | -0.8% | National | Court terme (≤ 2 ans) |

| Litiges d'autorisation liés au paysage pour les parcs éoliens | -0.4% | National, concentré dans les zones protégées | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Congestion du réseau dans les Pouilles et en Sicile (≥36 mois de retards)

Plus de 348 GW de projets renouvelables attendent l'interconnexion, éclipsant le système actuel de 137,53 GW. Les Pouilles et la Sicile subissent les plus longues files d'attente, avec des développeurs attendant plus de 36 mois pour l'accès au réseau. Le goulot d'étranglement provient de corridors de transport faibles vers le nord et d'approbations environnementales complexes pour les nouvelles lignes. Le plan quinquennal de 16,5 milliards d'euros de Terna alloue un financement significatif pour soulager la congestion du sud, mais les délais de construction restent prolongés. Les retards augmentent les coûts de capital, érodent la compétitivité des PPA et ralentissent les déploiements solaire et éolien, contraignant les perspectives de croissance du marché de l'électricité en Italie.

Sous-réalisation des appels d'offres éolien offshore (Adriatique)

L'Italie détient 157,32 TWh/an de potentiel éolien offshore, mais une capacité limitée a remporté les enchères à cause de litiges environnementaux et de concessions maritimes prolongées. Les appels d'offres adriatiques manquent répétitivement leurs objectifs, détournant les capitaux vers le Royaume-Uni et l'Espagne. Contraintes de chaîne d'approvisionnement pour les fondations flottantes et la connexion au réseau. Le décret FER2 a introduit des CfD bidirectionnels, mais la clarté d'autorisation et les droits de fond marin restent non résolus. La sous-réalisation de l'éolien offshore limite la diversification et force une dépendance plus lourde aux énergies renouvelables terrestres et au gaz importé au sein du marché de l'électricité en Italie.

Analyse par segment

Par source de production d'électricité : domination du gaz au milieu de l'accélération solaire

La production d'électricité thermique contrôlait 59 % de la taille du marché de l'électricité en Italie en 2024, fournissant une charge de base flexible et des services d'équilibrage.[4]Politecnico di Torino Energy Center, "Italy's Gas Dependency Update 2024," energycenter.polito.it Les énergies renouvelables, bien que représentant environ 41 % de la production, s'étendent le plus rapidement à un TCAC de 5,32 % jusqu'en 2030 sous la baisse des prix des modules et les autorisations simplifiées. La contribution hydroélectrique a rebondi à 35 % de la production renouvelable après des conditions plus humides en 2024, et l'éolien a atteint 20 % de la capacité renouvelable avec un potentiel offshore significatif. Le charbon a glissé à 1,3 % de la production totale et sortira d'ici 2025.

La croissance du solaire doit beaucoup aux PPA d'entreprise et aux projets à l'échelle des services publics, mais la cannibalisation des prix pousse Enel à incliner son mix de nouvelles constructions vers 5,7 GW d'éolien contre 3,2 GW de solaire d'ici 2027. La biomasse et la géothermie fournissent une capacité renouvelable de base, qui devient de plus en plus précieuse alors que le charbon se retire et que les coûts du gaz augmentent. La part du marché de l'électricité en Italie du gaz dispatchable peut décliner au-delà de 2028 alors que le stockage et la réponse à la demande s'étendent, mais son rôle reste pivot jusqu'à ce que les liaisons HVDC et les batteries neutralisent l'intermittence.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par utilisateur final : leadership des services publics avec élan résidentiel

Le segment des services publics détenait 68,12 % des parts du marché de l'électricité en Italie en 2024, reflétant le contrôle de grandes flottes de production et de franchises de distribution réglementées. La demande résidentielle, cependant, devrait afficher un TCAC de 12,89 % entre 2025 et 2030, le plus rapide parmi les classes de clients. Le solaire distribué sur toiture, les schémas d'énergie communautaire et les pompes à chaleur électrifiées alimentent cette poussée. Les PPA d'entreprise dépassant 4 GW d'ici 2025 illustrent l'appétit commercial-industriel pour l'approvisionnement renouvelable direct.

La libéralisation du marché a déplacé 4,5 millions de clients réglementés vers l'approvisionnement compétitif en 2024, ouvrant des gains de parts pour les multi-utilities numériques. L'incitation Superbonus 110 % s'est terminée en février 2023, mais a laissé un héritage de 1 GW d'installations de stockage résidentiel qui améliorent l'autoconsommation. Energy Release 2.0 permet aux entreprises énergivores de sécuriser des contrats de 36 mois à 65 EUR/MWh, stimulant la compétitivité industrielle tout en mandatant les ajouts renouvelables. Les services publics répondent avec l'intégration verticale et le déploiement de compteurs intelligents pour défendre les marges dans un marché de l'électricité en Italie de plus en plus centré sur le prosommateur.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

Le sud de l'Italie possède une irradiation solaire abondante et des ressources éoliennes terrestres, générant un surplus d'électricité renouvelable mais faisant face à des goulots d'étranglement de transport qui élargissent les écarts de prix régionaux. La Sicile et la Sardaigne comptent sur le Tyrrhenian Link pour évacuer l'excès de production et importer le support continental pendant les périodes de faible production, une étape qui devrait réduire l'écrêtement une fois le câble opérationnel d'ici 2030. Les Pouilles accueillent le cluster le plus dense d'Italie de projets solaires et éoliens à l'échelle des services publics, mais la congestion du réseau retarde la mise en service d'au moins 36 mois, diluant les rendements des développeurs.

L'Italie centrale bénéficie de réservoirs hydroélectriques hérités qui ont fourni de la stabilité pendant la sécheresse 2022-2023 et ont stimulé la production de 30,4 % en 2024. Ces centrales soutiennent la régulation de fréquence essentielle pour intégrer plus de production intermittente à travers le marché de l'électricité en Italie. Les régions du nord restent lourdes en consommation dues aux clusters industriels en Lombardie, Vénétie et Émilie-Romagne. L'efficacité administrative permet des autorisations plus rapides, expliquant pourquoi l'adoption de PV sur toiture sous le programme Superbonus s'est inclinée vers le nord. Néanmoins, la disponibilité limitée de terrains et les contraintes paysagères plus strictes ralentissent les énergies renouvelables à grande échelle au nord du Pô.

Les zones côtières le long des mers Adriatique et Tyrrhénienne montrent des pipelines éoliens offshore émergents tels que le projet flottant de Med Wind. Les retards dans la planification spatiale maritime et les procédures EIA entravent la capacité à court terme, mais des CfD FER2 réussis pourraient accélérer le déploiement post-2027. Les interconnexions transfrontalières avec la France, la Suisse, la Slovénie et la Tunisie augmenteront la flexibilité import-export de 16 GW à 39 GW, positionnant le marché de l'électricité en Italie comme un hub commercial méditerranéen et réduisant la dépendance au gaz de pipeline.

Paysage concurrentiel

La concurrence du marché de l'électricité en Italie est modérée, avec les cinq premiers producteurs détenant environ plus de 50 % de capacité en 2024. Enel a conservé le leadership malgré une baisse de revenus de 17,4 % à 78,947 milliards d'euros, provenant d'une moindre répartition thermique et d'un désabonnement de détail libéralisé. Terna tire parti de sa base d'actifs réglementés pour investir plus de 3 milliards d'euros annuellement dans les améliorations du réseau, soutenant la sécurité énergétique nationale. Edison, A2A et ERG poursuivent l'intégration verticale et l'expansion renouvelable pour compenser la pression sur les marges des prix de gros volatils.

Les entrants numériques comme eVISO appliquent la prévision de demande pilotée par IA pour gagner des clients PME, projetant 40 % TCAC de marges brutes jusqu'en 2027. Les partenariats remodèlent la stratégie : Sosteneo et Enel ont convenu en juin 2024 de déployer 1,7 GW de stockage par batteries, soulignant le stockage comme le prochain champ de bataille. L'achat par Italgas de 5,8 milliards d'euros de 2i Rete Gas étend son empreinte de distribution de gaz et met en évidence la consolidation continue. Les opportunités d'espace blanc résident dans les électrolyseurs d'hydrogène, la gestion d'énergie communautaire et le stockage derrière compteur, où les incitations réglementaires favorisent les développeurs agiles par rapport aux titulaires encombrés d'actifs hérités.

L'intensité concurrentielle est aussi façonnée par la suppression du plafond de prix en janvier 2024 pour 4,5 millions de ménages, incitant les services publics à regrouper haut débit, recharge VE et leasing PV sur toiture en offres hybrides qui améliorent l'adhérence. Les majors pétroliers internationaux comme TotalEnergies sont entrés via l'acquisition de 1,57 milliard d'euros du Groupe VSB pour se diversifier loin des hydrocarbures. Ces mouvements signalent un pivot vers des portefeuilles intégrés bas carbone dans l'industrie électrique italienne.

Leaders de l'industrie électrique italienne

-

Enel SpA

-

Edison SpA

-

A2A SpA

-

ERG SpA

-

Terna SpA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : La pose de câble a commencé sur le Tyrrhenian Link, le projet HVDC de 1 000 MW reliant la Sicile, la Sardaigne et l'Italie continentale.

- Décembre 2024 : TotalEnergies a acheté VSB Group pour 1,57 milliard d'euros, ajoutant 3 GW d'actifs italiens gérés et 18 GW de pipeline.

- Décembre 2024 : SUSI Partners a acquis le contrôle total de Genera Group, approfondissant sa présence dans les services renouvelables.

- Juillet 2024 : Sosteneo et Enel ont signé un partenariat de stockage par batteries de 1,7 GW.

Portée du rapport sur le marché de l'électricité en Italie

La portée du rapport sur le marché de l'électricité italien inclut :

| Électricité thermique (gaz naturel, pétrole, charbon) |

| Électricité renouvelable (solaire, éolien, hydro, géothermique, etc.) |

| Services publics |

| Résidentiel |

| Commercial et industriel |

| Production d'électricité par source | Électricité thermique (gaz naturel, pétrole, charbon) |

| Électricité renouvelable (solaire, éolien, hydro, géothermique, etc.) | |

| Par utilisateur final | Services publics |

| Résidentiel | |

| Commercial et industriel |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'électricité en Italie ?

La taille du marché de l'électricité en Italie a atteint 137,53 GW en 2024 et devrait grimper à 182,54 GW d'ici 2030 avec un TCAC de 4,73 %.

Quelle source de production détient la plus grande part du marché de l'électricité en Italie ?

Le gaz naturel domine avec 45-50 % des parts du marché de l'électricité en Italie en 2024, reflétant son rôle dans l'équilibrage des énergies renouvelables intermittentes.

À quelle vitesse le solaire croît-il dans le secteur électrique italien ?

La capacité photovoltaïque solaire devrait croître à un TCAC de 10-11,5 % jusqu'en 2030, le plus rapide parmi les sources de production.

Quels projets d'infrastructure sont critiques pour la fiabilité du réseau ?

Les projets clés incluent le câble HVDC Tyrrhenian Link de 1 000 MW et le plan de modernisation du réseau de Terna de 23 milliards d'euros, tous deux essentiels pour les flux d'électricité nord-sud.

Comment l'élimination progressive du charbon affectera-t-elle la sécurité d'approvisionnement ?

La fermeture de 7 GW de charbon d'ici 2025 crée un déficit de capacité à court terme comblé par de nouvelles turbines à gaz et des ajouts accélérés d'énergies renouvelables plus stockage.

Qui sont les entreprises leaders du marché de l'électricité en Italie ?

Enel, Edison, A2A, ERG et Terna sont les principaux acteurs, contrôlant ensemble environ 55 % des actifs de production et de transport.

Dernière mise à jour de la page le: