Taille et parts du marché italien des produits de beauté et de soins personnels

Analyse du marché italien des produits de beauté et de soins personnels par Mordor Intelligence

La taille du marché italien de la beauté et des soins personnels est estimée à 13,31 milliards USD en 2025 et devrait atteindre 16,83 milliards USD d'ici 2030, enregistrant un TCAC de 4,80 % sur la période de prévision. La taille du marché aujourd'hui souligne sa maturité, mais les perspectives de croissance révèlent un écosystème encore capable de récompenser l'innovation produit et canal. La premiumisation demeure le principal moteur de valeur. Les produits de soins personnels surpassent les cosmétiques colorés en se concentrant sur des niches à forte marge telles que les soins du cuir chevelu respectueux du microbiome, les protecteurs faciaux contre la lumière bleue, et les hybrides nutricosmétiques. Le fort patrimoine artisanal de l'Italie soutient une demande domestique constante et un marché d'exportation florissant. La fragmentation côté offre influence significativement la dynamique concurrentielle. Les corporations mondiales apportent l'échelle, des investissements marketing substantiels et des capacités de R&D avancées, tandis que les marques italiennes traditionnelles fournissent l'authenticité culturelle et l'expertise en ingrédients de niche. Cette approche duale soutient la croissance de la catégorie : les plus grandes entreprises gèrent les coûts de conformité et la volatilité des matières premières, tandis que les marques boutique maintiennent l'intérêt des consommateurs avec des narratifs frais et engageants.

Points clés du rapport

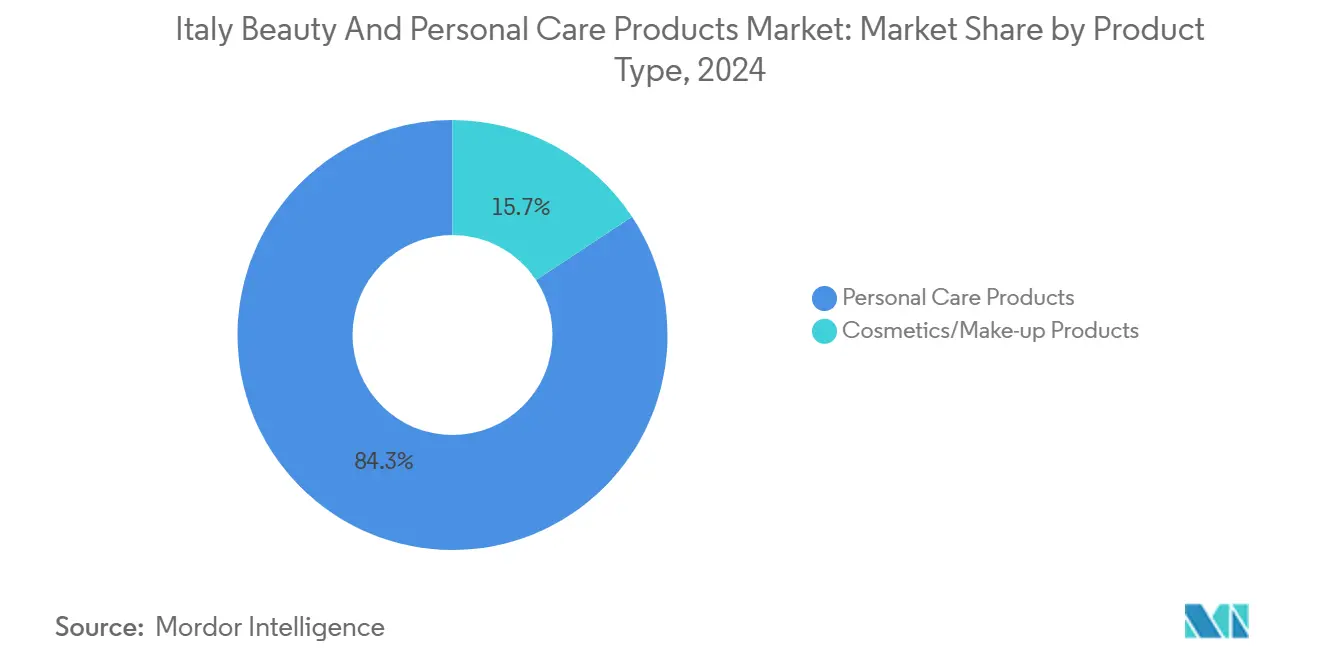

- Par type de produit, les soins personnels ont dominé avec 84,27 % des parts du marché italien de la beauté et des soins personnels en 2024 ; tandis que les produits cosmétiques/maquillage progressent à un TCAC de 5,64 % jusqu'en 2030.

- Par catégorie, le segment de masse a capturé 58,55 % des revenus en 2024, tandis que le segment premium est destiné à élargir son empreinte à un TCAC de 5,75 % jusqu'en 2030.

- Par type d'ingrédient, les formulations conventionnelles/synthétiques ont commandé 67,75 % de la taille du marché italien de la beauté et des soins personnels en 2024, et le type naturel devrait accélérer à un TCAC de 3,88 % jusqu'en 2030.

- Par canal de distribution, les détaillants de beauté spécialisés ont détenu 28,44 % des parts de la taille du marché italien de la beauté et des soins personnels en 2024, pourtant la vente en ligne présente l'élan le plus rapide avec un TCAC de 6,50 % entre 2025-2030.

Tendances et insights du marché italien des produits de beauté et de soins personnels

Analyse de l'impact des facteurs moteurs

| Facteur moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Influence de la culture italienne de mode et de luxe sur les soins premium | +0.8% | Centres urbains du nord | Long terme (≥ 4 ans) |

| Préoccupations liées à la chute des cheveux et aux produits de soins du cuir chevelu | +0.5% | National | Moyen terme (2-4 ans) |

| Sensibilisation aux standards de beauté véganes et sans cruauté | +0.6% | National | Long terme (≥ 4 ans) |

| Focus des consommateurs sur les produits de soins personnels anti-âge | +0.7% | National | Court terme (≤ 2 ans) |

| Avancées technologiques et innovation | +0.6% | National | Moyen terme (2-4 ans) |

| Influence croissante des réseaux sociaux et impact de la technologie numérique sur le marché | +0.4% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Influence de la culture italienne de mode et de luxe sur les soins premium

L'héritage de mode renommé de l'Italie continue de jouer un rôle pivot dans la conduite de la croissance de son marché de soins premium. Les marques de beauté de luxe exploitent stratégiquement la réputation de l'Italie pour un savoir-faire exceptionnel et la qualité pour justifier des stratégies de prix premium. Ce segment fusionne avec succès les traditions artisanales de l'Italie avec des innovations de pointe, particulièrement dans le développement de formulations anti-âge avancées. Soulignant la proéminence mondiale des marques de beauté italiennes, L Catterton a acquis la marque de maquillage italienne KIKO pour 1,5 milliard USD en avril 2024. Cette acquisition souligne l'importance stratégique des marques italiennes au sein de l'écosystème mondial du luxe. De plus, la croissance du segment est davantage soutenue par l'augmentation des revenus disponibles et des dépenses plus élevées des consommateurs en produits de soins en Italie. Par exemple, selon l'Organisation de coopération et de développement économiques, le revenu disponible brut ajusté par habitant des ménages en Italie a atteint 45 925,9 USD en 2024, reflétant le pouvoir d'achat croissant des consommateurs italiens[1]Source : Organisation de coopération et de développement économiques, ' NAAG Chapitre 5 : Ménages ', oecd.org.

Préoccupations liées à la chute des cheveux et aux produits de soins du cuir chevelu

Le marché italien des soins capillaires subit une transformation significative, avec la santé du cuir chevelu émergeant comme une catégorie distincte et en croissance rapide. L'accent s'est déplacé au-delà des solutions traditionnelles anti-chute vers l'englobement du maintien du microbiome du cuir chevelu et la protection contre les agresseurs environnementaux. Ce changement est attesté par la Division Produits Professionnels de L'Oréal atteignant la croissance en 2024, avec les soins capillaires identifiés comme l'une des catégories à croissance la plus rapide. Le succès de la division produits professionnels est attribué aux développements de produits innovants qui adressent les préoccupations critiques des consommateurs, telles que la sensibilité du cuir chevelu et la densité capillaire. Les consommateurs italiens voient de plus en plus les soins du cuir chevelu comme une extension des soins de la peau, exigeant des ingrédients de haute qualité et des standards de traitement avancés similaires à ceux trouvés dans les produits de soins de la peau. En réponse à cette demande, les marques formulent des produits spécialisés qui combinent la science dermatologique de pointe avec les riches traditions botaniques de l'Italie. Cette approche stratégique a mené à la création d'une sous-catégorie premium au sein du segment des soins capillaires, caractérisée par des marges bénéficiaires plus élevées et une loyauté consommateur renforcée grâce à l'introduction de régimes de soins personnalisés.

Sensibilisation aux standards de beauté véganes et sans cruauté

Le marché italien de la beauté connaît un changement significatif alors que la consommation éthique gagne en ampleur, avec les produits véganes et sans cruauté devenant mainstream. Le segment naturel et biologique, porté par son focus éthique, est projeté de croître à un TCAC de 3,88 % durant 2025-2030, dépassant la croissance des formulations conventionnelles. Les marques émergentes telles que Conero Beauty et Milanesi mettent l'accent sur la durabilité et l'approvisionnement local, utilisant des ingrédients indigènes comme le fenouil marin et le safran pour créer des portefeuilles de produits distinctifs et éthiquement motivés. Le soutien gouvernemental à travers le financement et les initiatives de réseautage favorise l'innovation dans le secteur, permettant aux marques locales d'obtenir un avantage concurrentiel en intégrant authentiquement ces valeurs dans leurs offres. En Italie, la sensibilisation et les standards éthiques entourant la beauté végane et sans cruauté ont évolué au-delà de l'attrait de niche pour devenir mainstream. Les interdictions réglementaires, les consommateurs numériquement avertis, la culture des influenceurs, les certifications répandues, et l'innovation éco-motivée transforment collectivement le comportement des consommateurs et les chaînes d'approvisionnement de l'industrie sur ce marché.

Focus des consommateurs sur les produits de soins personnels anti-âge

En Italie, le marché des produits anti-âge subit une transition des solutions traditionnelles défiant l'âge vers un focus plus global sur la ' préjuvénation ' et la santé holistique de la peau. Ce changement s'aligne avec l'évolution des préférences des consommateurs. Les démographies plus jeunes entrent sur le marché plus tôt, avec de nombreux jeunes consommateurs explorant déjà les produits anti-âge. Selon Cosmetica Italia, les ventes de crèmes anti-âge et anti-rides des pharmacies se sont élevées à 280,9 millions EUR[2]Source : Cosmetica Italia, ' Chiffres cosmétiques mars 2024 ', www.cosmeticaitalia.it . Les consommateurs italiens adoptent de plus en plus une approche intégrée du vieillissement, combinant les soins de la peau avec des pratiques de bien-être telles que la nutrition et les suppléments. Les produits mettant l'accent sur le ' vieillissement sain ' gagnent en traction par rapport aux solutions conventionnelles ' anti-âge '. Cette tendance est davantage soutenue par la dynamique démographique, car l'Institut national italien des statistiques a rapporté que 24,3 % de la population en 2024 était âgée de 65 ans ou plus[3]Source : Institut national italien des statistiques, ' Démographie en chiffres ' istat.it. De plus, les plateformes de réseaux sociaux et les influenceurs jouent un rôle significatif dans la sensibilisation et la conduite de l'adoption des produits anti-âge. Les tutoriels, témoignages et avis favorisent la confiance et l'engagement, particulièrement parmi les consommateurs d'âge moyen et plus âgés qui deviennent plus actifs en ligne.

Analyse de l'impact des facteurs de restriction

| Restriction | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Les réglementations UE strictes limitent la croissance | -0.9% | National | Moyen terme (2-4 ans) |

| Perturbations de la chaîne d'approvisionnement affectant les marques boutique et locales | -0.7% | National | Court terme (≤ 2 ans) |

| Scepticisme des consommateurs envers les allégations survalorisées | -0.6% | National | Court terme (≤ 2 ans) |

| Saturation du marché et concurrence intense | -0.4% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les réglementations UE strictes limitent la croissance

Le cadre réglementaire de l'Italie pour les cosmétiques devient de plus en plus complexe, présentant des défis significatifs pour les acteurs de l'industrie. Actuellement, les réglementations imposent des exigences de conformité strictes, incluant des évaluations de sécurité obligatoires, la préparation de dossiers d'information produit complets, et des notifications via le Portail de notification des produits cosmétiques (CPNP). Ces obligations créent des difficultés opérationnelles, particulièrement pour les plus petits fabricants, et peuvent entraver l'innovation au sein du secteur. Les mises à jour réglementaires anticipées devraient introduire des restrictions d'ingrédients plus strictes et des exigences de durabilité renforcées. Ces changements sont susceptibles d'augmenter les coûts de production et de réduire la flexibilité de formulation. Les entreprises qui adaptent proactivement leurs stratégies de développement produit pour s'aligner avec ces réglementations évolutives seront mieux positionnées pour atteindre un avantage concurrentiel sur le marché cosmétique italien.

Perturbations de la chaîne d'approvisionnement affectant les marques boutique et locales

Les marques de beauté boutique d'Italie font face à des défis significatifs de chaîne d'approvisionnement, créant un environnement concurrentiel inégal qui avantage les multinationales plus importantes avec des stratégies d'approvisionnement diversifiées. Les acteurs mondiaux comme L'Oréal ont atteint une croissance comparable de 4,3 % au T1 2025 à travers l'Europe, malgré les perturbations continues de la chaîne d'approvisionnement. En revanche, les fabricants italiens plus petits sont plus vulnérables aux fluctuations des coûts d'intrants et aux problèmes logistiques. Cette disparité refaçonne le paysage concurrentiel, car les marques boutique avec un pouvoir de négociation limité peinent à protéger leurs marges tout en maintenant la qualité artisanale qui définit les produits de beauté italiens. Pour adresser ces défis, les marques adoptent des mesures stratégiques telles que l'intégration verticale des processus de production, l'approvisionnement local en ingrédients, et l'implémentation de pratiques de fabrication agiles. Les entreprises qui gèrent efficacement ces complexités de chaîne d'approvisionnement sont susceptibles de renforcer leurs positions de marché, tandis que celles incapables de s'adapter peuvent devenir des cibles d'acquisition pour des firmes plus importantes cherchant à capitaliser sur l'équité authentique de marque italienne.

Analyse segmentaire

Par type de produit : La spécialisation soutient le leadership des soins personnels

Le segment des soins personnels a dominé le marché italien de la beauté et des soins personnels en 2024, détenant une part substantielle de 84,27 % du marché. Cette domination est portée par une demande consommateur répandue pour les produits de soins de la peau, capillaires et bucco-dentaires qui adressent des préoccupations spécifiques telles que l'anti-âge, les soins du cuir chevelu, et le bien-être général. Les consommateurs italiens montrent une forte préférence pour les formulations premium et spécialisées, gravitant souvent vers des produits avec des ingrédients naturels et biologiques. L'innovation au sein de ce segment inclut le développement de textures sensorielles et de produits multifonctionnels, ce qui améliore l'engagement consommateur et encourage les achats répétés. L'augmentation du revenu disponible et la sensibilisation croissante aux routines de toilettage personnel ont davantage solidifié les soins personnels comme la plus grande catégorie de produits.

Les produits cosmétiques et de maquillage représentent le segment à croissance la plus rapide au sein du marché italien de la beauté et des soins personnels, progressant à un taux de croissance annuel composé (TCAC) sain de 5,64 % jusqu'en 2030. Cette croissance est alimentée par l'évolution des préférences consommateur pour des palettes de couleurs diverses, des formulations innovantes, et des produits multifonctionnels qui combinent beauté avec bénéfices de soins de la peau. Les influences des réseaux sociaux, des influenceurs beauté, et des tendances mode poussent continuellement l'expérimentation et la demande pour de nouvelles offres cosmétiques. De plus, les démographies plus jeunes montrent un intérêt croissant pour les produits de maquillage qui offrent personnalisation et ingrédients naturels, s'alignant avec les tendances de bien-être plus larges. Les canaux de vente numérique et les outils de réalité augmentée pour les essais virtuels améliorent significativement l'expérience d'achat, catalysant ainsi la croissance.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par catégorie : Le premium dépasse la masse grâce à une expérience riche en histoires

Le segment des produits de masse représente 58,55 % des parts de marché en 2024, et le segment premium a le TCAC de croissance le plus rapide de 5,75 % de 2025-2030. Les marques de luxe intègrent l'artisanat des parfums avec l'esthétique des soins de la peau, créant des pots de collection et des parfums en édition limitée qui fonctionnent aussi comme décoration. Les détaillants élèvent l'expérience consommateur avec des stations d'essai doublées de velours et des bars de superposition de parfums. En réponse, les producteurs de masse introduisent des sous-labels ' premium-masse ', incorporant un emballage en verre haut de gamme et des actifs haute performance, tout en maintenant des prix abordables de pharmacie.

La tendance de premiumisation est particulièrement forte dans les soins de la peau et les parfums, car les consommateurs italiens privilégient de plus en plus les formulations de haute qualité. La position de L'Oréal Luxe comme leader mondial sur le marché de la beauté de luxe souligne ce changement vers les offres premium. La croissance du segment premium est portée par la demande consommateur pour des produits qui combinent performance supérieure avec valeur expérientielle. Cela crée des opportunités significatives pour les marques qui peuvent effectivement articuler leur proposition de valeur à travers le storytelling stratégique et le marketing sensoriel.

Par type d'ingrédient : Les formulations naturelles accélèrent la migration clean-label

En 2024, les SKU conventionnels et synthétiques ont constitué 67,75 % des ventes totales, tandis que les catégories de produits naturels/biologiques sont anticipées s'étendre à un taux de croissance annuel composé (TCAC) de 3,88 % durant la période de prévision de 2025 à 2030. Le marché italien de la beauté et des soins personnels connaît une croissance significative de la demande pour les options clean-label. Cette tendance ascendante est principalement portée par la confiance des consommateurs dans les produits agricoles d'origine locale et l'attrait des botaniques méditerranéens. Les entreprises mettent de plus en plus en avant des offres innovantes telles que les exfoliants faits de noyaux d'olive surcyclés, les sérums infusés de resvératrol de raisin de vin, et les huiles dérivées du lycopène de graines de tomate. Ces produits sont souvent commercialisés aux côtés de narratifs agro-touristiques, qui résonnent fortement avec les consommateurs éco-conscients cherchant des solutions durables et authentiques.

Les schémas de certification, incluant COSMOS, ICEA, et VeganOK, servent d'indicateurs fiables pour les consommateurs pressés par le temps naviguant des environnements de vente bondés. Les startups tirent parti de la technologie en incorporant des codes QR qui fournissent un accès direct au contenu vidéo montrant les origines des matières premières, améliorant ainsi la transparence et construisant la confiance des consommateurs. D'autre part, les conglomérats établis adoptent des stratégies de mitigation des risques en lançant des sous-lignes de style boutique au sein de leurs portefeuilles de produits plus larges. Collectivement, ces initiatives renforcent les standards clean-label, les établissant efficacement comme une exigence critique pour l'entrée sur le marché dans l'industrie italienne de la beauté et des soins personnels.

Par canal de distribution : Les magasins spécialisés tiennent la cour tandis que l'e-commerce explose

En 2024, les détaillants spécialisés ont représenté 28,44 % du chiffre d'affaires, renforçant la confiance des acheteurs grâce aux services consultatifs, aux murs de découverte de parfums, et aux masterclasses de maquillage. Cependant, la vente en ligne s'étend rapidement, atteignant un TCAC de 6,50 % (2025-2030), alors que les ménages italiens adoptent de plus en plus les services click-and-collect et de coursier le jour même. Exceller dans les opérations omnicanal est essentiel : l'inventaire, les points de fidélité, et les retours doivent s'intégrer sans couture à travers les plateformes physiques et numériques pour éviter de perdre les clients.

Naïma et EsserBella exemplifient des modèles d'affaires distincts mais complémentaires. Naïma se concentre sur les expériences sensorielles immersives, telles que les miroirs augmentés et les bibliothèques de parfums étendues, tandis qu'EsserBella capitalise sur le trafic d'épicerie pour rendre les produits premium plus accessibles. Les deux marques utilisent des applications smartphone qui fournissent des fonctionnalités comme la planification de rendez-vous, les quiz d'analyse de peau, et les consultations de chat en direct. Cette approche intégrée améliore la loyauté client et préserve la taille du panier, même alors que les plateformes d'e-commerce dédiées concourent pour les parts de marché dans le secteur italien de la beauté et des soins personnels.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Le marché italien des produits de beauté et de soins personnels présente une concentration géographique notable, particulièrement dans le nord de l'Italie, où Milan se distingue comme le centre dominant. Connue comme la capitale de la mode et commerciale, la culture cosmopolite de Milan, sa population aisée, et ses consommateurs soucieux des tendances en font l'épicentre de la beauté et des soins personnels. La ville abrite des magasins phares de grandes marques de beauté mondiales et est un hotspot pour l'innovation, les salons de beauté, spas, et centres de bien-être répondant à une forte demande pour les services de toilettage. Le chevauchement de Milan avec l'industrie de la mode alimente davantage la demande pour les produits de beauté premium et de luxe. De plus, la ville accueille régulièrement des expositions de beauté et événements de l'industrie, renforçant sa position de leader mondial dans le secteur.

Rome émerge comme la ville à croissance la plus rapide au sein du marché italien de la beauté et des soins personnels, portée par l'urbanisation rapide, une population dynamique, et de forts afflux touristiques qui stimulent la demande à travers les segments. Le mélange de préférences de style de vie traditionnelles et contemporaines de cette capitale a mené à une consommation croissante tant des essentiels de soins personnels quotidiens que des cosmétiques de luxe. Les investissements dans l'infrastructure de vente et les plateformes numériques ont amélioré l'accessibilité des produits, tandis que les démographies plus jeunes et l'influence des réseaux sociaux intensifient la croissance du marché. De plus, l'industrie touristique florissante de Rome maintient une demande constante pour les salons de beauté et services de bien-être, en faisant un centre de croissance clé sur le marché italien.

Au-delà de Milan et Rome, le marché italien global bénéficie de sa base de consommateurs croissante avec des revenus disponibles en hausse et une sensibilisation croissante au toilettage personnel. Les régions avec un pouvoir d'achat plus élevé montrent une pénétration de marché plus grande et une disponibilité de produits premium. Les consommateurs à travers l'Italie deviennent plus intéressés par les produits naturels, biologiques et technologiquement avancés, avec une tendance répandue vers la durabilité et les solutions de beauté personnalisées. L'évolution des canaux de distribution, incluant la vente physique, les magasins spécialisés, pharmacies, et un secteur d'e-commerce en expansion rapide, assure une accessibilité large. La diversité régionale et l'affluence concentrée dans certaines villes créent un paysage de marché dynamique et multifacette dans l'industrie italienne de la beauté et des soins personnels.

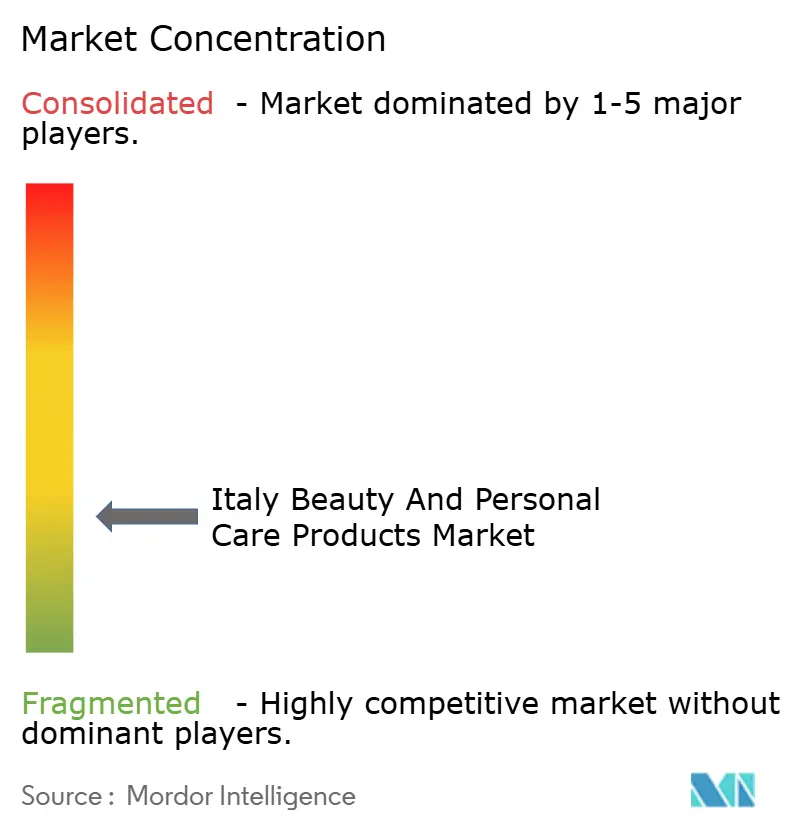

Paysage concurrentiel

Le marché italien de la beauté et des soins personnels est fragmenté, caractérisé par la présence de corporations mondiales, de marques domestiques établies, et d'acteurs boutique émergents. Les entreprises proéminentes opérant sur le marché incluent Unilever PLC, Estée Lauder Companies Inc, Beiersdorf AG, L'Oréal S.A., et Kenvue Inc. Les tendances du marché soulignent un focus croissant sur la premiumisation, la durabilité, et la transformation numérique.

L'acquisition de KIKO Milano par L Catterton pour 1,5 milliard USD en avril 2024 souligne l'importance stratégique des marques de beauté italiennes avec de fortes positions de marché. Les opportunités de croissance existent à l'intersection de la beauté et du bien-être, particulièrement dans les nutricosmétiques et formulations personnalisées. Les startups italiennes mettant l'accent sur les ingrédients naturels et pratiques durables perturbent le marché, soutenues par des initiatives gouvernementales et plateformes de réseautage. L'adoption de technologies avancées, telles que l'IA, s'accélère, permettant aux marques de délivrer des recommandations personnalisées et d'améliorer les expériences client, reflétant le changement de l'industrie vers des modèles d'affaires axés sur les données et centrés sur le consommateur.

Trois initiatives stratégiques sont pivotales, telles que combiner le storytelling premium avec l'efficacité scientifiquement validée, assurer des chaînes d'approvisionnement transparentes grâce à la traçabilité blockchain ou QR, et fournir une expérience client omnicanal qui intègre l'engagement physique avec la commodité numérique. Les entreprises qui excellent dans ces domaines améliorent la loyauté client et le pouvoir de prix, renforçant leur position concurrentielle sur le marché italien de la beauté et des soins personnels.

Leaders de l'industrie italienne des produits de beauté et de soins personnels

Beiersdorf AG

L'Oréal S.A.

Unilever PLC

The Estée Lauder Companies Inc.

Kenvue Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Goop Beauty de Gwyneth Paltrow est officiellement entré sur le marché italien grâce à un partenariat exclusif d'un an avec le détaillant local de niche, The Beautyaholic's Shop. Ce partenariat marque l'entrée de Goop sur le marché italien. The Beautyaholic's Shop, connu pour sa curation de marques de beauté clean, sera le détaillant exclusif pour les produits Goop Beauty en Italie.

- Février 2025 : EspressOh, la marque de maquillage italienne connue pour son attrait tendance, s'est étendue dans le marché des soins de la peau. L'entreprise a introduit ses premiers produits dans ce segment : une crème hydratante profonde et une crème pour les yeux, ciblant sa base de consommateurs numériques loyaux et un public plus large.

- Février 2025 : Amazon a lancé un magasin de produits de beauté et santé au cœur de Milan, Italie, continuant son exploration dans la vente physique. Situé dans le centre-ville de Milan, le magasin présente une gamme diverse de produits de beauté et de soins personnels.

- Avril 2024 : L Catterton a acquis la marque de maquillage accessible italienne KIKO pour 1,5 milliard USD, un mouvement stratégique qui aidera à étendre la présence de KIKO sur les marchés américain et indien, la positionnant pour devenir la première marque de beauté italienne mondiale.

Portée du rapport sur le marché italien des produits de beauté et de soins personnels

Les produits de beauté et de soins personnels comprennent les soins de la peau, capillaires, produits de bain et douche, soins bucco-dentaires, cosmétiques colorés, et parfums. Ces produits permettent aux consommateurs de maintenir l'hygiène personnelle et d'améliorer leur apparence physique.

Le rapport sur le marché italien de la beauté et des soins personnels est segmenté en type de produit, catégorie, type d'ingrédient, et canal de distribution. Basé sur les types de produits, le marché est segmenté en soins personnels et produits cosmétiques / maquillage. Le segment des soins personnels est davantage segmenté en soins capillaires, soins de la peau, bain & douche, soins bucco-dentaires, produits de toilettage masculin, déodorants & antitranspirants, et parfums & fragrances. Le segment produits cosmétiques/maquillage est davantage segmenté en cosmétiques faciaux, cosmétiques pour les yeux, et produits de maquillage pour lèvres & ongles. Basé sur la catégorie, le marché est segmenté en produits premium et produits de masse. Basé sur le type d'ingrédient, le marché est segmenté en naturel & biologique et conventionnel. Basé sur les canaux de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins spécialisés, magasins de vente en ligne, et autres canaux de distribution. Le dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Produits de soins personnels | Soins capillaires | Shampoing |

| Après-shampoing | ||

| Colorant capillaire | ||

| Produits coiffants | ||

| Autres | ||

| Soins de la peau | Produits de soins faciaux | |

| Produits de soins corporels | ||

| Produits de soins des lèvres et des ongles | ||

| Bain & Douche | Gels douche | |

| Savons | ||

| Autres | ||

| Soins bucco-dentaires | Brosse à dents | |

| Dentifrice | ||

| Bains de bouche et rinçages | ||

| Autres | ||

| Produits de toilettage masculin | ||

| Déodorants et antitranspirants | ||

| Parfums et fragrances | ||

| Produits cosmétiques/maquillage | Cosmétiques faciaux | |

| Cosmétiques pour les yeux | ||

| Produits de maquillage pour lèvres et ongles | ||

| Produits premium |

| Produits de masse |

| Naturel et biologique |

| Conventionnel/synthétique |

| Magasins spécialisés |

| Supermarchés/hypermarchés |

| Magasins de vente en ligne |

| Autres canaux |

| Par type de produit | Produits de soins personnels | Soins capillaires | Shampoing |

| Après-shampoing | |||

| Colorant capillaire | |||

| Produits coiffants | |||

| Autres | |||

| Soins de la peau | Produits de soins faciaux | ||

| Produits de soins corporels | |||

| Produits de soins des lèvres et des ongles | |||

| Bain & Douche | Gels douche | ||

| Savons | |||

| Autres | |||

| Soins bucco-dentaires | Brosse à dents | ||

| Dentifrice | |||

| Bains de bouche et rinçages | |||

| Autres | |||

| Produits de toilettage masculin | |||

| Déodorants et antitranspirants | |||

| Parfums et fragrances | |||

| Produits cosmétiques/maquillage | Cosmétiques faciaux | ||

| Cosmétiques pour les yeux | |||

| Produits de maquillage pour lèvres et ongles | |||

| Par catégorie | Produits premium | ||

| Produits de masse | |||

| Par type d'ingrédient | Naturel et biologique | ||

| Conventionnel/synthétique | |||

| Par canal de distribution | Magasins spécialisés | ||

| Supermarchés/hypermarchés | |||

| Magasins de vente en ligne | |||

| Autres canaux | |||

Questions clés répondues dans le rapport

Quelle est la valeur projetée du marché italien de la beauté et des soins personnels d'ici 2030 ?

Il devrait atteindre 16,83 milliards USD, reflétant un TCAC de 4,80 %.

Quel segment s'étend le plus rapidement au sein de l'industrie ?

Les magasins de vente en ligne mènent, augmentant à un TCAC de 6,50 % jusqu'en 2030, suivis par le segment naturel/biologique à 3,88 % de 2025-2030

Quels changements réglementaires sont à l'horizon ?

L'UE réévalue le Règlement cosmétiques 1223/2009, ajoutant probablement des mandats d'ingrédients et de durabilité plus stricts d'ici 2026.

Pourquoi les soins du cuir chevelu attirent-ils les investissements ?

Les consommateurs traitent la peau du cuir chevelu avec la même rigueur que la peau faciale, stimulant la demande pour des sérums densifiants respectueux du microbiome et élevant la valeur de vente des salons.

Dernière mise à jour de la page le: