Taille et parts du marché du fret et de la logistique en Irak

Analyse du marché du fret et de la logistique en Irak par Mordor Intelligence

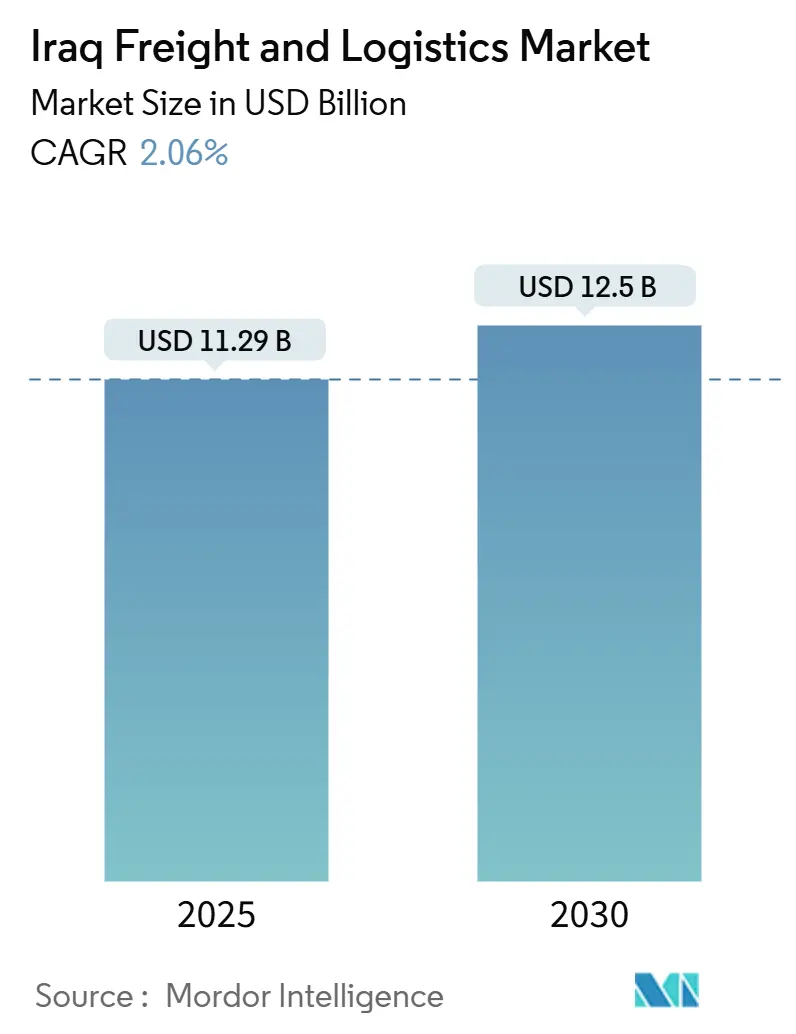

La taille du marché du fret et de la logistique en Irak est évaluée à 11,29 milliards USD en 2025 et devrait atteindre 12,50 milliards USD d'ici 2030, reflétant un TCAC de 2,06 % (2025-2030). Ce rythme stable intervient alors que le pays passe de la récupération post-conflit à un cycle décisif de modernisation des infrastructures. Des projets à grande échelle tels que l'initiative de la Route de développement de 1 200 km et le port en eaux profondes d'Al Faw élargissent les corridors commerciaux, tandis que le déploiement national de la plateforme douanière ASYCUDAWorld raccourcit les temps de dédouanement. Le secteur pétrolier ancre la demande tout en s'élargissant vers le e-commerce de détail, la logistique humanitaire et les chaînes d'approvisionnement à température contrôlée alors que les investisseurs réagissent à l'augmentation des dépenses de consommation, aux flux d'aide internationale et aux programmes de sécurité alimentaire. La rivalité concurrentielle s'intensifie car les intégrateurs étrangers entrent par le biais de coentreprises, tandis que la modernisation des flottes, les plateformes de fret numériques et les hubs multimodaux redéfinissent les références de service au sein du marché du fret et de la logistique en Irak.

Points clés du rapport

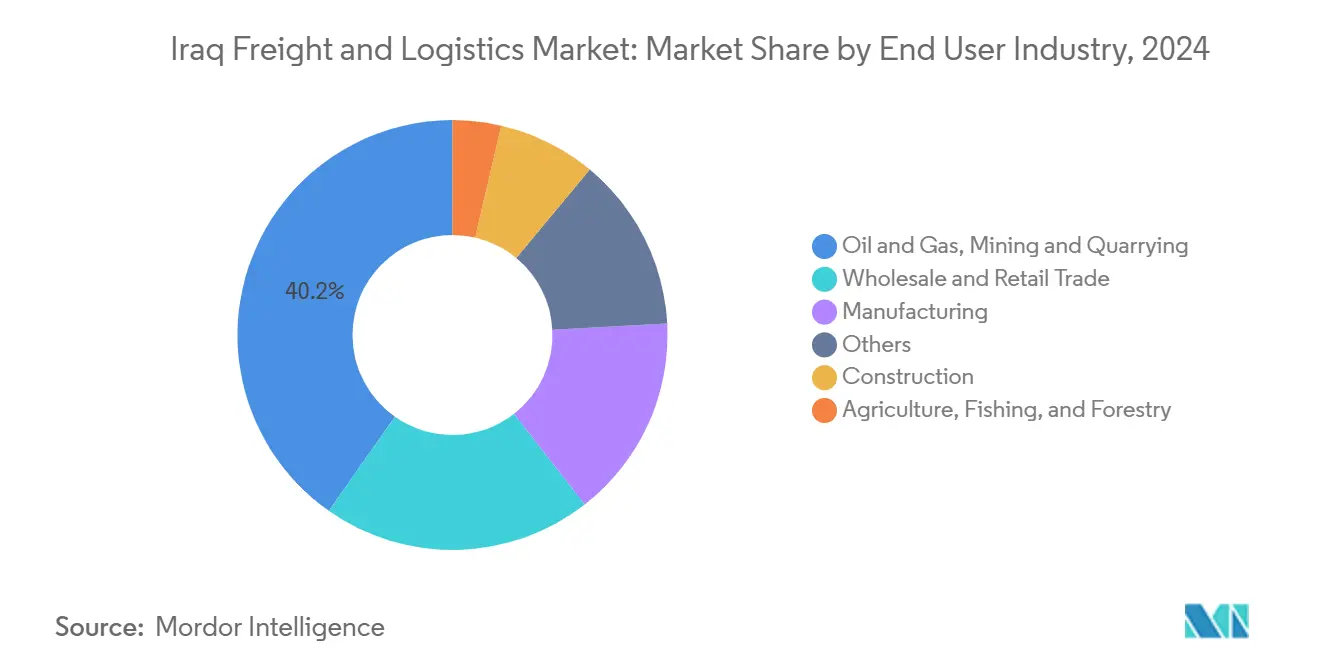

- Par secteur d'utilisateur final, le pétrole et gaz, mines et carrières détenaient 40,24 % de la part du marché du fret et de la logistique en Irak en 2024, tandis que le commerce de gros et de détail devrait croître à un TCAC de 2,21 % entre 2025-2030.

- Par fonction logistique, le transport de fret menait avec 50,61 % de la taille du marché du fret et de la logistique en Irak en 2024, tandis que les services de courrier, express et colis (CEP) devraient enregistrer le TCAC projeté le plus rapide à 2,37 % entre 2025-2030.

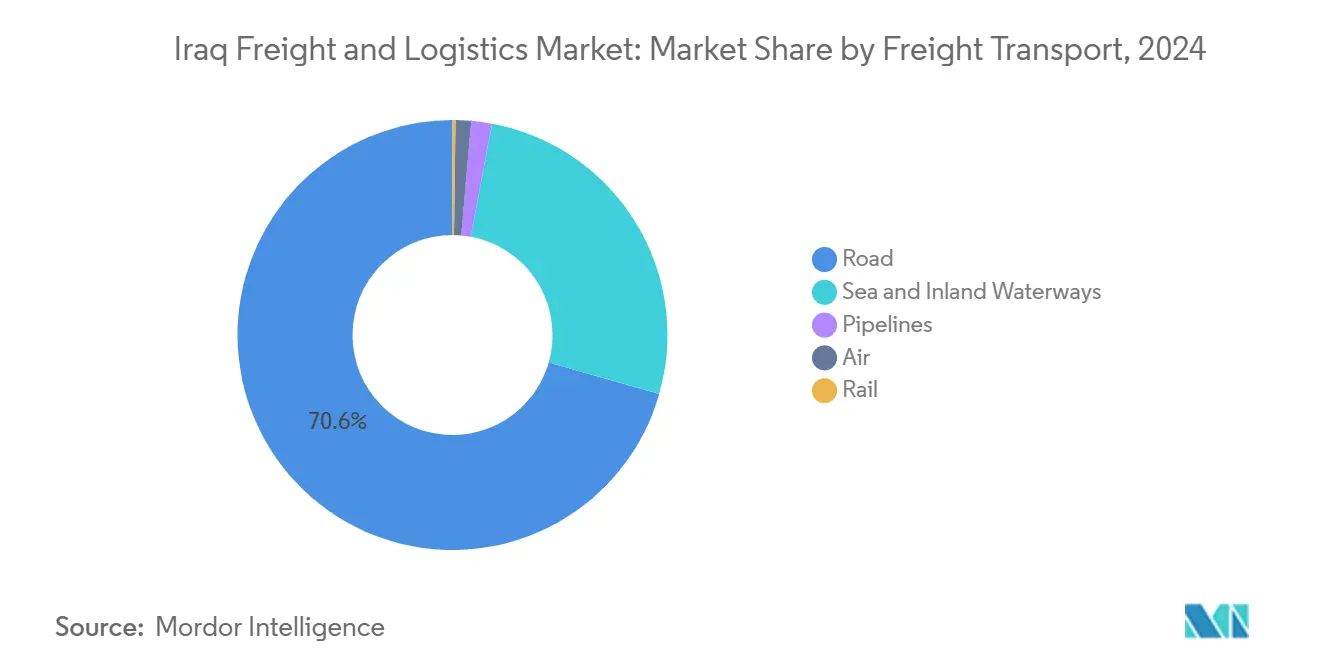

- Par mode de transport de fret, le transport routier de fret un capturé 70,58 % de part de revenus en 2024 ; le transport unérien de fret devrait progresser à un TCAC de 3,64 % entre 2025-2030.

- Par portée de service CEP, les livraisons domestiques commandaient une part de revenus de 65,73 % en 2024, tandis que les expéditions internationales devraient croître à un TCAC de 2,46 % entre 2025-2030.

- Par type d'entreposage et stockage, les sites non-tempérés représentaient 92,29 % de part de revenus en 2024 ; l'espace à température contrôlée devrait croître à un TCAC de 2,32 % entre 2025-2030.

- Par mode de transitaire, la mer et les voies navigables intérieures commandaient 74,01 % de part de revenus en 2024, tandis que le transitaire unérien devrait s'étendre à un TCAC de 3,25 % entre 2025-2030.

Tendances et perspectives du marché du fret et de la logistique en Irak

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Rebond post-ISIS des exportations pétrolières stimulant les volumes de fret routier | +0.8% | National, avec concentration dans les champs pétrolifères du sud et les routes d'exportation vers Bassorah | Moyen terme (2-4 ans) |

| Investissements d'infrastructure Chine-Irak de la Ceinture et Route accélérant la connectivité multimodale | +0.6% | National, avec focus sur les corridors stratégiques connectant aux pays voisins | Long terme (≥ 4 ans) |

| Expansion du port en eaux profondes de Bassorah débloquant le commerce conteneurisé dans le pays | +0.4% | Sud de l'Irak, avec effets de débordement nationaux | Moyen terme (2-4 ans) |

| Croissance du commerce de détail et e-commerce à Bagdad stimulant les réseaux urbains du dernier kilomètre | +0.3% | Centres urbains, principalement Bagdad | Court terme (≤ 2 ans) |

| Mandats de numérisation par les douanes irakiennes ASYCUDA rationalisant le dédouanement frontalier | +0.2% | National, avec accent sur les principaux points de passage frontaliers et ports | Court terme (≤ 2 ans) |

| Poussée des corridors d'aide humanitaire via la région du Kurdistan augmentant la demande 3PL | +0.1% | Région du Kurdistan, avec effets dans le nord de l'Irak | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Rebond post-ISIS des exportations pétrolières stimulant les volumes de fret routier

Les exportations de pétrole brut représentent 98,7 % des expéditions de marchandises de l'Irak et 45,5 % du PIB[1]Initiative pour la transparence des industries extractives, ' Validation de l'Irak 2024 ', eiti.org. La longueur des pipelines un atteint 4 010 km fin 2024, avec 1 155 km supplémentaires en construction, sécurisant des flux prévisibles des champs vers Bassorah. La liaison offshore Sealine-3 ajoutera une capacité de 2 millions de barils par jour (bpd), augmentant la demande de transport routier pour le transport d'équipements et la mobilité de la main-d'œuvre. Les prestataires logistiques qui déploient des camions à carburant à faible teneur en soufre, des convois suivis par GPS et des remorques de transport lourd remportent les contrats de service des compagnies pétrolières internationales. À mesure que la production en amont augmente, les projets pétrochimiques en aval créent des retours à vide qui augmentent l'utilisation des actifs et les marges à travers le marché du fret et de la logistique en Irak.

Investissements d'infrastructure Chine-Iraq de la Ceinture et Route accélérant la connectivité multimodale

Les contractants chinois ont signé environ 9 milliards USD de travaux d'ingénierie basés en Irak en 2024. Les projets phares incluent une raffinerie de 8 milliards USD intégrée avec un embranchement ferroviaire à double écartement, formant une épine dorsale qui s'aligne avec le projet de la Route de développement. La capacité de fret sur le corridor est modélisée pour atteindre 40 millions de tonnes d'ici 2050. Les entreprises EPC chinoises apportent une technologie clé en main, un crédit commercial et des packages de matériel roulant qui raccourcissent les cycles d'exécution. Leur présence attire également les fonds souverains du Golfe désireux de positionner l'Irak comme l'alternative remorque-vers-Turquie à la route de Suez, augmentant les volumes de conteneurs longue distance à travers de nouveaux dépôts intérieurs.

Expansion du port en eaux profondes de Bassorah débloquant le commerce conteneurisé

Le Grand Port d'Al Faw s'étend sur 54 km² et accueillera 99 postes d'amarrage avec une capacité de conception de 3,5 millions EVP d'ici 2025. Onze opérateurs de terminaux mondiaux soumissionnent pour la concession, signalant la confiance dans les réformes de l'Irak sur les tarifs et la vérification sécuritaire. Les premiers travaux au Terminal Gateway de Bassorah adjacent ont déjà soulevé les records de productivité des navires, prouvant l'élasticité de la demande une fois les restrictions de tirant d'eau assouplies. Les interfaces ferroviaires et autoroutières du port permettront aux expéditeurs de contourner les passerelles iraniennes ou koweïtiennes congestionnées, ancrant davantage le marché du fret et de la logistique en Irak comme pivot Golfe-Levant.

Croissance du commerce de détail et e-commerce à Bagdad stimulant les réseaux urbains du dernier kilomètre

Le boom de la technologie de consommation de Bagdad soutient un TCAC projeté de 9,15 % (2025-2030) dans le e-commerce, avec un chiffre d'affaires projeté à 6,67 milliards USD d'ici 2030. Les start-ups financées par l'Iraqi Angel Investment Réseau (IAIN) superposent le covoiturage, le commerce rapide et la finance intégrée sur des super-apps uniques. La poussée force les opérateurs de colis à déployer des hubs de micro-exécution, des scooters électriques et des algorithmes d'optimisation de routes adaptés aux rues étroites et aux zones de sécurité variables. Les chaînes de points de retrait dans les magasins de proximité réduisent les taux d'échec de livraison, augmentant à la fois la vitesse et la confiance des clients.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prélèvements informels aux points de contrôle augmentant significativement les coûts de transit | -0.5% | National, avec concentration sur les principales routes commerciales | Moyen terme (2-4 ans) |

| Obsolescence de la flotte de camions et problèmes de qualité du carburant limitant la fiabilité de livraison | -0.4% | National, avec impact aigu dans les zones reculées | Moyen terme (2-4 ans) |

| Réseau ferroviaire sous-développé limitant la diversification du fret en vrac | -0.3% | National | Long terme (≥ 4 ans) |

| Primes d'assurance-fret élevées prélevées en raison des risques sécuritaires | -0.2% | National, avec impact plus élevé dans les régions sujettes aux conflits | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prélèvements informels aux points de contrôle augmentant significativement les coûts de transit

Les paiements aux points de contrôle agissent comme des péages fantômes qui gonflent les prix de livraison et érodent les marges des petites entreprises[2]Banque mondiale, ' Trading Out of Fragility - Lessons from Irak ', worldbank.org. La Banque mondiale lie ces frictions au modèle de croissance fragile de l'Irak, avertissant que la compétitivité dépend de la réduction de la recherche de rente. L'adhésion TIR promet une réduction de 80 % du temps de transit et 38 % d'économies de coûts, mais une application réussie dépend de réformes larges du secteur sécuritaire.

Obsolescence de la flotte de camions et problèmes de qualité du carburant limitant la fiabilité de livraison

L'âge moyen des camions dépasse 15 ans, et les qualités de diesel incohérentes augmentent les risques de panne. L'Union internationale des transports routiers (IRU) calcule que les flottes modernes peuvent réduire les coûts d'exploitation de 20 %[3]Union internationale des transports routiers, ' Transport routier : moteur de croissance de l'Irak ', iru.org. Les incidents de carburant contaminé rapportés en 2024 ont déclenché des cycles de maintenance d'urgence qui ont bloqué les cargaisons et provoqué des pénalités contractuelles. Jusqu'à ce que les lignes de crédit de renouvellement de flotte et les réglementations sur les carburants propres se resserrent, le marché du fret et de la logistique en Irak fait face à des plafonds de fiabilité.

Analyse par segment

Par secteur d'utilisateur final : Le pétrole détermine l'échelle, le commerce de détail donne le rythme

Le segment pétrole, gaz, mines et carrières un capturé une part de 40,24 % du marché du fret et de la logistique en Irak en 2024. Les extensions de pipelines, les stations de collecte de pétrole brut et les modernisations de raffineries produisent des flux de fret de projet lourd qui ancrent les volumes de base. La capacité d'exportation élargie sous le programme Sealine-3 soutient de nouveaux contrats pour les transporteurs de charges lourdes et les spécialistes de déplacement de plateformes. En même temps, le segment commerce de gros et de détail est sur la voie d'un TCAC de 2,21 % entre 2025-2030 alors que l'augmentation des revenus disponibles stimule la diversité des produits et les achats omnicanaux. Cette tendance pousse les 3PL à ajouter des sites de cross-docking près de Bagdad et à intégrer la réconciliation de paiement à la livraison dans les systèmes de gestion du transport.

Le segment manufacturier bénéficie de l'allègement tarifaire sur les importations de machines et de la propagation des parcs industriels près de Bassorah et Kirkuk. Les opportunités de chaîne du froid s'ouvrent dans l'agriculture grâce aux initiatives de chaîne de valeur soutenues par l'USAID et une installation de concassage de graines oléagineuses de 112,5 millions USD à Umm Qasr qui nécessitera des trémies à grains dédiées et des services de silos. La logistique de construction reflète les dépenses de 17 milliards USD de la Route de développement, maintenant une demande élevée pour les malaxeurs à béton, les poutres préfabriquées et les charges surdimensionnées. À mesure que ces secteurs verticaux se diversifient, le marché du fret et de la logistique en Irak évolue d'une épine dorsale mono-produit vers un écosystème multi-sectoriel.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par fonction logistique : Le transport de fret commande le pool de revenus

Le transport de fret un fourni 50,61 % de part de revenus en 2024, soulignant son rôle fondamental dans le marché du fret et de la logistique en Irak. Les opérations de transport routier de fret représentent 70,58 % de ce pool en raison de la flexibilité des routes et de la concurrence ferroviaire minimale. Le ministère de la Construction et du Logement refait le revêtement de 4 000 km d'autoroutes, augmentant les vitesses moyennes et réduisant l'usure des pneus. Les services de courrier, express et colis (CEP), bien que plus petits, s'étendront le plus rapidement à un TCAC de 2,37 % (2025-2030) alors que le e-commerce s'élargit au-delà de Bagdad vers Mossoul et Bassorah.

Le transport de fret maritime et par voies navigables intérieures détient la deuxième place, soutenu par le dragage à Umm Qasr et par le déploiement multi-postes d'Al Faw. Le segment entreposage et stockage passe des hangars de base aux centres de distribution équipés de mezzanines avec des tableaux de bord WMS qui suivent la vélocité des SKU. Les transitaires groupent le courtage douanier avec le trans-chargement cross-dock sous des contrats à guichet unique qui rassurent les multinationales nouvelles en Irak.

Par courrier, express et colis : Dominance domestique avec potentiel international

Les colis domestiques détenaient une part de 65,73 % du chiffre d'affaires CEP dans le marché du fret et de la logistique en Irak en 2024, alors que Bagdad, Erbil et Bassorah absorbaient les services de livraison en deux heures. Les applications financées par capital-risque superposent les notifications ETA prédictives et le chat en temps réel avec les conducteurs pour augmenter les taux de réussite au premier essai.

Le segment CEP international devrait dépasser le domestique à un TCAC de 2,46 % (2025-2030), aidé par des seuils de minimis simplifiés et des achats transfrontaliers croissants parmi la diaspora irakienne. L'initiative GoGreen Plus de DHL de changement de carburant résonne avec les multinationales qui ont des engagements net-zéro basés sur la science, tandis que le réseau de 7 000 points de vente d'Aramex-ZK offre des options de dépôt en espèces cruciales pour les clients sans cartes bancaires.

Par entreposage et stockage : Les hangars basiques cèdent la place aux nœuds de chaîne du froid

Les stockages non-tempérés ont capturé 92,29 % de part de revenus du segment en 2024, mais les entreprises multinationales alimentaires et pharmaceutiques exigent un espace de Grade un avec redondance d'alimentation 24h/24. L'entreposage à température contrôlée devrait croître le plus rapidement à un TCAC de 2,32 % (2025-2030), soutenu par le nouveau complexe de fret de 20 000 m² de dnata à Erbil. Les développeurs installent des refroidisseurs assistés par l'énergie solaire, des systèmes de rayonnage certifiés pour des charges ambiantes de 50°C et des logiciels de gestion d'entrepôt qui suivent les excursions d'humidité en temps réel.

Les modèles d'optimisation d'emplacement classent les sites par proximité aux autoroutes, sous-stations et bassins de main-d'œuvre. À mesure que les taux d'intérêt baissent, les investisseurs locaux syndiquent des fonds d'investissement immobilier pour financer des centres de distribution multi-locataires qui offrent des chambres modulaires pour les produits surgelés, réfrigérés et ambiants. Les partenariats public-privé qui regroupent les concessions de terrain avec l'importation hors taxes de rayonnage et de pièces de chariots élévateurs accélèrent la construction.

Par mode de transport de fret : La route règne, l'air gagne en altitude

Le transport routier de fret un transporté une part de revenus de 70,58 % du segment transport de fret en 2024, même si les restrictions de charge à l'essieu et les retards aux points de contrôle pèsent. L'utilisation du portail de pré-déclaration électronique TIR génère des réductions de paperasserie qui favorisent les livraisons juste-à-temps. Le transport unérien de fret devrait atteindre un TCAC de 3,64 % entre 2025-2030 grâce aux améliorations de l'unéroport international de Bagdad financées par la Société financière internationale. La taille du marché du fret et de la logistique en Irak pour le fret unérien devrait augmenter en tandem avec les importations pharmaceutiques et l'électronique de haute valeur, renforçant le besoin de manutention au sol à température contrôlée.

Le transport de fret maritime et par voies navigables intérieures en termes de charge déplacée (tonne-km) jouit d'une part de 67,89 % grâce au trafic de vraquiers à Umm Qasr. Le dragage accéléré et les grues portiques améliorées augmenteront le débit une fois que les e-gates douanières se synchroniseront avec les systèmes communautaires portuaires. Le transport ferroviaire de fret reste marginal, mais la ligne double de 1 190 km sous l'initiative de la Route de développement promet un report modal pour les grains, le ciment et les bobines d'acier lorsqu'elle sera opérationnelle.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par transitaire : Poids lourd maritime, air le sprinteur

Le transitaire maritime et par voies navigables intérieures représentait 74,01 % des revenus de transitaire dans le marché du fret et de la logistique en Irak en 2024. Le jalon d'Al Faw ancrera les stratégies de near-sourcing pour les commerçants du Golfe et de la Méditerranée orientale. Le plan de BlackRock et MSC de gérer le domaine portuaire de Bassorah devrait injecter des KPI basés sur la performance typiques des opérateurs de terminaux mondiaux, augmentant la productivité des grues et raccourcissant les fenêtres de poste. Le transitaire unérien devrait enregistrer un TCAC de 3,25 % (2025-2030) parce que les unéroports de Bagdad et Erbil ajoutent des cellules de manutention de produits périssables et un stockage ULD automatisé. Les transitaires qui intègrent les jalons cargo iQ et les lettres de transport unérien électroniques se positionnent pour les expéditeurs premium.

Les solutions multimodales sont naissantes mais en expansion. Les planificateurs de transport modélisent maintenant des routages combinés camion-barge-rail qui contournent les goulots d'étranglement et réduisent l'intensité carbone. Les API de suivi canalisent les données d'événements vers les suites ERP, permettant aux importateurs d'automatiser la réconciliation des bons de commande et d'éviter les chocs de surestarie. Ces packages de services créent de l'adhésivité et aident les intermédiaires de fret à se différencier dans un marché du fret et de la logistique en Irak encombré.

Analyse géographique

Le sud de l'Irak domine l'infrastructure et le débit car Bassorah ancre à la fois les exportations de pétrole brut et les importations maritimes. La première phase de 2,7 milliards USD du Grand Port d'Al Faw, due en ligne en 2025, permettra à 3,5 millions de cycles EVP de s'écouler directement vers les dépôts de l'arrière-pays et vers la Turquie via la nouvelle autoroute. La région accueille également des collecteurs de pipelines, des chantiers de maintenance de plateformes et des sites de fabrication offshore, assurant un volume de charge de base pour les transporteurs de transport lourd. Les clusters d'entreposage spécialisés près d'Umm Qasr évoluent vers des zones logistiques sous douane qui offrent aux investisseurs des privilèges de droits différés et des bureaux douaniers à guichet unique.

Bagdad forme le centre névralgique des consommateurs, alimentant la demande pour CEP, l'entreposage urbain et la logistique inverse pour les retours e-commerce. La plateforme ASYCUDAWorld est en direct à l'unéroport, stimulant les prises douanières de 2024 de 215 %. Les rénovations terminales financées par l'IFC en cours débloquent les baies de fret pour les cargos gros-porteurs, tandis que l'expansion de la rocade de la ville réduit les temps de transit du dernier kilomètre vers les hubs d'exécution suburbains. Les prestataires de services construisant des réseaux omnicanaux localisent des points de cross-dock dans un rayon de 15 km des zones de chalandise pour respecter les promesses le jour même et réduire les pénalités d'échec de livraison à travers le marché du fret et de la logistique en Irak.

La région du Kurdistan bénéficie d'une sécurité relativement stable, faisant d'Erbil un poste de mise en scène pour les convois humanitaires vers la Syrie et Ninive. Le complexe de fret certifié vert de dnata traitera 100 000 tonnes par an, y compris les produits sensibles à la température. Le portail de permis à guichet unique du gouvernement régional offre un dédouanement plus rapide que les passerelles fédérales, mais les régimes douaniers duaux compliquent la conception de corridors. L'intégration des procédures kurdes et fédérales reste critique pour faire monter en échelle les extensions ferroviaires et autoroutières de la Route de développement vers le nord.

Paysage concurrentiel

Le marché du fret et de la logistique en Irak est très fragmenté, avec des champions régionaux, des intégrateurs internationaux et des spécialistes de niche en concurrence sur la couverture de réseau, la conformité sécuritaire et la transparence numérique. Les coentreprises telles qu'Aramex-ZK mélangent les meilleures pratiques internationales avec la connaissance des routes domestiques, accélérant le déploiement de succursales nationales sans enfreindre les plafonds de propriété étrangère. Les lignes de navigation mondiales, y compris MSC, CMA CGM et Cosco, se positionnent pour les concessions de terminaux à Al Faw, signalant que la propriété portuaire en amont devient un levier stratégique.

La technologie est un différenciateur principal. Les opérateurs adoptant la télématique, les solutions de gestion d'entrepôt et les portails clients basés sur API réduisent les temps d'immobilisation et améliorent la visibilité des expéditions. Les pipelines MyDHL+ et My mondial Trade Services de DHL offrent aux exportateurs des recherches tarifaires instantanées et des vérifications de documents douaniers, réduisant les taux d'erreur documentaire. Les start-ups soutenues par des syndicats d'anges déploient la répartition basée sur l'IA et les cartes de voyage de collecte d'espèces pour augmenter l'efficacité du dernier kilomètre à Bagdad.

La consolidation redessine les classements mondiaux. L'achat de DB Schenker par DSV lui donne l'échelle pour soumissionner sur les contrats logistiques EPC pétrole et gaz d'Irak qui exigent une couverture de fret de projet multi-continents. Pendant ce temps, les 3PL spécialisés dans les mouvements reefer ou l'aide humanitaire créent des niches défendables en investissant dans des processus certifiés ISO et des protocoles de réponse de crise. Les opportunités d'espace blanc restent dans les solutions multimodales intégrées et dans la logistique contractuelle pour l'agrobusiness, la santé et les FMCG où la gestion moderne des stocks est encore naissante.

Leaders de l'industrie du fret et de la logistique en Irak

DHL Group

un.P. Moller - Maersk

GAC Group (Holdings), Ltd.

CMA CGM Group (y compris CEVA Logistics)

Aramex

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : BlackRock et MSC ont dévoilé un accord de 22,8 milliards USD pour acquérir des participations dans 12 ports régionaux, y compris Bassorah, renforçant l'intégration verticale dans les chaînes d'approvisionnement de conteneurs.

- Mars 2025 : CMA CGM un dévoilé de nouvelles boucles régionales qui connectent directement les ports saoudiens avec l'Inde, Oman et l'Irak, donnant à Umm Qasr des navigations plus rapides et des horaires hebdomadaires plus serrés. Le mouvement renforce la présence au Moyen-Orient du transporteur, raccourcit les temps de transit irakiens.

- Janvier 2025 : MSC un annoncé des révisions de tarifs effectives le 1er février 2025-les amendements de connaissement post-navigation coûtent maintenant 75 USD, et la libération Telex monte à 75 USD ; la ligne un reporté son GRI Moyen-Orient-États-Unis au 13 janvier 2025, à 1 500 USD par conteneur.

- Octobre 2024 : Aramex s'est associé avec ZK Holding pour fournir des services intégrés de courrier, transitaire et logistique contractuelle via 7 000 points de vente dans 15 villes irakiennes, avec une mise en service prévue pour T1 2025.

Portée du rapport du marché du fret et de la logistique en Irak

La gestion du fret est définie comme le processus de contrôle et d'exécution d'une procédure économique pour la livraison de marchandises. En revanche, la gestion logistique peut être définie comme le processus complet d'acquisition, de stockage et de transport des ressources vers leur destination finale. Une analyse complète de contexte du marché du fret et de la logistique en Irak, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, et tendances émergentes dans les segments de marché, dynamiques du marché, et tendances géographiques, et impact COVID-19, est couverte dans le rapport.

Le marché du fret et de la logistique en Irak est segmenté par fonction (transport de fret (route, navigation, air et rail), transitaire, entreposage et services à valeur ajoutée et autres fonctions) et par utilisateur final (fabrication et automobile ; pétrole et gaz, mines et carrières ; agriculture, pêche et sylviculture ; construction ; commerce de distribution ; et autres utilisateurs finaux). Le rapport offre la taille du marché et les prévisions pour le marché du fret et de la logistique en Irak en valeur (milliards USD) pour tous les segments ci-dessus.

| Agriculture, pêche et sylviculture |

| Construction |

| Fabrication |

| Pétrole et gaz, mines et carrières |

| Commerce de gros et de détail |

| Autres |

| Courrier, express et colis (CEP) | Par type de destination | Domestique |

| International | ||

| Transitaire | Par mode de transport | Air |

| Mer et voies navigables intérieures | ||

| Autres | ||

| Transport de fret | Par mode de transport | Air |

| Pipelines | ||

| Rail | ||

| Route | ||

| Mer et voies navigables intérieures | ||

| Entreposage et stockage | Par contrôle de température | Non-température contrôlée |

| Température contrôlée | ||

| Autres services | ||

| Secteur d'utilisateur final | Agriculture, pêche et sylviculture | ||

| Construction | |||

| Fabrication | |||

| Pétrole et gaz, mines et carrières | |||

| Commerce de gros et de détail | |||

| Autres | |||

| Fonction logistique | Courrier, express et colis (CEP) | Par type de destination | Domestique |

| International | |||

| Transitaire | Par mode de transport | Air | |

| Mer et voies navigables intérieures | |||

| Autres | |||

| Transport de fret | Par mode de transport | Air | |

| Pipelines | |||

| Rail | |||

| Route | |||

| Mer et voies navigables intérieures | |||

| Entreposage et stockage | Par contrôle de température | Non-température contrôlée | |

| Température contrôlée | |||

| Autres services | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché du fret et de la logistique en Irak ?

La taille du marché du fret et de la logistique en Irak s'élève à 11,29 milliards USD en 2025 et devrait atteindre 12,5 milliards USD d'ici 2030.

Quel segment détient la plus grande part de marché aujourd'hui ?

Le transport de fret mène avec 50,61 % des revenus, et au sein de cela le transport routier seul représente 70,58 % du tonnage déplacé.

À quelle vitesse le e-commerce croît-il en Irak ?

Les ventes de commerce en ligne devraient augmenter à un TCAC de 9,15 % (2025-2030), soulevant la demande CEP et faisant de Bagdad le champ de bataille principal du dernier kilomètre.

Quel rôle jouera le Grand Port d'Al Faw dans les futurs flux logistiques ?

Une fois opérationnel en 2025, la capacité de 3,5 millions EVP du port positionnera l'Irak comme passerelle directe Golfe-Méditerranée, raccourcissant les temps de transit par rapport à la route de Suez.

Comment l'adhésion de l'Irak au système TIR bénéficie-t-elle aux expéditeurs ?

La pré-déclaration électronique et les garanties de conteneurs scellés peuvent réduire le temps de voyage transfrontalier jusqu'à 80 % et réduire les coûts d'environ 38 %, améliorant la fiabilité pour les corridors commerciaux régionaux.

Quels sont les principaux défis auxquels font face les opérateurs de flottes ?

Les véhicules vieillissants, la qualité variable du carburant et les frais informels aux points de contrôle augmentent les coûts d'exploitation et limitent la fiabilité des livraisons sensibles au temps.

Dernière mise à jour de la page le: