Taille et part du marché de la télévision par protocole Internet (IPTV)

Analyse du marché de la télévision par protocole Internet (IPTV) par Mordor Intelligence

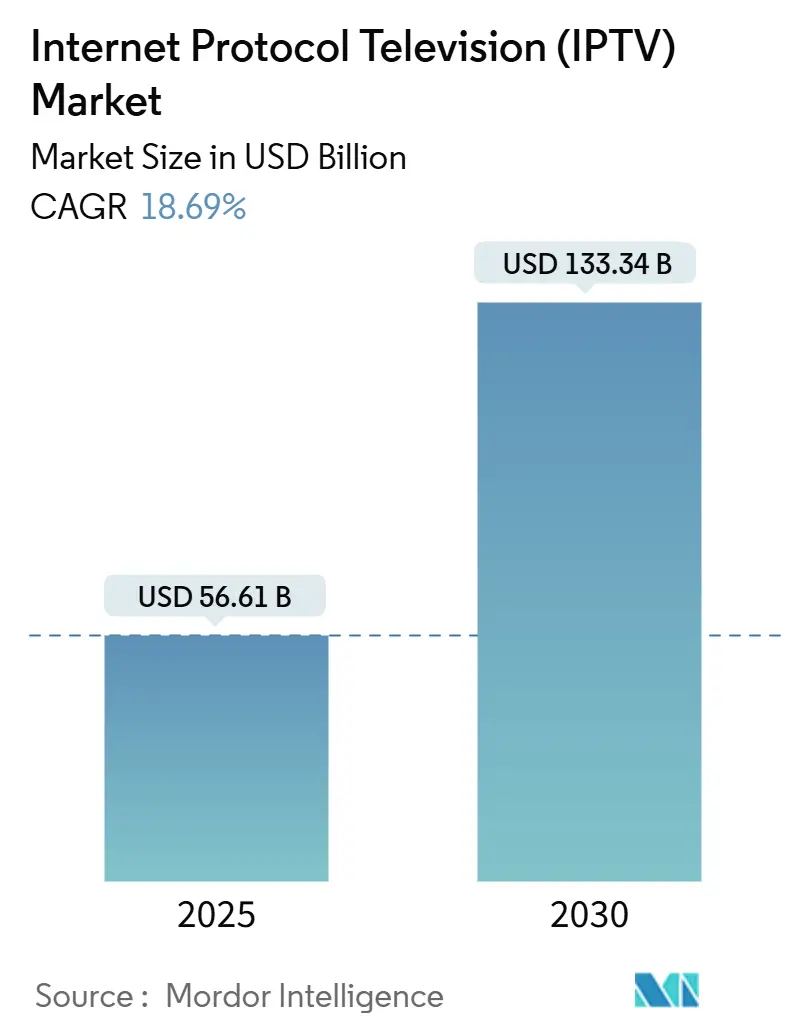

La taille du marché IPTV est estimée à 56,61 milliards USD en 2025 et devrait atteindre 133,34 milliards USD d'ici 2030, reflétant un TCAC de 18,69% pendant la période de prévision. L'ubiquité de la fibre jusqu'au domicile (FTTH), l'appétit croissant pour la vidéo 4K/8K, et les modèles hybrides abonnement-publicité agissent ensemble pour débloquer la prochaine couche de demande, déplaçant la métrique de succès des ajouts d'abonnés phares vers les heures de visionnage supplémentaires par mégabit délivré. [1]Fiber Broadband Association, "Scalability and Longevity of Fiber Networks," fiberbroadband.org Le coût de transport plus faible des architectures assistées par multicast élargit les marges brutes, tandis que l'insertion publicitaire sur les TV connectées augmente le revenu moyen par utilisateur sur les plans d'entrée de gamme. Les opérateurs qui possèdent déjà des empreintes de fibre dense rapportent une adoption plus rapide des offres premium une fois que les ménages expérimentent des flux ultra-haute définition sans latence.

Points clés du rapport

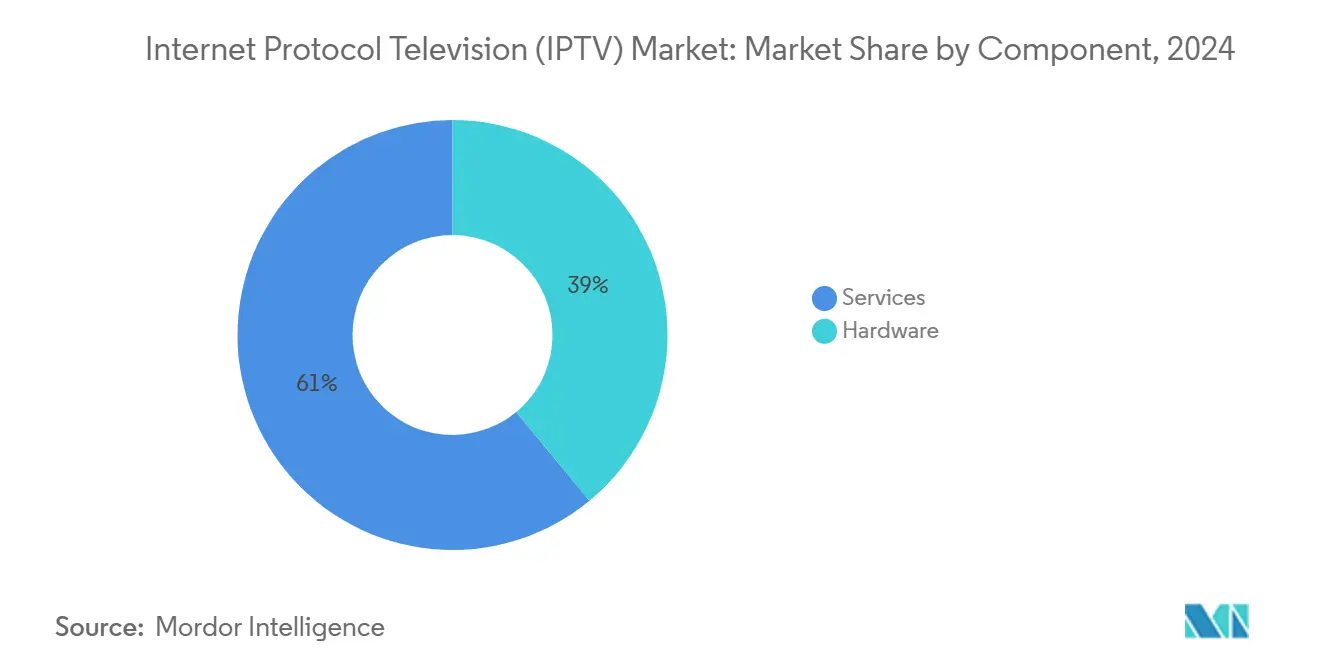

- Par composant, les services ont dominé avec 61% de la part du marché IPTV en 2024, tandis que le segment des équipements de transmission et d'encodage devrait progresser à un TCAC de 22,4% jusqu'en 2030.

- Par modèle de revenus, les abonnements ont détenu 74,3% de la taille du marché IPTV en 2024, tandis que le segment AVoD est positionné pour un TCAC de 28,7% jusqu'en 2030.

- Par type de streaming, la TV en direct/linéaire un commandé 52,5% de part de la taille du marché IPTV en 2024, et la vidéo à la demande progresse à un TCAC de 24,9%.

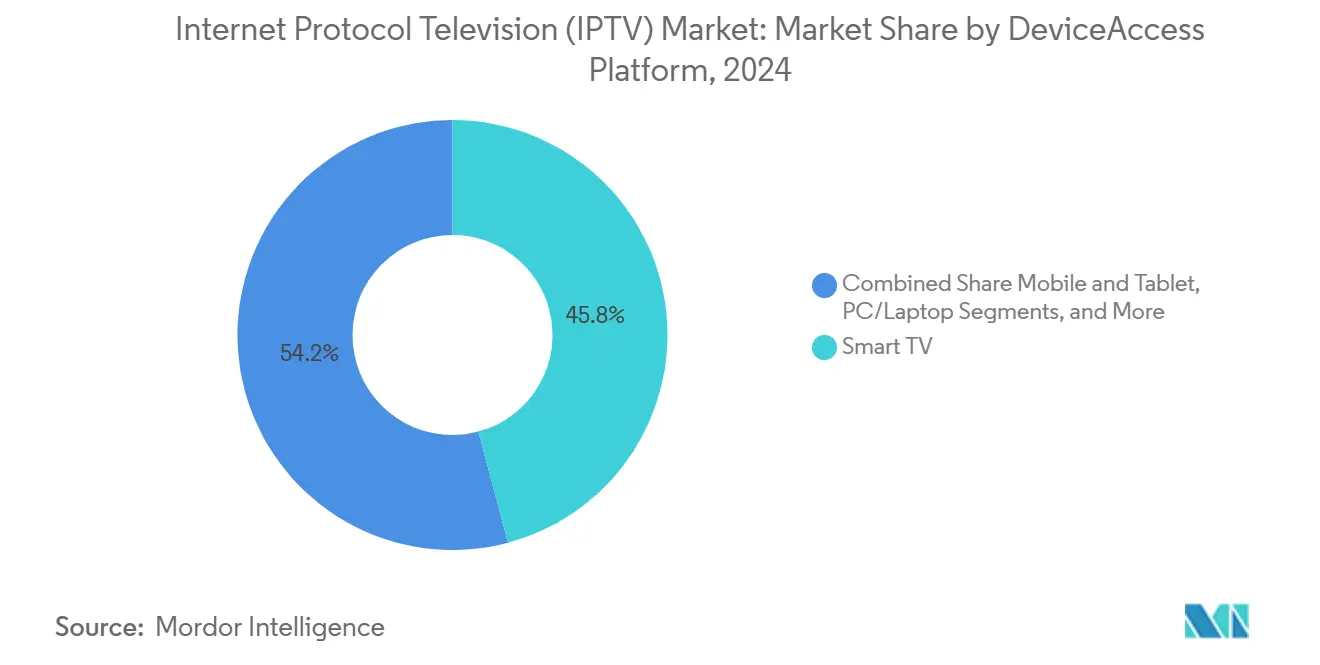

- Par plateforme d'appareil, les Intelligent TV ont capturé 40,2% de la taille du marché IPTV en 2024 ; le visionnage mobile et tablette est le plus rapide en croissance avec un TCAC de 26,3%.

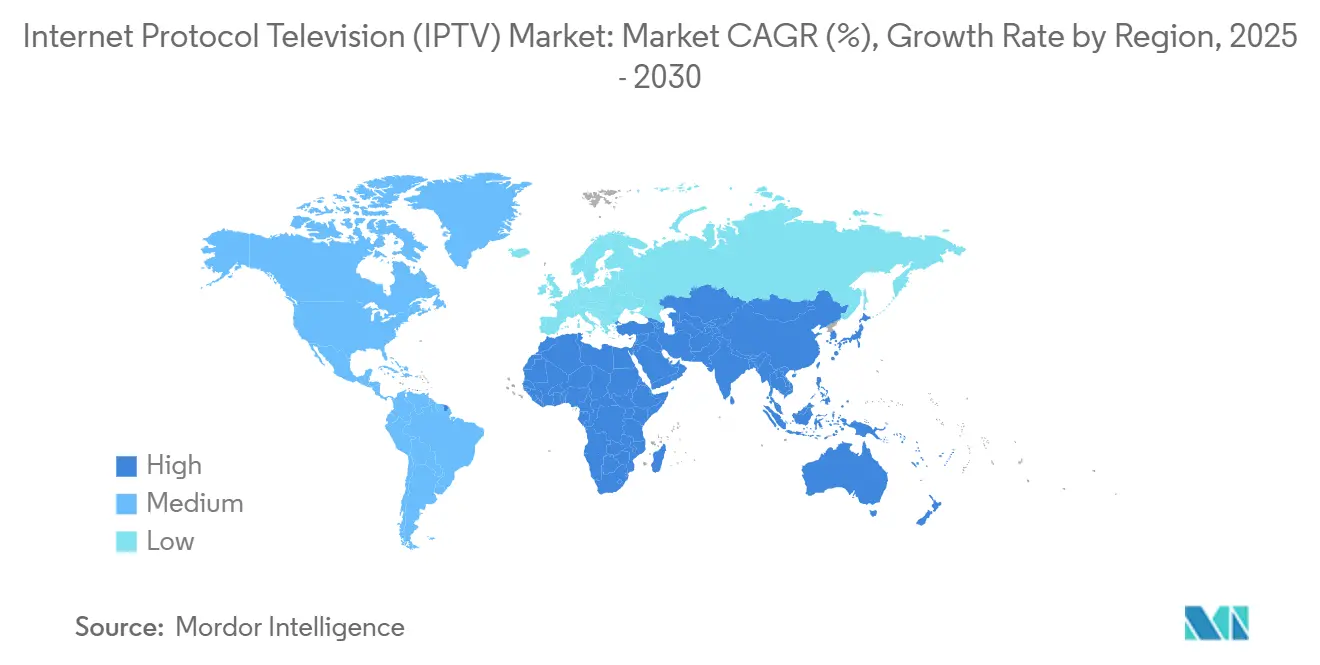

- Par géographie, l'Asie-Pacifique un représenté 35,8% des revenus mondiaux en 2024, avec le Moyen-Orient et l'Afrique prévus pour s'étendre à un TCAC de 24,7% sur 2025-2030.

Tendances et perspectives du marché mondial de la télévision par protocole Internet (IPTV)

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Convergence des déploiements FTTH avec la demande 4K/8K | +2.80% | Mondial avec focus sur Amérique du Nord, Europe, APAC développées | Moyen terme (2-4 ans) |

| Émergence de plateformes de super-agrégation | +2.20% | Amérique du Nord et Europe ; propagation vers APAC | Court terme (≤ 2 ans) |

| Bundling télécoms avec convergence fixe-mobile | +3.40% | Cœur APAC ; propagation vers MEA | Moyen terme (2-4 ans) |

| Gains de monétisation AVoD | +3.70% | Mondial, avance précoce en Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Convergence des déploiements FTTH avec la demande de contenu 4K/8K

Les opérateurs aux États-Unis ont éclairé 12 millions de nouveaux foyers FTTH en 2024, tandis que leurs pairs au Japon, en Corée du Sud et en Allemagne ont étendu la couverture gigabit symétrique à des ceintures métropolitaines entières. La Fiber Broadband Association note que les fibres existantes peuvent accommoder 600 térabits par seconde sur une durée de vie de 35 ans, éliminant les contraintes de dernier kilomètre pour la vidéo grand public. Par conséquent, les fournisseurs de streaming débutent en toute confiance des documentaires sportifs 8K et nature HDR qui verrouillent les clients dans des forfaits premium. Un opérateur japonais un révélé que les ménages sur son plan 10 gigabits diffusent 32% d'heures ultra-HD de plus que les utilisateurs 1 gigabit, prouvant un lien direct bande passante-engagement. Les déploiements de PON 25G et 50G en Asie-Pacifique durant 2025 posent discrètement les bases pour la vidéo volumétrique et holographique, transformant les capex d'aujourd'hui en assurance contre les futurs formats immersifs.

Émergence de plateformes de super-agrégation en Europe et Amérique du Nord

Les opérateurs historiques d'Europe occidentale ont lancé des hubs natifs cloud en 2024 qui unifient le rattrapage national, la vidéo à la demande par abonnement et les sports en direct dans une couche de recherche. En Espagne, deux tiers des nouveaux ménages haut débit ont activé au moins une application tierce via le tableau de bord de l'opérateur dans les 60 jours, générant des frais de plateforme de gros qui compensent les déclins publicitaires linéaires. L'intégration de facturation à travers sept streamers américains un ajouté 4 USD par utilisateur en revenus mensuels supplémentaires sans augmenter les prix du haut débit. Les entreprises de fibre régionales licencient des middleware d'agrégation clé en main pour dépasser les boîtiers câble hérités, les plaçant directement dans la conversation du marché IPTV malgré un capex limité. Le tableau plus large est que la commodité de découverte convertit les tuyaux de distribution en vitrines où les opérateurs monétisent chaque partenaire de contenu supplémentaire.

Bundling télécoms avec des plans convergents fixe-mobile en Asie

Les fournisseurs d'Asie du Sud-Est vendent maintenant des forfaits ' gigabit maison entière plus données 5G illimitées ' qui incluent des bibliothèques IPTV premium gratuites pendant un an. HKT à Hong Kong rapporte 1,028 million de liens FTTH, 70% de sa base haut débit, et un ajouté des consultations télé-santé via l'interface décodeur pour approfondir l'utilité domestique. Un opérateur indonésien un vu le churn chuter de 25% une fois que les abonnés ont transféré librement les flux entre mobile et TV via une application compagnon. La leçon est claire : les forfaits convergents construisent des coûts de changement et préparent les ménages pour les futurs services comme le streaming de jeux parce que la qualité de service sous-jacente répond déjà aux seuils de latence.

Gains de monétisation AVoD

Un streamer américain un révélé que 55% des inscriptions dans les marchés à palier publicitaire ont choisi le plan avec remise au T1 2024. [2]Netflix Inc., "Q1 2024 Shareholder Letter," poder360.com.br L'insertion programmatique de spots génère maintenant des revenus publicitaires par utilisateur comparables aux frais d'abonnement d'entrée de gamme, préservant la marge tout en restant compétitif en prix. Les FAI fibres européens intègrent des plateformes publicitaires côté demande directement dans le middleware pour vendre l'inventaire local contre le contenu national, capturant une portion des dépenses brutes. En janvier 2025, un opérateur français un généré 1,8 million USD de marge supplémentaire sur six semaines de vacances en attachant des publicités shoppables aux émissions culinaires. Le ciblage granulaire convertit donc la bande passante en espèces même lorsque les consommateurs résistent aux nouveaux abonnements, renforçant la monétisation hybride comme pilier stratégique du marché IPTV.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Cord-cutting persistant vers l'OTT pur | −1.5% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Goulots d'étranglement de bande passante unicast lors d'événements de pointe | −1.1% | Mondial, plus élevé où la capacité est limitée | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Cord-cutting persistant vers les services OTT purs dans les marchés matures

Les ménages pay-TV nord-américains ont encore chuté de 4% en 2024 alors que les consommateurs concentraient leurs dépenses sur la connectivité haut débit et mobile, reléguant les forfaits de chaînes à des modules complémentaires optionnels. Le pivot de Sky Brasil vers la fibre en avril 2024 souligne comment les opérateurs historiques voient la propriété d'infrastructure comme la seule couverture contre la disruption OTT pure. Les groupes câble européens suivent en sur-construisant la FTTH ou en mettant à niveau le coax vers DOCSIS 4.0, pourtant la croissance des abonnés reste plate. La perception de valeur client s'est déplacée vers l'accès à faible latence, faisant du contenu une vente incitative, pas un moteur central. À moins que les opérateurs ne renforcent l'économie de livraison IP, le marché IPTV risque une stagnation ARPU même si les heures totales de visionnage augmentent.

Goulots d'étranglement de bande passante unicast lors d'événements sportifs de pointe

Les essais de multicast de septembre 2024 sur une dorsale d'Europe centrale ont réduit le trafic central de 48% lors d'une finale de championnat de basketball. Pourtant, de nombreux opérateurs s'appuient encore sur l'unicast pur, les exposant à la congestion quand les pics de streaming simultané et à la demande se percutent. En mars 2025, un opérateur britannique un dynamiquement basculé les décodeurs compatibles vers le multicast pour les matchs UEFA, maintenant l'unicast pour les flux de caméra personnalisés. Les équipes durabilité championment maintenant le multicast car le trafic redondant réduit consomme moins d'énergie routeur, un KPI niveau conseil d'administration croissant. Les réseaux qui retardent l'investissement font face à des pénalités de qualité d'expérience lors de méga-événements, affaiblissant leur positionnement compétitif dans l'industrie IPTV.

Analyse des segments

Par composant : Les services dominent tandis que le matériel accélère

Les services ont représenté 61% de la taille du marché IPTV en 2024 alors que les opérateurs externalisaient les opérations gérées, l'intégration de plateforme et le support client. Les budgets s'orientent de plus en plus vers les moteurs de personnalisation pilotés par IA qui augmentent les minutes de visionnage sans gonfler les coûts de contenu. Les vendeurs offrent des bureaux de support natifs cloud et une maintenance prédictive qui réduisent le churn et les frais de déplacement. Parce que les marges dépendent de l'engagement, les partenaires de service vendant des algorithmes de recommandation commandent des taux premium. Le marché IPTV récompense aussi les intégrateurs qui enveloppent sécurité, analytique et facturation dans un SLA, permettant aux opérateurs de se concentrer sur l'expansion fibre.

L'équipement de transmission et d'encodage, bien que plus petit en base, devrait croître à un TCAC de 22,4% jusqu'en 2030 alors que les encodeurs de bord à faible latence deviennent obligatoires pour les sports 4K en direct et les superpositions interactives. Les opérateurs ont appris lors des mises à niveau terrain 2025 qu'intégrer des modules multicast dans les passerelles consommateurs réduit le coût de streaming par heure d'un tiers sans compromettre les débits. La capacité de mise à niveau firmware est maintenant un argument de vente alors que l'évolution codec de H.264 vers AV1 et VVC s'accélère. Les fournisseurs de matériel commercialisent donc des designs à l'épreuve du futur qui préservent le capex même quand l'adoption 8K augmente. La différenciation compétitive se déplace vers l'efficacité énergétique par gigabit délivré, une métrique que les régulateurs et investisseurs scrutent de plus en plus.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle de revenus : Les abonnements mènent, l'AVoD bondit

Les abonnements ont contrôlé 74,3% de la part du marché IPTV en 2024 parce que de nombreux ménages préfèrent encore les catalogues sans pub et les passes sportives groupées. Les allowances multi-écrans, DVR cloud et la reprise inter-appareils soutiennent la valeur perçue, spécialement parmi les familles. Les opérateurs enrichissent les programmes de fidélité en offrant des crédits streaming échangeables pour des sorties théâtrales, empêchant le churn vers les rivaux OTT mois-par-mois. Pourtant les mêmes acteurs continuent d'introduire des paliers publicitaires à prix réduit pour capturer les spectateurs soucieux du budget sans cannibaliser les packages premium.

L'AVoD est la tranche à croissance la plus rapide, courant à 28,7% TCAC, alimentée par une tech publicitaire mature qui supporte le ciblage niveau ménage et les placements shoppables. Une campagne canadienne de janvier 2025 pour un épicier un enregistré un taux de clic de 9% dans les flux d'émissions culinaires, prouvant l'intention d'achat quand les pubs s'alignent avec le contenu. Les opérateurs intègrent des plateformes côté demande dans le middleware, capturant une part directe des revenus publicitaires plutôt que de simples frais de transport. Le pay-per-view reste utile pour la boxe ou concerts marquants, mais les droits d'événement alimentent de plus en plus les forfaits abonnement mid-tier pour maximiser la valeur à vie. Les outils originellement construits pour les micropaiements PPV sont réorientés pour les pourboires et le commerce en direct, élargissant les revenus par spectateur au-delà des billets seuls.

Par type de streaming : TV en direct stable, VoD gagne de l'élan

La télévision en direct/linéaire un maintenu une part de 52,5% de la taille du marché IPTV en 2024, reflétant le magnétisme social des événements en temps réel. L'origination cloud permet aux opérateurs de créer des chaînes pop-up temporaires autour d'élections ou cérémonies de récompenses, monétisant des créneaux publicitaires supplémentaires sans réserver de capacité permanente. Les droits sportifs restent l'ancre ; cependant, l'inflation des droits presse les marges, poussant les opérateurs vers le multicast pour réduire les coûts de transport.

La vidéo à la demande croîtra à 24,9% TCAC alors que la culture binge et la découverte algorithmique dominent les routines nocturnes. La TV de rattrapage ou en différé fonctionne comme la rampe d'accès : les données d'usage de la saison des fêtes 2025 montrent que les ménages qui ont employé le replay pour compenser les voyages ont décalé 40% des heures de prime time vers la VoD en trois mois. Les opérateurs alimentent cette transition en offrant des bandes-annonces personnalisées dans l'EPG et en auto-téléchargeant les titres recommandés vers le stockage local pour le visionnage hors ligne. Le marché IPTV bénéficie car des sessions de visionnage plus longues sécurisent plus d'impressions publicitaires ou justifient des upsells de plan premium.

Par appareil/plateforme d'accès : Leadership Smart TV, accélération mobile

Les Intelligent TV expédiées avec des portails pré-chargés et des panneaux 120 Hz, attrapant 40,2% de part du marché IPTV en 2024. Le gaming et sports grand écran à 60 fps rendent les flux 4K basés fibre plus attractifs comparé à l'OTT best-effort. Les fabricants signent maintenant des accords de partage de revenus où les boutons opérateur reçoivent l'immobilier premier des télécommandes, assurant le positionnement par défaut à la première mise sous tension.

L'usage mobile et tablette croîtra à 26,3% TCAC grâce à la 5G étendue, aux écrans OLED plus grands et aux API de transfert transparent entre téléphone et télévision. Une étude de cas indonésienne un trouvé que les abonnés qui basculaient les flux entre mobile et TV regardaient 18% d'heures totales de plus, validant les designs inter-écrans. Les ordinateurs portables persistent pour le multitâche mais perdent des parts alors que les entreprises émettent des smartphones BYOD avec données illimitées. Les décodeurs déclinent dans les banlieues denses en fibre où les Intelligent TV Wi-Fi seules suffisent, pourtant ils restent vitaux dans les corridors ruraux contraints en bande passante grâce à la mise en cache locale intégrée. Les opérateurs mesurent maintenant l'engagement ménage plutôt que les comptes d'appareils, reconnaissant qu'un abonnement peut toucher quatre écrans nuitamment.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par méthode de livraison : Unicast dominant, multicast avançant

L'unicast reste la défaut parce qu'il fonctionne sur tout lien IP. Cependant, les pressions de bande passante lors d'événements de masse révèlent leurs limites. L'unicast assisté par multicast de BT Group un servi le tournoi de rugby automne 2024 à des millions avec un seul flux dorsale, divisant le trafic par deux. Le Wi-Fi de stade australien un étendu le modèle pour livrer des replays instantanés 4K sur site sans throttler le cellulaire public. L'industrie IPTV voit de plus en plus le multicast comme le prérequis pour migrer la diffusion terrestre vers IP une fois que les régulateurs réattribuent le spectre. Les premiers adoptants s'associent avec les diffuseurs publics, se positionnant pour les mandats must-carry quand les signaux analogiques se couchent.

Analyse géographique

L'Asie-Pacifique un dominé les revenus avec 35,8% du marché IPTV en 2024, propulsée par les déploiements FTTH, la haute pénétration smartphone et les bibliothèques multilingues. Les plateformes chinoises diffusent simultanément des commentaires mandarin et cantonais sur les sports premier, maximisant les frais de droits. Les essais satellite 8K du Japon ont poussé les ménages fibre urbains vers des plans premium qui garantissent zéro sous-échantillonnage. Les villes indiennes de niveau II ont adopté des packs fibre groupés plus OTT local à INR 699 (8,45 USD) par mois, convertissant les foyers câble en écosystèmes IP. Les drames hyper-locaux prospèrent sur la publicité ciblée, prouvant que la spécificité culturelle s'échelonne quand les coûts de transport chutent.

Le Moyen-Orient et l'Afrique détiennent une base plus petite mais sont prévus pour un TCAC de 24,7% jusqu'en 2030 alors que les échéances d'arrêt analogique et les smartphones bon marché stimulent la demande. Un diffuseur nord-africain un diffusé des drames Ramadan à 480p pour conserver les données, attirant 1,2 million de spectateurs uniques. Les corridors d'accès ouvert du Nigeria louent la bande passante à des taux de gros, permettant un Wi-Fi à l'échelle de la ville avec des routeurs prêts multicast qui diminuent le piratage en améliorant la qualité légitime. Les fonds gouvernementaux dédiés à la fibre rurale accélèrent l'adoption au Kenya et Ghana, où le câble traditionnel n'un jamais atteint l'échelle. Les flux abordables de haute qualité émergent comme l'outil antipiratage le plus efficace.

L'Amérique du Nord et l'Europe sont matures, pourtant la monétisation continue via les frais de super-agrégation et les pubs TV connectée. Une coopérative fibre nordique un groupé l'accès gigabit avec quatre streamers indépendants pour 54,90 EUR (60,14 USD) par mois, exploitant la demande de contenu patriotique face aux pressions macro. Les opérateurs américains exploitent le zero-rating dans les plans mobiles, retenant les abonnés malgré une croissance ménage plus lente. L'Amérique latine représente des chemins divergents : le Brésil prépare l'ATSC 3.0 hybride terrestre-IP, tandis que l'Argentine et le Chili s'appuient sur le backhaul satellite en attendant l'investissement fibre. Les recettes d'enchères spectre dédiées à la FTTH rurale pourraient permettre aux marchés andins de sauter le câble directement vers IP, remodelant le paysage du marché IPTV régional.

Paysage concurrentiel

Le marché IPTV héberge un mélange d'opérateurs télécoms, vendeurs de workflow cloud et agrégateurs de droits de contenu se disputant la fidélité des spectateurs. Les opérateurs avec de vastes empreintes fibre emploient le zero-rating et les garanties QoS pour ancrer les forfaits, traduisant le contrôle réseau en pouvoir de tarification. Les plateformes cloud offrent des head-ends clé en main, compressant les calendriers de lancement pour les services de niche et abaissant les barrières d'entrée pour les acteurs régionaux. Les feuilles de route de compression priorisent AV1 et VVC, délivrant 30% d'économies de débit qui réduisent directement les coûts de transit.

L'analytique de bord fait surface le risque de churn mid-stream, permettant des tactiques de rétention temps réel comme les déverrouillages d'épisodes gratuits. Mi-2025, trois FAI régionaux ont co-licencié un moteur de personnalisation, partageant des données anonymisées pour rivaliser avec les standards de recommandation globaux sans brèche de privacy. L'efficacité énergie-par-stream émerge comme différenciateur : les régulateurs demandent des divulgations carbone pour les unités vidéo, favorisant les fournisseurs qui associent multicast avec des codecs verts. Les mouvements stratégiques en 2024-2025 incluent Nokia fournissant 25G PON à Google Fiber, BT & Broadpeak commercialisant le multicast, et T-Mobile investissant 950 millions USD pour une participation de 50% dans l'opérateur fibre Lumos. De telles alliances révèlent la convergence des actifs fixes et mobiles autour de derniers kilomètres haute capacité.

Les propriétaires de contenu changent aussi de tactiques. Netflix un enregistré 19 millions d'ajouts nets au Q4 2024, dépassant 302 millions d'abonnés et montrant 16% de croissance de revenus. Peacock de Comcast un grandi de 46%, illustrant que les opérateurs historiques avec un flux de trésorerie robuste peuvent financer la programmation originale qui concurrence les challengers OTT pure-play .[3]Comcast Corp., "Q4 2024 Results," cmcsa.com Les diffuseurs régionaux comme Zapping en Amérique du Sud ont adopté le SDVP de Zixi pour réduire les besoins compute de 95% et la bande passante de 50%, prouvant que l'innovation n'est pas limitée aux grands marchés.

Les opérateurs signent de plus en plus des contrats de capacité multi-années avec les réseaux de livraison de contenu (CDN) qui garantissent des prix unitaires fixes, les protégeant des pics de bande passante. La course pour posséder les données first-party s'intensifie alors que la privacy freine le tracking tiers ; ainsi, les opérateurs groupent le single sign-on à travers mobile, haut débit et TV pour centraliser le consentement. L'intensité compétitive reste haute, pourtant des signaux de consolidation apparaissent : l'acquisition par Swisscom de Vodafone Italia pour 8 milliards EUR (9,14 milliards USD) fusionne les actifs fixes et mobiles pour chasser les synergies d'échelle.

Leaders de l'industrie de la télévision par protocole Internet (IPTV)

-

Akamai Technologies, Inc.

-

AT&T Inc.

-

Cisco Systems Inc

-

Ericsson AB

-

Huawei Technologies Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Nokia un confirmé Google Fiber comme client 25G PON, ouvrant la voie à la préparation IPTV multi-gigabit.

- Avril 2025 : T-Mobile un accepté d'investir 950 millions USD pour une participation de 50% dans le fournisseur fibre Lumos, signalant les ambitions de convergence mobile-fibre.

- Avril 2025 : T-Mobile un accepté d'investir 950 millions USD pour une participation de 50% dans le fournisseur fibre Lumos, signalant les ambitions de convergence mobile-fibre.

- Janvier 2025 : Netflix un rapporté 19 millions d'ajouts nets au Q4 2024, dépassant 302 millions d'abonnés mondiaux et atteignant 16% de croissance de revenus année sur année.

- Janvier 2025 : Comcast un affiché 31,9 milliards USD de revenus Q4 2024, soulignant 46% de croissance dans sa branche streaming Peacock.

Portée du rapport mondial sur le marché de la télévision par protocole Internet (IPTV)

La télévision par protocole Internet (IPTV) est un protocole de diffusion télévisuelle numérique qui utilise Internet pour livrer du contenu vidéo aux utilisateurs. L'IPTV permet aux utilisateurs d'accéder aux chaînes TV, films et autres contenus vidéo via Internet au lieu des méthodes de diffusion terrestres, câble ou satellite traditionnelles.

La taille du marché de télévision par protocole Internet (IPTV) est segmentée par type (matériel et service) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et Moyen-Orient et Afrique).

Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Matériel | Décodeur (STB) |

| Middleware | |

| Équipement de transmission et d'encodage | |

| Systèmes d'accès conditionnel | |

| Services | Services IPTV gérés |

| Intégration et conseil | |

| Support et maintenance |

| Basé sur abonnement |

| Pay-per-view |

| Supporté par la publicité (AVoD) |

| TV en direct/linéaire |

| TV en différé/replay |

| Vidéo à la demande |

| Smart TV |

| Mobile et tablette |

| PC/ordinateur portable |

| Décodeur et lecteur multimédia |

| IPTV multicast |

| IPTV unicast |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Australie | ||

| Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Kenya | ||

| Reste de l'Afrique | ||

| Par composant | Matériel | Décodeur (STB) | |

| Middleware | |||

| Équipement de transmission et d'encodage | |||

| Systèmes d'accès conditionnel | |||

| Services | Services IPTV gérés | ||

| Intégration et conseil | |||

| Support et maintenance | |||

| Par modèle de revenus | Basé sur abonnement | ||

| Pay-per-view | |||

| Supporté par la publicité (AVoD) | |||

| Par type de streaming | TV en direct/linéaire | ||

| TV en différé/replay | |||

| Vidéo à la demande | |||

| Par appareil/plateforme d'accès | Smart TV | ||

| Mobile et tablette | |||

| PC/ordinateur portable | |||

| Décodeur et lecteur multimédia | |||

| Par méthode de livraison | IPTV multicast | ||

| IPTV unicast | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Australie | |||

| Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Kenya | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle taille le marché IPTV atteindra-t-il d'ici 2030 ?

La taille du marché IPTV devrait croître à 133,34 milliards USD d'ici 2030, soutenue par un TCAC de 18,69%.

Quelle région mène actuellement le marché IPTV ?

L'Asie-Pacifique un détenu 35,8% des revenus mondiaux en 2024, en faisant le plus grand contributeur régional.

Pourquoi le multicast est-il critique pour l'industrie IPTV ?

Le multicast réduit le trafic redondant lors d'événements en direct de masse jusqu'à 50%, abaissant le coût réseau et l'usage énergétique tout en maintenant la qualité.

À quelle vitesse le segment AVoD s'étend-il dans le marché IPTV ?

Les revenus AVoD devraient croître à un TCAC de 28,7% entre 2025 et 2030 alors que la publicité ciblée améliore la monétisation.

Quelle catégorie d'appareil montre la croissance la plus rapide dans la consommation IPTV ?

Le visionnage mobile et tablette devrait croître à un TCAC de 26,3%, porté par l'ubiquité 5G et les écrans de combinés plus grands.

Comment les télécoms asiatiques réduisent-elles le churn dans le marché IPTV ?

En groupant fibre gigabit, données 5G illimitées et IPTV premium en une facture, les fournisseurs offrent des expériences inter-écrans transparentes qui réduisent statistiquement le churn.

Dernière mise à jour de la page le: