Analyse du marché des revêtements de sol industriels

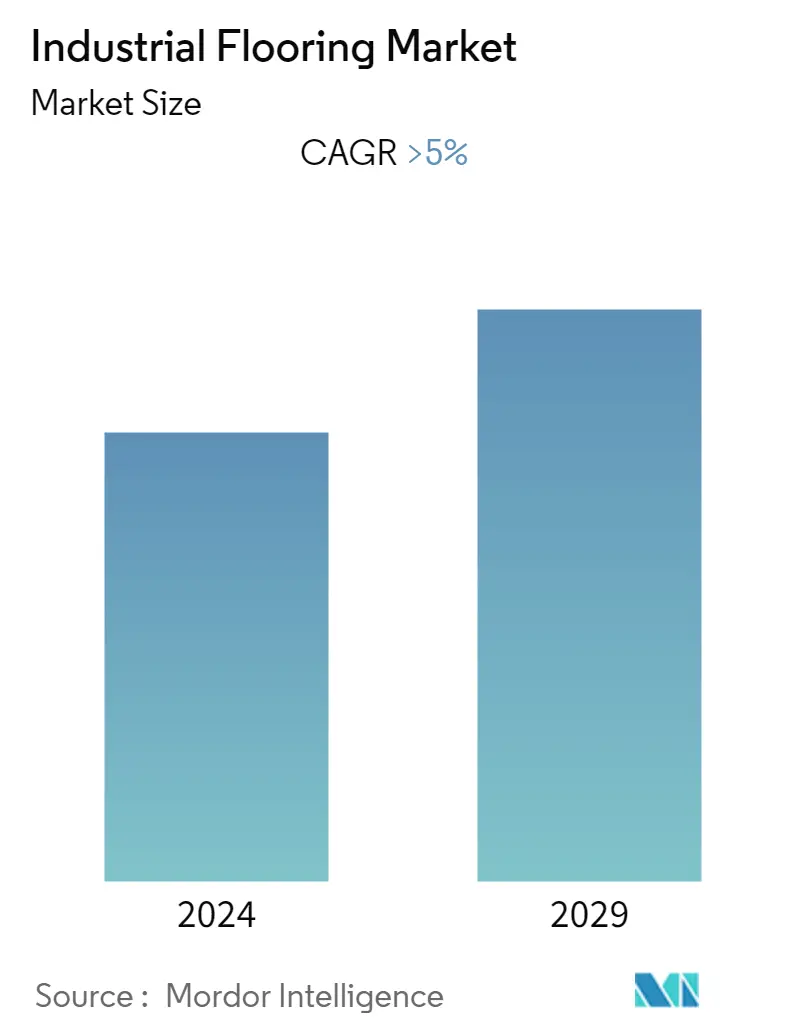

Le marché mondial des revêtements de sol industriels devrait enregistrer un TCAC de plus de 5 % au cours de la période de prévision.

La COVID-19 a eu un impact négatif sur le marché en 2020. Cependant, le marché a désormais atteint les niveaux davant la pandémie. Avec lassouplissement des réglementations, les activités de construction devraient saccélérer dans les années à venir.

- À court terme, la prise de conscience croissante des avantages des revêtements de sol industriels devrait stimuler la croissance du marché.

- Des réglementations strictes sur les COV rejetés sur les revêtements de sol entraveront probablement la croissance du marché.

- La popularité croissante des revêtements de sol écologiques dorigine biologique et les performances prometteuses des revêtements polyaspartiques devraient offrir des opportunités de croissance future du marché.

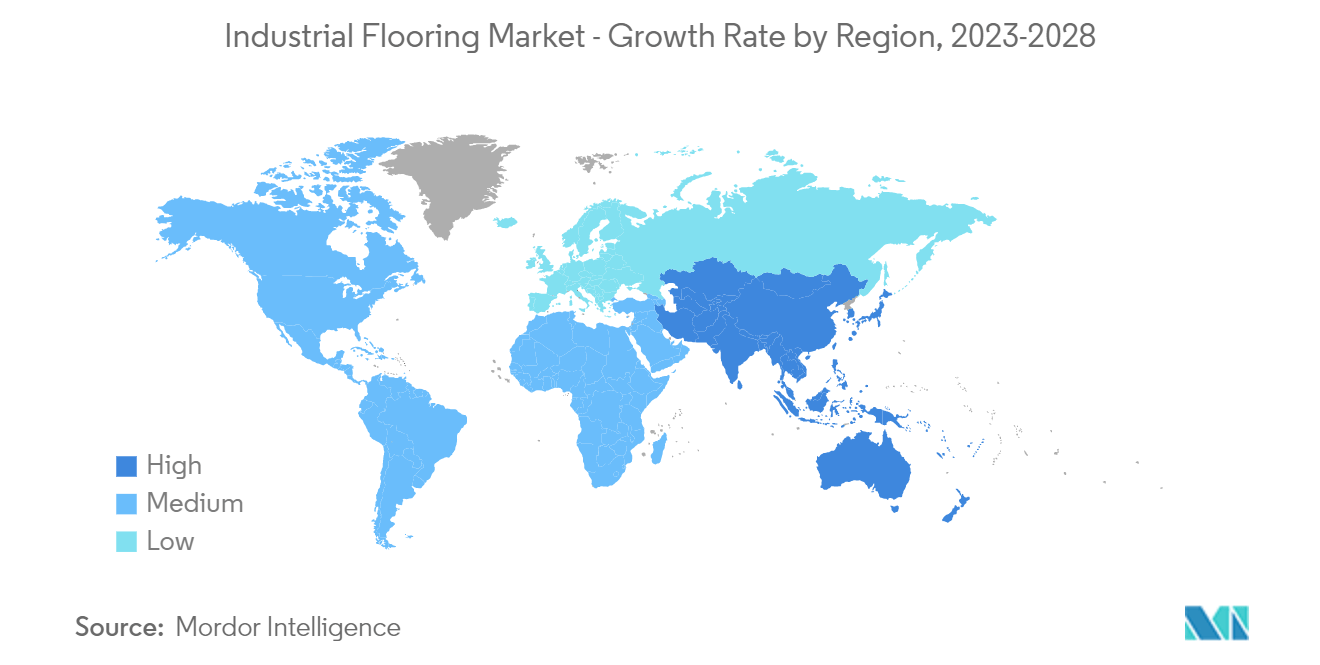

- LAsie-Pacifique détient la part la plus importante de la consommation de revêtements de sol industriels. La région devrait également connaître la croissance la plus rapide au cours de la période de prévision, alimentée par la croissance des activités industrielles.

Tendances du marché des revêtements de sol industriels

Demande croissante de lindustrie alimentaire et des boissons

- Le sol des installations de transformation des aliments est exposé à toutes sortes de sous-produits alimentaires, comme des huiles chaudes, des graisses, du sang, des solutions sucrées et des acides alimentaires naturels. Certains de ces sous-produits sont corrosifs et peuvent causer de graves dommages au sol.

- En outre, lindustrie agroalimentaire présente un risque élevé de croissance microbienne due aux déversements. Par conséquent, ces contaminants finissent par dégrader la pureté des aliments transformés.

- Pour éviter de tels problèmes, l'industrie agroalimentaire a besoin de diverses résines et revêtements associés, tels que l'époxy, le polyuréthane, le polyaspartique et le MMA, pour fournir une barrière protectrice permettant d'empêcher les contaminants de pénétrer dans le substrat en béton et de garantir une surface hygiénique.

- La Global Food Safety Initiative (GFSI), la Food Standards Agency (FSA) et l'Autorité européenne de sécurité des aliments (EFSA) ont publié des dispositions visant à garantir que les usines alimentaires maintiennent les normes les plus élevées en matière de manipulation et de production.

- Le secteur nord-américain des aliments et des boissons a connu une augmentation des annonces de projets d'investissement en mai 2022. Par exemple, Phyto Organix Foods, un fabricant canadien de protéines végétales pour l'industrie des aliments et des boissons, a annoncé le plus grand projet d'une installation de 225 millions de dollars. pour transformer des pois jaunes en isolat de protéines de haute pureté à Strathmore, en Alberta. Le transformateur de dinde West Liberty Foods a également annoncé son intention de construire une usine de transformation de 100 millions de dollars dans son Iowa natal.

- En outre, en janvier 2022, Tyson Foods a annoncé qu'elle investirait 355 millions de dollars pour construire une usine de bacon ultramoderne à Bowling Green, dans le Kentucky. Le projet fait partie de l'engagement de Tyson à répondre à la demande croissante de bacon au détail et dans les services alimentaires. des produits. La nouvelle usine devrait créer 450 emplois et la production débutera fin 2023.

- Grupo Bimbo était l'entreprise alimentaire mexicaine avec le chiffre d'affaires net le plus important en 2021, soit plus de 345 milliards MXN (17,02 milliards USD).

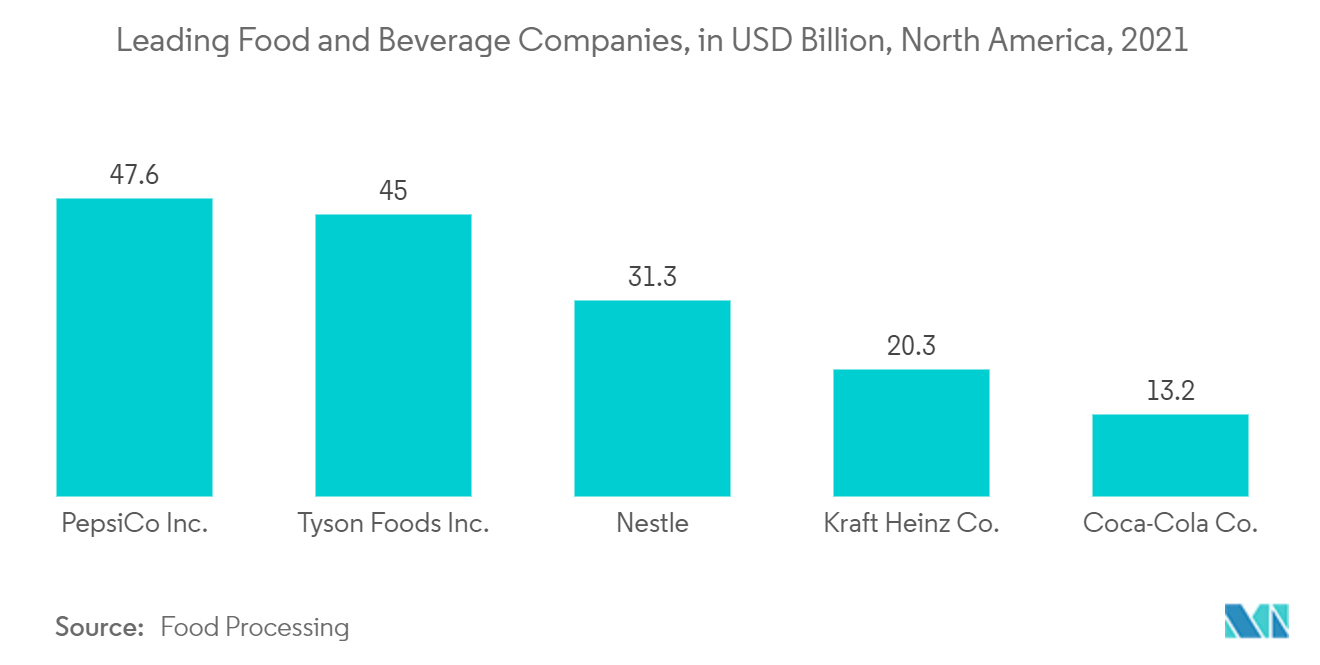

- Pepsico était globalement la principale entreprise de produits alimentaires et de boissons en Amérique du Nord au cours de l'exercice 2021. La société a réalisé plus de 47,6 milliards de dollars de ventes d'aliments et de boissons transformés sur le continent. La même année, Pepsico a réalisé un chiffre d'affaires net de 79,47 milliards de dollars grâce à ses opérations mondiales.

- Tous les facteurs ci-dessus dénotent des perspectives positives quant à lutilisation des revêtements de sol industriels dans lindustrie agroalimentaire au cours de la période de prévision.

La Chine dominera le marché de la région Asie-Pacifique

- La région Asie-Pacifique a dominé le marché mondial, et cela devrait se poursuivre au cours de la période de prévision. La Chine est l'un des principaux pays de la région Asie-Pacifique, avec de nombreuses activités de construction soutenues par une économie en croissance.

- Lindustrie chimique du pays sest considérablement développée au cours des deux dernières décennies, parallèlement à la croissance globale du pays et aux fondamentaux des industries clés. La Chine représente environ un tiers de la demande mondiale de produits chimiques.

- La Chine est le plus grand fabricant mondial de produits chimiques, représentant 43 % des ventes mondiales de produits chimiques en 2021, pour une valeur de 1729 milliards d'euros (2018 milliards de dollars). De 28,3 % en 2011, la part des ventes du marché mondial des produits chimiques en Chine est passée à 43,0 % en 2021.

- Lindustrie agroalimentaire est en voie de maturité dans le pays, connaissant une croissance modérée. La tendance de consommation de smoothies, jus et yaourts prêts à boire sains, naturels et pratiques émerge dans lindustrie des boissons.

- Dans le nord de la Chine, il existe environ 42577 fabricants de produits alimentaires et de boissons, représentant un chiffre d'affaires annuel de plus de 20 millions CNY (2,95 millions USD). La consommation de produits alimentaires transformés dans le pays connaît une croissance continue.

- La Chine est le deuxième marché mondial pour les produits pharmaceutiques. Le marché pharmaceutique connaît une croissance rapide, en raison de laugmentation de la classe moyenne et du vieillissement de la société dans le pays, de laugmentation des niveaux de revenus et de lurbanisation croissante.

- Le secteur pharmaceutique chinois a réalisé un chiffre d'affaires total de plus de 3300 milliards CNY (487 milliards USD) en 2021, soit une augmentation d'environ 20 % par an. Les deux principales industries pharmaceutiques du pays sont celles qui produisent des préparations pharmaceutiques et des médicaments brevetés chinois.

- En raison de tous ces facteurs, le marché des revêtements de sol industriels de la région devrait augmenter au cours de la période de prévision.

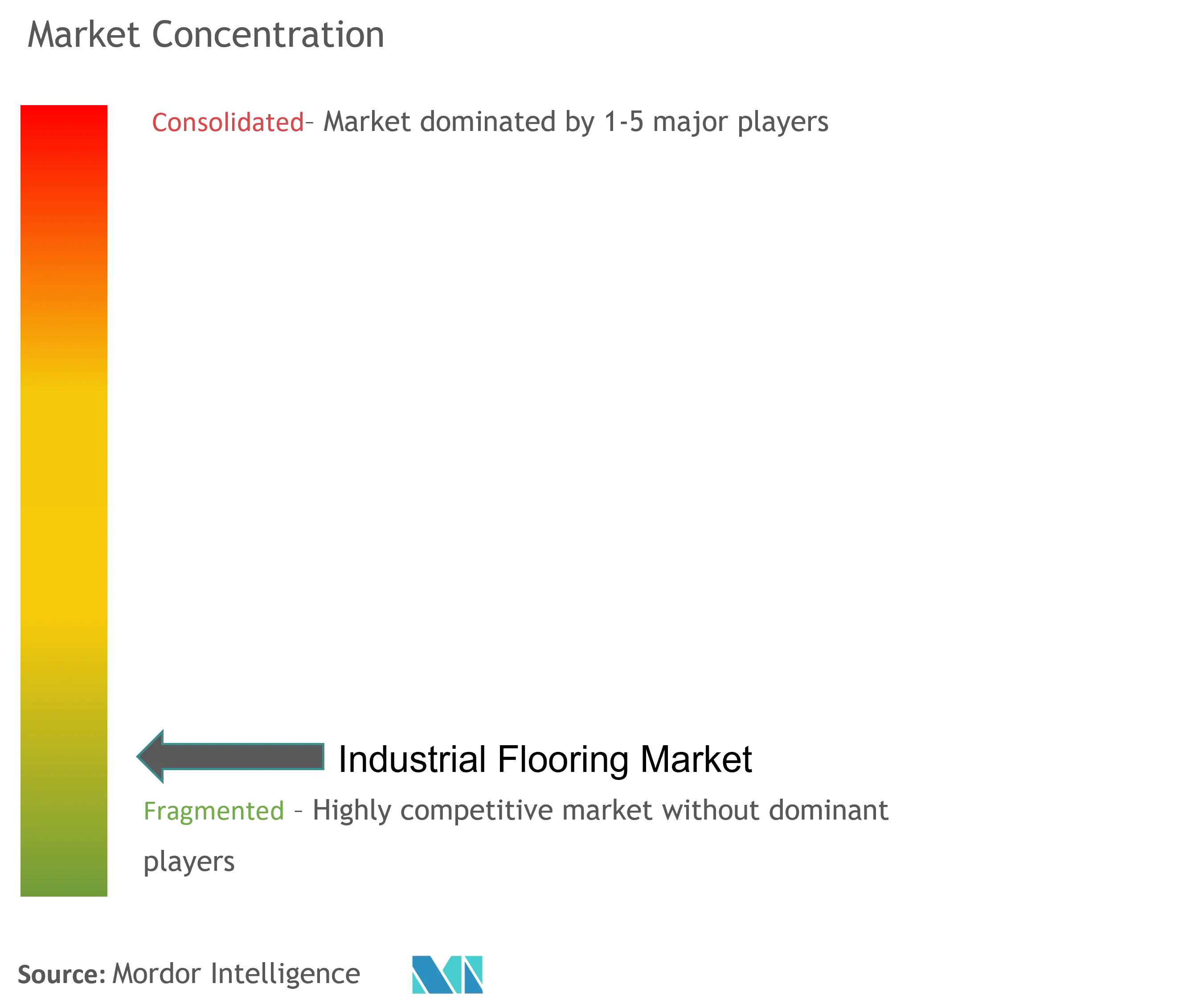

Aperçu du marché des revêtements de sol industriels

Le marché mondial des revêtements de sol industriels est par nature très fragmenté. Certains acteurs majeurs du marché (sans ordre particulier) incluent Sika AG, RPM International Inc., Akzo Nobel NV, MBCC Group et Nippon Paint Holdings Co. Ltd., entre autres.

Leaders du marché des revêtements de sol industriels

MBCC Group

Sika AG

RPM International Inc.

Akzo Nobel N.V.

Nippon Paint Holdings Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des revêtements de sol industriels

- Juin 2022 Master Builders Solutions (MBCC Group) a lancé MasterTop BC 372EPA, un nouveau composant de son système de revêtement de sol industriel à base d'époxy MasterTop 1273, sur le marché européen.

- Février 2022 Nippon Paint Co., Ltd. (NPTU) a lancé deux produits de peinture à base d'eau antiviraux et antibactériens, PROTECTON Floor VK Clear (pour les sols) et PROTECTON Interior Wall VK Coat.

Segmentation de lindustrie des revêtements de sol industriels

Le revêtement de sol industriel est une couverture permanente sur le sol en béton pour améliorer les propriétés telles que les capacités portantes et la résistance aux produits chimiques et à l'abrasion en fonction des exigences spécifiques de l'industrie de l'utilisateur final. Le marché est segmenté en fonction du type de résine, de lapplication, de lindustrie de lutilisateur final et de la géographie. Par type de résine, le marché est segmenté en types de résine époxy, polyaspartique, polyuréthane, acrylique et autres. Par application, le marché est segmenté en béton, bois et autres applications. Le marché est segmenté en aliments et boissons, produits chimiques, transports et aviation, soins de santé et autres industries dutilisateurs finaux par industrie dutilisateurs finaux. Le rapport couvre également la taille et les prévisions du marché dans 16 pays répartis dans les principales régions. La taille et les prévisions du marché sont basées sur la valeur de chaque segment (en millions de dollars).

| Époxy |

| Polyaspartique |

| Polyuréthane |

| Acrylique |

| Autres types de résine |

| Béton |

| Bois |

| Autres applications |

| Nourriture et boisson |

| Chimique |

| Transport et aviation |

| Soins de santé |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Russie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Type de résine | Époxy | |

| Polyaspartique | ||

| Polyuréthane | ||

| Acrylique | ||

| Autres types de résine | ||

| Application | Béton | |

| Bois | ||

| Autres applications | ||

| Industrie des utilisateurs finaux | Nourriture et boisson | |

| Chimique | ||

| Transport et aviation | ||

| Soins de santé | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Russie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les revêtements de sol industriels

Quelle est la taille actuelle du marché des revêtements de sol industriels ?

Le marché des revêtements de sol industriels devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des revêtements de sol industriels ?

MBCC Group, Sika AG, RPM International Inc., Akzo Nobel N.V., Nippon Paint Holdings Co. Ltd sont les principales sociétés opérant sur le marché des revêtements de sol industriels.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des revêtements de sol industriels ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des revêtements de sol industriels ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des revêtements de sol industriels.

Quelles années couvre ce marché des revêtements de sol industriels ?

Le rapport couvre la taille historique du marché du marché des revêtements de sol industriels pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des revêtements de sol industriels pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des revêtements de sol industriels

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des revêtements de sol industriels 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des revêtements de sol industriels comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.