Taille et part du marché du secteur de la vente au détail en Indonésie

Analyse du marché du secteur de la vente au détail en Indonésie par Mordor Intelligence

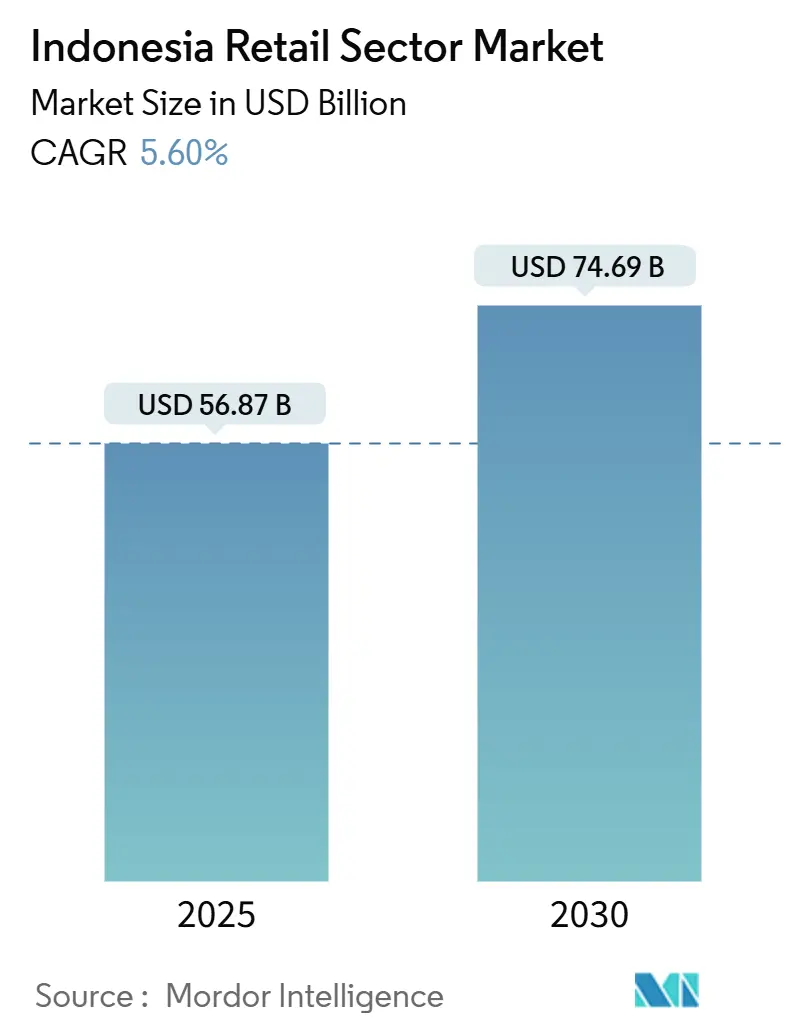

Le marché de la vente au détail en Indonésie a généré 56,88 milliards USD en 2025 et devrait atteindre 74,69 milliards USD d'ici 2030, reflétant un TCAC de 5,6 %. Les dépenses des ménages demeurent le pilier de la croissance, représentant 54 % du PIB en 2024, tandis que le déploiement d'infrastructures sous le Plan national de développement à moyen terme réduit les coûts de service dans les villes secondaires [1]Source: Badan Pusat Statistik, "Household Consumption Statistics 2024," bps.go.id. L'adoption numérique continue de s'étendre alors que la norme QRIS de Bank Indonesia réduit les frictions de paiement, et la propriété croissante de smartphones débloque le commerce mobile pour des millions d'acheteurs débutants [2]Source: Bank Indonesia, "QRIS Implementation Report 2024," bi.go.id. Les formats modernes attirent les capitaux grâce aux plafonds d'investissement étranger libéralisés, mais la logistique fragmentée de l'archipel et la culture enracinée des ' warung ' tempèrent la vitesse du changement. Les opérateurs prospectifs pivotent vers des modèles omnicanaux, investissent dans le merchandising axé sur les données et localisent les assortiments pour les consommateurs sensibles aux prix au-delà de Java.

Points clés du rapport

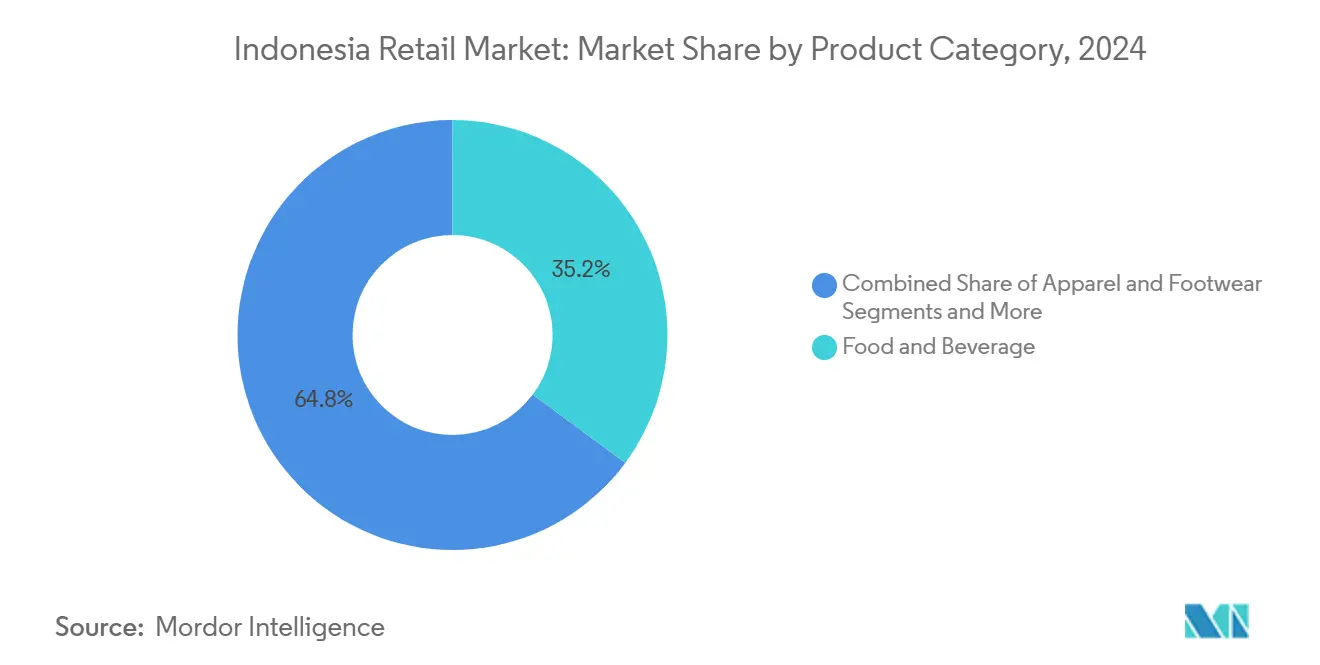

- Par catégorie de produits, l'alimentation et les boissons ont mené avec 35,16 % de la taille du marché de la vente au détail en Indonésie en 2024 ; la santé, la beauté et les soins personnels devraient se développer à un TCAC de 12,8 % jusqu'en 2030.

- Par canal de distribution, les magasins de proximité et mini-marchés ont détenu 45,54 % de la part de marché de la vente au détail en Indonésie en 2024, tandis que les hypermarchés et supermarchés affichent le TCAC le plus élevé de 9,4 % jusqu'en 2030.

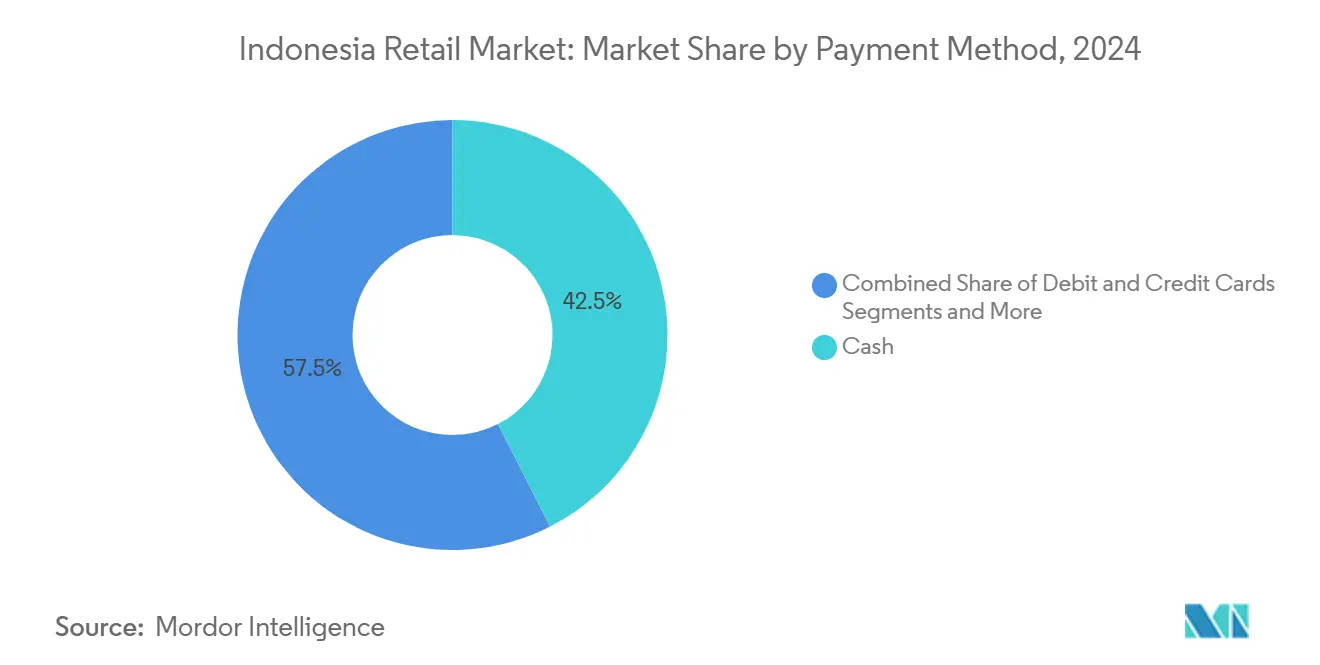

- Par méthode de paiement, les espèces ont représenté 42,50 % des transactions en 2024 ; les portefeuilles électroniques progressent le plus rapidement avec un TCAC de 19,2 %.

- Par région, le Grand Jakarta a capturé 39,95 % du marché de la vente au détail en Indonésie en 2024, tandis que Sulawesi présente le TCAC le plus rapide de 10,5 % entre 2025-2030.

- Par top 5 des entreprises telles qu'Indomaret, Alfamart, Shopee Indonesia, Tokopedia, Hypermart / Foodmart détiennent une part de marché significative en 2024.

Tendances et perspectives du marché du secteur de la vente au détail en Indonésie

Analyse de l'impact des moteurs

| Moteur | % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Expansion rapide de la classe moyenne urbaine dans les villes indonésiennes de niveau 2 | 1.8% | National, avec l'impact le plus fort à Java et Sumatra | Moyen terme (2-4 ans) |

| Poussée gouvernementale pour une société sans espèces accélérant l'adoption de la vente au détail moderne | 1.2% | National, avec des gains précoces dans le Grand Jakarta et les principaux centres urbains | Moyen terme (2-4 ans) |

| Pénétration croissante des smartphones abordables stimulant le commerce électronique mobile | 1.5% | National, avec un impact plus élevé dans les zones urbaines | Court terme (≤ 2 ans) |

| Passage des fabricants de PGC domestiques vers la distribution directe aux détaillants | 0.7% | National, avec concentration à Java | Moyen terme (2-4 ans) |

| Assouplissement des plafonds d'investissement étranger dans les sous-secteurs de la vente au détail | 0.9% | National, avec focus sur les principaux centres urbains | Long terme (≥ 4 ans) |

| Rebond du tourisme stimulant Bali et les centres de vente au détail de loisirs secondaires | 0.6% | Bali, Nusa Tenggara et destinations touristiques | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Expansion rapide de la classe moyenne urbaine dans les villes indonésiennes de niveau 2

La classe moyenne urbaine progresse rapidement en dehors de Jakarta. Bappenas estime 135 millions d'Indonésiens à revenus moyens d'ici 2030, remodelant la demande dans des villes comme Surabaya, Semarang, Medan et Makassar[3]Source: Bappenas, "Middle-Class Projection Study," bappenas.go.id. Les extensions d'autoroutes à péage et les nouveaux aéroports raccourcissent les chaînes d'approvisionnement, permettant aux épiciers modernes de promettre un réapprovisionnement le jour même. Les acteurs du marché de la vente au détail en Indonésie ouvrent des magasins plus petits ancrés dans les centres commerciaux qui adaptent les assortiments aux goûts régionaux, mélangeant souvent des marques nationales avec des collations locales favorites. Les entreprises de financement à la consommation rapportent une croissance à deux chiffres des ventes à tempérament pour les appareils ménagers, suggérant un passage vers des achats de style de vie au-delà des produits essentiels.

Poussée gouvernementale pour une société sans espèces accélérant l'adoption de la vente au détail moderne

Bank Indonesia impose l'acceptation universelle des QR, et 15 millions de micro-commerçants ont rejoint QRIS en 2024. Dans les chaînes modernes, les espèces représentent maintenant 42,50 % des transactions, contre 50 % il y a deux ans. Les fournisseurs de portefeuilles électroniques intègrent des points de fidélité et de la micro-épargne dans les applications, encourageant l'usage quotidien. Les détaillants privilégient les transactions sans espèces pour des caisses plus rapides et des données d'acheteurs plus riches. Avec un objectif d'inclusion financière de 90 % d'ici 2025, les régulateurs investissent dans des campagnes d'alphabétisation numérique pour les adultes ruraux, élargissant le bassin adressable pour le commerce mobile.

Pénétration croissante des smartphones abordables stimulant le commerce électronique mobile

Les incitations à l'assemblage domestique poussent les téléphones 4G d'entrée de gamme sous 60 USD, faisant des smartphones un produit de base du marché de masse. Les écrans mobiles hébergent 87,2 % des commandes de vente au détail en ligne et dominent la découverte de produits grâce au streaming en direct et aux vidéos courtes. Les opérateurs du marché de la vente au détail en Indonésie optimisent les applications légères qui se chargent dans les zones à bande passante limitée, les associant à des chatbots en langue locale pour élever la qualité du service. Les catégories à croissance rapide incluent la beauté, les collations et l'électronique économique, toutes promues par des ventes flash menées par des influenceurs qui convertissent les spectateurs en minutes.

Passage des fabricants de PGC domestiques vers la distribution directe aux détaillants

Les transformateurs locaux de nouilles, collations et boissons transportent de plus en plus les produits directement aux chaînes de mini-marchés, contournant les grossistes traditionnels. Les délais de livraison chutent de 30 %, améliorant la fraîcheur en rayon et réduisant les ruptures de stock. Les détaillants obtiennent de meilleures marges sur les partenariats de marques privées, tandis que les producteurs recueillent des données de vente qui guident l'innovation des saveurs. Les règles commerciales gouvernementales permettent maintenant des accords d'exclusivité flexibles à condition que les prix en rayon restent compétitifs.

Analyse de l'impact des contraintes

| Contrainte | % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts logistiques constamment élevés à travers l'archipel | -1.3% | National, avec l'impact le plus élevé dans l'est de l'Indonésie | Long terme (≥ 4 ans) |

| Base de consommateurs sensible aux prix limitant la montée en gamme | -0.8% | National, plus prononcé en dehors des principaux centres urbains | Moyen terme (2-4 ans) |

| Réseau traditionnel ' Warung ' fragmenté entravant la croissance du commerce moderne | -1.1% | National, particulièrement dans les zones rurales et semi-urbaines | Long terme (≥ 4 ans) |

| Réglementations complexes de licences provinciales et de zonage | -0.7% | National, avec impact variable selon la province | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts logistiques constamment élevés à travers l'archipel

Déplacer des marchandises de Java à Maluku peut gonfler les prix de détail de 25 %, en partie parce que les routes de petits colis reposent sur des voyages de retour à vide. Les routes de péage maritime gouvernementales allègent le transport en vrac mais pas les tarifs de coursiers du dernier kilomètre. En conséquence, certains détaillants en ligne appliquent des surtaxes basées sur la localisation, freinant la conversion dans les zones reculées. Les grandes chaînes explorent les micro-centres côtiers et les projets pilotes de drones, mais un allègement significatif des coûts dépend d'une infrastructure multimodale qui reste à des années.

Base de consommateurs sensible aux prix limitant la montée en gamme

Un indice de Gini de 0,382 souligne les disparités de revenus. En dehors de Jakarta, 65 % des acheteurs citent le prix comme le principal moteur d'achat. Les détaillants du marché de la vente au détail en Indonésie continuent donc la ' réduflation ' - vendre des emballages plus petits à prix constants - pour préserver l'abordabilité. Les gammes premium réussissent principalement lorsqu'elles sont liées à des plans de paiement échelonné ou à des remises basées sur la fidélité, rendant les articles aspirationnels accessibles aux segments de classe moyenne inférieure.

Analyse des segments

Par catégorie de produits : Santé et beauté dépassent les produits de base

L'alimentation et les boissons ont détenu la plus grande part de marché de la vente au détail en Indonésie de 35,16 % en 2024, ancrée par les produits de base quotidiens et la demande croissante pour les repas prêts-à-manger. La santé, la beauté et les soins personnels mènent la croissance avec un TCAC de 12,8 %, soutenu par les règles de certification halal qui légitiment les marques cosmétiques locales. Les comptoirs de dermatologie en magasin combinent l'analyse de la peau avec des régimes personnalisés, convertissant les acheteurs d'articles uniques en constructeurs de paniers. Les collations traditionnelles comme le kripik et les chips de tempeh gagnent un placement premium dans les mini-marchés, reflétant l'attrait nostalgique même dans des environnements modernes.

Sur l'horizon de prévision, les programmes de bien-être gamifiés dans les portefeuilles électroniques récompensent les achats de vitamines, poussant les acheteurs vers des routines de santé préventive. L'électronique grand public et les appareils bénéficient de l'adoption de la maison intelligente, particulièrement les climatiseurs économes en énergie promus sous les normes d'efficacité nationales. L'habillement et les chaussures expérimentent avec des sorties en édition limitée qui se synchronisent avec les tendances TikTok, et les chaînes de meubles associent des designs modulaires avec des promesses d'expédition rapide, atteignant les jeunes familles qui meublent leurs premiers foyers.

Note: Les parts de segment de tous les segments individuels sont disponibles à l'achat du rapport

Par canal de distribution : La proximité bat la taille, l'omnicanal se mélange parfaitement

Les magasins de proximité et mini-marchés ont obtenu une tranche de 45,54 % de la taille du marché de la vente au détail en Indonésie en 2024, en raison des emplacements accessibles à pied et des SKU mix-and-match qui répondent aux missions de complément quotidiennes. Les hypermarchés et supermarchés, bien qu'ayant une base plus petite, affichent un TCAC de 9,4 % alors que les opérateurs réaménagent les allées pour les coins gourmets et les démos de cuisine qui transforment les courses hebdomadaires en sorties familiales. Les kiosques éphémères dans les stations-service étendent la portée de la commodité pour les navetteurs.

Les synergies numériques s'accélèrent : les mini-marchés hébergent des casiers à colis, tandis que les hypermarchés gèrent des zones de magasin sombre dédiées aux livraisons en deux heures. Les grands magasins numérisent les cabines d'essayage avec des miroirs AR, les rendant des espaces de découverte interactifs. Les warungs traditionnels intègrent des applications POS qui se connectent aux places de marché des fournisseurs, élargissant les assortiments sans encourir de risque d'inventaire lourd.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par méthode de paiement : Les espèces tiennent la tête mais glissent chaque trimestre

Les espèces ont géré 42,50 % des paiements de détail en 2024. Les portefeuilles électroniques sprintent vers l'avant avec un TCAC de 19,2 %, convertissant les nouveaux utilisateurs à travers les écosystèmes de transport et de livraison de nourriture. Les codes conformes QRIS unifient l'acceptation, et les transferts peer-to-peer encouragent les recharges de portefeuille. Les cartes de débit et de crédit grimpent en termes de valeur alors que les acheteurs les réservent pour les biens à prix plus élevé, aidés par des campagnes de paiement échelonné à taux zéro.

Les détaillants adoptent des expériences de prix dynamique qui offrent de petites remises de portefeuille électronique pour adoucir la morsure de l'inflation. Les services de paiement différé s'associent avec l'assurance de protection d'achat, attirant les ménages averses au risque. Dans l'ensemble, l'acceptation multi-méthodes reste critique, mais les intégrations backend exposent les détaillants à de riches données de niveau paiement pour les promotions axées sur l'analytique.

Analyse géographique

Le stock de vente au détail du Grand Jakarta a dépassé 4,9 millions de m² en 2024, et les loyers de base ont augmenté de 2,1 % malgré les vents contraires macro. Les détaillants répondent avec des formats centrés sur la communauté, intégrant des garderies et des cliniques de bien-être aux côtés des magasins pour augmenter le temps de séjour. À Bandung, les clusters d'outlets d'usine exploitent le tourisme des provinces voisines, tandis que la population étudiante de Yogyakarta stimule les ventes d'économie nocturne dans les chaînes de café à emporter.

À Sumatra, le péage autoroutier simplifie les mouvements de camions inter-provinciaux, permettant des CD centralisés qui desservent plusieurs villes dans un rayon de 12 heures. Le sentiment de détail du Kalimantan se lie à la nouvelle capitale ; les adopteurs précoces incluent des géants de l'amélioration de l'habitat qui se préparent à fournir les projets de logements gouvernementaux. Le port de Makassar de Sulawesi gère des volumes de conteneurs en hausse, et les détaillants approfondissent les assortiments pour répondre aux acheteurs aspirationnels riches de revenus d'emplois de traitement du nickel.

La ceinture touristique de Bali et Nusa Tenggara se réjouit d'un rebond d'occupation hôtelière dépassant 70 %. Les maisons de mode de luxe rouvrent des boutiques à Seminyak, tandis que les marques locales d'équipement de surf profitent du trafic piétonnier international. La Papouasie et Maluku manquent encore de réseaux de vente au détail denses, mais les déploiements de tours de télécommunication améliorent la faisabilité des achats en ligne, permettant au commerce électronique de dépasser les constructions physiques à moyen terme.

Paysage concurrentiel

Innovation et intégration numérique stimulent la croissance

Pour que les acteurs établis maintiennent et augmentent leur part de marché, l'attention doit se porter sur le développement d'écosystèmes de vente au détail intégrés qui combinent parfaitement la vente au détail physique et les canaux numériques. Les facteurs de succès incluent l'investissement dans les capacités d'analytique avancée, le développement de produits de marque privée, et la création d'expériences d'achat personnalisées à travers des programmes de fidélité et du marketing ciblé. Les entreprises doivent également renforcer leur infrastructure de livraison du dernier kilomètre et implémenter des pratiques durables pour répondre à la conscience environnementale croissante des consommateurs, tout en maintenant la compétitivité des coûts dans un marché de plus en plus sensible aux prix.

Les nouveaux entrants et marques challengeuses peuvent gagner du terrain en se concentrant sur des marchés de niche et des catégories de produits spécialisées que les grands acteurs pourraient négliger. La clé réside dans l'exploitation des technologies numériques pour réduire les coûts opérationnels et créer des propositions de valeur différenciées. Les considérations réglementaires, particulièrement concernant l'investissement étranger et les opérations de commerce électronique, continuent de façonner les stratégies d'entrée sur le marché. Le risque de substitution reste modéré, principalement atténué par la construction de marque et les programmes de fidélité client, tandis que la concentration des utilisateurs finaux varie significativement selon les différents formats de vente au détail et emplacements géographiques, nécessitant des approches sur mesure pour la pénétration et l'expansion du marché. Le secteur du commerce de détail continue d'évoluer, avec la vente au détail physique jouant toujours un rôle crucial dans l'engagement des consommateurs.

Leaders de l'industrie du secteur de la vente au détail en Indonésie

-

Indomaret

-

Alfamart

-

Shopee Indonesia

-

Tokopedia

-

Hypermart / Foodmart

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : AEON Mall Indonesia a lancé son cinquième site, AEON Mall Deltamas, mélangeant des espaces de vente au détail, FandB et récréatifs communautaires.

- Février 2025 : Pakuwon Group a dévoilé Pakuwon Mall Bekasi, étendant la GLA de vente au détail du Grand Jakarta à 3,24 millions de m² et soutenant la croissance suburbaine.

- Décembre 2024 : TikTok Shop a repris les opérations indonésiennes après avoir acquis une participation majoritaire dans Tokopedia, intégrant les fonctionnalités de commerce social dans une place de marché leader.

Portée du rapport du marché du secteur de la vente au détail en Indonésie

Le rapport sur le secteur de la vente au détail indonésien fournit une évaluation complète du marché, avec une analyse des segments du marché. De plus, le rapport fournit également le profil concurrentiel des fabricants clés, ainsi qu'une analyse régionale. L'industrie de la vente au détail en Indonésie est segmentée par produits (alimentation et boissons, soins personnels et ménagers, habillement, chaussures et accessoires, meubles, jouets et loisirs, appareils électroniques et ménagers, et autres produits) et canal de distribution (supermarchés/hypermarchés, magasins de proximité et grands magasins, magasins spécialisés, en ligne, et autres canaux de distribution). Le rapport offre la taille du marché et les prévisions pour le secteur de la vente au détail en Indonésie en valeur (millions USD) pour tous les segments ci-dessus.

| Alimentation et boissons |

| Habillement et chaussures |

| Électronique grand public et appareils |

| Maison et meubles |

| Santé, beauté et soins personnels |

| Autres |

| Hypermarchés et supermarchés |

| Grands magasins |

| Magasins de proximité et mini-marchés |

| Magasins spécialisés |

| Traditionnel (Warung / Kiosques) |

| En ligne |

| Espèces |

| Cartes de débit et de crédit |

| Portefeuilles électroniques |

| Virements bancaires / Paiement différé |

| Grand Jakarta |

| Reste de Java |

| Sumatra |

| Kalimantan |

| Sulawesi |

| Bali et Nusa Tenggara |

| Papouasie et Maluku |

| Par catégorie de produits | Alimentation et boissons |

| Habillement et chaussures | |

| Électronique grand public et appareils | |

| Maison et meubles | |

| Santé, beauté et soins personnels | |

| Autres | |

| Par canal de distribution | Hypermarchés et supermarchés |

| Grands magasins | |

| Magasins de proximité et mini-marchés | |

| Magasins spécialisés | |

| Traditionnel (Warung / Kiosques) | |

| En ligne | |

| Par méthode de paiement | Espèces |

| Cartes de débit et de crédit | |

| Portefeuilles électroniques | |

| Virements bancaires / Paiement différé | |

| Par région | Grand Jakarta |

| Reste de Java | |

| Sumatra | |

| Kalimantan | |

| Sulawesi | |

| Bali et Nusa Tenggara | |

| Papouasie et Maluku |

Questions clés auxquelles répond le rapport

Quelle est la taille du marché de la vente au détail en Indonésie aujourd'hui ?

La taille du marché de la vente au détail en Indonésie a atteint 56,88 milliards USD en 2025 et est prévue à 74,69 milliards USD d'ici 2030.

Quelle catégorie de produits croît le plus rapidement ?

La santé, la beauté et les soins personnels affichent un TCAC leader de 12,8 % de 2025-2030.

À quel point les magasins de proximité sont-ils dominants ?

Les magasins de proximité et mini-marchés ont détenu 45,54 % de la taille du marché de la vente au détail en Indonésie en 2024, la plus grande part parmi les formats hors ligne.

Les paiements en espèces sont-ils encore courants ?

Oui, les espèces restent à 42,50 % des paiements, bien que les portefeuilles électroniques montrent le TCAC le plus rapide de 19,2 % jusqu'en 2030.

Pourquoi Sulawesi est-il significatif pour l'expansion ?

Sulawesi enregistre le TCAC régional le plus rapide à 10,5 %, stimulé par les améliorations portuaires et la croissance de revenus liée à l'exploitation minière.

Dernière mise à jour de la page le: