Taille et part du marché du café prêt-à-boire (RTD) en Inde

Analyse du marché du café prêt-à-boire (RTD) en Inde par Mordor Intelligence

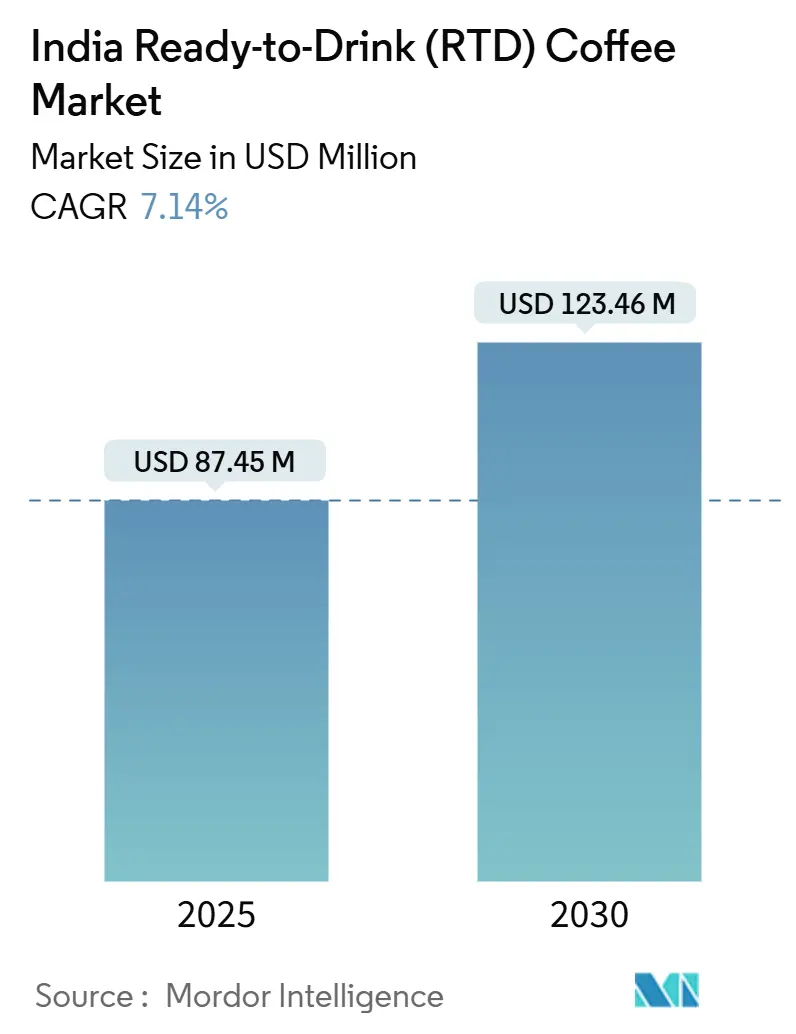

Le marché du café prêt-à-boire en Inde est estimé à 87,45 millions USD en 2025 et devrait croître à un TCAC de 7,14 % de 2025 à 2030, atteignant 123,46 millions USD d'ici 2030. Cette trajectoire de croissance reflète un changement fondamental dans les habitudes de consommation de boissons en Inde, où la domination traditionnelle du chai fait face à une concurrence croissante des formats de café axés sur la commodité. Le Coffee Board of India a rapporté que la consommation nationale de café a augmenté à 191 000 tonnes en 2023, le café instantané représentant une part significative de la consommation totale[1]Source : Coffee Board of India, "Domestic Coffee Consumption", www.indiacoffee.org. Les initiatives gouvernementales soutenant les exportations de café à valeur ajoutée ont simultanément renforcé la capacité de transformation domestique, créant des avantages du côté de l'offre pour les fabricants de RTD. L'émergence de variantes de café RTD fonctionnel avec des protéines et des ingrédients bénéfiques pour la santé crée une concurrence dans toutes les catégories de boissons. Les limitations de la logistique de la chaîne du froid au-delà des villes de niveau 2 entraînent un développement inégal du marché, avec les zones urbaines connaissant une innovation rapide tandis que les régions rurales restent mal desservies. La préférence culturelle pour le café fraîchement préparé, particulièrement en Inde du Sud, présente des opportunités d'expansion du marché grâce au développement de produits ciblés et aux stratégies de distribution.

Points clés du rapport

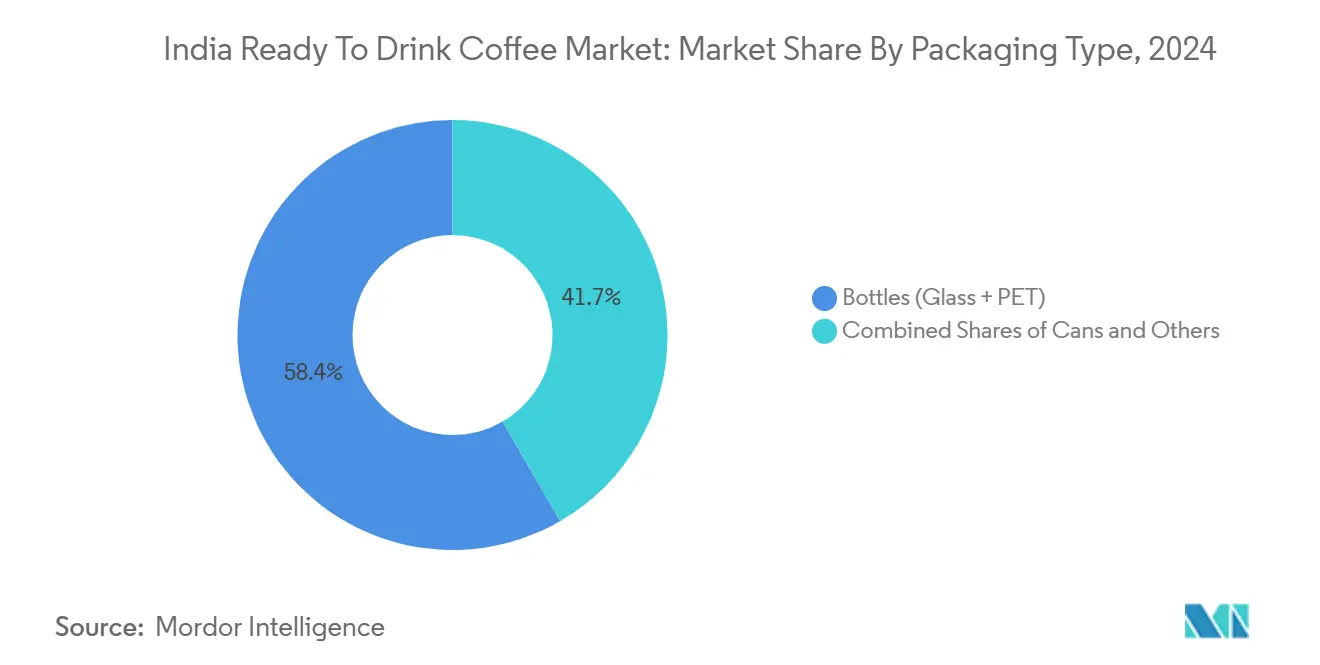

- Par type d'emballage, les bouteilles (verre et PET) dominent avec 58,35 % de part de marché en 2024, les canettes étant le segment à croissance la plus rapide à 9,34 % TCAC (2025-2030).

- Par type de produit, les variantes de café glacé latte/cappuccino détiennent 43,52 % de part de marché en 2024, le café RTD nitro à croissance la plus rapide à 10,64 % TCAC (2025-2030).

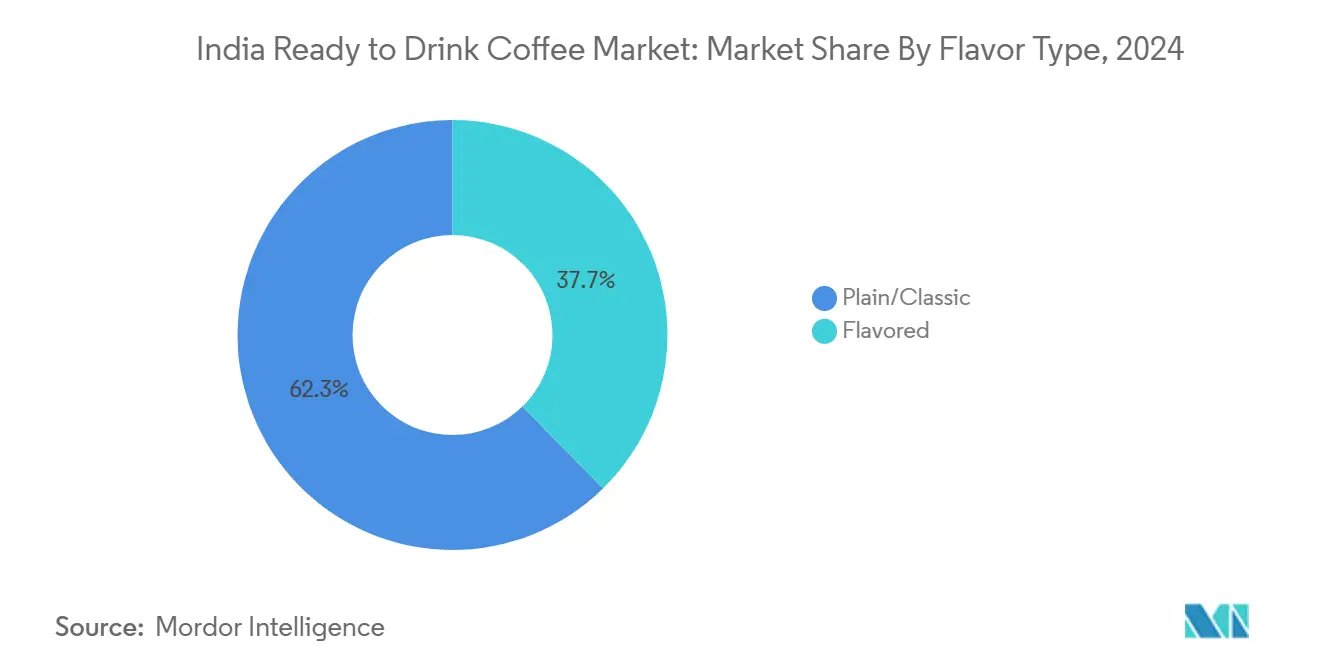

- Par profil aromatique, les variantes nature et classiques maintiennent 62,34 % de part de marché en 2024, les variantes aromatisées à croissance la plus rapide à 13,54 % TCAC (2025-2030).

- Par base d'ingrédients, les formulations à base de produits laitiers dominent avec 64,74 % de part de marché en 2024, tandis que les alternatives à base de plantes connaissent la croissance la plus rapide à 11,53 % TCAC (2025-2030).

- Par prix, les produits grand public commandent 71,31 % de part de marché en 2024, tandis que les segments premium croissent à 9,83 % TCAC (2025-2030).

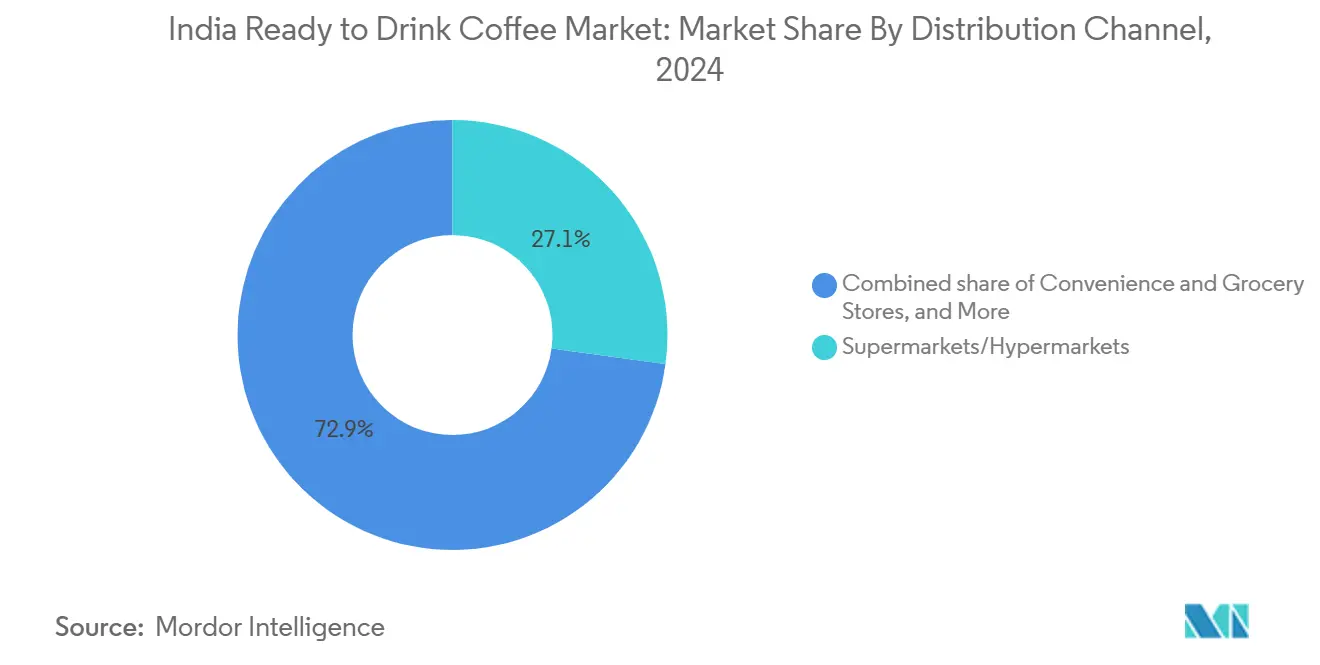

- Par canaux de distribution, les supermarchés/hypermarchés maintiennent 27,15 % de part de marché en 2024, les magasins de vente au détail en ligne étant le segment à croissance la plus rapide à 12,58 % TCAC (2025-2030).

- Par région, l'Inde du Sud mène avec 34,46 % de part de marché en 2024, l'Inde du Nord étant la région à croissance la plus rapide à 11,05 % TCAC (2025-2030).

Tendances et insights du marché du café prêt-à-boire (RTD) en Inde

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Commodité et consommation nomade en hausse | +1.2% | National, avec des gains précoces à Mumbai, Delhi, Bangalore | Moyen terme (2-4 ans) |

| Dépenses accrues en publicité et activités promotionnelles | +0.8% | Centres urbains dans toutes les régions | Court terme (≤ 2 ans) |

| L'innovation produit connaît une hausse notable | +1.5% | Noyau Inde du Sud, débordement vers l'Inde de l'Ouest et du Nord | Moyen terme (2-4 ans) |

| Poussée gouvernementale pour les exportations de café à valeur ajoutée stimulant la capacité de transformation domestique | +0.9% | Centres de production du Karnataka, Kerala, Tamil Nadu | Long terme (≥ 4 ans) |

| Croissance croissante du commerce électronique | +1.3% | Villes de niveau 1 et niveau 2 à l'échelle nationale | Court terme (≤ 2 ans) |

| Culture du café croissante parmi les consommateurs de la génération Z | +1.1% | Zones métropolitaines avec forte population jeune | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Commodité et consommation nomade en hausse

La croissance de la mobilité urbaine a augmenté la demande de boissons prêtes-à-boire (RTD), particulièrement parmi les professionnels travaillant dans les villes métropolitaines. La transition des cafés traditionnels vers les options de boissons portables s'aligne avec les horaires chargés et les arrangements de travail flexibles. La commodité et l'accessibilité des boissons RTD en font un choix attrayant pour les consommateurs qui ont besoin d'un rafraîchissement rapide pendant leur trajet quotidien ou leurs heures de travail. Tata Consumer Products a enregistré une croissance de volume de 17 % dans son segment RTD pour 2025, démontrant une préférence croissante des consommateurs pour les formats pratiques selon les points saillants financiers de Tata Consumer Products. Les immeubles de bureaux et les centres de transport servent de points de consommation clés où le café RTD fournit une alternative aux vendeurs de thé traditionnels. La disponibilité des boissons RTD dans ces emplacements assure un accès facile pour les consommateurs pendant les heures de pointe. Ce modèle de consommation s'est étendu au-delà des grandes villes vers les emplacements de niveau 2, stimulé par la présence croissante des entreprises et l'évolution des pratiques de travail. L'adoption des boissons RTD dans les petites villes reflète l'évolution des préférences des consommateurs et la modernisation des modes de vie dans l'Inde urbaine.

Dépenses accrues en publicité et activités promotionnelles

Les investissements dans la construction de marque s'intensifient alors que les entreprises reconnaissent le besoin d'éduquer les consommateurs sur les avantages du café RTD par rapport aux alternatives traditionnelles. Le partenariat de Nestlé avec Starbucks en février 2025 pour la distribution au détail représente un changement stratégique vers les approches marketing FMCG plutôt que la promotion centrée sur les cafés. Les dépenses marketing numériques sont particulièrement prononcées alors que les marques ciblent les données démographiques plus jeunes à travers les plateformes de médias sociaux et les partenariats d'influenceurs. Les entreprises du marché du café prêt-à-boire (RTD) adoptent de plus en plus les endorsements de célébrités et les stratégies de positionnement premium pour améliorer la visibilité de la marque et la présence sur le marché. Par exemple, Blue Tokai a reçu un investissement de l'actrice Deepika Padukone en 2023, démontrant l'intersection croissante des industries du divertissement et des boissons. Les campagnes marketing se concentrent sur les associations de style de vie et la messagerie aspirationnelle pour positionner le café RTD comme un choix de boisson contemporaine, s'éloignant de la publicité traditionnelle centrée sur le produit qui met l'accent sur le goût ou la teneur en caféine.

L'innovation produit connaît une hausse notable

Les avancées des méthodes de brassage et les nouveaux formats d'emballage stimulent la différenciation des produits dans le segment du café glacé. Les systèmes de filtration avancés, le brassage contrôlé en température et les techniques d'extraction innovantes transforment les processus de production. KCROASTERS a été pionnier dans la production commerciale de café infusé à froid en Inde en utilisant des processus de trempage de 24 heures, établissant de nouveaux standards de qualité sur le marché. Le marché s'est élargi pour inclure le café infusé à l'azote et les boissons enrichies en protéines, attirant les consommateurs soucieux de leur santé cherchant un goût amélioré et des avantages nutritionnels. Les entreprises développent divers profils aromatiques, y compris des variétés régionales et saisonnières, grâce à d'importants investissements en recherche et développement. Cela inclut l'expérimentation avec différentes origines de grains de café, techniques de torréfaction et méthodes d'infusion d'arômes pour créer des offres de produits uniques.

Poussée gouvernementale pour les exportations de café à valeur ajoutée stimulant la capacité de transformation domestique

Les initiatives du Coffee Board of India pour promouvoir les exportations à valeur ajoutée ont créé des avantages de retombée pour la production RTD domestique grâce à une infrastructure de transformation améliorée. Les exportations de café ont atteint 1,29 milliard USD en EF 2023-24, presque doublant par rapport à 719,42 millions USD en 2020-21, avec une demande croissante pour les produits transformés, selon le ministère du Commerce et de l'Industrie[2]Source : Ministry of Commerce and Industry, "Indian Coffee Brews Global Demand", www.pib.gov.in . Le Projet de développement intégré du café (ICDP) se concentre sur l'amélioration des rendements et l'expansion de la culture dans les régions non traditionnelles, créant une sécurité d'approvisionnement pour les fabricants RTD. Les programmes de certification gouvernementaux améliorent les standards de qualité qui bénéficient aux marchés d'exportation et domestiques, le Coffee Board introduisant de nouvelles certifications nationales pour les producteurs, selon les données du World Coffee Portal de 2025. Ces initiatives politiques réduisent les coûts des matières premières et améliorent la fiabilité de la chaîne d'approvisionnement pour les producteurs de café RTD.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Quantité élevée de sucre HFSS limitant la croissance du café glacé | -0.7% | National, avec application plus stricte dans les zones urbaines | Court terme (≤ 2 ans) |

| Écarts de logistique de chaîne du froid au-delà des villes de niveau 2 gonflant les coûts de détérioration | -1.1% | Zones rurales et semi-urbaines dans toutes les régions | Moyen terme (2-4 ans) |

| Le café RTD fait face à une concurrence féroce pour l'espace de rayonnage des alternatives émergentes | -0.6% | Canaux de commerce moderne dans les zones métropolitaines | Court terme (≤ 2 ans) |

| Préférence culturelle pour le café fraîchement préparé en Inde | -0.9% | Inde du Sud principalement, avec débordement vers d'autres régions | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Quantité élevée de sucre HFSS limitant la croissance du café glacé

Les exigences d'étiquetage obligatoires de la FSSAI pour le contenu élevé en graisses, sel et sucre en caractères gras créent une sensibilisation des consommateurs qui pourrait limiter la croissance des variantes de café RTD riches en sucre. Le cadre réglementaire exige un affichage clair des informations nutritionnelles, dissuadant potentiellement les consommateurs soucieux de leur santé des formulations riches en sucre. Les entreprises doivent reformuler les produits ou accepter un attrait de marché réduit, créant des coûts de développement et des compromis potentiels de goût. L'interdiction de la terminologie "boisson santé" sur les plateformes de commerce électronique restreint davantage la flexibilité marketing pour les produits de café fonctionnel. Ces réglementations s'alignent avec les initiatives gouvernementales pour combattre les maladies non transmissibles mais créent des charges de conformité pour les fabricants cherchant un attrait de marché de masse grâce aux variantes sucrées.

Écarts de logistique de chaîne du froid au-delà des villes de niveau 2 gonflant les coûts de détérioration

Les limitations de l'infrastructure logistique de la chaîne du froid créent des défis de distribution significatifs, augmentant les coûts opérationnels et restreignant la pénétration du marché dans les petites villes et zones rurales. Les perturbations d'approvisionnement en électricité et l'escalade des coûts de carburant intensifient davantage ces défis de distribution, affectant particulièrement les produits de café prêt-à-boire (RTD) à base de produits laitiers qui nécessitent une réfrigération constante tout au long de la chaîne d'approvisionnement. Bien que le secteur logistique contribue 13-14 % au PIB de l'Inde, les acteurs organisés ne détiennent que 5,5-6 % de part de marché, indiquant des inefficacités structurelles substantielles et une fragmentation du marché, selon les données de l'India Brand Equity Foundation de 2024[3]Source : India Brand Equity Foundation, "Transforming India's Logistics Sector: Challenges and Opportunities", www.ibef.org. Bien que les initiatives gouvernementales sous PM Gati Shakti visent à aborder ces écarts d'infrastructure grâce à une connectivité améliorée et la modernisation des réseaux logistiques, les chronologies de mise en œuvre s'étendent au-delà des besoins immédiats du marché, impactant potentiellement la trajectoire de croissance du segment de café RTD.

Analyse des segments

Par type d'emballage : Les bouteilles mènent malgré l'innovation des canettes

Les bouteilles (verre et PET combinées) ont commandé 58,35 % de part de marché en 2024, reflétant la préférence des consommateurs pour l'emballage refermable et les opportunités de positionnement premium. Les bouteilles en verre attirent particulièrement les consommateurs soucieux de leur santé cherchant un stockage sans produits chimiques, tandis que les variantes PET offrent des avantages de coût et une flexibilité de distribution. Les canettes représentent le segment à croissance la plus rapide à 9,34 % TCAC jusqu'en 2030, stimulé par les facteurs de commodité et les capacités de durée de conservation prolongée qui réduisent les dépendances de chaîne du froid.

Les cartons maintiennent une position stable dans le marché de masse grâce aux avantages de coût, bien que le positionnement premium limité restreigne le potentiel de croissance. D'autres formats d'emballage, y compris les pochettes et les systèmes de distribution innovants, restent de niche mais offrent des opportunités de différenciation pour des applications spécialisées. L'évolution de l'emballage reflète des préoccupations plus larges de durabilité et les exigences de conformité réglementaire. L'adoption des canettes en aluminium s'accélère grâce aux avantages de recyclage et aux opportunités de différenciation de marque, particulièrement parmi les consommateurs soucieux de l'environnement. L'emballage premium en verre permet un positionnement de luxe mais augmente les coûts de distribution et les risques de casse qui limitent la pénétration du marché dans les zones rurales.

Note: Les parts de segments de tous les segments individuels seront disponibles à l'achat du rapport

Par type de produit : Les variantes glacées dominent le pipeline d'innovation

Les variantes de café glacé latte et cappuccino ont sécurisé 43,52 % de part de marché en 2024, exploitant des profils aromatiques familiers qui facilitent la transition des consommateurs des formats de café chaud traditionnels. Ces produits bénéficient de préférences gustatives établies tout en offrant des avantages de commodité par rapport aux alternatives préparées en café. Le café RTD nitro émerge comme le segment à croissance la plus rapide à 10,64 % TCAC, ciblant les consommateurs premium cherchant des expériences sensorielles uniques et une différenciation de qualité perçue.

Le café RTD infusé à froid maintient une croissance stable grâce au positionnement spécialisé et à la messagerie axée sur la santé autour des niveaux d'acidité réduits. Les variantes fonctionnelles et enrichies en protéines représentent des opportunités émergentes, bien que les exigences d'éducation du marché limitent les taux d'adoption immédiats. La technologie d'infusion nitro nécessite des investissements d'équipement spécialisé mais permet des stratégies de prix premium qui améliorent l'économie unitaire. Les ingrédients fonctionnels comme l'enrichissement en protéines ciblent les consommateurs soucieux de fitness, bien que la conformité réglementaire autour des allégations santé crée des contraintes marketing sous les directives FSSAI.

Par profil aromatique : Les préférences traditionnelles stimulent la croissance aromatisée

Les variantes nature et classiques ont maintenu 62,34 % de part de marché en 2024, reflétant les préférences conservatives des consommateurs et les attentes gustatives établies sur le marché indien. Ces produits bénéficient d'un attrait large et de processus de production simplifiés qui permettent un positionnement compétitif en coût. Les variantes aromatisées démontrent la trajectoire de croissance la plus forte à 13,54 % TCAC jusqu'en 2030, stimulée par les données démographiques plus jeunes cherchant la variété et la consommation expérientielle. Les préférences aromatiques régionales créent des opportunités de localisation, avec des entreprises développant des variantes qui incorporent les goûts indiens traditionnels et les préférences saisonnières. L'innovation dans les systèmes d'aromatisation naturels aborde les préoccupations de santé tout en maintenant l'attrait gustatif à travers divers segments de consommateurs.

La stratégie de développement d'arômes met de plus en plus l'accent sur l'authenticité et la pertinence culturelle plutôt que les profils aromatiques internationaux. Les entreprises investissent dans la recherche gustative régionale pour développer des variantes qui résonnent avec les préférences locales tout en maintenant un attrait de marché large. Les lancements d'arômes saisonniers créent une urgence d'achat et l'engagement de marque, bien que la complexité de production augmente les défis de gestion des stocks. Les systèmes d'aromatisation naturels commandent des prix premium mais nécessitent des investissements de chaîne d'approvisionnement dans des ingrédients spécialisés et des processus de contrôle qualité.

Note: Les parts de segments de tous les segments individuels seront disponibles à l'achat du rapport

Par base d'ingrédients : Les alternatives à base de plantes gagnent de l'élan

Les formulations à base de produits laitiers ont dominé avec 64,74 % de part de marché en 2024, bénéficiant de chaînes d'approvisionnement établies et de la familiarité des consommateurs avec les méthodes traditionnelles de préparation du café. Ces produits exploitent l'infrastructure laitière robuste de l'Inde et les avantages de coût, bien que les défis de cohérence qualité persistent à travers les fournisseurs régionaux. Les alternatives au lait à base de plantes représentent le segment à croissance la plus rapide à 11,53 % TCAC, stimulé par la conscience santé, la sensibilisation à l'intolérance au lactose et les préoccupations de durabilité environnementale.

Les variantes au lait d'avoine et d'amande attirent particulièrement les consommateurs urbains cherchant un positionnement premium et une flexibilité alimentaire. L'évolution de la base d'ingrédients reflète des changements plus larges de tendances alimentaires vers des modèles de consommation à base de plantes parmi les données démographiques aisées. Les entreprises lancent de nouveaux produits sur le marché pour répondre à la demande croissante. Par exemple, en novembre 2024, la marque aB Coffee a lancé une gamme de boissons à base de noix de coco, y compris du café à base de noix de coco. Les produits sont disponibles dans 75 magasins de détail à travers l'Inde.

Par positionnement tarifaire : Le segment premium stimule la création de valeur

Les produits grand public ont commandé 71,31 % de part de marché en 2024, reflétant la sensibilité aux prix parmi les consommateurs indiens et le besoin de points d'entrée accessibles dans la consommation de café RTD. Ces produits concurrencent directement les alternatives de boissons traditionnelles grâce à des stratégies de prix agressives et des réseaux de distribution larges. Les segments premium démontrent une croissance plus forte à 9,83 % TCAC jusqu'en 2030, stimulés par les consommateurs aisés cherchant une différenciation qualité et un prestige de marque. Le positionnement premium permet des marges plus élevées qui soutiennent les investissements d'innovation et les activités de construction de marque.

La stratégie de segmentation des prix reflète les modèles d'inégalité de revenus et la volonté de payer variable à travers les segments démographiques. Le développement du segment premium nécessite un équilibre délicat entre la différenciation qualité et l'accessibilité des prix pour éviter la fragmentation du marché. Les entreprises investissent dans des ingrédients premium, un emballage spécialisé et un positionnement de marque pour justifier les prix premium tout en maintenant la croissance du volume.

Par canal de distribution : Le commerce numérique transforme les modèles d'accès

Les supermarchés et hypermarchés ont maintenu une part de marché de 27,15 % en 2024, fournissant un accès large aux consommateurs et des opportunités d'achat impulsif grâce au placement stratégique et aux activités promotionnelles. Ces canaux offrent des avantages de gestion des stocks et des modèles d'achat établis des consommateurs qui soutiennent des volumes de ventes consistants. Les magasins de vente au détail en ligne représentent le canal à croissance la plus rapide à 12,58 % TCAC jusqu'en 2030, permettant des relations directes avec les consommateurs et des opportunités de positionnement premium. Les magasins de proximité et d'épicerie maintiennent des performances stables grâce aux avantages de localisation et aux occasions d'achat fréquent.

D'autres canaux, y compris les distributeurs automatiques et les magasins de stations-service, offrent des points d'accès spécialisés, bien que les limitations de volume restreignent l'impact global du marché. L'évolution de la distribution reflète l'évolution des comportements d'achat des consommateurs et les modèles d'adoption numérique à travers les segments démographiques. Les plateformes de commerce électronique permettent l'expansion du marché dans les villes de niveau 2 et niveau 3 où la présence physique de vente au détail reste limitée.

Note: Les parts de segments de tous les segments individuels seront disponibles à l'achat du rapport

Analyse géographique

L'Inde du Sud détient une part de marché de 34,46 % en 2024, soutenue par sa culture du café établie et ses modèles de consommation qui favorisent naturellement l'adoption du café RTD. Le statut du Karnataka et du Kerala comme principaux États producteurs de café offre des avantages de chaîne d'approvisionnement et une compréhension des consommateurs de la qualité du café. Les centres urbains de la région, particulièrement Bangalore et Chennai, montrent des revenus disponibles plus élevés et des préférences de style de vie alignées avec les produits de commodité. L'héritage traditionnel du café filtre aide les consommateurs à faire la transition vers les formats RTD, bien que les attentes de qualité restent élevées. Tata Starbucks se concentre sur les marchés de l'Inde du Sud grâce à des produits localisés et une adaptation culturelle.

L'Inde du Nord présente la croissance la plus rapide à 11,05 % TCAC jusqu'en 2030, stimulée par l'évolution des préférences de boissons parmi les jeunes consommateurs et l'urbanisation croissante. La forte concentration d'entreprises de Delhi-NCR crée des opportunités de consommation dans les complexes de bureaux et les centres de transport. Le passage de la région de la consommation traditionnelle de thé présente un potentiel de croissance alors que la culture du café s'étend grâce aux cafés. Les conditions climatiques froides soutiennent la consommation de café RTD pendant les mois d'hiver. Le soutien gouvernemental pour la culture du café dans des zones comme l'Himachal Pradesh offre des opportunités de diversification de la chaîne d'approvisionnement.

L'Inde de l'Ouest, avec le centre financier de Mumbai, montre une croissance stable grâce au positionnement premium et à la consommation axée sur la commodité. La base industrielle de la région crée des opportunités de consommation sur le lieu de travail dans les secteurs manufacturier et de services. Les initiatives de culture du café du Maharashtra soutiennent l'approvisionnement local et réduisent les coûts de transport. L'Inde de l'Est et du Nord-Est montrent un potentiel de croissance malgré les limitations d'infrastructure et les préférences traditionnelles de thé. L'Inde centrale maintient des performances stables dans les centres urbains, tandis que la pénétration du marché rural fait face à des défis de distribution et de sensibilisation.

Paysage concurrentiel

Le marché du café RTD en Inde présente une concentration modérée avec des géants FMCG établis concurrençant aux côtés d'acteurs spécialisés du café et de startups émergentes, créant un environnement concurrentiel dynamique. Le paysage de stratégie concurrentielle révèle une bifurcation entre les approches axées sur l'échelle par les corporations multinationales et les stratégies axées sur la différenciation par les marques de café spécialisé comme Blue Tokai, qui a récemment sécurisé un investissement de Verlinvest, signalant un intérêt croissant des investisseurs dans le marché du café en évolution de l'Inde, en septembre 2024.

Des opportunités d'espace blanc existent dans plusieurs segments sous-développés, y compris le café RTD fonctionnel avec des avantages nutritionnels ajoutés, les formulations zéro sucre qui abordent les préoccupations de santé, et les profils aromatiques régionalisés qui répondent aux préférences gustatives locales. Les dynamiques concurrentielles sont de plus en plus façonnées par l'adoption de technologie, avec les marques axées sur le numérique exploitant les modèles directs-consommateurs et l'analytique de données pour obtenir des insights consommateurs qui informent les cycles d'innovation produit rapides. Les modèles d'adoption de technologie révèlent des approches divergentes, avec les acteurs traditionnels se concentrant sur l'efficacité manufacturière et l'optimisation de la chaîne d'approvisionnement, tandis que les nouveaux entrants mettent l'accent sur les capacités de marketing numérique et de commerce électronique pour contourner les contraintes de vente au détail traditionnelles.

Leaders de l'industrie du café prêt-à-boire (RTD) en Inde

-

Starbucks Corporation

-

Nestlé SA

-

Gujarat Co-operative Milk Marketing Federation (Amul)

-

Sleepy Owl Coffee

-

Unilever Plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Nestlé S.A. a introduit les produits de café prêt-à-boire (RTD) de marque Starbucks sur le marché de détail indien. Cette initiative découle du partenariat mondial de Nestlé avec Starbucks Corporation, qui permet à Nestlé de distribuer le café emballé et les boissons Starbucks au-delà de ses emplacements de café.

- Février 2025 : Nestlé a élargi sa gamme Nescafé Ready-to-Drink cold coffee à l'Inde et à la région du Moyen-Orient et de l'Afrique du Nord (MENA). La gamme Nescafé Ready-to-Drink comprend des variétés latte, cappuccino et moka, ainsi que des arômes chocolat et caramel.

- Octobre 2024 : Tata Consumer Products a élargi sa ligne de boissons et lancé Tata Coffee Grand Cold Coffee. Les nouveaux produits sont disponibles en trois arômes : Caramel suisse, Vanille française et Chocolat belge. Ceux-ci sont emballés dans des canettes de 180 ml et sont proposés au prix de 70 Rs chacune.

Portée du rapport de marché du café prêt-à-boire (RTD) en Inde

Le café prêt-à-boire (RTD) fait référence aux boissons emballées pré-préparées qui sont prêtes à la consommation au moment de l'achat.

Le marché indien du café prêt-à-boire est segmenté par type d'emballage, type de produit, type d'arôme, base d'ingrédients, positionnement tarifaire, canaux de distribution et région. Par type d'emballage, le marché est segmenté en bouteilles, canettes, cartons et autres. Les bouteilles sont davantage segmentées en bouteilles de verre et bouteilles PET. Par type de produit, le marché est segmenté en café RTD infusé à froid, café glacé latte/cappuccino, café RTD nitro, et café RTD fonctionnel/enrichi en protéines. Par profil aromatique, le marché est segmenté en nature/classique et aromatisé. Par base d'ingrédients, le marché est segmenté en à base de produits laitiers et lait à base de plantes. Par positionnement tarifaire, le marché est segmenté en grand public et premium. Par canaux de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité et d'épicerie, magasins de vente au détail en ligne, et autres (distributeurs automatiques, magasins de stations-service, etc.). Par région, le marché est segmenté en Inde du Nord, Inde de l'Ouest, Inde du Sud, Inde de l'Est et du Nord-Est, et Inde centrale.

Le dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Bouteilles | Bouteilles de verre |

| Bouteilles PET | |

| Canettes | |

| Cartons | |

| Autres |

| Café RTD infusé à froid |

| Café glacé latte / cappuccino |

| Café RTD nitro |

| Café RTD fonctionnel / enrichi en protéines |

| Nature/Classique |

| Aromatisé |

| À base de produits laitiers |

| Lait à base de plantes |

| Grand public |

| Premium |

| Supermarchés / Hypermarchés |

| Magasins de proximité et d'épicerie |

| Magasins de vente au détail en ligne |

| Autres (distributeur automatique, magasins de stations-service, etc.) |

| Inde du Nord |

| Inde de l'Ouest |

| Inde du Sud |

| Inde de l'Est et du Nord-Est |

| Inde centrale |

| Par type d'emballage | Bouteilles | Bouteilles de verre |

| Bouteilles PET | ||

| Canettes | ||

| Cartons | ||

| Autres | ||

| Par type de produit | Café RTD infusé à froid | |

| Café glacé latte / cappuccino | ||

| Café RTD nitro | ||

| Café RTD fonctionnel / enrichi en protéines | ||

| Par profil aromatique | Nature/Classique | |

| Aromatisé | ||

| Par base d'ingrédients | À base de produits laitiers | |

| Lait à base de plantes | ||

| Par positionnement tarifaire | Grand public | |

| Premium | ||

| Par canal de distribution | Supermarchés / Hypermarchés | |

| Magasins de proximité et d'épicerie | ||

| Magasins de vente au détail en ligne | ||

| Autres (distributeur automatique, magasins de stations-service, etc.) | ||

| Par région | Inde du Nord | |

| Inde de l'Ouest | ||

| Inde du Sud | ||

| Inde de l'Est et du Nord-Est | ||

| Inde centrale |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché et le taux de croissance du marché du café RTD en Inde ?

Le marché du café prêt-à-boire en Inde a atteint 87,45 millions USD en 2024 et devrait croître à un TCAC de 7,14 % de 2025 à 2030, atteignant 123,46 millions USD d'ici 2030.

Quelle région domine le marché indien du café RTD ?

L'Inde du Sud commande 34,46 % de part de marché en 2024, exploitant la culture du café profondément ancrée dans des États comme le Karnataka, le Kerala et le Tamil Nadu. Cependant, l'Inde du Nord est la région à croissance la plus rapide avec 11,05 % TCAC jusqu'en 2030, stimulée par l'évolution des préférences de boissons parmi les données démographiques plus jeunes.

Quels sont les principaux canaux de distribution stimulant la croissance du marché ?

Les supermarchés et hypermarchés maintiennent 27,15 % de part de marché en 2024, tandis que les magasins de vente au détail en ligne représentent le canal à croissance la plus rapide à 12,58 % TCAC jusqu'en 2030.

Quel format d'emballage est le plus populaire sur le marché indien du café RTD ?

Les bouteilles (verre et PET combinées) dominent avec 58,35 % de part de marché en 2024, préférées pour la refermabilité et le positionnement premium. Cependant, les canettes représentent le segment à croissance la plus rapide à 9,34 % TCAC, stimulé par les facteurs de commodité et les capacités de durée de conservation prolongée.

Dernière mise à jour de la page le: