Taille et parts du marché Inde Instant Noodles

Analyse du marché Inde Instant Noodles par Mordor Intelligence

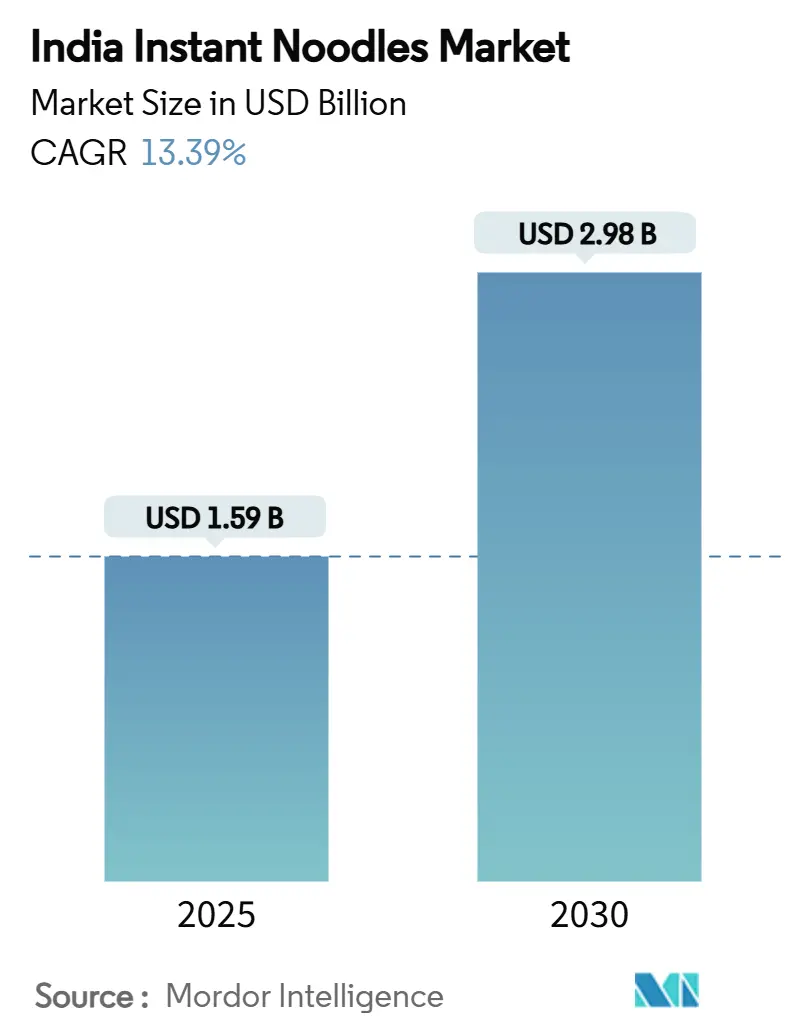

La taille du marché Inde instant noodles indien s'élève à 1,59 milliard USD en 2025 et devrait atteindre 2,98 milliards USD d'ici 2030, reflétant un TCAC solide de 13,39%. La migration urbaine rapide, la pénétration du commerce rapide, et un appétit croissant pour les saveurs mondiales élargissent à la fois la base d'acheteurs et les occasions d'usage pour le marché Inde instant noodles indien. Les ménages urbains combinent désormais les préférences masala traditionnelles avec des variantes coréennes aventureuses, créant des flux de croissance parallèles en valeur et en volume. La digitalisation du commerce de détail, menée par les applications de livraison en 10 minutes, remodèle l'économie des voies d'accès au marché, tandis que l'innovation d'emballage dans les formats gobelets ajoute des plafonds de prix premium sans érosion matérielle de la demande. Simultanément, les programmes axés sur la fortification, l'incorporation de millet, et la réduction du sodium soulignent le mélange de nutrition et de commodité dans les offres du marché Inde instant noodles indien.

Points clés du rapport

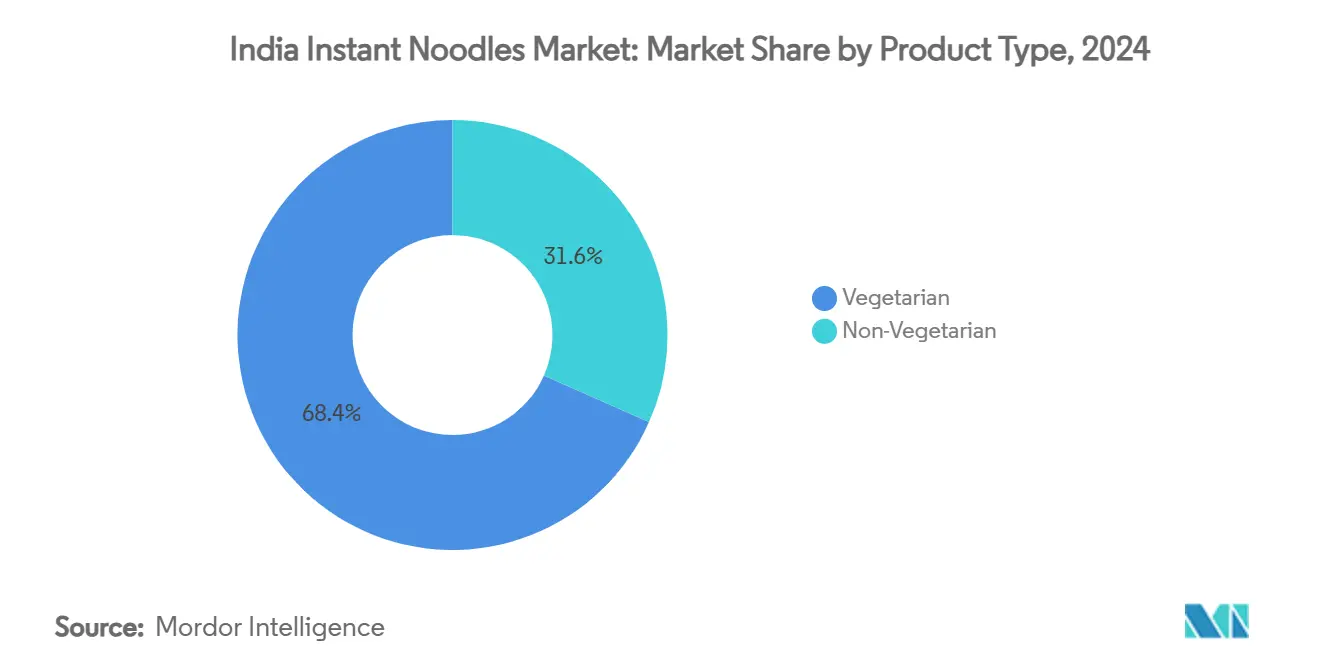

- Par type de produit, les nouilles végétariennes ont mené avec 68,37% de parts de revenus en 2024 ; les options végétariennes s'étendent à un TCAC de 13,57% jusqu'en 2030.

- Par taille de portion, les emballages portion individuelle ont capturé 62,82% des parts du marché Inde instant noodles indien en 2024, tandis que les volumes portions multiples devraient grimper à un TCAC de 13,51% jusqu'en 2030.

- Par emballage, les sachets ont conservé 75,49% des parts de la taille du marché Inde instant noodles indien en 2024, et les formats gobelet/bol progressent à un TCAC de 14,82% jusqu'en 2030.

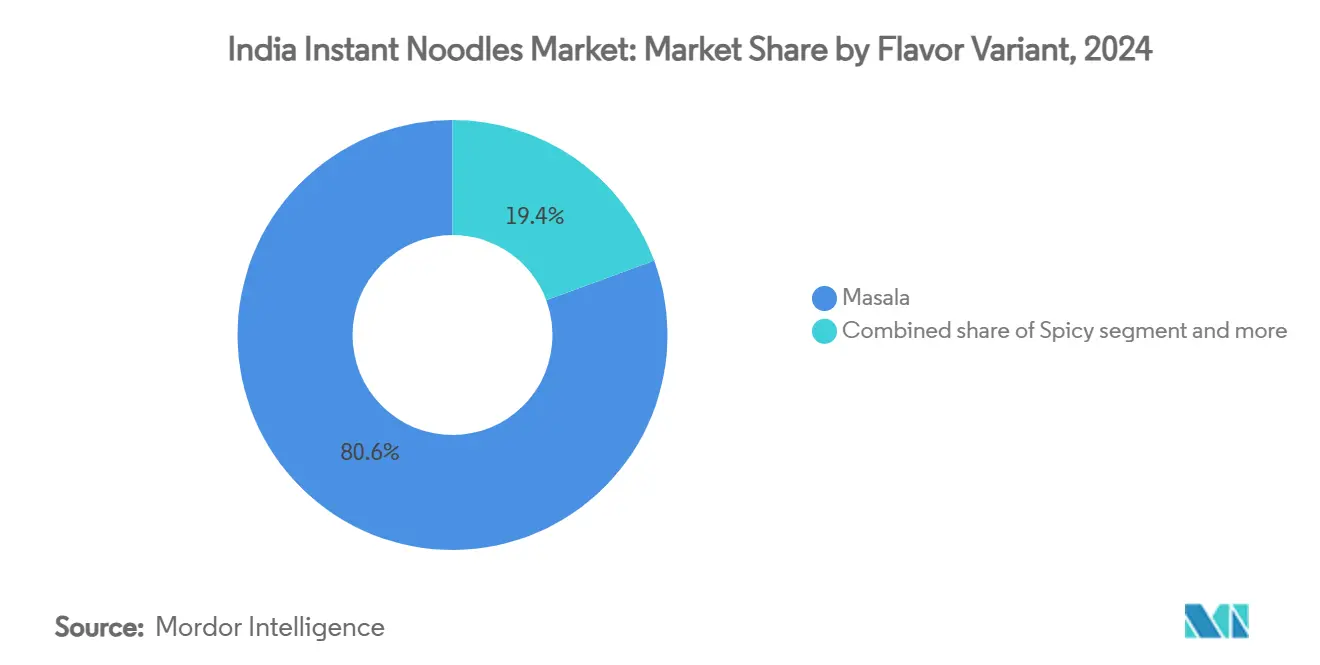

- Par saveur, le masala traditionnel un détenu 80,63% des parts en 2024 ; les variantes épicées coréennes affichent les plus hautes perspectives de TCAC à 13,48% jusqu'en 2030.

- Par canal de distribution, les supermarchés et hypermarchés ont contrôlé 41,57% des revenus en 2024, pourtant la vente au détail en ligne suit un TCAC de 15,01% durant la période de prévision

Tendances et insights du marché Inde Instant Noodles

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Urbanisation rapide et évolution des modes de vie | +3.2% | National, concentré dans les villes de niveau 1 et 2 | Moyen terme (2-4 ans) |

| Premiumisation via la vague K-flavour/coréenne | +2.1% | Métropoles urbaines, adoption précoce en Inde du Nord | Court terme (≤ 2 ans) |

| Innovation produit et emballage | +1.8% | National, avec des centres de production au Gujarat, Maharashtra | Moyen terme (2-4 ans) |

| Demande croissante pour des aliments pratiques, prêts à consommer | +2.9% | Centres urbains, expansion vers les marchés semi-urbains | Long terme (≥ 4 ans) |

| Expérimentation de saveurs et adoption de tendances | +1.4% | Villes métropolitaines, démographie jeune | Court terme (≤ 2 ans) |

| Croissance des plateformes e-commerce et commerce rapide | +2.5% | Marchés urbains, expansion rapide dans les villes de niveau 2 | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Urbanisation rapide et évolution des modes de vie

La transformation urbaine de l'Inde stimule des changements dans les modèles de demande, s'étendant au-delà de la commodité de base. Ce changement souligne que l'urbanisation augmente non seulement les volumes de consommation mais redirige également les dépenses vers les segments premium. Le ministère des Statistiques et de la Mise en œuvre des programmes un rapporté que la dépense de consommation mensuelle moyenne par habitant (MPCE) dans l'Inde urbaine pour 2023-24 était de 6 996 INR[1]Source : Ministère des Statistiques et de la Mise en œuvre des programmes, "Enquête sur les dépenses de consommation des ménages", www.pib.gov.in, excluant la valeur des articles fournis gratuitement par divers programmes de protection sociale. Alors qu'une plus grande partie de la population en âge de travailler de l'Inde se déplace vers les villes, cette tendance s'accélère, particulièrement dans les zones où les installations de cuisine traditionnelles sont moins accessibles. Les résidents urbains, souvent pressés par le temps, optent de plus en plus pour des solutions de repas rapides comme les Inde instant noodles. L'urbanisation ne se limite pas aux grandes zones métropolitaines ; les petites villes s'étendent également, élargissant la base de clientèle pour les Inde instant noodles au-delà des marchés urbains conventionnels. Selon la Banque mondiale, le taux d'urbanisation de l'Inde un atteint 36,36% en 2023[2]Source : Banque mondiale, "Données de développement", www.worldbank.org. Cette expansion urbaine stimule la croissance des supermarchés, hypermarchés, et points de vente au détail modernes, où les Inde instant noodles sont largement disponibles, renforçant leur pénétration de marché. Ces changements urbains et de mode de vie créent un environnement favorable pour que les Inde instant noodles émergent comme une option de repas pratique privilégiée en Inde, stimulant une croissance substantielle du marché.

Premiumisation via la vague K-flavour/coréenne

L'influence de la culture coréenne, initialement enracinée dans le divertissement, remodèle maintenant les préférences culinaires indiennes, un changement souvent sous-estimé par les analyses de marché traditionnelles. Stimulés par la popularité de la K-pop, des K-dramas, et de la cuisine coréenne, les consommateurs indiens, spécialement les millennials et la Gen Z, sont de plus en plus attirés par les saveurs coréennes authentiques, avec des variétés de ramen épicées gagnant une traction significative. Cette demande croissante un créé un segment premium au sein du marché des nouilles instantanées, où les nouilles de style coréen sont vendues à des prix plus élevés. La marque Geki d'Indo Nissin illustre cette tendance, séduisant les consommateurs prêts à payer plus pour des profils d'épices coréennes authentiques. Ce changement culturel défie non seulement les perceptions conventionnelles des préférences gustatives indiennes mais souligne également un insight clé : l'affinité culturelle peut surpasser la sensibilité au prix dans des groupes démographiques spécifiques. Reconnaissant cette opportunité, les principales entreprises FMCG capitalisent sur la demande pour les saveurs coréennes. Nestle et Hindustan Unilever ont introduit des variantes coréennes pour capturer ce marché croissant. En novembre 2023, Nestle Maggi un lancé des nouilles coréennes aromatisées barbecue en deux variantes-BBQ Chicken et BBQ Veg. Tarifées à 60 INR et 55 INR respectivement, chaque paquet de 90g reflète le positionnement premium de ces produits.

Innovation produit et emballage

L'innovation va désormais au-delà du développement de saveurs, englobant les avancées en technologie d'emballage et améliorations nutritionnelles pour répondre aux attentes changeantes des consommateurs. En offrant une variété de saveurs, telles que PAN Asian, coréenne, fusion, et indienne régionale, les marques répondent aux préférences évolutives des consommateurs tout en générant de l'excitation. Cette approche séduit la jeunesse sensible aux tendances et stimule les achats répétés. Pour répondre à la sensibilisation croissante à la santé, les entreprises ont introduit des options de nouilles à base de millet, de grains entiers, faibles en sodium, et biologiques, élargissant leur base de consommateurs au-delà des consommateurs traditionnels de nouilles instantanées. Le lancement par ITC de nouilles YiPPee à base de millet souligne cette tendance axée sur la santé. Simultanément, les entreprises adoptent des solutions d'emballage durables, utilisant des matériaux comme la bagasse de canne à sucre et d'autres alternatives biodégradables. Les formats gobelet et bol connaissent une croissance significative, avec un TCAC de 14,82%, stimulés par la demande de contrôle des portions et de positionnement premium. Le cycle d'innovation d'emballage s'accélère alors que les entreprises s'efforcent d'équilibrer commodité, durabilité, et coût, tout en respectant les exigences d'étiquetage FSSAI qui exigent des informations nutritionnelles et allergènes claires.

Demande croissante pour des aliments pratiques, prêts à consommer

Les changements structurels dans la dynamique des ménages indiens stimulent la demande de commodité, s'étendant au-delà des zones urbaines vers les régions semi-urbaines et rurales. Les consommateurs urbains, particulièrement les professionnels actifs et étudiants, font souvent face à des contraintes de temps, laissant peu d'opportunités pour cuisiner. Les Inde instant noodles, qui nécessitent un temps et effort minimal pour la préparation, répondent parfaitement à ce besoin de commodité. Les familles occupées, ménages d'une seule personne, pensionnaires, et jeunes adultes comptent de plus en plus sur les Inde instant noodles comme option de repas rapide ou collation. Cette adoption généralisée renforce la position des Inde instant noodles comme aliment de commodité de base. La popularité croissante des emballages portions multiples, avec un TCAC de 13,51%, souligne un changement de perception, car les Inde instant noodles sont maintenant vues comme des solutions de repas complets plutôt que de simples collations. Cette tendance est davantage alimentée par la montée des familles nucléaires, qui réduit le transfert de connaissances culinaires traditionnelles et augmente la dépendance aux solutions emballées. Les acteurs régionaux comme Wai Wai exploitent cette tendance en introduisant des saveurs spécifiques à la localisation, telles que les nouilles Akabare au Bengale du Nord et au Sikkim, combinant efficacement commodité avec préférences gustatives régionales.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Préoccupations santé concernant le sodium élevé, MSG, et conservateurs | -2.3% | National, particulièrement consommateurs urbains éduqués | Long terme (≥ 4 ans) |

| Surveillance réglementaire et sécurité alimentaire | -1.1% | National, avec application plus stricte dans les métropoles | Moyen terme (2-4 ans) |

| Concurrence intense et guerres de prix | -1.8% | National, plus intense en Inde du Nord et Ouest | Court terme (≤ 2 ans) |

| Règles publicitaires anti-HFSS restreignant les promos axées enfants | -0.9% | National, impact immédiat sur les stratégies marketing | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Préoccupations santé concernant le sodium élevé, MSG, et conservateurs

Avec la conscience santé croissante, les entreprises se concentrent sur l'équilibrage de la commodité avec le bien-être. La consommation régulière d'Inde instant noodles, spécialement chez les femmes, un été associée au syndrome cardiométabolique. Les sachets d'assaisonnement contiennent typiquement la plupart du sodium et additifs, qui peuvent aggraver les problèmes de santé. La combinaison de sodium élevé et capsaïcine dans les Inde instant noodles épicées peut davantage aggraver ces problèmes. Les risques accrus de maladie cardiaque et diabète liés à la consommation fréquente d'Inde instant noodles ont stimulé les appels à la reformulation. En réponse, les entreprises améliorent les nouilles avec du fer, lancent des options à sodium réduit, et utilisent des ingrédients biologiques. Cependant, ces ajustements mènent souvent à des coûts plus élevés et changements potentiels dans les profils gustatifs, posant des défis pour conserver la loyauté des consommateurs. La situation est davantage compliquée car les consommateurs soucieux de la santé priorisent à la fois commodité et transparence dans les listes d'ingrédients.

Règles publicitaires anti-HFSS restreignant les promos axées enfants

Les restrictions strictes de la FSSAI sur le marketing d'aliments riches en gras, sucre, et sel près des écoles transforment les stratégies promotionnelles pour les Inde instant noodles. Les réglementations interdisent la publicité dans un rayon de 50 mètres des locaux scolaires et limitent les efforts marketing visant les enfants de moins de 16 ans. Ce changement affecte significativement les marques qui ont traditionnellement compté sur des campagnes axées jeunesse pour construire la loyauté. La décision d'Hindustan Unilever de cesser le marketing de produits alimentaires aux enfants de moins de 16 ans souligne un ajustement à l'échelle de l'industrie à ces règles. En conséquence, les entreprises redirigent leur focus vers la messagerie orientée adultes et stratégies centrées santé, ce qui peut affaiblir les connexions émotionnelles qui stimulent la loyauté de marque à long terme. Les coûts de conformité augmentent alors que les entreprises doivent reconcevoir les campagnes marketing et stratégies de distribution pour adhérer aux restrictions de proximité scolaire tout en maintenant la portée du marché.

Analyse de segment

Par type de produit : Les aliments de base végétariens maintiennent la marge de croissance

Les SKU végétariens ont détenu 68,37% des parts du marché Inde instant noodles indien en 2024 et sont en voie pour un TCAC de 13,57% jusqu'en 2030. Les normes alimentaires familiales et la compétitivité des prix soutiennent cette dominance. En 2023, environ 30% de la population indienne adhérait à un régime végétarien, selon la Fondation d'Équité de Marque Indienne (IBEF)[3]Source : Fondation d'Équité de Marque Indienne, "Le secteur végétal en croissance en Inde", www.ibef.org. Ceci reflète la sensibilisation croissante parmi les Indiens concernant les bénéfices santé et environnementaux des régimes à base végétale. Les producteurs exploitent les farines de grains entiers et herbes ayurvédiques pour étendre la palette végétarienne, protégeant ainsi les marges de la volatilité des matières premières-viande et frais de certification halal. Les SKU non-végétariens séduisent les chercheurs de protéines dans les villes métropolitaines mais font face à des perturbations épisodiques d'approvisionnement.

Les modèles de consommation régionaux intensifient la complexité de segmentation. Les acheteurs d'Inde du Nord préfèrent les variantes aromatisées paneer, tandis que les états du sud gravitent vers les notes curry-feuille et tomate. Patanjali positionne ses nouilles à base de blé à 15 INR comme collation "satvik", renforçant la confiance parmi les acheteurs soucieux des coûts. Cette adaptation granulaire resserre la rotation des rayons, indiquant que l'alignement culturel est critique pour maintenir le leadership dans le marché Inde instant noodles indien.

Par portion : La dominance portion individuelle cède la place à l'élan portions multiples

En 2024, les unités portion individuelle ont mené la catégorie, contribuant 62,82% de sa valeur. Ces sachets, conçus pour repas ou collations individuels, minimisent le gaspillage alimentaire comparé aux multi-packs et séduisent les petites familles, célibataires, et étudiants. En même temps, les emballages portions multiples connaissent une croissance, avec un TCAC de 13,51%, surpassant la moyenne de catégorie. Cette croissance est alimentée par les familles nucléaires choisissant de plus en plus les nouilles comme option de dîner rapide. Sur les plateformes e-commerce, les bundles 4-pack et 6-pack sont populaires grâce à l'économie d'expédition améliorée, qui voit une réduction de coût de 8-10%. Ceci permet aux plateformes de fixer des seuils de livraison gratuite, encourageant des achats plus importants.

D'une perspective de production, les emballages portions multiples offrent des avantages de coût significatifs, avec des coûts de film par unité diminuant de 12% comparé aux emballages portion individuelle. Les marques utilisent ces économies pour améliorer la qualité des mélanges d'épices. Par exemple, Tata Consumer un remballé sa gamme Schezwan en packs familiaux pour cibler les occasions de dîner en semaine. Ces innovations déplacent les nouilles d'être juste des collations vers des quasi-repas, élargissant leur consommation tout au long de la journée.

Par emballage : Les formats gobelet sculptent des îlots premium au milieu des bastions de sachets

En 2024, les sachets ont détenu une part dominante de 75,49% du chiffre d'affaires. Les nouilles en sachet sont plus abordables que leurs homologues gobelet et bol, les rendant populaires à travers les zones urbaines et rurales en Inde. Cet avantage de coût stimule des volumes de vente élevés, renforçant leur leadership de marché. Cependant, les formats gobelet croissent plus rapidement, avec un TCAC notable de 14,82%. Les cantines de bureau, foyers, et salons de transit favorisent la commodité des nouilles bouillir-dans-gobelet. Pour répondre à cette demande, les fabricants implémentent des installations double-ligne qui peuvent basculer entre sachets coussin et gobelets thermoformés en 30 minutes, réduisant les temps d'arrêt et améliorant l'efficacité des actifs.

Alors que les pressions de durabilité augmentent, l'industrie répond. Les manchons bagasse-canne à sucre réduisent l'usage de plastique vierge de 60% et se conforment aux cibles EPR proposées, bien qu'ils ajoutent 3-5 centimes par unité aux coûts. Les premiers adoptants de ces solutions éco-responsables gagnent la faveur des consommateurs conscients de l'environnement, menant à des améliorations mesurables de visibilité en rayon dans les points de vente commerce moderne. Ce changement indique que l'emballage pourrait bientôt devenir un facteur critique dans la formation des dynamiques de prix et valeur dans le marché Inde instant noodles indien.

Par variante de saveur : L'héritage masala persiste tandis que la chaleur coréenne s'accélère

En 2024, les saveurs masala ont capturé un substantiel 80,63% du chiffre d'affaires, soulignant la forte préférence pour les épices locales. Pendant ce temps, les saveurs coréennes, telles que poulet chaud, kimchi, et recettes buldak, gagnent en traction avec un impressionnant TCAC de 13,48%. La ligne Geki d'Indo Nissin, inspirée par la culture pop aspirationnelle, est distribuée par ses points de vente premium. La résilience du masala est montrée à travers les variations régionales comme Biryani Masala à Hyderabad et Sambhar Masala à Chennai, qui aident les acteurs établis à repousser les concurrents de niche.

La diversification de saveurs joue un rôle crucial comme stratégie d'atténuation de risque. Dans le cas de limites réglementaires plus strictes sur le contenu sodium, les offres coréennes pourraient s'adapter en se déplaçant vers des profils de chaleur basés gochujang, qui maintiennent leur attrait audacieux et épicé. Similairement, les produits masala pourraient évoluer en variantes à sel réduit tout en conservant leur intensité aromatique à travers les mélanges d'épices garam. Ces stratégies adaptatives assurent que la satisfaction sensorielle reste intacte, permettant aux fabricants de sauvegarder les volumes de marché dans le secteur Inde instant noodles indien, même sous des mandats santé et réglementaires stricts. En s'attaquant proactivement aux défis potentiels, l'industrie peut continuer à répondre aux demandes des consommateurs tout en adhérant aux standards santé évolutifs.

Note: Parts de segment de tous les segments individuels disponibles à l'achat de rapport

Par canal de distribution : Les supermarchés ancrent le volume tandis qu'en ligne dépasse tout

En 2024, les supermarchés et hypermarchés ont contribué 41,57% des recettes de détail, servant comme emplacements clés pour découvrir de nouvelles saveurs à travers des baies de nouilles dédiées. Offrant une large gamme de marques et variantes d'Inde instant noodles, ces points de vente sont devenus le choix privilégié pour les consommateurs cherchant la variété. En 2024, DMart opère 424 emplacements, maintenant sa position comme chaîne de supermarchés leader en Inde. D'autre part, les magasins en ligne ont atteint un notable TCAC de 15,01%, stimulé par la commodité de livraison rapide à domicile. Les marques considèrent maintenant les rayons commerce rapide comme des embouts haute vélocité et sont prêtes à payer des frais de placement comparables aux placements au niveau des yeux dans les magasins physiques.

Les kiranas traditionnels continuent à fournir des services de dernier kilomètre dans les zones semi-urbaines, mais leur part de marché diminue graduellement en raison de la pénétration croissante des smartphones. Pour éviter les conflits de canaux et assurer la présence en rayon, les fabricants avant-gardistes introduisent des SKU bundles exclusifs pour les kiranas tout en capitalisant sur la croissance de volume numérique. Cette stratégie double-voie étend leur portée de marché tout en maintenant la discipline tarifaire.

Analyse géographique

Le marché Inde instant noodles indien présente des variations régionales distinctes, façonnées par les préférences culturelles, développement économique, et capacités de distribution. Les états du nord mènent en consommation per capita, influencés par les régimes centrés blé et centres urbains comme Delhi NCR, Punjab, et Uttar Pradesh. Reconnaissant le potentiel de croissance de la région, ITC intensifie ses efforts de parts de marché YiPPee en Inde du Nord, malgré une concurrence rude des marques établies.

Le Gujarat et Maharashtra ont émergé comme centres de production significatifs dans la région occidentale de l'Inde. Ces états bénéficient d'avantages stratégiques tels que l'accès aux ports et une infrastructure industrielle bien établie, qui ont attiré des entreprises comme Balaji Wafers et Ayoni Foods à établir leurs installations de production. Additionnellement, l'écosystème entrepreneurial florissant de la région joue un rôle crucial dans l'encouragement de la fabrication de marques privées et production contractuelle. Cet environnement permet aux petites marques d'échelonner leurs opérations efficacement, tirant parti du soutien et opportunités fournis par le cadre industriel robuste.

Les états du sud, avec leur infrastructure avancée de transformation alimentaire et focus d'exportation, présentent des opportunités uniques. Le Tamil Nadu se distingue comme leader en exportations d'aliments transformés, tandis que le Karnataka se taille une niche comme centre de production technologique. À l'est, il y un une préférence marquée pour les variantes plus épicées. Des entreprises comme Wai Wai répondent en lançant des produits comme les nouilles Akabare au Bengale du Nord et Sikkim, adaptées aux préférences de saveurs intenses-chaleur locales. Cette analyse régionale souligne que l'entrée de marché réussie dépend de la compréhension des goûts locaux, nuances de distribution, et paysage concurrentiel, qui varient tous largement à travers la vaste géographie de l'Inde. Bien que les réglementations FSSAI soient uniformes à l'échelle nationale, l'intensité d'application et sensibilisation des consommateurs fluctuent par région, posant des défis pour les entreprises avec des stratégies pan-indiennes.

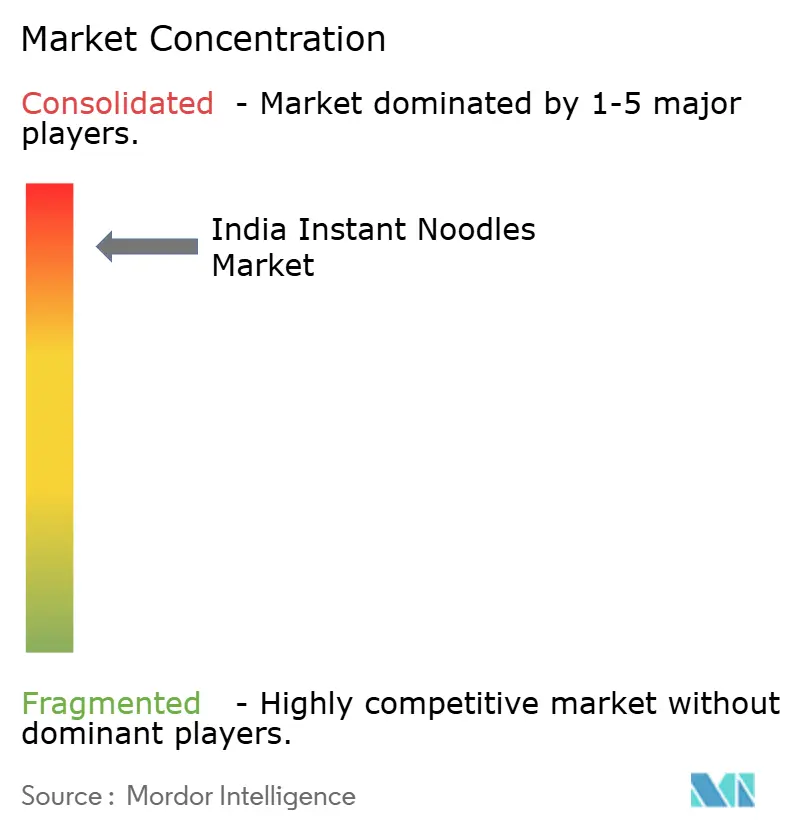

Paysage concurrentiel

Le marché Inde instant noodles indien est consolidé, avec Maggi de Nestle détenant une part de marché significative. Cependant, il fait face à une concurrence continue des acteurs régionaux et marques émergentes influencées par la culture coréenne qui capitalisent sur les tendances culturelles et stratégies de distribution localisées. Le paysage concurrentiel souligne un marché où les acteurs établis doivent défendre leur position contre les entrants coréens premium et marques régionales axées valeur qui s'attaquent aux lacunes de distribution et répondent aux segments sensibles au prix. Les acteurs majeurs opérant sur le marché sont Nestle SA, Unilever Plc, ITC Limited, Nissin Foods Holdings Co., Ltd, et Patanjali Ayurved, entre autres.

Les marques établies priorisent l'adaptation régionale et pénétration de marché rural, tandis que les marques D2C et importées se concentrent sur les consommateurs urbains de niche. La consolidation stratégique prend de l'élan, par exemple, en janvier 2024, l'acquisition par Tata Consumer d'une participation de 75% dans Capital Foods, visait à défier la dominance de Maggi et renforcer son emprise dans le segment Inde instant noodles.

Les opportunités émergent dans les variantes axées santé, saveurs coréennes premium, et solutions d'emballage durables. Cependant, les opérateurs historiques font face à des défis d'innovation dus à l'économie d'échelle et positionnement de marque hérité. La fabrication de marques privées, offerte par des entreprises comme Ayoni Foods, permet aux petites marques d'échelonner la production tout en se concentrant sur le marketing et distribution. Cette dynamique augmente la pression concurrentielle sur les acteurs établis, qui doivent équilibrer positionnement premium avec compétitivité des coûts à travers divers segments de marché.

Leaders de l'industrie Inde Instant Noodles

-

Nestle SA

-

ITC Limited

-

Unilever Plc

-

Nissin Foods Holdings Co., Ltd

-

Patanjali Ayurved Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Nestlé Inde un lancé une nouvelle ligne de production de nouilles Maggi dans son installation Sanand au Gujarat. Cette expansion, réalisée avec un investissement de 105 crores INR, améliore la capacité de l'installation d'environ 20 300 tonnes par an.

- Décembre 2024 : Wai Wai Noodles un introduit trois nouvelles saveurs audacieuses : Dynamite Range Super Spicy Korean Noodles, Xpress Cheese Range, et Seasoned Masala Noodles (SMN). Ces offres sont conçues pour répondre aux préférences évolutives des consommateurs, mélangeant ingrédients authentiques avec recettes créatives pour livrer une saveur exceptionnelle.

- Novembre 2023 : Nestle Maggi un lancé des nouilles coréennes aromatisées barbecue en deux variantes-BBQ Chicken et BBQ Veg. Tarifées à 60 INR et 55 INR respectivement, chaque paquet de 90g reflète le positionnement premium de ces produits.

- Janvier 2023 : WickedGud, une marque alimentaire santé direct-au-consommateur (D2C), un introduit une nouvelle ligne d'Inde instant noodles crafted from un blend of oats, lentils, whole wheat, millets, and brown rice. Ces nouilles sont 100% sans farine raffinée, dépourvues d'huiles ajoutées, et entièrement sans produits chimiques nocifs. Elles offrent une alternative saine et nutritive comparé aux Inde instant noodles traditionnelles.

Portée du rapport du marché Inde Instant Noodles

Les Inde instant noodles sont vendues sous forme de bloc précuit et séché avec poudre aromatisante et huile d'assaisonnement.

Le marché Inde instant noodles indien est segmenté par type de produit et canal de distribution. Le marché est segmenté par type de produit en gobelet/bol et sachet. Le marché est segmenté par canal de distribution en supermarchés/hypermarchés, magasins de proximité/épiceries, magasins de détail en ligne, et autres canaux de distribution.

Le dimensionnement et prévisions de marché ont été faits pour chaque segment basé sur la valeur (en USD).

| Végétarien |

| Non-végétarien |

| Emballages portion individuelle |

| Emballages portions multiples |

| Gobelet/Bol |

| Sachet |

| Masala |

| Épicé (Coréen) |

| Chinois |

| Autres |

| Supermarchés/Hypermarchés |

| Magasins de proximité/Épiceries |

| Magasins de détail en ligne |

| Autres canaux de distribution |

| Par type de produit | Végétarien |

| Non-végétarien | |

| Par portion | Emballages portion individuelle |

| Emballages portions multiples | |

| Par emballage | Gobelet/Bol |

| Sachet | |

| Par variante de saveur | Masala |

| Épicé (Coréen) | |

| Chinois | |

| Autres | |

| Par canal de distribution | Supermarchés/Hypermarchés |

| Magasins de proximité/Épiceries | |

| Magasins de détail en ligne | |

| Autres canaux de distribution |

Questions clés répondues dans le rapport

Quelle est la taille du marché Inde instant noodles indien en 2025 ?

La taille du marché Inde instant noodles indien est évaluée à 1,59 milliard USD en 2025.

Quel est le taux de croissance projeté pour les Inde instant noodles en Inde jusqu'en 2030 ?

Le chiffre d'affaires de catégorie devrait augmenter à un TCAC de 13,39%, atteignant 2,98 milliards USD d'ici 2030.

Quel segment de saveur croît le plus rapidement ?

Les variantes épicées coréennes exhibent l'expansion la plus rapide avec des perspectives de TCAC de 13,48%.

Pourquoi les nouilles en gobelet gagnent-elles des parts en Inde ?

Les formats gobelet offrent une préparation sans ustensiles, contrôle des portions, et positionnement premium, stimulant une croissance de TCAC de 14,82%.

Dernière mise à jour de la page le:

.webp)