Taille et part du marché indien de l'assurance maladie et médicale

Analyse du marché indien de l'assurance maladie et médicale par Mordor Intelligence

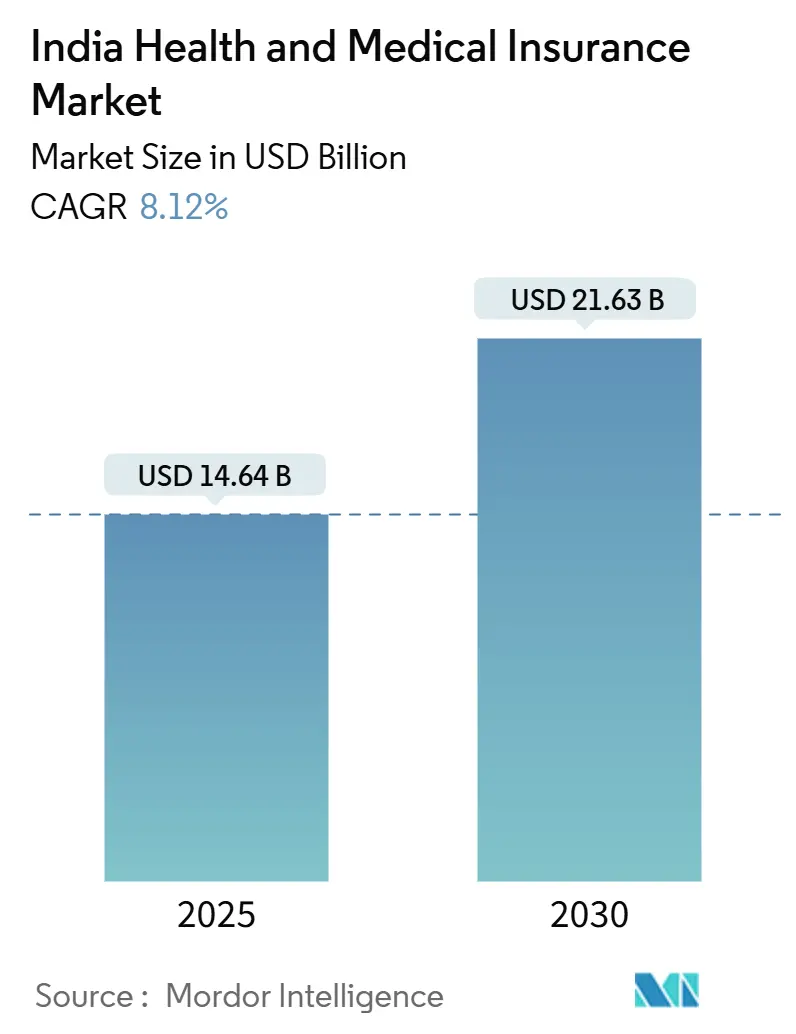

Le marché indien de l'assurance maladie et médicale est évalué à 14,64 milliards USD en 2025 et devrait atteindre 21,63 milliards USD d'ici 2030, se traduisant par un TCAC de 8,12% sur la période. L'inflation médicale a grimpé à 14% en 2024 et dépasse désormais l'inflation générale, un écart qui pousse les ménages, les employeurs et les agences d'État à élargir la couverture formelle des risques de santé. Les réformes gouvernementales telles que la suppression des limites d'âge pour les nouvelles polices, des périodes d'attente plus courtes pour les conditions préexistantes, et l'expansion constante d'Ayushman Bharat élargissent le bassin éligible de clients. Les assureurs privés tirent parti de la souscription par intelligence artificielle et des robots de réclamations pour maintenir les dépenses opérationnelles sous contrôle alors que les montants moyens des réclamations continuent d'augmenter. En parallèle, les places de marché numériques, notamment le National Health Claims Exchange, compriment les coûts de transaction et raccourcissent les cycles de règlement, renforçant la confiance des clients ainsi que les positions de liquidité des assureurs.

Points clés du rapport

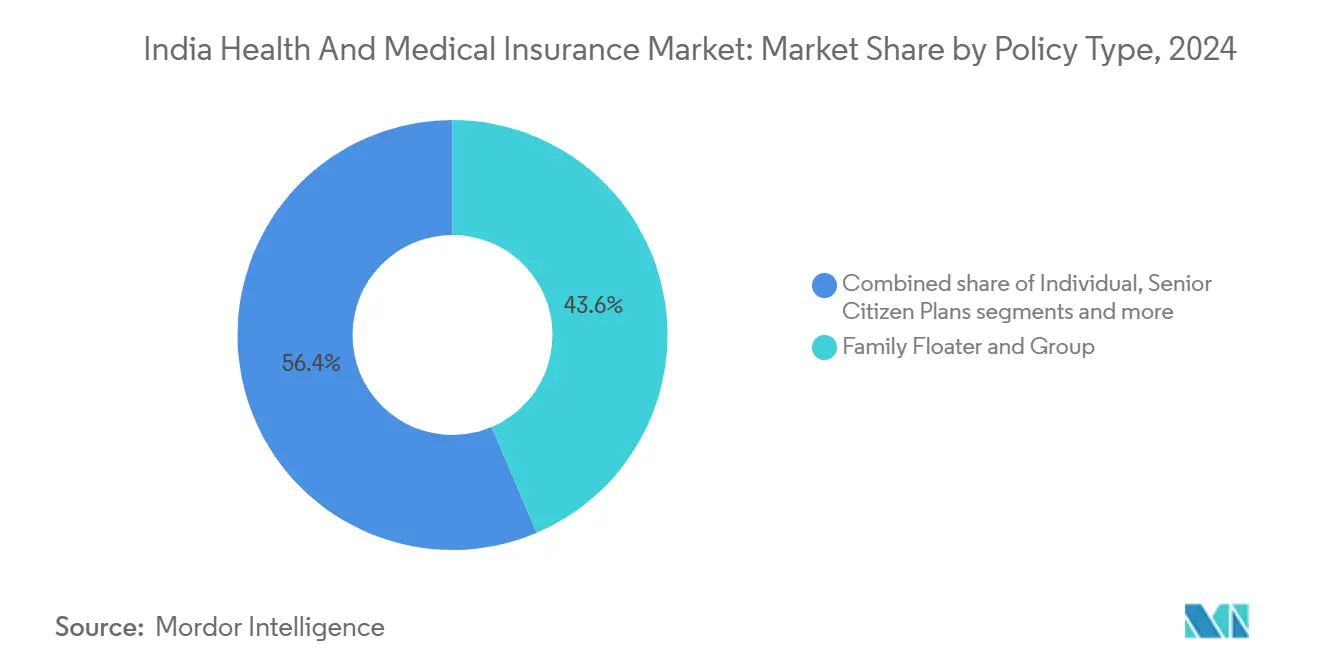

- Par catégorie de police - les plans familiaux flottants et collectifs ont représenté 43,6% de la part du marché indien de l'assurance maladie et médicale en 2024, tandis que la couverture des maladies critiques devrait enregistrer le TCAC le plus rapide de 17,50% jusqu'en 2030.

- Par type de couverture, l'hospitalisation en régime interne représentait 58,1% de la part de la taille du marché indien de l'assurance maladie et médicale en 2024, pourtant la couverture ambulatoire et des soins de jour devrait s'étendre à un TCAC de 18,34% jusqu'en 2030.

- Par canal de distribution, les agents et courtiers détenaient 49,1% de la part du marché indien de l'assurance maladie et médicale en 2024 ; les plateformes numériques et en ligne sont les plus rapides en progression avec un TCAC de 22,34% jusqu'en 2030.

- Par démographie, les citoyens âgés de ≥61 ans devraient croître à un TCAC de 15,70%, le plus rapide parmi toutes les tranches, après la suppression réglementaire des plafonds d'âge pour les nouvelles polices en 2024.

- Par région, l'Inde de l'Ouest a capturé une part de revenus de 28,1% en 2024, tandis que l'Inde du Sud devrait progresser à un TCAC de 12,56% jusqu'en 2030.

Tendances et perspectives du marché indien de l'assurance maladie et médicale

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur le TCAC Prévision | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Hausse des coûts de santé élevant la demande de protection financière | +2.1% | Métropoles et villes de niveau 1 à l'échelle nationale | Court terme (≤ 2 ans) |

| Programmes gouvernementaux et incitations fiscales | +1.8% | Inde rurale et semi-urbaine | Moyen terme (2-4 ans) |

| Croissance des revenus de la classe moyenne et sensibilisation aux risques de santé | +1.5% | Centres urbains, s'étendant aux villes de niveau 2/3 | Long terme (≥ 4 ans) |

| Plateformes de distribution numériques étendant la portée | +1.3% | Inde du Sud et de l'Ouest | Moyen terme (2-4 ans) |

| Adoption des compléments OPD et bien-être | +0.9% | Centres métropolitains d'entreprise | Court terme (≤ 2 ans) |

| Tarification dynamique basée sur les objets connectés | +0.6% | Métropoles technophiles | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Hausse des coûts de santé élevant la demande de protection financière

L'inflation médicale a atteint 14% en 2024, et les ménages financent actuellement 62% des dépenses de santé de leur poche[1]Ministère de la Santé et du Bien-être familial, ' Mise à jour sur la couverture Ayushman Bharat ', mohfw.gov.in. Une facture d'hôpital sur quatre a nécessité un emprunt en 2024, un écart d'accessibilité se traduisant directement par une adoption de polices plus élevée. Les primes moyennes ont augmenté de 25-50% l'année dernière, pourtant les taux de déchéance sont restés stables, reflétant la nécessité perçue de la couverture. Les employeurs traitent désormais les polices collectives complètes comme un impératif de rétention, et beaucoup augmentent les plafonds de sommes assurées. Les hôpitaux privés continuent d'ajouter des capacités de diagnostic haut de gamme et de chirurgie robotique, une tendance qui élève les références de remboursement pour les assureurs.

Programmes gouvernementaux et incitations fiscales

Ayushman Bharat assure désormais plus de 580 millions de citoyens et, depuis octobre 2024, couvre tous les Indiens âgés de 70 ans et plus. Les déductions fiscales de la section 80D atteignent 1 205 USD pour les familles qui soutiennent des parents citoyens âgés, réduisant les coûts effectifs de primes pour les ménages à revenus élevés. L'approbation du Centre de 100% d'investissement direct étranger a déjà attiré deux assureurs mondiaux à postuler pour des licences nouvelles, intensifiant l'innovation produit. Cependant, de grands États comme Delhi et le Bengale occidental continuent de se retirer du régime fédéral, laissant place aux assureurs privés pour combler les lacunes de protection[2]Autorité de régulation et développement des assurances de l'Inde, ' Rapport annuel 2024-25 ', irdai.gov.in.

Croissance des revenus de la classe moyenne et sensibilisation aux risques de santé

Les changements comportementaux post-COVID restent visibles. Les ménages urbains classent désormais l'assurance maladie aux côtés de l'éducation et du logement dans les priorités budgétaires annuelles. Les centres émergents de niveau 2 montrent la croissance la plus rapide chez les primo-acheteurs alors que le revenu disponible grimpe, avec des familles gagnant 6 024-18 072 USD annuellement, se tournant vers la couverture contre les coûts médicaux qui pourraient consommer un tiers du revenu. Les initiatives de bien-être en entreprise qui intègrent les bilans de santé annuels et les récompenses de fitness améliorent la familiarité des employés avec les avantages d'assurance, ce qui se répercute ensuite sur les achats au détail pour les membres de famille non couverts[3]Autorité nationale de santé, ' Lancement du National Health Claims Exchange ', nha.gov.in.

Plateformes de distribution numériques étendant la portée

La place de marché BimaSugam parrainée par l'IRDAI a été lancée au début de 2024, offrant une comparaison côte à côte et un achat instantané à travers les produits. Les insurtechs intègrent des couvertures réduites dans les flux de portefeuilles mobiles, ajoutant des clients à des coûts d'acquisition qui sont 40-60% inférieurs aux modèles d'agents traditionnels. Les interfaces vernaculaires et la fonctionnalité de synchronisation hors ligne permettent l'expansion vers les zones rurales à faible bande passante, débloquant de nouveaux volumes de micro-billets. La connectivité API du National Health Claims Exchange comprime davantage les cycles de règlement à moins de sept jours pour 80% des réclamations numériques.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur le TCAC Prévision | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Faible pénétration rurale et déficit de confiance | -1.4% | Districts ruraux à l'échelle nationale | Long terme (≥ 4 ans) |

| Ratios de réclamations élevés et pression de l'inflation médicale | -1.1% | À l'échelle nationale, notamment les assureurs privés | Court terme (≤ 2 ans) |

| Rédaction de police complexe et mauvaise vente | -0.8% | Marchés semi-urbains et ruraux | Moyen terme (2-4 ans) |

| Préoccupations de confidentialité des données autour de l'analyse de santé | -0.5% | Consommateurs urbains, conscients de la technologie | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Faible pénétration rurale et déficit de confiance

Dans l'Inde rurale, la couverture d'assurance stagne en dessous de 15%. Des facteurs comme les flux de trésorerie irréguliers, une présence clairsemée des assureurs, et une documentation complexe entravent l'adoption généralisée. Beaucoup comptent sur les réseaux familiaux étendus comme filets de sécurité informels, diminuant la nécessité perçue d'assurance commerciale. Bien que les plans de micro-assurance, commençant à 602 USD, offrent un certain soulagement, un écart de protection significatif demeure, en particulier concernant les maladies graves. De plus, le manque de sensibilisation aux avantages de l'assurance et l'absence de produits personnalisés exacerbent davantage le problème. Cependant, des initiatives comme les programmes d'éducation financière et les calendriers de primes adaptés aux cycles de récolte ouvrent la voie à une expansion rurale plus profonde. Ces mesures visent à aborder les défis uniques auxquels font face les populations rurales, favorisant une plus grande confiance et participation dans le marché de l'assurance.

Ratios de réclamations élevés et pression de l'inflation médicale

En exercice fiscal 2024, le ratio de réclamations encourues à l'échelle de l'industrie a atteint 88,1%, reflétant la pression financière croissante sur les assureurs. Les chaînes hospitalières consolidées tirent parti de leur échelle pour négocier des remboursements plus élevés, ce qui contribue à l'augmentation des coûts. De plus, dans certaines régions, les réclamations frauduleuses et gonflées ajoutent 10-15% supplémentaires aux dépenses globales. Ces défis obligent les assureurs à soit augmenter les primes soit reconcevoir leurs produits, ce qui, à son tour, impacte l'accessibilité pour les segments de consommateurs sensibles aux prix. Pour aborder ces problèmes, les assureurs adoptent de plus en plus l'analytique de fraude basée sur l'IA. Ces outils avancés aident à détecter et atténuer les activités frauduleuses, permettant aux assureurs de réduire les fuites financières et de sauvegarder leurs marges de souscription.

Analyse par segment

Par type de police : la couverture des maladies critiques stimule la croissance des primes

La couverture des maladies critiques est sur la voie d'un TCAC de 17,50%, alimentée par une sensibilisation accrue aux risques oncologiques et cardiaques. Les contrats familiaux flottants et collectifs dominent toujours avec une part de 43,6% car les employeurs et les familles nucléaires favorisent l'économie groupée. Les plans pour citoyens âgés ont gagné un nouvel élan après la suppression des plafonds d'âge en avril 2024. La taille du marché indien de l'assurance maladie et médicale pour les polices de maladies critiques devrait presque doubler entre 2025 et 2030.

Les plans centrés sur les femmes et les versements basés sur les bénéfices, conçus pour limiter les responsabilités ouvertes, sont à l'avant-garde de l'innovation produit. Ces plans répondent spécifiquement aux besoins de santé uniques des femmes, offrant des options de couverture sur mesure et une sécurité financière. Les familles à revenus moyens peuvent désormais accéder à une protection substantielle contre les factures médicales catastrophiques grâce aux avenants Top-Up et Super Top-Up. Ces avenants fournissent une couverture supplémentaire au-delà de la police de base, garantissant que les familles sont protégées contre les dépenses médicales élevées. Il est important de noter que ces innovations y parviennent sans pic correspondant des primes, élargissant ainsi l'attrait du marché indien de l'assurance maladie et médicale à travers divers segments et groupes de revenus.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par type de couverture : l'expansion OPD transforme les modèles de service

L'hospitalisation en régime interne commande une part dominante de 58,1% des primes. Cependant, les couvertures de consultations externes (OPD) et de soins de jour connaissent une accélération robuste, croissant à un impressionnant TCAC de 18,34%. Cette croissance est stimulée par une sensibilisation croissante des consommateurs et une demande de couverture santé complète qui s'étend au-delà de l'hospitalisation traditionnelle. Les assureurs évoluent de simples payeurs vers des partenaires de gestion de santé proactifs, grâce à la proéminence croissante des avenants de bien-être et des offres de soins préventifs. Ces offres permettent aux assureurs de s'engager plus activement avec les assurés, favorisant des relations à long terme. D'ici 2030, la taille du marché de l'assurance maladie et médicale en Inde, particulièrement liée aux bénéfices OPD, devrait voir une augmentation triple, reflétant un changement significatif dans les préférences des consommateurs et la dynamique du marché.

Post-COVID-19, il y a un changement notable vers la normalisation des soins à domicile, évident par la popularité croissante du traitement à domicile et des compléments de télémédecine. Ces services répondent à la demande croissante de solutions de santé pratiques et accessibles, en particulier parmi les populations urbaines. De plus, les assureurs renforcent leurs propositions de valeur en regroupant les bénéfices AYUSH et de maternité, étendant ainsi leur portée au-delà des seuls épisodes aigus. Ces ajouts répondent à divers besoins de santé et jouent un rôle crucial dans le renforcement de la fidélisation client, en particulier parmi les jeunes démographies qui privilégient les solutions de santé holistiques et préventives.

Par démographie : le segment senior accélère post-réglementation

Stimulés par la couverture annuelle d'Ayushman Vay Vandana de 6 024 USD et la suppression des plafonds d'âge d'entrée, les seniors (âgés de 61 ans et plus) connaissent la croissance la plus rapide à un TCAC de 15,70%. Cette croissance souligne l'accent croissant mis sur la fourniture de sécurité financière et d'accès aux soins de santé pour la population âgée. En 2024, le groupe d'âge 19-45 se distingue comme la force dominante, représentant 35,6% de la part du marché indien de l'assurance maladie et médicale, reflétant la demande significative de couverture santé parmi la population en âge de travailler.

Bien que des primes plus élevées défient la tranche d'âge 46-60, les améliorations de groupe subventionnées par l'employeur fournissent un certain soulagement, permettant une meilleure accessibilité et l'accès à des plans de santé complets. Les couvertures familiales flottantes, avec des couvertures pédiatriques, assurent une pénétration robuste parmi les mineurs en répondant aux besoins de santé des membres de famille plus jeunes. De plus, les assureurs introduisent maintenant des bénéfices pour les troubles du développement, répondant aux besoins précédemment négligés et élargissant la portée de la couverture pour inclure un spectre plus large de conditions de santé.

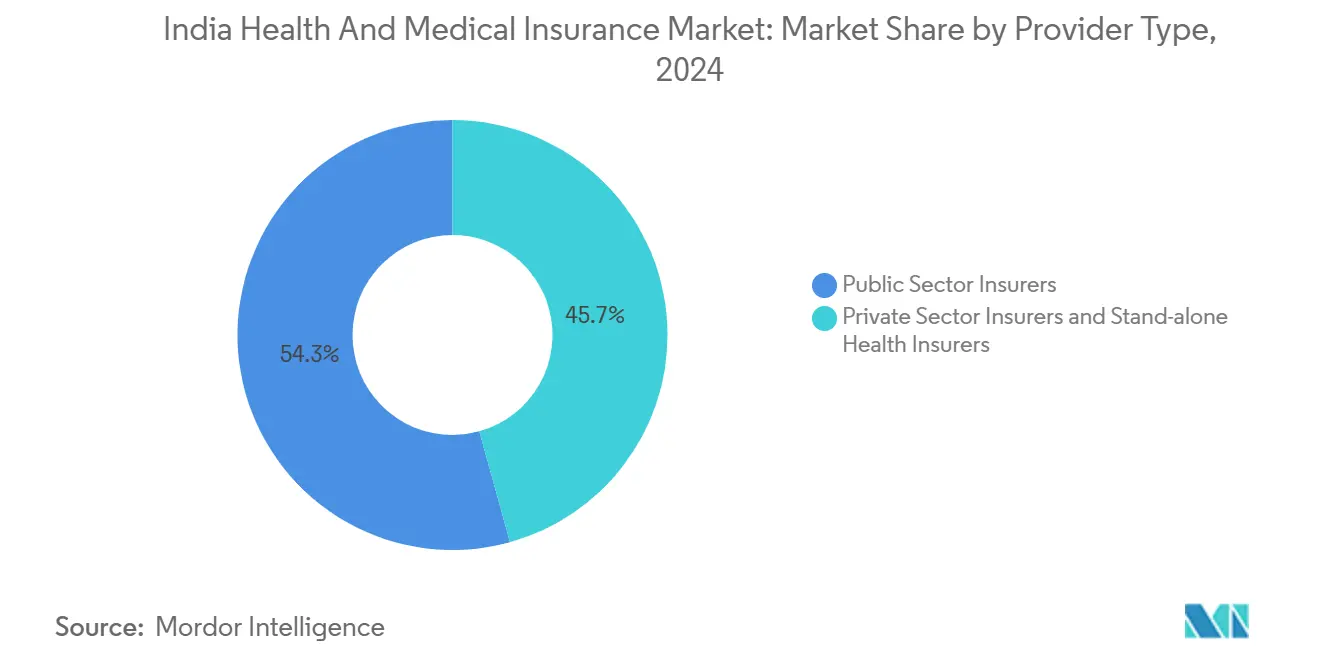

Par type de prestataire : les spécialistes autonomes gagnent du terrain

Les assureurs maladie autonomes enregistrent un TCAC de 17,32% en raison d'un focus plus net et d'un service de réclamations axé sur le numérique. Les assureurs du secteur privé détiennent collectivement une part de 54,3%, aidés par des itérations de produits plus rapides et un support client supérieur. Les acteurs publics perdent leur part mais restent critiques dans l'expansion rurale et l'accessibilité des polices. La taille du marché indien de l'assurance maladie et médicale attribuée aux spécialistes autonomes devrait dépasser 6 milliards USD d'ici 2030.

Les clients urbains s'attendent désormais à la souscription assistée par IA, aux réseaux hospitaliers sans numéraire, et aux avenants en un clic comme offres standard. Cette demande croissante de solutions technologiques avancées remodèle le paysage concurrentiel, obligeant les adopteurs plus lents à soit forger des partenariats stratégiques pour rester pertinents soit considérer quitter le marché complètement.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par canal de distribution : la disruption numérique s'accélère

Les agents et courtiers continuent de sécuriser la moitié de toutes les clôtures de polices, maintenant leur importance dans le paysage de distribution. Cependant, les canaux numériques et en ligne s'étendent rapidement, enregistrant un TCAC robuste de 22,34%. Ces canaux gagnent en traction en raison de leur commodité, accessibilité, et capacité à répondre aux consommateurs technophiles. Les applications de paiement intègrent de plus en plus des offres d'assurance, convertissant les achats impulsifs en polices réelles tout en améliorant l'accessibilité grâce aux options de paiement de primes mensuelles. Cette tendance remodèle le comportement des consommateurs et stimule la croissance dans l'espace de l'assurance numérique. Pendant ce temps, la bancassurance fait face à des plafonds de concentration potentiels de l'IRDAI, ce qui pourrait limiter la dépendance à quelques partenaires bancaires. Cette poussée réglementaire encourage les assureurs à diversifier leurs réseaux de distribution pour atténuer les risques et assurer une croissance durable.

Les stratégies omnicanales deviennent un focus clé, intégrant les portails d'auto-service avec le support de conseillers. Cette approche hybride réduit les coûts d'acquisition et assure également une expérience client personnalisée, trouvant un équilibre entre l'automatisation et l'interaction humaine. Le marché indien de l'assurance maladie réduit activement sa dépendance historique excessive à toute classe d'intermédiaire unique. Ce changement améliore la résilience du marché, le rendant mieux équipé pour résister aux changements réglementaires ou aux perturbations économiques, et favorisant un écosystème de distribution plus équilibré et robuste.

Analyse géographique

La part de 28,1% de l'Inde de l'Ouest en 2024 dérive de l'écosystème des services financiers de Mumbai, des clusters IT et automobiles de Pune, et des corridors industriels du Gujarat. Les hôpitaux tertiaires robustes à Mumbai et Ahmedabad facilitent les couvertures de haute valeur, rendant la taille du marché indien de l'assurance maladie et médicale dans l'Inde de l'Ouest le plus grand bassin régional. L'Inde du Sud, cependant, dépasse tous les autres à 12,56% de TCAC. La main-d'œuvre technologique de Bangalore et Hyderabad, l'afflux de tourisme médical de Chennai, et la haute sensibilisation santé du Kerala se combinent pour approfondir la pénétration.

L'Inde du Nord montre une traction mixte. La base de cols blancs de Delhi stimule des tailles de billets moyennes élevées, tandis que les revenus agricoles du Punjab soutiennent l'adoption croissante des couvertures familiales flottantes. L'Uttar Pradesh et le Bihar, malgré de grandes populations, traînent en raison de revenus par habitant plus faibles et de réseaux de prestataires inégaux. L'Inde de l'Est continue de sous-performer en pénétration ; néanmoins, les services financiers de Kolkata et les parcs IT émergents de Bhubaneswar sont des points brillants de niche pour les stratégies de déploiement ciblées. Les lacunes d'infrastructure régionales façonnent la conception de produits, et les avenants de téléconsultation gagnent la traction la plus forte là où les soins tertiaires sont rares.

Paysage concurrentiel

Le marché indien de l'assurance maladie et médicale est modérément fragmenté. Les cinq premiers acteurs privés, avec quatre assureurs généraux publics, commandent une part modérée du marché. Pendant ce temps, les spécialistes autonomes et deux entrants uniquement numériques stimulent la disruption aux marges en introduisant des produits innovants et en tirant parti de la technologie pour améliorer l'expérience client. Alors que les moteurs de risque d'apprentissage automatique affinent les processus de souscription, la concurrence sur les prix s'intensifie, en particulier parmi les assureurs technophiles visant à attirer une base de clients plus large. L'acquisition planifiée par LIC d'un spécialiste de la santé, renforcée par son cadre d'agents de 200 000 personnes et la confiance de marque, est prête à déclencher une autre vague de consolidation, remodelant potentiellement le paysage concurrentiel. Dans un effort de transparence de service, Tata AIG divulgue un ratio de réclamations de 100%, établissant une référence pour l'industrie, tandis que Star Health fait face à un examen réglementaire sur son ratio de règlement de 82,31%, soulevant des préoccupations sur l'efficacité opérationnelle.

Les manœuvres stratégiques en 2024-2025 mettent en évidence un paysage industriel en évolution et les priorités changeantes des acteurs du marché. La participation de Bupa dans Niva Bupa est montée à 63%, soulignant son engagement à long terme envers le marché indien et sa confiance dans les opportunités de croissance future. ManipalCigna a célébré une décennie d'opérations avec un GWP notable de 205 millions USD, reflétant sa croissance constante et sa présence sur le marché. De plus, ICICI Pru, en collaboration avec RGA, a lancé la ligne centrée sur les femmes ' ICICI Pru Wish ', répondant aux besoins spécifiques des femmes et signalant un focus sur les offres de produits de niche. Alors que les assureurs visent à freiner les fuites de coûts et à sauvegarder les marges de souscription, les investissements dans l'analytique de fraude ont bondi de 25% d'une année sur l'autre, montrant l'approche proactive de l'industrie pour aborder les inefficacités et améliorer la rentabilité.

Leaders de l'industrie indienne de l'assurance maladie et médicale

New India Assurance Co. Ltd.

Star Health and Allied Insurance Co. Ltd.

ICICI Lombard General Insurance Co. Ltd.

HDFC ERGO General Insurance Co. Ltd.

Bajaj Allianz General Insurance Co. Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Life Insurance Corporation a divulgué des négociations avancées pour acquérir une participation majoritaire dans un assureur maladie autonome, avec une clôture attendue avant le 31 mars 2025.

- Juillet 2022 : L'Autorité nationale de santé a déployé le National Health Claims Exchange, reliant 50 assureurs et 200 hôpitaux pour l'adjudication en temps réel.

- Décembre 2024 : ICICI Pru et RGA ont lancé ' ICICI Pru Wish ', le premier plan vie-cum-santé de l'Inde dédié aux conditions spécifiques aux femmes.

- Octobre 2024 : Le gouvernement a dévoilé Ayushman Vay Vandana, accordant une couverture annuelle de 6 024 USD à tous les citoyens âgés de 70 ans et plus.

- Juin 2024 : ManipalCigna a marqué une décennie d'opérations, rapportant 205 millions USD de GWP et doublant sa part de marché sur cinq ans.

- Juin 2024 : Bajaj Allianz General s'est associé avec Axis Bank pour étendre sa portée à travers 5 250 succursales.

Portée du rapport sur le marché indien de l'assurance maladie et médicale

Un plan d'assurance maladie et médicale est un plan qui paie ou partage les coûts des soins médicaux. Ces plans sont classés comme assurance maladie commerciale car ils sont fournis par des compagnies d'assurance gouvernementales, privées et autonomes de santé. Le rapport couvre également une analyse de contexte complète du marché indien de l'assurance maladie et médicale, incluant l'évaluation de l'économie et la contribution des secteurs à l'économie, un aperçu du marché des segments clés et les tendances émergentes dans les segments de marché, la dynamique du marché, les perspectives, et les statistiques clés. Le marché indien de l'assurance maladie et médicale est segmenté par type de prestataire d'assurance (public, privé, assureurs maladie autonomes), type de client (entreprise et non-entreprise), type de couverture (individuelle, familiale ou flottante), type de produit (spécifique à la maladie et général), démographie (mineurs, adultes, citoyens âgés), et par canal de distribution (direct aux clients, courtiers, agents individuels, agents d'entreprise, en ligne, bancassurance, et autres canaux de distribution). Le rapport offre la taille du marché et les prévisions pour le marché indien de l'assurance maladie et médicale en valeur (millions USD) pour tous les segments ci-dessus.

| Assurance maladie individuelle |

| Assurance maladie familiale flottante et collective |

| Plans pour citoyens âgés |

| Couverture des maladies critiques |

| Top-Up et Super Top-Up |

| Hospitalisation en régime interne |

| Consultations externes et soins de jour (OPD) |

| Traitement à domicile |

| Couverture maternité et nouveau-né |

| Traitements alternatifs (AYUSH) |

| 0-18 ans |

| 19-45 ans |

| 46-60 ans |

| ≥ 61 ans |

| Assureurs du secteur public |

| Assureurs du secteur privé |

| Assureurs maladie autonomes |

| Agents et courtiers |

| Bancassurance |

| Numérique / En ligne |

| Ventes directes |

| Ventes d'entreprise (polices collectives) |

| Inde du Nord |

| Inde du Sud |

| Inde de l'Est |

| Inde de l'Ouest |

| Par type de police | Assurance maladie individuelle |

| Assurance maladie familiale flottante et collective | |

| Plans pour citoyens âgés | |

| Couverture des maladies critiques | |

| Top-Up et Super Top-Up | |

| Par type de couverture | Hospitalisation en régime interne |

| Consultations externes et soins de jour (OPD) | |

| Traitement à domicile | |

| Couverture maternité et nouveau-né | |

| Traitements alternatifs (AYUSH) | |

| Par démographie (groupe d'âge) | 0-18 ans |

| 19-45 ans | |

| 46-60 ans | |

| ≥ 61 ans | |

| Par type de prestataire | Assureurs du secteur public |

| Assureurs du secteur privé | |

| Assureurs maladie autonomes | |

| Par canal de distribution | Agents et courtiers |

| Bancassurance | |

| Numérique / En ligne | |

| Ventes directes | |

| Ventes d'entreprise (polices collectives) | |

| Par région | Inde du Nord |

| Inde du Sud | |

| Inde de l'Est | |

| Inde de l'Ouest |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché indien de l'assurance maladie et médicale ?

Le marché se situe à 14,64 milliards USD en 2025 et est en cours d'atteindre 21,63 milliards USD d'ici 2030.

Quel type de police croît le plus rapidement ?

La couverture des maladies critiques devrait s'étendre à un TCAC de 17,50% jusqu'en 2030, le plus rapide parmi toutes les catégories de polices.

Comment les canaux numériques changent-ils la distribution ?

Les ventes numériques et en ligne croissent à 22,34% de TCAC en raison des coûts d'acquisition faibles, de l'émission de polices instantanée, et des offres d'assurance intégrées dans les applications de paiement.

Quel rôle Ayushman Bharat joue-t-il dans la croissance du marché ?

Le régime couvre déjà plus de 580 millions de personnes et a récemment ajouté tous les citoyens âgés de 70 ans et plus, élargissant la base de clients et normalisant l'assurance à travers les tranches de revenus.

Quelle région montre la dynamique de croissance la plus forte ?

L'Inde du Sud mène en croissance avec un TCAC prévu de 12,56%, propulsé par les revenus du secteur technologique et l'infrastructure de santé avancée.

Dernière mise à jour de la page le: