Taille et Part du Marché des Voitures d'Occasion

Analyse du Marché des Voitures d'Occasion par Mordor Intelligence

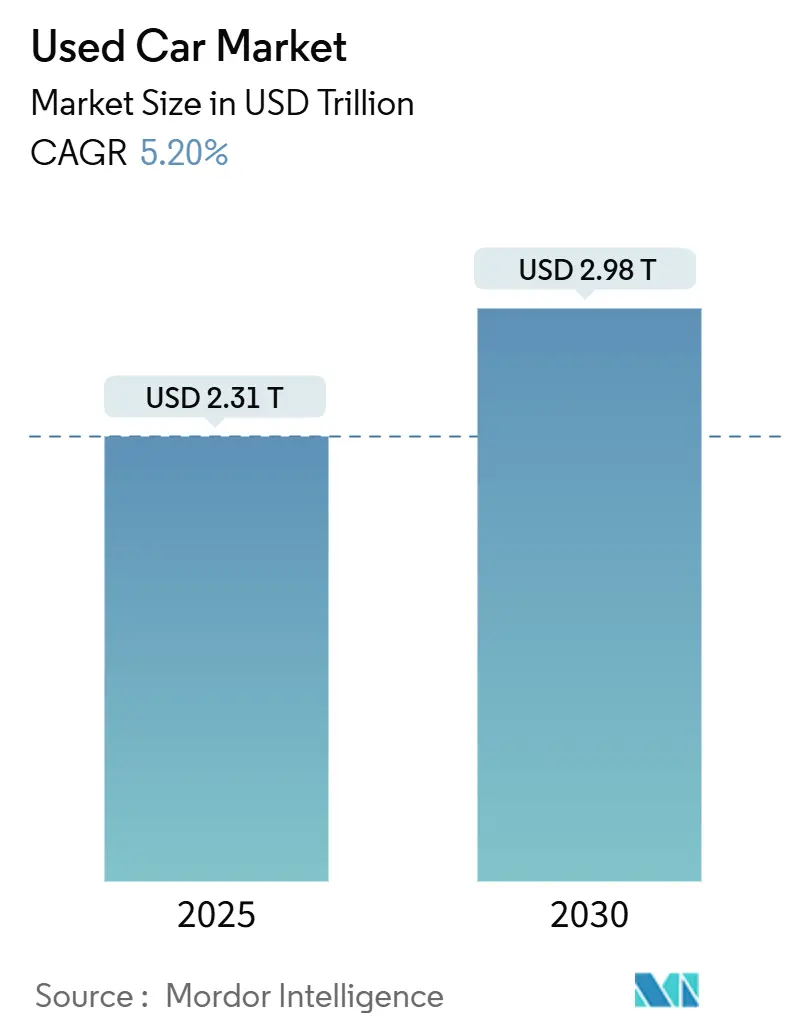

Le Marché des Voitures d'Occasion était évalué à 2,31 billions USD en 2025 et devrait grimper à 2,98 billions USD d'ici 2030, se traduisant par un TCAC stable de 5,20 %. Cette trajectoire confirme que le marché des voitures d'occasion reste résilient malgré la pression inflationniste sur les consommateurs et la volatilité de la chaîne d'approvisionnement. La croissance est soutenue par l'élargissement de l'écart de prix entre les véhicules neufs et d'occasion, l'essor des plateformes de vente au détail numériques, et la maturation des programmes de véhicules d'occasion certifiés (CPO) qui atténuent les préoccupations de qualité pour les seconds propriétaires. L'Asie-Pacifique offre l'expansion régionale la plus rapide à mesure que l'augmentation des niveaux de revenus et l'urbanisation rapide poussent les primo-accédants vers une mobilité abordable. Pendant ce temps, les pénuries d'approvisionnement de véhicules quasi-neufs suite à la pandémie augmentent les valeurs résiduelles et renforcent le pouvoir de fixation des prix des concessionnaires, bien qu'elles contraignent également la rotation des stocks pour de nombreux vendeurs.

Points Clés du Rapport

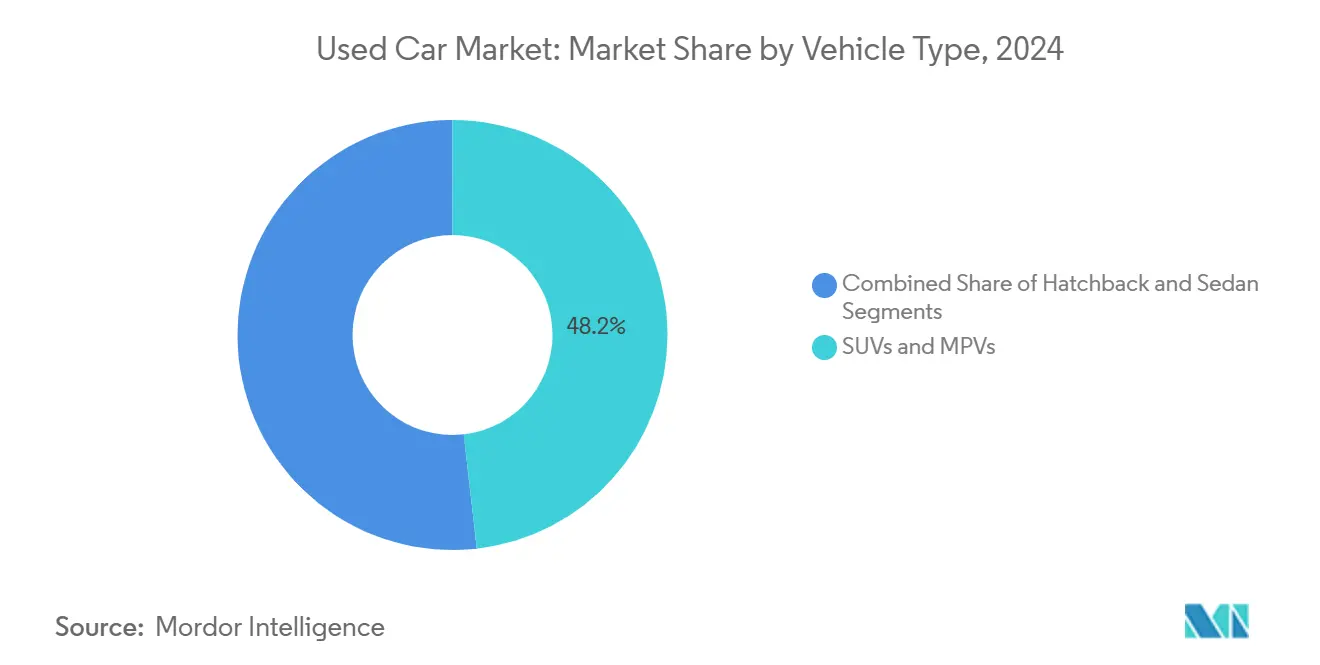

- Par type de véhicule, les SUV et MPV ont dominé avec 48,21 % de part du marché des voitures d'occasion en 2024, et le segment devrait progresser au TCAC le plus rapide de 9,50 % entre 2025 et 2030.

- Par type de vendeur, le canal non organisé a commandé 68,54 % de la taille du marché des voitures d'occasion en 2024, tandis que les détaillants organisés affichent le TCAC le plus élevé de 12,05 % jusqu'en 2030.

- Par type de carburant, les véhicules à essence représentaient 65,65 % de la taille du marché des voitures d'occasion en 2024 ; les modèles électriques enregistrent le TCAC le plus rapide de 16,40 % sur la période de prévision.

- Par canal de vente, les concessions hors ligne ont capturé 70,38 % des transactions en 2024, pourtant les plateformes en ligne enregistreront un TCAC de 14,20 % jusqu'en 2030.

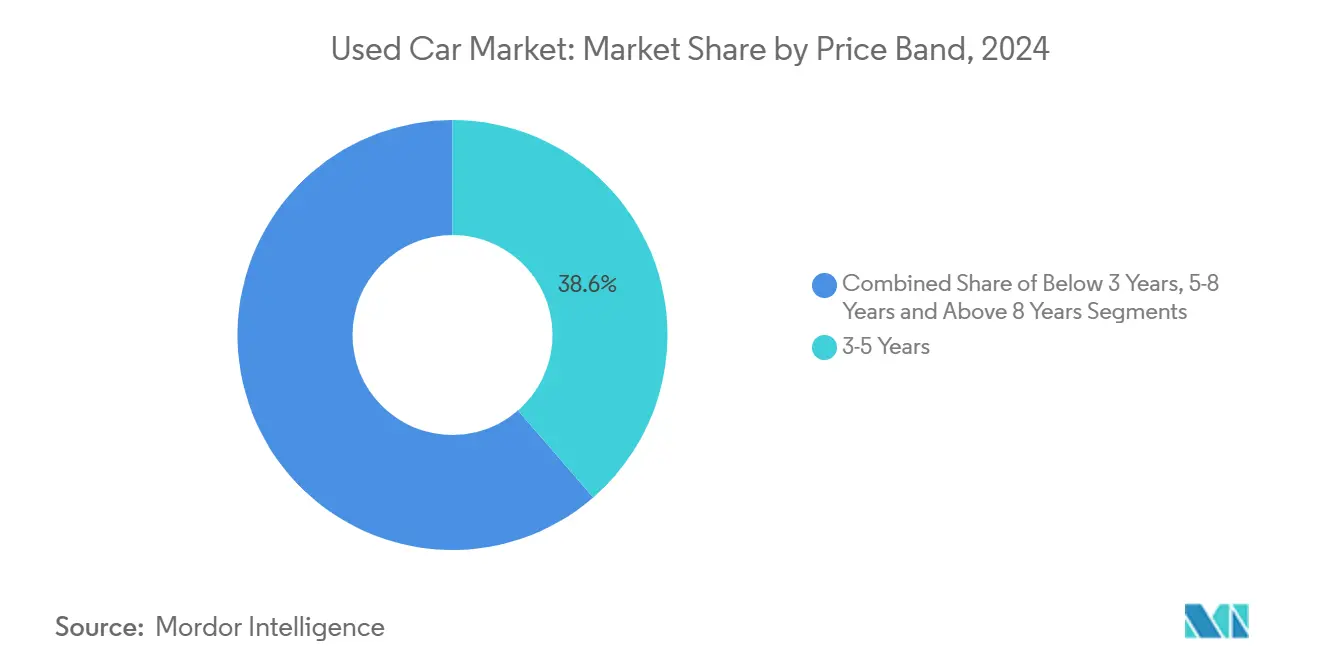

- Par âge du véhicule, les voitures de 3 à 5 ans représentaient 38,64 % de la part du marché des voitures d'occasion en 2024, tandis que la cohorte de moins de 3 ans montre le TCAC le plus rapide de 12,30 %.

- Par kilométrage, les unités dans la tranche 20 001-50 000 km détenaient une part de 40,20 % en 2024, tandis que les véhicules de moins de 20 000 km ont enregistré un TCAC de 10,30 %.

- Par gamme de prix, les voitures tarifées en dessous de 10 000 USD représentaient 48,92 % de part en 2024 ; le niveau au-dessus de 30 000 USD s'étend à un TCAC de 8,70 % jusqu'en 2030.

- Par géographie, l'Amérique du Nord a contribué à 38,06 % de la valeur 2024, pourtant l'Asie-Pacifique livre le TCAC régional le plus élevé de 7,90 % jusqu'en 2030.

Tendances et Perspectives du Marché Mondial des Voitures d'Occasion

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur Prévision TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Hausse des Prix des Voitures Neuves | +1.2% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Expansion des Plateformes de Vente au Détail Numériques | +1.8% | Mondial (dirigé par l'Amérique du Nord et l'Asie-Pacifique) | Moyen terme (2-4 ans) |

| Croissance des Programmes CPO OEM | +0.9% | Amérique du Nord et Europe ; expansion vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Poussée de la Mobilité sur les Marchés Émergents | +1.1% | Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud | Long terme (≥ 4 ans) |

| Certification OTA des Batteries EV Gagne du Terrain | +0.7% | Marchés matures EV dans le monde | Long terme (≥ 4 ans) |

| Garanties de Rachat Soutenues par OEM | +0.6% | Amérique du Nord et Europe ; programmes pilotes en Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Hausse des Prix des Voitures Neuves

Les prix moyens des véhicules neufs ont grimpé à 49 000 USD en 2024, élargissant l'écart avec les équivalents d'occasion tarifés près de 33 000 USD. L'écart de 16 000 USD est le plus large jamais enregistré et pousse même les ménages à revenus plus élevés vers des choix d'occasion[1]"Le Prix Moyen des Voitures Neuves Grimpe à un Record de 49 000 USD," Bloomberg News, Bloomberg.com. Les constructeurs automobiles ont concentré la production sur les finitions premium pendant les pénuries de semi-conducteurs, gonflant les prix d'étiquette sur les modèles populaires tels que la Cadillac CT5 jusqu'à 23 %. Par conséquent, un acheteur américain sur cinq fait maintenant face à des paiements mensuels supérieurs à 1 000 USD, renforçant la demande pour le marché des voitures d'occasion plus abordable.

Expansion des Plateformes de Vente au Détail Numériques

Les plateformes en ligne ont enregistré une croissance majeure du volume de transactions, alors que 83 % des acheteurs ont commencé leur recherche de véhicule sur les sites web des concessionnaires. L'acquisition de Caramel par eBay en janvier 2025 rationalise les échanges consommateur-à-consommateur, tandis que l'achat de 2,2 milliards USD par Carvana des 56 sites d'enchères d'ADESA sécurise l'échelle d'approvisionnement et de logistique en amont[2]"eBay Achète Caramel pour Simplifier les Transactions de Voitures d'Occasion," Personnel TechCrunch, TechCrunch.com. Ces mouvements soulignent l'intensité capitalistique requise pour construire des empreintes e-commerce verticalement intégrées à l'échelle nationale dans le marché des voitures d'occasion.

Pénétration OEM des Véhicules d'Occasion Certifiés

Toyota, Ford et BMW ont déployé des inspections numériques améliorées et des garanties étendues pour leurs flottes CPO en 2024, répondant aux préoccupations de qualité persistantes et sauvegardant les revenus de voie de service[3]"Aperçu du Marché des Véhicules d'Occasion Certifiés 2025," Analystes Cox Automotive, Coxautoinc.com. Polestar a complété son programme avec des certificats de santé de batterie pour les VE d'occasion, établissant un précédent que d'autres devraient suivre. Les schémas CPO génèrent des données de propriété précieuses qui informent les futurs produits de conception et de financement tout en renforçant la fidélité à la marque.

Garanties de Rachat OEM

Les fabricants, y compris Hyundai et GM, pilotent des schémas de rachat garantis qui verrouillent les valeurs résiduelles et assurent la liquidité pour les propriétaires planifiant des mises à niveau précoces. Le mécanisme réduit le risque de dépréciation perçu et maintient les clients dans l'écosystème de marque pour l'entretien et les accessoires.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur Prévision TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Pénurie de Véhicules Quasi-Neufs Post-COVID | −1.2% | Mondial, plus sévère en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Accès Limité au Financement de Voitures d'Occasion | −0.8% | Mondial, aigu sur les marchés émergents | Court terme (≤ 2 ans) |

| Réglementations d'Émission d'Importation Plus Strictes | −0.5% | Europe et Amérique du Nord, expansion mondiale | Moyen terme (2-4 ans) |

| Préoccupations Croissantes de Confidentialité des Données d'Infodivertissement | −0.3% | Mondial, concentré sur les marchés régulés en confidentialité | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Financement Limité de Voitures d'Occasion

Les taux de prêt d'occasion moyens ont augmenté à 14,73 % TAP en 2025 alors que les prêteurs resserraient les seuils de score. Les taux élevés ajoutent des milliers d'intérêts à vie, érodant l'accessibilité pour les acheteurs grand public. En Inde et dans certaines parties de l'Afrique, de nombreux ménages restent en dehors des bases de données de crédit formelles, forçant les achats en espèces et supprimant la demande adressable. Le scoring de crédit alternatif utilisant les historiques de portefeuille mobile émerge mais reste à petite échelle et fait face à un examen réglementaire.

Crise d'Approvisionnement de Véhicules Quasi-Neufs Post-COVID

Les fermetures d'usines en 2020-2021 ont réduit la production mondiale de millions d'unités, créant une pénurie durable de véhicules de 1 à 3 ans qui ancrent habituellement le stock CPO. Les concessionnaires rapportent des prix d'enchères records pour les SUV compacts et les hybrides, avec certaines Toyota de fin de modèle atteignant des primes supérieures au PDSF original. Les consommateurs qui ne peuvent pas trouver d'options quasi-neuves retardent soit les achats soit se déplacent vers des voitures plus anciennes à kilométrage plus élevé, ce qui augmente les réclamations de garantie post-vente et entame la satisfaction client.

Analyse des Segments

Par Type de Véhicule : La Domination SUV Remodèle la Dynamique du Marché

Les SUV et MPV contrôlaient 48,21 % de part du marché des voitures d'occasion en 2024. Le segment devrait croître à un TCAC robuste de 9,50 % à mesure que les constructeurs automobiles lancent des générations successives de crossovers compacts qui combinent efficacité énergétique avec sièges plus élevés. La Tesla Model Y et la Ford Mustang Mach-E apparaissent maintenant en quantités significatives, signalant que les SUV électriques approfondiront le leadership du segment. Les berlines conservent leur pertinence parmi les acheteurs budgétaires et les flottes de covoiturage, tandis que les berlines compactes attirent les navetteurs urbains recherchant des coûts d'exploitation plus bas et un stationnement plus facile.

L'inclinaison continue vers des styles de carrosserie plus grands entraîne des changements dans l'infrastructure des concessions. Les baies de service nécessitent des élévateurs de plus grande capacité et plus d'espace de stockage pour des panneaux plus volumineux. Les partenaires logistiques ajustent également les configurations de transporteurs pour adapter plus de SUV par transport. Les stratégies de marketing mettent l'accent sur la polyvalence et la sécurité familiale, thèmes qui résonnent avec une répartition démographique plus large dans le marché des voitures d'occasion.

Note: Parts de Segments de Tous les Segments Individuels Disponibles à l'Achat du Rapport

Par Type de Vendeur : Les Acteurs Organisés Gagnent du Terrain grâce à la Technologie

Les concessionnaires non organisés détenaient 68,54 % de la taille du marché des voitures d'occasion en 2024, pourtant les chaînes organisées sont prévues pour un TCAC de 12,05 % jusqu'en 2030 en raison de la transparence supérieure et de la portée de garantie nationale. Les rapports d'inspection numériques, les politiques de retour de sept jours, et le financement intégré offrent une différenciation entre les détaillants formels et les vendeurs de trottoir. En Inde, la part organisée devrait grimper de 30 % à 50 % d'ici 2030 à mesure que les plateformes telles que Cars24 étendent les empreintes rurales et introduisent des services de ramassage à domicile.

Les dépenses en capital sur les logiciels propriétaires et les centres de reconditionnement restent élevées. En conséquence, le capital-investissement continue d'injecter des fonds dans les acteurs avec échelle de réseau et feuilles de route technologiques. Les petits lots indépendants font face à une compression des marges et pivotent souvent vers des segments de niche comme les voitures vintage ou les fourgonnettes commerciales.

Par Type de Carburant : Les Véhicules Électriques Émergent Malgré les Contraintes d'Infrastructure

Les unités à essence commandent encore 65,65 % de la taille du marché des voitures d'occasion, mais les VE d'occasion dépassent les autres carburants avec un TCAC de 16,40 % jusqu'en 2030. Les premiers adopteurs échangent des modèles de première génération pour des successeurs à plus longue portée, libérant l'approvisionnement dans les pipelines des concessionnaires. Les volumes diesel s'amenuisent à mesure que les zones à faibles émissions s'étendent en Europe, tandis que les hybrides sécurisent un terrain d'entente pour les acheteurs méfiants de l'infrastructure de recharge limitée.

La notation de santé de batterie devient un facteur décisif dans la découverte de prix. Les véhicules avec des scores d'état de santé supérieurs à 90 % sécurisent des primes, tandis que ceux en dessous de 80 % font face à des remises importantes. Les vendeurs annoncent des bundles de chargeurs domestiques gratuits et des tarifs utilitaires réduits pour adoucir les offres VE dans les régions où la densité de recharge publique reste faible.

Par Canal de Vente : La Transformation Numérique s'Accélère

Les concessions physiques représentaient 70,38 % des transactions en 2024. Les ventes en ligne, cependant, devraient augmenter à un TCAC de 14,20 % jusqu'en 2030 à mesure que l'achat sans contact gagne la confiance. Le modèle omnicanal de CarMax permet aux clients de réserver des véhicules via mobile, compléter la paperasse en ligne, et finaliser le ramassage dans n'importe quelle succursale du réseau. Les consommateurs urbains gravitent vers des parcours entièrement en ligne, tandis que les acheteurs ruraux préfèrent un essai routier avant paiement.

Les chatbots et les visites vidéo AI raccourcissent les cycles de décision. Certaines plateformes intègrent des devis d'assurance et des approbations de prêt instantanées au checkout. Les partenariats de livraison de dernier kilomètre avec les entreprises logistiques assurent que les voitures atteignent les acheteurs dans les 72 heures dans la plupart des villes de premier niveau.

Par Âge du Véhicule : Le Point Optimal Émerge dans la Gamme 3-5 Ans

La cohorte 3-5 ans a capturé 38,64 % de la part du marché des voitures d'occasion en 2024, bénéficiant des garanties d'usine résiduelles et de l'infodivertissement moderne. La tranche en dessous de 3 ans montre le TCAC le plus rapide de 12,30 % jusqu'en 2030 à mesure que les retours de fin de bail gonflent l'approvisionnement. Les OEM exploitent le pool pour alimenter les pipelines CPO et retenir les clients à travers les programmes de financement de fidélité.

Les tranches plus anciennes au-dessus de huit ans restent stables parmi les acheteurs privés soucieux des coûts et les flottes de petites entreprises. Pourtant, l'augmentation des factures de réparation et le resserrement des règles d'émission encouragent la mise au rebut dans plusieurs marchés matures, poussant l'âge moyen des véhicules plus bas au fil du temps.

Note: Parts de Segments de Tous les Segments Individuels Disponibles à l'Achat du Rapport

Par Kilométrage : Les Véhicules à Faible Kilométrage Commandent une Prime

Les voitures avec 20 001-50 000 km au compteur représentaient 40,20 % de la taille du marché des voitures d'occasion en 2024. Le travail à distance a réduit la conduite annuelle, produisant plus de véhicules dans la catégorie sub-20 000 km, qui présente un TCAC de 10,30 %. Les concessionnaires mettent en évidence les journaux télématiques et les tampons de service pour vérifier l'utilisation légère. Les voitures à kilométrage élevé au-dessus de 100 000 km trouvent des acheteurs dans les zones rurales où la main-d'œuvre mécanique abordable compense l'entretien plus élevé.

Les tranches de kilométrage influencent également la tarification de garantie. De nombreux détaillants regroupent maintenant des plans de service de trois ans dans les unités en dessous de 50 000 km pour verrouiller les revenus de voie de service tout en rassurant les acheteurs sur les coûts de maintenance.

Par Gamme de Prix : L'Accessibilité Entraîne la Croissance du Volume

Les véhicules en dessous de 10 000 USD détenaient 48,92 % de part du total des transactions en 2024. La tarification de niveau intermédiaire de 10 001 USD à 30 000 USD capture les besoins familiaux pour des caractéristiques de sécurité plus récentes. La dépréciation de luxe canalise les berlines premium et les SUV électriques dans la tranche au-dessus de 30 000 USD, qui est prévue pour un TCAC de 8,70 % jusqu'en 2030. Les formats d'abonnement émergent pour distribuer l'étiquette plus élevée sur des frais mensuels fixes sans fardeau de propriété.

Les contraintes de crédit dictent l'élasticité du segment. Les chutes de taux d'intérêt se traduisent rapidement en tranches de billets plus élevées à mesure que les emprunteurs qualifiés passent à des voitures plus jeunes à kilométrage plus faible. Inversement, les pics de taux poussent les acheteurs vers le bas de l'échelle de prix et étendent les termes de prêt.

Analyse Géographique

Le marché nord-américain des voitures d'occasion reste le plus grand contributeur régional avec une part de 38,06 % en 2024, bénéficiant d'un flux constant de retours de bail et d'une infrastructure de financement mature qui soutient la rotation rapide des stocks. La croissance se modère à mesure que les niveaux de possession de véhicules approchent la saturation, pourtant les détaillants omnicanaux continuent d'ajouter de la capacité et déploient des moteurs de tarification pilotés par l'IA pour lisser la volatilité de gros. L'Europe suit en termes de valeur, mais son expansion est façonnée par la législation d'émission qui pousse les acheteurs loin des modèles diesel plus anciens vers les unités à essence et hybrides à faibles émissions. Le commerce transfrontalier à l'intérieur du bloc améliore la liquidité, particulièrement pour les pays à conduite à droite s'approvisionnant en stock du Royaume-Uni après le BREXIT. En même temps, les groupes de concessionnaires accélèrent la consolidation pour standardiser les protocoles de véhicules d'occasion certifiés et concurrencer avec les entrants en ligne.

La région Asie-Pacifique livre la croissance la plus rapide avec 7,90 % parmi toutes les géographies. Le marché chinois des voitures d'occasion devrait atteindre 385 milliards USD en 2025 après que les régulateurs ont supprimé les restrictions de transfert au niveau provincial, débloquant les échanges intercités qui raccourcissent les jours de vente pour la Flotte Mondiale. L'Inde vise un chiffre d'affaires de 5 billions INR (60,2 milliards USD) d'ici EF 2028 à mesure que l'harmonisation GST et la pénétration des smartphones étendent les listes numériques. Le Japon exploite un yen faible pour exporter des SUV compacts de cinq ans vers l'Afrique et l'Océanie, amortissant la pression de prix domestique et élargissant le rôle de hub d'exportation des maisons d'enchères locales. Le résultat est une taille croissante du marché des voitures d'occasion Asie-Pacifique qui compense l'élan plus lent dans les économies occidentales matures.

L'Amérique du Sud regagne de l'élan à mesure que la stabilité macro revient, avec le Brésil enregistrant un sommet de 10 ans dans les ventes de véhicules neufs pendant 2024 qui alimentera l'approvisionnement futur pour le marché régional des voitures d'occasion, Coatings World. Les écarts de financement restent larges, et la volatilité monétaire complique l'approvisionnement en stocks, poussant les concessionnaires à s'appuyer davantage sur les retours de bail domestiques et les flottes ex-location. Au Moyen-Orient et en Afrique, les Émirats Arabes Unis et l'Arabie Saoudite dominent les volumes à mesure que les marques japonaises et coréennes jouissent de valeurs de revente fortes sous des conditions climatiques difficiles. Dubaï pilote des titres numériques basés sur blockchain pour freiner la fraude au compteur kilométrique, tandis que les garanties d'usine de dix ans de l'Afrique du Sud renforcent la confiance dans les achats de fin de modèle. Ensemble, ces régions émergentes fournissent un potentiel de hausse à long terme, bien que les lacunes d'infrastructure et l'accès au crédit continuent de restreindre la capture de part du marché des voitures d'occasion.

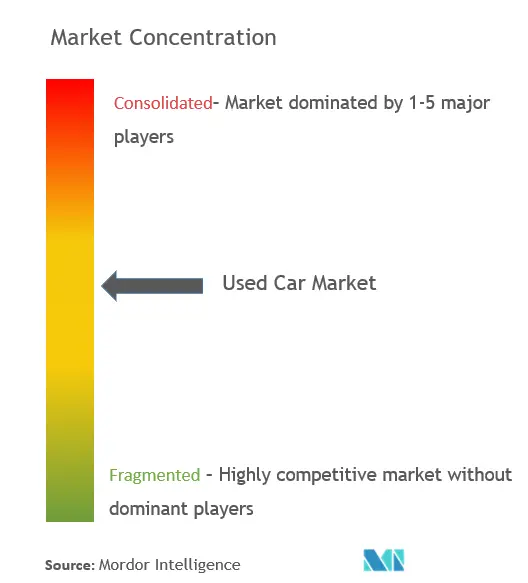

Paysage Concurrentiel

Le marché des voitures d'occasion reste fragmenté. CarMax, suivi par Lithia Motors, AutoNation, Penske Automotive, et Carvana. L'intégration verticale définit la stratégie récente. L'acquisition d'ADESA par Carvana ajoute de la capacité de gros, des centres de reconditionnement, et des cours de stockage qui réduisent les coûts logistiques par unité.

L'adoption de technologie différencie les concurrents plus que l'empreinte physique. Avery, un moteur d'acquisition IA lancé par AutoVision en 2025, prédit les plafonds d'enchères aux enchères et les prix de sortie au détail, réduisant les erreurs d'évaluation. CarMax a déployé des tableaux de bord d'état de batterie en temps réel pour construire la confiance des acheteurs dans son inventaire VE croissant. Penske Automotive investit dans un logiciel de gestion de concessionnaire à travers Pinewood North America pour resserrer les rotations de stocks et les attachements finance-et-assurance.

Des liens inter-industriels se forment. eBay exploite sa place de marché mondiale pour faciliter les transactions consommateur-à-consommateur, ciblant les segments de prix inférieurs inadaptés aux détaillants verticalement intégrés. Honda et Nissan ont divulgué des pourparlers de fusion en décembre 2024, faisant allusion à des réseaux CPO conjoints qui pourraient regrouper les données d'inspection et les budgets marketing. Les observateurs de l'industrie s'attendent à ce que le capital-investissement accélère les regroupements de clusters de concessionnaires régionaux, avec les dépenses technologiques et la compétence en analyse de données comme moteurs de valorisation primaires.

Leaders de l'Industrie des Voitures d'Occasion

-

CarMax Inc.

-

Cox Automotive

-

AutoNation

-

Arnold Clark Automobiles

-

Lithia UK

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Mai 2025 : Group 1 Automotive a acheté trois concessions de luxe en Floride et au Texas, ajoutant 330 millions USD de revenus annuels. eBay a acquis Caramel pour une somme non divulguée pour rationaliser les ventes de voitures en ligne entre particuliers.

- Février 2025 : ADESA a étendu son produit d'enchères en ligne chronométrées ADESA Clear, ajoutant des recommandations de véhicules basées sur l'IA.

- Janvier 2025 : eBay a acquis Caramel pour une somme non divulguée pour rationaliser les ventes de voitures en ligne entre particuliers.

Portée du Rapport sur le Marché Mondial des Voitures d'Occasion

Une voiture d'occasion, un véhicule d'occasion, ou une voiture de seconde main, est un véhicule qui a précédemment eu un ou plusieurs propriétaires au détail. D'autre part, un véhicule d'occasion certifié (CPO) est un véhicule d'occasion qui a été extensivement inspecté (inspection pré-achat) et expertement reconditionné.

Le marché des voitures d'occasion est segmenté par type de véhicule, type de vendeur, et géographie. Basé sur le type de véhicule, le marché est segmenté en berlines compactes, berlines, véhicules utilitaires sport, et véhicules polyvalents. Basé sur le type de vendeur, le marché est segmenté en organisé et non organisé. Basé sur la géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, et le Reste du Monde. Pour chaque segment, la taille du marché et les prévisions ont été faites basées sur la valeur (milliards USD).

| Berlines Compactes |

| Berlines |

| SUV et MPV |

| Organisé |

| Non Organisé |

| Essence |

| Diesel |

| Hybride |

| Électrique |

| Autres Carburants Alternatifs |

| Plateformes En Ligne |

| Concessions Hors Ligne |

| Moins de 3 Ans |

| 3 - 5 Ans |

| 5 - 8 Ans |

| Plus de 8 Ans |

| Moins de 20 000 km |

| 20 001 - 50 000 km |

| Plus de 50 000 km |

| Moins de 10 000 USD |

| 10 001 USD - 30 000 USD |

| Plus de 30 000 USD |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | |

| Afrique du Sud | |

| Égypte | |

| Turquie | |

| Reste du Moyen-Orient |

| Par Type de Véhicule | Berlines Compactes | |

| Berlines | ||

| SUV et MPV | ||

| Par Type de Vendeur | Organisé | |

| Non Organisé | ||

| Par Type de Carburant | Essence | |

| Diesel | ||

| Hybride | ||

| Électrique | ||

| Autres Carburants Alternatifs | ||

| Par Canal de Vente | Plateformes En Ligne | |

| Concessions Hors Ligne | ||

| Par Âge du Véhicule | Moins de 3 Ans | |

| 3 - 5 Ans | ||

| 5 - 8 Ans | ||

| Plus de 8 Ans | ||

| Par Kilométrage | Moins de 20 000 km | |

| 20 001 - 50 000 km | ||

| Plus de 50 000 km | ||

| Par Gamme de Prix | Moins de 10 000 USD | |

| 10 001 USD - 30 000 USD | ||

| Plus de 30 000 USD | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Afrique du Sud | ||

| Égypte | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

Questions Clés Répondues dans le Rapport

Quelle est la valeur actuelle du marché des voitures d'occasion ?

Le marché des voitures d'occasion a atteint 2,31 billions USD en 2025 et devrait augmenter à 2,98 billions USD d'ici 2030 à un TCAC de 5,2 %.

Quel type de véhicule mène dans le marché des voitures d'occasion ?

Les SUV et MPV détiennent la tête avec 48,21 % de part en 2024 et devraient croître à un TCAC de 9,50 % jusqu'en 2030.

À quelle vitesse le canal de vente en ligne croît-il ?

Les transactions complétées entièrement en ligne augmentent à un TCAC de 14,20 %, bien que les concessions physiques conduisent encore 70,38 % des ventes en 2024.

Quel type de carburant montre la croissance la plus élevée dans le marché des voitures d'occasion ?

Les véhicules électriques enregistrent l'expansion la plus rapide avec un TCAC prévu de 16,40 % jusqu'en 2030, soutenus par des outils de certification de santé de batterie.

Quelles tendances de financement affectent les achats de voitures d'occasion ?

Les taux de prêt de voitures d'occasion moyens ont atteint 14,73 % en 2025, resserrant l'accès au crédit et encourageant les modèles de prêt alternatifs tels que les plateformes pair-à-pair.

Dernière mise à jour de la page le: