Taille du marché des protéines de soja

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 8.60 Milliards de dollars | |

| Taille du Marché (2029) | 10.89 Milliards de dollars | |

| Plus grande part par utilisateur final | L'alimentation animale | |

| CAGR (2024 - 2029) | 4.80 % | |

| Plus grande part par région | Amérique du Nord | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des protéines de soja

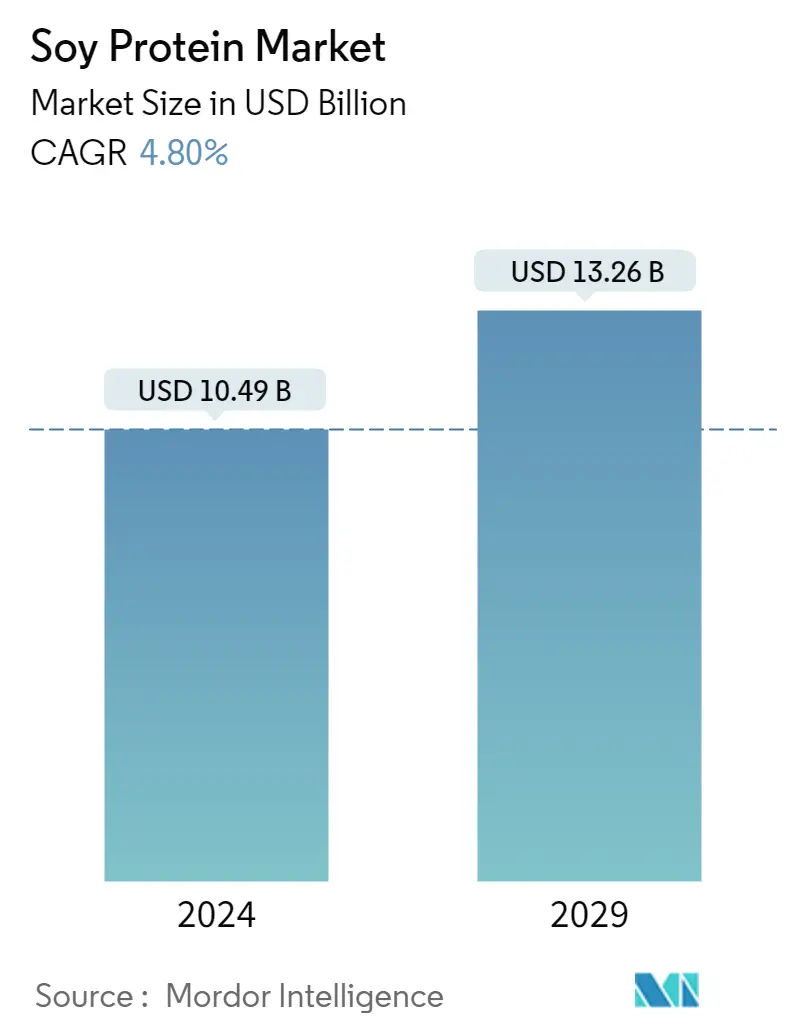

La taille du marché des protéines de soja est estimée à 10,49 milliards USD en 2024 et devrait atteindre 13,26 milliards USD dici 2029, avec une croissance de 4,80 % au cours de la période de prévision (2024-2029).

L'adéquation de la protéine de soja en raison de son facteur de digestibilité plus facile a dominé son application principalement dans le secteur de l'alimentation animale.

- Lutilisation dingrédients protéiques de soja dans lalimentation animale dépasse légèrement son utilisation dans les aliments et les boissons. Les protéines de soja, principalement sous forme de concentrés, sont largement utilisées dans lalimentation des animaux, des oiseaux et des poissons. Ses principales caractéristiques, telles quune digestibilité facile, une durée de conservation améliorée et un enrichissement en protéines, déterminent son application dans le segment des aliments et des boissons. En 2022, le segment de lalimentation animale était largement tiré par les concentrés qui répondaient à environ 55 % des besoins en protéines de soja.

- L'alimentation et les boissons constituent un autre secteur d'application crucial pour la protéine de soja, principalement dans le segment de la viande et des substituts de viande, attribué à des fonctionnalités multifonctions qui imitent la texture musculaire lorsqu'elles sont empilées dans des fibres droites, améliorant ainsi son utilisation pour la texture et l'enrichissement en protéines des substituts de viande. En 2022, le sous-segment des substituts de viande représentait environ 22 % du marché des protéines de soja. En termes de croissance, les suppléments restent le secteur qui connaît la croissance la plus rapide, avec un TCAC prévu de 5,95 % en volume au cours de la période de prévision, attribué au nombre croissant d'amateurs de fitness dans les économies développées comme les États-Unis, le Royaume-Uni et l'Allemagne.

- Le segment des suppléments na pas contribué de manière significative au marché des protéines de soja. Cependant, on sattend à une croissance considérable dans les années à venir, enregistrant un TCAC de 4,62 % en volume au cours de la période de prévision. Le développement du segment sera tiré par la consommation croissante de protéines de soja dans les aliments pour bébés et les préparations pour nourrissons (2023-2029 TCAC projeté de 4,03 % en volume). La croissance et le développement appropriés des nourrissons sont assurés par les préparations à base de protéines de soja. La protéine de soja isolée a le même score PDCAAS que la protéine du lait et le blanc d'œuf, soit 1,0, la valeur de protéine obtenue la plus élevée.

La demande croissante de produits protéinés rentables conduit à une demande dominée par l'Amérique du Nord, suivie par les régions de l'Asie-Pacifique.

- L'Amérique du Nord a dominé le marché des protéines de soja, avec la plupart de ses applications dans le segment des aliments et des boissons. Les substituts de viande et de produits laitiers ont dominé la demande du marché, détenant une part de volume de 44% en 2022. Cette croissance peut être attribuée à la demande croissante de produits à base de plantes, en particulier aux États-Unis et au Canada, qui comptaient une population végétalienne combinée d'environ 10 millions en 2021. Etant parmi les plus grands producteurs de soja, les États-Unis contribuent largement à la demande régionale en protéines de soja. En 2021, la production de soja a atteint un niveau record de 4,44 milliards de boisseaux, en hausse de 5 % par rapport à 2020.

- L'Amérique du Nord est suivie par la région Asie-Pacifique. La Chine reste le plus grand consommateur de protéines de soja dans la région, en raison de sa capacité de production élevée qui réduit le prix de l'ingrédient et augmente la consommation en volume. Environ 70 % de l'approvisionnement mondial en isolats de protéines de soja, un ingrédient principal de nombreux aliments à base de plantes, est transformé dans la province chinoise du Shandong. Ce facteur permet également une immense innovation dans le domaine des plantes, attirant davantage de consommateurs à essayer les offres de produits différenciées. La région devrait enregistrer un TCAC de 5,67 % en valeur au cours de la période de prévision.

- LAmérique du Sud devrait être le marché qui connaît la croissance la plus rapide, car la demande dingrédients naturels et durables augmente rapidement en raison de la prise de conscience croissante en matière de santé. La région devrait enregistrer un TCAC de 6,0 % en valeur sur la période de prévision. Au cours des dernières années, les inquiétudes concernant les dommages causés à l'environnement et le traitement contraire à l'éthique des animaux dans les systèmes d'élevage intensifs se sont accrues parmi les consommateurs, entraînant une demande accrue de protéines durables. Ce facteur a conduit à une demande croissante de protéines végétales dans la plupart des pays dAmérique du Sud.

Tendances du marché mondial des protéines de soja

- La région Asie-Pacifique détenait une part de marché importante

- La forte emprise du secteur de la vente au détail soutient la croissance du marché

- Les tendances saines dans les boissons ont un impact sur la croissance du marché

- Préférence croissante pour des options de petit-déjeuner pratiques

- L'augmentation de la demande de paquets en portion individuelle pourrait augmenter la production

- Augmentation de la consommation domestique et de la demande de produits de confiserie sains

- Lalternative laitière connaîtra une croissance significative

- Préoccupations nutritionnelles croissantes pour les populations vieillissantes

- Les alternatives aux protéines de viande révolutionnent le segment de la viande

- Les plats cuisinés et surgelés connaissent une forte hausse des ventes

- Préférence pour les collations saines pour soutenir la croissance du marché

- Sensibilisation croissante à la santé et demande croissante de la part des millennials

- Demande croissante daliments composés

- Les ingrédients naturels stimulent fortement les ventes segmentaires

- La population croissante flexitarienne ou végétalienne offre des opportunités aux fabricants

Aperçu du marché des protéines de soja

Le marché des protéines de soja est fragmenté, les cinq plus grandes entreprises occupant 29,84 %. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, CHS Inc., Fuji Oil Group, International Flavors Fragrances Inc. et Kerry Group PLC (triés par ordre alphabétique).

Leaders du marché des protéines de soja

Archer Daniels Midland Company

CHS Inc.

Fuji Oil Group

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Bunge Limited, Wilmar International Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des protéines de soja

- Avril 2021 La filiale néerlandaise de Fuji Oil Holdings Inc. a investi dans UNOVIS NCAP II Fund, un fonds majeur spécialisé dans la technologie alimentaire. L'entreprise prévoit de contribuer à une société durable en utilisant ses technologies de transformation des matières alimentaires d'origine végétale pour résoudre les problèmes auxquels les consommateurs du monde entier sont confrontés.

- Mars 2021 Fuji Oil Group nomme Mikio Sakai au poste de nouveau président-directeur général. Mikio Sakai est engagé dans le développement de solutions alimentaires à base de plantes en tant que concept central pour développer un troisième pilier commercial, aux côtés des activités Huiles, Graisses et Chocolat. Les solutions alimentaires à base de plantes comprennent la viande de soja et les graines de soja, qui sont utilisées comme matières premières pour les protéines végétales.

- Février 2021 Bunge a agrandi ses usines de fabrication de protéines de soja en achetant deux usines de transformation de soja au broyeur local Imcopa pour 12 millions de dollars, renforçant ainsi sa position de plus grand transformateur d'oléagineux du pays.

Rapport sur le marché des protéines de soja – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Usine

- 3.3 Tendances de production

- 3.3.1 Usine

- 3.4 Cadre réglementaire

- 3.4.1 Australie

- 3.4.2 Canada

- 3.4.3 Chine

- 3.4.4 France

- 3.4.5 Allemagne

- 3.4.6 Inde

- 3.4.7 Italie

- 3.4.8 Japon

- 3.4.9 Royaume-Uni

- 3.4.10 États-Unis

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Formulaire

- 4.1.1 Concentrés

- 4.1.2 Isole

- 4.1.3 Texturé/Hydrolysé

- 4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Produits laitiers et substituts laitiers

- 4.2.2.1.6 Viande/volaille/fruits de mer et substituts de viande

- 4.2.2.1.7 Produits Alimentaires PAM/RTC

- 4.2.2.1.8 Collations

- 4.2.3 Suppléments

- 4.2.3.1 Par sous-utilisateur final

- 4.2.3.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.3.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.3.1.3 Nutrition sportive/de performance

- 4.3 Région

- 4.3.1 Afrique

- 4.3.1.1 Par formulaire

- 4.3.1.2 Par utilisateur final

- 4.3.1.3 Par pays

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Afrique du Sud

- 4.3.1.3.3 Reste de l'Afrique

- 4.3.2 Asie-Pacifique

- 4.3.2.1 Par formulaire

- 4.3.2.2 Par utilisateur final

- 4.3.2.3 Par pays

- 4.3.2.3.1 Australie

- 4.3.2.3.2 Chine

- 4.3.2.3.3 Inde

- 4.3.2.3.4 Indonésie

- 4.3.2.3.5 Japon

- 4.3.2.3.6 Malaisie

- 4.3.2.3.7 Nouvelle-Zélande

- 4.3.2.3.8 Corée du Sud

- 4.3.2.3.9 Thaïlande

- 4.3.2.3.10 Viêt Nam

- 4.3.2.3.11 Reste de l'Asie-Pacifique

- 4.3.3 L'Europe

- 4.3.3.1 Par formulaire

- 4.3.3.2 Par utilisateur final

- 4.3.3.3 Par pays

- 4.3.3.3.1 Belgique

- 4.3.3.3.2 France

- 4.3.3.3.3 Allemagne

- 4.3.3.3.4 Italie

- 4.3.3.3.5 Pays-Bas

- 4.3.3.3.6 Russie

- 4.3.3.3.7 Espagne

- 4.3.3.3.8 Turquie

- 4.3.3.3.9 Royaume-Uni

- 4.3.3.3.10 Le reste de l'Europe

- 4.3.4 Moyen-Orient

- 4.3.4.1 Par formulaire

- 4.3.4.2 Par utilisateur final

- 4.3.4.3 Par pays

- 4.3.4.3.1 L'Iran

- 4.3.4.3.2 Arabie Saoudite

- 4.3.4.3.3 Emirats Arabes Unis

- 4.3.4.3.4 Reste du Moyen-Orient

- 4.3.5 Amérique du Nord

- 4.3.5.1 Par formulaire

- 4.3.5.2 Par utilisateur final

- 4.3.5.3 Par pays

- 4.3.5.3.1 Canada

- 4.3.5.3.2 Mexique

- 4.3.5.3.3 États-Unis

- 4.3.5.3.4 Reste de l'Amérique du Nord

- 4.3.6 Amérique du Sud

- 4.3.6.1 Par formulaire

- 4.3.6.2 Par utilisateur final

- 4.3.6.3 Par pays

- 4.3.6.3.1 Argentine

- 4.3.6.3.2 Brésil

- 4.3.6.3.3 Reste de l'Amérique du Sud

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Bunge Limited

- 5.4.4 CHS Inc.

- 5.4.5 Fuji Oil Group

- 5.4.6 International Flavors & Fragrances Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Wilmar International Ltd

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie des protéines de soja

Les concentrés, isolats, texturés/hydrolysés sont couverts en tant que segments par formulaire. Les aliments pour animaux, les aliments et boissons, les suppléments sont couverts en tant que segments par l'utilisateur final. L'Afrique, l'Asie-Pacifique, l'Europe, le Moyen-Orient, l'Amérique du Nord et l'Amérique du Sud sont couverts en segments par région.

- Lutilisation dingrédients protéiques de soja dans lalimentation animale dépasse légèrement son utilisation dans les aliments et les boissons. Les protéines de soja, principalement sous forme de concentrés, sont largement utilisées dans lalimentation des animaux, des oiseaux et des poissons. Ses principales caractéristiques, telles quune digestibilité facile, une durée de conservation améliorée et un enrichissement en protéines, déterminent son application dans le segment des aliments et des boissons. En 2022, le segment de lalimentation animale était largement tiré par les concentrés qui répondaient à environ 55 % des besoins en protéines de soja.

- L'alimentation et les boissons constituent un autre secteur d'application crucial pour la protéine de soja, principalement dans le segment de la viande et des substituts de viande, attribué à des fonctionnalités multifonctions qui imitent la texture musculaire lorsqu'elles sont empilées dans des fibres droites, améliorant ainsi son utilisation pour la texture et l'enrichissement en protéines des substituts de viande. En 2022, le sous-segment des substituts de viande représentait environ 22 % du marché des protéines de soja. En termes de croissance, les suppléments restent le secteur qui connaît la croissance la plus rapide, avec un TCAC prévu de 5,95 % en volume au cours de la période de prévision, attribué au nombre croissant d'amateurs de fitness dans les économies développées comme les États-Unis, le Royaume-Uni et l'Allemagne.

- Le segment des suppléments na pas contribué de manière significative au marché des protéines de soja. Cependant, on sattend à une croissance considérable dans les années à venir, enregistrant un TCAC de 4,62 % en volume au cours de la période de prévision. Le développement du segment sera tiré par la consommation croissante de protéines de soja dans les aliments pour bébés et les préparations pour nourrissons (2023-2029 TCAC projeté de 4,03 % en volume). La croissance et le développement appropriés des nourrissons sont assurés par les préparations à base de protéines de soja. La protéine de soja isolée a le même score PDCAAS que la protéine du lait et le blanc d'œuf, soit 1,0, la valeur de protéine obtenue la plus élevée.

| Concentrés |

| Isole |

| Texturé/Hydrolysé |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Afrique | Par formulaire | |

| Par utilisateur final | ||

| Par pays | Nigeria | |

| Afrique du Sud | ||

| Reste de l'Afrique | ||

| Asie-Pacifique | Par formulaire | |

| Par utilisateur final | ||

| Australie | ||

| Chine | ||

| Inde | ||

| Indonésie | ||

| Japon | ||

| Malaisie | ||

| Nouvelle-Zélande | ||

| Corée du Sud | ||

| Thaïlande | ||

| Viêt Nam | ||

| Reste de l'Asie-Pacifique | ||

| L'Europe | Par formulaire | |

| Par utilisateur final | ||

| Belgique | ||

| France | ||

| Allemagne | ||

| Italie | ||

| Pays-Bas | ||

| Russie | ||

| Espagne | ||

| Turquie | ||

| Royaume-Uni | ||

| Le reste de l'Europe | ||

| Moyen-Orient | Par formulaire | |

| Par utilisateur final | ||

| L'Iran | ||

| Arabie Saoudite | ||

| Emirats Arabes Unis | ||

| Reste du Moyen-Orient | ||

| Amérique du Nord | Par formulaire | |

| Par utilisateur final | ||

| Canada | ||

| Mexique | ||

| États-Unis | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Par formulaire | |

| Par utilisateur final | ||

| Argentine | ||

| Brésil | ||

| Reste de l'Amérique du Sud | ||

| Formulaire | Concentrés | ||

| Isole | |||

| Texturé/Hydrolysé | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Produits laitiers et substituts laitiers | |||

| Viande/volaille/fruits de mer et substituts de viande | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

| Région | Afrique | Par formulaire | |

| Par utilisateur final | |||

| Par pays | Nigeria | ||

| Afrique du Sud | |||

| Reste de l'Afrique | |||

| Asie-Pacifique | Par formulaire | ||

| Par utilisateur final | |||

| Australie | |||

| Chine | |||

| Inde | |||

| Indonésie | |||

| Japon | |||

| Malaisie | |||

| Nouvelle-Zélande | |||

| Corée du Sud | |||

| Thaïlande | |||

| Viêt Nam | |||

| Reste de l'Asie-Pacifique | |||

| L'Europe | Par formulaire | ||

| Par utilisateur final | |||

| Belgique | |||

| France | |||

| Allemagne | |||

| Italie | |||

| Pays-Bas | |||

| Russie | |||

| Espagne | |||

| Turquie | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

| Moyen-Orient | Par formulaire | ||

| Par utilisateur final | |||

| L'Iran | |||

| Arabie Saoudite | |||

| Emirats Arabes Unis | |||

| Reste du Moyen-Orient | |||

| Amérique du Nord | Par formulaire | ||

| Par utilisateur final | |||

| Canada | |||

| Mexique | |||

| États-Unis | |||

| Reste de l'Amérique du Nord | |||

| Amérique du Sud | Par formulaire | ||

| Par utilisateur final | |||

| Argentine | |||

| Brésil | |||

| Reste de l'Amérique du Sud | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour l'utiliser comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.