Taille et part du marché du gaz naturel liquéfié (gnl)

Analyse du marché du gaz naturel liquéfié (gnl) par Mordor Intelligence

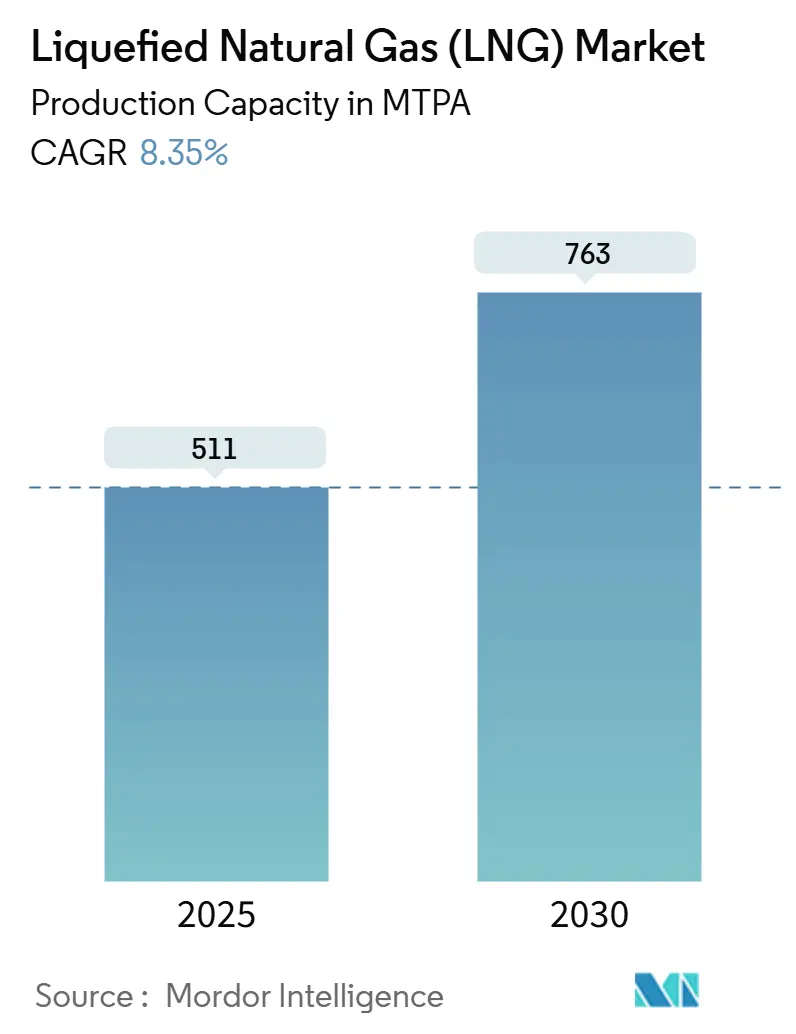

La taille du marché du gaz naturel liquéfié en termes de capacité de production devrait croître de 511 MTPA en 2025 à 763 MTPA d'ici 2030, à un TCAC de 8,35 % durant la période de prévision (2025-2030).

Les objectifs de sécurité énergétique et les mandats de décarbonisation orientent les gouvernements et les services publics vers le gnl comme combustible de transition, tandis que l'adoption rapide de la technologie de gnl flottant élargit les options d'approvisionnement et débloque des ressources offshore précédemment échouées. Les terminaux d'exportation nord-américains bénéficient de gaz d'alimentation à bas coût du bassin permien, le transport maritime s'oriente vers le gnl pour la conformité au plafond de soufre, et l'électrification plus les mises à niveau de capture de carbone font progresser la durabilité opérationnelle. La gestion des coûts axée sur la technologie et les structures contractuelles flexibles remodèlent les schémas commerciaux, mais l'inflation prolongée des EPC et l'essor de l'hydrogène renouvelable restent des points d'observation pour le marché du gaz naturel liquéfié.

Points clés du rapport

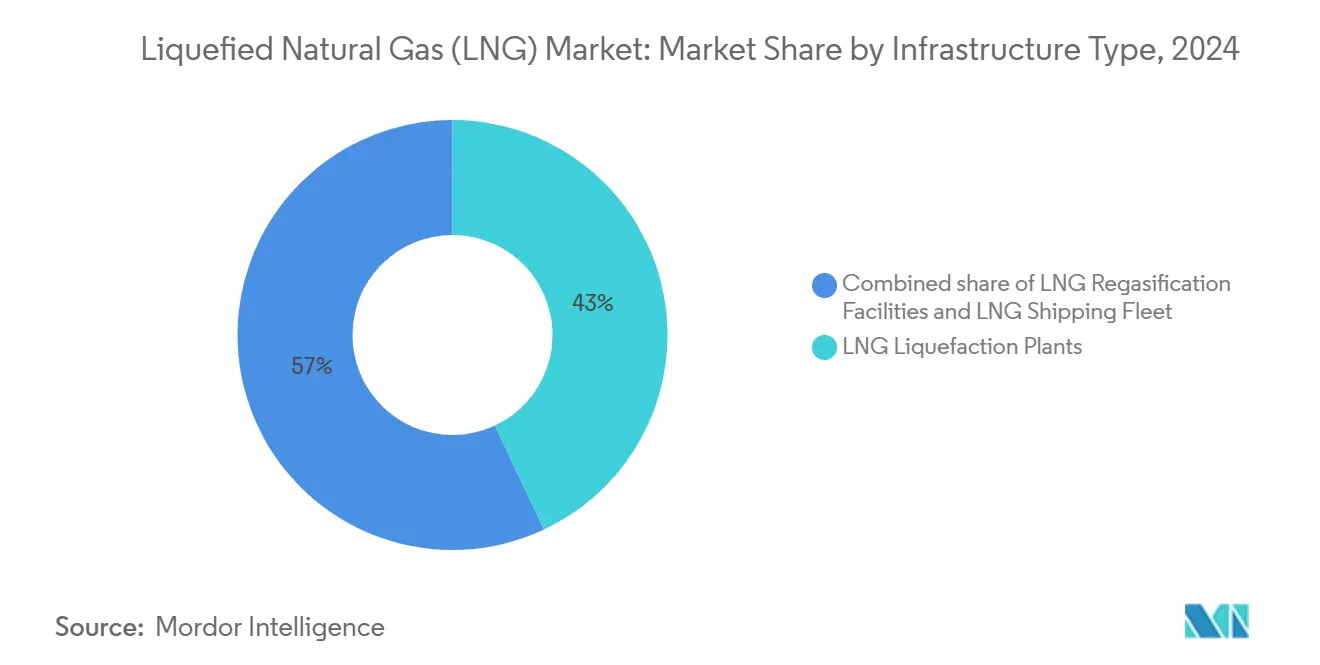

- Par type d'infrastructure, les usines de liquéfaction ont dominé avec 43 % de part du marché du gaz naturel liquéfié en 2024, et le segment devrait afficher le TCAC le plus élevé de 11,1 % jusqu'en 2030.

- Par application d'utilisation finale, la production d'électricité a détenu 38 % de la taille du marché du gaz naturel liquéfié en 2024, tandis que le soutage maritime devrait s'étendre à un TCAC de 14 % jusqu'en 2030.

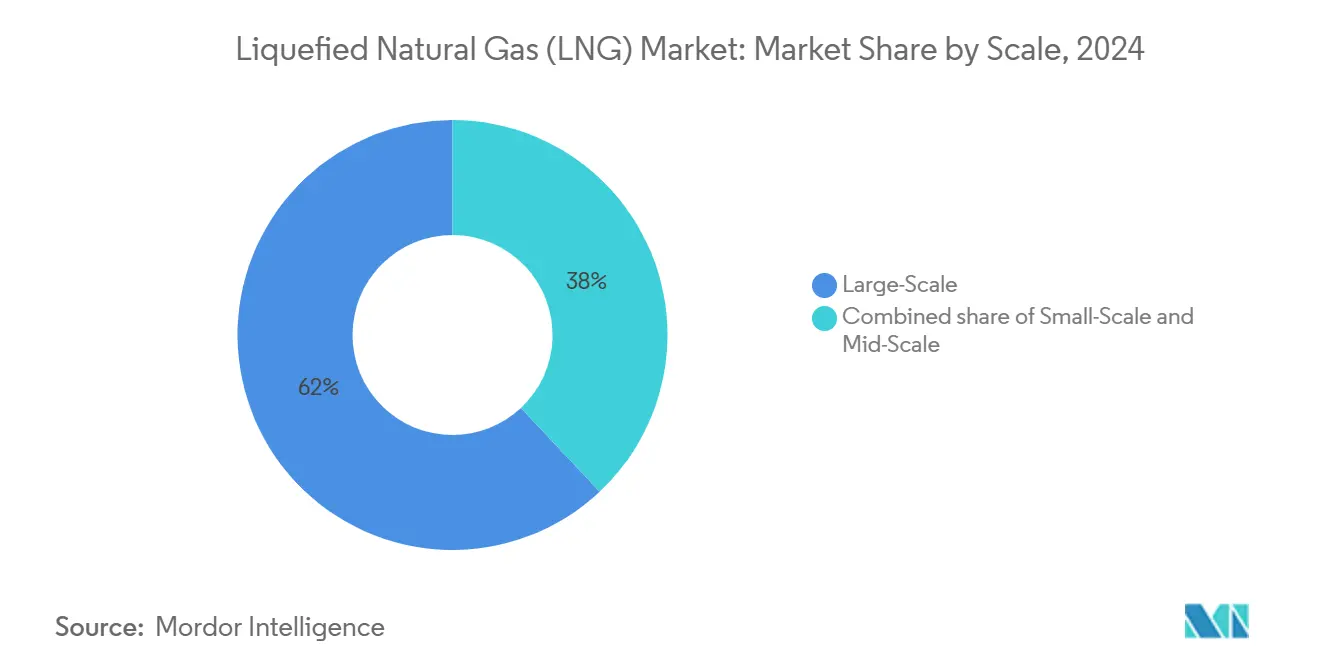

- Par échelle, les installations à grande échelle ont représenté 62 % de la taille du marché du gaz naturel liquéfié en 2024 ; les unités à petite échelle sont prévues à un TCAC de 15 % entre 2025-2030.

- Par emplacement, les installations terrestres ont capturé 78 % de la part du marché du gaz naturel liquéfié en 2024, tandis que les solutions offshore croîtront à un TCAC de 10,8 %.

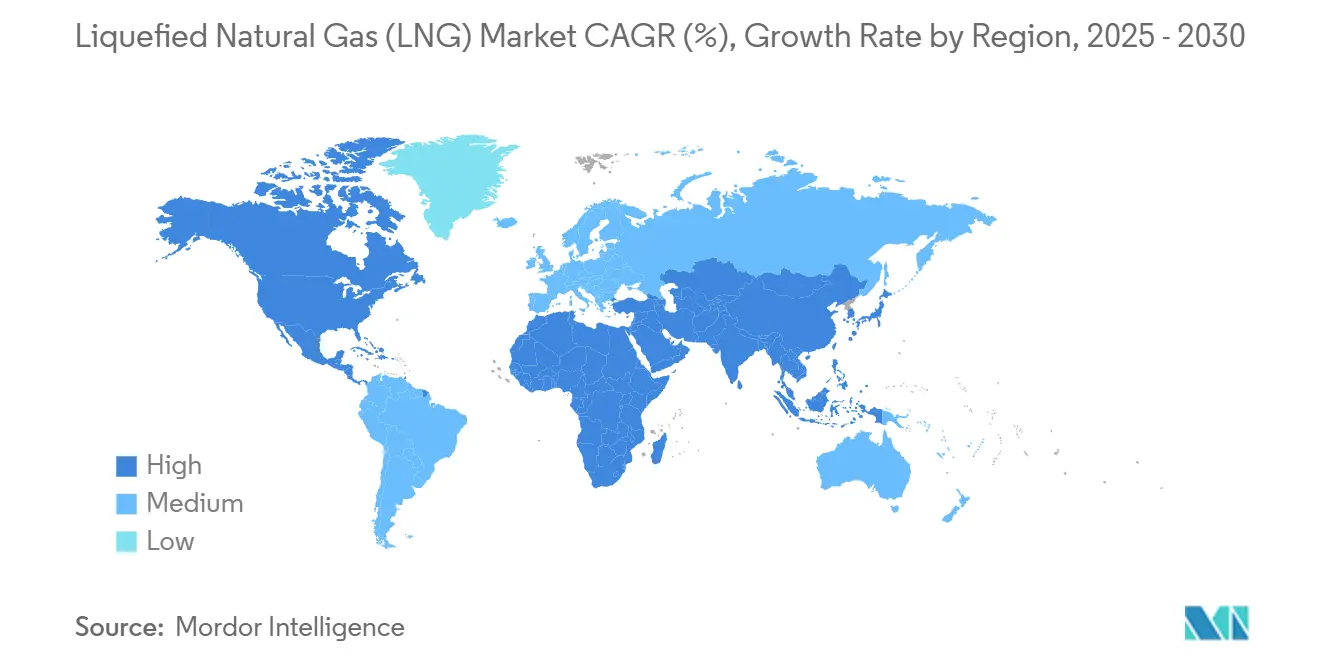

- Par géographie, le Moyen-Orient et l'Afrique ont commandé 28 % des revenus de 2024, et l'Amérique du Nord devrait enregistrer un TCAC de 10,5 % jusqu'en 2030.

- Shell contrôlait 17 % du volume mondial de trading de gnl en 2024, la plus grande part d'une seule entreprise dans le marché du gaz naturel liquéfié

Tendances et perspectives du marché mondial du gaz naturel liquéfié (gnl)

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation des projets gaz-électricité en Asie-Pacifique | +2.50% | Asie-Pacifique, Moyen-Orient et Afrique | Moyen terme (2-4 ans) |

| Adoption rapide du gnl comme combustible de soutage maritime | +1.80% | Europe, Amérique du Nord, Asie-Pacifique | Court terme (≤ 2 ans) |

| Production de gaz associé du bassin permien | +1.30% | Amérique du Nord, mondial | Moyen terme (2-4 ans) |

| Technologie de gnl flottant débloquant les champs échoués | +0.90% | Moyen-Orient et Afrique, Asie-Pacifique | Moyen terme (2-4 ans) |

| Passage charbon-gaz en Chine pour les chaudières | +0.7% | Asie-Pacifique | Court terme (≤ 2 ans) |

| Demande des centres de données pour un approvisionnement ferme bas carbone | +0.6% | Amérique du Nord, Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Augmentation des projets gaz-électricité en Asie-Pacifique recherchant des accords d'enlèvement gnl intermédiaires

Les services publics d'Asie-Pacifique ajoutent plus de 100 milliards de m³ de nouvelle capacité de regazéification, et l'Inde prévoit d'augmenter la consommation de gaz de 60 % d'ici 2030. Les objectifs nationaux de décarbonisation accélèrent le passage charbon-gaz et incitent à des contrats intégrés qui lient l'approvisionnement en gnl directement aux accords d'achat d'électricité. Ce couplage étroit réduit le risque de financement, améliore la bancabilité des projets et renforce la demande à long terme pour le marché du gaz naturel liquéfié.

Adoption rapide du gnl comme combustible de soutage maritime suite au plafond de soufre IMO-2020 en Europe

La flotte mondiale alimentée au gnl a crû de 33 % en 2024 pour atteindre 638 navires et devrait dépasser 1 200 navires d'ici 2028.[1]SEA-LNG, "2025 LNG Bunkering Infrastructure Update," sea-lng.org Les compagnies de porte-conteneurs représentent 60 % du tonnage en lourd propulsé au gnl, stimulant le déploiement accéléré d'infrastructure de soutage dans 198 ports. Le marché du gaz naturel liquéfié gagne un élan supplémentaire grâce aux initiatives de bio-gnl qui étendent la conformité aux futurs régimes de contrôle des émissions.

Production de gaz associé du bassin permien débloquant un gaz d'alimentation à bas coût pour les terminaux d'exportation de la côte du Golfe américain

La production de gaz du Permien a atteint 25 milliards de pieds cubes par jour en 2024, soutenant les contrats d'exportation liés au Henry-Hub qui attirent les acheteurs recherchant la diversité des prix[2]U.S. Energy Information Administration, "Short-Term Energy Outlook," eia.gov . Les pipelines tels que Matterhorn Express atténuent les contraintes d'évacuation, stabilisent les coûts du gaz d'alimentation et renforcent la compétitivité du marché du gaz naturel liquéfié.

Technologie de gnl flottant débloquant les champs de gaz offshore échoués en Afrique

Des projets comme Tortue FLNG ont commencé le service fin 2024, prouvant la capacité de la liquéfaction modulaire à monétiser rapidement les champs éloignés.[3] International Energy Agency, "Gas 2025 Market Report," iea.org Des capitaux initiaux plus faibles, des calendriers plus rapides et l'accès aux acheteurs européens diversifient l'approvisionnement et renforcent le rôle de l'Afrique dans le marché du gaz naturel liquéfié.

Analyse d'impact des contraintes

| Contrainte | ( ) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Retards prolongés de FID dus à l'inflation des coûts EPC | −1.2% | Amérique du Nord, Australie | Moyen terme (2-4 ans) |

| Hydrogène renouvelable réduisant l'appétit gnl à long terme | −0.8% | Asie du Nord-Est | Long terme (≥ 4 ans) |

| Moratoires réglementaires sur les nouveaux permis d'exportation | −0.6% | Amérique du Nord | Court terme (≤ 2 ans) |

| Risque géopolitique augmentant les coûts d'assurance | −0.4% | Moyen-Orient et Afrique, Europe, Asie-Pacifique | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Retards prolongés de FID dus à l'inflation des coûts EPC et aux goulots d'étranglement de fabrication de modules

Seulement 14,8 MTPA de capacité a atteint la FID en 2024, en baisse marquée au milieu de hausses de coûts de 20-30 % et de pénuries de main-d'œuvre. La construction modulaire gagne en faveur malgré des prix d'équipement plus élevés, mais les retards pourraient ouvrir un déficit d'approvisionnement en 2027-2029, induisant une volatilité à travers le marché du gaz naturel liquéfié.

Compétitivité de l'hydrogène renouvelable érodant l'appétit pour les contrats gnl à long terme en Asie du Nord-Est

Les importations de gnl du Japon ont glissé de 20 % depuis 2018, et la Corée du Sud pourrait réduire les achats d'une proportion similaire d'ici le milieu des années 2030 alors que l'économie de l'hydrogène s'améliore. Les acheteurs raccourcissent les termes des contrats, pressant les vendeurs du marché du gaz naturel liquéfié à améliorer la flexibilité et les références de durabilité.

Analyse par segment

Par type d'infrastructure : les usines de liquéfaction stimulent l'expansion de capacité

Les usines de liquéfaction ont détenu 43 % des revenus de 2024, le plus élevé dans le marché du gaz naturel liquéfié. Les augmentations de capacité au Qatar, aux États-Unis et en Australie soutiennent un TCAC prévu de 11,1 % jusqu'en 2030. Les compresseurs électrifiés et la capture de carbone réduisent les émissions et affinent les avantages concurrentiels pour les majors intégrés.

L'écosystème du segment inclut désormais 904 transporteurs de gnl, beaucoup équipés de moteurs à faible fuite de méthane qui réduisent l'intensité des gaz à effet de serre. Les FSRU accélèrent la croissance des importations, spécialement en Europe, ajoutant 77 millions de tonnes par an de capacité de regazéification depuis 2021 et validant le déploiement modulaire pour le marché du gaz naturel liquéfié.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application d'utilisation finale : le soutage maritime émerge

La production d'électricité a conservé 38 % de la demande en 2024 et s'étend à travers des projets intégrés gnl-électricité en Asie. Ces configurations consolident les actifs de terminal, stockage et génération, réduisant le risque de crédit et approfondissant l'empreinte du marché du gaz naturel liquéfié.

Le soutage maritime est positionné pour un TCAC de 14 %, le plus rapide parmi les applications. Les comptages de flotte, les réseaux de soutage portuaire et les pilotes de bio-gnl signalent une croissance durable, positionnant le transport maritime comme un contributeur dynamique au marché du gaz naturel liquéfié.[4]SEA-LNG, "2025 LNG Bunkering Infrastructure Update," sea-lng.org

Par échelle : les solutions à petite échelle débloquent de nouveaux segments

Les actifs à grande échelle (au-dessus de 5 MTPA) ont détenu 62 % de la capacité de 2024 et restent les leaders en coûts. Des projets comme le Louisiana LNG de 16,5 MTPA de Woodside ancreront la croissance future des exportations et intégreront des initiatives de capture de carbone.

Les usines à petite échelle (en dessous de 1 MTPA) croîtront de 15 % annuellement, augmentant la taille du marché du gaz naturel liquéfié pour l'usage décentralisé dans les îles, sites miniers et économies émergentes. Les cycles de construction de moins de 18 mois permettent une satisfaction rapide de la demande et une monétisation des champs gaziers.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par emplacement : les solutions offshore accélèrent l'accès

Les installations terrestres ont livré 78 % des volumes de 2024 et continuent de bénéficier des pipelines et stockages établis. Les trains de processus modulaires et électrifiés réduisent les temps de construction et diminuent les empreintes carbone pour le marché du gaz naturel liquéfié.

La capacité offshore, incluant FLNG et FSRU, croîtra de 10,8 % chaque année. Leur agilité à contourner les défis de permis terrestres et les connexions rapides aux réseaux de pipelines se lient directement à l'agenda de sécurité européen et au développement de champs éloignés asiatiques.

Analyse géographique

Le Moyen-Orient et l'Afrique ont détenu 28 % du marché de 2024. L'expansion du champ North du Qatar de 77 MTPA à 126 MTPA d'ici 2027 cimente le leadership régional et améliore la flexibilité de routage entre l'Europe et l'Asie. De nouvelles entreprises des EAU et mauritaniennes ajoutent de la profondeur, bien que les coûts d'assurance de pétroliers à travers Hormuz restent une préoccupation opérationnelle pour le marché du gaz naturel liquéfié.

L'Amérique du Nord est prévue pour un TCAC de 10,5 % jusqu'en 2030 grâce au gaz de schiste abondant et 13,3 MTPA de trains d'exportation entrant en service en 2025. Le démarrage de Kitimat au Canada et les contrats liés au Henry-Hub amplifient l'intérêt des acheteurs, bien que les pauses temporaires de permis tempèrent les perspectives de FID de mi-décennie.

L'Asie-Pacifique reste le plus grand centre d'importation, avec la Chine achetant 78,64 millions de tonnes en 2024. Les premiers importateurs aux Philippines et au Vietnam élargissent la base client, tandis que la distribution de gnl à petite échelle gagne en traction pour l'approvisionnement archipelagique. La croissance des énergies renouvelables et les pilotes d'hydrogène au Japon et en Corée du Sud injectent une incertitude à plus long terme dans la consommation régionale.

L'Europe a étendu la capacité de regazéification de 44 % depuis 2021, installant plusieurs FSRU pour remplacer les volumes de pipeline russe. Les pics de demande saisonniers soutiennent une tarification premium, et les règles imminentes de méthane de l'UE intensifieront la surveillance de la chaîne d'approvisionnement à travers le marché du gaz naturel liquéfié.

Paysage concurrentiel

L'approvisionnement mondial montre une concentration modérée. QatarEnergy, Shell, Cheniere Energy et TotalEnergies utilisent l'intégration verticale et des bureaux de trading robustes pour consolider l'influence. Shell a échangé 50 millions de tonnes en 2024, équivalant à 17 % de l'activité spot et à long terme. QatarEnergy prévoit de commercialiser 40 millions de tonnes de cargaisons tierces d'ici 2030, étendant la portée au-delà de sa propre liste de production.

Les initiatives de réduction carbone émergent comme différenciateurs. ExxonMobil vise 30 millions de tonnes de capture de CO₂ d'ici 2030, et TotalEnergies alloue jusqu'à 18 milliards USD annuellement pour des projets bas carbone. Les outils d'optimisation numérique comme Honeywell Forge ont augmenté la production chez Qatargas de 3,6 % en 2024, indiquant que l'analytique de données est un avantage opérationnel.

Les structures contractuelles évoluent. Les volumes américains indexés sur Henry-Hub fournissent une diversité de prix, bien que l'inflation des coûts EPC et les retards de permis défient les exportateurs pré-FID. Le gnl à petite échelle, la logistique de soutage et la production de bio-gnl restent des niches ouvertes où des acteurs spécialisés peuvent entrer dans le marché du gaz naturel liquéfié sans affronter directement les majors intégrés.

Leaders de l'industrie du gaz naturel liquéfié (gnl)

-

QatarEnergy LNG (Qatargas)

-

Shell plc

-

Cheniere Energy Inc.

-

TotalEnergies SE

-

Petronas

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : QatarEnergy a esquissé des plans pour échanger 30-40 millions de tonnes de gnl non-qatari d'ici 2030, élargissant son empreinte mondiale.

- Mai 2025 : Le département américain des Transports a lancé le centre national d'excellence PHMSA pour la sécurité gnl à l'université d'État McNeese.

- Avril 2025 : Woodside Energy a sanctionné un projet Louisiana LNG à trois trains de 16,5 MTPA avec 17,5 milliards USD de dépenses en capital.

- Avril 2025 : Mubadala Energy a acquis une participation dans les actifs gaziers et gnl américains de Kimmeridge, signalant l'intérêt d'investissement du Moyen-Orient dans les exportations nord-américaines.

Portée du rapport mondial du marché du gaz naturel liquéfié (gnl)

GNL signifie gaz naturel liquéfié, qui est un liquide clair, incolore et non toxique formé par le refroidissement du gaz naturel à -162 degrés Celsius, moment où il se condense en état liquide. Le processus de liquéfaction réduit le volume du gaz naturel de 600 fois, le rendant plus facile et plus économique à transporter et stocker. L'infrastructure gnl fait référence aux installations, équipements et systèmes nécessaires pour produire, transporter, stocker et distribuer le gaz naturel liquéfié (gnl) de la source aux utilisateurs finaux.

Le marché du gnl est segmenté par infrastructure gnl (usines de liquéfaction de gnl, installations de regazéification de gnl et transport de gnl), commerce de gnl et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique). Le rapport offre la taille du marché et les prévisions pour le marché du gnl en termes de revenus (milliards USD) pour tous les segments ci-dessus.

| Usines de liquéfaction de gnl [liquéfaction terrestre, gnl flottant (FLNG), échelle moyenne (1-5 mtpa) et petite échelle (<1 mtpa)] |

| Installations de regazéification de gnl [terminaux d'importation terrestres et unités flottantes de stockage et regazéification (FSRU)] |

| Flotte de transport de gnl [transporteurs de gnl par confinement (Moss et membrane), taille de transporteur (Q-Max, Q-Flex et standard), navires de soutage gnl] |

| Production d'électricité |

| Industrie et fabrication |

| Résidentiel et commercial |

| Transport (soutage maritime, transport routier lourd et ferroviaire) |

| Grande échelle (au-dessus de 5 mtpa) |

| Échelle moyenne (1 à 5 mtpa) |

| Petite échelle (en dessous de 1 mtpa) |

| Terrestre |

| Offshore (FLNG et FSRU) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Pays nordiques | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Pays de l'ASEAN | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Qatar | |

| Afrique du Sud | |

| Égypte | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type d'infrastructure | Usines de liquéfaction de gnl [liquéfaction terrestre, gnl flottant (FLNG), échelle moyenne (1-5 mtpa) et petite échelle (<1 mtpa)] | |

| Installations de regazéification de gnl [terminaux d'importation terrestres et unités flottantes de stockage et regazéification (FSRU)] | ||

| Flotte de transport de gnl [transporteurs de gnl par confinement (Moss et membrane), taille de transporteur (Q-Max, Q-Flex et standard), navires de soutage gnl] | ||

| Par application d'utilisation finale | Production d'électricité | |

| Industrie et fabrication | ||

| Résidentiel et commercial | ||

| Transport (soutage maritime, transport routier lourd et ferroviaire) | ||

| Par échelle | Grande échelle (au-dessus de 5 mtpa) | |

| Échelle moyenne (1 à 5 mtpa) | ||

| Petite échelle (en dessous de 1 mtpa) | ||

| Par emplacement | Terrestre | |

| Offshore (FLNG et FSRU) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Pays nordiques | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Pays de l'ASEAN | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Qatar | ||

| Afrique du Sud | ||

| Égypte | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché du gaz naturel liquéfié ?

La capacité mondiale de production de gnl s'élevait à 474 MTPA en 2024 et devrait atteindre 511 MTPA en 2025, reflétant un TCAC de 8,35 % vers 763 MTPA d'ici 2030.

Quelle région détient la plus grande part du marché du gaz naturel liquéfié ?

Le Moyen-Orient et l'Afrique détenaient environ 28 % des revenus mondiaux de 2024, ancrés par l'expansion du champ North du Qatar.

Quel segment d'application croît le plus rapidement dans le marché du gaz naturel liquéfié ?

Le soutage maritime devrait s'étendre à un TCAC de 14 % de 2025-2030 alors que les compagnies maritimes passent au gnl pour la conformité au plafond de soufre.

Comment les pressions de coûts EPC influencent-elles le nouvel approvisionnement en gnl ?

L'inflation EPC et les retards de fabrication de modules ont réduit les approbations de FID à 14,8 MTPA en 2024, risquant un déficit d'approvisionnement dans la fenêtre 2027-2029.

Quel rôle joue le gnl flottant dans la croissance future de l'approvisionnement ?

Le FLNG débloque le gaz offshore échoué, offre un déploiement plus rapide que les usines terrestres, et devrait soutenir un TCAC de 10,8 % dans la capacité offshore jusqu'en 2030.

Les développements d'hydrogène renouvelable sont-ils une menace pour l'industrie du gaz naturel liquéfié ?

L'amélioration de l'économie de l'hydrogène au Japon et en Corée du Sud raccourcit les durées de contrat gnl, mettant une pression à la baisse modeste sur la demande à long terme tout en augmentant les primes pour les cargaisons flexibles et bas carbone.

Dernière mise à jour de la page le: