Taille et parts du marché des capteurs d'image CMOS

Analyse du marché des capteurs d'image CMOS par Mordor Intelligence

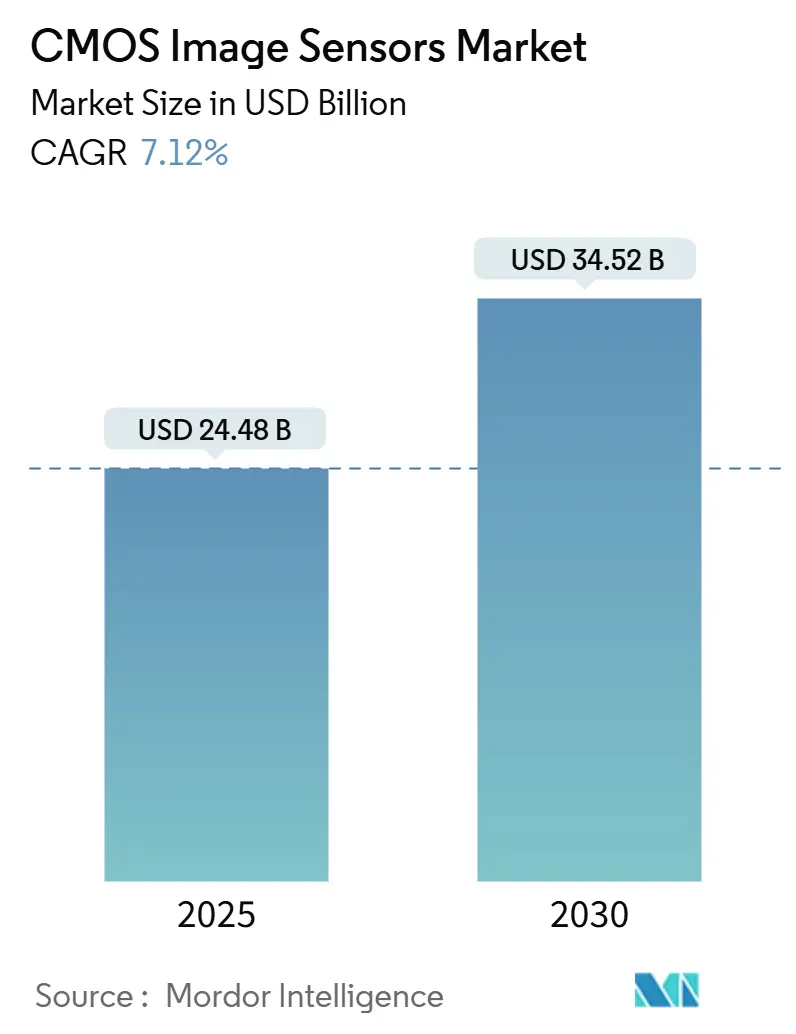

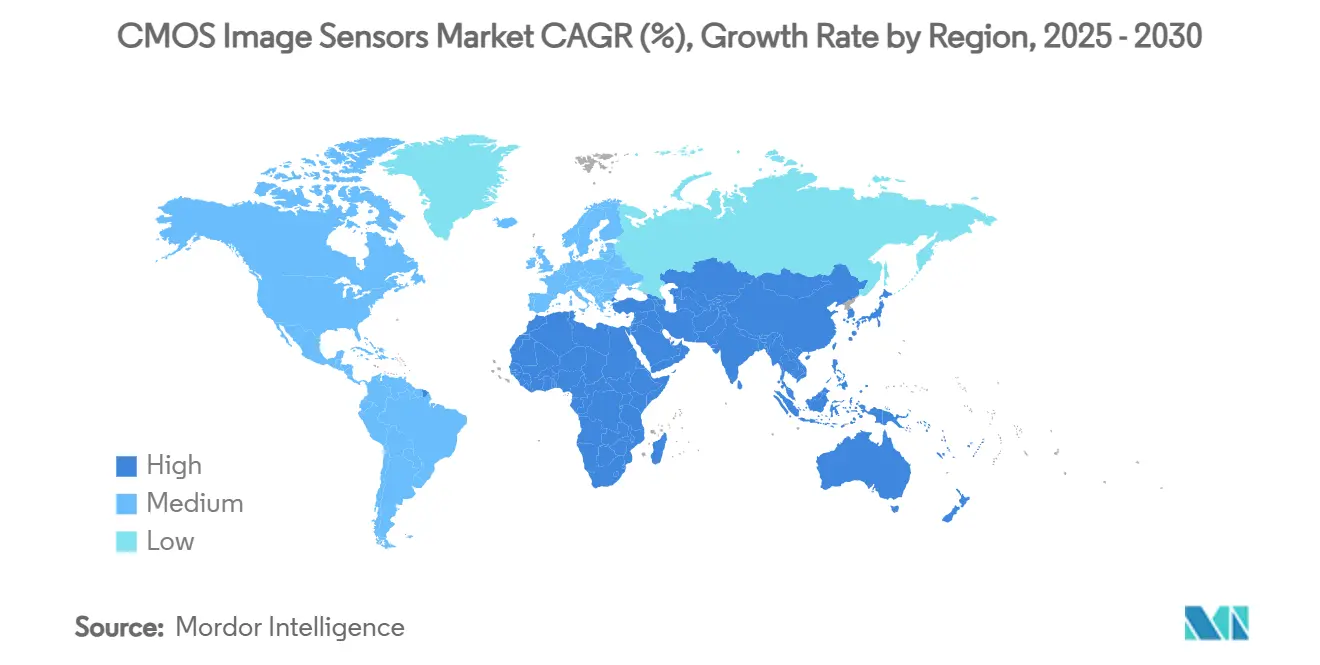

Le marché des capteurs d'image CMOS s'élève à 24,58 milliards USD en 2025 et devrait atteindre 34,52 milliards USD d'ici 2030, enregistrant un TCAC de 7,12 %. La demande s'étend des appareils photo de smartphones à la sécurité automobile, l'automatisation industrielle et les diagnostics médicaux, reflétant les avantages fonctionnels croissants de la technologie par rapport aux conceptions CCD. Les architectures empilées à éclairage arrière (BSI) intégrant une logique IA sur puce augmentent les performances tout en réduisant les budgets énergétiques, renforçant la position de leader en coût du marché des capteurs d'image CMOS dans l'électronique de masse. Régionalement, l'Asie-Pacifique ancre la production grâce aux fonderies de Taïwan, tandis que le Moyen-Orient et l'Afrique dépassent avec une expansion à deux chiffres sur les déploiements de surveillance des villes intelligentes. La consolidation se poursuit alors que les producteurs historiques cèdent leurs capacités et les acquisitions spécialisées s'accélèrent, même si les contrôles d'exportation États-Unis-Chine et les pénuries de plaquettes 300 mm injectent un risque de chaîne d'approvisionnement.

Points clés du rapport

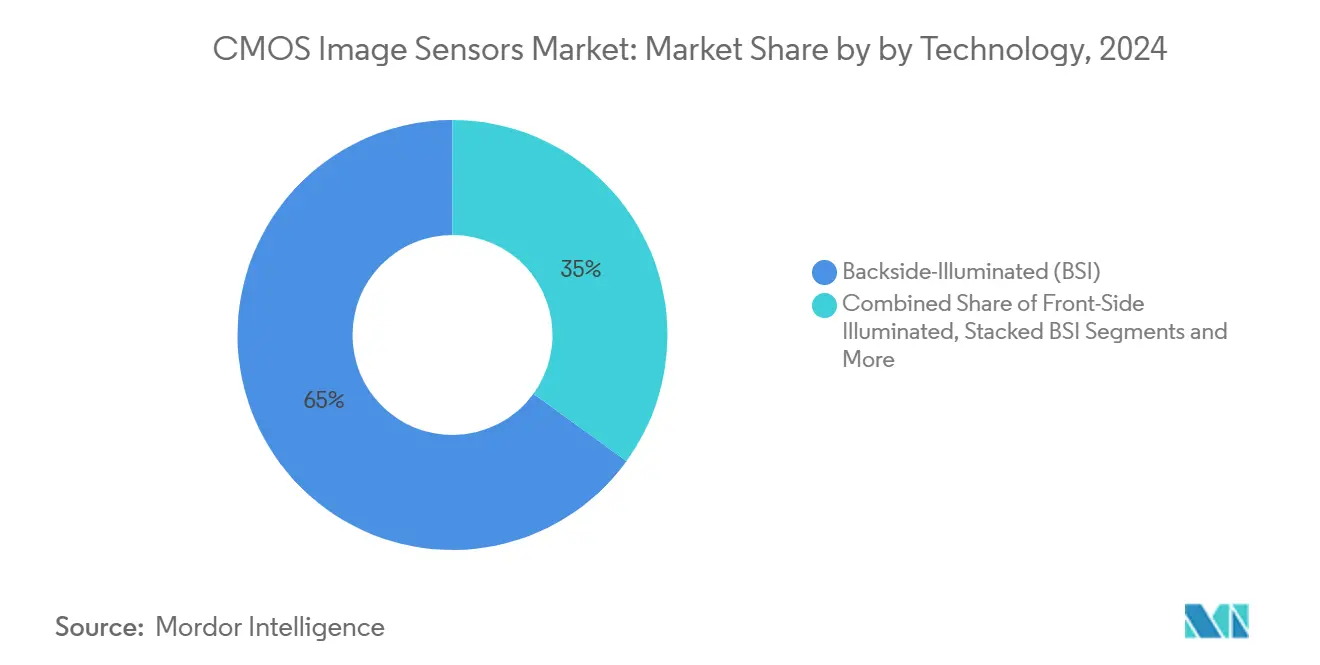

- Par technologie, l'architecture BSI détenait 65 % des parts du marché des capteurs d'image CMOS en 2024 ; les capteurs BSI empilés/3D devraient progresser à un TCAC de 9,8 % jusqu'en 2030.

- Par résolution, les appareils 12-24 MP représentaient 25 % des parts de la taille du marché des capteurs d'image CMOS en 2024, tandis que les capteurs ≥49 MP devraient s'étendre à un TCAC de 9,5 % jusqu'en 2030.

- Par spectre, les capteurs de lumière visible dominaient avec 97 % des parts de revenus en 2024 ; les appareils non visibles (NIR/UV/SWIR) croissent à un TCAC de 9 %.

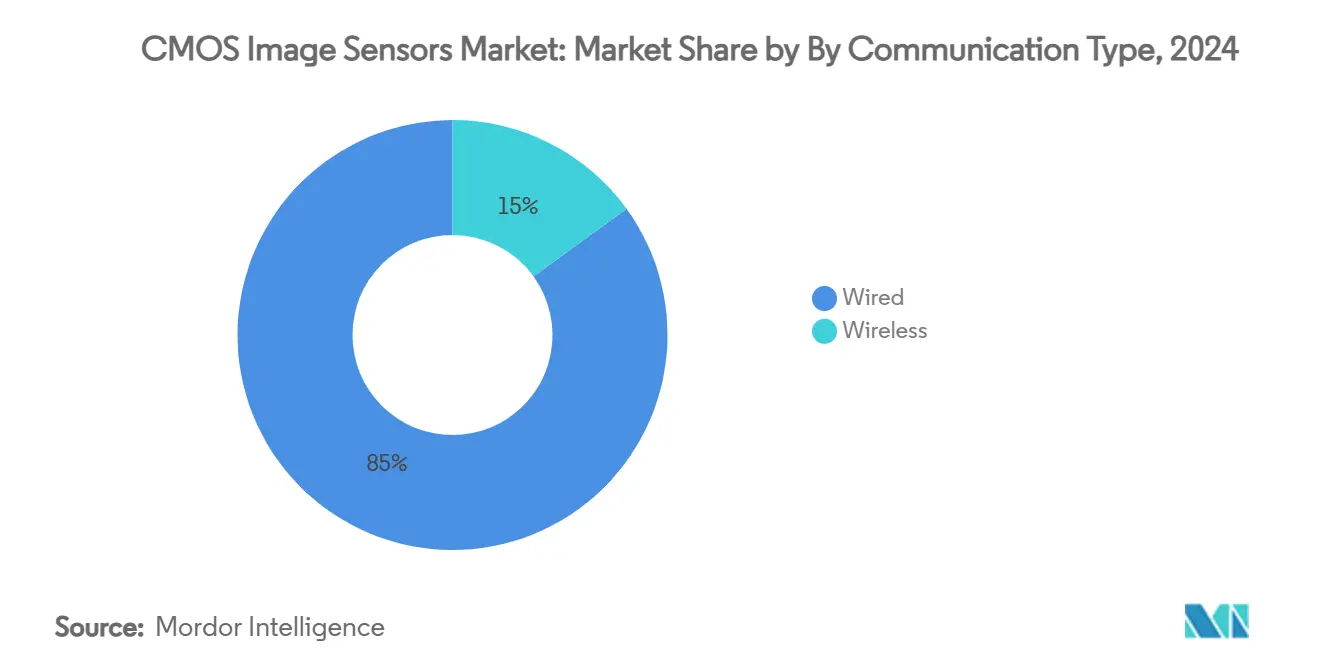

- Par type de communication, les interfaces filaires conservaient 85 % des parts de revenus en 2024 ; les capteurs sans fil affichent un TCAC de 8,1 %.

- Par secteur d'utilisation finale, l'électronique grand public menait avec 28 % des parts de la taille du marché des capteurs d'image CMOS en 2024, tandis que les applications automobiles progressent à un TCAC de 9,4 %.

- Régionalement, l'Asie-Pacifique commandait 34 % des revenus de 2024 ; le Moyen-Orient et l'Afrique constituent la géographie à la croissance la plus rapide avec un TCAC de 9,8 %.

- Sony, Samsung et OmniVision contrôlaient conjointement environ 60 % des revenus mondiaux en 2024, indiquant un paysage modérément concentré.

Tendances et perspectives du marché mondial des capteurs d'image CMOS

Analyse de l'impact des moteurs

| MOTEUR | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Adoption de caméras multiples sur smartphones par les OEM APAC | +1.8% | APAC central, retombées sur les marchés mondiaux | Moyen terme (2-4 ans) |

| Mandats réglementaires pour caméras ADAS aux États-Unis et en UE | +1.2% | Amérique du Nord et UE, expansion vers l'APAC | Long terme (≥ 4 ans) |

| Demande centrée sur la vidéo pour capteurs 4K/8K sur les réseaux sociaux en Amérique du Nord | +0.9% | Amérique du Nord, expansion mondiale | Court terme (≤ 2 ans) |

| Capteurs miniaturisés pour imagerie médicale portable au Japon et en UE | +0.7% | Japon et UE, adoption mondiale sélective | Moyen terme (2-4 ans) |

| Déploiements de surveillance de villes intelligentes au Moyen-Orient | +0.6% | Moyen-Orient, marchés émergents sélectifs | Moyen terme (2-4 ans) |

| Demande d'obturateur mondial pour automatisation industrielle dans l'Industrie 4.0 allemande | +0.5% | Allemagne et UE, expansion vers les centres industriels | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption de caméras multiples sur smartphones par les OEM APAC

Les fabricants de téléphones portables de l'APAC étendent les matrices de caméras multiples des modèles haut de gamme aux gammes intermédiaires, stimulant une croissance unitaire soutenue pour les capteurs d'image à grande plage dynamique. La sortie par Samsung en 2024 des appareils ISOCELL 200 MP et 50 MP un souligné le pivot vers la photographie computationnelle et la vidéo à fréquence d'images plus élevée. L'OV50X d'OmniVision, offrant un HDR mono-exposition de 110 dB, illustre comment les smartphones premium se différencient désormais sur la capacité des capteurs plutôt que sur le nombre de mégapixels seul. Le LYT-828 de Sony, entrant en production de masse en 2025, intègre une logique Hybrid Frame-HDR sur puce, permettant un traitement IA en faible éclairage sans cycles ISP externes. La combinaison de densités de pixels plus élevées et de calcul sur capteur soutient l'expansion des fonctionnalités tout en augmentant les prix de vente moyens pour les pièces avancées, renforçant la croissance des revenus pour le marché des capteurs d'image CMOS.[1]Samsung Electronics, "Samsung Unveils Versatile Image Sensors for Superior Smartphone Photography," news.samsung.com

Mandats réglementaires pour caméras ADAS aux États-Unis et en UE

La mise à niveau du New Car Assessment Program de la NHTSA en décembre 2024 impose des systèmes de surveillance d'angle mort, de maintien de voie et de freinage d'urgence automatique basés sur caméra pour tous les véhicules légers, ancrant la demande de capteurs à long terme. Les architectures d'obturateur mondial atténuent les artefacts de mouvement essentiels pour l'imagerie critique de sécurité, évident dans le système EyeSight de nouvelle génération de Subaru qui sélectionne le capteur Hyperlux AR0823AT d'onsemi répondant aux normes de sécurité ASIL C. Le Règlement général de sécurité de l'UE reflète les exigences américaines, synchronisant les spécifications et donnant aux opérateurs de fonderies CMOS une visibilité pour une décennie d'investissements de capacité de qualité automobile.[2]DPReview Staff, "New smartphone image sensor promises the highest dynamic range available," dpreview.com

Demande centrée sur la vidéo pour capteurs 4K/8K sur les réseaux sociaux en Amérique du Nord

Les créateurs de contenu priorisant les formats 4K et 8K verticaux pour des plateformes telles que YouTube et TikTok nécessitent des capteurs offrant une lecture à faible latence avec une distorsion d'obturateur roulant réduite. Le moteur de défloutage Metavision de Prophesee adapté aux chipsets Snapdragon 8 Gen 3 offre un traitement piloté par événements qui atténue le flou de mouvement lors de prises de vue à main levée, soulignant de nouvelles approches de co-conception algorithme-capteur. La boucle de rétroaction des réseaux sociaux accélère les cycles de remplacement, renforçant la demande premium à l'intérieur du marché des capteurs d'image CMOS.

Capteurs miniaturisés pour imagerie médicale portable au Japon et en UE

Les démographies vieillissantes du Japon et les politiques de maîtrise des coûts de santé de l'UE font progresser l'adoption de diagnostics portables dotés de capteurs CMOS multi-ions implantables pour la surveillance de la chimie cérébrale. La miniaturisation des capteurs combinée à l'analyse sur puce réduit la consommation énergétique, permettant un suivi de santé permanent avec traitement local des données pour préserver la confidentialité. Les prototypes de lunettes intelligentes atteignent une précision de suivi oculaire de 1°, prouvant comment les fonctions médicales et d'interface homme-machine convergent sur les plateformes CMOS.

Analyse de l'impact des freins

| FREINS | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Contraintes de capacité de plaquettes CIS 300 mm avancées à Taïwan et en Corée | -1.4% | Mondial, concentré dans la chaîne d'approvisionnement APAC | Court terme (≤ 2 ans) |

| Érosion des prix de vente moyens dans les smartphones d'entrée de gamme | -0.8% | Mondial, plus prononcé sur les marchés émergents | Moyen terme (2-4 ans) |

| Limites du bruit thermique et de l'obturateur roulant en cinématographie haute vitesse | -0.5% | Mondial, applications spécialisées | Long terme (≥ 4 ans) |

| Contrôles d'exportation États-Unis-Chine sur CIS de pointe | -0.9% | Mondial, fragmentation de la chaîne d'approvisionnement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Contraintes de capacité de plaquettes CIS 300 mm avancées à Taïwan et en Corée

Les commandes croissantes de puces IA concurrencent la production de capteurs d'image pour les lignes 300 mm avancées dans les fonderies taïwanaises et coréennes, étendant les délais de livraison de 12-16 semaines à 20-24 semaines. L'expansion de TSMC en Arizona, bien que capitalisée à 165 milliards USD, ne soulagera pas significativement les goulots d'étranglement CIS avant 2027. Le regroupement géographique de la fabrication BSI empilée accroît l'exposition géopolitique, tempérant significativement l'élasticité d'approvisionnement à court terme pour le marché des capteurs d'image CMOS.

Érosion des prix de vente moyens dans les smartphones d'entrée de gamme

Les appareils photo de qualité standard dans les smartphones économiques subissent une baisse des prix de vente moyens alors que les conceptions de référence prolifèrent. Le vendeur chinois SmartSens un attiré 225 millions USD pour concurrencer agressivement sur les prix, intensifiant la compression des marges dans tous les niveaux de volume. Les producteurs établis font donc pivoter leurs ressources vers les niches automobiles et industrielles où les performances différenciées maintiennent des marges plus saines.

Analyse par segment

Par technologie : l'architecture BSI étend la frontière des performances

Les capteurs à éclairage arrière ont capturé 65 % des parts du marché des capteurs d'image CMOS en 2024, reflétant une sensibilité supérieure et des rapports signal-bruit plus élevés. L'ascendant du segment un soulevé la taille du marché des capteurs d'image CMOS basés BSI pour les smartphones premium et les caméras automobiles. Les capteurs BSI empilés/3D progressent à un TCAC de 9,8 %, intégrant des couches logiques qui exécutent l'inférence IA in situ et agrandissent davantage la valeur par millimètre carré.

Les appareils à éclairage frontal maintiennent leur pertinence dans les SKU à contrainte de coût telles que les caméras IoT d'entrée de gamme. Les architectures d'obturateur mondial, souvent basées FSI, gagnent en adoption dans l'automatisation industrielle pour contrecarrer les artefacts de mouvement. L'empilement 3D sur substrat de verre émergent, projeté entre 2026 et 2030, promet des profils thermiques plus serrés et des densités d'interconnexion plus élevées, élargissant la différenciation haut de gamme.[3]Photonics Media, "Definition of backside-illuminated sensor," photonics.com

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par résolution : les nombres de pixels ultra-élevés répondent aux demandes de niche

La bande 12-24 MP représentait 25 % des parts du marché des capteurs d'image CMOS en 2024, équilibrant le stockage et la surcharge de calcul dans les téléphones portables grand public. Les appareils ≥49 MP, bien que de niche, croissent de 9,5 % annuellement alors que la surveillance, le médical et la photographie professionnelle favorisent le zoom numérique extrême. Le prototype 410 MP de Canon souligne la viabilité technique des capteurs ultra-haute densité plein format, catalysant potentiellement de nouvelles modalités d'imagerie diagnostique.

Les pièces sub-12 MP perdurent dans la lecture de codes-barres et les dashcams où la fréquence d'images l'emporte sur la définition. Les capteurs 25-48 MP de niveau intermédiaire servent les appareils photo sans miroir exploitant les superpositions computationnelles multi-images. La bifurcation du nombre de pixels affine la segmentation des prix à travers le marché des capteurs d'image CMOS, préservant les niveaux de marge.

Par spectre : les bandes non visibles déverrouillent les insights industriels

Les appareils de lumière visible ont généré 97 % des revenus de 2024, reflétant la domination dans l'imagerie grand public. Pourtant la taille du marché des capteurs d'image CMOS pour les segments non visibles (NIR, UV, SWIR) grimpe à un TCAC de 9 % alors que la fabrication, l'agriculture et la sécurité adoptent l'analyse spécifique aux longueurs d'onde. Les caméras UV et SWIR exposent la contamination et les défauts sous-surface que la lumière visible rate, transformant les paradigmes de contrôle qualité.

Les capteurs proche infrarouge sous-tendent l'authentification biométrique et les moniteurs de signes vitaux, reliant les dispositifs de technologie de santé et grand public. Les matrices multispectrales qui co-capturent les images visibles et SWIR réduisent le nombre de capteurs dans les piles de perception de véhicules autonomes, illustrant les synergies inter-domaines.

Par type de communication : les liaisons sans fil étendent la portée de déploiement

Les capteurs filaires ont maintenu 85 % des parts de revenus en 2024, indispensables là où la latence déterministe gouverne la réponse machine. Les interfaces sans fil, cependant, croissent à un TCAC de 8,1 % alors que l'imagerie traitée en périphérie réduit les besoins de bande passante. La 5G URLLC permet la robotique à distance et la surveillance d'infrastructure autrefois attachée par Ethernet.

Les modules de récupération d'énergie couplés à une puissance de veille sub-1 mW élargissent le déploiement dans la détection environnementale. Alors que les piles de protocoles maturent, le marché des capteurs d'image CMOS intégrera les radios BLE, Wi-Fi 6 et UWB dans des nœuds optiques miniaturisés, abaissant les barrières de coût d'installation.

Par secteur d'utilisation finale : la sécurité automobile catalyse l'innovation

L'électronique grand public un conservé 28 % des revenus en 2024, mais la demande automobile est le moteur de croissance, grimpant à un TCAC de 9,4 % sur la convergence législative ADAS. Les suites multi-caméras par véhicule multiplient le contenu en capteurs, tandis que la surveillance en habitacle ouvre des couches de volume supplémentaires.

La vision industrielle par machine ajoute l'adoption d'obturateur mondial dans les lignes de contrôle qualité robotique Automation World. Les portables de santé exploitent les capteurs de puissance de veille sub-µW pour les diagnostics continus. L'unérospatiale et la défense nécessitent des imageurs durcis aux radiations, produisant des contrats spécialisés mais rentables. Collectivement, les verticaux diversifiés tempèrent la cyclicité dans l'industrie des capteurs d'image CMOS.

Analyse géographique

L'Asie-Pacifique détient 34 % des revenus de 2024, bénéficiant d'écosystèmes intégrés verticalement s'étendant du silicium de fonderie à l'assemblage final de téléphones portables. Les fonderies taïwanaises fournissent la majeure partie des plaquettes BSI empilées, tandis que la Chine continentale reste la plus grande base d'exportation de smartphones au monde. L'innovation coréenne, menée par la feuille de route ISOCELL de Samsung, maintient le leadership technologique à l'intérieur du marché des capteurs d'image CMOS. La concentration de la chaîne d'approvisionnement confère des économies d'échelle mais élève l'exposition aux tremblements de terre et géopolitique.

Le Moyen-Orient et l'Afrique présentent la croissance la plus rapide à 9,8 % TCAC jusqu'en 2030 alors que les plans directeurs de villes intelligentes du Golfe demandent des caméras de surveillance en réseau et d'analyse de trafic. Les importations de véhicules équipés ADAS augmentent les cycles de remplacement du marché secondaire, tandis que le boom du commerce électronique mobile-first de l'Afrique stimule les volumes de caméras selfie faible luminosité. Les incitations de financement public-privé accélèrent l'intégration de système local, créant un corridor émergent pour l'expansion du marché des capteurs d'image CMOS.

L'Amérique du Nord influence la conception mondiale à travers les demandes de plateformes de réseaux sociaux et les règles de sécurité automobile strictes. Les écosystèmes créateurs de contenu priorisent les capteurs optimisés pour la capture 8K à haute fréquence d'images, poussant les vendeurs fabless domestiques vers les niches premium. L'Europe, ancrée par les investissements Industrie 4.0 de l'Allemagne, canalise la R&D photonique dans les segments industriels et médicaux haute fiabilité. L'Amérique du Sud et l'Asie du Sud représentent un volume inexploité, bien que la sensibilité aux prix oriente les achats vers des conceptions de niveau intermédiaire établies plutôt que vers des capteurs de pointe.

Paysage concurrentiel

Sony, Samsung et OmniVision commandent collectivement environ 60 % des revenus mondiaux, donnant au marché des capteurs d'image CMOS un profil de concentration modérée. Sony exploite des procédés BSI empilés propriétaires pour mener les tranches de performance premium, Samsung met à l'échelle les architectures de pixels avancées sur des lignes 300 mm internes, et OmniVision se différencie à travers des portefeuilles automobiles et IoT rentables.

Le réalignement stratégique refaçonne le domaine. SK Hynix réduit la production CIS pour réallouer les dépenses d'investissement vers la mémoire haute bande passante, laissant des parts aux challengers chinois agressifs. L'acquisition par Hamamatsu en 2024 de BAE Systems Imaging Solutions augmente le talent de conception nord-américain pour les capteurs scientifiques haute performance. Le pionnier basé sur événements Prophesee et le spécialiste thermique Meridian Innovation illustrent comment les acteurs de niche pénètrent en résolvant des points douloureux spécifiques aux applications.

La fragilité de la chaîne d'approvisionnement reste un risque stratégique. Les restrictions d'exportation américaines entravent l'accès chinois à l'équipement EUV, bifurquant potentiellement les feuilles de route technologiques. La rareté des capacités de fonderie positionne les fabricants de dispositifs intégrés avec des fonderies captives-tels que Sony et Samsung-pour mieux résister aux chocs d'allocation que les marques fabless pures. Les barrières de propriété intellectuelle autour du BSI empilé et du traitement IA sur puce consolident les douves concurrentielles malgré le financement des nouveaux entrants.

Leaders de l'industrie des capteurs d'image CMOS

-

Sony Group Corporation

-

Samsung Electronics Co., Ltd.

-

OmniVision Technologies, Inc.

-

onsemi Corporation

-

STMicroelectronics N.V.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Sony Semiconductor Solutions un annoncé le LYT-828, un capteur d'image CMOS de 50 mégapixels présentant une plage dynamique dépassant 100 dB et la technologie Hybrid Frame-HDR, prévu pour la production de masse fin août 2025 pour améliorer les capacités d'imagerie smartphone dans les scènes à fort contraste.

- Avril 2025 : OmniVision un lancé un capteur d'obturateur mondial de 1,5 mégapixel spécifiquement conçu pour les systèmes de surveillance de conducteur automobile, étendant la présence de l'entreprise dans les applications de sécurité automobile.

- Avril 2025 : L'installation TSMC en Arizona un accéléré les plans d'expansion avec un investissement de 165 milliards USD pour abriter six fonderies, la première fonderie utilisant la technologie 4nm pour les SoC haut de gamme et les fonderies suivantes prévues pour les technologies 3nm et 2nm.

- Mars 2025 : onsemi un introduit la famille Hyperlux ID, le premier capteur temps de vol indirect en temps réel capable de mesures de profondeur haute précision jusqu'à 30 mètres pour les applications d'automatisation industrielle.

Portée du rapport mondial sur le marché des capteurs d'image CMOS

Un capteur d'image à semi-conducteur métal-oxyde complémentaire (CMOS) est une technologie optique utilisée dans la vision artificielle pour robots en OCR (reconnaissance optique de caractères) qui peut améliorer les photographies satellite et les images radar. Il est aussi utilisé dans les appareils photo numériques, les caméras de vidéosurveillance, et les lecteurs de codes-barres.

La portée du rapport englobe le dimensionnement et les prévisions du marché pour les segments de type de communication, secteur d'utilisation finale et géographie. Par type de communication, le marché est segmenté en filaire et sans fil. Par secteur d'utilisation finale, le marché est segmenté en électronique grand public, santé, industriel, sécurité et surveillance, automobile et transport, unérospatiale et défense, et informatique. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique.

Le rapport offre des prévisions et tailles de marché en volume (unités) et valeur (USD) pour tous les segments ci-dessus.

| Éclairage frontal (FSI) |

| Éclairage arrière (BSI) |

| BSI empilé / 3-D |

| CMOS obturateur global |

| Moins de 12 mégapixels |

| 12-24 mégapixels |

| 25-48 mégapixels |

| Plus de 49 mégapixels |

| Spectre visible |

| Spectre non visible (NIR, UV, SWIR) |

| Filaire |

| Sans fil |

| Électronique grand public |

| Automobile et transport |

| Industriel et vision artificielle |

| Sécurité et surveillance |

| Santé et sciences de la vie |

| Informatique et centres de données |

| Aérospatiale et défense |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Israël |

| Arabie saoudite | |

| Émirats arabes unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Égypte | |

| Reste de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par technologie | Éclairage frontal (FSI) | |

| Éclairage arrière (BSI) | ||

| BSI empilé / 3-D | ||

| CMOS obturateur global | ||

| Par résolution | Moins de 12 mégapixels | |

| 12-24 mégapixels | ||

| 25-48 mégapixels | ||

| Plus de 49 mégapixels | ||

| Par spectre | Spectre visible | |

| Spectre non visible (NIR, UV, SWIR) | ||

| Par type de communication | Filaire | |

| Sans fil | ||

| Par secteur d'utilisation finale | Électronique grand public | |

| Automobile et transport | ||

| Industriel et vision artificielle | ||

| Sécurité et surveillance | ||

| Santé et sciences de la vie | ||

| Informatique et centres de données | ||

| Aérospatiale et défense | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Israël | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des capteurs d'image CMOS en 2025 ?

Le marché est évalué à 24,58 milliards USD en 2025.

À quelle vitesse le marché des capteurs d'image CMOS croîtra-t-il d'ici 2030 ?

Il devrait atteindre 34,52 milliards USD, reflétant un TCAC de 7,12 %.

Quel segment technologique mène les parts du marché des capteurs d'image CMOS ?

Les capteurs à éclairage arrière détiennent 65 % des parts en 2024.

Pourquoi les applications automobiles gagnent-elles en importance ?

Les mandats réglementaires aux États-Unis et en UE exigent des ADAS basés sur caméra, stimulant un TCAC de 9,4 % pour les capteurs automobiles.

Quelle région s'étend le plus rapidement ?

Le Moyen-Orient et l'Afrique montrent la croissance la plus élevée à 9,8 % TCAC jusqu'en 2030, stimulés par la surveillance des villes intelligentes.

À quel point le paysage concurrentiel est-il concentré ?

Sony, Samsung et OmniVision contrôlent environ 60 % des ventes mondiales, donnant au marché un niveau de concentration modérée.

Dernière mise à jour de la page le: