Analyse du marché de la gestion des installations du CCG

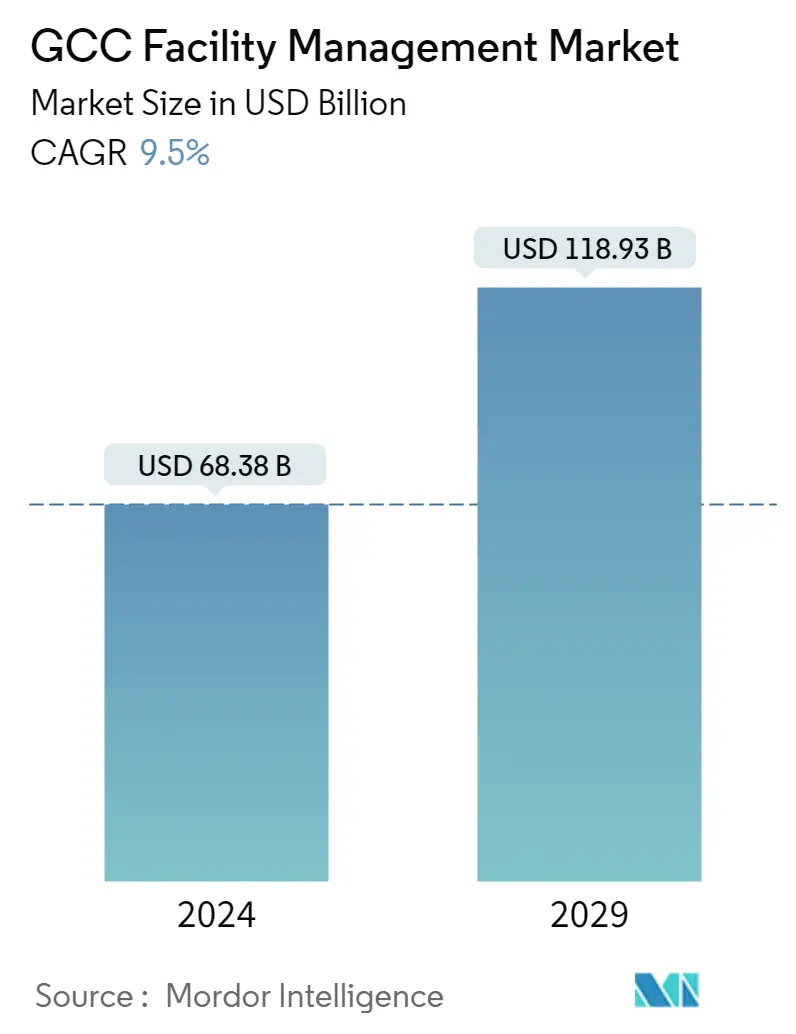

La taille du marché de la gestion des installations du CCG est estimée à 68,38 milliards USD en 2024 et devrait atteindre 118,93 milliards USD dici 2029, avec un TCAC de 9,5 % au cours de la période de prévision (2024-2029).

La gestion des installations du CCG a connu une croissance des études en raison de divers facteurs tels que l'urbanisation, le développement des infrastructures et la prise de conscience croissante de l'importance des services professionnels de gestion des installations.

- Les pays du CCG investissent massivement dans des projets dinfrastructure, notamment des bâtiments commerciaux et résidentiels, des aéroports, des hôpitaux et des centres commerciaux. À mesure que ces actifs continuent de croître, la demande de services de gestion dinstallations augmente. La croissance économique et la prospérité de la région ont contribué à l'essor des propriétés commerciales et résidentielles, ce qui a entraîné une demande plus élevée de services de gestion d'installations.

- L'économie en croissance du Qatar et les plans ambitieux de développement des infrastructures ont créé d'importantes opportunités pour le secteur de la gestion des installations. Le Qatar a investi dans des projets dinfrastructures en vue dévénements majeurs comme la Coupe du Monde de la FIFA 2022. Ces projets comprennent la construction de stades, de réseaux de transport, d'hôtels et d'autres propriétés commerciales et résidentielles. À mesure que ces projets sont achevés, il existe une demande accrue de services de gestion d'installations pour entretenir et exploiter efficacement ces installations.

- Laccent croissant mis sur lexternalisation des opérations non essentielles a été un moteur important pour le marché de la gestion des installations du CCG. Alors que les entreprises et les organisations de la région continuent de se concentrer sur leurs activités et compétences principales, elles reconnaissent les avantages de déléguer des fonctions non essentielles à des prestataires de services spécialisés.

- Les sociétés de gestion d'installations opérant dans les pays du CCG doivent avoir un certain pourcentage de leurs effectifs composés de ressortissants locaux. Cela peut entraîner des difficultés pour trouver des talents locaux qualifiés pour certains rôles spécialisés, ce qui pourrait affecter la qualité du service.

- La pandémie de COVID-19 a provoqué des troubles économiques en raison des confinements ultérieurs. Cela a également eu un impact sur le secteur de la gestion des installations. Contrairement à cela, la prise de conscience croissante de la propreté, de la gestion de la maintenance et de la sécurité devrait orienter létude de marché dans un avenir proche. En outre, les gouvernements des pays les plus touchés, comme les Émirats arabes unis, investissent dans ces services.

Tendances du marché de la gestion des installations du CCG

Le segment des utilisateurs finaux du gouvernement, des infrastructures et des entités publiques devrait détenir une part de marché importante

- Le boom de la construction mené par le gouvernement et l'accent croissant mis sur les pratiques de construction écologiques augmentent la demande de gestion d'installations dans la région CEE. Outre les projets de transport, le gouvernement du Qatar vise à développer rapidement le tourisme, l'éducation et l'immobilier afin de maintenir ses compétences dans le cadre de la Vision nationale du Qatar 2030 (QNV 2030).

- Selon le ministère des Finances du Qatar, les projets d'infrastructure reçoivent 74 milliards QAR (20,33 milliards USD), soit environ 36,0 % de l'intérêt de l'État à réaliser les grands projets de développement dans les délais, en particulier ceux liés à l'organisation de la Coupe du Monde de la FIFA, Qatar 2022. En outre, le ministère a mis l'accent sur deux secteurs clés, à savoir l'éducation et la santé, qui devraient connaître le développement et l'expansion des écoles et des établissements d'enseignement ainsi que des projets et programmes de santé. Près de 17,8 milliards QAR (4,89 milliards USD) ont été réservés à l'éducation, tandis qu'environ 20 milliards QAR (5,49 milliards USD) ont été alloués au secteur de la santé.

- La récente initiative visant à fournir des visas touristiques électroniques au Royaume d'Arabie Saoudite, dans le cadre de ses initiatives Vision 2030 visant à stimuler le tourisme pour rester compétitif à l'échelle mondiale, devrait avoir un impact significatif sur le marché immobilier du pays.

- Dans le but de diversifier l'économie du pays en l'éloignant des revenus pétroliers, le gouvernement a récemment lancé de gigantesques projets touristiques dans toute l'Arabie saoudite et de nouveaux visas électroniques pour 49 pays afin de stimuler les arrivées de visiteurs internationaux. Ces initiatives percutantes et les réformes en cours ont façonné un paysage hôtelier plus diversifié, stimulant le développement immobilier dans le pays.

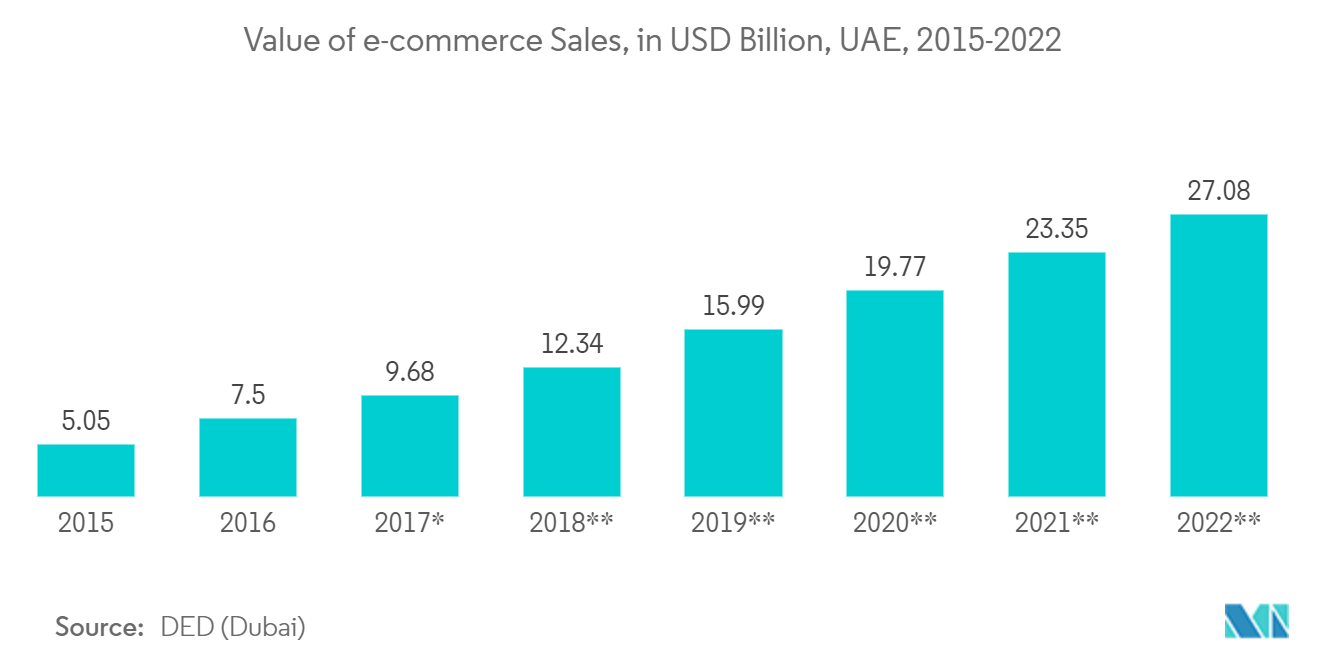

- Lun des principaux générateurs de demande de services de gestion dinstallations est celui des centres dentreposage et de stocks. La croissance considérable du secteur de la vente au détail classique et du commerce électronique du pays stimule la croissance des services d'installation. La demande croissante du pays en matière de gestion intégrée des installations a stimulé la croissance du marché ces dernières années. Selon DED (Dubaï), en 2022, la valeur prévue des ventes du commerce électronique aux Émirats arabes unis (EAU) était d'environ 27 milliards de dollars. On estime que les ventes du commerce électronique aux Émirats arabes unis augmenteront en moyenne de 23 % par an entre 2018 et 2022.

LArabie Saoudite devrait détenir une part de marché importante

- Les services de gestion des installations à Riyad, Djeddah, La Mecque et DMA sont devenus des marchés matures et en croissance. Avec l'augmentation des projets de développement d'infrastructures à travers le Royaume d'Arabie Saoudite qui contribuent à sa croissance économique, les services de gestion des installations sont également nécessaires dans une mesure considérable.

- Les opportunités sous la forme dun nombre croissant de services sous chaque fournisseur et dune pénurie de main-dœuvre devraient consolider et renforcer le paysage, car les acteurs pourraient préférer réaliser des projets à grande échelle conjointement. Linitiative de ville intelligente et Vision 2030 poursuivent la croissance du secteur de la construction et laugmentation du parc immobilier dans une perspective à long terme. En outre, un changement de fournisseurs proposant des services IFM et une implication croissante des acteurs FM dès la phase de conception devraient se développer et devenir courants, principalement en raison des marges plus élevées sur de tels projets et d'un avantage concurrentiel.

- Le secteur de la construction en Arabie Saoudite bénéficie d'acteurs des secteurs privé et public qui mettent davantage l'accent sur les réformes, soutenant la Vision 2030 de la région. Dans le cadre de cette vision à long terme, le gouvernement a prévu plusieurs réformes économiques, éducatives et connexes pour innover et diversifier le secteur saoudien. paysage.

- Ces dernières années, le nombre détablissements de santé sest développé à un rythme considérable dans le pays, créant ainsi des opportunités substantielles pour les sociétés de gestion détablissements. En outre, plusieurs initiatives gouvernementales modifient la dynamique du marché FM, remodèlent le paysage des soins de santé en Arabie saoudite et créent un cadre institutionnel plus solide et des cadres réglementaires efficaces pour promouvoir les investissements du secteur privé dans les soins de santé.

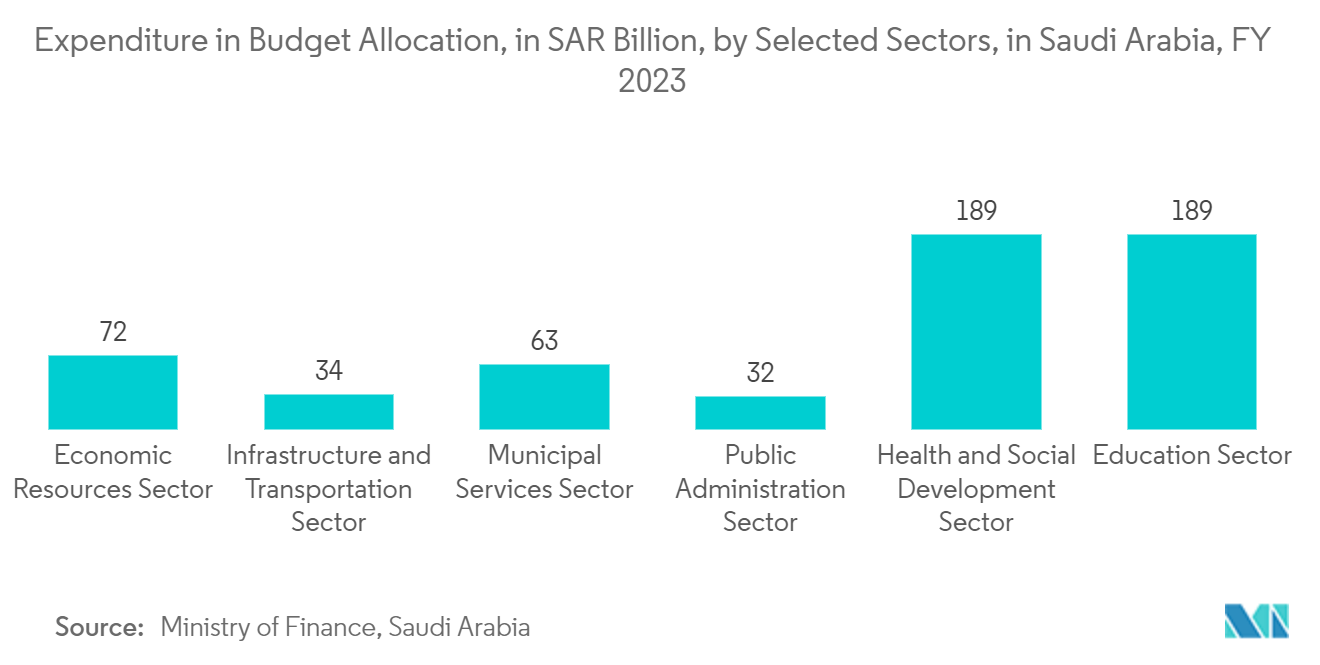

- En outre, selon le ministère des Finances, l'allocation budgétaire pour les secteurs du logement, des infrastructures et des transports pour l'exercice 2023 s'élèverait à environ 34 milliards SAR (9,06 milliards USD). De plus, dans l'allocation sectorielle, le gouvernement soutient plus de 120 000 familles à travers le programme national de logement Sakani. Des allocations budgétaires aussi considérables de la part du gouvernement créeraient des opportunités substantielles pour les fournisseurs de services de gestion d'installations opérant dans le pays.

Aperçu du marché de la gestion des installations du CCG

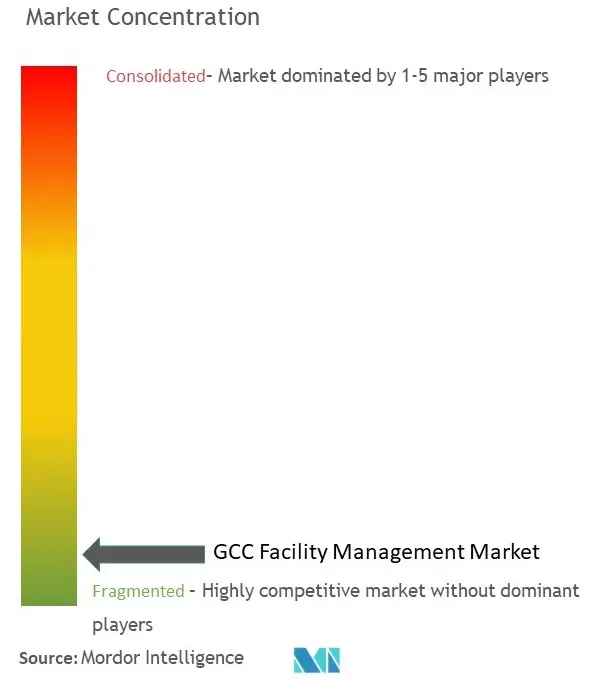

Le marché de la gestion des installations du CCG est très fragmenté, avec la présence dacteurs majeurs comme Emcor Facilities Services WLL, Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Facilities Management et G4S Qatar SPC. Les acteurs du marché adoptent des stratégies telles que des partenariats et des acquisitions pour améliorer leur offre de produits et acquérir un avantage concurrentiel durable.

En juillet 2023, MMS était l'un des principaux fournisseurs locaux de gestion d'installations au Qatar, proposant des services intégrés de gestion d'installations, notamment des services de maintenance préventive et corrective, la gestion des services matériels et logiciels et des services d'ingénierie à valeur ajoutée. MMS fournit également la maintenance MEP, des solutions d'ingénierie, la gestion de l'énergie, les systèmes CVC, l'aménagement paysager et plusieurs autres services. Aamal Company QPSC, l'une des principales sociétés diversifiées de la région, a annoncé que sa filiale en propriété exclusive, Aamal Services, a annoncé l'acquisition de Maintenance Management Solutions (MMS), une filiale en propriété exclusive d'Al Faisal Holding.

En juillet 2022, ENGIE Solutions Koweït fournira des solutions complètes pour guider la transition du Koweït vers les énergies renouvelables. En plus de fournir de l'eau dessalée à Az Zour, la société s'est concentrée sur les modèles de sociétés de services énergétiques (ESCO), les contrats de performance énergétique et les systèmes intégrés de gestion des installations, car la ventilation, la climatisation et l'éclairage consomment 85 % de l'énergie consommée par les bâtiments au Koweït pendant cette période. L'été. ENGIE Solutions fournit des solutions d'efficacité énergétique pour plusieurs installations koweïtiennes, notamment des mosquées, des hôpitaux, des centres commerciaux et des hôtels cinq étoiles.

Leaders du marché de la gestion des installations du CCG

Emcor Facilities Services WLL

Al Faisal Holdings (MMG Qatar)

Sodexo Qatar Services

Al-Asmakh Facilities Management

G4S Qatar SPC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la gestion des installations du CCG

- Janvier 2023:Renaissance, la principale société d'hébergement, de services et de gestion intégrée d'installations d'Oman, a annoncé sa collaboration avec SOURCE Global, PBC pour générer de l'eau potable de source durable pour Renaissance Village Duqm (RSVD) dans la zone économique spéciale d'Oman à Duqm (SEZAD), avec des projets d'expansion sur des sites supplémentaires.

- Octobre 2022 DUBAL Holding, la branche d'investissement du gouvernement de Dubaï, et Imdaad, un groupe d'organisations basé à Dubaï qui propose des services intégrés de gestion d'installations durables (FM), ont signé un protocole d'accord (MoU) pour investir et explorer des projets axés sur sur la promotion du secteur du recyclage et de la durabilité aux Émirats arabes unis.

- Septembre 2022:Phixe Solutions Technical Services, une filiale d'Emirates Facilities Management LLC, a lancé Bluefinch. Cette solution de gestion des installations avec paiement à l'utilisation permet aux propriétaires de payer uniquement pour les services de maintenance rendus, bénéficiant ainsi des avantages d'un contrat de maintenance annuel sans en supporter le coût élevé.

Segmentation de lindustrie de la gestion des installations du CCG

Les services de gestion des installations concernent l'entretien des bâtiments, les services publics, les opérations de maintenance, les services de gestion des déchets, la sécurité, etc. Ces services sont divisés en sphères de gestion des installations matérielles et de gestion des installations douces. Les services matériels comprennent la maintenance mécanique et électrique, les services de sécurité incendie et d'urgence, les contrôles des systèmes de gestion des bâtiments, les ascenseurs et la maintenance des convoyeurs, etc. Les services matériels comprennent le nettoyage, le recyclage, la sécurité, la lutte antiparasitaire, les services de bricoleur, l'entretien du sol, l'élimination des déchets. , etc.

Le marché de la gestion des installations du CCG est segmenté par type de FM (hard et soft), par type (interne, externalisé (FM unique, FM groupé et FM intégré)), par utilisateur final (commercial et de détail, manufacturier et industriel, gouvernement, infrastructures et entités publiques, soins de santé et autres utilisateurs finaux), par pays (Qatar, Émirats arabes unis, Koweït, Arabie saoudite, Oman et Bahreïn). Les tailles et prévisions du marché sont fournies en termes de valeur USD pour tous les segments ci-dessus.

| Dur |

| Doux |

| En interne | |

| Externalisé | FM unique |

| FM groupée | |

| FM intégrée |

| Commercial et vente au détail |

| Manufacturier et industriel |

| Gouvernement, infrastructures et entités publiques |

| Soins de santé |

| Autres utilisateurs finaux |

| Qatar |

| Emirats Arabes Unis |

| Koweit |

| Arabie Saoudite |

| Le mien |

| Bahreïn |

| Par type FM | Dur | |

| Doux | ||

| Par type | En interne | |

| Externalisé | FM unique | |

| FM groupée | ||

| FM intégrée | ||

| Par utilisateur final | Commercial et vente au détail | |

| Manufacturier et industriel | ||

| Gouvernement, infrastructures et entités publiques | ||

| Soins de santé | ||

| Autres utilisateurs finaux | ||

| Par pays | Qatar | |

| Emirats Arabes Unis | ||

| Koweit | ||

| Arabie Saoudite | ||

| Le mien | ||

| Bahreïn | ||

FAQ sur les études de marché sur la gestion des installations de GCC

Quelle est la taille du marché de la gestion des installations du CCG ?

La taille du marché de la gestion des installations du CCG devrait atteindre 68,38 milliards USD en 2024 et croître à un TCAC de 9,5 % pour atteindre 118,93 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la gestion des installations du CCG ?

En 2024, la taille du marché de la gestion des installations du CCG devrait atteindre 68,38 milliards de dollars.

Qui sont les principaux acteurs du marché de la gestion des installations du CCG ?

Emcor Facilities Services WLL, Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Facilities Management, G4S Qatar SPC sont les principales sociétés opérant sur le marché de la gestion des installations du CCG.

Quelles années couvre ce marché de la gestion des installations du CCG et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la gestion des installations du CCG était estimée à 62,45 milliards de dollars. Le rapport couvre la taille historique du marché de la gestion des installations du CCG pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la gestion des installations du CCG pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la gestion des installations de GCC

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gestion des installations du CCG 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de GCC Facility Management comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.