Taille et part du marché des dispositifs de gestion des plaies en France

Analyse du marché des dispositifs de gestion des plaies en France par Mordor Intelligence

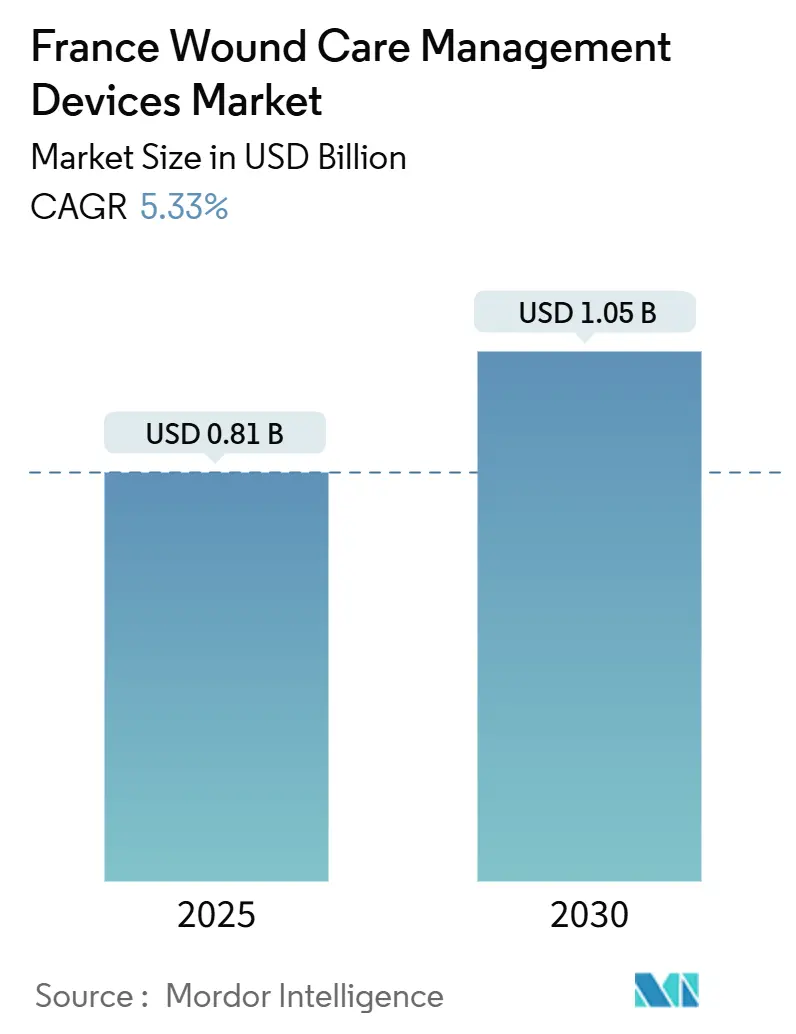

Le marché français des dispositifs de gestion des plaies s'élève à 0,81 milliard USD en 2025 et devrait atteindre 1,05 milliard USD d'ici 2030, progressant à un TCAC de 5,33 %. L'expansion se poursuit malgré un déficit de 2,4 milliards EUR des hôpitaux publics qui un pesé sur les comptes nationaux de santé en 2023. La croissance repose sur le cadre français d'Hospitalisation à Domicile, qui rembourse la thérapie par pression négative (NPWT) délivrée à domicile et intègre la télésanté dans les parcours de soins standards. La prévalence croissante des maladies chroniques, notamment 4 millions de résidents atteints de diabète de type 2, intensifie la demande de pansements avancés qui raccourcissent les temps de guérison. Les volumes chirurgicaux stimulent également les ventes unitaires de dispositifs de fermeture des plaies, les procédures de sortie le jour même atteignant 37,7 % de la production chirurgicale nationale. Parallèlement, les plateformes d'intelligence artificielle prennent désormais en charge plus de 600 000 évaluations de plaies par mois, signalant une adoption numérique rapide dans les environnements cliniques [1]Luc Teot, Negative Pressure Wound Therapy An update for clinicians and outpatient care givers,

Journal of Wound Gestion, journals.cambridgemedia.com.au.

Principaux points du rapport

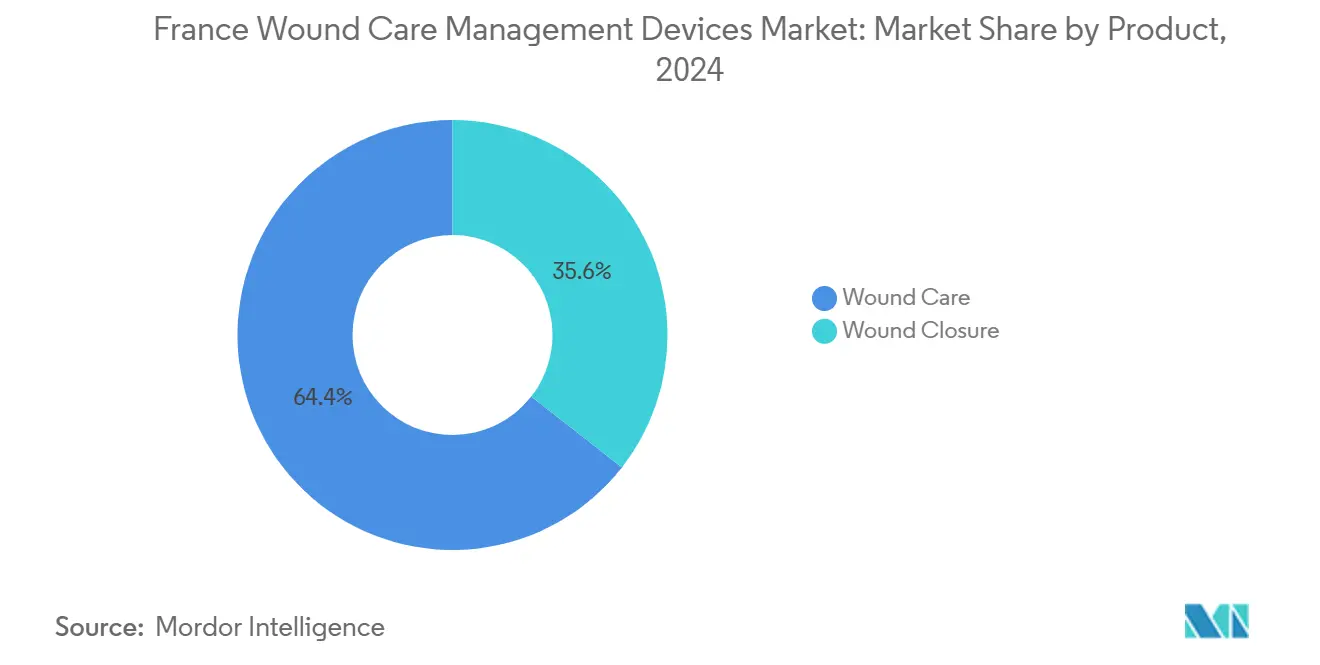

- Par catégorie de produit, les produits de soins des plaies ont dominé avec 64,44 % de part de revenus en 2024, tandis que les produits de fermeture des plaies enregistrent le TCAC projeté le plus élevé à 5,95 % jusqu'en 2030.

- Par type de plaie, les plaies chroniques ont représenté 59,21 % de la taille du marché français des dispositifs de gestion des plaies en 2024, tandis que les plaies aiguës progressent à un TCAC de 5,91 % jusqu'en 2030.

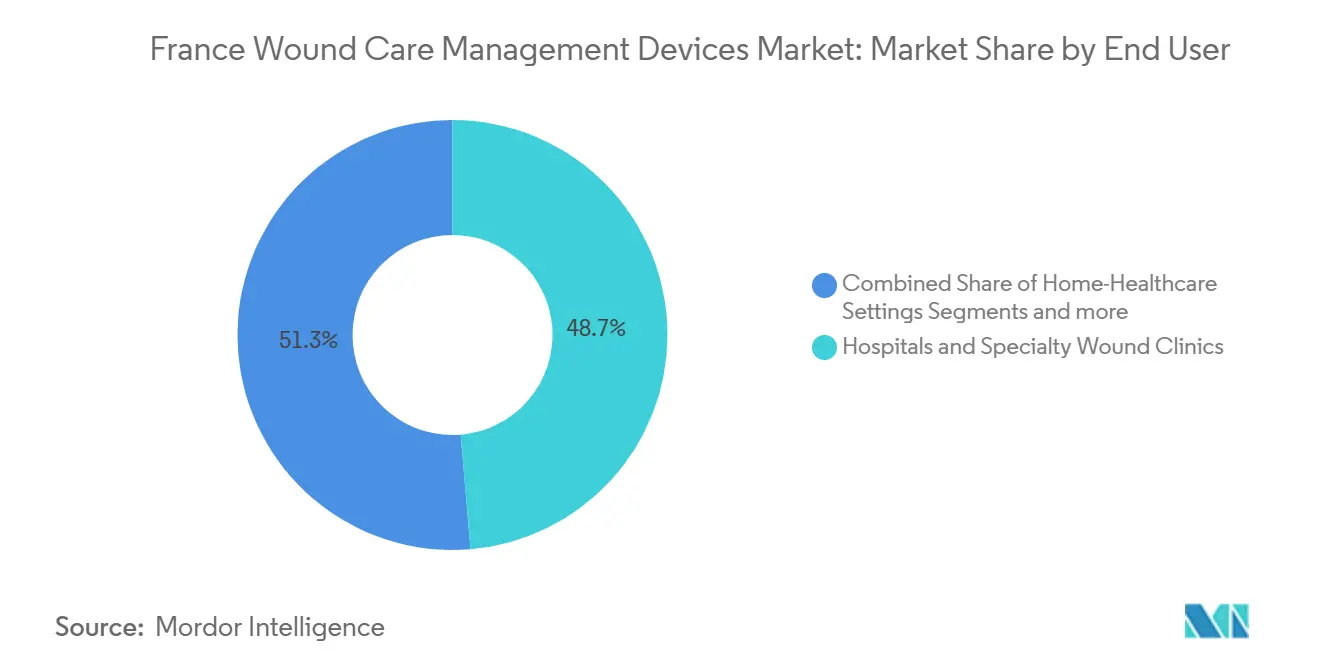

- Par utilisateur final, les hôpitaux et cliniques spécialisées dans les plaies ont détenu 48,67 % de la part du marché français des dispositifs de gestion des plaies en 2024, tandis que les soins de santé à domicile devraient s'étendre à un TCAC de 6,08 % jusqu'en 2030.

- Par canal de distribution, l'approvisionnement institutionnel un commandé 66,29 % de part de la taille du marché français des dispositifs de gestion des plaies en 2024, tandis que les canaux de vente au détail et en vente libre devraient croître à un TCAC de 6,19 % sur la même période.

Tendances et insights du marché français des dispositifs de gestion des plaies

Analyse de l'impact des facteurs moteurs

| Facteur moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation des cas de plaies chroniques et d'ulcères diabétiques | +1.8% | Centres urbains avec populations vieillissantes | Moyen terme (2-4 ans) |

| Population gériatrique croissante | +1.2% | Régions rurales et péri-urbaines | Long terme (≥ 4 ans) |

| Augmentation des procédures chirurgicales | +0.9% | National | Court terme (≤ 2 ans) |

| Avancées technologiques dans les pansements avancés et NPWT | +0.8% | Zones métropolitaines | Moyen terme (2-4 ans) |

| Expansion de la NPWT remboursée par HaD | +0.6% | National | Court terme (≤ 2 ans) |

| Plateformes de télé-soins des plaies approuvées par les ARS | +0.4% | Régions sous-desservies | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation des cas de plaies chroniques et d'ulcères diabétiques

La France signale plus de 4 millions de patients diabétiques de type 2, exposant une large cohorte au risque d'ulcère du pied qui varie entre 19 % et 34 % au cours de leur vie. Les coûts mensuels moyens de traitement atteignent 697 EUR pour les soins ambulatoires et 1 556 EUR pour la gestion hospitalière, créant de fortes incitations à adopter des pansements bioactifs qui préviennent les complications. L'urgence clinique pousse les hôpitaux à déployer des plateformes d'imagerie activées par IA qui guident l'intervention précoce ; l'outil de Swift Medical traite à lui seul plus de 600 000 évaluations chaque mois. Les bandages intelligents sensibles au glucose et les systèmes NPWT à usage unique passent donc rapidement du test pilote à la pratique de routine, positionnant le marché français des dispositifs de gestion des plaies pour une croissance soutenue des volumes.

Population gériatrique croissante

Les adultes âgés formeront 30 % de la population du pays d'ici 2050, augmentant la prévalence des comorbidités qui ralentissent la réparation tissulaire. La maladie artérielle périphérique affecte désormais 11,2 % des patients français diabétiques de type 2, ajoutant de la complexité à la gestion des ulcères [2]Aliyanet Isamara Porcayo Ascencio, Prevalence of Peripheral Arterial Disease and Principal Associated Risk Factors in Patients with Type 2 Diabetes Mellitus: The IDON-Peripheral Arterial Disease Study,

MDPI, mdpi.com. Les décideurs politiques répondent avec des programmes de prévention de la dépendance et des financements pour les soins à domicile, qui s'articulent avec le remboursement HaD pour la NPWT avancée. Le télé-suivi à travers le réseau CICAT un amélioré 75 % des plaies chroniques tout en réduisant les hospitalisations de 72 %, validant les modèles d'intervention à distance. Les fabricants de dispositifs se concentrent donc sur l'ergonomie et la connectivité pour répondre aux besoins des utilisateurs vieillissants dans des environnements non cliniques.

Augmentation des procédures chirurgicales

La chirurgie ambulatoire représente désormais 37,7 % des opérations françaises, une étape importante qui élargit la base adressable pour les produits de fermeture avancés conçus pour une sortie rapide. Les hôpitaux recherchent des alternatives aux sutures qui limitent le risque d'infection et permettent une mobilisation précoce, en particulier alors que les dépenses d'approvisionnement médical de 2023 ont accéléré de 6,6 % au milieu de l'inflation des coûts du personnel. Les techniques guidées par l'image et les flux de travail robotiques soutiennent également une guérison plus rapide lorsqu'ils sont associés à des pansements absorbants à base de silicone qui gèrent l'exsudat pendant la récupération ambulatoire [3]Adel Razek, From Open, Laparoscopic, or Computerized Surgical Interventions to the Prospects of Image-Guided Involvement,

MDPI, mdpi.com. Ces dynamiques renforcent la croissance premium pour le marché français des dispositifs de gestion des plaies.

Avancées technologiques dans les pansements avancés et NPWT

Les pansements aux nanoparticules d'oxyde de cérium, les bandages connectés à l'IA et les enveloppements électriques auto-alimentés font passer les soins des plaies de la couverture passive à la thérapie active. La plateforme iCares de Caltech démontre une surveillance des biomarqueurs en temps réel qui personnalise les protocoles de traitement. Les dispositifs NPWT à usage unique gagnent en traction sous le remboursement des soins à domicile français, réduisant les visites en clinique tout en maintenant l'intégrité de la pression négative. La convergence technologique sous-tend ainsi des gains progressifs tant dans les taux de guérison que dans l'efficacité des coûts.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des produits avancés de soins des plaies | -0,7 % | Zones rurales et sous-desservies | Court terme (≤ 2 ans) |

| Plafonds de remboursement stricts | -0,5 % | National | Moyen terme (2-4 ans) |

| Pénurie d'infirmières spécialisées en soins des plaies | -0,4 % | France rurale | Moyen terme (2-4 ans) |

| Règles d'éco-conception et plastiques à usage unique | -0,3 % | National | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des produits avancés de soins des plaies

Les hôpitaux publics ont affiché un déficit de 2,4 milliards EUR en 2023, incitant les responsables des achats à examiner minutieusement les produits premium malgré leur mérite clinique. Les pansements activés par IA et les enveloppements bioélectriques portent des étiquettes de prix qui mettent à rude épreuve les budgets, en particulier dans les unités rurales où 27 % des lits de soins intensifs font déjà face à des fermetures intermittentes en raison de lacunes en personnel. Les stratégies des fournisseurs pivotent donc vers des contrats basés sur la valeur et des substituts antimicrobiens à faible teneur en argent ou hydroxyde de magnésium qui protègent les marges tout en atténuant les barrières de coût initial.

Plafonds de remboursement stricts

La Loi de financement de la Sécurité sociale 2025 prévoit des plafonds de contribution Z plus stricts pour les dispositifs médicaux, reflétant une réduction de 25 % récemment appliquée aux implants orthopédiques. Depuis 2013, les réductions tarifaires ont réduit les prix des prothèses totales de hanche de 17 %, un précédent qui signale une pression similaire sur les pansements pour plaies. Les fabricants intègrent désormais des dossiers de preuves du monde réel dans leurs dossiers de prix pour justifier le positionnement premium et protéger le volume sur le marché français des dispositifs de gestion des plaies.

Analyse des segments

Par produit : la dominance des soins des plaies stimule l'innovation

Les produits de soins des plaies ont représenté 64,44 % des revenus de 2024, reflétant leur rôle indispensable dans les indications aiguës et chroniques françaises. Cette dominance permet au marché français des dispositifs de gestion des plaies de faire évoluer les pansements intelligents qui incorporent des capteurs de pH, des canaux microfluidiques et des nanoparticules antimicrobiennes sans déplacer les formats de gaze éprouvés. Smith+Nephew et Paul Hartmann étendent leurs portefeuilles de silicone super-absorbants, tandis que les moyennes capitalisations domestiques introduisent des kits NPWT à usage unique qui marient la facilité d'application au remboursement HaD. En revanche, les dispositifs de fermeture des plaies affichent un TCAC vigoureux de 5,95 % jusqu'en 2030, alimenté par la chirurgie ambulatoire et les plateformes de suture robotique qui demandent des agrafes bio-résorbables et des adhésifs cutanés. Bien que les agents topiques et les produits biologiques détiennent des parts plus petites, la recherche sur les gels enrichis en probiotiques tels que ILP100-Topical suggère une diversification supplémentaire à venir. Les plateformes de diagnostic à distance relient désormais la sélection des pansements au scoring des plaies par apprentissage automatique, augmentant à la fois la valeur unitaire et l'adhérence parmi les acheteurs hospitaliers.

La taille du marché français des dispositifs de gestion des plaies liée aux produits de soins des plaies devrait grimper régulièrement à mesure que les nouvelles formulations bioactives obtiennent des voies d'autorisation réglementaire plus rapides. Les fossés concurrentiels s'élargissent là où les entreprises intègrent des scanners liés au cloud dans des offres groupées, donnant aux cliniciens des conseils au point de soins et aux entreprises des boucles de données plus riches qui sous-tendent les lancements de nouvelle génération. Les marges restent robustes car les changements de pansements fréquents verrouillent les ventes répétées, tandis que les consommables NPWT étendent les revenus de cycle de vie autour d'une pompe durable. En conséquence, les principaux fournisseurs ciblent des pistes de croissance doubles : matériaux intelligents haut de gamme pour les hôpitaux tertiaires et innovations de gaze sensibles aux coûts pour les environnements de soins ruraux peu dotés en personnel.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de plaie : les plaies chroniques façonnent la complexité du marché

Les plaies chroniques ont représenté 59,21 % des revenus en 2024, soulignant le fardeau que les ulcères du pied diabétique et les escarres de décubitus placent sur les payeurs français. Ce segment s'appuie sur des thérapies personnalisées telles que les enveloppements électroceutiques et les pansements de diffusion d'oxygène qui régénèrent les tissus dans les membres hypoxiques. La part du marché français des dispositifs de gestion des plaies liée aux plaies chroniques est défendue par des protocoles cliniques qui imposent des produits sophistiqués après l'échec des mesures de première ligne. La sélection des dispositifs est souvent influencée par les scores d'imagerie IA qui stratifient le niveau d'exsudat et la charge microbienne, orientant les prescripteurs vers des mousses avancées ou des couches d'alginate antimicrobien. Les nouveaux paquets de remboursement pour la NPWT HaD ancrent davantage les ventes en soutenant la gestion à domicile des ulcères qui nécessitaient autrefois des séjours hospitaliers prolongés.

Les plaies aiguës, bien que plus petites, affichent un TCAC de 5,91 % jusqu'en 2030 à mesure que les volumes de chirurgie ambulatoire grimpent. Ici, les pansements film et les colles cyanoacrylate dominent mais cèdent rapidement du terrain aux matrices hydro-fibres absorbantes conçues pour les profils d'incision robotique et laparoscopique. Les cas de brûlures et de traumatismes introduisent une demande pour des pansements hydrogel avec capteurs de température intégrés qui alertent les cliniciens sur le risque d'infection. La taille du marché français des dispositifs de gestion des plaies pour les plaies aiguës bénéficie également des contrats d'approvisionnement militaire qui testent les innovations dans des environnements austères avant le déploiement civil. Collectivement, ces dynamiques produisent des perspectives de demande équilibrées dans lesquelles la complexité chronique maintient les volumes de base tandis que l'expansion aiguë ajoute une croissance supplémentaire.

Par utilisateur final : les environnements de soins de santé à domicile accélèrent la croissance

Les hôpitaux et cliniques spécialisées ont conservé 48,67 % de part en 2024 car les centres tertiaires gèrent les ulcères sévères, les sites de greffe et les incisions d'oncologie complexes. La consolidation des achats permet à ces acheteurs de négocier des remises de volume mais aussi d'adopter des pansements intelligents premium lorsque les modèles économiques prouvent une durée de séjour plus courte. La capacité de service surchargée et un déficit de 300 équivalents temps plein de médecins poussent les administrateurs à libérer les cas à faible risque plus tôt, augmentant la dépendance aux vérifications virtuelles qui soutiennent l'adhérence aux pansements.

Les soins de santé à domicile, en expansion à 6,08 % TCAC, reflètent la maturation de l'HaD. Les patients accèdent aux kits NPWT à usage unique et aux bandages activés Bluetooth qui transmettent l'imagerie de la zone de plaie aux infirmières à distance. La taille du marché français des dispositifs de gestion des plaies liée aux environnements domestiques croît non seulement sur les démographiques vieillissantes mais aussi sur l'ambition politique de transférer 5 % des dépenses hospitalières vers les soins domiciliaires d'ici 2030. Les fournisseurs co-conçoivent désormais l'emballage avec les pharmaciens et les agences de soins à domicile, assurant la facilité d'application par les soignants informels tout en respectant les règles de traçabilité. Les start-ups livrent des modèles d'abonnement regroupant pansements, désinfectants et triage infirmier virtuel, cimentant un écosystème hybride qui s'étend sur les points de contact cliniques et de détail.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode d'achat : les canaux de détail gagnent en élan

L'approvisionnement institutionnel un commandé 66,29 % de part en 2024, tirant parti des contrats d'achat en gros et de la visibilité des appels d'offres publics. Les accords-cadres verrouillent généralement les niveaux de volume qui garantissent une demande plancher pour les bandages de base tout en laissant de la marge pour tester des SKU innovants. Cependant, les plafonds de remboursement plus stricts sous la loi de financement de la Sécurité sociale pressent les acheteurs à mener des audits de rapport qualité-prix, poussant les fournisseurs à intégrer des tableaux de bord de résultats qui relient le coût des pansements aux amputations évitées.

Les canaux de détail et en vente libre délivrent un TCAC de 6,19 % à mesure que les consommateurs assument un rôle plus important dans la gestion préventive des ulcères. Les pharmacies stockent des tampons hydro-fibres changeant de couleur qui signalent l'infection et des gels emballés avec des codes QR reliant aux vidéos d'instruction. L'adoption de l'e-commerce s'accélère parmi les seniors immobiles qui reçoivent la livraison à domicile de kits de remplacement sous des abonnements vérifiés par pharmacien. L'intégration numérique permet aux fournisseurs de collecter des données d'usage du monde réel anonymisées, une exigence pour la participation future aux appels d'offres. La part du marché français des dispositifs de gestion des plaies capturée par le détail augmente donc régulièrement même si les voies institutionnelles maintiennent une dominance numérique.

Analyse géographique

Paris, Lyon et Marseille dominent l'adoption précoce car les hôpitaux tertiaires se regroupent dans ces métropoles, créant des réseaux denses de spécialistes des soins des plaies qui testent les bandages intelligents dans des cohortes contrôlées. La taille du marché français des dispositifs de gestion des plaies liée aux centres métropolitains dépasse donc les moyennes nationales car les centres d'enseignement publient des preuves évaluées par les pairs qui accélèrent les décisions de remboursement. Les agences régionales de santé intègrent ces résultats dans des plateformes de télé-expertise, permettant aux cliniciens ruraux de télécharger des images pour examen spécialisé dans les 24 heures.

Dans les départements occidentaux et centraux où le vieillissement de la population est le plus aigu, la demande s'oriente vers les pompes NPWT compatibles à domicile et les pansements hydro-fibres longue durée qui étendent les intervalles de changement à deux fois par semaine. La pénétration de la télémédecine est essentielle car le temps d'attente moyen pour les consultations de dermatologie ou de chirurgie vasculaire dépasse 42 jours dans certains départements. Les protocoles à distance, validés par CICAT, réduisent les déplacements pour les patients fragiles et soulagent la pression sur les services sous-dotés en personnel.

Les territoires d'outre-mer ajoutent des voies de croissance de niche entraînées par les modèles d'ulcères de climat tropical et l'offre limitée de spécialistes. Les fabricants adaptent les kits avec des mousses de plus haute absorption et des barrières antimicrobiennes qui résistent à l'humidité. Les agences d'approvisionnement public négocient des accords d'approvisionnement pluriannuels, offrant une certitude de volume en échange de programmes d'éducation qui développent les compétences infirmières locales. Collectivement, ces nuances géographiques diversifient les stratégies de canal tout en maintenant une hausse nationale cohésive pour le marché français des dispositifs de gestion des plaies.

Paysage concurrentiel

Le marché reste modérément fragmenté, laissant de l'espace pour des challengers innovants. Smith+Nephew un réalisé 3,8 % de croissance sous-jacente dans sa franchise Advanced Wound Gestion au T1 2025, propulsée par les ventes de mousses et de systèmes NPWT. Paul Hartmann un rapporté 608,9 millions EUR de revenus de soins des plaies en 2024, en hausse de 4,4 % sur de forts volumes de pansements silicone. Le champion domestique Urgo Medical exploite la fabrication française pour raccourcir les délais et naviguer dans la conformité éco-conception, tout en réinvestissant les économies dans la R&D de bandages intelligents.

Les alliances stratégiques façonnent les feuilles de route produits. Healiva un acquis des actifs de thérapie cellulaire de Smith+Nephew, ciblant la régénération des ulcères chroniques et ouvrant des flux de revenus de licence à travers l'Europe. Les start-ups incubées au sein du hub de santé numérique parisien fournissent des couches d'analyse IA que les fabricants de dispositifs établis intègrent dans leurs offres groupées. Les mandats environnementaux, sociaux et de gouvernance stimulent également la différenciation ; Mölnlycke un introduit des draps en plastique bio-sourcé qui réduisent les émissions de carbone de 40 % par rapport aux équivalents pétroliers, améliorant son score d'appel d'offres sur les critères de durabilité.

L'intensité concurrentielle augmente à mesure que les plafonds de remboursement se resserrent. Les entreprises diversifient avec des contrats basés sur les résultats, partageant le risque financier si les délais de fermeture des plaies dépassent le protocole. Les investisseurs activistes pressent les grandes capitalisations de relever les marges opérationnelles, incitant à la rationalisation de portefeuille et aux cessions ciblées de marques non-stratégiques. Le marché français des dispositifs de gestion des plaies équilibre ainsi les avantages d'échelle hérités avec des trajectoires d'innovation rapides.

Leaders de l'industrie française des dispositifs de gestion des plaies

ConvaTec Group PLC

Medtronic PLC

Smith & Nephew plc

Solventum

Coloplast

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : In Situ un présenté un bio-pansement 3D pour plaies chroniques et brûlures sévères à VivaTech à Paris.

- Avril 2025 : Convatec un confirmé un lancement initial français de ConvaNiox, une thérapie antimicrobienne à l'oxyde nitrique pour ulcères du pied diabétique, avant le déploiement complet en 2026.

- Avril 2024 : La start-up française Pixacare un levé 3 millions EUR pour étendre son application de surveillance des plaies basée sur smartphone.

Portée du rapport du marché français des dispositifs de gestion des plaies

Les produits de soins des plaies sont spécifiquement utilisés par les professionnels pour fournir un effet thérapeutique, qui soutient la guérison des plaies. Les produits de gestion des plaies sont utilisés pour les blessures mineures et traitent les problèmes sérieux, tels que les plaies chroniques et complexes comme les brûlures. Le marché français de gestion des plaies est segmenté par produit (soins des plaies et fermeture des plaies) et type de plaie (plaie chronique et plaie aiguë). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Soins des plaies | Pansements | Pansements traditionnels en gaze et adhésif |

| Pansements avancés | ||

| Dispositifs de soins des plaies | Thérapie par pression négative (NPWT) | |

| Systèmes d'oxygène et hyperbares | ||

| Dispositifs de stimulation électrique | ||

| Autres dispositifs de soins des plaies | ||

| Agents topiques | ||

| Autres produits de soins des plaies | ||

| Fermeture des plaies | Sutures | |

| Agrafeuses chirurgicales | ||

| Adhésifs, bandes, mastics et colles tissulaires | ||

| Plaies chroniques | Ulcère du pied diabétique |

| Escarre de décubitus | |

| Ulcère de jambe veineux | |

| Autres plaies chroniques | |

| Plaies aiguës | Plaies chirurgicales/traumatiques |

| Brûlures | |

| Autres plaies aiguës |

| Hôpitaux et cliniques spécialisées dans les plaies |

| Établissements de soins de longue durée |

| Environnements de soins de santé à domicile |

| Approvisionnement institutionnel |

| Canal de vente au détail / en vente libre |

| Par produit | Soins des plaies | Pansements | Pansements traditionnels en gaze et adhésif |

| Pansements avancés | |||

| Dispositifs de soins des plaies | Thérapie par pression négative (NPWT) | ||

| Systèmes d'oxygène et hyperbares | |||

| Dispositifs de stimulation électrique | |||

| Autres dispositifs de soins des plaies | |||

| Agents topiques | |||

| Autres produits de soins des plaies | |||

| Fermeture des plaies | Sutures | ||

| Agrafeuses chirurgicales | |||

| Adhésifs, bandes, mastics et colles tissulaires | |||

| Par type de plaie | Plaies chroniques | Ulcère du pied diabétique | |

| Escarre de décubitus | |||

| Ulcère de jambe veineux | |||

| Autres plaies chroniques | |||

| Plaies aiguës | Plaies chirurgicales/traumatiques | ||

| Brûlures | |||

| Autres plaies aiguës | |||

| Par utilisateur final | Hôpitaux et cliniques spécialisées dans les plaies | ||

| Établissements de soins de longue durée | |||

| Environnements de soins de santé à domicile | |||

| Par mode d'achat | Approvisionnement institutionnel | ||

| Canal de vente au détail / en vente libre | |||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché français des dispositifs de gestion des plaies ?

Le marché est évalué à 0,81 milliard USD en 2025.

À quelle vitesse le marché devrait-il croître ?

Il devrait s'étendre à un TCAC de 5,33 %, atteignant 1,05 milliard USD d'ici 2030.

Quelle catégorie de produit détient la plus grande part de marché ?

Les produits de soins des plaies ont dominé avec 64,44 % de part en 2024.

Pourquoi les environnements de soins de santé à domicile croissent-ils rapidement ?

Le remboursement HaD pour la NPWT à domicile et la préférence des patients pour vieillir chez eux propulsent un TCAC de 6,08 % dans l'usage à domicile.

Quel rôle joue la technologie dans l'expansion du marché ?

L'imagerie alimentée par IA et les pansements intelligents raccourcissent les temps de guérison et réduisent les réadmissions, soutenant une adoption plus large dans les environnements de soins.

Comment les politiques de remboursement affectent-elles les prix des dispositifs ?

Les taux de plafond stricts sous la Loi de financement de la Sécurité sociale 2025 pressent les fabricants de prouver la valeur et de poursuivre des contrats basés sur les résultats.

Dernière mise à jour de la page le: