Analyse du marché des protéines végétales en France

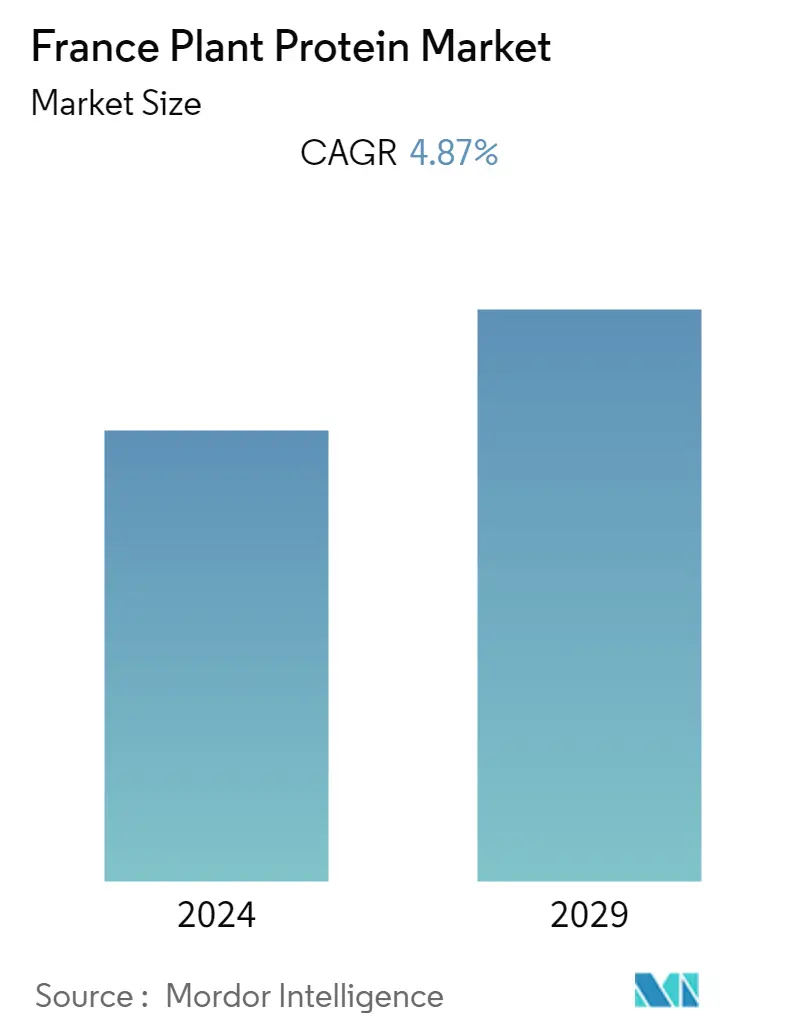

Le marché français des protéines végétales devrait passer de 330,1 millions USD en 2023 à un TCAC de 4,87 % au cours des cinq prochaines années.

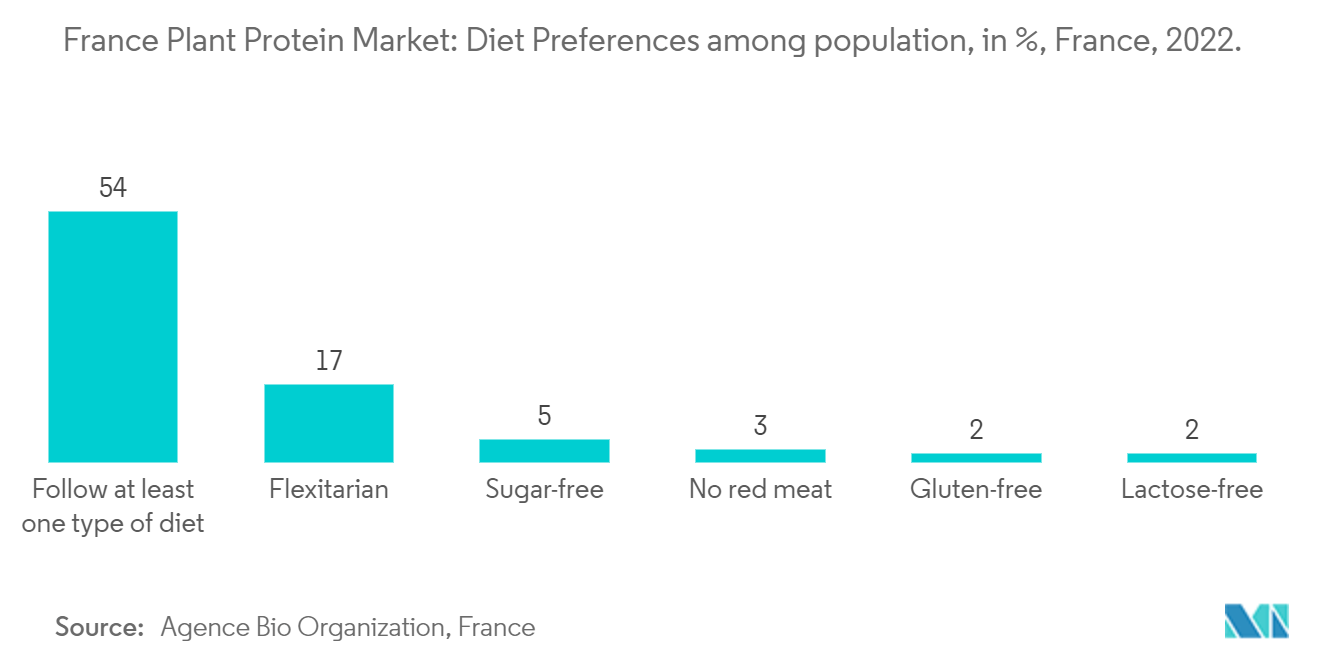

- La protéine végétale française a connu une croissance substantielle ces dernières années, en grande partie due à lévolution des préférences des consommateurs en faveur dune alimentation durable et végétale. Alors que la prise de conscience des préoccupations environnementales et sanitaires ne cesse de croître, de nombreux consommateurs français recherchent des alternatives aux protéines animales, ce qui rend les protéines végétales de plus en plus populaires. Les jeunes générations françaises sont plus soucieuses de la durabilité et sintéressent aux nouvelles tendances alimentaires. Les entreprises doivent les attirer avec des offres abordables et savoureuses pour sassurer que les protéines alternatives deviennent un élément de base de leur alimentation à lavenir. À lautre bout de la population vieillissante de la France, le marché de la génération dargent est énorme. Par exemple, selon lInstitut national détudes démographiques, en 2022, environ 13,94 millions de Français avaient plus de 65 ans et plus.

- De plus, les protéines végétales sont devenues le meilleur substitut aux protéines telles que les protéines de lactosérum, les protéines dœuf et dautres protéines dorigine animale. Cette demande de protéines végétales a augmenté en raison de la tendance végétalienne croissante. Les fabricants introduisent leurs produits innovants à base de plantes en incorporant des nutriments essentiels et en éliminant les additifs et les conservateurs désagréables.

- En février 2021, DuPonts Nutrition & Biosciences et la société dingrédients IFF ont annoncé leur fusion en 2021. La société fusionnée continuera dopérer sous le nom dIFF. Les portefeuilles complémentaires confèrent à lentreprise des positions de leader dans une gamme dingrédients, y compris les protéines de soja.

Tendances du marché des protéines végétales en France

Augmentation de lapplication de protéines de pois

- La protéine de pois est considérée comme une protéine complète qui peut être utilisée dans une variété daliments à base dœufs tels que les pâtes, les vermicelles, les gâteaux et les biscuits. De plus, les fabricants de produits alimentaires des pays développés introduisent des ingrédients alimentaires dorigine végétale pour attirer la population végétalienne, car la consommation de protéines dorigine animale peut augmenter les taux dallergies. Bien que les protéines de viande fournissent au corps la teneur en acides aminés nécessaire, elles sont également associées à un taux de cholestérol élevé, à lobésité, à des problèmes de digestion et à dautres problèmes de santé connexes. Ainsi, les consommateurs des pays développés préfèrent de plus en plus les sources de protéines végétaliennes ou végétariennes telles que les protéines de pois jaunes, entre autres.

- De plus, des entreprises comme Cargill et Roquette investissent dans la protéine de pois jaune, car il sagit dune alternative peu allergène au soja et au blé. Un article publié par PLOS.org en 2022 a révélé que le cyclisme, les sports nautiques et la gymnastique, les sports de montagne font partie des activités de fitness suivies par les consommateurs français. Avec la tendance croissante à lutilisation de produits végétaliens, les consommateurs adoptent des régimes à base de plantes et les fabricants les intègrent.

- Par exemple, TriballatIngredients propose PEPTIPEA, qui est un hydrolysat de protéines 100% végétales fabriqué à partir de protéines de pois jaunes. Il est produit à laide de procédés enzymatiques pour une utilisation dans les boissons fonctionnelles en nutrition sportive et de gestion du poids en France.

- De plus, la protéine de pois est un substitut de viande idéal et gagne en popularité parmi les consommateurs végétaliens et flexitariens. Ce phénomène a augmenté la croissance du produit, ce qui aide les fabricants de produits alimentaires à fournir un profil nutritionnel semblable à celui de la viande à leur portefeuille de produits à base de fausse viande ou de viande végétalienne tels que des nuggets, des galettes de hamburger et dautres collations.

- La protéine de pois peut être utilisée pour prolonger ou remplacer complètement la viande hachée dans les produits carnés en conserve tels que les casseroles, le chili, les sauces à spaghetti, les ragoûts de viande et les sauces à la viande. Il peut également être utilisé pour prolonger la viande hachée dans les produits en conserve tels que les galettes et les boulettes de viande. La région connaît de nombreux lancements de produits visant à faire face à la demande et à répondre aux besoins croissants des clients. Par exemple, Nestlé a annoncé son intention dinvestir en France en 2021 pour lancer une nouvelle alternative au lait à base de pois.

Augmentation de lincidence de lobésité et des maladies cardiovasculaires

- Lincidence croissante de problèmes de santé tels que la pression artérielle, le diabète et lobésité incite les consommateurs à maintenir un mode de vie sain. Par conséquent, ils sont plus enclins à consommer des compléments alimentaires et des aliments fonctionnels contenant des protéines végétales. De plus, les protéines végétales augmentent lapport en fibres, ce qui prévient le risque de maladies cardiovasculaires et de cancer.

- De plus, les protéines végétales contiennent des composés moins sains que lon trouve dans la viande dorigine animale, notamment les graisses saturées et le cholestérol. La France a connu une augmentation inquiétante des taux dobésité, une partie importante de la population étant classée comme en surpoids ou obèse. Cette augmentation de lobésité a été liée à la consommation daliments riches en calories et pauvres en nutriments, souvent riches en graisses et protéines animales. Par conséquent, les professionnels de la santé et les consommateurs recherchent désormais des options alimentaires plus saines pour lutter contre lobésité et les risques pour la santé qui y sont associés.

- En outre, les maladies cardiovasculaires, notamment les maladies cardiaques et lhypertension, ont également atteint des niveaux alarmants en France. Ces conditions sont étroitement liées à la consommation excessive de graisses saturées et de cholestérol présents dans les produits animaux. En conséquence, il existe une demande croissante pour les régimes à base de plantes, qui sont généralement plus faibles en graisses saturées et peuvent contribuer à améliorer la santé cardiaque.

- Le marché des protéines végétales a répondu à cette demande en proposant une large gamme de produits riches en protéines dérivés de plantes telles que le soja, les pois, les lentilles et les noix. Ces sources de protéines végétales sont non seulement plus faibles en graisses malsaines, mais fournissent également des nutriments essentiels comme les fibres, les antioxydants et les vitamines qui sont bénéfiques pour le bien-être général. De plus, ils sont souvent considérés comme plus durables sur le plan environnemental, un facteur qui résonne bien avec la population française soucieuse de lenvironnement.

Aperçu de lindustrie des protéines végétales en France

Le marché français des protéines végétales est fragmenté, avec la présence dacteurs internationaux et nationaux. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, DuPont de Nemours Inc., Ingredion Incorporated, Kerry Group PLC et Lantmännen. Les principaux acteurs du marché des protéines végétales investissent dans la R&D et concluent des fusions et acquisitions pour améliorer leurs portefeuilles de produits. En raison de la nature en développement rapide du marché, linnovation de nouveaux produits est devenue la stratégie la plus couramment utilisée par tous, car elle aide à comprendre lévolution des besoins des consommateurs sur le marché. Par exemple, en avril 2021, Ingredion Inc. a lancé deux nouveaux ingrédients dans son segment des protéines de pois à base de plantes. Elle a lancé lisolat de protéines de pois Vitessense Pulse 1853 et lamidon de pois Purity P 1002, qui proviennent à 100 % de fermes nord-américaines.

France Leaders du marché des protéines végétales

Archer Daniels Midland Company

DuPont de Nemours Inc.

Ingredion Incorporated

Kerry Group PLC

Lantmännen

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

.webp)

Actualités du marché des protéines végétales en France

- Novembre 2022 Royal DSM a lancé Vertis CanolaPRO, un isolat de protéines de canola de qualité supérieure. Selon lentreprise, ce produit innovant augmente la teneur en protéines des aliments et des boissons à base de plantes tout en restant exempt dallergènes majeurs. Lorsquil est incorporé dans une stratégie de mélange de protéines, Vertis CanolaPRO agit en synergie efficacement avec les protéines de légumineuses et de céréales, comblant ainsi les lacunes en acides aminés essentiels.

- Juin 2022 Roquette a dévoilé sa dernière offre, la protéine de riz NUTRALYS, la positionnant comme une protéine alternative familière, sûre et riche en nutriments dune qualité exceptionnelle, produite selon des® normes rigoureuses.

- Septembre 2021 Roquette Frères a investi 13 millions de dollars dans un centre de recherche et développement de pointe pour les protéines végétales situé en France. Cette installation de pointe a joué un rôle central dans le développement de nouvelles protéines de pois et de blé, contribuant ainsi à lavancement des innovations végétales dans lindustrie alimentaire.

Segmentation de lindustrie des protéines végétales en France

Les protéines végétales sont simplement une source alimentaire significative de protéines provenant de plantes. Ce groupe peut inclure les légumineuses, le tofu, le soja, le tempeh, le seitan, les noix, les graines, certaines céréales et même les pois.

Le marché français des protéines végétales est segmenté par type de protéine et utilisateur final. Sur la base du type de protéine, le marché est segmenté en protéine de chanvre, protéine de pois, protéine de pomme de terre, protéine de riz, protéine de soja et protéine de blé. Par utilisateur final, le marché est segmenté en aliments pour animaux, soins personnels et cosmétiques, aliments et boissons et suppléments. Le segment des aliments et des boissons est en outre sous-segmenté en boulangerie, boissons, céréales pour petit-déjeuner, condiments/sauces, confiseries, produits laitiers et substituts laitiers, viande/volaille/fruits de mer et produits substituts de viande, produits alimentaires PAM/RTC et collations. Le segment des suppléments est en outre sous-segmenté en aliments pour bébés et préparations pour nourrissons, nutrition des personnes âgées et nutrition médicale, et nutrition sportive/de performance.

Pour chaque segment, le rapport propose la taille du marché en termes de valeur en USD et en termes de volume en tonnes pour tous les segments mentionnés ci-dessus.

| Protéine de chanvre |

| Protéine d'Avoine |

| Protéine de pois |

| Protéine de pomme de terre |

| Protéine de Riz |

| Je suis une protéine |

| Protéine de blé |

| Autres protéines végétales |

| L'alimentation animale | |

| Soins personnels et cosmétiques | |

| Aliments et boissons | Boulangerie |

| Breuvages | |

| Céréales du petit-déjeuner | |

| Condiments/Sauces | |

| Confiserie | |

| Produits laitiers et substituts laitiers | |

| Viande/volaille/fruits de mer et substituts de viande | |

| Produits Alimentaires PAM/RTC | |

| Collations | |

| Suppléments | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | |

| Nutrition sportive/de performance |

| Type de protéine | Protéine de chanvre | |

| Protéine d'Avoine | ||

| Protéine de pois | ||

| Protéine de pomme de terre | ||

| Protéine de Riz | ||

| Je suis une protéine | ||

| Protéine de blé | ||

| Autres protéines végétales | ||

| Par utilisateur final | L'alimentation animale | |

| Soins personnels et cosmétiques | ||

| Aliments et boissons | Boulangerie | |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Suppléments | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

FAQ sur les études de marché sur les protéines végétales en France

Quelle est la taille actuelle du marché français des protéines végétales ?

Le marché français des protéines végétales devrait enregistrer un TCAC de 4,87 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché français des protéines végétales ?

Archer Daniels Midland Company, DuPont de Nemours Inc., Ingredion Incorporated, Kerry Group PLC, Lantmännen sont les principales entreprises opérant sur le marché français des protéines végétales.

Quelles sont les années couvertes par ce marché français des protéines végétales ?

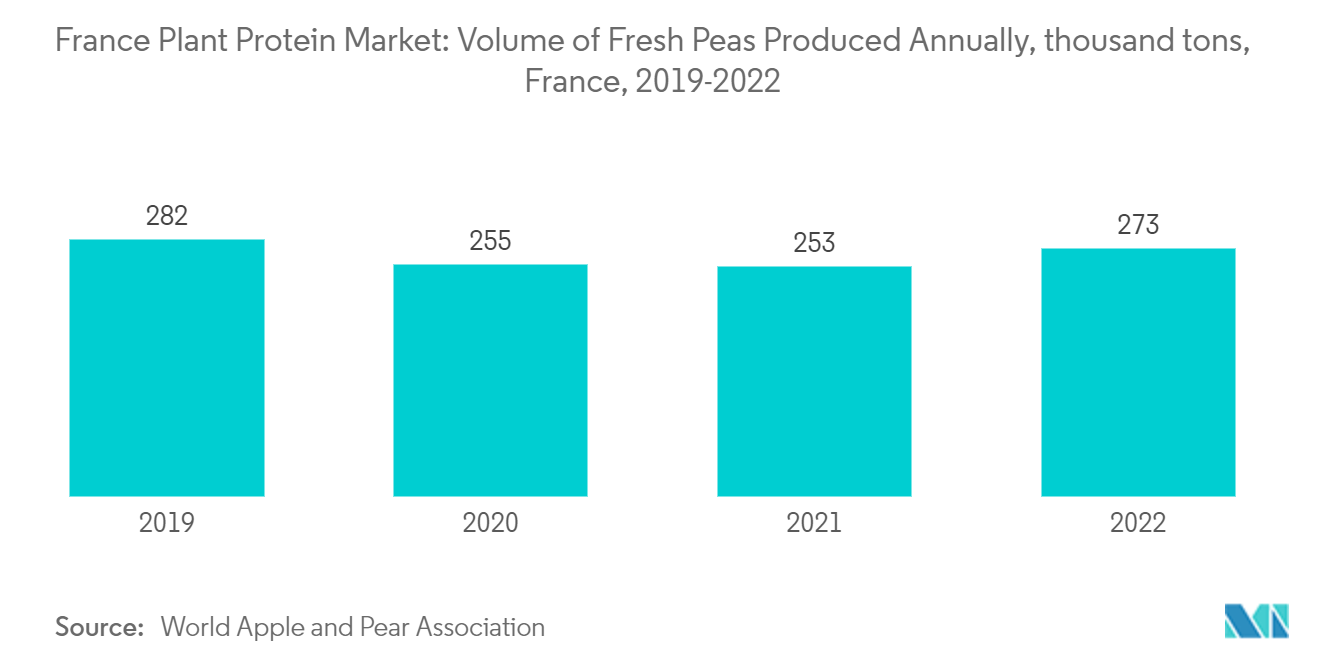

Le rapport couvre la taille historique du marché français des protéines végétales pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché français des protéines végétales pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des protéines végétales en France

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la France en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des protéines végétales en France comprend des prévisions de marché pour 2024 à 2029 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.

.webp)