Taille et part du marché français du diagnostic in vitro

Analyse du marché français du diagnostic in vitro par Mordor Intelligence

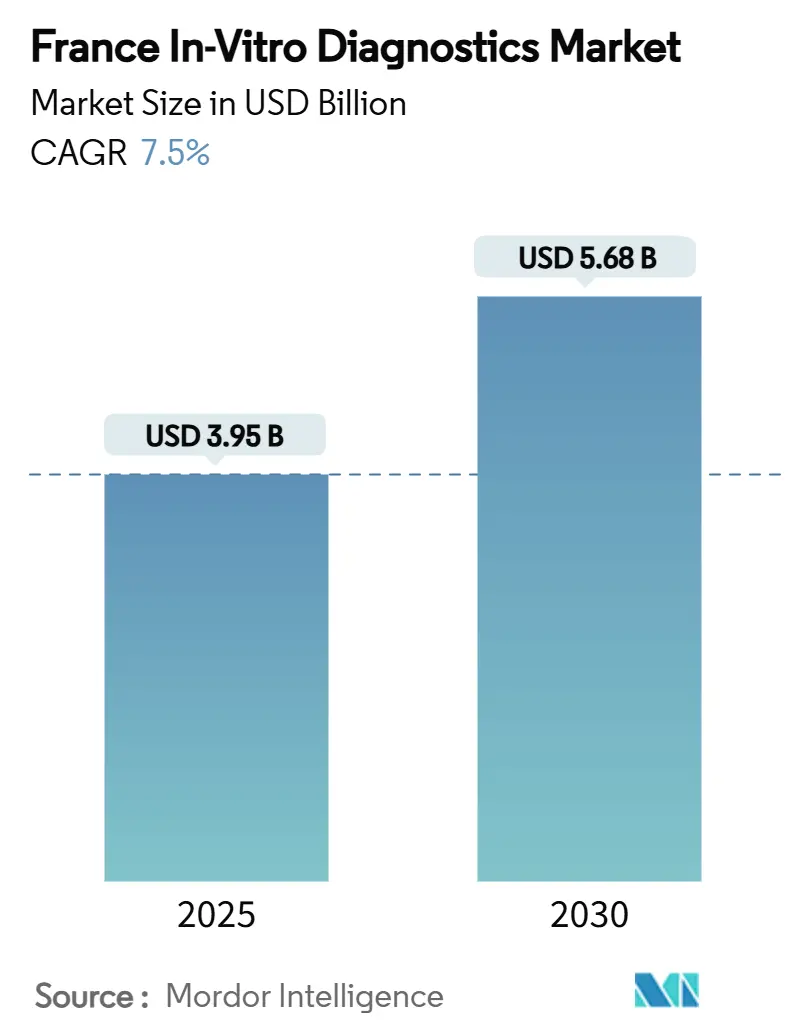

La taille du marché français du diagnostic in vitro s'élève à 3,95 milliards USD en 2025 et devrait atteindre 5,68 milliards USD d'ici 2030, se traduisant par un TCAC de 7,5 % sur la période de prévision. Les tests diagnostiques sous-tendent environ 70 % des décisions cliniques et continuent de gagner en pertinence à mesure que les cas de maladies chroniques augmentent et que les modèles de soins préventifs se développent. Le durcissement réglementaire sous le règlement européen sur les dispositifs de diagnostic in vitro (RDIV) allonge les cycles d'approbation tout en générant des gains de qualité démontrables. La consolidation des laboratoires, en particulier parmi les chaînes soutenues par des investisseurs, dirige les volumes vers des centres à haut débit tandis que les plateformes de test à domicile élargissent l'accès des patients. La convergence technologique-automation, intelligence artificielle, et connectivité numérique-demeure le levier concurrentiel pivot alors que les fournisseurs cherchent à améliorer les délais de traitement, la précision, et l'intégration des données[1]Organisation de coopération et de développement économiques, "Panorama de la santé : Europe 2024," oecd.org.

Points clés du rapport

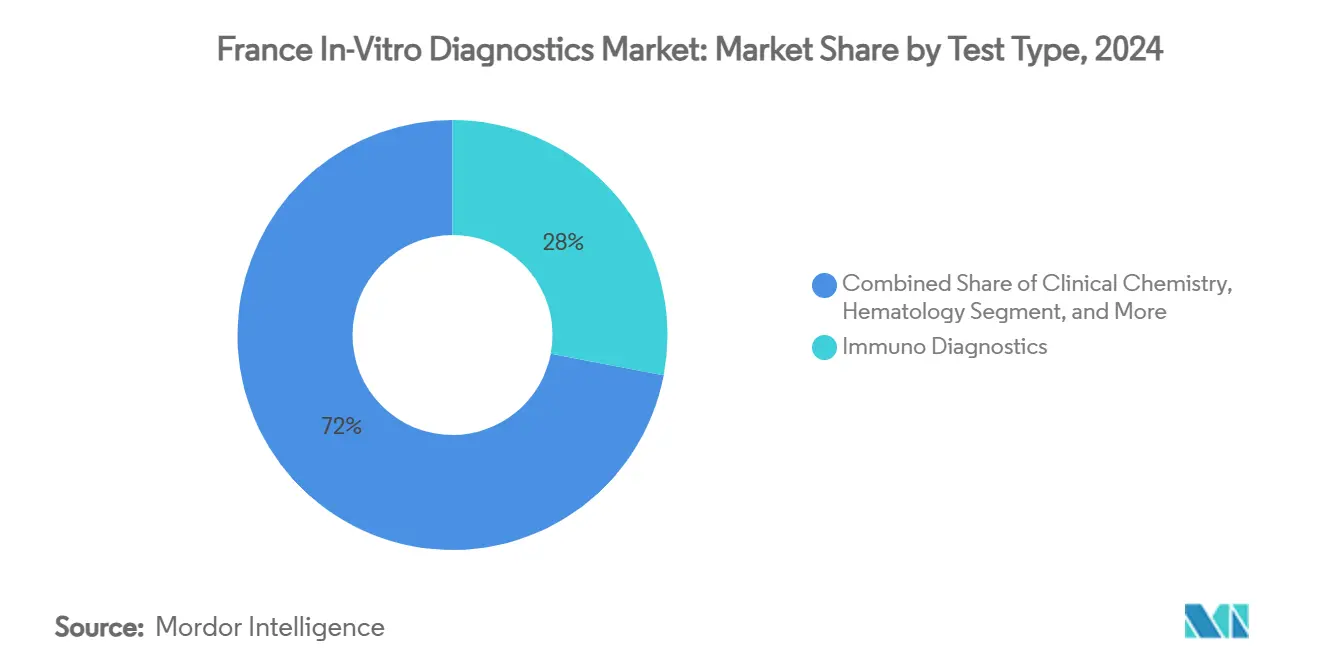

- Par type de test, le diagnostic immunologique un dominé avec 28 % de part de revenus en 2024, tandis que le diagnostic moléculaire devrait progresser avec un TCAC de 9,5 % jusqu'en 2030.

- Par produit et service, les réactifs et kits ont représenté 65,5 % de la part du marché français du diagnostic in vitro en 2024 ; les logiciels et services sont prêts à croître avec un TCAC de 12,1 % jusqu'en 2030.

- Par spécimen, les tests sanguins ont commandé 45 % de part de la taille du marché français du diagnostic in vitro en 2024, tandis que les tests salivaires se développeront avec un TCAC de 10,4 % durant 2025-2030.

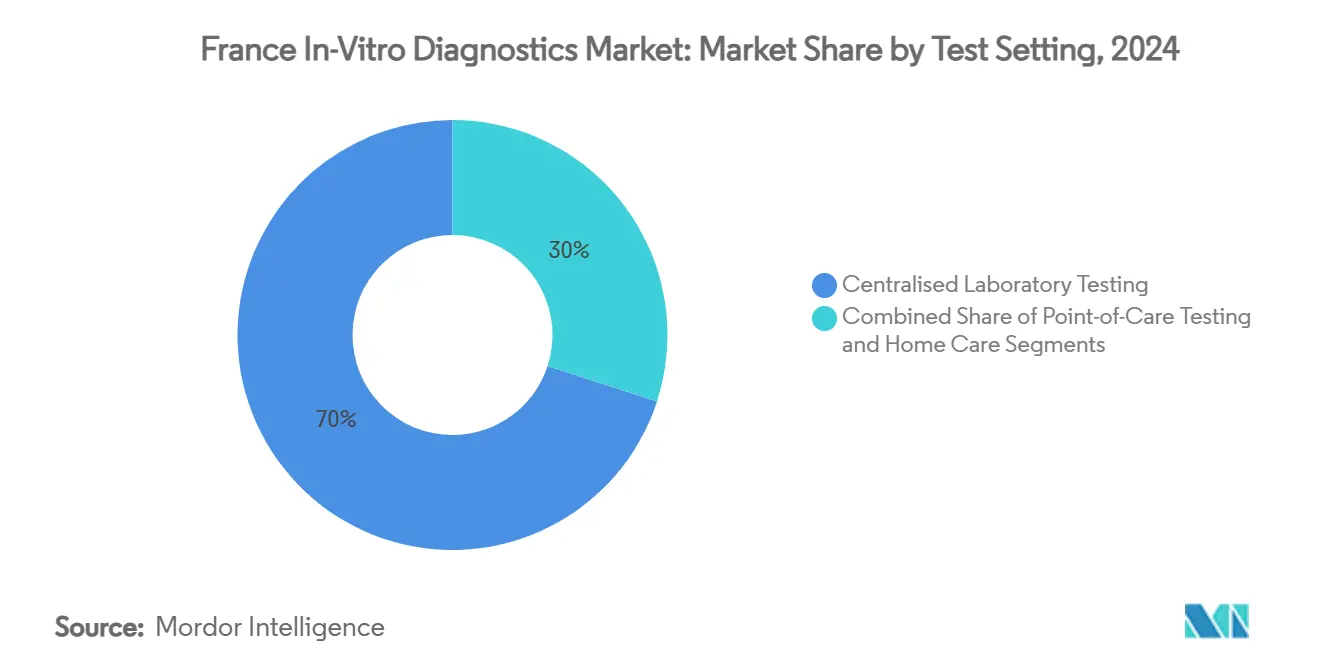

- Par environnement de test, les laboratoires centralisés ont capturé 70 % du marché français du diagnostic in vitro en 2024 ; les solutions d'auto-test progressent avec un TCAC de 11,3 % jusqu'en 2030.

- Par application, le diagnostic des maladies infectieuses un détenu 30,2 % de part de la taille du marché français du diagnostic in vitro en 2024 et le diagnostic oncologique progresse avec un TCAC de 10 % jusqu'en 2030.

- Par utilisateur final, les laboratoires de diagnostic indépendants ont représenté 45,4 % de la part du marché français du diagnostic in vitro en 2024, tandis que les utilisateurs de soins à domicile sont sur la voie d'un TCAC de 12 % sur la période de perspective.

Tendances et perspectives du marché français du diagnostic in vitro

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation des maladies chroniques et infectieuses | +2.1% | National-le plus élevé dans les grandes zones métropolitaines | Long terme (≥ 4 ans) |

| Expansion du remboursement pour les tests à haute valeur | +1.5% | National-déploiement commence dans les grandes villes | Moyen terme (2-4 ans) |

| Automation des laboratoires et flux de travail numériques | +1.3% | National-concentré dans les laboratoires en chaîne | Moyen terme (2-4 ans) |

| Consolidation des laboratoires privés | +0.7% | Clusters urbains et suburbains | Court terme (≤ 2 ans) |

| Évolution des consommateurs vers les tests près du patient | +0.6% | Adoption précoce à Paris, Lyon, Marseille | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Escalade du fardeau des maladies chroniques et infectieuses étendant les volumes de tests

Le profil vieillissant de la France et la multimorbidité croissante élargissent les menus de tests à travers les Panneaux de chimie, immunoessais, et moléculaires. La part de citoyens âgés ≥65 ans devrait atteindre 29 % d'ici 2050, soutenant une forte demande diagnostique. Les Panneaux de maladies infectieuses représentent encore 30,2 % des revenus d'application, reflétant la vigilance après la crise COVID-19. La surveillance de la résistance antimicrobienne accélère l'adoption d'essais moléculaires rapides qui identifient les pathogènes et marqueurs de résistance en heures plutôt qu'en jours. Les programmes de dépistage préventif intègrent les tests dans les parcours de soins de routine, soulevant davantage les volumes à travers les laboratoires nationaux et les environnements communautaires.

Expansion du remboursement de l'assurance maladie nationale pour les diagnostics à haute valeur

Les décideurs politiques évoluent vers des schémas de 'couverture avec preuve' qui récompensent les essais offrant une utilité clinique claire. Les diagnostics compagnons bénéficient en premier, s'alignant avec les régimes d'oncologie de précision qui nécessitent une confirmation de biomarqueur avant l'initiation de thérapie ciblée. Le remboursement gouvernemental s'étend également aux diagnostics numériques sélectionnés, incitant l'interopérabilité entre les plateformes de test et les dossiers de santé électroniques. Cet environnement encourage l'innovation tout en poussant les fournisseurs à prouver des gains de résultats dans le monde réel.

Adoption rapide de l'automation des laboratoires et des flux de travail numériques améliorant le débit

Les chaînes multi-sites déploient des lignes d'automation totale de laboratoire, robotique, et algorithmes d'analyse d'images pour traiter >1 000 échantillons quotidiennement avec une intervention manuelle minimale. L'intégration des systèmes d'information de laboratoire avec les dossiers hospitaliers réduit les erreurs de transcription et soutient une prise de décision clinique rapide. Les architectures de données flexibles permettent l'équilibrage de charge dynamique, réallouant les instruments en temps réel pour correspondre aux flux d'échantillons fluctuants.

Préférence croissante des consommateurs pour les solutions de test près du patient et à domicile

Les kits d'auto-prélèvement pour le diabète, le dépistage de maladies infectieuses, et le suivi de fertilité gagnent du terrain alors que les utilisateurs recherchent intimité et commodité. L'adoption s'est accélérée durant la pandémie, familiarisant les consommateurs avec les écouvillons nasaux et portails de résultats numériques. Les applications mobiles interprètent maintenant les résultats, suivent les données tendances, et transmettent les découvertes de manière sécurisée aux médecins, renforçant les programmes de surveillance des maladies chroniques.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Conformité RDIV stricte augmentant le temps de mise sur le marché | -0.8% | National, avec plus grand impact sur les PME | Moyen terme (2-4 ans) |

| Pénurie de biologistes médicaux et techniciens qualifiés limitant l'expansion de capacité | -1.2% | National, avec impact aigu dans les zones rurales | Long terme (≥ 4 ans) |

| Alternatives d'auto-test à faible coût cannibalisant les revenus des laboratoires centraux | -0.5% | National, avec pénétration plus élevée dans les zones urbaines | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Conformité RDIV stricte augmentant le temps de mise sur le marché

Le RDIV impose une classification de dispositifs basée sur les risques et un dossier de preuves cliniques robuste, étendant les cycles d'approbation pour les essais innovants[2]EUR-Lex, "Règlement (UE) 2024/1860," eur-lex.europa.eu. Les amendements de juillet 2024 ont ajouté des notifications obligatoires de pénurie d'approvisionnement et un enregistrement Eudamed par phases, intensifiant davantage la charge administrative. Plus de 70 % des fabricants ont redirigé des ressources vers les fonctions réglementaires, retardant les lancements de produits et limitant potentiellement la disponibilité des tests durant la période de transition.

Pénurie de biologistes médicaux et techniciens qualifiés limitant l'expansion de capacité

La France liste les professions de laboratoire parmi ses principales pénuries de main-d'œuvre, avec les retraites dépassant les nouveaux entrants[3]Organisation mondiale de la santé, "Pénurie de personnel de santé en Europe," who.int. Les régions rurales ressentent le pincement le plus fortement, connaissant des délais de traitement plus longs et des lacunes de service. L'automation atténue la charge de travail répétitive mais ne peut remplacer l'interprétation spécialisée de résultats complexes. Les parties prenantes poursuivent des programmes de bourses et initiatives de formation croisée, mais le soulagement à court terme demeure contraint.

Analyse par segment

Par type de test : Le diagnostic moléculaire redéfinit la pratique clinique

Le diagnostic immunologique un sécurisé 28 % de la part du marché français du diagnostic in vitro en 2024, soutenu par son rôle dans les Panneaux de routine hormonaux, auto-immuns, et de maladies infectieuses. Les grandes bases d'analyseurs installés et les attaches de réactifs assurent une demande stable. Le diagnostic moléculaire, projeté pour se développer avec un TCAC de 9,5 % entre 2025 et 2030, pénètre de plus en plus l'oncologie, les maladies infectieuses, et la gestion des maladies héréditaires. Les tendances de plateforme favorisent la PCR multiplex et le séquençage de nouvelle génération, réduisant le délai de traitement de jours à heures. Les dispositifs intégrés tels que BIOFIRE SPOTFIRE consolident plusieurs cibles respiratoires dans une seule cartouche, soulignant le changement vers les Panneaux syndromiques. La chimie clinique, hématologie, et coagulation continuent de fournir des métriques hospitalières de base, bien que la croissance des revenus traîne les essais moléculaires en raison de la tarification commoditisée. Les cartouches de soins de proximité répondent aux besoins décentralisés, élargissant l'accès dans les contextes d'urgence et ambulatoires.

L'accent croissant sur la médecine de précision propulse les diagnostics compagnons qui identifient les altérations génomiques exploitables. Les laboratoires adoptent des stations d'extraction automatisées et de préparation de bibliothèques pour gérer les nombres d'échantillons croissants sans augmentations proportionnelles du personnel. Cette adoption cimente la trajectoire des tests moléculaires vers l'utilisation grand public, même pour des conditions historiquement surveillées par immunoessai ou microscopie. En conséquence, le marché français du diagnostic in vitro attend un mélange de revenus rééquilibré, avec le diagnostic moléculaire capturant une part progressivement plus grande des dépenses globales.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par produit et service : L'intégration logicielle génère de la création de valeur

Les réactifs et kits ont capturé 65,5 % du marché français du diagnostic in vitro en 2024, reflétant l'économie basée sur les consommables des tests cliniques. Les chimies propriétaires avec des améliorations de sensibilité démontrées préservent une tarification premium, en particulier dans les Panneaux de charge virale et oncologiques. Les instruments offrent une part moindre mais sous-tendent l'adhésion client à long terme, car la sélection d'analyseur dicte les pipelines de réactifs futurs. Les logiciels et services, croissant avec un TCAC de 12,1 % jusqu'en 2030, fournissent aux laboratoires des analyses, tableaux de bord de contrôle qualité, et support de décision piloté par IA. Les réseaux de soins de santé allouent du capital vers les intergiciels interopérables qui relient les sorties d'analyseur et les systèmes d'information hospitaliers, renforçant les relations fournisseur au-delà de l'approvisionnement en matériel physique.

Les contrats de service regroupent maintenant la surveillance à distance, la maintenance prédictive, et le conseil d'optimisation de flux de travail. Cette évolution positionne les fournisseurs de solutions comme partenaires dans la maîtrise des coûts et la conformité réglementaire plutôt que de simples vendeurs d'équipement. En conséquence, les revenus logiciels amortissent les dépenses d'investissement cycliques, lissant les flux de trésorerie fournisseur et élevant la valeur vie client globale au sein du marché français du diagnostic in vitro.

Par spécimen : Les tests salivaires gagnent l'acceptation clinique

Les spécimens sanguins sont demeurés dominants à 45 % de la taille du marché français du diagnostic in vitro en 2024 en raison de leur richesse en biomarqueurs multiparamétriques et des routines de phlébotomie ancrées. Les lignes automatisées d'hématologie et chimie soutiennent un haut débit et des métriques de qualité cohérentes. Les tests urinaires occupent le niveau suivant, exploitant leur collecte non invasif pour la surveillance métabolique et rénale. Les diagnostics salivaires, prévus pour augmenter avec un TCAC de 10,4 % jusqu'en 2030, bénéficient d'une collecte indolore adaptée aux contextes pédiatriques, gériatriques, et distants. La spectrométrie avancée et le séquençage détectent maintenant les mutations oncogéniques, rythmes de cortisol, et ARN viral dans la salive micro-volume, élargissant la préparation clinique.

Les investissements dans les tampons stabilisants étendent la viabilité des échantillons durant le transport, permettant des programmes d'envoi par courrier qui connectent les patients ruraux aux laboratoires de référence urbains. Les biopsies tissulaires et échantillons de selles continuent d'ancrer les flux de travail d'oncologie et gastroentérologie, quoique avec une croissance modeste à mesure que la biopsie liquide et les options de dépistage non invasif gagnent du terrain.

Par environnement de test : La révolution de l'auto-test refaçonne l'accès

Les laboratoires centralisés ont traité 70 % des volumes de tests nationaux en 2024, exploitant des pistes automatisées et la robotique pour la vitesse, standardisation, et contrôle des coûts. Les coûts fixes élevés sont compensés par un débit important, avec des chaînes soutenues par des capitaux privés optimisant la logistique à travers des réseaux hub-and-spoke. Les tests de soins de proximité comblent les lacunes critiques dans les salles d'urgence et cabinets médicaux, fournissant des résultats de grade décisionnel en minutes. Les plateformes d'auto-test, affichant un TCAC de 11,3 % jusqu'en 2030, autonomisent les consommateurs grâce à une collecte d'échantillons intuitive et une interprétation de résultats activée par smartphone. Les organismes réglementaires ont émis de nouvelles directives sur l'étiquetage, instructions numériques, et surveillance post-commercialisation pour sauvegarder la précision des tests en dehors des environnements cliniques.

Les dispositifs liés au cloud alimentent les ensembles de données longitudinales dans les consultations de télésanté, soutenant la titration de médicaments et le conseil de style de vie. Cette évolution centrée sur le patient élève la pénétration globale du marché français du diagnostic in vitro, en particulier parmi les populations qui faisaient précédemment face à des barrières de mobilité, temps, ou stigmate pour les tests de routine.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : Les diagnostics oncologiques poussent la médecine de précision

Les Panneaux de maladies infectieuses ont retenu 30,2 % de part du marché français du diagnostic in vitro en 2024. Les essais multiplex respiratoires, dépistages d'infections sexuellement transmissibles, et profilage de résistance antimicrobienne forment l'épine dorsale de la surveillance de santé publique. La surveillance du diabète demeure importante grâce à une prévalence stable et un suivi obligatoire d'HbA1c. Les diagnostics oncologiques sont projetés pour augmenter avec un TCAC de 10 % durant 2025-2030 à mesure que les biopsies liquides et le profilage génomique compréhensif transitent des centres spécialisés vers une utilisation clinique plus large. Les tests d'ADN tumoral circulant complètent la biopsie tissulaire, guidant la sélection de thérapie et la surveillance de rechute sans procédures invasives. Les Panneaux de biomarqueurs cardiovasculaires évoluent vers des scores de risque multi-analytes, et les tests prénatals passent aux approches d'ADN acellulaire non invasif.

L'acceptation payeur croissante du remboursement lié aux résultats accélère les diagnostics avancés du cancer. Les laboratoires s'associent avec les cliniques d'oncologie pour intégrer les rapports génomiques directement dans les conseils tumoraux, rationalisant les décisions de thérapie de précision et élevant l'importance stratégique de l'oncologie au sein du marché français du diagnostic in vitro mondial.

Par utilisateur final : Les utilisateurs de soins à domicile poussent l'expansion du marché

Les laboratoires de diagnostic indépendants ont détenu 45,4 % de la part du marché français du diagnostic in vitro en 2024, bénéficiant d'économies d'échelle, d'expertise spécialisée, et d'un pouvoir d'achat robuste sécurisé par la consolidation. Les laboratoires hospitaliers demeurent indispensables pour les soins aigus, offrant des tests 24h/24 et des Panneaux ésotériques avancés critiques à la gestion des patients hospitalisés. Les laboratoires de cabinets médicaux répondent aux besoins de soins de proximité mais font face à une pression de remboursement et des défis d'utilisation d'instruments.

Les utilisateurs de soins à domicile et d'auto-test croîtront avec un TCAC de 12 % jusqu'en 2030 à mesure que la miniaturisation des dispositifs et la littératie numérique s'améliorent. Les lecteurs portables interprètent les cartouches à flux latéral pour les infections, marqueurs métaboliques, et santé reproductive, alimentant des données chiffrées aux cliniciens. Cette tendance étend les dépenses diagnostiques totales en engageant des utilisateurs précédemment sous-desservis et en transférant une certaine charge loin des laboratoires hospitaliers surchargés. Les instituts académiques et de recherche continuent de piloter des modalités émergentes telles que la transcriptomique spatiale, assurant que la France demeure à l'avant-garde de l'innovation diagnostique.

Analyse géographique

Les dynamiques régionales façonnent l'accès et l'innovation au sein du marché français du diagnostic in vitro. Paris-Île-de-France héberge la plus grande concentration de laboratoires de référence et sièges sociaux de med-tech, renforcée par la proximité des grands hôpitaux d'enseignement et du capital-risque. Le cluster Alsace Biovalley du Grand Est se spécialise dans le diagnostic moléculaire et l'imagerie, nourrissant les start-ups via des programmes d'incubateurs et subventions publique-privées. La région Auvergne-Rhône-Alpes, ancrée par Lyon, bénéficie de réseaux hospitaliers tels que les Hospices Civils de Lyon, qui déploient des suites d'automation à haut débit qui traitent ≥1 200 échantillons de microbiologie par jour.

Les centres du Sud autour de Marseille intègrent la logistique portuaire avec l'efficacité de chaîne d'approvisionnement, facilitant les importations de réactifs et la distribution d'analyseurs. L'engagement gouvernemental, exemplifié par un fonds d'investissement en sciences de la santé de 25 milliards EUR, soutient les pipelines R&D et aide les PME à naviguer les obstacles de conformité RDIV. Tandis que les centres urbains jouissent d'une couverture dense de laboratoires, les départements ruraux connaissent des pénuries de techniciens et des temps de transit d'échantillons plus longs, incitant des programmes de collecte mobile et pilotes de télépathologie. Les initiatives telles que les plateformes de télé-expertise permettent aux cliniciens ruraux d'obtenir des seconds avis spécialisés, réduisant les disparités géographiques.

La collaboration transfrontalière avec l'Allemagne, la Suisse, et l'Italie renforce la résilience du marché et le transfert de connaissances. Les laboratoires français participent aux réseaux européens de surveillance de résistance antimicrobienne, partageant des données et alertant les autorités sur les menaces émergentes. Le résultat net est un écosystème géographiquement équilibré mais interconnecté qui soutient la demande et favorise l'innovation à travers le marché français du diagnostic in vitro.

Paysage concurrentiel

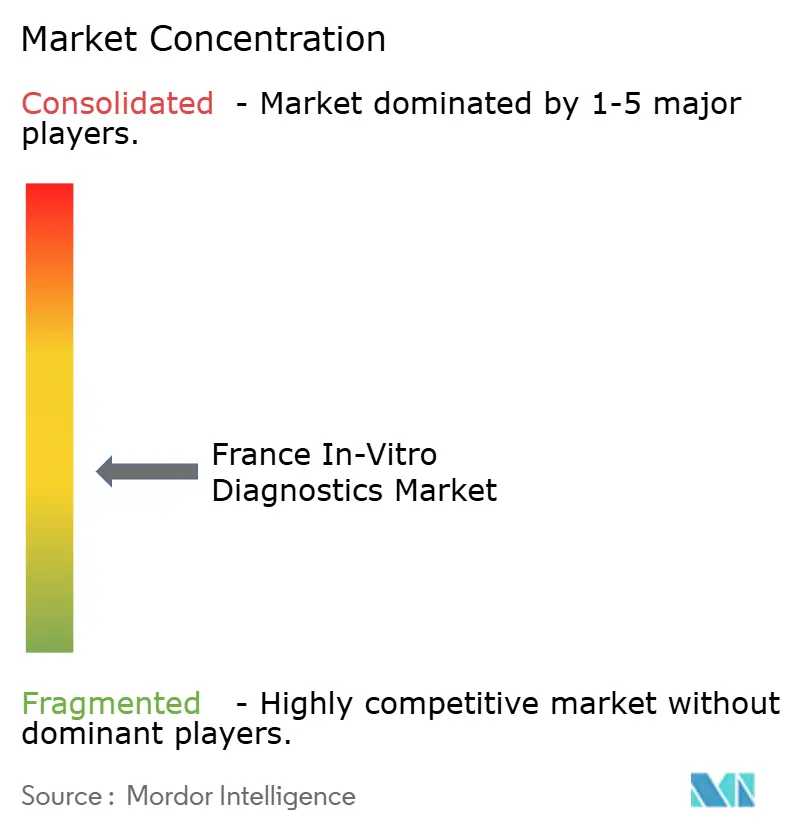

La concentration du marché demeure modérée. Roche, Abbott, bioMérieux, Siemens Healthineers, et Becton Dickinson contrôlent collectivement environ 60-65 % des revenus nationaux grâce à des portefeuilles complets de réactifs et analyseurs. bioMérieux exploite ses racines domestiques et un bond de ventes organiques de 10,3 % dans les neuf premiers mois de 2024 pour fortifier le leadership dans les Panneaux syndromiques. Roche approfondit la connectivité numérique, intégrant le support de décision algorithmique dans ses lignes cobas. Abbott développe les offres de soins de proximité tout en liant les glucomètres domestiques aux tableaux de bord cloud.

Les entrants spécialisés ciblent les niches à haute croissance-biopsie liquide, tests prénatals non invasifs, et pathologie numérique assistée par IA-défiant les incumbents sur l'agilité et la profondeur. La scission annoncée par Becton Dickinson de son unité de Solutions de Biosciences et Diagnostics souligne les tendances d'optimisation de portefeuille. Les partenariats prolifèrent, appariant les fabricants d'analyseurs avec les firmes logicielles pour produire des solutions intégrées de bout en bout. Les contrats d'approvisionnement stipulent de plus en plus des métriques basées sur la performance, obligeant les fournisseurs à prouver le débit, temps de fonctionnement, et impact clinique.

La différenciation technologique se concentre sur la capacité de multiplexage, compatibilité d'automation, et sauvegardes de cybersécurité. Les fournisseurs offrant des piles réactif-instrument-logiciel transparentes gagnent un avantage, en particulier au sein des chaînes de laboratoires consolidées négociant à l'échelle nationale. Pendant ce temps, l'accent gouvernemental sur la résilience de fabrication domestique durant les perturbations d'approvisionnement encourage des stratégies de double sourcing, accordant aux petits innovateurs français des points d'entrée dans les formulaires hospitaliers.

Leaders de l'industrie française du diagnostic in vitro

-

Thermo Fischer Scientific Inc

-

QIAGEN N.V.

-

Siemens Healthcare GmbH

-

F. Hoffmann-La Roche AG

-

Abbott Laboratories

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : L'Autorité Nationale française de Santé un publié sa feuille de route stratégique 2025-2030 priorisant les soins intégrés, l'adaptation au changement démographique, et l'adoption de technologie numérique, signalant un soutien continu pour les diagnostics à haute valeur.

- Juillet 2024 : Le Règlement (UE) 2024/1860 un introduit un déploiement Eudamed par phases et des mandats de notification de perturbation d'approvisionnement de six mois pour les IVD, affinant les calendriers d'implémentation RDIV.

Portée du rapport du marché français du diagnostic in vitro

Selon la portée de ce rapport, le diagnostic in vitro implique des dispositifs médicaux et consommables qui sont utilisés pour effectuer des tests in vitro sur divers échantillons biologiques. Ils sont utilisés pour le diagnostic de diverses conditions médicales, telles que le diabète, le cancer, et autres. Le marché français du diagnostic in vitro est segmenté par type de test (chimie clinique, diagnostic moléculaire, diagnostic immunologique, et autres techniques), produit (instrument, réactif, et autres produits), utilisabilité (dispositifs IVD jetables, dispositifs IVD réutilisables), application (maladie infectieuse, diabète, cancer/oncologie, cardiologie, et autres applications) et utilisateurs finaux (laboratoires de diagnostic, hôpitaux, et cliniques et autres utilisateurs finaux). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Chimie clinique |

| Diagnostic moléculaire |

| Diagnostic immunologique |

| Hématologie |

| Coagulation |

| Microbiologie |

| Test de soins de proximité |

| Autres types de tests |

| Instruments |

| Réactifs et kits |

| Logiciels et services |

| Sang |

| Urine |

| Salive |

| Tissu et biopsie |

| Selles |

| Autres spécimens |

| Test en laboratoire centralisé |

| Test de soins de proximité |

| Auto-test / soins à domicile |

| Maladie infectieuse |

| Diabète |

| Cancer / oncologie |

| Cardiologie |

| Troubles auto-immuns |

| Dépistage prénatal et néonatal |

| Autres applications |

| Laboratoires de diagnostic indépendants |

| Laboratoires hospitaliers |

| Laboratoires de cabinets médicaux |

| Instituts académiques et de recherche |

| Utilisateurs de soins à domicile et d'auto-test |

| Autres utilisateurs finaux |

| Par type de test | Chimie clinique |

| Diagnostic moléculaire | |

| Diagnostic immunologique | |

| Hématologie | |

| Coagulation | |

| Microbiologie | |

| Test de soins de proximité | |

| Autres types de tests | |

| Par produit et service | Instruments |

| Réactifs et kits | |

| Logiciels et services | |

| Par spécimen | Sang |

| Urine | |

| Salive | |

| Tissu et biopsie | |

| Selles | |

| Autres spécimens | |

| Par environnement de test | Test en laboratoire centralisé |

| Test de soins de proximité | |

| Auto-test / soins à domicile | |

| Par application | Maladie infectieuse |

| Diabète | |

| Cancer / oncologie | |

| Cardiologie | |

| Troubles auto-immuns | |

| Dépistage prénatal et néonatal | |

| Autres applications | |

| Par utilisateur final | Laboratoires de diagnostic indépendants |

| Laboratoires hospitaliers | |

| Laboratoires de cabinets médicaux | |

| Instituts académiques et de recherche | |

| Utilisateurs de soins à domicile et d'auto-test | |

| Autres utilisateurs finaux |

Questions clés répondues dans le rapport

Quelle sera la taille des revenus des tests diagnostiques en France d'ici 2030 ?

La taille du marché français du diagnostic in vitro est projetée à 5,68 milliards USD d'ici 2030 sous un TCAC de 7,5 %.

Quel segment montre l'élan de croissance le plus rapide ?

Le diagnostic moléculaire est prévu avec un TCAC de 9,5 % à mesure que l'oncologie de précision, la surveillance des maladies infectieuses, et le dépistage génétique se développent.

Qu'est-ce qui pousse le mouvement vers les tests à domicile ?

La littératie numérique plus élevée des consommateurs, la familiarité de l'ère pandémique avec l'auto-prélèvement, et l'interprétation de résultats liée au smartphone alimentent un TCAC de 11,3 % dans les volumes d'auto-test.

Comment le RDIV affecte-t-il les fournisseurs français ?

Les exigences de preuve plus strictes, l'enregistrement Eudamed par phases, et les règles de notification d'approvisionnement étendent les calendriers d'approbation et augmentent les coûts de conformité, particulièrement pour les PME.

Quels défis de main-d'œuvre se profilent pour les laboratoires ?

La France fait face à une baisse de TCAC de 1,2 % due aux pénuries de biologistes médicaux et techniciens, en particulier en dehors des grands centres urbains, incitant l'investissement dans l'automation et la formation.

Dernière mise à jour de la page le: