Taille du marché des produits chimiques de protection des cultures en France

| Période d'étude | 2019 - 2029 | |

| Période de Données Prévisionnelles | 2024 - 2029 | |

| Période de Données Historiques | 2019 - 2022 | |

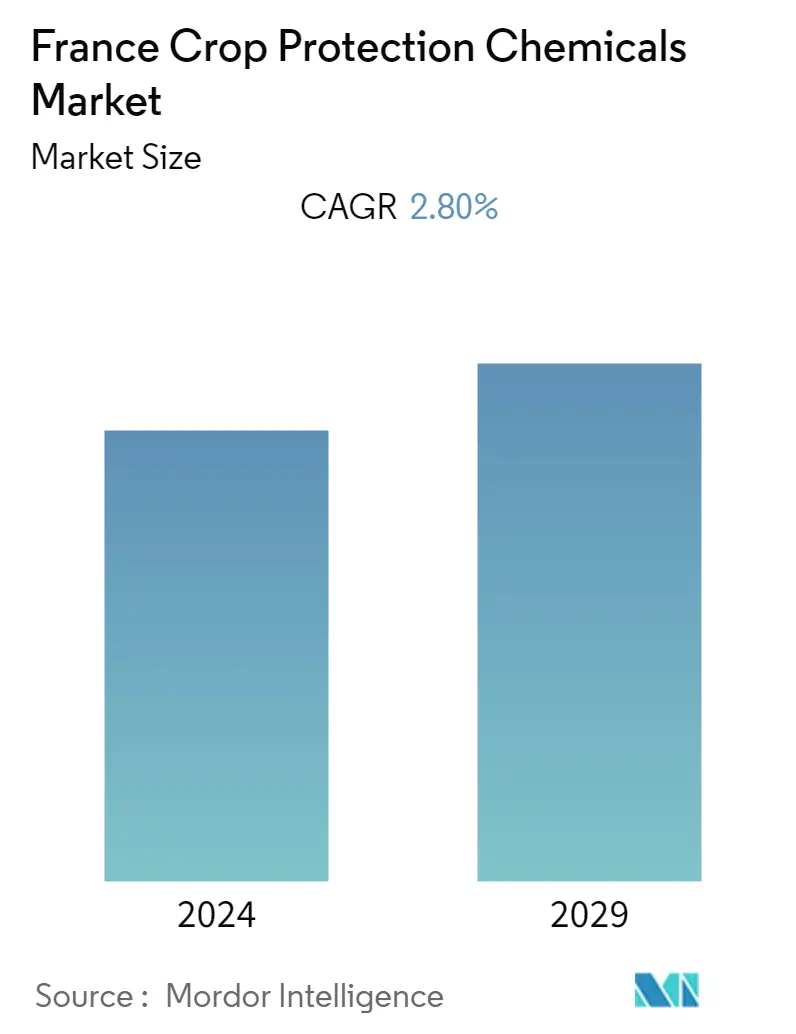

| CAGR | 2.80 % | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des produits chimiques de protection des cultures en France

Le marché français des produits chimiques de protection des cultures devrait connaître un TCAC de 2,8 % au cours de la période de prévision.

- La nécessité daccroître la productivité agricole, résultant de la demande toujours croissante de produits alimentaires, rend nécessaire ladoption de produits chimiques de protection des cultures. Ceci, associé au besoin croissant de sécurité alimentaire et au soutien important du gouvernement, aide le pays à utiliser davantage de produits chimiques de protection des cultures.

- En 2022, le gouvernement français a approuvé lexportation de plus de 7400 tonnes de pesticides interdits, malgré lintroduction dune loi historique destinée à interdire cette pratique. Parmi ces exportations prévues figurent 14 produits chimiques différents dont l'utilisation a été interdite dans les fermes de l'Union européenne, notamment les fameux insecticides néonicotinoïdes tueurs d'abeilles , interdits d'utilisation en extérieur dans l'UE pour protéger les pollinisateurs. Ils comprennent également des pesticides interdits en raison de problèmes de santé humaine tels que la perturbation du système endocrinien et les dommages à l'ADN, ainsi que de problèmes environnementaux tels que la contamination des eaux souterraines et la toxicité pour la faune. Alors maintenant, le gouvernement a identifié des lacunes majeures dans la loi et ses règlements d'application.

- Certains des facteurs qui animent le marché, tels que la demande croissante en matière de sécurité alimentaire et le soutien du gouvernement, sont les principaux facteurs de croissance de ces dernières années. Le développement de biopesticides ou de produits de protection des cultures respectueux de lenvironnement est devenu une priorité importante pour les agences de recherche et de financement du monde entier. Cela stimulera le marché au cours de la période de prévision.

Les produits chimiques de protection des cultures constituent une classe de produits agrochimiques utilisés pour prévenir la destruction des cultures par les insectes nuisibles, les maladies, les mauvaises herbes et autres ravageurs. Le marché français des produits chimiques de protection des cultures est segmenté par chimie (produits chimiques synthétiques de protection des cultures et biopesticides), type de produit (herbicides, insecticides, fongicides et autres produits chimiques de protection des cultures) et type de culture (céréales et céréales, légumineuses et oléagineux, cultures commerciales, Fruits et légumes et autres types de cultures). Le rapport propose une taille du marché et des prévisions en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

This section covers the major market trends shaping the France Crop Protection Chemicals Market according to our research experts:

Forte demande de bio-pesticides

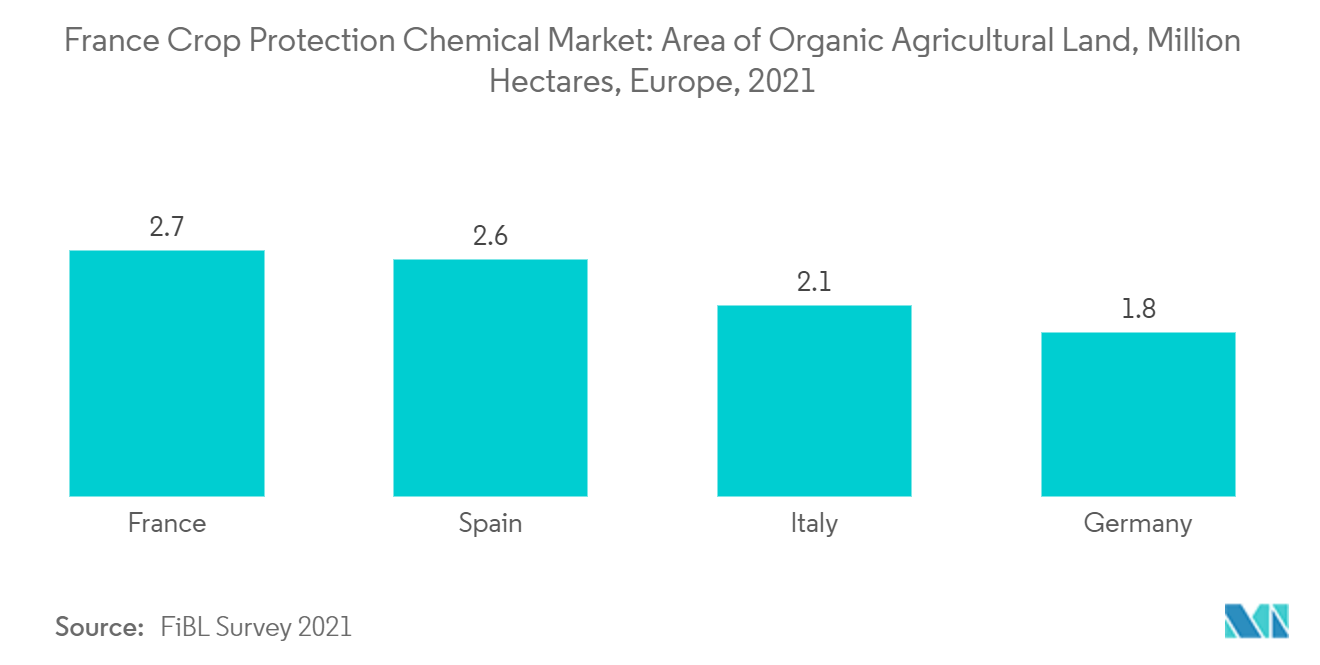

La France est le troisième marché de biopesticides en Europe et a toujours été l'un des centres agricoles les plus dominants d'Europe. Elle possède la plus grande superficie de terres biologiques par rapport aux autres pays de la région avec 2,7 millions d'hectares en 2021. Malgré des décennies de recherche sur le contrôle biologique et un nombre important de biopesticides démontrés efficaces en laboratoire, peu de produits sont actuellement homologués en France.

La France s'est efforcée de réduire l'utilisation de pesticides chimiques tout en s'efforçant de développer des biopesticides. Parallèlement, la France s'efforce de promouvoir l'adoption de lois et de réglementations plus favorables pour soutenir le développement de biopesticides dans l'UE. Le Parlement européen et les États membres du Conseil ont approuvé de nouvelles règles visant à accélérer l'approbation et l'autorisation des produits biologiques phytopharmaceutiques contenant des micro-organismes afin de réduire le recours aux pesticides chimiques et à rechercher des coordinations avec l'autre gouvernement afin d'atteindre la réduction de 50 % des deux. l'utilisation et les risques des produits phytosanitaires, ainsi que de produits plus dangereux d'ici 2030, et le gouvernement prévoit également de retirer le glyphosate du marché d'ici fin 2023.

En 2022, une nouvelle loi en France interdit l'utilisation de pesticides pour pelouses et paysages dans les espaces publics et privés. Elle est entrée en vigueur et s'applique dans tout le pays et étend la portée d'un précédent décret qui limitait l'utilisation de pesticides sur les espaces verts des espaces publics. Cette nouvelle loi promulguée dans la plupart des provinces canadiennes et par certaines villes américaines comme South Portland et Portland, ME, souligne l'importance d'étendre les restrictions sur les pesticides à la plupart des espaces extérieurs pour garantir la sécurité sanitaire et environnementale. Cela stimulera le marché au cours de la période prévue.

La présence de pesticides de synthèse dans les produits agrochimiques constitue une préoccupation majeure pour lenvironnement et la santé humaine et animale, qui pourrait jouer un rôle clé dans la croissance des biopesticides. Le réseau français de RD, dont l'INRA, couvre différents aspects de la recherche sur les biopesticides, tels que le développement de nouveaux produits, la compréhension des déterminants de leur efficacité, l'obtention d'informations sur leur mode d'action et la gestion rigoureuse de leur utilisation une fois qu'ils sont disponibles dans le commerce.

Les fongicides restent le segment le plus important par type

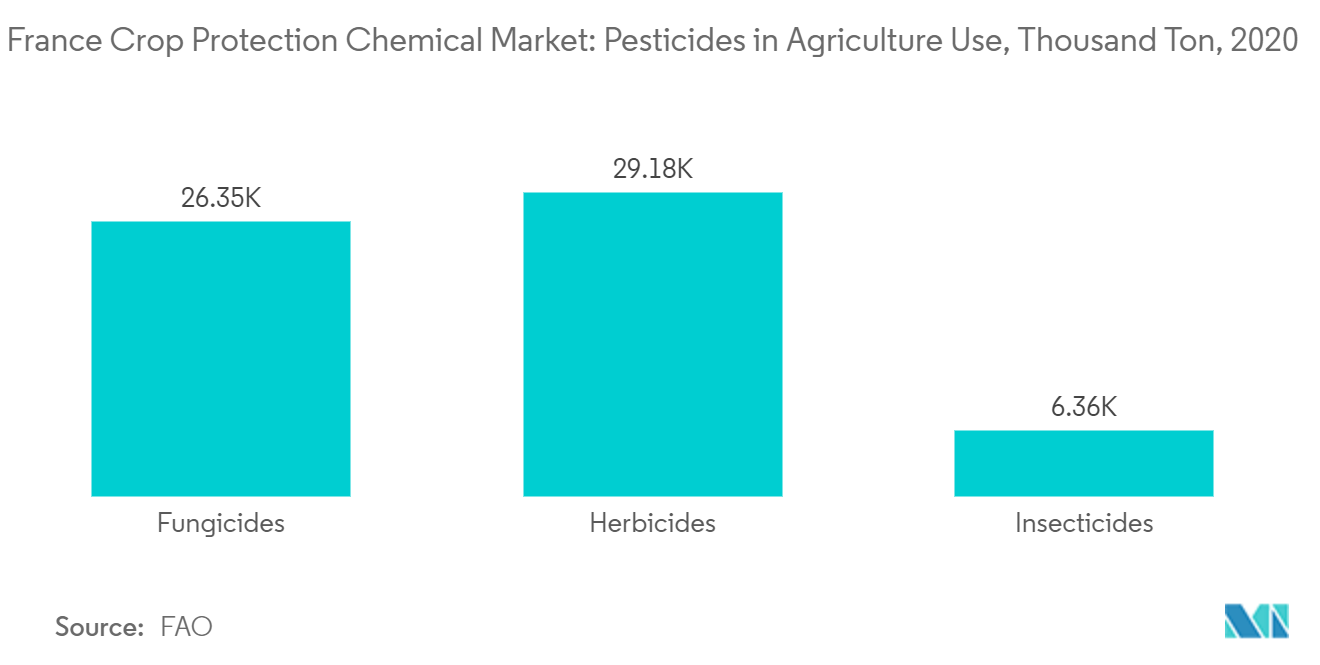

La France est le plus grand consommateur de fongicides en Europe, avec des conditions humides idéales pour la propagation des fongicides, notamment la tache septorienne tritici (STB). Les principaux facteurs affectant les modes de consommation sont les changements dans la superficie cultivée, la résistance aux ravageurs, la réglementation des pesticides et ladoption de technologies. Ladoption accrue et la grande efficacité des fongicides ont alimenté la croissance de lindustrie. Selon FAOSTAT, l'utilisation de fongicides a dominé en 2018 avec 39 111 milliers de tonnes et en 2019 avec 24 493 milliers de tonnes parmi les herbicides et insecticides, mais en 2020, elle a légèrement diminué à 26 346 milliers de tonnes en raison de l'effet pandémique dans le pays. pays.

Ces dernières années, la popularité des biofongicides a augmenté auprès des agriculteurs, des producteurs et des consommateurs finaux. En 2022, Eden Research PLC a signé un accord de distribution avec la branche locale du géant agricole américain Corteva qui permet à cette dernière de commercialiser, distribuer et vendre le produit fongicide du groupe britannique, Mevalone, un biofongicide foliaire durable utilisé pour traiter le botrytis. cinerea sur le raisin et diverses autres cultures et a reçu l'autorisation d'utilisation de Mevalone sur les fruits à pépins, notamment les pommes et les poires, en France pour aider à traiter les maladies post-récolte qui surviennent pendant le stockage. Des facteurs tels que la demande croissante en matière de salubrité et de sécurité alimentaire et le soutien du gouvernement stimulent la croissance de cette industrie.

De plus, peu d'entreprises sont également impliquées dans ce segment comme en 2022, Seipasa a lancé le biofongicide Fungisei en France après avoir obtenu son enregistrement phytosanitaire qui offre aux agriculteurs une solution unique et différentielle pour lutter contre des maladies telles que undefinedle Botrytis , l'oïdium et le mildiou dans une grande variété. de cultures. Outre la France, Fungisei est désormais disponible pour les producteurs des systèmes agricoles du Mexique, des États-Unis, du Pérou, de Turquie, du Maroc ou de Côte d'Ivoire.

Le développement de biopesticides ou de produits de protection des cultures respectueux de lenvironnement est devenu une priorité pour la recherche et les agences de financement du monde entier. Les bénéfices croissants de lagriculture biologique incitent les agriculteurs à rechercher des alternatives chimiques de synthèse pour contrôler la santé des plantes et stimuler le marché dans les années à venir.

Aperçu du marché des produits chimiques pour la protection des cultures en France

Le marché français des produits chimiques phytosanitaires est fragmenté, les principaux acteurs mondiaux et nationaux occupant près de la moitié du marché. Les entreprises ne se livrent pas seulement à une concurrence basée sur la qualité et la promotion des produits, mais elles se concentrent également sur des actions stratégiques visant à détenir des parts de marché plus importantes. Les principales entreprises dominant le marché français pour ses produits, services et développements continus de produits sont Bayer CropScience, Syngenta, UPL Limited, Corteva Agriscience, Sumitomo Chemical et Novozymes, entre autres.

Leaders du marché français des produits chimiques de protection des cultures

Bayer CropScience

UPL Limited

Syngenta

Sumitomo Chemical

Corteva Agriscience

Other important companies include .

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des produits chimiques de protection des cultures en France

- Avril 2022 : Corteva Agriscience a ouvert un nouveau Centre de technologies appliquées aux semences (CSAT) dans le sud-ouest de la France, dans le but d'aider les agriculteurs européens à démarrer au mieux leurs cultures et à obtenir une récolte réussie. Ce processus permet aux traitements des semences de protéger et de fonctionner pour résoudre les défis à la ferme, apportant ainsi de la valeur aux producteurs.

- Août 2021: Corteva a conclu un accord avec Gaïago pour développer et distribuer des solutions biofongicides. Grâce à cela, ils ont reçu une licence d'essai mondiale et les droits commerciaux facultatifs associés pour une nouvelle technologie biofongicide qui peut aider à protéger les vignes, les pommes de terre, les légumes et les fruits à noyau et à pépins contre les agents pathogènes. et préserver des rendements agricoles élevés et augmenter les revenus des agriculteurs.

Rapport sur le marché des produits chimiques de protection des cultures en France – Table des matières

1. INTRODUCTION

- 1.1 Hypothèses de l’étude et définition du marché

- 1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

- 4.1 Aperçu du marché

- 4.2 Facteurs de marché

- 4.3 Restrictions du marché

- 4.4 Analyse des cinq forces de Porter

- 4.4.1 Pouvoir de négociation des fournisseurs

- 4.4.2 Le pouvoir de négociation des acheteurs

- 4.4.3 La menace de nouveaux participants

- 4.4.4 Menace des produits de substitution

- 4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

- 5.1 Chimie

- 5.1.1 Produits chimiques synthétiques pour la protection des cultures

- 5.1.2 Biopesticides

- 5.2 type de produit

- 5.2.1 Herbicides

- 5.2.2 Insecticides

- 5.2.3 Fongicides

- 5.2.4 Autres produits chimiques de protection des cultures

- 5.3 Type de culture

- 5.3.1 Céréales et céréales

- 5.3.1.1 Riz

- 5.3.1.2 Blé

- 5.3.1.3 Maïs

- 5.3.1.4 Autres céréales

- 5.3.2 Légumineuses et graines oléagineuses

- 5.3.3 Cultures commerciales

- 5.3.3.1 Coton

- 5.3.3.2 Canne à sucre

- 5.3.4 Fruits et légumes

- 5.3.5 Autres types de cultures

6. PAYSAGE CONCURRENTIEL

- 6.1 Stratégies concurrentes les plus adoptées

- 6.2 Analyse des parts de marché

- 6.3 Profils d'entreprise

- 6.3.1 BASF SE

- 6.3.2 Syngenta

- 6.3.3 Corteva Agriscience

- 6.3.4 BASF India Limited

- 6.3.5 Novozymes Biologicals

- 6.3.6 UPL limited

- 6.3.7 FMC Corporation

- 6.3.8 Sumitomo Chemical

- 6.3.9 Novozymes Biologicals

- 6.3.10 Adama Agricultural Solutions Ltd

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Les produits chimiques de protection des cultures constituent une classe de produits agrochimiques utilisés pour prévenir la destruction des cultures par les insectes nuisibles, les maladies, les mauvaises herbes et autres ravageurs. Le marché français des produits chimiques de protection des cultures est segmenté par chimie (produits chimiques synthétiques de protection des cultures et biopesticides), type de produit (herbicides, insecticides, fongicides et autres produits chimiques de protection des cultures) et type de culture (céréales et céréales, légumineuses et oléagineux, cultures commerciales, Fruits et légumes et autres types de cultures). Le rapport propose une taille du marché et des prévisions en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Produits chimiques synthétiques pour la protection des cultures |

| Biopesticides |

| Herbicides |

| Insecticides |

| Fongicides |

| Autres produits chimiques de protection des cultures |

| Céréales et céréales | Riz |

| Blé | |

| Maïs | |

| Autres céréales | |

| Légumineuses et graines oléagineuses | |

| Cultures commerciales | Coton |

| Canne à sucre | |

| Fruits et légumes | |

| Autres types de cultures |

| Chimie | Produits chimiques synthétiques pour la protection des cultures | |

| Biopesticides | ||

| type de produit | Herbicides | |

| Insecticides | ||

| Fongicides | ||

| Autres produits chimiques de protection des cultures | ||

| Type de culture | Céréales et céréales | Riz |

| Blé | ||

| Maïs | ||

| Autres céréales | ||

| Légumineuses et graines oléagineuses | ||

| Cultures commerciales | Coton | |

| Canne à sucre | ||

| Fruits et légumes | ||

| Autres types de cultures | ||

Définition du marché

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.