Taille et part du marché des écrans flexibles

Analyse du marché des écrans flexibles par Mordor Intelligence

La taille du marché des écrans flexibles s'élève à 20,52 milliards USD en 2025 et devrait atteindre 75,14 milliards USD d'ici 2030, se traduisant par un puissant TCAC de 29,64 % sur la période. Ce bond de valorisation signale un tournant où les économies d'échelle, les percées matérielles et la liberté de conception de produits convergent pour faire évoluer les panneaux flexibles de concepts de niche vers des interfaces grand public dans l'électronique grand public, la mobilité et les environnements industriels. Les investissements de production dans les usines OLED Gen-8.6, l'innovation rapide des écrans enroulables et la migration des micro-LED vers les objets connectés élargissent la base adressable, tandis que les poussées réglementaires pour les modules sans verre stimulent de nouvelles applications en Europe. L'intensité concurrentielle s'accroît alors que les fabricants chinois étendent leur capacité plus rapidement que les acteurs établis coréens, défiant les structures de coûts établies et accélérant les baisses de prix. Simultanément, les acteurs intégrés qui sécurisent le savoir-faire en polyimide, encapsulation et charnières s'isolent des chocs d'approvisionnement et du risque de litige.

Points clés du rapport

- Par type d'affichage, l'OLED a capturé 85 % de la part de marché des écrans flexibles en 2024 ; les micro-LED devraient croître avec un TCAC de 36 % jusqu'en 2030.

- Par facteur de forme, les pliables détenaient 71 % de la taille du marché des écrans flexibles en 2024 ; les enroulables progressent avec un TCAC de 39 % entre 2025-2030.

- Par substrat, le plastique-polyimide représentait 62 % de la part de marché des écrans flexibles en 2024 ; les substrats en feuille métallique devraient grimper avec un TCAC de 33 % jusqu'en 2030.

- Par application, les smartphones et tablettes commandaient 66 % de la taille du marché des écrans flexibles en 2024 ; les cockpits automobiles croissent avec un TCAC de 31 % jusqu'en 2030.

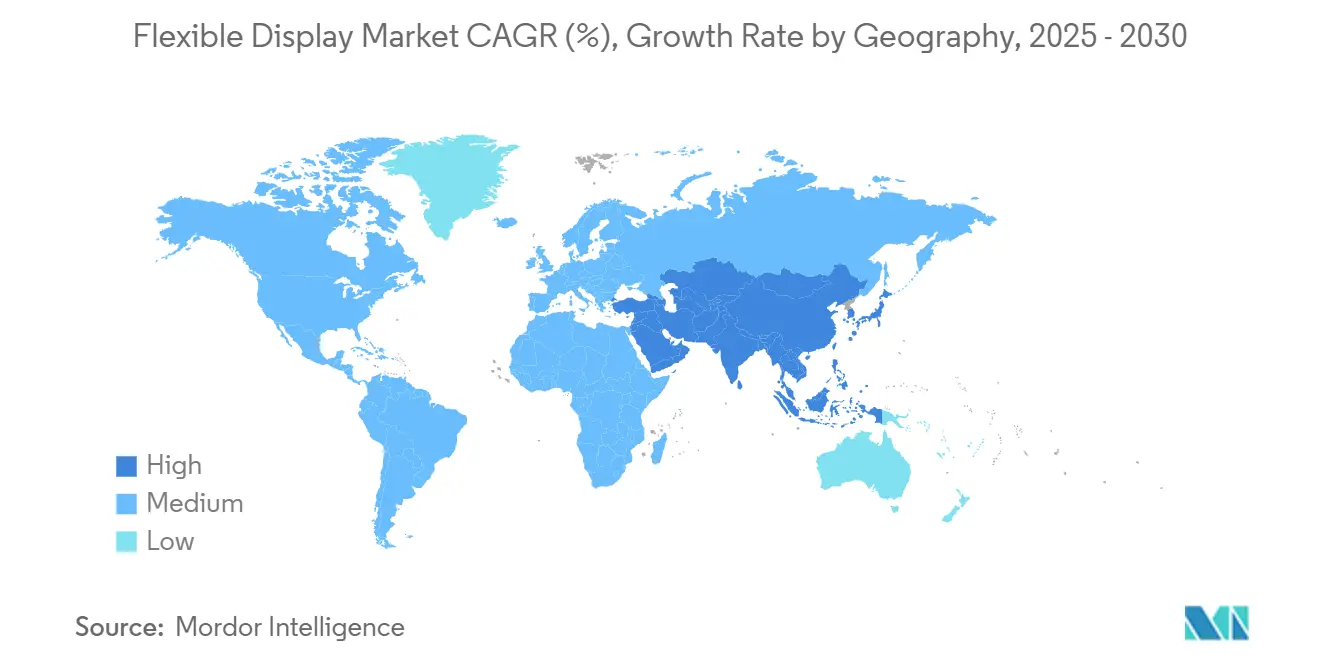

- Par géographie, l'Asie-Pacifique menait avec 57 % de part de revenus en 2024, tandis que la région Moyen-Orient et Afrique devrait s'étendre avec un TCAC de 32 % jusqu'en 2030.

Tendances et insights du marché mondial des écrans flexibles

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Élan de lancement des smartphones enroulables et pliables en Chine et Corée | +7.2% | Asie de l'Est, avec des effets de débordement mondiaux | Moyen terme (2-4 ans) |

| Adoption de cockpits OLED courbes premium-EV à travers l'Europe | +5.8% | Europe, Amérique du Nord, segments premium en Asie | Moyen terme (2-4 ans) |

| Pic de demande pour les panneaux micro-OLED légers AR/VR en Amérique du Nord | +4.3% | Amérique du Nord, avec expansion vers l'Europe et l'Asie de l'Est | Long terme (≥ 4 ans) |

| Réduction des coûts grâce aux usines OLED flexibles Gen-8.6 en Chine | +6.5% | Mondial, avec impact principal en Asie-Pacifique | Court terme (≤ 2 ans) |

| Poussée de l'économie circulaire UE pour les modules sans verre | +3.1% | Union européenne, avec débordement réglementaire vers les chaînes d'approvisionnement mondiales | Moyen terme (2-4 ans) |

| Croissance des objets connectés médicaux flexibles au Japon et en Corée du Sud | +2.4% | Asie de l'Est, avec expansion vers l'Amérique du Nord et l'Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Élan de lancement des smartphones enroulables et pliables en Chine et Corée

Les expéditions de panneaux OLED flexibles pour smartphones ont grimpé de 26 % en 2024 à 784 millions d'unités, soulignant comment les nouveaux facteurs de forme stimulent la demande de remplacement.[1]Shuangyuan Liu, Xiaofei Xu and Jie Jiang, "Flexible Transparent ITO Thin Film with High Conductivity and High-Temperature Resistance," Ceramics International, ceramicsinternational.comLes nouvelles conceptions tri-pliables prévues pour fin 2025 apportent une rotation à 360 degrés et un verre ultra-mince qui réduit la visibilité des plis, intensifiant la différenciation de marque. Les nouveaux entrants chinois montent en échelle rapidement en égalant les objectifs de durabilité des charnières et en raccourcissant les cycles de conception-lancement, pressant les acteurs établis sur les prix et le tempo d'innovation. Les écosystèmes de composants autour des charnières, du polyimide résistant à la température et des films de couverture transparents en bénéficient directement. Le redressement se répercute également sur les marchés des accessoires et de la réparation, créant des flux de revenus de service supplémentaires.

Adoption de cockpits OLED courbes premium-EV à travers l'Europe

Les véhicules électriques de luxe élèvent l'expérience intérieure grâce à des tableaux de bord courbes expansifs comme l'EQS SUV Hyper-screen, qui fusionne plusieurs écrans sous une couverture de verre continue.[2]Mercedes-Benz AG, "The EQS SUV Full Press Pack," mercedes-benz-media.co.ukLes constructeurs automobiles préfèrent l'OLED flexible pour son profil mince, sa luminance uniforme et sa latitude de conception, conduisant à une poussée de surface d'affichage par véhicule. Les fournisseurs de niveau 1 approfondissent les partenariats avec les fabricants de panneaux pour co-développer des plateformes de cockpit, tandis que les stratégies de véhicules définis par logiciel exigent des écrans qui supportent les mises à niveau continues over-the-air. À mesure que la fonctionnalité autonome mûrit, l'interaction multi-modale et les écrans extensibles de pilier à pilier sont destinés à multiplier la consommation de mètres carrés d'affichage par voiture.

Demande de micro-OLED légers AR/VR en Amérique du Nord

Les expéditions d'écrans XR devraient augmenter de 6 % en 2025, avec les lunettes AR bondissant de 42 % grâce à des moteurs micro-OLED plus minces qui réduisent le poids et la consommation électrique des casques. Les gains de luminosité au-delà de 10 000 nits et le dépôt de câblage latéral qui réduit les coûts de trois fois suppriment les obstacles à l'adoption extérieure et d'entreprise. Les avancées du plan de fond en silicium augmentent la densité de pixels, permettant des conceptions bi-focales qui mélangent les couches physiques et numériques de manière transparente. Les fournisseurs de composants se repositionnent de l'OLED mobile vers le micro-OLED, ouvrant de nouveaux pools de revenus.

Réduction des coûts grâce aux usines OLED flexibles Gen-8.6 en Chine

Une ligne Gen-8.6 de 8,72 milliards USD actuellement en construction est conçue pour des panneaux de tablette, notebook et automobiles rentables, permettant le traitement simultané de six écrans de 14 pouces par verre mère. La lithographie sans masque, les empilements RGB imprimés par jet d'encre et les plans de fond oxide-TFT réduisent ensemble les déchets matériels et le temps de cycle. Les ASP de panneaux plus bas accélèrent la pénétration dans les appareils de milieu de gamme, aplatissant les courbes d'élasticité des prix. Les fabricants d'équipements alliés en évaporation et encapsulation gagnent des commandes d'outils plus importantes, tandis que les fournisseurs domestiques de PI et de films barrières montent en échelle avec des prises garanties.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pertes de rendement polyimide Gen-8+ | −2.8% | Centres de fabrication mondiaux, principalement Asie de l'Est | Court terme (≤ 2 ans) |

| Pénurie d'approvisionnement en matériaux d'encapsulation | −2.1% | Mondial avec risque plus élevé dans les usines asiatiques | Moyen terme (2-4 ans) |

| Litiges de brevets centrés sur les États-Unis sur les charnières pliables | −1.5% | Amérique du Nord avec débordements mondiaux | Moyen terme (2-4 ans) |

| Problèmes de fiabilité en climat froid de la signalisation plastique-LCD | −1.1% | Europe du Nord, Amérique du Nord, Asie du Nord | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Pertes de rendement polyimide Gen-8+ élevant les coûts de rebut

La montée en échelle vers un verre mère plus grand intensifie le stress thermique sur les substrats PI flexibles, entraînant des chutes de rendement induites par les défauts qui gonflent le coût par unité. La recherche sur les fibres PI renforcées à l'aérogel montre des promesses pour améliorer la stabilité thermique, mais l'adoption industrielle reste naissante, laissant les usines exposées aux coûteux rebuts pendant la montée en puissance.[3]Yonggang Min et al., "Pressure-Constrained Sonication Activation of Flexible Printed Metal Patterns for Multifunctional Electronics," Nature Communications, nature.comLes programmes de récupération de rendement se concentrent maintenant sur la métrologie en ligne en temps réel et la maintenance prédictive basée sur l'IA pour réduire la densité de défauts avant le début de la production de masse.

Pénurie d'approvisionnement en matériaux d'encapsulation

Les barrières multi-couches ultra-minces qui repoussent l'humidité et l'oxygène proviennent encore de quelques fournisseurs qualifiés. La forte demande des lignes smartphones et automobiles tend la capacité de revêtement, prolongeant les délais et augmentant les prix au comptant. Les projets parrainés par le gouvernement comme KONFECT cherchent à monter en échelle l'encapsulation en verre OLED flexible via des systèmes rouleau-à-rouleau, mais les volumes commerciaux restent limités. Les fabricants de panneaux avec film barrière interne ou capacité ALD gagnent en certitude de calendrier et protection de marge.

Analyse des segments

Par type d'affichage : L'OLED règne toujours tandis que les micro-LED gagnent du terrain

L'OLED détenait une part de 85 % du marché des écrans flexibles en 2024, tirant parti des pixels émissifs qui permettent des modules plus minces et compatibles avec les courbes sans rétro-éclairage. L'érosion des coûts des usines chinoises et les gains de débit des évaporateurs ont maintenu l'OLED comme le panneau de choix pour les smartphones, montres et clusters d'infodivertissement courbes. Dans le même temps, les expéditions de micro-LED montent en échelle du pilote à la production de masse précoce, affichant un TCAC prévu de 36 % à mesure que les convertisseurs de couleur à points quantiques, la précision de transfert de masse et les rendements de réparation s'améliorent. Les affichages tête haute automobiles et les objets connectés robustes en bénéficient d'abord car les micro-LED poussent la luminosité à 10 000 nits et offrent de longues durées de vie même sous charge thermique élevée, comme en témoigne le prototype 8 pouces de Tianma. Le papier électronique occupe une niche dans la signalisation basse consommation et les étiquettes logistiques, tandis que les hybrides LCD à points quantiques continuent de combler les écarts de prix et de gamme de couleurs pour les appareils de milieu de gamme.

La dominance OLED fait face à trois points de pression. Premièrement, la longévité du matériau micro-LED inorganique dilue le narratif de risque de brûlage de l'OLED. Deuxièmement, les avantages de coût Gen-8.6 rétrécissent l'écart ASP entre OLED rigide et flexible, poussant les segments budgétaires vers les facteurs de forme flexibles. Troisièmement, les approches de points quantiques sur puce sont maintenant compatibles avec les substrats plastiques rouleau-à-rouleau, semant la concurrence future dans les fenêtres transparentes ultra-larges. Même ainsi, la maturité de l'écosystème, la dépréciation des équipements et l'approvisionnement abondant maintiennent fermement l'OLED aux commandes à moyen terme.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par facteur de forme : Les enroulables gagnent en traction au-delà des pliables

Les appareils pliables ont capturé 71 % du marché des écrans flexibles en 2024 et restent le moteur de volume alors que les fournisseurs de smartphones rivalisent pour itérer les formats bi-pliables, tri-pliables et enveloppants. Les barrières de brevets sur la géométrie des charnières et la lamination UTG renforcent l'avance des premiers entrants mais n'excluent pas les rivaux qui licencient ou innovent des piles cinématiques alternatives. Les écrans enroulables, prévus pour s'étendre avec un TCAC de 39 %, débloquent l'efficacité spatiale en se rétractant dans des boîtiers compacts, s'alignant avec la demande des consommateurs pour des écrans compatibles poche mais expansifs. Les premiers notebooks et tablettes enroulables démontrent que les bobines motorisées et la lamination limitant l'étirement peuvent atteindre la répétabilité sur 30 000 actuations.

Les écrans flexibles et conformes restent des piliers dans les téléphones à bord courbe, les bracelets de fitness et les radars automobiles grâce à leurs charges mécaniques plus simples. Une classe naissante "libre de facteur de forme", permise par les mailles de substrat étirable et les motifs de circuits serpentins, est sous exploration active pour les patchs de santé adhésifs à la peau et les robots souples. La production académique sur les écrans étirables a bondi de 17 articles en 2014 à 197 en 2023, reflétant l'investissement R&D accru. Bien que la commercialisation traîne, le progrès prépare le terrain pour les surfaces d'affichage ambiant omniprésentes plus tard dans la décennie.

Par matériau de substrat : La feuille métallique réduit l'écart

Le plastique-polyimide régnait avec 62 % de part en 2024 grâce à son endurance thermique prouvée, sa stabilité chimique et sa familiarité de processus. Cependant, les défis de stabilité dimensionnelle à l'échelle Gen-8+ et les limitations de recyclabilité donnent une ouverture à la feuille métallique. Les feuilles d'aluminium et d'acier inoxydable couplées aux couches oxide TFT dissipent la chaleur plus rapidement et bloquent mieux l'eau, poussant leur TCAC à 33 % jusqu'en 2030. Une technique récente d'activation par sonication augmente la conductivité des traces métalliques imprimées, permettant aux ingénieurs de créer des réseaux de plis de style origami avec un gain de résistance minimal après pliage répété.[4]OLED-Info. "Flexible OLEDs: introduction and market status." , "April 2025 - OLED-Info." oled-info.com

Le verre ultra-mince reste indispensable où la clarté optique et la rigidité tactile dominent, notamment dans les fenêtres de couverture pliables en dessous de 30 µm. PET, PEN et polycarbonate servent les segments sensibles aux coûts qui acceptent des seuils thermiques plus bas. Les substrats de mica fluoré avec revêtements oxyde d'indium-étain atteignent maintenant 85 % de transparence et survivent aux recuits à 800 °C, établissant de nouveaux records pour les conducteurs flexibles tolérants aux hautes températures.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : Le cockpit automobile tire vers l'avant

Les smartphones et tablettes représentaient ensemble 66 % du marché des écrans flexibles en 2024 et restent la vitrine principale pour l'OLED à taux de rafraîchissement élevé. Pourtant, les cockpits automobiles bondissent avec un TCAC prévu de 31 % alors que les marques EV premium déploient des tableaux de bord courbes de pilier à pilier, des bandes de divertissement de siège arrière et des panneaux d'accueil extérieurs. Le prototype de cockpit électrique 17 pouces de BOE illustre comment les écrans flexibles fusionnent jauges, infodivertissement et contrôles passagers en une surface unifiée, réduisant le nombre de pièces mécaniques et améliorant la capacité de mise à niveau.

Les objets connectés jouissent d'un élan robuste, alimenté par le suivi de santé, la communication bi-directionnelle et l'attrait mode. Les concepts de TV enroulables plus la signalisation de détail transparente continuent d'attirer le buzz marketing, bien que les obstacles de coût maintiennent les volumes modestes pour l'instant. Les casques AR/VR s'appuient de plus en plus sur les micro-écrans micro-OLED pour atteindre les objectifs ergonomiques, se reliant aux avancées de substrat et d'encapsulation notées plus tôt. Les panneaux de contrôle industriels, les systèmes d'information ferroviaires et les écrans de défense robustes complètent la tapisserie en expansion des cas d'usage.

Analyse géographique

L'Asie-Pacifique dominait avec 57 % des revenus en 2024, propulsée par des écosystèmes de fabrication denses en Corée, Chine et Taïwan qui s'étendent de la synthèse de résine PI à l'assemblage de modules. La Chine seule ajoute 8 % de capacité OLED flexible annuelle jusqu'en 2028 contre le taux de 2 % de la Corée, élevant sa part de production mondiale de panneaux de 68 % à 74 %. Les incitations politiques régionales accordent des conditions favorables de terrain, fiscales et énergétiques aux champions locaux, tandis que les OEM smartphones domestiques fournissent une demande prête. Ce cycle vertueux cimente l'autosuffisance de la chaîne d'approvisionnement et accélère le temps-rendement pour les nouvelles lignes.

L'Amérique du Nord commande la traction technologique en raison de son leadership dans l'AR/VR, l'informatique haute performance et les segments premium de notebooks. Les marques américaines s'approvisionnent en panneaux OLED classe MacBook pour 2026, contraignant les fournisseurs à qualifier les architectures oxide TFT et pile tandem qui allongent la durée de vie sous les charges d'UI statiques. L'exposition légale découlant des brevets de charnières reste un élément à surveiller ; cependant, les acteurs règlent souvent ou concèdent des licences croisées pour sauvegarder les fenêtres de lancement. Les subventions gouvernementales pour la relocalisation microélectronique peuvent rediriger des portions de l'écosystème aux États-Unis, particulièrement dans l'outillage de plan de fond et d'encapsulation sans verre.

L'Europe exerce une influence réglementaire à travers le Règlement d'écoconception et le prochain Passeport Produit Numérique, poussant l'industrie vers des structures recyclables et une divulgation matérielle complète. Les clusters automobiles en Allemagne, Suède et Royaume-Uni adoptent les clusters OLED courbes à un rythme vif, stimulant l'intégration locale, le collage et les partenaires de test. L'objectif d'utilisation de matériau circulaire du continent de 24 % d'ici 2030 entraîne la R&D vers le PI à solvant réduit, les adhésifs biodégradables et les fixations mécaniques qui permettent une séparation facile.

Le Moyen-Orient et l'Afrique, bien que comparativement petits, enregistrent la croissance la plus rapide avec un TCAC de 32 % grâce à l'expansion de la signalisation numérique dans les centres de transport, arènes sportives et lieux de loisirs. Les écrans films LED flexibles qui se conforment aux façades de verre exemplifient l'appétit architectural pour les nouveaux facteurs de forme. Les projets de ville intelligente soutenus par le gouvernement et les conditions de lumière ambiante élevée rendent les micro-LED haute luminosité une option attractive. L'Amérique du Sud suit avec la pénétration croissante des smartphones et les usines d'assemblage automobile commençant à spécifier des clusters flexibles pour les modèles d'exportation.

Paysage concurrentiel

Les acteurs établis Samsung Display et LG Display tirent parti de larges portefeuilles de PI couvrant les piles OLED flexibles, l'encapsulation, les charnières pliables et la lamination UTG, sécurisant les gains de conception avec les marques d'appareils mondiales. Pourtant, leur part combinée devrait s'éroder alors que BOE, Visionox et CSOT débloquent des lignes Gen-6 et Gen-8.6 successives qui sous-cotent le coût tout en approchant les objectifs d'uniformité. L'usine Chengdu de 8,72 milliards USD de BOE est emblématique, visant la production de masse complète d'ici 2027 et positionnant l'entreprise pour dépasser Samsung Display dans la production de panneaux smartphones pliables d'ici 2028. Visionox investit quant à elle 690 millions USD dans un campus R&D se concentrant sur les micro-OLED AR/VR, signalant l'intention de se diversifier au-delà des panneaux de téléphones portables.

Les mouvements stratégiques tournent autour du contrôle vertical. Samsung Display a acheté la PI de dépôt OLED sans masque d'Orthogonal, cherchant à éliminer les masques métalliques fins coûteux et à faire un bond en avant dans la capacité de résolution de motifs. LG Display a dévoilé un panneau étirable qui s'étend de 50 % sans distorsion, ciblant les secteurs de la mode et de la mobilité. BOE co-développe activement des plateformes de cockpit automobile avec des OEM de premier plan, intégrant profondément ses panneaux dans les architectures E/E de véhicules. Les start-ups comme SmartKem commercialisent des encres TFT organiques basse température compatibles avec l'impression rouleau-à-rouleau, offrant aux acteurs établis des voies optionnelles vers des expansions CapEx plus faibles.

Les dépôts de brevets sur la mécanique des plis restent élevés. Bien que les procès très médiatisés dans les tribunaux américains puissent retarder des lancements individuels, les règlements suivent généralement, permettant aux modèles porteurs de redevances de procéder. Les fournisseurs de matériaux-Dow, Sumitomo, Kolon-se consolident également par des acquisitions ciblées pour sécuriser les formulations de vernis PI et de films barrières, élevant davantage les obstacles à l'entrée. Dans l'ensemble, le marché penche vers un oligopole avec de la place pour des perturbateurs spécialisés dans les niches micro-LED, feuille métallique et étirable.

Leaders de l'industrie des écrans flexibles

-

LG Display Co., Ltd

-

Samsung Electronics Co. Ltd

-

ROYOLE Corporation

-

BOE Technology Group Co. Ltd

-

Microtips Technology

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : BOE a commencé la construction d'une ligne AMOLED 8.6-Gen à Chengdu pour 8,72 milliards USD, le plus grand projet industriel de l'histoire du Sichuan, renforçant la capacité flexible premium.

- Avril 2025 : LG Display a rapporté que les TV OLED représentaient 78,3 % du segment TV premium de Chine, guidant l'entreprise vers la rentabilité.

- Avril 2025 : Visionox s'est engagé à 690 millions USD pour un complexe R&D AMOLED flexible à Kunshan avec accent sur les applications AR/VR.

- Mars 2025 : Samsung Display a sécurisé une commande pluriannuelle pour des panneaux OLED MacBook Pro commençant en 2026 avec un volume annuel initial de 3-5 millions d'unités.

- Janvier 2025 : Samsung a confirmé une fenêtre de lancement octobre 2025 pour un smartphone tri-pliable employant un verre ultra-mince à 360 degrés.

Portée du rapport sur le marché mondial des écrans flexibles

Les écrans flexibles sont enroulables et flexibles, contrairement aux écrans plats traditionnels utilisés dans la plupart des appareils. Ces écrans sont construits sur un substrat flexible qui peut être soit du plastique, du métal, soit du verre flexible.

La portée de l'étude couvre la dynamique et les tendances du marché par type d'affichage (OLED, LCD, EPD (écran papier électronique), autres types d'affichage (LED)), matériau de substrat (verre, plastique, autres matériaux de substrat), application (smartphones et tablettes, objets connectés intelligents, téléviseurs et signalisation numérique, ordinateurs personnels et portables, autres applications), et géographie. L'étude suit également les tendances, opportunités et impact COVID-19 sur le marché des écrans flexibles. Les tailles de marché et prévisions sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| OLED |

| LCD |

| Écran papier électronique (EPD) |

| Micro-LED |

| Points quantiques et autres types émergents |

| Pliable |

| Enroulable |

| Flexible |

| Conforme (courbe/enveloppant) |

| Verre |

| Plastique - Polyimide (PI) |

| Plastique - PET/PEN |

| Feuille métallique |

| Autres (Polycarbonate, verre ultra-mince) |

| Smartphones et tablettes |

| Objets connectés intelligents (montres, patchs) |

| Téléviseurs et signalisation numérique |

| Ordinateurs personnels et portables |

| Cockpit automobile et infodivertissement |

| Écrans montés sur la tête AR/VR |

| Écrans industriels et de transport public |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Asie du Sud-Est | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par type d'affichage | OLED | ||

| LCD | |||

| Écran papier électronique (EPD) | |||

| Micro-LED | |||

| Points quantiques et autres types émergents | |||

| Par facteur de forme | Pliable | ||

| Enroulable | |||

| Flexible | |||

| Conforme (courbe/enveloppant) | |||

| Par matériau de substrat | Verre | ||

| Plastique - Polyimide (PI) | |||

| Plastique - PET/PEN | |||

| Feuille métallique | |||

| Autres (Polycarbonate, verre ultra-mince) | |||

| Par application | Smartphones et tablettes | ||

| Objets connectés intelligents (montres, patchs) | |||

| Téléviseurs et signalisation numérique | |||

| Ordinateurs personnels et portables | |||

| Cockpit automobile et infodivertissement | |||

| Écrans montés sur la tête AR/VR | |||

| Écrans industriels et de transport public | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Asie du Sud-Est | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché des écrans flexibles en 2025 et à quelle vitesse va-t-il croître d'ici 2030 ?

Le marché s'élève à 20,52 milliards USD en 2025 et devrait atteindre 75,14 milliards USD d'ici 2030, affichant un TCAC de 29,64 %.

Quelle région mène actuellement le marché des écrans flexibles et quelle région s'étend le plus rapidement ?

L'Asie-Pacifique détient la plus grande part à 57 % en 2024, tandis que la région Moyen-Orient et Afrique devrait croître avec un TCAC de 32 % de 2025-2030.

À quelle vitesse les écrans enroulables croissent-ils par rapport aux formats pliables ?

Les pliables possèdent 71 % du volume 2024, mais les écrans enroulables sont le moteur de croissance avec un TCAC de 39 % attendu entre 2025-2030.

Pourquoi les cockpits automobiles émergent-ils comme application clé pour les écrans flexibles ?

Les fabricants EV premium intègrent des tableaux de bord OLED courbes pour améliorer l'expérience utilisateur, entraînant un TCAC de 31 % pour les écrans de cockpit automobile jusqu'en 2030.

Quels défis liés aux matériaux pourraient ralentir l'adoption des écrans flexibles ?

Les pertes de rendement dans les substrats polyimide Gen-8+ et l'approvisionnement serré en matériaux d'encapsulation haute performance réduisent la production et augmentent les coûts.

Qui sont les principaux acteurs et comment la concurrence évolue-t-elle ?

Samsung Display et LG Display mènent aujourd'hui, mais BOE et Visionox gagnent rapidement des parts alors que les nouvelles usines Gen-8.6 en Chine réduisent les coûts et augmentent la capacité.

Dernière mise à jour de la page le:

.webp)