Taille et part du marché européen de la gestion de patrimoine

Analyse du marché européen de la gestion de patrimoine par Mordor Intelligence

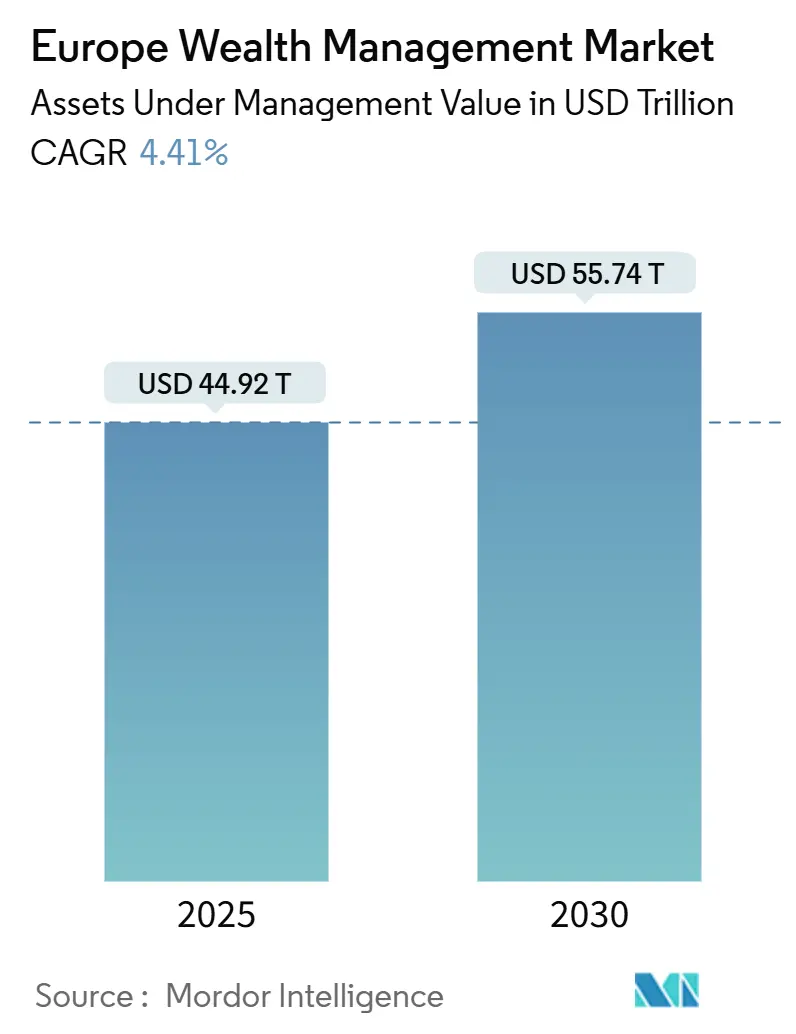

Le marché européen de la gestion de patrimoine détient actuellement une valeur de 44,92 billions USD en 2025 et devrait atteindre 55,74 billions USD d'ici 2030, progressant à un TCAC de 4,41 %. Cette trajectoire de croissance positionne le marché européen de la gestion de patrimoine comme l'épine dorsale financière de la poussée du continent vers une Union des marchés de capitaux plus approfondie, les gestionnaires de patrimoine fonctionnant de plus en plus comme des conduits qui redirigent l'épargne des ménages vers des instruments de marché de capitaux à long terme [1]Banque centrale européenne, ' Rapport du secteur des ménages ', ecb.europa.eu. La forte demande de portefeuilles alignés ESG, les changements accélérés vers des modèles de conseil technologiques, et le déploiement complet du cadre Markets in Crypto-Assets (MiCA) remodèlent les gammes de produits, les structures de coûts opérationnels et la dynamique concurrentielle. L'harmonisation réglementaire, notamment sous le Règlement sur la divulgation de la finance durable (SFDR) et le pilote de technologie de registre distribué (DLT), encourage l'innovation produit tout en poussant simultanément les petits acteurs vers la consolidation à mesure que les coûts de conformité augmentent. Les dépôts en espèces des ménages de 13,9 billions EUR demeurent un vaste réservoir de capitaux sous-alloués que les gestionnaires de patrimoine visent à migrer vers des produits d'investissement grâce aux capacités de finance ouverte. Les marges opérationnelles subissent toutefois une pression de la transparence des frais de MiFID II, d'une main-d'œuvre de conseillers vieillissante, et de dépenses de cybersécurité plus élevées liées au Digital Operational Resilience Act (DORA).

Points clés du rapport

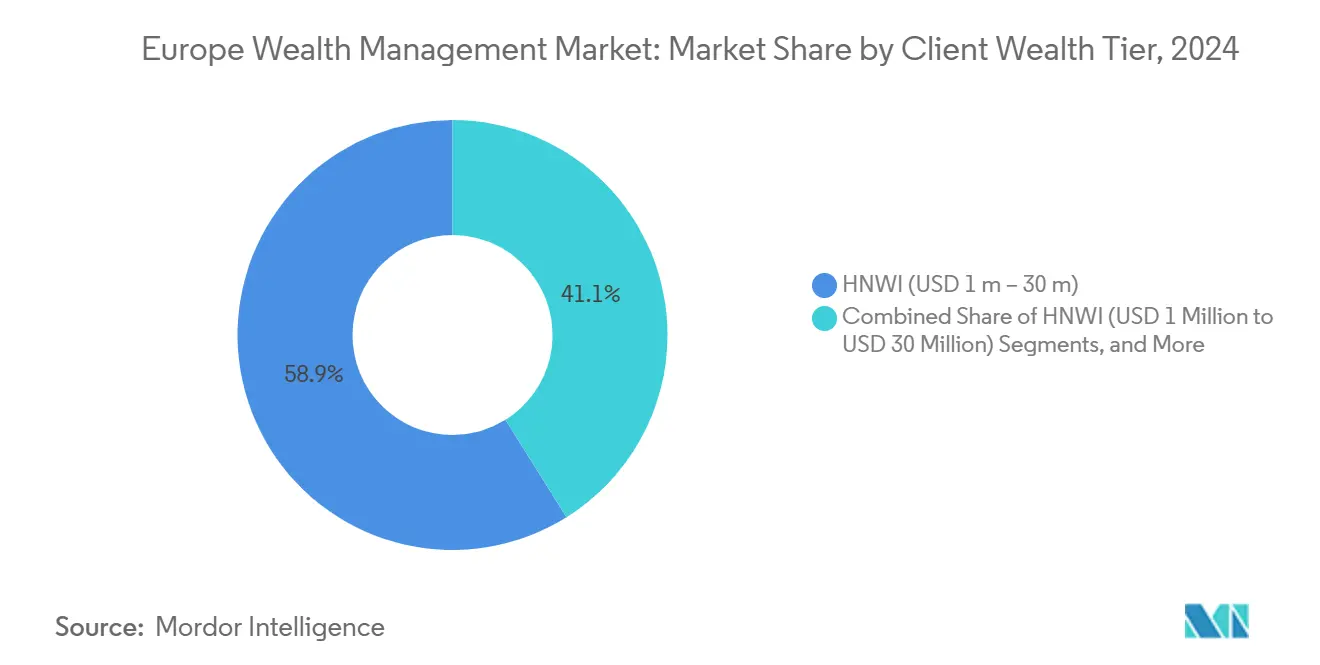

- Par niveau de patrimoine client, les particuliers fortunés ont commandé 58,89 % de la part du marché européen de la gestion de patrimoine en 2024, tandis que la cohorte ultra-fortunée devrait croître à un TCAC de 7,24 % jusqu'en 2030.

- Par mode de conseil, le conseil humain a conservé une part de 86,32 % de la taille du marché européen de la gestion de patrimoine en 2024, tandis que les solutions de robo-conseil progressent à un TCAC de 15,67 % jusqu'en 2030.

- Par type d'entreprise, les banques privées menaient avec une part de 53,74 % du marché européen de la gestion de patrimoine en 2024 ; les family offices devraient s'étendre à un TCAC de 6,56 % jusqu'en 2030.

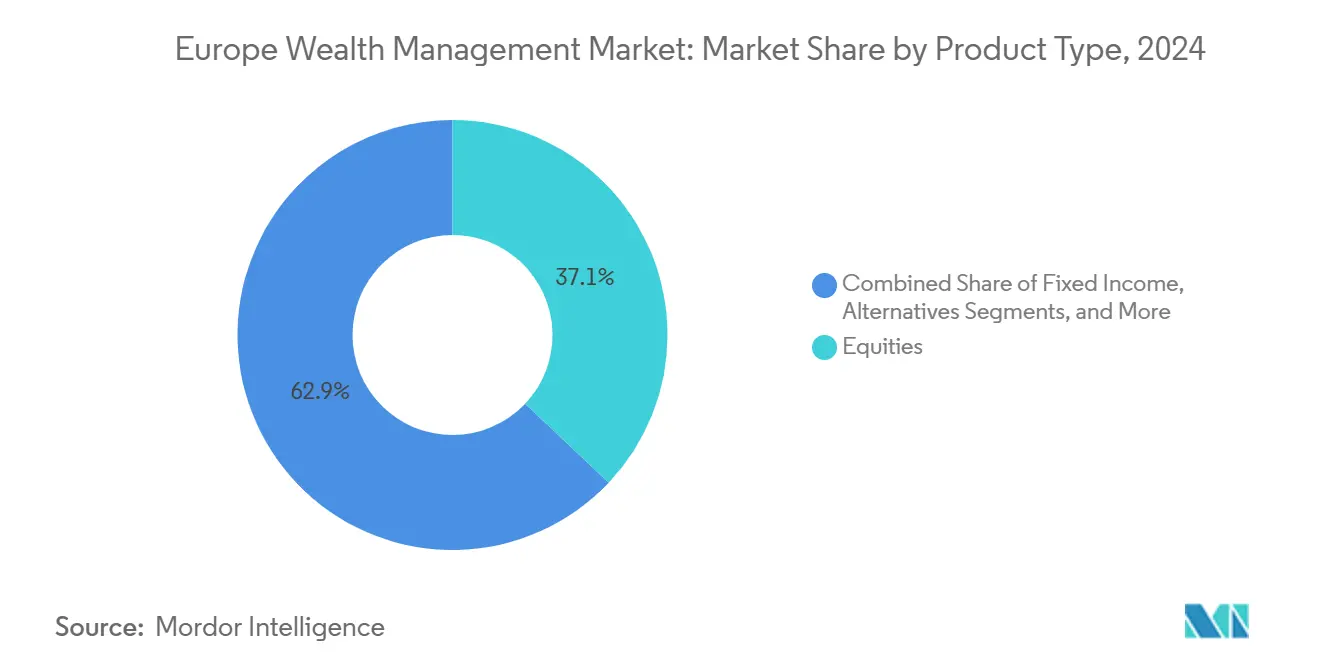

- Par groupe de produits, les actions détenaient 37,06 % de la taille du marché européen de la gestion de patrimoine en 2024, mais les investissements alternatifs devraient afficher le TCAC le plus fort de 7,02 % jusqu'en 2030.

- Par source de gestion, l'onshore représentait 75,94 % de la taille européenne de la gestion de patrimoine en 2024 et devrait s'étendre à un TCAC de 6,88 % jusqu'en 2030.

- Par géographie, le Royaume-Uni représentait 21,65 % du marché européen de la gestion de patrimoine en 2024, tandis que l'Espagne est en passe d'enregistrer le TCAC le plus élevé de 5,86 % jusqu'en 2030.

Tendances et perspectives du marché européen de la gestion de patrimoine

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Rebond de l'encours HNWI européen post-2024 | +0.8% | Royaume-Uni, Allemagne, France | Court terme (≤ 2 ans) |

| Grand transfert de patrimoine de 1,6 billion EUR | +1.2% | Europe occidentale, pays nordiques | Moyen terme (2-4 ans) |

| Réductions de coûts du conseil hybride et robo | +0.6% | Allemagne, France, pays nordiques | Moyen terme (2-4 ans) |

| Accès aux marchés privés tokenisés du pilote DLT UE | +0.4% | Luxembourg, Pays-Bas, Allemagne | Long terme (≥ 4 ans) |

| Réservoirs de frais ESG premium SFDR Niveau-2 | +0.7% | UE-large, plus fort en Allemagne, France | Court terme (≤ 2 ans) |

| Migration des dépôts en espèces de 14 billions EUR | +0.9% | Zone euro, menée par l'Allemagne, France | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Rebond de l'encours HNWI européen post-2024

Les flux d'argent frais nets ont rebondi en 2024 alors que l'amélioration des rendements obligataires et la stabilisation des marchés d'actions ont restauré la confiance des clients, soulevant les revenus de frais et libérant du capital pour les mises à niveau technologiques. Des valeurs d'actifs plus élevées bénéficient particulièrement aux banques privées et family offices car les portefeuilles concentrés portent naturellement des marges de conseil plus élevées. Cette dynamique permet aux entreprises d'accélérer l'embauche dans la planification fiscale, la succession et les équipes d'investissements alternatifs, renforçant ainsi la rétention client. La gestion active a regagné de la traction après une sous-performance en 2022-2023, inversant la compression des frais causée par les fonds passifs. La durabilité de ce rebond dépendra d'une inflation modérée, d'attentes de taux d'intérêt stables et d'un contrôle des coûts discipliné à travers les fonctions front-office et conformité.

Grand transfert de patrimoine de 1,6 billion EUR vers les millénials et femmes d'ici 2030

Le transfert intergénérationnel européen remodèle les modèles de service alors que les bénéficiaires exigent un engagement digital-first, une intégration ESG et des opportunités d'investissement direct[2]Henley & Partners, ' Rapport mondial de migration de patrimoine 2025 ', henleyglobal.com. Les gestionnaires de patrimoine qui déploient du contenu éducatif et des cadres de frais transparents améliorent déjà la rétention des héritiers de nouvelle génération. Les héritières femmes, qui reçoivent une part croissante des actifs transférés, accordent une valeur plus élevée à la clarté de planification, catalysant le lancement d'équipes de conseil menées par des femmes. Les entreprises établies font face à un risque de désabonnement élevé-les millénials changent de fournisseurs plus facilement-mais ce risque débloque des opportunités d'acquisition pour des concurrents agiles offrant des portefeuilles personnalisés orientés impact. Pour capturer le flux, les fournisseurs élargissent leurs offres multi-family-office et approfondissent l'engagement numérique afin que les héritiers puissent basculer entre conseil humain et outils auto-dirigés sans friction.

L'adoption du conseil hybride et robo réduit les coûts de conseil de 30 à 50 %

Les architectures hybrides qui marient des algorithmes de portefeuille automatisés avec une supervision humaine sont maintenant fermement établies en Allemagne et en France, produisant des économies de coûts de 30-50 % par rapport aux modèles purement humains. Les moteurs robo gèrent les vérifications de dérive de portefeuille, la notation des risques et les déclencheurs de rééquilibrage, élevant la consistance du service et libérant les gestionnaires de relations pour se concentrer sur les complexités fiscales et successorales. L'acceptation client a augmenté fortement car les tableaux de bord mobiles intuitifs démystifient la performance de portefeuille et les ventilations de frais. Les ménages mass-affluent obtiennent une diversification de niveau institutionnel pour des minimums bien inférieurs, élargissant le marché adressable total. Le succès de mise en œuvre dépend d'une intégration de données robuste entre les plateformes bancaires centrales et les portails front-office afin que les conseillers puissent convertir les insights automatisés en recommandations actionnables lors des réunions client.

Le régime pilote DLT UE stimule l'accès aux marchés privés tokenisés

Le Luxembourg et les Pays-Bas sont à l'avant-garde des lancements de fonds tokenisés qui fractionnent les participations de private equity et d'infrastructure, permettant aux clients fortunés d'obtenir une exposition avec des tailles de ticket aussi basses que 10 000 EUR[3]EY Luxembourg, ' Préparation au régime pilote DLT ', ey.com. Les émissions basées blockchain améliorent la vitesse de règlement et la liquidité secondaire, adressant les préoccupations traditionnelles d'illiquidité. Les premiers adoptants packagent des vintages multi-stratégies qui combinent des rachats européens de marché moyen, immobilier et énergies renouvelables en classes d'actions tokenisées. Les gestionnaires de patrimoine gagnent des frais de structuration plus des revenus d'administration continus, contrebalançant la pression sur les marges dans les portefeuilles centraux. L'adoption reste contingente à l'éducation client et l'interopérabilité des fournisseurs, mais le bac à sable réglementaire a supprimé l'incertitude légale qui dissuadait auparavant les grands dépositaires.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Compression des frais de MiFID II et passifs | −0.9% | UE-large, plus fort en Allemagne, France | Court terme (≤ 2 ans) |

| Pénurie de talents gestionnaires de relations | −0.6% | Royaume-Uni, Allemagne, Suisse | Moyen terme (2-4 ans) |

| Zones grises réglementaires sous MiCA | −0.3% | UE-large, déploiement national variable | Court terme (≤ 2 ans) |

| Coûts de conformité cyber et modèles IA croissants | −0.5% | Global, plus élevé dans institutions systémiquement importantes | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Compression des frais de MiFID II et passifs

Les divulgations de coûts granulaires de MiFID II ont accru la sensibilité des clients aux charges de conseil, tandis que la poussée des ETF à faible coût a érodé la marge de manœuvre des frais de gestion active. Les interdictions de bundling de recherche forcent les gestionnaires de patrimoine à financer indépendamment la couverture d'analystes, comprimant les marges. Les banques privées ripostent en mettant en avant l'optimisation fiscale, la planification successorale et l'accès aux transactions de marchés privés que les ETF ne peuvent répliquer, mais ces services exigent des compétences de conseillers plus élevées et des outils numériques. La transparence des prix limite également la vente croisée de produits bancaires non-portefeuille, resserrant la part globale de portefeuille. En conséquence, les entreprises migrent des frais traditionnels basés sur les actifs vers des honoraires mixtes liés à la complexité de planification et aux métriques de résultats.

Pénurie de talents gestionnaires de relations et base de conseillers vieillissante

Plus de 30 % des gestionnaires de relations européens devraient prendre leur retraite dans les cinq ans, pourtant les pipelines de diplômés restent minces car les jeunes professionnels gravitent vers des rôles fintech avec un potentiel d'equity plus rapide. L'écart de talents résultant met en péril la continuité des relations client haut de gamme qui sous-tendent la loyauté et les flux de référencement. Les gestionnaires de patrimoine déploient des programmes de mentorat et des parcours de certification accélérés, mais les restrictions de visa et les obstacles de mobilité internationale compliquent l'embauche transfrontalière. L'inflation de rémunération comprime davantage la rentabilité, particulièrement au sein des banques suisses de niveau intermédiaire qui font face à une concurrence directe avec les boutiques londoniennes. Les entreprises investissent de plus en plus dans des portails numériques en libre-service pour soulager les conseillers des tâches routinières, pourtant de nombreux clients insistent encore sur le conseil personnel pour les décisions complexes.

Analyse par segment

Par niveau de patrimoine client : La croissance UHNWI dépasse le marché de masse

En 2024, les particuliers fortunés ont capturé 58,89 % de la part du marché européen de la gestion de patrimoine, reflétant une large base de professionnels et entrepreneurs bénéficiant de la reprise post-pandémique. Le segment ultra-fortuné détient la trajectoire la plus rapide à un TCAC de 7,24 %, propulsé par des événements de liquidité dans les entreprises technologiques, de santé et d'infrastructures d'énergies renouvelables. La taille du marché européen de la gestion de patrimoine liée aux clients UHNWI devrait grimper régulièrement car leur demande d'investissements directs sur mesure et de structures philanthropiques stimule la densité de revenus de conseil. La concentration de patrimoine favorise les banques privées et family offices multi-familiaux qui fournissent des prêts personnalisés et des opportunités de co-investissement.

Les clients UHNWI affichent une volonté plus élevée de payer pour des plans successoraux multi-juridictionnels, des véhicules d'investissement d'impact et des portes de co-investissement private equity indisponibles aux investisseurs de détail. Les family offices exploitent cette demande en étendant des bureaux d'origination d'affaires internes. Les ménages mass-affluent, en contraste, restent sensibles aux prix et gravitent vers des plateformes robo qui parcellent des portefeuilles modèles diversifiés à des frais inférieurs à 50 points de base. Les fournisseurs réussis, par conséquent, échelonnent leur pile de services : allocation algorithmique pour les clients mass-affluent, conseil hybride pour les affluent supérieurs, et verticales spécialisées pour les familles UHNWI.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de conseil : La transformation numérique s'accélère

Les conseillers humains commandaient encore 86,32 % de la taille du marché européen de la gestion de patrimoine en 2024, mais les moteurs robo amplifient la portée parmi les jeunes investisseurs qui favorisent les grilles de frais transparentes et l'engagement mobile. Le TCAC de 15,67 % du segment souligne la demande persistante d'automatisation à faible coût complétée par des points de contact humains sélectifs. Le marché européen de la gestion de patrimoine continue d'intégrer des modèles hybrides qui intègrent la récolte automatisée de pertes fiscales et la notation ESG tout en réservant les gestionnaires de relations pour les tâches complexes de crédit, philanthropie et héritage.

Les acteurs robo purs luttent avec les coûts d'acquisition client, les poussant vers des partenariats B2B avec des banques établies qui marquent en blanc les portefeuilles. Pendant ce temps, les banques privées établies modernisent les architectures héritées avec des couches API ouvertes, permettant aux conseillers de générer des propositions à la demande lors de sessions virtuelles. La migration vers le conseil hybride abaisse les coûts opérationnels en réduisant les flux de travail de rééquilibrage de portefeuille de routine et en réallouant le capital humain vers des conversations stratégiques à marge plus élevée.

Par type d'entreprise : Les family offices défient les modèles traditionnels

Les banques privées ont conservé une part de 53,74 % du marché européen de la gestion de patrimoine en 2024, exploitant de larges étagères de produits et une expertise réglementaire. Pourtant, les family offices sont projetés pour s'étendre à un TCAC de 6,56 % car les créateurs de patrimoine cherchent un contrôle direct sur la gouvernance, l'allocation d'actifs et les mandats philanthropiques. La taille du marché européen de la gestion de patrimoine réservée via des family offices simples et multi-familiaux devrait augmenter fortement car ces entités peuvent souscrire des co-investissements et des club deals sans frais d'intermédiation.

Les gestionnaires d'actifs indépendants gagnent également en traction en alignant la rémunération sur les seuils de performance plutôt que sur les frais basés sur les actifs, résonnant avec les héritiers soucieux des prix. Les banques privées ripostent en établissant des unités de conseil familial dédiées qui regroupent des services de conciergerie, des portefeuilles d'impact thématiques et des consultants en succession. Les règles de capital réglementaire, cependant, restreignent la flexibilité de la fabrication de produits appartenant aux banques, laissant de la place aux entreprises non-bancaires pour se différencier.

Par type de produit : Les alternatifs stimulent la croissance premium

Les actions représentaient 37,06 % de part du marché européen de la gestion de patrimoine en 2024 sur le dos d'un rallye post-pandémique fort, pourtant les investissements alternatifs montrent le plus grand potentiel avec un TCAC de 7,02 % jusqu'en 2030. La taille du marché européen de la gestion de patrimoine attribuée aux véhicules immobiliers, de crédit privé et d'infrastructure augmente car les clients poursuivent la protection contre l'inflation et des rendements non corrélés. La tokenisation sous le pilote DLT UE réduit le ticket minimum pour de telles stratégies, élargissant l'accès parmi les investisseurs upper-affluent.

Les allocations de marchés privés gagnent des frais de conseil et de performance plus élevés, isolant les fournisseurs de la compression de prix MiFID-II. L'intérêt pour les hedge funds resurge car la volatilité des taux alimente les stratégies macro et de valeur relative. Les allocations en espèces reculent car la banque ouverte pousse les ménages vers des instruments à rendement plus élevé. Au sein des revenus fixes traditionnels, les approches duration-barbell attirent les flux, exploitant les chemins de politique de banque centrale divergents à travers la zone euro et le Royaume-Uni.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par source de gestion : La domination onshore reflète les tendances réglementaires

Le segment onshore détenait 75,94 % de part du marché européen de la gestion de patrimoine en 2024 et affiche une perspective de TCAC de 6,88 %. Le changement du marché européen de la gestion de patrimoine vers la réservation onshore est alimenté par les traités d'échange automatique d'informations (AEOI) et un examen anti-blanchiment d'argent plus strict qui érodent les avantages de secret offshore. Le Luxembourg et l'Irlande prospèrent comme ' hubs onshore réglementés ' combinant la certitude de passeport UE avec des réseaux de traités fiscaux efficaces.

Les bastions offshore tels que les îles Anglo-Normandes répondent en mettant l'accent sur les exigences de substance, l'expertise fiduciaire et les services de trustee sur mesure. Les gestionnaires de patrimoine présentent maintenant les structures onshore comme des atténuants de risque qui protègent les familles du préjudice réputationnel tout en préservant la flexibilité de planification. Les conseillers transfrontaliers doivent donc maîtriser une mosaïque de régimes fiscaux et de normes de rapport sans compromettre l'évolutivité opérationnelle.

Par pays : L'Espagne émerge comme leader de croissance

Le Royaume-Uni reste le plus grand marché unique avec une part de 21,65 % du marché européen de la gestion de patrimoine en 2024, grâce au système juridique de Londres, à la profondeur du marché des capitaux et à la connectivité mondiale, même alors que la migration sortante de millionnaires s'intensifie. Le TCAC de 5,86 % de l'Espagne jusqu'en 2030 est alimenté par des régimes fiscaux non-résidents avantageux et des voies de résidence qui attirent le patrimoine mobile du nord de l'Europe. Pendant ce temps, l'Allemagne et la France fournissent des pools de frais stables ancrés dans des relations de banque privée bien établies et une création de patrimoine domestique robuste.

Les juridictions Benelux surfent sur l'écosystème de service de fonds du Luxembourg, capturant des mandats transfrontaliers de familles multinationales. Les marchés nordiques étendent leur leadership dans l'adoption ESG, s'alignant sur les valeurs de durabilité régionales et l'infrastructure numérique avancée. Les nations d'Europe du Sud telles que le Portugal et la Grèce accélèrent via des programmes de ' Visa doré ' et des régimes de taxe forfaitaire favorables pour les nouveaux résidents, contribuant à des flux d'actifs supplémentaires sans déplacer les hubs établis.

Analyse géographique

Le Royaume-Uni, avec une part de 21,65 % en 2024, reste le noyau du marché européen de la gestion de patrimoine malgré des discussions accrues sur la taxe de patrimoine et des ajustements réglementaires post-Brexit en cours. Le cluster de services professionnels de Londres, les marchés de capitaux liquides et le vivier de talents profonds soutiennent les mandats internationaux, mais les entreprises renforcent les centres de réservation à Dublin et au Luxembourg pour atténuer le risque d'équivalence. Un flux net sortant de 16 500 millionnaires projeté pour 2025 intensifie la concurrence pour les actifs domestiques, incitant les banques établies à améliorer l'intégration numérique, les prêts transfrontaliers et le support de planification fiscale non-domicilié pour protéger les revenus.

L'Allemagne affiche une création de patrimoine organique résiliente via ses exportateurs Mittelstand, générant des revenus de frais réguliers d'entreprises familiales cherchant des solutions de succession. Les institutions locales exploitent une forte confiance de marque pour étendre les mandats discrétionnaires étiquetés ESG, tandis que les banques globales investissent dans des bureaux de Francfort qui se spécialisent dans les structures philanthropiques transfrontalières. La France offre des caractéristiques similaires mais fait face à une taxation de patrimoine plus élevée, poussant les résidents aisés à diversifier les centres de réservation au sein de l'UE. La stabilité politique domestique soutient néanmoins une grande base captive pour la gestion de portefeuille discrétionnaire et les wrappers d'assurance-vie.

L'Espagne enregistre le rythme le plus rapide de la région à un TCAC de 5,86 % car le traitement fiscal favorable de la loi Beckham et les avantages de style de vie attirent les retraités et nomades numériques d'Europe du Nord. Ce flux entrant soutient les prêts adossés à l'immobilier et les services de conseil visa sur mesure qui augmentent les frais de portefeuille traditionnels. Le Luxembourg et les Pays-Bas consolident leurs positions comme hubs de structuration, traitant des véhicules de fonds pan-européens qui alimentent les plateformes de banque privée. Les pays nordiques exploitent des cadres d'identité numérique de longue date pour déployer des parcours de conseil patrimonial entièrement distants, répondant aux ménages axés durabilité. L'Italie, le Portugal et la Grèce complètent l'ensemble d'opportunités avec des incitations visa investisseur et une libéralisation supplémentaire des régimes de marchés de capitaux.

Paysage concurrentiel

L'arène européenne du patrimoine montre une concentration modérée : les cinq premiers groupes bancaires détiennent des parts significatives d'actifs, laissant de la place aux challengers de niche. Les méga-transactions récentes, telles que l'intégration de Credit Suisse par UBS et l'achat par BNP Paribas des opérations de banque privée allemandes de HSBC, démontrent comment les économies d'échelle en conformité et technologie deviennent décisives. Les agendas d'intégration se concentrent sur l'harmonisation des systèmes bancaires centraux, la rationalisation des centres de réservation qui se chevauchent et l'extraction d'économies d'approvisionnement. Le marché européen de la gestion de patrimoine récompense donc les organisations capables de migration technologique post-fusion rapide et de communications client culturellement sensibles.

L'investissement technologique est passé de différenciateur à exigence de base : 74 % des entreprises ont augmenté les budgets numériques durant 2024 pour se conformer à la capture de données SFDR, aux rapports MiCA et aux mandats de test de stress DORA. L'agrégation de données ESG, le profilage de risque client alimenté par IA et les bots bancaires conversationnels constituent les initiatives les plus répandues. Cependant, chaque avancement élève l'exposition aux menaces cyber, contraignant une croissance parallèle des dépenses de sécurité qui grignote les gains d'efficacité. Les banques privées de niveau intermédiaire manquant d'économies d'échelle dans l'approvisionnement technologique sont maintenant des cibles privilégiées pour la consolidation.

Les family offices, gestionnaires d'actifs externes et conseillers robo fintech intensifient la concurrence en offrant des modèles transparents en frais et l'accès aux club deals. Les grands établis répondent avec des plateformes d'architecture semi-ouverte qui accueillent des fonds spécialisés tiers tout en conservant les flux de garde, prêt et trésorerie centraux en interne. Les opportunités d'espace blanc persistent autour de la distribution d'actifs privés tokenisés, du coaching de transfert de patrimoine intergénérationnel et de la vérification d'impact ESG. Les entreprises qui maîtrisent ces capacités, tout en préservant l'élément de relation humaine qui sous-tend la confiance, sont positionnées pour gagner des parts alors que le marché s'étend.

Leaders de l'industrie européenne de la gestion de patrimoine

UBS Group AG

JPMorgan Chase & Co.

BNP Paribas Wealth Management

HSBC Holdings

Allianz SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : EFG International a accepté d'acquérir Cité Gestion basée à Genève, ajoutant 7,5 milliards CHF d'encours et renforçant sa présence dans la niche ultra-fortunée.

- Février 2025 : Lombard Odier a rapporté un encours de 215 milliards CHF pour 2024, en hausse de 12 %, bien que le bénéfice net ait glissé de 19 % en raison de coûts de dépôts plus élevés.

- Janvier 2025 : BPCE et Generali ont signé un MoU pour former un gestionnaire d'actifs combiné avec 1,9 billion EUR d'encours et 4,1 milliards € de revenus, en attente d'approbations.

- Novembre 2024 : Les banques privées suisses Gonet & Cie et ONE Swiss Bank ont annoncé une fusion qui gérera 12 milliards CHF d'actifs, en attente de l'autorisation FINMA.

Portée du rapport du marché européen de la gestion de patrimoine

Le marché de la gestion de patrimoine en Europe est l'un des marchés les plus grands et à croissance la plus rapide en gestion de patrimoine car les gens préfèrent les plateformes technologiques et innovantes, qui rendent les entreprises de gestion de patrimoine en Europe plus efficaces. Une analyse de contexte complète du marché européen de la gestion de patrimoine, qui inclut une évaluation de l'économie, un aperçu du marché, une estimation de taille de marché pour les segments clés, les tendances émergentes du marché, la dynamique du marché et les profils d'entreprises clés est couverte dans le rapport.

Le marché européen de la gestion de patrimoine est segmenté par type de client (HNWI, retail/particuliers, mass affluent et autres types de clients) et par type d'entreprise de gestion de patrimoine (banquiers privés, family offices et autres entreprises de gestion de patrimoine). Le rapport offre la taille de marché et les prévisions pour le marché européen de la gestion de patrimoine en valeur (millions USD) pour tous les segments ci-dessus.

| UHNWI (plus de 30 millions USD) |

| HNWI (1 million USD à 30 millions USD) |

| Mass affluent (moins de 1 million USD) |

| Conseil humain |

| Robo-conseil |

| Banques privées |

| Family offices |

| Autres (gestionnaires d'actifs indépendants/externes) |

| Revenus fixes |

| Actions |

| Alternatifs |

| Espèces et dépôts |

| Autres |

| Offshore |

| Onshore |

| Royaume-Uni |

| Allemagne |

| France |

| Espagne |

| Italie |

| Benelux (Belgique, Pays-Bas et Luxembourg) |

| Pays nordiques (Suède, Norvège, Danemark, Finlande et Islande) |

| Reste de l'Europe |

| Par niveau de patrimoine client | UHNWI (plus de 30 millions USD) |

| HNWI (1 million USD à 30 millions USD) | |

| Mass affluent (moins de 1 million USD) | |

| Par mode de conseil | Conseil humain |

| Robo-conseil | |

| Par type d'entreprise | Banques privées |

| Family offices | |

| Autres (gestionnaires d'actifs indépendants/externes) | |

| Par type de produit | Revenus fixes |

| Actions | |

| Alternatifs | |

| Espèces et dépôts | |

| Autres | |

| Par source de gestion | Offshore |

| Onshore | |

| Par pays | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Italie | |

| Benelux (Belgique, Pays-Bas et Luxembourg) | |

| Pays nordiques (Suède, Norvège, Danemark, Finlande et Islande) | |

| Reste de l'Europe |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché européen de la gestion de patrimoine ?

Le marché s'élève à 44,92 billions USD en 2025 et devrait atteindre 55,74 billions USD d'ici 2030.

Quel segment client se développe le plus rapidement ?

Le segment des particuliers ultra-fortunés devrait croître à un TCAC de 7,24 %, dépassant tous les autres niveaux de patrimoine.

À quelle vitesse les plateformes de robo-conseil se développent-elles en Europe ?

Les solutions robo progressent à un TCAC de 15,67 % alors que les modèles hybrides réduisent les coûts de conseil jusqu'à 50 %.

Pourquoi l'Espagne est-elle le marché européen à croissance la plus rapide ?

Les régimes fiscaux compétitifs et les incitations à la résidence attirent les migrants fortunés, entraînant un TCAC de 5,86 % jusqu'en 2030.

Quels changements réglementaires influencent le plus l'innovation produit ?

Les règles SFDR Niveau-2 et le régime pilote DLT UE stimulent la croissance des fonds étiquetés ESG et des offres de marchés privés tokenisés.

Comment les coûts de conformité affectent-ils les petites entreprises ?

Les exigences DORA et MiCA augmentent les dépenses de cybersécurité et de rapport, poussant les boutiques sous-échelle vers la consolidation ou les partenariats stratégiques.

Dernière mise à jour de la page le: