Taille et part du marché européen de l'analytique du commerce de détail

Analyse du marché européen de l'analytique du commerce de détail par Mordor Intelligence

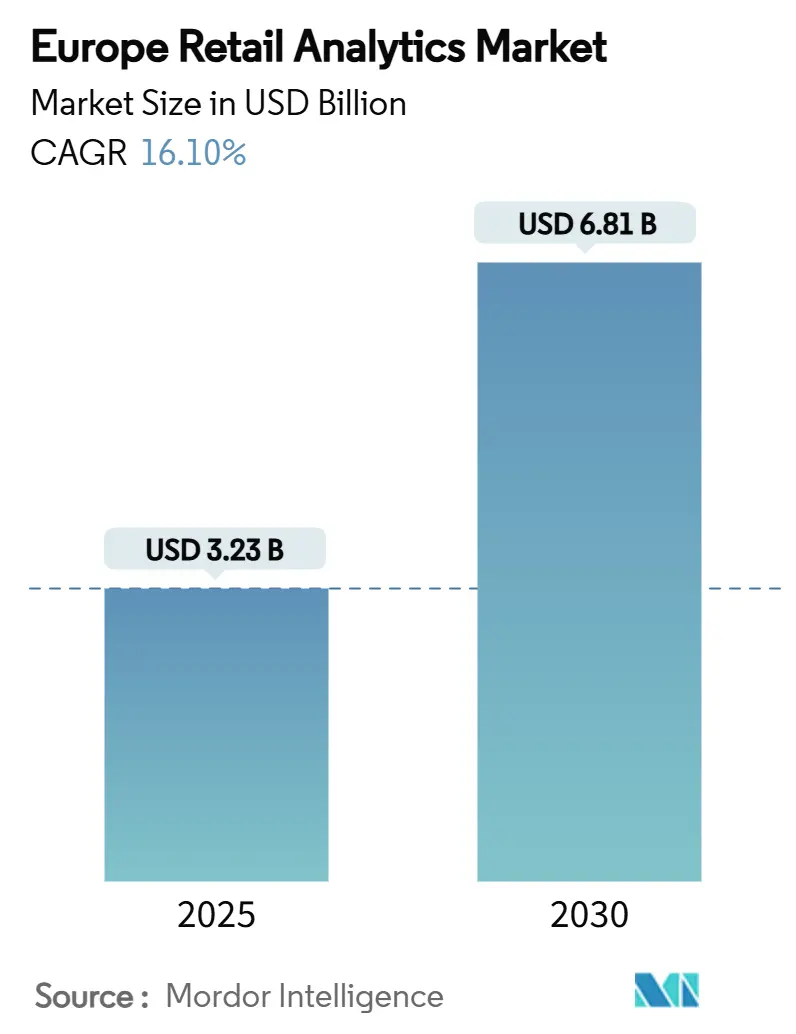

La taille du marché européen de l'analytique du commerce de détail s'élevait à 3,23 milliards USD en 2025 et devrait atteindre 6,81 milliards USD d'ici 2030, enregistrant un CAGR de 16,1 % pendant la période de prévision. Les réformes numériques du marché en cours, les prix élevés de l'énergie et la loi sur les marchés numériques de l'UE orientent les détaillants vers des plateformes de données avancées qui améliorent les marges opérationnelles et la conformité réglementaire. Les plateformes cloud sous-tendent cette transition car elles s'adaptent à la demande, intègrent des types de données disparates et réduisent les dépenses d'investissement. L'analytique de périphérie se répand dans les hypermarchés alors que les détaillants poussent la surveillance des rayons en temps réel, tandis que la tarification dynamique alimentée par l'IA aide à défendre les marges brutes dans un environnement inflationniste. La dynamique des pays reste hétérogène : l'Allemagne stimule les dépenses aujourd'hui, mais l'Italie, l'Espagne et plusieurs pays d'Europe centrale et orientale se développent plus rapidement. Un écart croissant dans les talents en science des données et une application plus stricte de la confidentialité pourraient freiner le rythme des déploiements pour certains opérateurs.

Principales conclusions du rapport

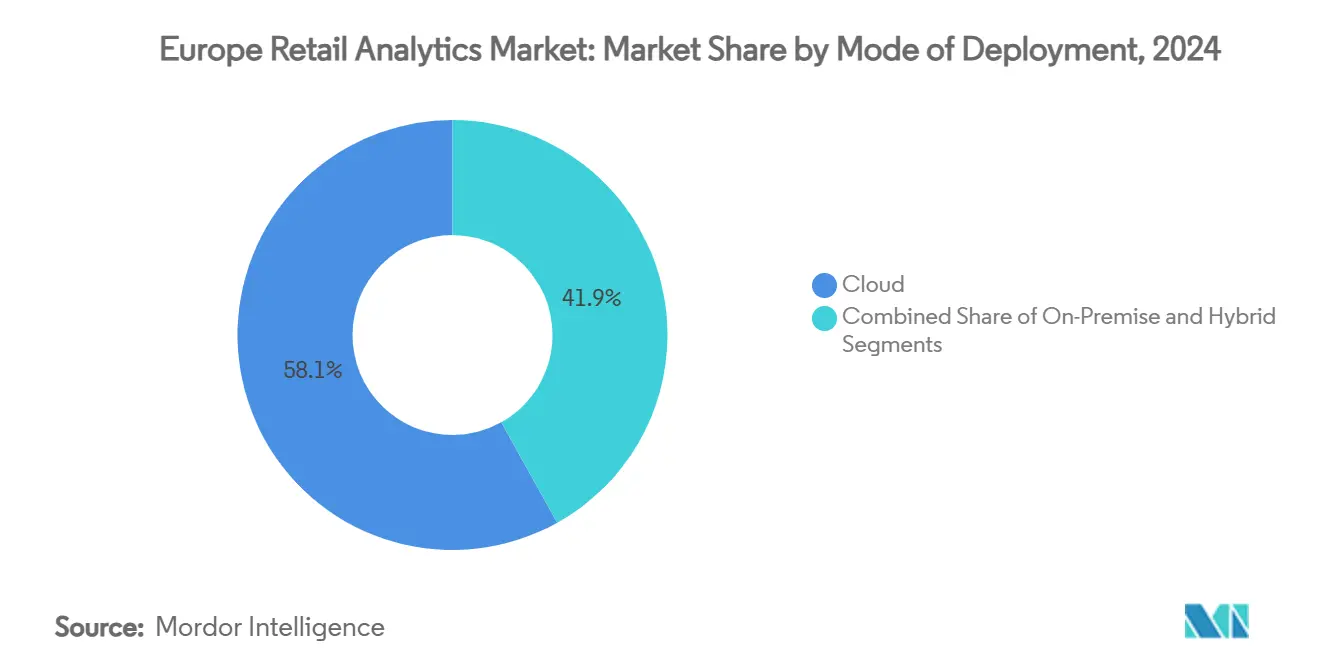

- Par mode de déploiement, le cloud représentait 58,1 % de la part du marché européen de l'analytique du commerce de détail en 2024 ; les modèles hybrides devraient afficher le CAGR le plus élevé de 18,2 % jusqu'en 2030.

- Par type de module, Marketing et insights clients détenait 29,6 % de la part de revenus de la taille du marché européen de l'analytique du commerce de détail en 2024, tandis que la chaîne d'approvisionnement et l'exécution devrait accélérer avec un CAGR de 17,3 % jusqu'en 2030.

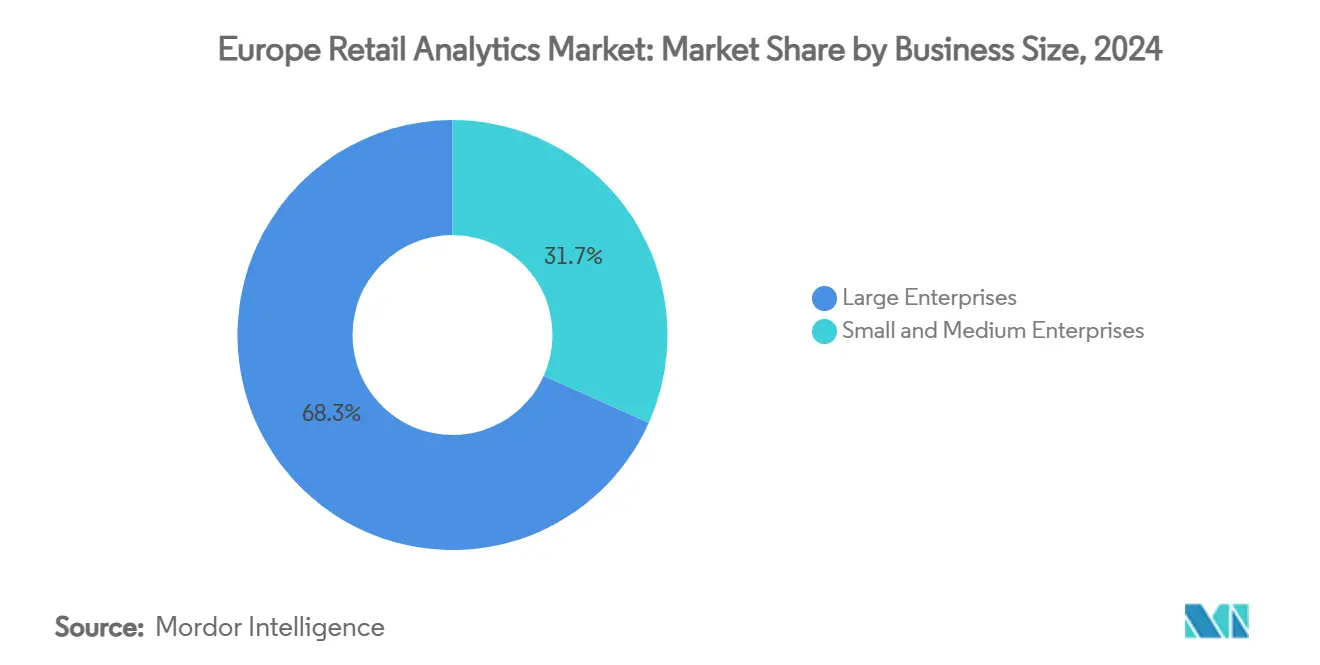

- Par taille d'entreprise, les grandes entreprises commandaient 68,3 % de la taille du marché européen de l'analytique du commerce de détail en 2024 ; les petites et moyennes entreprises croîtront avec un CAGR de 18,3 % sur 2025-2030.

- Par format de vente au détail, les magasins physiques ont conservé 48,7 % de la part du marché européen de l'analytique du commerce de détail en 2024, mais les canaux omnicanaux devraient s'étendre le plus rapidement avec un CAGR de 17,5 % jusqu'en 2030.

- Par pays, l'Allemagne était en tête avec 34,3 % de la part de revenus du marché européen de l'analytique du commerce de détail en 2024 ; l'Italie devrait afficher le CAGR le plus fort de 17,4 % jusqu'en 2030.

Tendances et insights du marché européen de l'analytique du commerce de détail

Analyse d'impact des moteurs

| Moteur | Impact (~) % sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| La personnalisation basée sur les données augmente les conversions en magasin | +3.2% | Allemagne, France, Royaume-Uni | Moyen terme (2-4 ans) |

| Les moteurs de tarification alimentés par l'IA optimisent les marges | +2.8% | À l'échelle de l'UE ; plus fort en Allemagne et en Italie | Court terme (≤ 2 ans) |

| Prolifération de l'analytique de périphérie pour la surveillance des rayons en temps réel | +2.1% | Chaînes d'Europe occidentale | Moyen terme (2-4 ans) |

| Le commerce unifié exige une vue unique du client | +2.5% | Allemagne, Royaume-Uni, France | Long terme (≥ 4 ans) |

| La loi sur les marchés numériques de l'UE pousse le contrôle des données propriétaires | +1.9% | UE-27 | Long terme (≥ 4 ans) |

| L'analytique d'efficacité énergétique pour freiner les factures d'électricité montantes | +1.8% | Europe du Nord et de l'Ouest | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

La personnalisation basée sur les données augmente les conversions en magasin

Les détaillants déployant des moteurs de recommandation basés sur le cloud alimentent maintenant le comportement en magasin dans les mêmes centres de décision qui analysent les parcours web, permettant des offres en temps réel au rayon ou à la caisse. Les premiers adopteurs rapportent des augmentations de conversion entre 15 % et 25 %, ce qui stimule à son tour la réallocation budgétaire des promotions générales vers les incitations ciblées. Les programmes réussis s'appuient sur des architectures de confidentialité dès la conception qui marquent le consentement, agrègent les profils et maintiennent la résidence des données locales. La demande se concentre en Allemagne, en France et au Royaume-Uni, où la haute densité d'acheteurs et la maturité des cartes de fidélité fournissent des flux de données riches. Les fournisseurs qui simplifient la résolution d'identité à travers les flux de points de vente hérités et les journaux de commerce électronique capturent la plupart de la croissance. La boucle de personnalisation résultante soutient le passage plus large vers une différenciation axée sur l'expérience plutôt que la concurrence par les prix.

Les moteurs de tarification alimentés par l'IA optimisent les marges dans l'Europe inflationniste

Les marges alimentaires et de marchandises générales ont été sous pression lorsque l'inflation alimentaire de la zone euro un culminé à 15 % début 2024. [1]Banque centrale européenne, `Quels ont été les moteurs de l'inflation des prix alimentaires de la zone euro au cours des deux dernières années ?,` ecb.europa.eu Les départements financiers de la vente au détail qui ont adopté des algorithmes capables de re-tarifier les UGS toutes les heures ont vu un soulagement de marge de 3 à 5 % même si les coûts d'entrée sont restés volatils. La Banque centrale européenne confirme que les entreprises modifient les prix plus fréquemment pendant les périodes de forte inflation, renforçant la logique commerciale pour les plateformes d'analytique qui automatisent la modélisation d'élasticité. Les moteurs dynamiques ingèrent les analyses de concurrents, les surtaxes énergétiques et la demande en temps réel pour suggérer des prix de rayon optimaux et des cadences de démarque. Les détaillants en Allemagne et en Italie ont bougé le plus rapidement en raison de la concurrence intense des discounters, établissant un modèle régional que d'autres suivent maintenant. Le déploiement cloud domine car les charges de travail d'inférence augmentent pendant les événements promotionnels et doivent s'adapter sans goulots d'étranglement matériels.

Prolifération de l'analytique de périphérie pour la surveillance des rayons en temps réel

Les hypermarchés et chaînes de bricolage intègrent des caméras de vision par ordinateur et des étiquettes électroniques de rayon connectées via des micro-cellules 5G. Le déploiement 2025 de Carrefour de VusionGroup EdgeSense dans un hypermarché de 70 000 UGS ↓ un réduit les ruptures de stock d'environ 55 %, tandis que la dyssynchronie des étiquettes de prix est tombée presque à zéro. Le cas un cristallisé un modèle ROI clair : économies de main-d'œuvre, disponibilité plus élevée en rayon et conformité automatisée des planogrammes. Les détaillants d'Europe occidentale pilotent maintenant des architectures similaires alors que les coûts de bande passante diminuent. Le traitement de périphérie réduit la latence et atténue les préoccupations de souveraineté des données car l'imagerie est traitée localement. Les fournisseurs avec des piles d'analytique conteneurisées qui peuvent fonctionner sur des passerelles ARM ou x86 détiennent donc une position concurrentielle défendable.

Le commerce unifié exige une vue unique du client

Les fournisseurs de systèmes de gestion des commandes (OMS) qui cousent les pools de stock en ligne et en magasin attirent un fort financement de capital-risque ; la levée de 81 millions USD d'OneStock en 2024 illustre cet élan. Les détaillants utilisant un OMS unifié rapportent des augmentations de ventes près de 30 % car les scénarios de ventes perdues diminuent une fois que le personnel peut promettre un inventaire à travers tout le réseau. Le marché européen de l'analytique du commerce de détail bénéficie car l'OMS génère une couche de données consolidée qui alimente les modèles de prévision, de démarque et de fidélité. Les leaders omnicanaux allemands, français et britanniques se concentrent sur le streaming d'événements en temps réel pour que les systèmes web, d'application et de caisse écrivent dans le même registre en millisecondes. À long terme, ce changement architectural estompera les silos de canaux et forcera les fournisseurs d'analytique à livrer des tableaux de bord holistiques de valeur vie client.

Analyse d'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie du pool de talents en science des données pour la vente au détail | −2.1% | Allemagne, France, Royaume-Uni, Irlande, Pologne | Moyen terme (2-4 ans) |

| Durcissement de la confidentialité des données sous RGPD et ePrivacy | −1.8% | UE-27 | Long terme (≥ 4 ans) |

| La fragmentation des systèmes POS hérités entrave l'intégration | −1.5% | Chaînes traditionnelles régionales | Moyen terme (2-4 ans) |

| Gel des dépenses d'investissement chez les détaillants PME | −1.2% | PME d'Europe du Sud et de l'Est | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Pénurie du pool de talents en science des données pour la vente au détail

Trois quarts des détaillants allemands ont signalé des retards d'embauche pour les rôles de données en 2024, et des schémas similaires ont émergé en France et au Royaume-Uni. [2]Next Level Jobs EU, `Top 5 des pays de l'UE confrontés aux pénuries de compétences IA,` nextleveljobs.eu La concurrence des secteurs fintech et deep-tech élève les références salariales au-delà de ce que beaucoup de détaillants peuvent absorber. Les fournisseurs répondent en intégrant la construction automatisée de modèles et les couches de requête en langage naturel pour que les gestionnaires de catégories puissent exécuter des prévisions sans écrire de code. Les engagements de services gérés gagnent également en traction, avec des fournisseurs offrant des scientifiques de données fractionnels sur abonnement. À moyen terme, les initiatives de requalification financées par l'UE pourraient assouplir les contraintes, mais jusque-là, l'utilisabilité de la plateforme reste un critère d'achat clé à l'intérieur du marché européen de l'analytique du commerce de détail.

Durcissement de la confidentialité des données sous RGPD et le règlement ePrivacy à venir

Plusieurs autorités de protection des données ont interdit l'utilisation par défaut des outils d'analytique web hérités en 2024 en raison des préoccupations de transfert de données trans-atlantiques. Les détaillants doivent maintenant localiser les jeux de données ou appliquer une pseudonymisation avancée, rendant les choix d'infrastructure plus complexes et coûteux. Les coûts de conformité touchent les PME de manière disproportionnée, réduisant leurs budgets d'analytique à court terme. Les fournisseurs avec des moteurs d'anonymisation en mémoire, des API de consentement et des pistes d'audit gagnent des parts car ils simplifient les audits réglementaires. À long terme, les architectures de confidentialité dès la conception pourraient devenir un avantage concurrentiel, mais pour l'instant, elles allongent les cycles de déploiement et suppriment le potentiel de croissance des revenus du marché européen de l'analytique du commerce de détail d'environ 1,8 point de pourcentage.

Analyse des segments

Par mode de déploiement : Les stratégies cloud d'abord accélèrent la modernisation

Les options cloud ont attiré 58,1 % des dépenses en 2024, confirmant que la plupart des détaillants préfèrent externaliser les couches de calcul et de stockage pour les charges de travail d'analytique. La taille du marché européen de l'analytique du commerce de détail attribuée au cloud devrait grimper avec un CAGR de 18,2 % jusqu'en 2030 alors que les entreprises migrent les rapports par lots, la formation IA et les pipelines de streaming d'événements en temps réel hors site. Une grande partie de l'élan vient des poussées promotionnelles périodiques-Black Friday, Singles' Day, ou les campagnes de fidélité de marque privée-qui stressent les centres de données hérités. Les revenus cloud EMEA de SAP ont bondi de 30 % en glissement annuel au T1 2025, reflétant cette tendance de migration. [3]Investing.com, `Présentation SAP T1 2025 : la croissance cloud s'accélère, le bénéfice opérationnel bondit de 60 %,` investing.com Les clusters sur site fonctionnent encore dans les maisons de mode et de luxe avec des contrôles stricts de propriété intellectuelle, mais leur part va diminuer alors que les puces informatiques confidentielles renforcent les postures de sécurité du cloud public. Les architectures hybrides comblent le fossé où les caméras en magasin traitent les images localement mais téléchargent des métriques agrégées vers des lacs centraux, soutenant la localité RGPD et les décisions à faible latence.

L'évolutivité explique l'avantage à court terme, mais la discipline des coûts le soutient. Les détaillants exposés aux pics d'énergie ont découvert que déplacer le calcul hors site neutralise la volatilité énergétique, car les hyperscaleurs couvrent les contrats d'électricité à plus long terme. Cette prévisibilité financière résonne avec les directeurs financiers chargés de sauvegarder l'EBITDA tout en réinvestissant dans la croissance. La concurrence des fournisseurs se déplace maintenant vers les services à valeur ajoutée-modèles de données verticalisés, algorithmes de tarification pré-entraînés et tableaux de bord en un clic pour les merchandiseurs. Ces différenciateurs façonneront la capture de revenus à l'intérieur de la portion cloud du marché européen de l'analytique du commerce de détail au cours des cinq prochaines années.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de module : Les insights clients dominent, les cas d'usage de chaîne d'approvisionnement gagnent en vitesse

Marketing et insights clients ont sécurisé 29,6 % des revenus en 2024 car les détaillants ciblent la rétention de fidélité et les promotions individualisées au milieu d'une concurrence implacable. Les moteurs de segmentation prédictive du module et les modèles d'attribution de chemin vers l'achat restent fondamentaux pour les stratégies omnicanales. Pourtant, la chaîne d'approvisionnement et l'exécution devraient afficher un CAGR de 17,3 % jusqu'en 2030, le plus rapide parmi tous les modules, alors que les détaillants reconfigurent les réseaux pour la résilience. L'économie de 4 millions EUR de Henkel grâce à l'optimisation énergétique basée sur les données en 2024 montre un ROI tangible.

Les tableaux de bord de stratégie et planification tricotent les KPI du merchandising, de la finance et des opérations en tableaux de bord au niveau du conseil, créant une colonne vertébrale de gestion du changement. Les modules d'optimisation du merchandising et des catégories utilisent l'IA pour simuler les affinités de panier et recommander des rafraîchissements d'assortiment chaque saison. L'analytique des opérations de magasin-en particulier la vision par ordinateur pour la démarque inconnue-prend de la vitesse alors que les détaillants syndiqués cherchent à automatiser les audits répétitifs. Les modules de gestion financière, y compris le suivi de marge brute en temps réel, restent essentiels, particulièrement dans la vente alimentaire au détail, où des dizaines d'entrées de matières premières bougent quotidiennement. Ensemble, ces sous-segments illustrent comment l'industrie européenne de l'analytique du commerce de détail livre de la valeur à travers les objectifs de croissance des revenus et de maîtrise des coûts.

Par taille d'entreprise : La démocratisation élargit l'accès à l'analytique avancée

Les grandes entreprises ont encore généré 68,3 % de la taille du marché européen de l'analytique du commerce de détail en 2024, reflétant leurs larges empreintes de magasins et les opérations de commerce électronique transfrontalières qui nécessitent des plateformes d'intelligence évolutives. Elles exécutent des milliers de tableaux de bord, ingèrent des milliards de lignes quotidiennement, et déploient souvent des pipelines d'apprentissage automatique personnalisés au-dessus du logiciel packagé. Cependant, les PME les dépasseront avec un CAGR de 18,3 % jusqu'en 2030 alors que la barrière à l'entrée tombe. Les modèles de services gérés regroupent le logiciel, la main-d'œuvre d'ingénierie de données et la formation en une seule redevance qui s'aligne avec le flux de trésorerie des PME.

Les enquêtes publiées en 2024 ont montré que les PME européennes combinant IA, IoT et analytique de big Données ont bénéficié d'augmentations de revenus supérieures à 30 %. La découverte encourage les prêteurs et agences publiques à étendre les subventions de préparation numérique, catalysant davantage l'adoption. Les fournisseurs adaptent des versions allégées de leurs suites avec des canevas glisser-déposer, un onboarding guidé et des modèles d'industrie. Une fois connectées, les PME peuvent niveler le terrain de jeu contre les géants du discount en exécutant des prévisions de vente quotidiennes, des simulations de démarque et une analyse de panier pour affiner les promotions.

Par format de vente au détail : Les modèles omnicanaux remodèlent les frontières physique-numérique

Les magasins physiques ont représenté 48,7 % de la part du marché européen de l'analytique du commerce de détail en 2024. Les technologies telles que la prédiction de longueur de file d'attente, la cartographie thermique et l'audit de rayon par vision par ordinateur sont devenues standard pour les grands épiciers et chaînes de bricolage. Pourtant, le sous-segment omnicanal devrait s'étendre de 17,5 % annuellement alors que les détaillants tricotent le click-and-collect, la livraison à domicile et l'expédition depuis le magasin en une seule promesse. Les opérateurs omnicanaux réussis font pivoter leur architecture de données vers le streaming d'événements qui capture chaque interaction-web, app, kiosque ou centre d'appels-dans un seul registre, alimentant ainsi des recommandations cohérentes et une logique available-to-promise (ATP) précise.

Le commerce électronique pur continue de croître mais à un rythme plus lent, reflétant une saturation élevée et des préoccupations de rentabilité montantes. Les analystes s'attendent à ce que la convergence omnicanale siphonne le budget incrémental de l'analytique en ligne cloisonnée vers des plateformes unifiées. Pour les fournisseurs, l'impératif est de livrer des micro-services d'inventaire, de client et de paiement qui se branchent de manière transparente dans les piles front-end sans tête tout en maintenant des temps de réponse sous la seconde en magasin.

Analyse géographique

L'adoption précoce par l'Allemagne du commerce unifié et de la tarification dynamique explique sa part de revenus dominante de 34,3 % en 2024. Les détaillants tels que REWE, Lidl et Douglas ont approfondi les pilotes d'analytique de périphérie en 2025, reliant les caméras de magasin directement aux lacs de données centraux via des réseaux privés 5G. La pénurie de talents reste le plus grand frein, poussant les chaînes vers les services de model-ops gérés par les fournisseurs.

L'Italie montre la trajectoire la plus raide avec un CAGR de 17,4 % attendu jusqu'en 2030 alors que les magasins de mode, d'épicerie et spécialisés embrassent le POS cloud et la personnalisation en temps réel. Les programmes de bons numériques soutenus par le gouvernement couvrent jusqu'à 50 % des frais d'abonnement SaaS, abaissant les obstacles d'entrée pour les supermarchés et pharmacies indépendants. Les fournisseurs technologiques domestiques intègrent la facturation fiscale, les interfaces d'imprimantes fiscales et la facturation électronique, alignant les solutions avec les normes de conformité locales et accélérant ainsi les cycles de vente.

Le Royaume-Uni et la France continuent de pionnier l'automatisation. Les épiciers britanniques ont ajouté des robots d'emballage IA et des grilles de caméras à grande échelle en 2025, améliorant la précision de prélèvement et la sécurité. [4]The Guardian, `Emballeurs robots et caméras IA : le commerce de détail britannique embrasse l'automatisation pour réduire les coûts de personnel,` theguardian.com Les hypermarchés français ont étendu les déploiements d'étiquettes électroniques de rayon et investi dans l'automatisation des prix en temps réel après les pics de coûts de main-d'œuvre. L'Espagne, la Pologne et les pays nordiques investissent massivement dans l'analytique d'exécution pour gérer les poussées de commerce électronique transfrontalier. Collectivement, ces dynamiques renforcent le besoin de modèles de langage localisés, de logique fiscale et d'hébergement de données conforme au RGPD.

Paysage concurrentiel

Le marché européen de l'analytique du commerce de détail affiche une concentration modérée. SAP, Oracle, IBM et Microsoft combinent l'étendue de plateforme, l'infrastructure cloud et les relations d'entreprise pour sécuriser des contrats à long terme, regroupant souvent l'analytique dans les renouvellements ERP ou CRM. Oracle un révélé un accord de base de données multi-cloud qui pourrait ajouter 30 milliards USD de revenus annuels à partir de 2028, soulignant l'appétit du marché pour les piles intégrées.

Les fournisseurs spécialisés se taillent des niches en bougeant plus rapidement dans l'analytique de périphérie, la vision par ordinateur et l'optimisation énergétique. VusionGroup un verrouillé un amendement de 1 milliard EUR avec Walmart U.S. en 2025 pour accélérer le déploiement EdgeSense, démontrant que le leadership produit peut ouvrir une échelle globale même au-delà de l'Europe. RetailNext avance dans le comptage de trafic et l'analytique de chemin d'acheteur, tandis que les tableaux de bord cloud hybrides de QlikTech gagnent des clients cherchant un temps rapide vers l'insight sans surcharge lourde d'ingénierie de données.

Les start-ups telles que Belive.ai et Shopic se concentrent sur la surveillance de rayon basée sur caméra et les chariots intelligents, respectivement. Leurs modèles IA fonctionnent sur des dispositifs de périphérie légers, minimisant les frais de sortie cloud et la latence-deux facteurs d'achat critiques pour les épiciers avec des marges minces. Alors que les demandes de confidentialité s'intensifient, les fournisseurs vantent les puces informatiques confidentielles, les modules de chiffrement homomorphe et l'inférence locale pour contourner les rivaux plus grands, plus lents à productiser les fonctionnalités de confidentialité. Étant donné que les cinq premiers joueurs contrôlent environ 35 à 40 % des revenus, le marché obtient un score de concentration de 5, indiquant une intensité concurrentielle équilibrée avec amplement de place pour l'expansion spécialisée.

Leaders de l'industrie européenne de l'analytique du commerce de détail

SAP SE

Oracle Corporation

IBM Corporation

SAS Institute Inc.

Microsoft Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Oracle un divulgué un accord multi-cloud attendu pour livrer plus de 30 milliards USD de revenus annuels à partir de l'exercice 2028, stimulant la demande pour l'infrastructure d'analytique du commerce de détail basée sur le cloud.

- Juin 2025 : Carrefour un terminé le premier déploiement EdgeSense de magasin complet en Europe, couvrant 70 000 étiquettes électroniques de rayon et 500 caméras dans son hypermarché de Villabé.

- Mai 2025 : Oracle un dévoilé de nouveaux services cloud adaptés aux prêteurs de détail, étendant sa suite d'analytique dans la gestion des risques et des recouvrements.

- Mai 2025 : SAP un rapporté des revenus cloud du T1 2025 de 4,993 milliards EUR, en hausse de 27 %, avec l'EMEA contribuant à une croissance de 30 %.

- Avril 2025 : VusionGroup un sécurisé un amendement de 1 milliard EUR avec Walmart pour le déploiement accéléré d'EdgeSense et VusionCloud.

- Février 2025 : Peek and Cloppenburg Düsseldorf un sélectionné Oracle Cloud pour moderniser l'analytique de magasin et l'engagement client.

- Décembre 2024 : VusionGroup s'est associé avec The Fresh marché pour équiper 166 magasins américains avec les solutions Vusion 360 d'ici fin 2025.

Portée du rapport du marché européen de l'analytique du commerce de détail

L'analytique du commerce de détail fournit des outils d'analytique à l'industrie du commerce de détail sur les tendances commerciales, les modèles et les performances. L'analytique commerciale de détail permet aux détaillants de tirer parti des insights basés sur les données de leurs entreprises et clients pour améliorer l'expérience consommateur, augmenter les ventes et optimiser les opérations commerciales. L'analyse de détail fournit des données analytiques importantes pour les décisions de marketing et d'approvisionnement, telles que les niveaux d'inventaire, la demande des consommateurs, les mouvements de chaîne d'approvisionnement et les ventes.

Le marché européen de l'analytique du commerce de détail est segmenté par mode de déploiement (sur site, à la demande), type (solutions, services), type de module (stratégie et planification, marketing, gestion financière, opérations de magasin, merchandising, gestion de chaîne d'approvisionnement), type d'entreprise (petites et moyennes entreprises, organisations à grande échelle), et pays (Royaume-Uni, Allemagne, France, autres).

Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Sur site |

| Cloud |

| Hybride |

| Stratégie et planification |

| Marketing et insights clients |

| Gestion financière |

| Opérations de magasin et prévention des pertes |

| Merchandising et optimisation des catégories |

| Chaîne d'approvisionnement et exécution |

| Petites et moyennes entreprises |

| Grandes entreprises |

| Magasins physiques |

| Commerce électronique |

| Commerce de détail omnicanal |

| Royaume-Uni |

| Allemagne |

| France |

| Italie |

| Espagne |

| Reste de l'Europe |

| Par mode de déploiement | Sur site |

| Cloud | |

| Hybride | |

| Par type de module | Stratégie et planification |

| Marketing et insights clients | |

| Gestion financière | |

| Opérations de magasin et prévention des pertes | |

| Merchandising et optimisation des catégories | |

| Chaîne d'approvisionnement et exécution | |

| Par taille d'entreprise | Petites et moyennes entreprises |

| Grandes entreprises | |

| Par format de vente au détail | Magasins physiques |

| Commerce électronique | |

| Commerce de détail omnicanal | |

| Par pays | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché européen de l'analytique du commerce de détail ?

La taille du marché européen de l'analytique du commerce de détail était de 3,23 milliards USD en 2025 et devrait atteindre 6,81 milliards USD d'ici 2030.

Quel modèle de déploiement connaît la croissance la plus rapide ?

Les déploiements cloud afficheront un CAGR de 18,2 % jusqu'en 2030, les détaillants privilégiant une infrastructure évolutive et payante à l'usage.

Quel est le module leader en termes de revenus ?

Marketing et insights clients détenait 29,6 % des dépenses de 2024 car la personnalisation et l'analytique de fidélité génèrent un ROI rapide.

Quel pays offre la plus forte opportunité de croissance ?

L'Italie devrait croître avec un CAGR de 17,4 % grâce aux programmes gouvernementaux de bons numériques et à l'adoption croissante du cloud.

Qu'est-ce qui freine l'adoption de l'analytique chez les détaillants européens ?

Les pénuries de talents, la fragmentation des systèmes de point de vente hérités et l'application plus stricte du RGPD sont les principales barrières, réduisant conjointement la croissance potentielle de plusieurs points de pourcentage.

Qui sont les principaux fournisseurs de technologie ?

SAP, Oracle, IBM et Microsoft dominent les accords de plateforme, tandis que VusionGroup et QlikTech excellent dans les niches de périphérie et de visualisation.

Dernière mise à jour de la page le: