Taille et part du marché européen des centres de données verts

Analyse du marché européen des centres de données verts par Mordor Intelligence

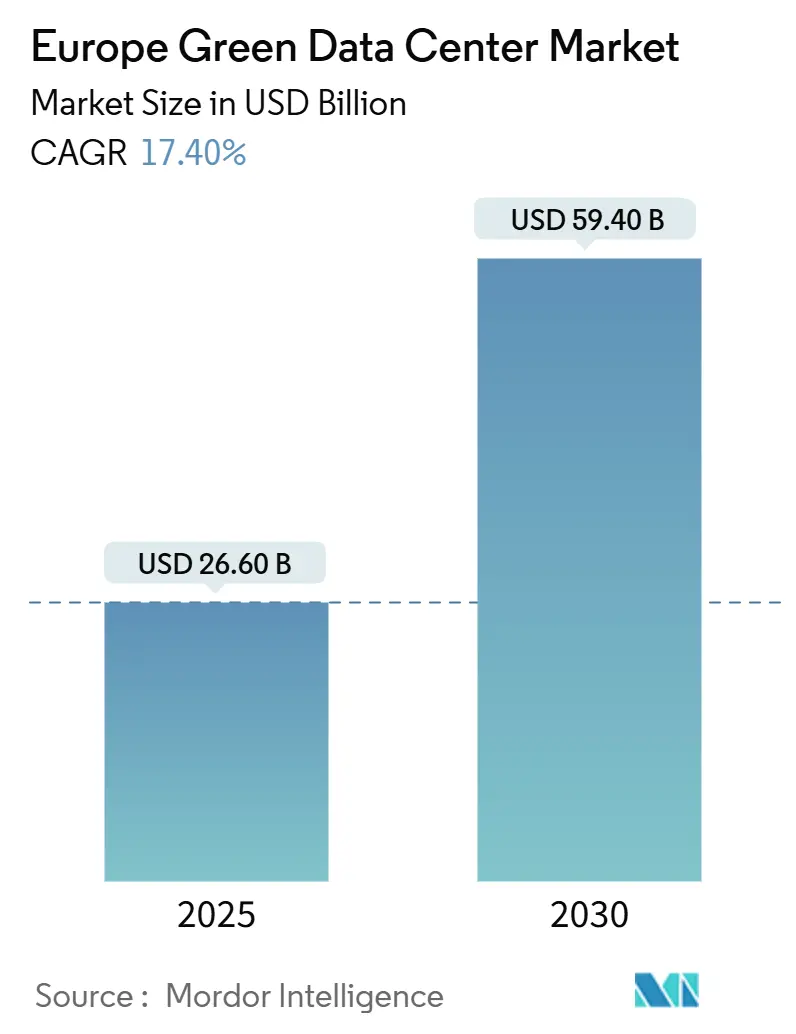

Le marché européen des centres de données verts a généré 26,6 milliards USD en 2025 et devrait atteindre 59,4 milliards USD d'ici 2030, progressant à un TCAC de 17,4 %. L'ambition réglementaire renforcée sous le Pacte vert européen, les investissements hyperscale dans les infrastructures IA de nouvelle génération, et la digitalisation à l'échelle de l'entreprise renforcent une courbe de demande soutenue qui soutient à la fois la croissance de capacité et l'innovation en durabilité. Les opérateurs dirigent le capital vers des technologies d'alimentation et de refroidissement ultra-efficaces alors que la Directive sur l'efficacité énergétique exige que les installations au-dessus de 500 kW rapportent les métriques énergétiques et respectent les seuils d'énergies renouvelables. Les incitations nordiques pour les contrats d'achat d'électricité (PPA) assurent une électricité bas carbone et permettent aux opérateurs d'afficher des ratios d'efficacité d'utilisation de l'énergie (PUE) proches du minimum physique, tandis que les hubs FLAP-D restent attractifs pour la densité d'interconnexion malgré les retards de réseau. Les fournisseurs de services qui regroupent surveillance, gestion de cycle de vie, et rapport de conformité se développent plus rapidement que leurs pairs axés sur le matériel, reflétant le passage de constructions ponctuelles à l'optimisation continue. Les fournisseurs capables d'aligner le support de rapport Scope 3 avec le refroidissement liquide haute densité sont positionnés pour capturer le plus fort potentiel de hausse.

Principales conclusions du rapport

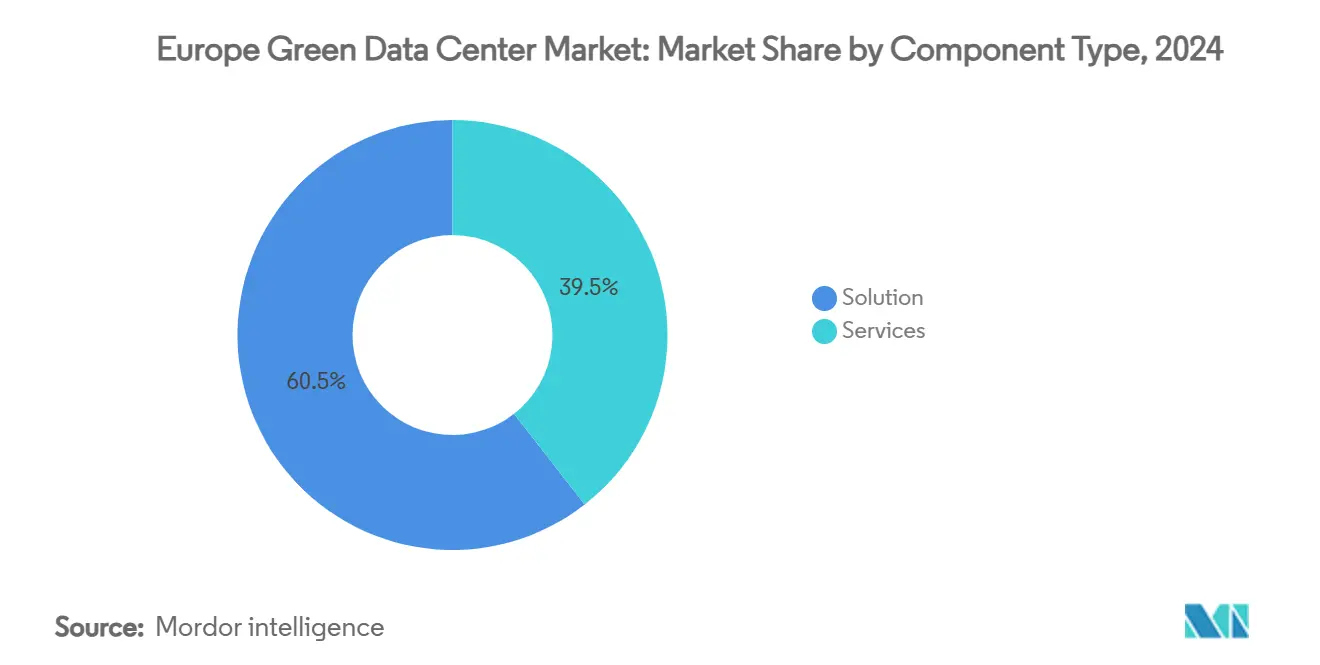

- Par composant, les solutions ont capturé 60,54 % de part de revenus en 2024 ; les services devraient grimper à un TCAC de 22,1 % jusqu'en 2030.

- Par type de centre de données, les hyperscalers/fournisseurs de services cloud détenaient 35,2 % de la part du marché européen des centres de données verts en 2024 et progressent à un TCAC de 24,4 % jusqu'en 2030.

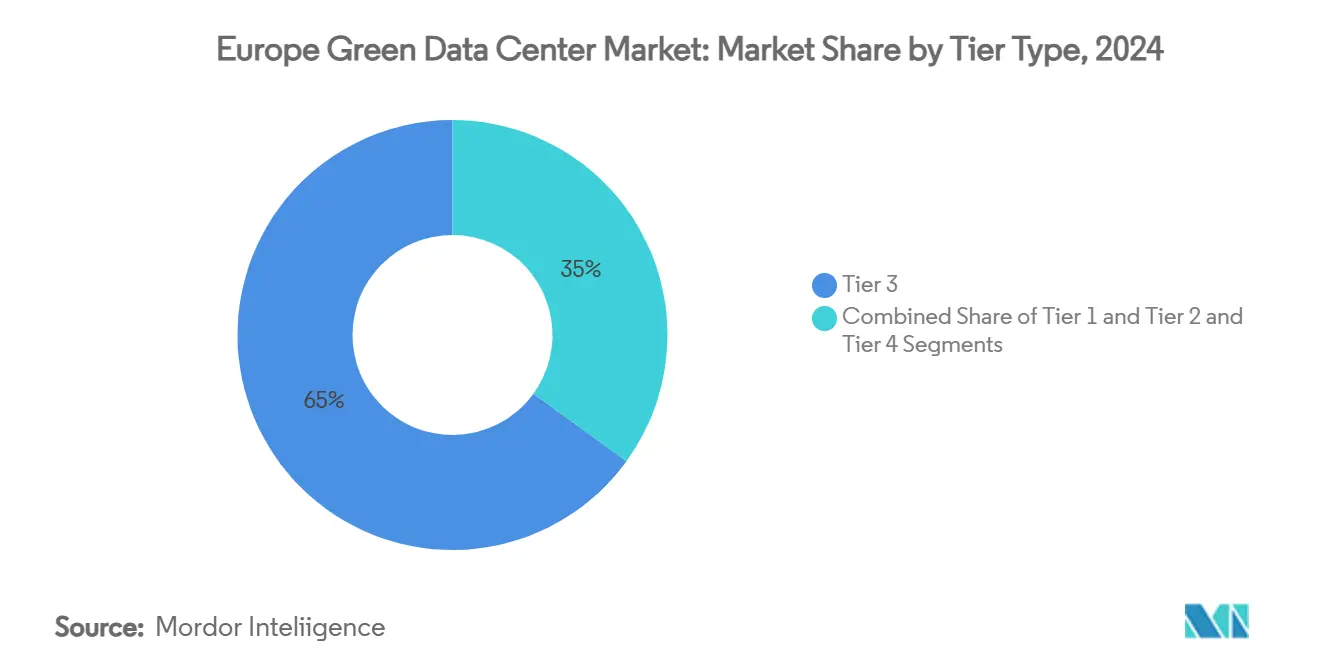

- Par type de niveau, les installations Tier 3 représentaient 65 % de la taille du marché européen des centres de données verts en 2024, tandis que Tier 4 mène la croissance à un TCAC de 23,78 % jusqu'en 2030.

- Par secteur d'industrie verticale, les télécoms et IT détenaient 28,2 % de la taille du marché européen des centres de données verts en 2024 ; les déploiements gouvernementaux croissent le plus rapidement à un TCAC de 25,2 %.

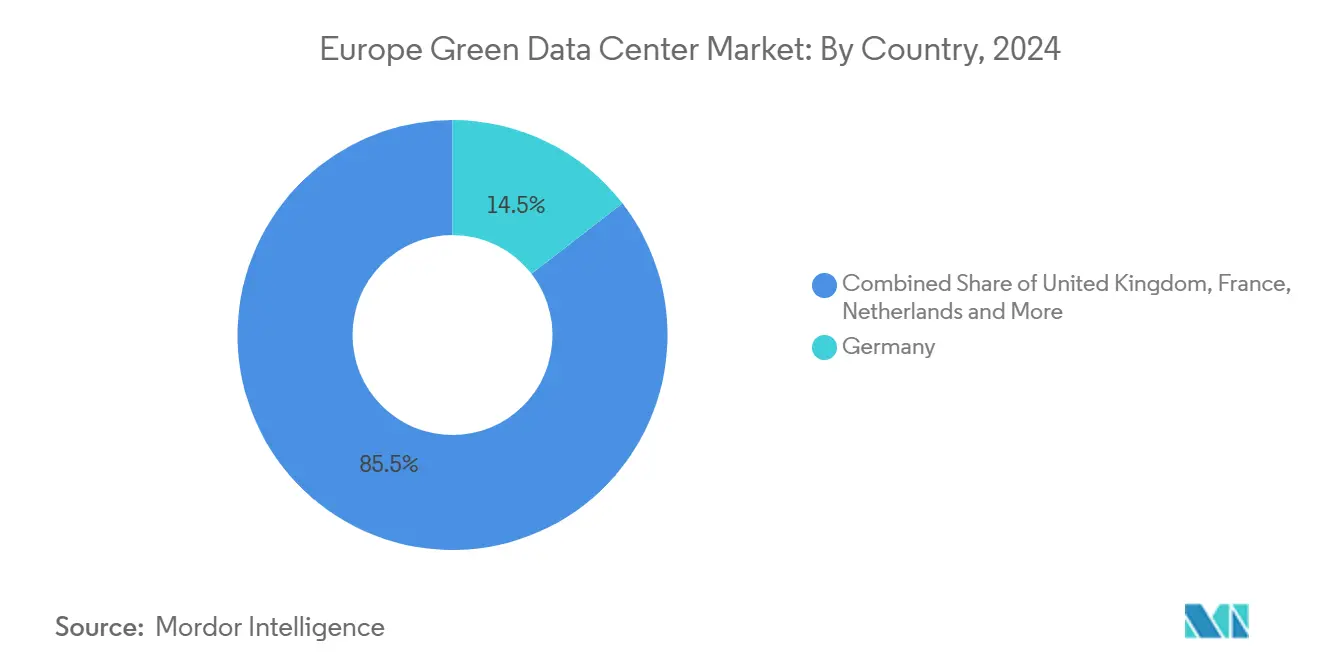

- Par pays, l'Allemagne menait avec 14,5 % de part de marché en 2024 ; l'Irlande est la géographie à croissance la plus rapide à un TCAC de 19,3 %.

Tendances et insights du marché européen des centres de données verts

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Augmentation des charges de travail cloud et big data | +4.2% | Mondiale, concentrée sur les marchés FLAP-D | Court terme (≤ 2 ans) |

| Pacte vert UE et mandats Fit-for-55 | +3.8% | À l'échelle de l'UE, plus fort en Allemagne et pays nordiques | Moyen terme (2-4 ans) |

| Déploiements hyperscale et edge dans les hubs FLAP-D | +3.1% | Francfort, Londres, Amsterdam, Paris, Dublin | Moyen terme (2-4 ans) |

| PPA nordiques permettant un PUE ultra-bas | +2.4% | Suède, Norvège, Danemark, Finlande | Long terme (≥ 4 ans) |

| Subventions de chauffage urbain par chaleur résiduelle | +1.8% | Allemagne, Danemark, Pays-Bas | Long terme (≥ 4 ans) |

| Demande de SLA verts axés sur le Scope 3 | +1.3% | À l'échelle de l'UE, menée par les entreprises multinationales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation des charges de travail cloud et big data

Les tâches d'IA et d'apprentissage automatique ont consommé 8 % de l'électricité des centres de données en Europe durant 2024 et pourraient atteindre 20 % d'ici 2028, provoquant l'adoption rapide du refroidissement liquide qui évacue la chaleur 15-25 fois plus rapidement que l'air.[1]Ericsson, "AI Energy Demand Outlook 2024," ericsson.com Microsoft a alloué 2,5 milliards USD pour un campus axé sur l'IA à Leeds hébergeant plus de 20 000 GPU d'ici 2026, signalant comment les hyperscalers remodèlent l'architecture des installations autour de racks haute densité. Les charges de travail d'inférence plus petites en périphérie génèrent des micro-sites distribués liés à des clusters de formation centraux, réduisant la latence tout en maintenant les objectifs d'énergies renouvelables. Les stratégies cloud d'entreprise incluent désormais des métriques quantitatives de durabilité ; 38 % des opérateurs européens ont investi dans des installations plus vertes en 2024 pour équilibrer la croissance de l'IA avec les engagements de réduction carbone. Les conceptions prêtes pour le liquide et la réutilisation de chaleur au niveau des racks offrent à la fois des avantages de performance et de conformité qui renforcent la position du moteur dans la formation de demande à court terme.

Pacte vert UE et mandats Fit-for-55

La Directive sur l'efficacité énergétique oblige les centres de données au-dessus de 500 kW à publier des métriques de ressources annuelles et à réduire la consommation d'énergie de 11,7 % d'ici 2030. La Loi allemande sur l'efficacité énergétique fixe un plafond PUE de 1,2 pour les nouvelles constructions à partir de juillet 2026 et un mandat d'électricité 100 % renouvelable d'ici 2027.[2]Linklaters, "Germany Passes Energy Efficiency Act," linklaters.com Un cadre paneuropéen d'évaluation de durabilité entrant en vigueur en septembre 2024 permet aux opérateurs de comparer les performances et de sécuriser la préférence d'approvisionnement des entreprises liées par la Directive sur le rapport de durabilité d'entreprise. Les dépenses de conformité libèrent l'innovation produit : Equinix pilote des réseaux de chaleur résiduelle qui chauffent les foyers voisins tout en abaissant le PUE des installations.[3]Computer Weekly, "Equinix Tests District-Heat Export in Frankfurt," computerweekly.com Les opérateurs capables de prouver des métriques transparentes gagnent un avantage concurrentiel dans les appels d'offres d'entreprise, intensifiant l'adoption de plateformes de surveillance automatisée et de comptabilité carbone de cycle de vie.

Déploiements hyperscale et edge dans les hubs FLAP-D

Francfort, Londres, Amsterdam, Paris et Dublin hébergent les structures d'interconnexion les plus denses d'Europe, attirant un capital hyperscale disproportionné. L'intégration d'Interxion par Digital Realty pour 8,4 milliards USD a agrandi un patrimoine européen déjà expansif à 112 installations, consolidant le savoir-faire en durabilité et le pouvoir d'achat d'électricité inter-marchés. Equinix a financé l'expansion grâce à 1,15 milliard EUR d'obligations vertes en 2024, portant son total cumulé de dette durable à 6,9 milliards USD. Bien que les files d'attente de réseau s'allongent, les opérateurs pivotent vers des villes de second rang comme Madrid et Milan, tandis que les nœuds edge à l'intérieur des centres urbains fournissent un calcul à ultra-faible latence. La densité d'interconnexion dans FLAP-D aide à minimiser la capacité dupliquée, réduisant l'énergie par transaction et soulignant l'avantage structurel des hubs.

PPA nordiques permettant un PUE ultra-bas

L'abondante hydroélectricité, l'éolien et les basses températures ambiantes positionnent le cluster nordique comme le bastion d'efficacité énergétique de l'Europe. Amazon s'est engagé à 700 millions EUR pour des projets éoliens finlandais totalisant 472 MW de capacité, le plus grand investissement renouvelable privé du pays, pour alimenter la demande régionale de centres de données. Les ajouts photovoltaïques suédois ont doublé à 1 600,9 MW en 2024, offrant de nouveaux choix contractuels aux opérateurs. Le cadre PPA d'entreprise du Danemark pourrait voir 36 % de l'électricité industrielle fournie via des contrats renouvelables à long terme d'ici 2040. Les marchés électriques nordiques intégrés permettent des échanges renouvelables transfrontaliers, permettant à Google de faire fonctionner les salles de données finlandaises avec l'énergie éolienne suédoise. Les scores PUE résultants près de 1,1 renforcent l'attrait de la région pour les charges de travail IA et les programmes de neutralité carbone.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| CAPEX élevé pour le refroidissement liquide et les énergies renouvelables sur site | -2.1% | Mondiale, aiguë dans les scénarios de rénovation | Court terme (≤ 2 ans) |

| Retards de connexion réseau dans les hubs pauvres en énergie | -1.8% | Royaume-Uni, Allemagne, Pays-Bas | Moyen terme (2-4 ans) |

| Examen du carbone incorporé acier et béton | -1.2% | À l'échelle de l'UE, plus fort en Allemagne et pays nordiques | Long terme (≥ 4 ans) |

| Pénurie de talents en ingénierie de centres de données durables | -0.9% | Marchés FLAP-D, s'étendant aux villes secondaires | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

CAPEX élevé pour le refroidissement liquide et les énergies renouvelables sur site

Les systèmes direct-to-chip et par immersion coûtent 20-40 % de plus que le refroidissement par air malgré les économies de cycle de vie, étirant les délais de retour sur investissement pour les opérateurs manquant de capital à bas coût. Les racks IA dépassant 20 kW amplifient le besoin de ces mises à niveau, pourtant les travaux de rénovation exigent une reconfiguration de surface, des rénovations électriques, et une requalification du personnel. Les installations solaires ou de batterie sur site font face à des fenêtres de permis de six mois, compliquant les calendriers et augmentant les coûts de portage. Les multinationales plus importantes atténuent les dépenses grâce aux prêts liés à la durabilité, mais les petits acteurs de colocation risquent une compression des marges jusqu'à ce que l'innovation de financement ou les modèles de partenariat neutralisent les charges initiales.

Retards de connexion réseau dans les hubs pauvres en énergie

Les demandeurs allemands font face à des dates de connexion s'étendant à 2031, tandis que les projets britanniques rapportent des attentes de 13 ans dans les zones contraintes. La pause de l'Irlande sur les projets de la zone de Dublin jusqu'en 2028 souligne comment la digitalisation de la chaîne d'approvisionnement entre en collision avec les budgets carbone nationaux. Les régulateurs comme la BNetzA allemande explorent des enchères de capacité de ' repartition ' pour remplacer les règles du premier arrivé, premier servi. Dans l'intervalle, les opérateurs déploient de grands systèmes de batterie et une logique de refroidissement flexible pour raser les charges de pointe, pourtant les pertes d'opportunité s'accumulent alors que la demande se déplace vers des marchés moins congestionnés. Le rythme de modernisation du réseau influencera fortement la redistribution géographique du marché européen des centres de données verts à moyen terme.

Analyse par segment

Par composant : Les solutions mènent la modernisation d'infrastructure

Le chiffre d'affaires des solutions a atteint 16,1 milliards USD en 2024, égal à 60,54 % des dépenses globales, alors que les opérateurs se procurent des trains d'alimentation efficaces, des serveurs haute densité, et un refroidissement avancé pour satisfaire les benchmarks PUE pilotés par la Directive. La taille du marché européen des centres de données verts pour les services a enregistré 10,5 milliards USD et est sur la voie d'un TCAC de 22,1 % jusqu'en 2030, reflétant la demande croissante pour la comptabilité carbone, la surveillance de cycle de vie, et le conseil réglementaire. Les pratiques d'intégration système dédiées alignent le refroidissement liquide et par air dans les empreintes de rénovation, comprimant le temps de migration tout en augmentant l'efficacité des ressources. La surveillance continue via les logiciels de gestion d'infrastructure de centre de données (DCIM) automatise le rapport énergétique, un prérequis obligatoire pour les audits de transparence sous le Pacte vert européen. Alors que les obligations de suivi Scope 3 s'approfondissent, les portefeuilles de services professionnels axés sur les audits de fournisseurs et les évaluations de carbone incorporé capturent une part supplémentaire, réaffirmant une phase de maturité menée par les services qui complète les cycles de renouvellement matériel.

Par type de centre de données : Les hyperscalers pilotent l'innovation en durabilité

Les hyperscalers détenaient 35,2 % du chiffre d'affaires 2024 et se développent à un TCAC de 24,4 %, capitalisant sur la force du bilan pour verrouiller les contrats renouvelables et tester le refroidissement liquide à grande échelle. La taille du marché européen des centres de données verts attribuée aux campus hyperscale devrait dépasser 25 milliards USD d'ici 2030, avec des clauses de durabilité intégrées dans les contrats d'achat d'électricité ancrant la compétitivité à long terme. Les fournisseurs de colocation se différencient en regroupant les crédits renouvelables et les schémas de réutilisation de chaleur résiduelle qui attirent les entreprises de taille moyenne. Les empreintes d'entreprise sur site continuent de se réduire, pourtant les entreprises avec des charges de travail sensibles à la latence maintiennent des modèles hybrides qui s'appuient sur des nœuds edge équipés de refroidissement efficace. Les fournisseurs edge déploient des modules de 250 kW-1 MW près des centres de population, assurant la conformité réglementaire grâce aux économiseurs d'air recyclé et au stockage de batterie modulaire. Les hyperscalers plus importants publicisent les réductions carbone de phase de construction, comme AWS adoptant l'acier bas carbone en Suède pour réduire les émissions incorporées jusqu'à 70 %, établissant une barre que les petits concurrents s'efforcent d'atteindre.

Par type de niveau : La croissance Tier 4 reflète la durabilité critique de mission

Tier 3 a dominé 2024 avec 65 % de part, pourtant la croissance Tier 4 de 23,78 % TCAC jusqu'en 2030 signale la demande pour la maintenabilité simultanée aux côtés d'objectifs de durabilité stricts. La part du marché européen des centres de données verts pour Tier 4 devrait atteindre 18 % d'ici 2030 alors que les charges de travail de santé, financières, et du secteur public adoptent la redondance N+N et le refroidissement liquide qui ensemble abaissent le PUE vers 1,15. Les opérateurs classent les suites premium comme des offres ' Green Tier ' où le temps de fonctionnement et la neutralité carbone coexistent, utilisant le refroidissement par immersion et les refroidisseurs de récupération de chaleur pour récupérer l'énergie thermique pour les boucles de chauffage municipal. Pendant ce temps, les sites Tier 1 et 2 s'adressent aux charges de travail sensibles aux coûts ou d'archivage mais font face à la pression de rénovation alors que la Directive sur l'efficacité énergétique resserre les standards minimums, poussant même les installations modestes vers des architectures d'alimentation plus efficaces.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'industrie verticale : L'accélération gouvernementale pilote la transformation du secteur public

Les télécoms et IT ont conservé le leadership à 28,2 % de revenus en 2024, soutenus par le besoin des opérateurs d'interconnexion régionale et de conformité avec les feuilles de route net-zéro. Deutsche Telekom a réduit l'intensité énergétique du réseau de 20 % entre 2021 et 2024 en migrant les charges de travail vers des hubs régionaux ultra-efficaces. La demande de centres de données gouvernementaux grimpe de 25,2 % TCAC alors que les agences digitalisent les services citoyens et doivent certifier l'intendance environnementale. L'adoption de l'industrie européenne des centres de données verts dans les entités publiques mandate souvent la réutilisation de chaleur résiduelle et l'approvisionnement 100 % renouvelable, poussant les fournisseurs à sécuriser les garanties d'origine. Les opérateurs de services financiers à Francfort et Paris incorporent des moteurs de détection de fraude IA qui dépendent du calcul vert à faible latence, tandis que les locataires de santé et sciences de la vie référencent les règles de localisation des données patient UE qui favorisent les installations domestiques, certifiées. Les entreprises manufacturières entrelacent l'approvisionnement d'installations avec des plans plus larges d'électrification industrielle, canalisant occasionnellement la chaleur résiduelle de serveur dans des boucles de processus qui réduisent les chaudières à combustibles fossiles.

Analyse géographique

L'Allemagne mène le marché européen des centres de données verts avec 14,5 % de part, s'appuyant sur une fibre forte, un emplacement central, et une feuille de route législative définie. Les opérateurs de Francfort ont exécuté des schémas pilotes de chauffage urbain qui exportent la chaleur de serveur vers les réseaux résidentiels, soulageant la demande fossile locale et réduisant le PUE des installations vers 1,2. Les retards de connexion restent un obstacle, mais les propositions du régulateur pour les enchères de capacité pourraient libérer les blocs d'énergie bloqués et stabiliser les calendriers d'expansion.

L'Irlande suit une trajectoire de croissance démesurée à 19,3 % TCAC jusqu'en 2030. Bien que les contraintes d'énergie de gros aient déclenché un moratoire sur les nouvelles connexions de Dublin, la base existante de 82 sites continue de s'étendre grâce aux mises à niveau d'efficacité et aux PPA renouvelables. Les centres de données ont contribué à environ 21 % de la demande d'électricité de l'Irlande en 2024, pourtant les cadres PPA à long terme en discussion visent à aligner la capacité supplémentaire avec les projets éoliens offshore supplémentaires. La rareté de nouveaux permis élève la valeur des empreintes licenciées, poussant les opérateurs à maximiser la densité de racks et la capture de chaleur résiduelle.

Les pays nordiques combinent des réseaux quasi sans carbone avec des températures ambiantes fraîches, donnant à la Suède, Norvège, Danemark, et Finlande les scores PUE moyens les plus bas du continent. Le cluster IA suédois de 3,2 milliards USD de Microsoft s'appuie sur des contrats d'énergie 100 % renouvelable et engage la chaleur excédentaire aux réseaux de district locaux. Le programme éolien finlandais de 472 MW d'Amazon et les échanges renouvelables transfrontaliers de Google mettent en évidence les marchés électriques intégrés de la région. Le cadre CPPA du Danemark et les règles de chaleur résiduelle de la Norvège encouragent les projets qui à la fois répondent aux besoins de temps de fonctionnement et étendent les avantages climatiques à l'extérieur des murs des installations, solidifiant le leadership nordique dans les exportations de calcul vert vers l'Europe continentale.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Paysage concurrentiel

Le marché européen des centres de données verts est fragmenté car les fournisseurs adoptent des stratégies de croissance inorganiques telles que les partenariats stratégiques et les fusions et acquisitions pour étendre l'emprise sur le marché. Les acteurs clés sont IBM, Cisco Systems, Inc., Dell Technologies Inc., etc.

En septembre 2022, un nouveau centre de données d'OVHcloud est en construction à Limbourg, Allemagne. Le nouveau bâtiment, qui a été annoncé pour la première fois en avril 2022, aurait plus de 6 000 mètres carrés (64 580 pieds carrés) d'espace de plancher disponible pour 40 000 serveurs, ce qu'OVH a déclaré équivaut à une capacité de stockage de 100 exaoctets. OVH a souligné les qualités vertes de la nouvelle installation. Selon l'entreprise, le nouveau centre de données obtiendra 100 pour cent de son électricité de sources renouvelables. De plus, OVHcloud utilisera sa technologie de refroidissement par eau brevetée, la chaleur résiduelle des serveurs sera utilisée pour le chauffage par le sol dans les bureaux adjacents, et aura un toit vert écologique avec des plantes sur les façades et des arbres sur le site.

En juillet 2022, à Hanu, Allemagne, un parc de centres de données considérable est planifié par la société immobilière logistique européenne P3 Logistic Parks. Au moins huit modules de centres de données seront développés sur une zone de construction d'environ 200 000 mètres carrés (2,1 millions de pieds carrés) sur 10 ans, avec une alimentation électrique de 180 mégawatts (MW) sur le site. La construction se fera par phases. Le campus sur spec, selon P3, serait développé et géré de manière durable, et il sera alimenté entièrement par des énergies renouvelables.

Leaders de l'industrie européenne des centres de données verts

-

Equinix, Inc.

-

Digital Realty Trust, Inc.

-

NTT Global Data Centers EMEA GmbH

-

OVH Groupe SAS

-

Interxion Holding N.V.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : TikTok a investi 1 milliard EUR dans un site de Kouvola, Finlande dans le cadre de son programme européen de sécurité des données de 12 milliards EUR, soulignant l'élan nordique

- Juin 2025 : Apto a révélé un plan de 3 milliards EUR pour le plus grand campus d'Italie à Lacchiarella, positionnant le pays comme une option hyperscale montante

- Mai 2025 : CyrusOne a ouvert une installation de 54 MW à Milan alimentée entièrement par des énergies renouvelables, étendant l'empreinte verte de l'Europe du Sud

- Avril 2025 : Equinix a affiché 2,225 milliards USD de revenus Q1 et dévoilé des collaborations NVIDIA pour des salles prêtes pour l'IA à travers son réseau européen.

- Février 2025 : Vantage Data Centers et MEAG ont engagé 1,4 milliard EUR à la plateforme EMEA de Vantage, marquant un engagement d'infrastructure de premier rang.

- Janvier 2025 : PIMCO a porté l'objectif de son fonds européen de centres de données à 1 milliard EUR, confirmant l'appétit institutionnel pour les actifs ancrés sur la durabilité

Portée du rapport sur le marché européen des centres de données verts

Un centre de données vert est une installation où les données sont stockées, gérées et diffusées, où les systèmes mécaniques, d'éclairage, électriques et informatiques sont planifiés pour être aussi économes en énergie que possible tout en minimisant leurs effets négatifs sur l'environnement. Les empreintes carbone réduites de bâtiment, les tapis et peintures à faibles émissions, l'aménagement paysager durable, le recyclage des déchets électroniques, les convertisseurs catalytiques sur les générateurs de secours, et les sources d'énergie alternatives comme la technologie photovoltaïque, les pompes à chaleur, et la technologie de refroidissement par évaporation ne sont que quelques-unes des techniques et technologies de pointe utilisées dans la construction et l'exploitation d'un centre de données vert.

Le marché européen des centres de données verts est segmenté par services (intégration de systèmes, services de surveillance, services professionnels, et autres services), solutions (alimentation, serveurs, logiciels de gestion, technologies de mise en réseau, refroidissement, et autres solutions), utilisateurs (fournisseurs de colocation, fournisseurs de services cloud, et entreprises), secteur d'industrie verticale (santé, services financiers, gouvernement, télécoms et it, et autres secteurs d'industrie verticale). Les tailles et prévisions de marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| Par service | Intégration de systèmes |

| Services de surveillance | |

| Services professionnels | |

| Autres services | |

| Par solution | Alimentation |

| Refroidissement | |

| Serveurs | |

| Équipement de mise en réseau | |

| Logiciels de gestion | |

| Autres solutions |

| Fournisseurs de colocation |

| Hyperscalers/fournisseurs de services cloud |

| Entreprise et edge |

| Tier 1 et 2 |

| Tier 3 |

| Tier 4 |

| Santé |

| Services financiers |

| Gouvernement |

| Télécoms et IT |

| Fabrication |

| Médias et divertissement |

| Autres secteurs verticaux |

| Allemagne |

| Royaume-Uni |

| France |

| Pays-Bas |

| Irlande |

| Norvège |

| Suède |

| Danemark |

| Espagne |

| Italie |

| Russie |

| Reste de l'Europe |

| Par composant | Par service | Intégration de systèmes |

| Services de surveillance | ||

| Services professionnels | ||

| Autres services | ||

| Par solution | Alimentation | |

| Refroidissement | ||

| Serveurs | ||

| Équipement de mise en réseau | ||

| Logiciels de gestion | ||

| Autres solutions | ||

| Par type de centre de données | Fournisseurs de colocation | |

| Hyperscalers/fournisseurs de services cloud | ||

| Entreprise et edge | ||

| Par type de niveau | Tier 1 et 2 | |

| Tier 3 | ||

| Tier 4 | ||

| Par secteur d'industrie verticale | Santé | |

| Services financiers | ||

| Gouvernement | ||

| Télécoms et IT | ||

| Fabrication | ||

| Médias et divertissement | ||

| Autres secteurs verticaux | ||

| Par pays | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Pays-Bas | ||

| Irlande | ||

| Norvège | ||

| Suède | ||

| Danemark | ||

| Espagne | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché européen des centres de données verts ?

Le marché a généré 26,6 milliards USD en 2025 et devrait atteindre 59,4 milliards USD d'ici 2030, reflétant un TCAC de 17,4 %.

Quel segment croît le plus rapidement sur le marché européen des centres de données verts ?

Les services, englobant le conseil en durabilité et la surveillance, se développent à un TCAC de 22,1 % jusqu'en 2030.

Pourquoi les hyperscalers sont-ils critiques pour la croissance européenne des centres de données verts ?

Ils détiennent 35,2 % de part de marché, déploient le refroidissement liquide à grande échelle, et sécurisent des contrats d'achat d'électricité renouvelable multi-gigawatt qui accélèrent les ajouts de capacité durable.

Comment les réglementations UE impactent-elles la conception des centres de données ?

La Directive sur l'efficacité énergétique et les lois nationales telles que l'EnEfG allemand imposent des quotas stricts de PUE et d'énergies renouvelables, poussant les opérateurs vers des systèmes d'alimentation et de refroidissement ultra-efficaces.

Quelle géographie offre les meilleures conditions pour les centres de données bas carbone ?

Les pays nordiques combinent des réseaux électriques quasi-100 % renouvelables, des climats frais, et des cadres PPA favorables, permettant des scores PUE proches de 1,1 et attirant de grands projets hyperscale.

Quel est le principal obstacle ralentissant le déploiement dans les hubs FLAP-D ?

Les retards prolongés de connexion au réseau-dans certains cas s'étendant à 13 ans-retardent les nouvelles constructions, forçant les opérateurs à rechercher des sites alternatifs ou des solutions de batterie provisoires.

Dernière mise à jour de la page le: