Analyse du marché de lalimentation des centres de données en Europe

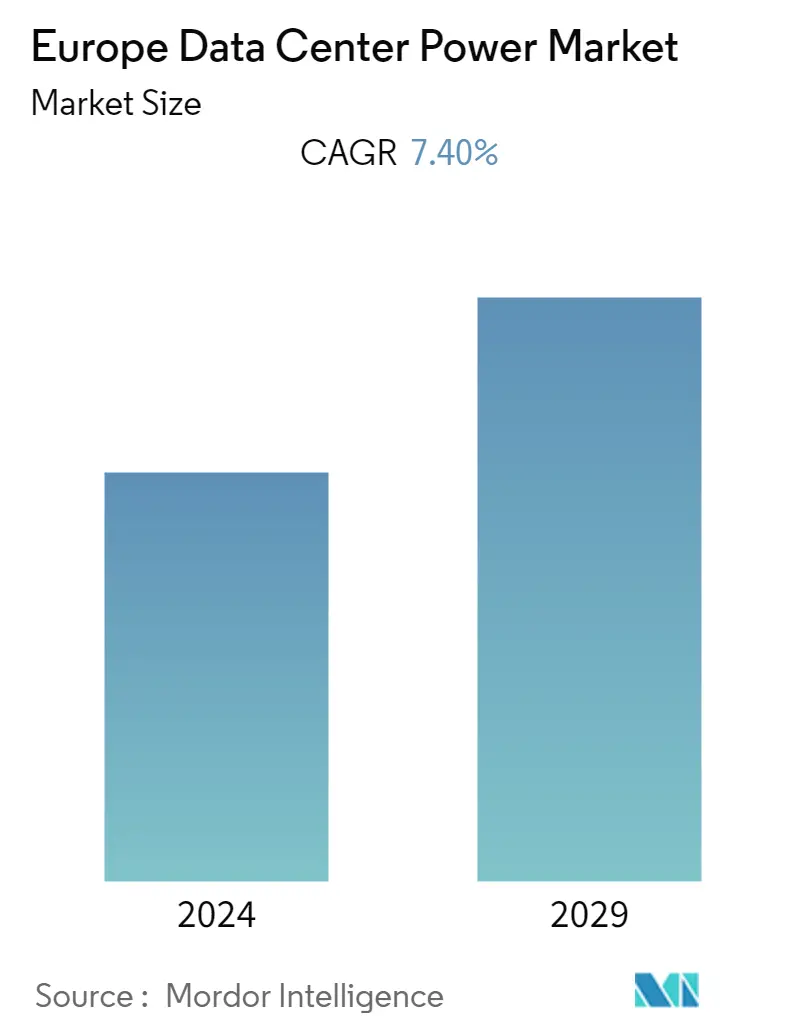

Le marché européen de lalimentation des centres de données devrait croître à un TCAC de 7,4 % au cours de la période de prévision. La croissance du nombre de centres de données dans la région entraîne une augmentation de la demande délectricité et lémergence dune nouvelle industrie à forte intensité électrique. En outre, dautres facteurs clés qui déterminent le marché européen de lénergie pour les centres de données sont le nombre croissant de composants dinfrastructure informatique, la numérisation croissante et le nombre croissant de fournisseurs de services cloud.

- La propagation du COVID-19 a eu un impact négatif sur dimportantes opérations des centres de données régionaux. Certains pays, comme le Royaume-Uni, l'Allemagne, les Pays-Bas, la France et l'Irlande, ont été les plus touchés, car de nombreux gouvernements ont interrompu leurs travaux de construction au premier semestre de l'année. Par exemple, le gouvernement français a arrêté tous les projets de construction non essentiels pour éviter de propager le virus.

- Après la pandémie, la région a connu une forte croissance avec une augmentation des dépenses en infrastructures électriques efficaces, déplaçant les centres de données anciens et obsolètes vers des installations modernes. Selon l'UE, d'ici 2030, les centres de données en Europe devraient représenter 3,2 % de la demande d'électricité au sein de l'UE, soit une augmentation de 18,5 % par rapport à 2018. Dans les années à venir, le marché devrait générer 30 fois plus de données avec une consommation accrue. nombre de serveurs, ce qui entraîne une consommation d'énergie plus élevée.

- De nombreux décideurs politiques européens ont identifié les centres de données comme l'un des secteurs à la croissance la plus rapide en termes de consommation d'énergie. Les décideurs politiques européens ont formulé un code de conduite européen pour informer et encourager les opérateurs de centres de données à réduire leur consommation d'énergie de manière rentable sans affecter les fonctionnalités critiques des centres de données. Ces facteurs devraient en outre stimuler la croissance du marché.

- En outre, l'augmentation des achats d'énergies renouvelables est analysée pour stimuler le marché européen de l'énergie pour les centres de données. Pour garantir que les centres de données constituent un élément essentiel de l'avenir durable de l'Europe, les fournisseurs du marché des centres de données et les associations professionnelles ont convenu de rendre les centres de données neutres pour le climat d'ici 2030. Les opérateurs européens de cloud et de centres de données, notamment Interxion (Digital Realty), OVHcloud, Equinix, Scaleway Datacenter, Aruba et d'autres associations industrielles ont signé le Climate Neutral Data Center Pact.

- Cependant, la flambée actuelle des prix de lénergie et les perturbations de lapprovisionnement énergétique dans les pays européens posent des défis aux opérateurs de centres de données, qui connaissent simultanément une augmentation drastique de la demande de traitement, de trafic et de stockage de données depuis la pandémie. Alors que la demande dénergie des centres de données augmente rapidement, la disponibilité de lénergie fait de plus en plus défaut. De tels facteurs peuvent limiter la croissance du marché de lénergie des centres de données dans la région.

Tendances du marché de lalimentation des centres de données en Europe

Ladoption croissante des méga centres de données et du cloud computing devrait stimuler le marché

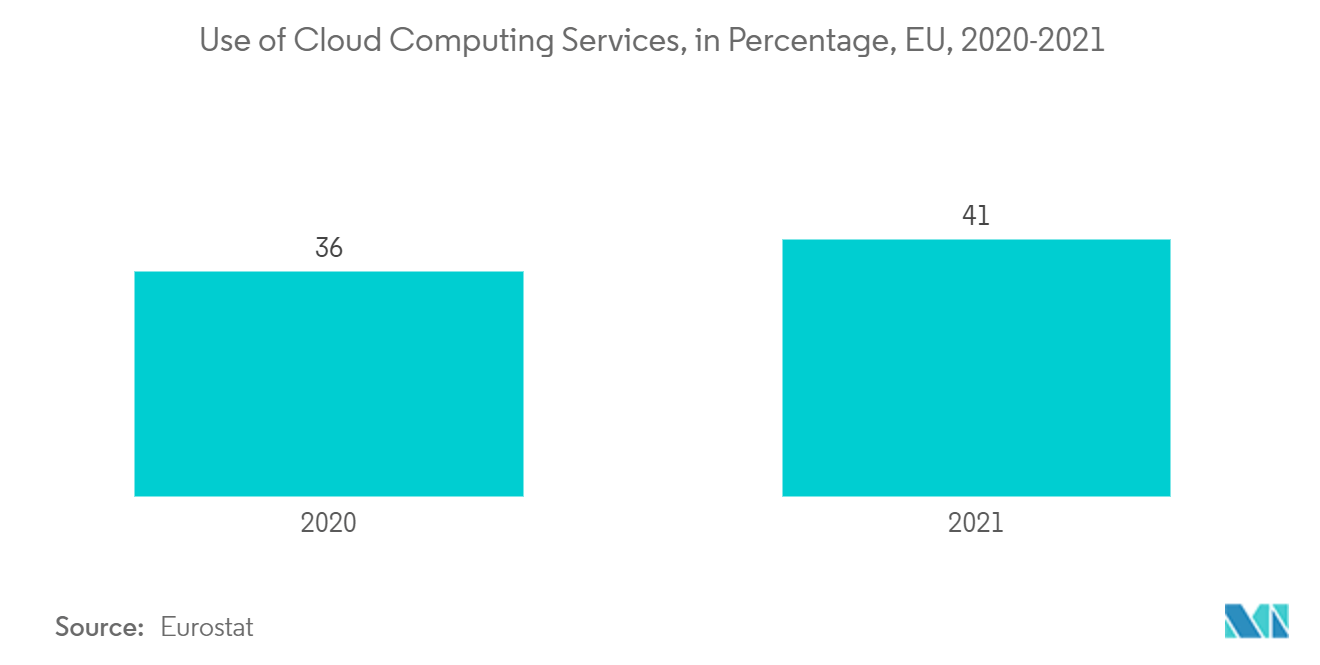

- L'adoption croissante des services de cloud computing dans les pays européens a conduit à une augmentation des composants d'infrastructure informatique. De nombreuses entreprises technologiques lancent leurs services cloud et aident de nombreuses entreprises dans leur parcours de transformation numérique, stimulant ainsi la demande pour le marché européen de lénergie des centres de données au cours de la période de prévision.

- En outre, la demande et l'adoption des services de cloud computing augmentent à un rythme rapide, bénéficiant ainsi indirectement à la croissance du marché. Par exemple, selon les données d'Eurostat, l'utilisation des services de cloud computing dans les entreprises de l'UE est passée de 36 % en 2020 à 41 % en 2021.

- De plus, ladoption rapide des services cloud et la pénétration croissante des appareils connectés poussent le marché des centres de données vers de nouveaux records, notamment en matière de consolidations et démergence de nouveaux acteurs. De tels cas auront un impact positif sur la croissance du marché. Par exemple, en mars de lannée dernière, Telehouse Europe, fournisseur de colocation indépendant des opérateurs, a ouvert son cinquième centre de données de colocation à Londres. Situé dans les Docklands, le nouveau Telehouse South fournit 2 MW de puissance et peut accueillir jusqu'à 668 racks d'équipements informatiques.

- De plus, plusieurs infrastructures de centres de données sont situées à proximité des points d'échange Internet européens les plus importants, à savoir Francfort, Londres, Amsterdam, Paris, Zurich, Stockholm et Madrid. En outre, les investissements dans les centres de données ont également augmenté considérablement dans d'autres régions d'Europe, par exemple à proximité de ressources énergétiques sans carbone ou dans des zones offrant des conditions climatiques parfaites pour faire fonctionner des centres de données.

- De plus, grâce aux vastes ressources dénergie renouvelable, aux faibles prix de lélectricité, aux conditions climatiques favorables et à la bonne infrastructure, les pays nordiques ont accru les investissements étrangers dans la région au fil des années. Par exemple, Lefdal Mine Datacenter est une installation de montagne unique sur la côte ouest de la Norvège avec un système de refroidissement à base d'eau, permettant 10 KW/rack avec un PUE inférieur à 1,15, ce qui est une installation idéale pour répondre aux exigences actuelles et futures. demandes.

LAllemagne devrait détenir une part de marché importante

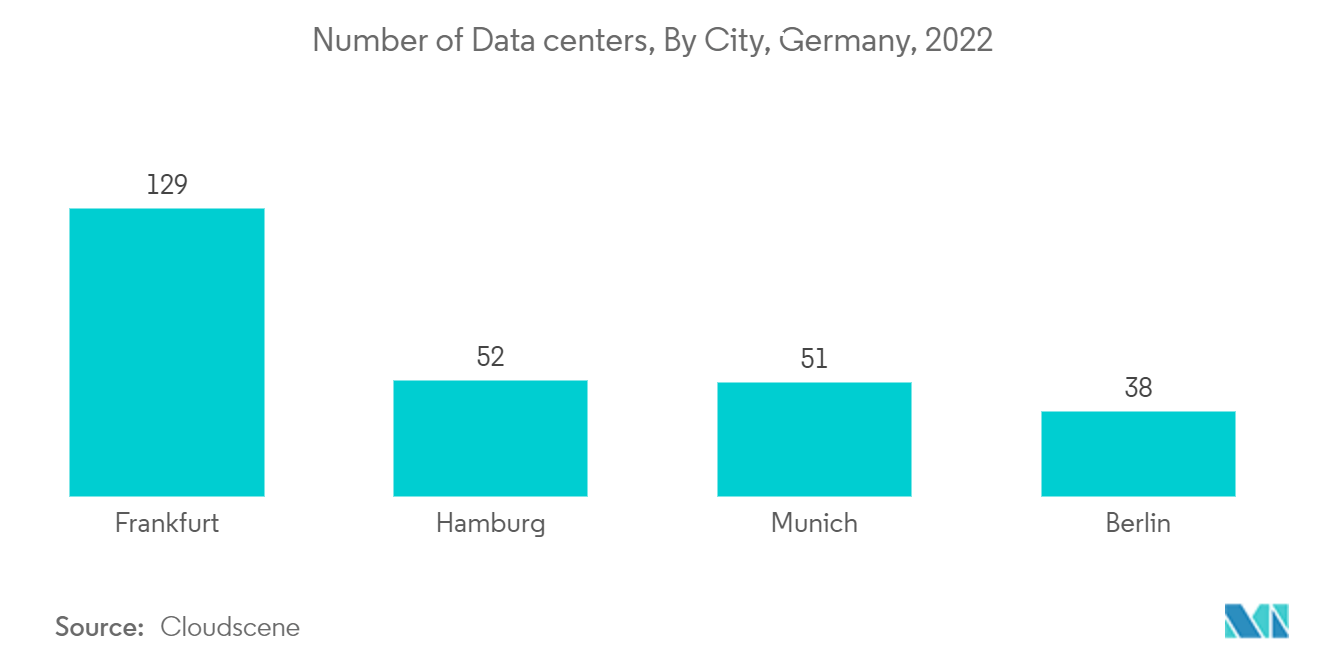

- LAllemagne devrait stimuler de manière significative le marché de lénergie des centres de données au cours de la période de prévision, en raison de la disponibilité de nombreux centres de données, fournisseurs de services cloud et structures réseau. En outre, l'augmentation de la consommation d'énergie des centres de données a entraîné une augmentation des coûts d'exploitation; ainsi, les centres de données du pays se concentrent sur la mise en œuvre de solutions dalimentation hautement efficaces pour les centres de données.

- LAllemagne est souvent citée comme le pays européen où la consommation dénergie des centres de données est la plus élevée. Elle possède également le marché des centres de données le plus important, détenant environ 25 % de la capacité totale d'Europe. En conséquence, la sécurité et la disponibilité énergétiques deviennent également des problèmes pour les centres de données européens.

- Par exemple, selon les données de Cloudscene, il existe 495 centres de données allemands l'année dernière, et la plupart de ces installations de colocation sont situées à Francfort et dans ses environs. En outre, il existe 129 centres de données à Francfort, suivis de 52 à Hambourg et de 51 à Munich. Un nombre aussi élevé de centres de données devrait créer une forte demande de solutions dalimentation efficaces pour les centres de données dans le pays au cours de la période de prévision.

- En outre, les secteurs manufacturier et automobile régionaux apparaissent également comme des intégrateurs essentiels de lIA, de lIoT et dautres technologies avancées. En outre, diverses autres industries dutilisateurs finaux adoptent également des solutions de cloud computing. La mise en œuvre du cloud computing et de technologies avancées de gestion et de surveillance des données stimulera considérablement la demande dinstallation déquipements électriques pour centres de données.

Aperçu du marché européen de lénergie pour les centres de données

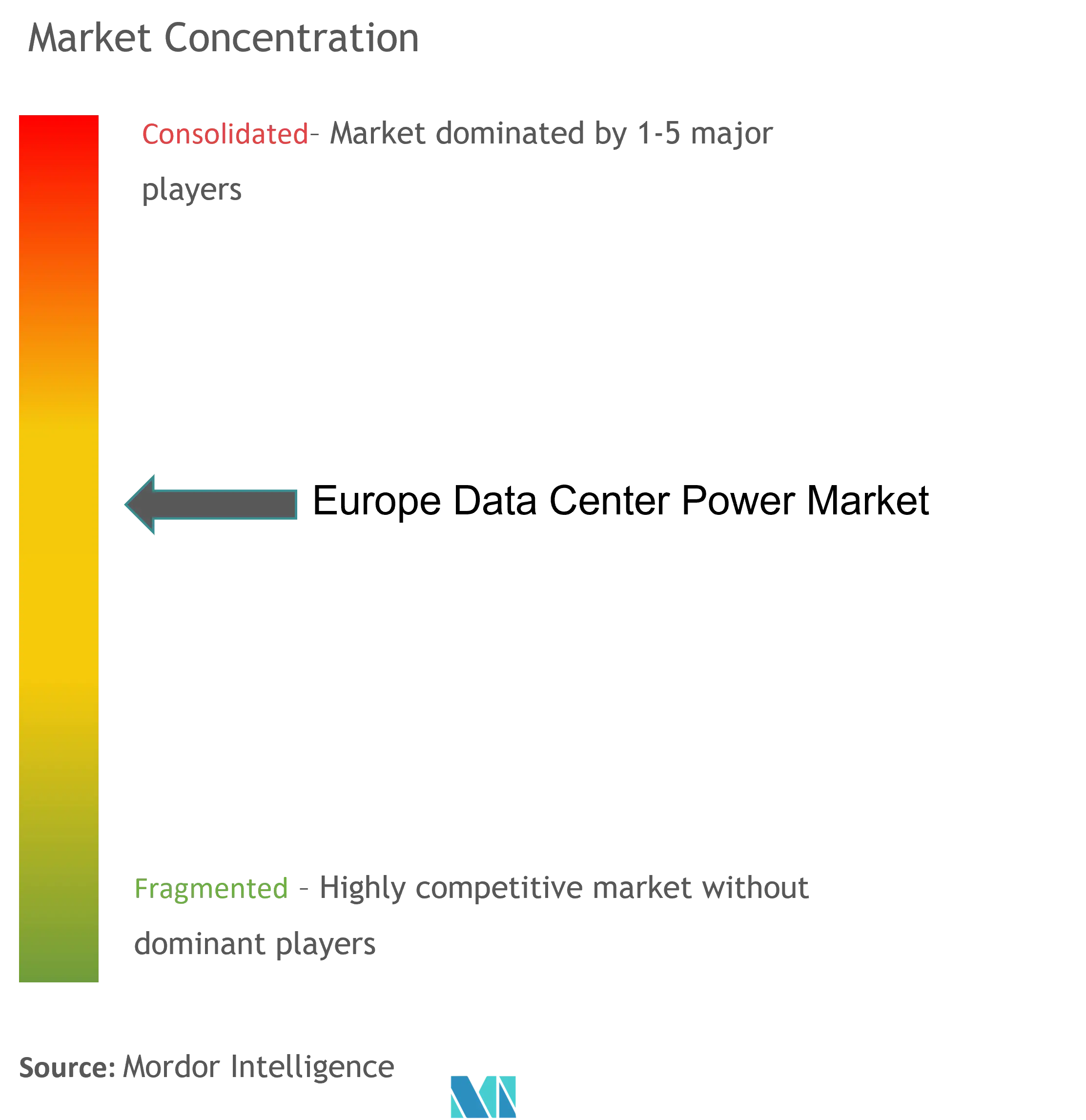

Le marché européen de lélectricité pour les centres de données est modérément concentré en raison dinvestissements initiaux plus élevés et dune faible disponibilité des ressources. Il est dominé par quelques acteurs majeurs comme Schneider Electric SE, Fujitsu Ltd, Cisco Technology Inc., Eaton Corporation et ABB Ltd. Ces acteurs majeurs, avec une part importante du marché, se concentrent sur l'expansion de leur clientèle dans les pays étrangers. Ces entreprises tirent parti d'initiatives de collaboration stratégiques pour augmenter leur part de marché et accroître leur rentabilité. Cependant, grâce aux progrès technologiques et aux innovations de produits, les petites et moyennes entreprises ont accru leur présence sur le marché en décrochant de nouveaux contrats et en exploitant de nouveaux marchés.

En novembre 2022, l'entreprise industrielle française Legrand a annoncé l'acquisition du fournisseur britannique d'alimentation électrique sans interruption (UPS), Power Control. Power Control fournit des produits UPS et des systèmes d'alimentation industriels, des générateurs et des batteries à plusieurs industries, y compris les centres de données. Cette acquisition permettrait à Legrand et Power Control d'aider leurs clients à garantir qu'ils disposent d'onduleurs appropriés et d'autres solutions d'alimentation critiques pour faire face à la volatilité potentielle de l'approvisionnement au cours des prochains mois.

En juin 2022, Microsoft a annoncé la signature d'un accord avec la société irlandaise Eaton qui intégrera les systèmes d'alimentation de secours de ses centres de données au réseau électrique, soutenant ainsi l'intégration des sources d'énergie renouvelables. Microsoft a déclaré qu'il utiliserait les systèmes UPS intelligents sur les marchés clés et participerait à des initiatives de stabilisation du réseau.

Leaders du marché européen de lalimentation électrique des centres de données

Eaton Corporation Plc.

Schneider Electric SE

Fujitsu Ltd.

ABB Ltd.

Cisco Systems, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lénergie des centres de données en Europe

- Décembre 2022 Delta a annoncé l'ouverture d'un centre d'expérience client pour sa technologie de centre de données et d'alimentation sans interruption (UPS) à Soest, en Allemagne. Le centre de 500 m² prend en charge une puissance et des tests de plusieurs mégawatts pour répondre aux exigences de test et de qualification des centres de données d'entreprise aux centres de données de colocation d'un mégawatt.

- Août 2022 Panduit lance ses produits UPS SmartZone à base de lithium-ion en Europe. Les alimentations sans coupure (UPS) SmartZone montées en rack disposent désormais d'une version lithium-ion, bénéficiant de la capacité du lithium d'une efficacité de 97 % et de la conformité aux normes, notamment Energy Star 2.0, EMC et aux spécifications de sécurité.

Segmentation de lindustrie de lénergie des centres de données en Europe

L'alimentation du centre de données implique l'installation, la gestion et la surveillance des unités d'alimentation pour améliorer l'efficacité énergétique au sein du centre de données. Divers centres de données sur le marché mondial adoptent des systèmes UPS redondants 2N pour faire face aux différentes conceptions d'alimentation de l'installation et aux pannes fréquentes, y compris des solutions économes en énergie dans d'autres segments, notamment les PDU, les Busway, etc.

Le marché européen de lalimentation des centres de données est segmenté par type (solutions (unité de distribution dénergie, UPS, busway, autres solutions), services (conseil, intégration de systèmes, service professionnel)), application pour utilisateur final (technologie de linformation, fabrication, BFSI, gouvernement). , Télécom), Pays (Royaume-Uni, Allemagne, Italie, Reste de l'Europe).

Les tailles et prévisions du marché sont fournies en termes de valeur (en milliards USD) pour tous les segments ci-dessus.

| Solutions | Unité de distribution d'énergie |

| UPS | |

| Voie routière | |

| Autres solutions | |

| Prestations de service | Consultant |

| Systeme d'intégration | |

| Service professionnel |

| Informatique |

| Fabrication |

| BFSI |

| Gouvernement |

| Télécom |

| Autres applications pour utilisateurs finaux |

| Royaume-Uni |

| Allemagne |

| Italie |

| Le reste de l'Europe |

| Taper | Solutions | Unité de distribution d'énergie |

| UPS | ||

| Voie routière | ||

| Autres solutions | ||

| Prestations de service | Consultant | |

| Systeme d'intégration | ||

| Service professionnel | ||

| Application utilisateur final | Informatique | |

| Fabrication | ||

| BFSI | ||

| Gouvernement | ||

| Télécom | ||

| Autres applications pour utilisateurs finaux | ||

| Pays | Royaume-Uni | |

| Allemagne | ||

| Italie | ||

| Le reste de l'Europe | ||

FAQ sur les études de marché sur lalimentation des centres de données en Europe

Quelle est la taille actuelle du marché européen de lalimentation des centres de données ?

Le marché européen de lalimentation des centres de données devrait enregistrer un TCAC de 7,40 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen de lalimentation des centres de données ?

Eaton Corporation Plc., Schneider Electric SE, Fujitsu Ltd., ABB Ltd., Cisco Systems, Inc. sont les principales sociétés opérant sur le marché européen de lalimentation des centres de données.

Quelles années couvre ce marché européen de lénergie pour les centres de données ?

Le rapport couvre la taille historique du marché de lalimentation des centres de données en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lalimentation des centres de données en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'énergie des centres de données en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lalimentation des centres de données en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Europe Data Center Power comprend des perspectives de prévisions de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.