Taille du marché européen de laviation générale

| Période d'étude | 2016 - 2029 | |

| Taille du Marché (2024) | 7.24 Milliards de dollars | |

| Taille du Marché (2029) | 9.64 Milliards de dollars | |

| Plus grande part par sous-type d'avion | Jets d'affaires | |

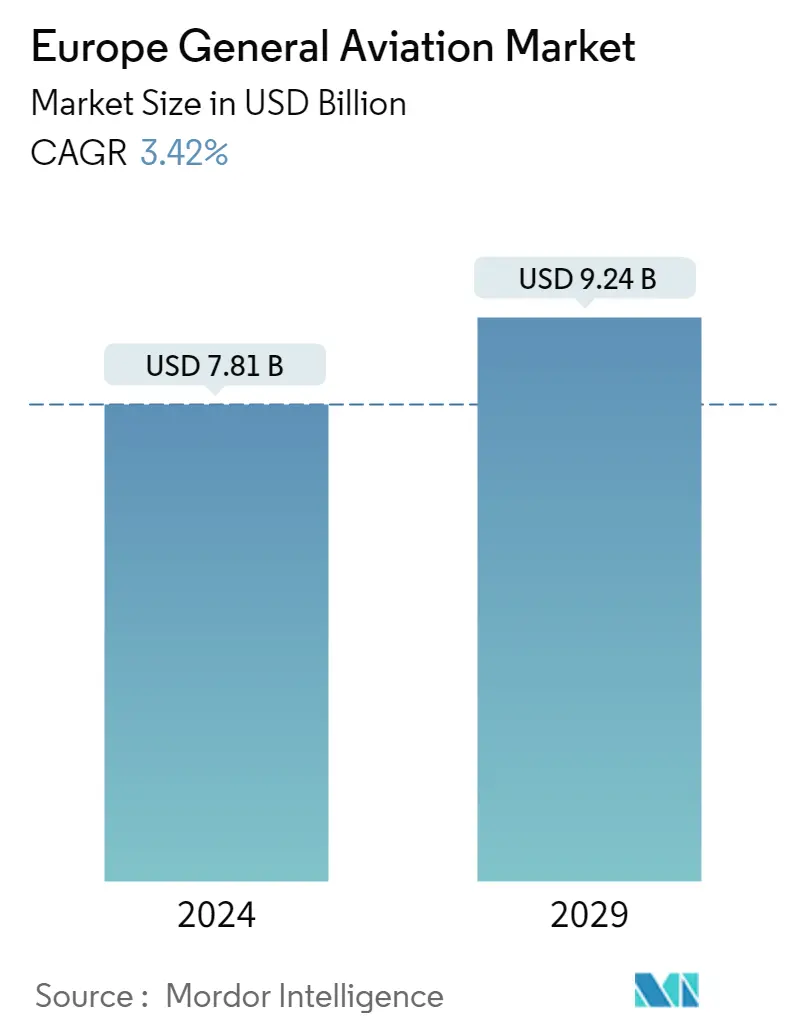

| CAGR (2024 - 2029) | 3.42 % | |

| Plus grande part par pays | Allemagne | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen de laviation générale

La taille du marché européen de laviation générale est estimée à 7,81 milliards USD en 2024 et devrait atteindre 9,24 milliards USD dici 2029, avec une croissance de 3,42 % au cours de la période de prévision (2024-2029).

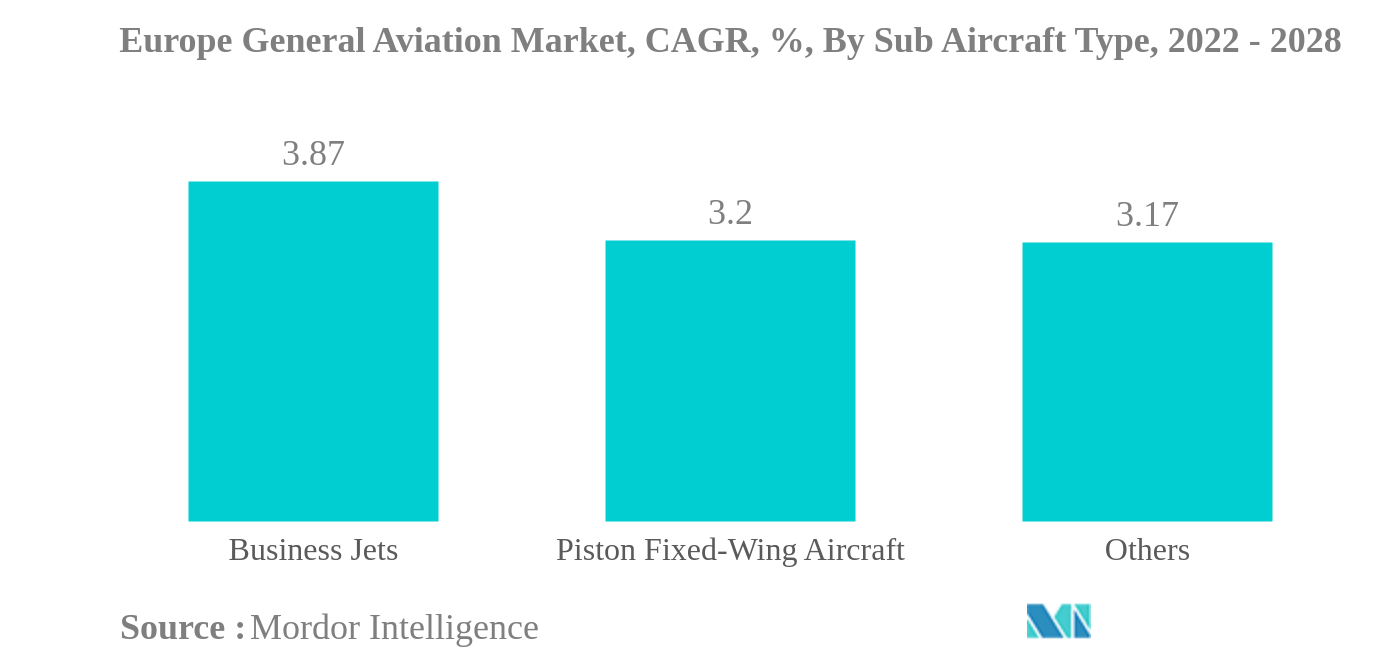

- Le plus grand marché par type de sous-avions – Jets daffaires Un nombre croissant de HNWI et dUHNWI dans la région sont principalement le moteur de la croissance du marché.

- Marché à la croissance la plus rapide par type de sous-avion – Jets daffaires Ladoption de gros jets dans la région par divers pays et entreprises de différents secteurs entraîne une croissance plus rapide du marché.

- Le plus grand marché par type de carrosserie – Gros jets La préférence des consommateurs pour les gros jets dans la région stimule la demande. Par conséquent, les fabricants proposent une large gamme de produits aux consommateurs en fonction de leur convenance.

- Le plus grand marché par pays - Allemagne L'achat de gros avions à réaction par diverses entreprises ou particuliers dans différents secteurs stimule la croissance du marché dans le pays.

Les jets d'affaires sont le plus grand type de sous-avion

- La reprise de laviation daffaires en 2021 a été plus soutenue quen 2020. Les principales destinations de loisirs ont enregistré une croissance significative de lactivité aérienne et du trafic passagers, indiquant la contribution substantielle des loisirs à laviation daffaires. Cependant, la croissance na pas été constante tout au long de lannée, puisque plusieurs mois en 2021 ont vu une baisse de la demande par rapport aux niveaux de 2019. Cette croissance devrait saméliorer en 2022 avec louverture de davantage de routes.undefined

- La demande d'avions d'affaires en Europe a bondi de 53 % par rapport à janvier 2021 et de 16 % par rapport à 2020. En 2020, la reprise du secteur de l'aviation d'affaires en Europe a été meilleure que celle de l'aviation commerciale, qui a enregistré une baisse d'environ 74 %, dont 12% dans l'aviation d'affaires.undefined

- Les livraisons d'avions d'affaires en Europe ont été affectées pendant la pandémie de COVID-19, avec une baisse de 17,5 %. Les restrictions de voyage à léchelle mondiale et limpact significatif du COVID-19 sur lEurope ont affecté le marché européen des avions daffaires. En 2021, Bombardier est devenu le principal équipementier en termes de livraisons d'avions d'affaires, puisqu'il a livré environ 36 avions, suivi par Embraer, Pilatus, Cessna, Gulfstream et CIRRUS, avec respectivement 21, 17, 15 et 10 livraisons. La reprise du secteur de laviation daffaires devrait aider lensemble du segment des avions daffaires au cours de la période de prévision.undefined

- Cessna est le premier équipementier, avec 30 % de la taille opérationnelle actuelle de sa flotte, suivi de Bombardier et Dassault, avec 23 % et 14 %, de la flotte européenne d'avions d'affaires en juillet 2022. L'augmentation du nombre de personnes UHNWI dans la région est attendue. pour aider le segment des avions d'affaires dans la région, et environ 200+ avions devraient être livrés entre 2022 et 2028.undefined

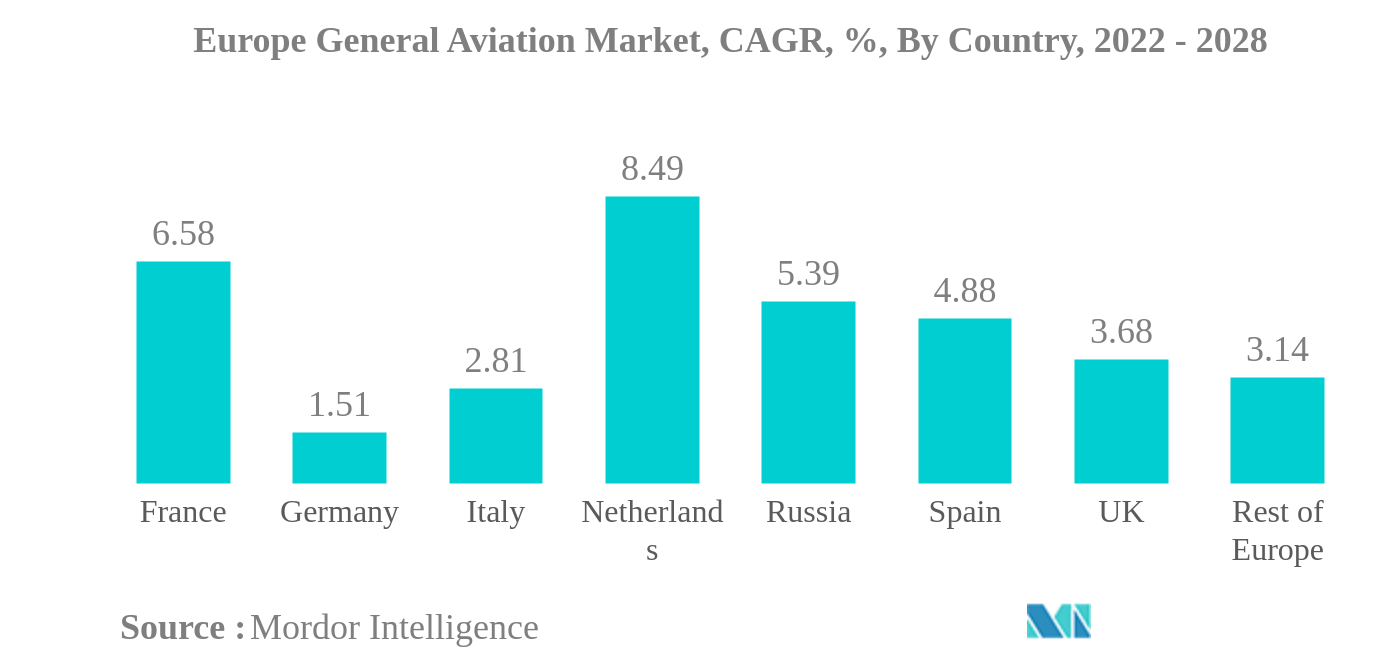

L'Allemagne est le plus grand pays

- La montée en puissance des HNWI et des UHNWI, qui préfèrent les jets privés et les hélicoptères pour leurs voyages personnels ou professionnels en Europe, a contribué à l'acquisition d'avions dans le secteur de l'aviation générale. De 2016 à 2021, la population fortunée de la région a augmenté de 60 %.

- En 2021, les prestataires de services daffrètement aérien ont connu une forte demande dans toute lEurope avec laugmentation du nombre de nouvelles adhésions pour laviation daffaires. Par exemple, en 2021, VistaJet, un important fournisseur de services d'affrètement aérien basé en Europe, a enregistré une croissance d'environ 53 % des nouvelles adhésions au cours du premier semestre 2021 par rapport au premier semestre 2020. Parmi les nouvelles adhésions, plus de 50 % appartiennent à la région européenne..

- Selon les principaux prestataires de services d'affrètement en Europe, la demande a considérablement augmenté vers la fin de 2021 et a réussi à dépasser les niveaux de trafic de 2019. Depuis août 2021, le trafic de l'aviation d'affaires est supérieur d'environ 20 à 30 % à celui de 2019. En raison de cette forte demande, les sociétés de services d'avions charter élargissent leurs flottes pour répondre à la demande croissante.

- En termes de flotte opérationnelle actuelle, l'Allemagne est le premier pays avec environ 18 % de la flotte européenne totale d'avions d'affaires, suivie par le Royaume-Uni, la France et la Russie, avec environ 11 %, 10 % et 8 % de la flotte active. flotte, respectivement, en juillet 2022. Dans la catégorie des hélicoptères, le Royaume-Uni est le premier pays avec environ 13 % de la flotte globale d'hélicoptères, suivi de la France, de l'Allemagne et de l'Italie, avec environ 12 %, 11 % et 11 % de la flotte totale d'hélicoptères. % de la flotte active, respectivement, en juillet 2022.

- Sur le total des livraisons totales davions neufs de laviation générale (~ 6 000 unités) entre 2022 et 2028, le reste de la région européenne pourrait représenter 32 % de ces livraisons.

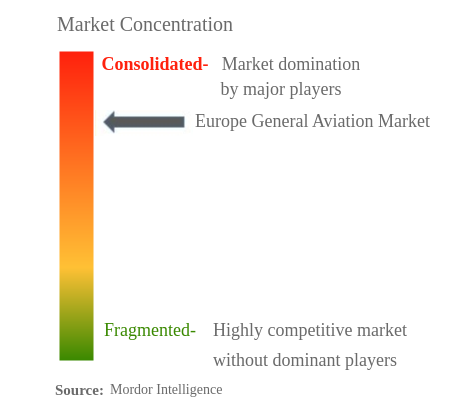

Aperçu du secteur européen de laviation générale

Le marché européen de l'aviation générale est assez consolidé, les cinq premières sociétés occupant 75,52 %. Les principaux acteurs de ce marché sont Airbus SE, Bombardier Inc., General Dynamics Corporation, Leonardo SpA et Textron Inc. (triés par ordre alphabétique).

Leaders du marché européen de laviation générale

Airbus SE

Bombardier Inc.

General Dynamics Corporation

Leonardo S.p.A

Textron Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de laviation générale

- Août 2022 Le premier jet d'affaires Challenger 3500 basé en Europe a été commandé par Bombardier pour être utilisé dans les opérations d'affrètement avec Air Corporate SRL.

- Juillet 2022 Le Kodiak 900 est lancé par Daher.

- Juillet 2022 Oyonnair, opérateur français, commande un nouvel Avanti Evo à Piaggio Aerospace.

Rapport sur le marché européen de l'aviation générale – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Individu fortuné (HNWI)

- 4.2 Cadre réglementaire

- 4.3 Analyse de la chaîne de valeur

5. SEGMENTATION DU MARCHÉ

- 5.1 Type de sous-avion

- 5.1.1 Jets d'affaires

- 5.1.1.1 Grand Jet

- 5.1.1.2 Jet léger

- 5.1.1.3 Jet de taille moyenne

- 5.1.2 Avion à voilure fixe à piston

- 5.1.3 Autres

- 5.2 Pays

- 5.2.1 France

- 5.2.2 Allemagne

- 5.2.3 Italie

- 5.2.4 Pays-Bas

- 5.2.5 Russie

- 5.2.6 Espagne

- 5.2.7 ROYAUME-UNI

- 5.2.8 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d'entreprise

- 6.4.1 Airbus SE

- 6.4.2 Bombardier Inc.

- 6.4.3 Cirrus Design Corporation

- 6.4.4 Daher

- 6.4.5 Dassault Aviation

- 6.4.6 Diamond Aircraft

- 6.4.7 Embraer

- 6.4.8 General Dynamics Corporation

- 6.4.9 Leonardo S.p.A

- 6.4.10 PIAGGIO AERO INDUSTRIES S.p.A

- 6.4.11 Pilatus Aircraft Ltd

- 6.4.12 Robinson Helicopter Company Inc.

- 6.4.13 Tecnam Aircraft

- 6.4.14 Textron Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'AVIATION

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie européenne de laviation générale

Les avions d'affaires, les avions à voilure fixe à piston et autres sont couverts en tant que segments par type de sous-avion. La France, l'Allemagne, l'Italie, les Pays-Bas, la Russie, l'Espagne et le Royaume-Uni sont couverts en tant que segments par pays.| Jets d'affaires | Grand Jet |

| Jet léger | |

| Jet de taille moyenne | |

| Avion à voilure fixe à piston | |

| Autres |

| France |

| Allemagne |

| Italie |

| Pays-Bas |

| Russie |

| Espagne |

| ROYAUME-UNI |

| Le reste de l'Europe |

| Type de sous-avion | Jets d'affaires | Grand Jet |

| Jet léger | ||

| Jet de taille moyenne | ||

| Avion à voilure fixe à piston | ||

| Autres | ||

| Pays | France | |

| Allemagne | ||

| Italie | ||

| Pays-Bas | ||

| Russie | ||

| Espagne | ||

| ROYAUME-UNI | ||

| Le reste de l'Europe |

Définition du marché

- Type d'avion - L'aviation générale comprend les aéronefs utilisés pour l'aviation d'affaires, l'aviation d'affaires et d'autres travaux aériens.

- Type de corps - Les jets légers, les jets de taille moyenne et les grands jets en fonction de leur capacité à transporter des passagers et de leur distance de vol ont été inclus dans cette étude.

- Type de sous-avion - Les avions d'affaires, les avions à voilure fixe à pistons, ainsi que les hélicoptères et les avions à turbopropulseurs sont pris en compte.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement