Analyse du marché des camions électriques en Europe

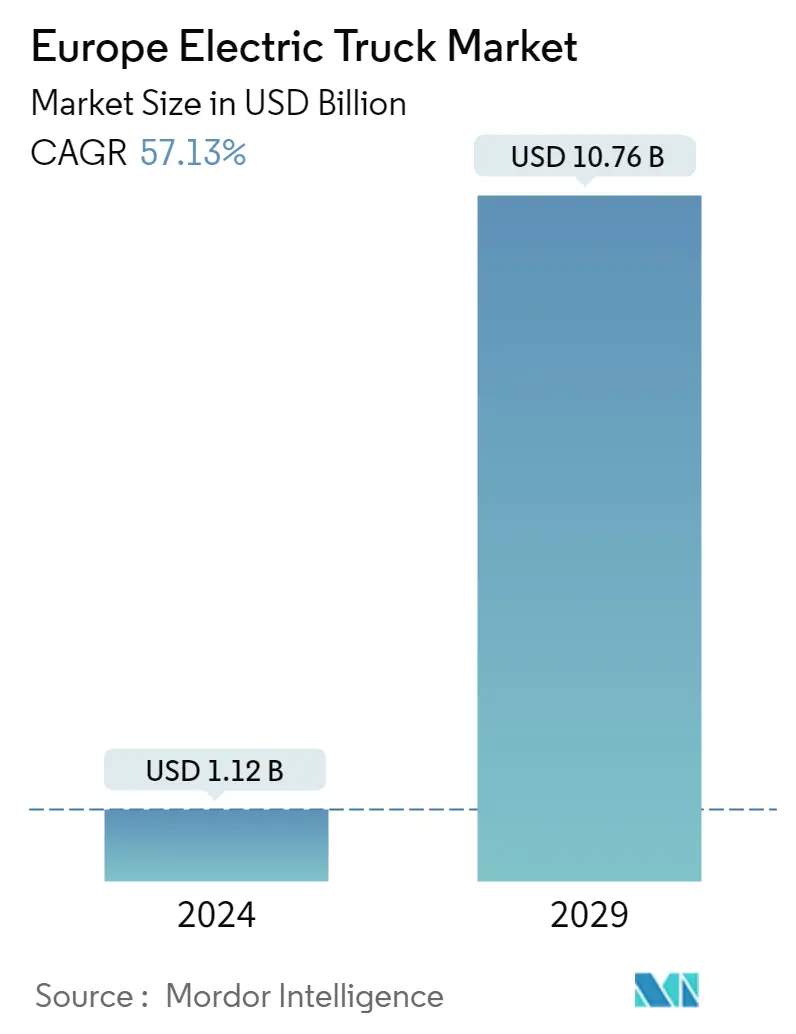

La taille du marché européen des camions électriques est estimée à 1,12 milliard USD en 2024 et devrait atteindre 10,76 milliards USD dici 2029, avec une croissance de 57,13 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a entravé la croissance du marché des camions électriques en raison des restrictions commerciales et de voyage imposées par les gouvernements de la région. Toutefois, les ventes de camions électriques ont sensiblement diminué au premier semestre 2020 et se sont nettement redressées au second semestre.

À moyen terme, les camions électriques devraient devenir le choix préféré par rapport aux camions diesel en raison de leurs avantages remarquables tels que le couple élevé, la pollution sonore, les coûts de maintenance réduits, etc.

Cependant, à mesure que les restrictions se sont assouplies, les prestataires de commerce électronique et de logistique ont connu une croissance de leurs revenus, augmentant ainsi la demande de camions électriques. La situation actuelle devrait en outre être motivée par le développement de camions à carburant alternatif, en particulier de camions commerciaux électriques à batterie, dans toute la région européenne, dans le sillage de ses objectifs environnementaux notables. Par exemple, la Suisse encourage la croissance des camions électriques à pile à combustible en imposant une taxe routière sur les camions diesel, ce qui rend les carburants alternatifs plus attractifs pour les grandes associations suisses de vente au détail.

- La Commission européenne a lancé le Mécanisme d'infrastructure pour carburants alternatifs en octobre 2021. Les fonds de 1,5 milliard de dollars soutiennent la construction d'infrastructures zéro émission telles que des stations de recharge rapide et de ravitaillement en hydrogène. Ce fonds rapproche les pays européens de leur objectif dun million de bornes de recharge dici 2025 et de 3,5 millions dici 2030.

- Le gouvernement allemand a également promis 6,6 milliards de dollars supplémentaires pour inciter les flottes commerciales à remplacer ou à moderniser leurs véhicules diesel. Le financement couvre l'achat de véhicules zéro émission N1 (similaire à la classe 2 américaine), N2 (similaire aux classes américaines 3-6) et N3 (similaire à la classe américaine 7-8), ainsi que la conversion à des véhicules zéro émission. émissions de gaz à effet de serre dans les véhicules N2 et N3. Le programme comprend également un financement pour lexpansion de linfrastructure zéro émission nécessaire pour alimenter les nouveaux véhicules. Des pays comme la Belgique, le Danemark, la France et lEspagne devraient suivre lexemple de lAllemagne à lavenir.

La promulgation de normes démission strictes sur lutilisation de véhicules propulsés par un moteur thermique et laugmentation des incitations et des subventions gouvernementales axées sur lamélioration du taux de pénétration des véhicules électriques commerciaux, en particulier des camions, devraient stimuler le marché au cours de la période de prévision. Développement de technologies de conduite autonome, de composants légers et de matériaux pour offrir de nouvelles opportunités aux acteurs du marché.

En plus de cela, laugmentation des investissements dans les efforts de recherche et de développement par les principaux acteurs du marché et les développements notables en matière de camions autonomes/camions autonomes sont dautres facteurs qui devraient faire progresser le marché européen global des camions électriques à lavenir.

Tendances du marché des camions électriques en Europe

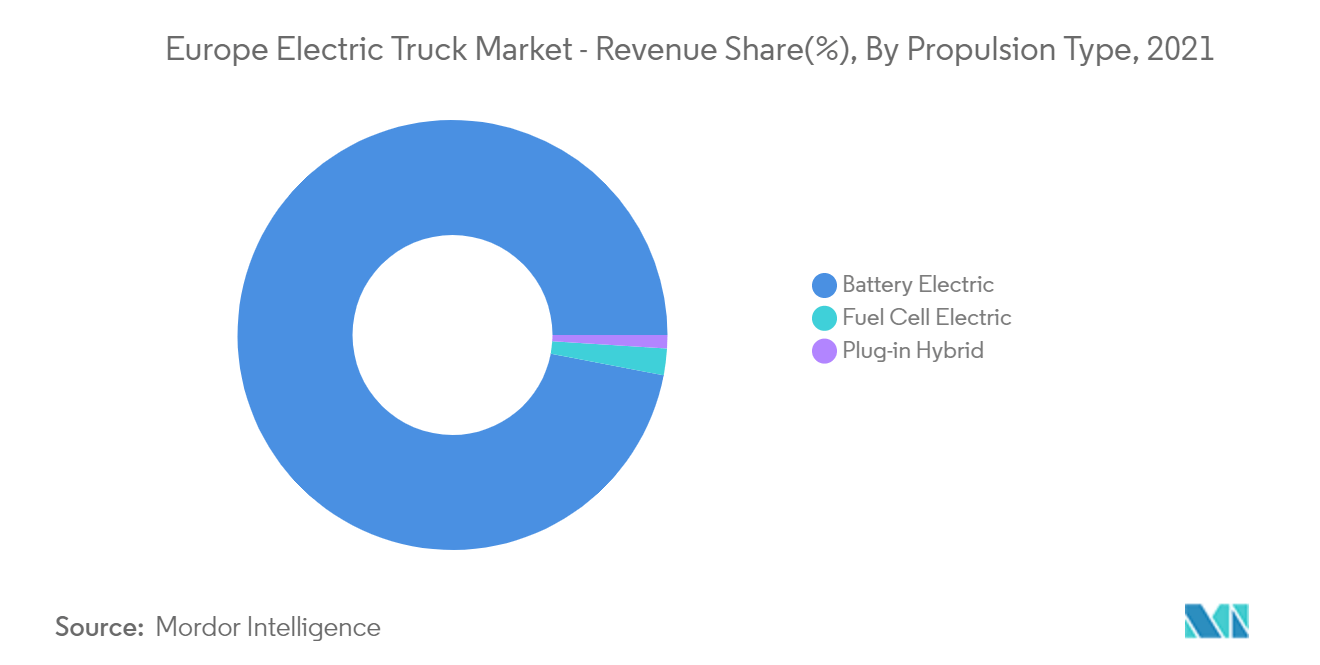

Le camion électrique à batterie prend de lampleur

Face aux préoccupations environnementales croissantes, les gouvernements et les agences environnementales adoptent des normes et des lois strictes en matière d'émissions qui pourraient augmenter le coût de fabrication des transmissions électriques et des moteurs diesel économes en carburant au cours de la période de prévision.

En outre, les politiques législatives gouvernementales innovantes visant à stimuler la pénétration des camions électriques devraient propulser la demande sur le marché au cours de la période de prévision. Par exemple, en février 2022, les États membres de lUE ont adopté une nouvelle législation qui stipule que tous les États membres de lUE ont jusquen 2023 pour mettre en œuvre un nouveau système de péage routier qui offre de fortes incitations aux camions zéro émission.

- Dici mai 2023, les transporteurs exploitant des camions zéro émission, cest-à-dire électriques à batterie ou à hydrogène, devront bénéficier dune réduction dau moins 50 % sur les péages routiers basés sur la distance. Les États membres pourraient choisir de prélever des redevances supplémentaires basées sur le CO2 sur les camions roulant à combustible fossile ou de mettre en œuvre les deux mesures. Les péages routiers coûtant aux transporteurs jusqu'à 25 000 euros par camion par an, le passage à des véhicules zéro émission pourrait réduire considérablement leurs frais généraux.

- La nouvelle loi oblige également les pays à appliquer des redevances sur la pollution atmosphérique aux camions à partir de 2026. À partir de 2024, de nouvelles redevances routières basées sur le temps pour les camions, moins équitables que les péages basés sur la distance, pourraient être limitées à des circonstances limitées. Si des redevances horaires restent sur les grands axes routiers après avril 2024, elles devront être modulées en fonction des émissions de CO2 du camion. Les pays disposant de routes à péage dans le cadre de contrats de concession peuvent exempter ces péages de la tarification basée sur le CO2 et la pollution atmosphérique, mais seulement jusqu'à ce que ces contrats soient renouvelés ou substantiellement modifiés.

Le transport vert connaît une croissance rapide dans le monde entier, c'est pourquoi les entreprises de transport de marchandises convertissent également leur flotte existante en véhicules à propulsion électrique. Alors que la demande de camions électriques augmente, les constructeurs automobiles envisagent de lancer davantage de camions électriques. Par exemple,.

- En juin 2022, la société suédoise Scania a présenté le prochain niveau de camions électriques à batterie (BEV). Avec les cabines couchettes R ou S, la capacité de charge des nouveaux camions électriques pourrait atteindre 375 kW, ce qui signifie qu'une heure de charge ajoutera de 270 à 300 km d'autonomie, et le niveau de puissance de sortie d'un Scania 45 R. ou S est de 410 kW (équivalent à environ 560 ch).

En outre, dans le sillage de la croissance des activités de commerce électronique et de logistique, plusieurs entreprises opérant dans ces secteurs dépendent largement du secteur du camionnage pour transporter des marchandises à travers le pays. La demande daugmentation de la vitesse dexpédition est alimentée par dénormes concurrents en ligne, tels quAmazon et dautres détaillants qui utilisent leurs camions et leurs chauffeurs dans le cadre de leur chaîne dapprovisionnement de commerce électronique. Par exemple,.

- En 2021, le commerce électronique européen a augmenté de 13 % pour atteindre 718 milliards d'euros. Le taux de croissance est resté stable, bien qu'il ait légèrement augmenté par rapport à 2020. Selon le rapport 2022 sur l'e-commerce Europe et l'euro commerce, l'Europe occidentale est de loin la région la plus importante en termes de chiffre d'affaires du commerce électronique B2C, avec 63 % du chiffre d'affaires du commerce électronique B2C. le chiffre d'affaires total pour 2021. L'Europe du Sud arrive en deuxième position avec seulement 16 % du chiffre d'affaires total, l'Europe centrale et l'Europe du Nord arrivent en troisième et quatrième position (respectivement 10 % et 9 %) et l'Europe de l'Est (2 %) en dernière place.

Le Royaume-Uni affichera un taux de croissance significatif au cours de la période de prévision

Le Royaume-Uni devrait représenter une part importante des ventes totales de camions électriques au cours de la période de prévision. Le Royaume-Uni investit massivement dans le développement des infrastructures pour la mobilité électrique. Il a ouvert une nouvelle autoroute électrique pour les camions électriques hybrides qui seront alimentés par des lignes électriques aériennes. L'entreprise s'efforce constamment d'encourager la mobilité électrique et ses politiques visent à introduire des camions électriques dans le pays, ce qui devrait stimuler la demande sur le marché.

Les lois nationales sur la pollution évoluent constamment et les camions fonctionnant au diesel pourraient être entièrement supprimés à l'avenir. Ils seraient remplacés par des homologues électriques, profitant de lindustrie des véhicules de construction électriques.

De plus, le gouvernement britannique a prolongé de deux ans son programme de subvention pour les fourgons et camions électriques, jusqu'en 2025. De nouvelles catégories de poids seront éligibles à la subvention à partir d'avril. Selon le gouvernement, la subvention est conçue pour aider les entreprises à convertir leur flotte à temps et à avoir une longueur d'avance sur la disparition du moteur à combustion en 2030. Depuis le lancement du programme en 2012, les subventions pour les fourgons et camions rechargeables ont contribué à la achat de plus de 26 000 camionnettes et camions électriques au Royaume-Uni.

- Fin 2021, le gouvernement avait déjà réduit les taux de subvention pour les véhicules électriques. Les grandes fourgonnettes et les petits camions électriques ont également fait l'objet de modifications à partir du 1er avril 2022. L'exigence de poids inférieur pour les camions électriques passe de 3,5 à 4,25 tonnes, tandis que la limite la plus élevée reste à 12 tonnes. Ces automobiles seront subventionnées à hauteur de 20 % du prix d'achat, jusqu'à un maximum de 16 000 £ par véhicule. En outre, le seuil de subvention pour les petits camions électriques pesant jusqu'à 16 000 livres serait porté de 3,5 tonnes à 4,25 tonnes. Les camions électriques pesant jusqu'à 4,25 tonnes seront éligibles à une subvention de 5 000 £.

Avec le secteur croissant du commerce électronique, la demande des entreprises de logistique et de livraison du pays a augmenté. Pour commercialiser leur part de marché, ces entreprises ont commencé à élaborer des plans visant à déployer davantage de véhicules utilitaires électriques dans leur flotte dans les années à venir. Par exemple,.

- En mai 2022, Volvo Trucks et Deutsche Post DHL Group ont convenu de collaborer pour accélérer la transition vers des véhicules zéro émission. DHL prévoit d'accélérer sa transition vers les gros véhicules électriques en déployant 44 nouveaux camions électriques Volvo sur les routes européennes. La commande prévue comprend 40 camions électriques Volvo FE et Volvo FL, qui seront utilisés pour la livraison de colis dans les zones urbaines. Les camions électriques pour les trajets plus longs sont également inclus dans le périmètre, et DHL a choisi de commencer à utiliser des camions Volvo pour le transport régional, en commençant par quatre camions Volvo FM Electric au Royaume-Uni. En décembre 2021, Tesco a annoncé son intention de lancer les premiers poids lourds entièrement électriques utilisés commercialement en Grande-Bretagne pour desservir son centre de distribution au Pays de Galles. Les véhicules peuvent parcourir environ 100 miles avec une seule charge, et ces deux camions de 37 tonnes transporteront des marchandises depuis un terminal de fret ferroviaire à Cardiff jusqu'au hub de l'entreprise à Magor.

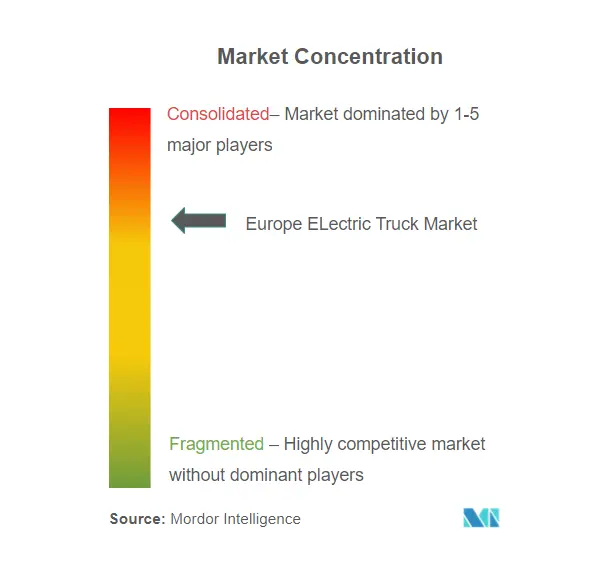

Aperçu du secteur des camions électriques en Europe

Le marché européen des camions électriques est caractérisé par des acteurs majeurs, tels que Daimler, Scania, MAN, Renault Trucks, Volvo Trucks, etc. Le marché est très compétitif, car les acteurs majeurs et locaux se font concurrence pour conquérir une plus grande part de marché. Les entreprises concluent des fusions, des acquisitions, des coentreprises et des accords de collaboration pour renforcer leur position sur le marché. Par exemple,.

En mai 2022, Volvo Trucks et Bucher Municipal se sont associés pour électrifier les camions de curage des égouts. Bucher Municipal vise à fournir jusqu'à 80 véhicules de curage d'égouts entièrement électriques aux communautés européennes d'ici fin 2023. D'ici fin 2023, Bucher Municipal prévoit que jusqu'à 80 camions d'égouts, soit 50 % de sa production de véhicules de curage, peut-être Volvo zéro -camions à émissions.

En mars 2022, Renault Trucks a annoncé le lancement d'un nouveau projet avec Geodis, le camion électrique Oxygen de 16 tonnes. Renault Trucks a annoncé son portefeuille E-Tech, qui comprend certains services essentiels susceptibles d'aider les clients dans leur transition vers les véhicules électriques. Le Renault Trucks T E-Tech pour le transport régional et le Renault Trucks C E-Tech pour le BTP seront disponibles en 2023.

En juin 2021, Volta Trucks a dévoilé le premier prototype opérationnel du Volta Zero, le premier véhicule utilitaire entièrement électrique de 16 tonnes au monde, spécialement conçu pour la logistique en centre-ville. La Volta Zero sera le premier véhicule utilitaire européen à utiliser un essieu électrique innovant pour une efficacité et une autonomie accrues. La production à grande échelle de véhicules personnalisés suivra ensuite fin 2022.

En juin 2021, Proton Motor Fuel Cell GmbH a signé un protocole d'accord (MoU) avec la société britannique Electra Commercial Vehicles Limited pour développer le marché des camions à pile à combustible zéro émission au Royaume-Uni et en Irlande. Dans le cadre du protocole d'accord, Electra agira en tant qu'intégrateur de systèmes pour intégrer les systèmes de pile à combustible de Proton Motor Fuel Cell dans son portefeuille de camions électriques existant.

Ainsi, sur la base des cas et des développements mentionnés ci-dessus dans la région, les acteurs du marché ont prévu dexplorer de nouvelles opportunités pour conquérir la part de marché majoritaire sur le marché européen des camions électriques.

Leaders du marché européen des camions électriques

Volvo Group

Renault Trucks

Scania AB

Daimler

MAN trucks

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des camions électriques en Europe

En juin 2022, le constructeur suédois de véhicules utilitaires Scania a lancé son camion électrique régional longue distance qui serait disponible en Europe à la fois sous forme de camion rigide et de semi-remorque. Le camion atteindrait une charge complète en moins de 90 minutes, soit la moitié de la durée de repos obligatoire d'un conducteur de 45 minutes pour 4,5 heures de conduite en Europe à 375 kW. Les séries Scania 45 R et S sont toutes deux équipées d'un groupe motopropulseur de 410 kW.

En juin 2022, Plastic Omnium a annoncé avoir convenu avec le groupe ACTIA d'acquérir 100 % de la division ACTIA Power pour une valeur d'entreprise de 52,5 millions d'euros, avec un finalisation prévue au troisième trimestre 2022. ACTIA Power, basée au Royaume-Uni , est spécialisé dans la conception et la fabrication de batteries embarquées, d'électronique de puissance et de systèmes d'électrification pour les véhicules électriques à mobilité lourde camions, bus, autocars, trains et engins de chantier.

En juin 2022, Mercedes Benz Trucks, filiale de Daimler Trucks, a annoncé son nouveau camion électrique longue distance eActros pour le transport longue distance au salon IAA Transportation 2022 à Hanovre. Cependant, avant son lancement, l'entreprise a révélé que le camion pouvait atteindre une charge de 20 à 80 % en 30 minutes.

En mai 2022, Mercedes-Benz Trucks a annoncé qu'elle poursuivrait systématiquement le lancement de nouveaux modèles électriques à batterie pour aujourd'hui et pour l'avenir. Pour l'important segment long-courrier, l'eActros LongHaul, avec une autonomie d'environ 500 kilomètres avec une seule charge de batterie, devrait être prêt pour la production en série en 2024. Mercedes-Benz Trucks vise à augmenter la part des nouveaux véhicules localement neutres en CO2. véhicules en Europe à plus de 5 % dici 2030.

En avril 2022, Volta Trucks a dévoilé les petites itérations de 7,5 et 12 tonnes du Volta Zero 16 tonnes. Les deux nouveaux camions seraient visuellement similaires au 16 tonnes vu de l'avant, le 12 tonnes ayant un châssis long et une roue supplémentaire pour répondre à la charge utile.

Segmentation de lindustrie des camions électriques en Europe

Les camions électriques peuvent être définis comme des véhicules utilitaires alimentés par un pack de batteries et sont utilisés pour le transport de marchandises. Dans les camions électriques, les moteurs à l'intérieur comportent moins de pièces en mouvement par rapport à un camion diesel et n'ont pas besoin de transmissions à plusieurs vitesses, ce qui réduit les coûts de maintenance du véhicule et améliore la fiabilité avec une pollution sonore presque nulle.

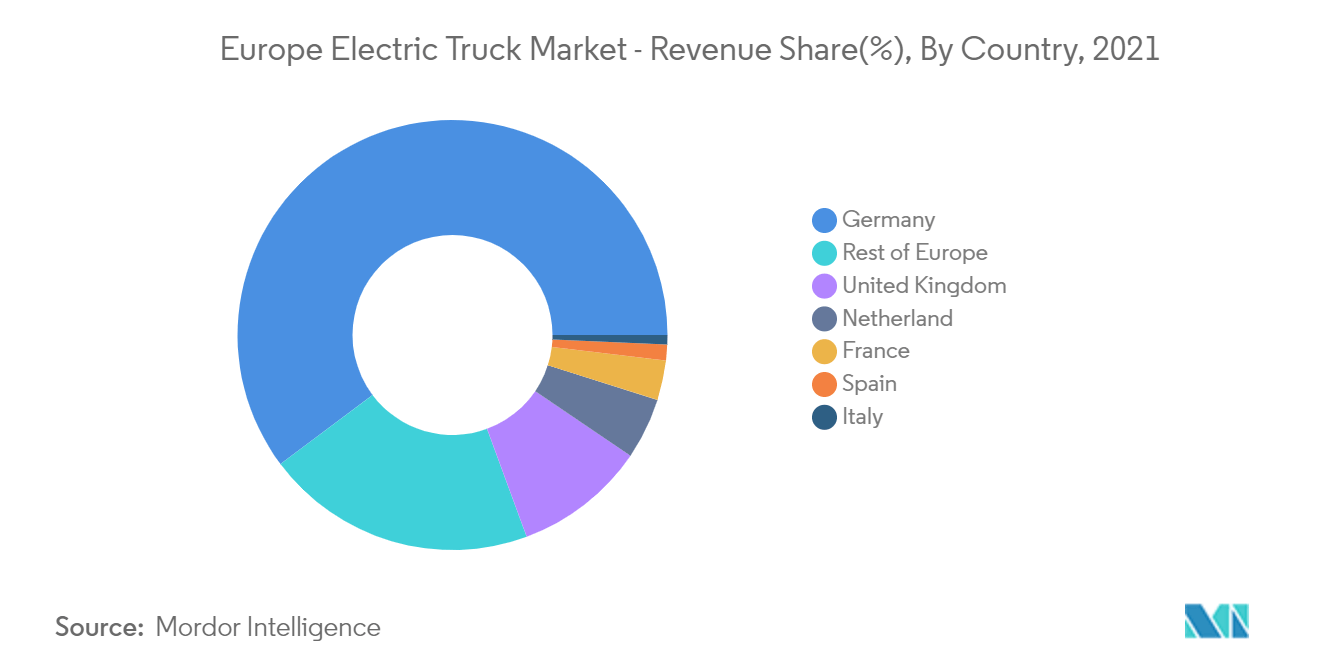

Le marché européen des camions électriques couvre les dernières tendances et développements technologiques sur le marché des bus électriques dans les pays européens. La portée du rapport couvre la segmentation basée sur le type de propulsion, le camion, l'application et le pays. Par type de propulsion, le marché est segmenté en hybride rechargeable, électrique à pile à combustible et électrique à batterie. Par type de camion, le marché est segmenté en camions légers, camions moyens et camions lourds. Par application, le marché est segmenté en applications logistiques, municipales et autres. Par pays, le marché est segmenté en Allemagne, au Royaume-Uni, en France, en Italie, aux Pays-Bas, en Espagne et dans le reste de lEurope. Pour chaque segment, la taille et les prévisions du marché sont basées sur la valeur (en millions de dollars).

| Hybride rechargeable |

| Électrique à pile à combustible |

| Batterie-électrique |

| Camion léger |

| Camion moyen |

| Camion lourd |

| Logistique |

| Municipal |

| Autres applications |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Pays-Bas |

| Espagne |

| Le reste de l'Europe |

| Par type de propulsion | Hybride rechargeable |

| Électrique à pile à combustible | |

| Batterie-électrique | |

| Par type de camion | Camion léger |

| Camion moyen | |

| Camion lourd | |

| Par candidature | Logistique |

| Municipal | |

| Autres applications | |

| Par pays | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Pays-Bas | |

| Espagne | |

| Le reste de l'Europe | |

FAQ sur les études de marché sur les camions électriques en Europe

Quelle est la taille du marché européen des camions électriques ?

La taille du marché européen des camions électriques devrait atteindre 1,12 milliard USD en 2024 et croître à un TCAC de 57,13 % pour atteindre 10,76 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen des camions électriques ?

En 2024, la taille du marché européen des camions électriques devrait atteindre 1,12 milliard de dollars.

Qui sont les principaux acteurs du marché européen des camions électriques ?

Volvo Group, Renault Trucks, Scania AB, Daimler, MAN trucks sont les principales sociétés opérant sur le marché européen des camions électriques.

Quelles années couvre ce marché européen des camions électriques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des camions électriques était estimée à 0,71 milliard de dollars. Le rapport couvre la taille historique du marché des camions électriques en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des camions électriques en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des camions électriques en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des camions électriques en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse dElectric Trucks Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.