Taille et part du marché des céréales pour petit déjeuner en Europe

Analyse du marché des céréales pour petit déjeuner en Europe par Mordor Intelligence

La taille du marché des céréales pour petit déjeuner en Europe, évaluée à 12,65 milliards USD en 2025, devrait atteindre 14,77 milliards USD d'ici 2030, croissant à un TCAC de 3,15% pendant la période de prévision (2025-2030). L'expansion du marché est principalement stimulée par la préférence croissante des consommateurs pour des options de petit déjeuner pratiques et nutritives, soutenue par des modes de vie occupés et la tendance croissante de la consommation de petit déjeuner nomade. Les céréales prêtes à consommer dominent la part de marché, tandis que les céréales chaudes maintiennent une demande stable, particulièrement dans les régions plus froides. Les fabricants s'adaptent aux évolutions importantes du marché en se concentrant sur des formulations orientées santé et en relevant les défis de la chaîne d'approvisionnement. L'examen réglementaire du contenu en sucre et des niveaux d'acrylamide un incité les acteurs établis à reformuler leurs produits, créant des opportunités pour les concurrents offrant des produits avec des profils nutritionnels améliorés. Les principaux fabricants introduisent des variantes biologiques, sans gluten et riches en fibres pour répondre aux préférences évolutives des consommateurs. Le marché connaît également une demande accrue pour les produits de marque distributeur, particulièrement dans les pays d'Europe occidentale. De plus, l'adoption croissante de céréales pour petit déjeuner premium et l'intérêt grandissant des consommateurs pour les graines anciennes et les superaliments créent de nouvelles opportunités de marché.

Points clés du rapport

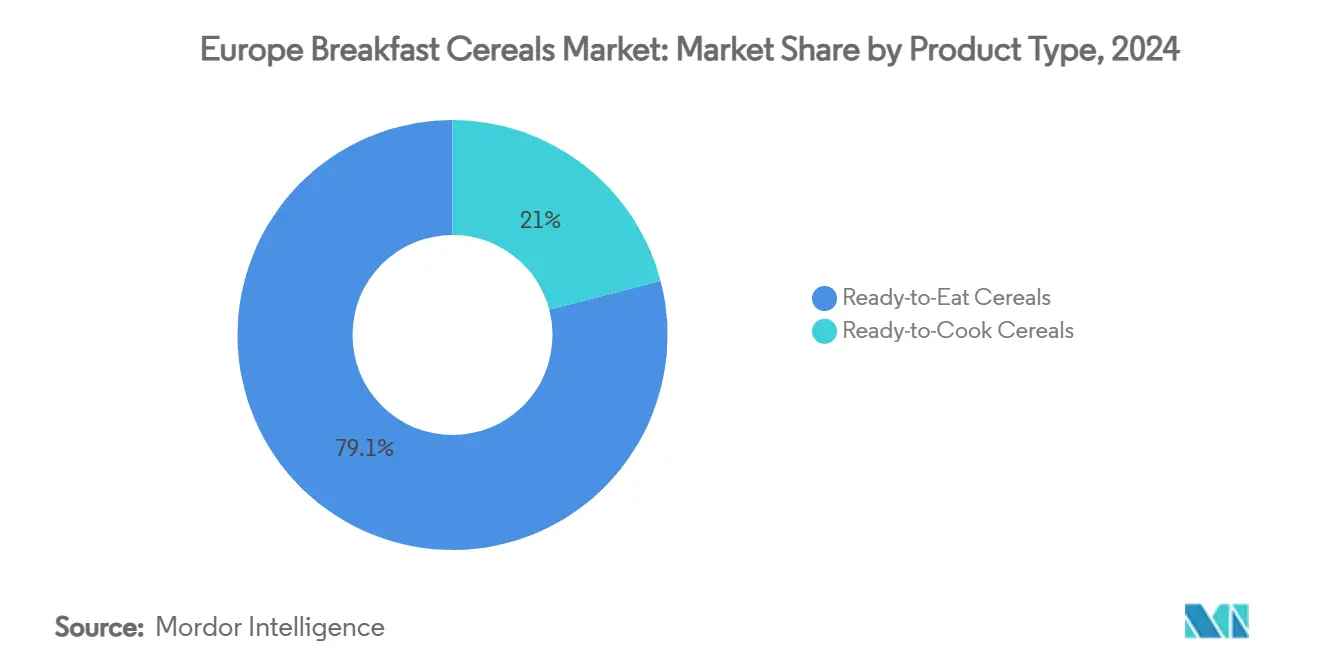

- Par type de produit, les céréales prêtes à consommer ont dominé avec 79,05% de la part du marché européen des céréales pour petit déjeuner en 2024, tandis que les céréales à cuire devraient croître à un TCAC de 5,12% jusqu'en 2030.

- Par source d'ingrédients, l'avoine un commandé 34,55% de la part de la taille du marché des céréales pour petit déjeuner en 2024 ; les offres à base de riz devraient croître à un TCAC de 4,35% jusqu'en 2030.

- Par emballage, les boîtes traditionnelles ont mené avec 54,04% de part de revenus en 2024, tandis que les formats gobelets et portions individuelles devraient enregistrer un TCAC de 5,33% jusqu'en 2030.

- Par canal de distribution, les supermarchés et hypermarchés ont détenu 61,23% du marché des céréales pour petit déjeuner en 2024 ; la vente en ligne progresse à un TCAC de 3,47% jusqu'en 2030.

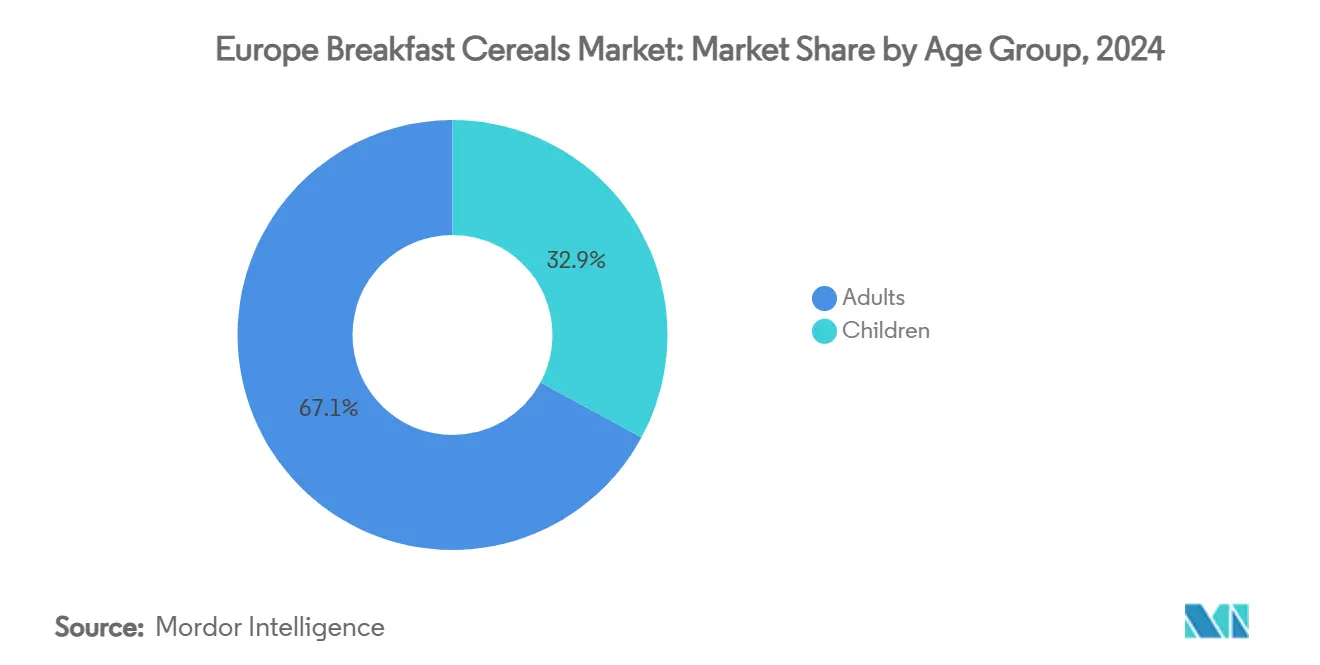

- Par groupe d'âge, les produits positionnés pour adultes ont représenté 67,11% de la taille du marché européen des céréales pour petit déjeuner en 2024, mais les céréales pour enfants sont prêtes pour un TCAC de 5,90% jusqu'en 2030.

- Par géographie, le Royaume-Uni un conservé 28,45% de part du marché des céréales pour petit déjeuner en 2024, tandis que la Pologne devrait enregistrer le TCAC le plus rapide de 4,92% entre 2025 et 2030.

Tendances et insights du marché des céréales pour petit déjeuner en Europe

Analyse d'impact des moteurs

| Moteurs | (~) % d'impact sur le TCAC | Pertinence géographique | Impact maximal |

|---|---|---|---|

| Demande croissante de variantes de céréales riches en protéines parmi les consommateurs | +1.5% | Royaume-Uni, Allemagne, France, pays nordiques (Danemark, Islande, Norvège, etc.) | Moyen terme (3-4 ans) |

| Pénétration croissante des grains sans gluten élargissant les céréales multigrain | +0.6% | Allemagne, Royaume-Uni, Italie, Espagne | Moyen terme (3-4 ans) |

| Professionnels actifs recherchant des options de petit déjeuner pratiques et rapides | +0.5% | Pan-européen, plus fort en Europe du Sud et de l'Est | Long terme (≥ 5 ans) |

| Innovation produit et variété répondent aux divers besoins alimentaires | +0.7% | Royaume-Uni, Allemagne, France, pays nordiques (Danemark, Finlande, etc.) | Court terme (≤ 2 ans) |

| Poussée des habitudes de petit déjeuner portion individuelle alimentant les gobelets de céréales nomades | +0.8% | Royaume-Uni, France, Allemagne, centres urbains | Court terme (≤ 2 ans) |

| Essor des plateformes d'épicerie en ligne améliore l'accessibilité et stimule la demande | +0.4% | Royaume-Uni, Allemagne, France, Espagne | Moyen terme (3-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de variantes de céréales riches en protéines parmi les consommateurs

La préférence des consommateurs pour les céréales de petit déjeuner enrichies en protéines stimule une transformation significative du marché européen. Cette tendance s'est étendue au-delà des passionnés de fitness pour inclure les consommateurs grand public recherchant une énergie durable et une satiété. La conscience santé croissante parmi les consommateurs européens, combinée à une sensibilisation accrue au rôle des protéines dans le maintien d'une alimentation équilibrée, un incité les fabricants à développer des céréales de petit déjeuner enrichies en protéines. Les consommateurs sélectionnent de plus en plus des céréales enrichies avec des sources de protéines telles que le quinoa, les graines de chia et diverses céréales pour soutenir leurs objectifs de fitness et maintenir des niveaux d'énergie tout au long de la journée. En réponse, les principaux fabricants comme Kellanova et Crispy Fantasy ont élargi leurs portefeuilles de produits pour inclure des options riches en protéines, incorporant des ingrédients tels que les noix, les graines et les protéines végétales. Ce changement s'aligne avec le mouvement plus large vers les aliments fonctionnels sur le marché européen. L'accent croissant sur l'enrichissement en protéines un intensifié la concurrence pour les sources de protéines de qualité, poussant les fabricants à investir dans l'innovation des ingrédients et l'optimisation de la chaîne d'approvisionnement.

Pénétration croissante des grains sans gluten élargissant les céréales multigrain

Le marché des céréales de petit déjeuner sans gluten un évolué au-delà de son focus initial sur les patients atteints de maladie cœliaque. La demande des consommateurs est motivée à la fois par des exigences médicales et des préférences de mode de vie, avec une perception croissante des produits sans gluten comme des options plus saines. Des entreprises telles que General Mills et Surreal incorporent des graines alternatives comme le quinoa, l'amarante, le sarrasin et le millet dans leurs produits. Par exemple, General Mills propose Strawberry Vanilla Chex qui est une céréale de petit déjeuner sans gluten. Ces céréales offrent un contenu sans gluten tout en maintenant des textures et saveurs uniques. Les diététiciens européens recommandent l'avoine sans gluten et le quinoa pour leur valeur nutritionnelle et leur accessibilité, bien que de nombreuses céréales alternatives restent inexplorées malgré leurs bienfaits pour la santé. Le marché des céréales de petit déjeuner multigrain croît alors que les consommateurs recherchent des bénéfices nutritionnels variés provenant de sources combinées de céréales. L'Autorité européenne de sécurité des aliments un rapporté en 2023 que la maladie cœliaque affecte environ 0,7% de la population de l'UE[1]Source: European Food Safety Authority, "Safeguarding Celiac Disease Patients in Europe," efsa.europa.eu. Les fabricants se concentrent sur la recherche et développement pour améliorer la qualité des produits tout en rationalisant les processus de production pour réduire les coûts, car les produits sans gluten se vendent actuellement au double du prix des alternatives traditionnelles.

Professionnels actifs recherchant des options de petit déjeuner pratiques et rapides

La résurgence du petit déjeuner comme repas critique remodèle fondamentalement le paysage alimentaire européen, particulièrement parmi les professionnels actifs où la culture croissante du petit déjeuner stimule la consommation de céréales. Selon Eurostat, le taux d'emploi dans les pays européens au T2 2024 était supérieur à 80% pour l'Islande, les Pays-Bas et la Suisse, supérieur à 75% pour les pays nordiques comme le Danemark, la Suède, la Norvège, entre autres. Le nombre croissant de professionnels actifs et de ménages à double revenu recherchent des options de petit déjeuner pratiques et rapides, faisant des céréales un choix attrayant. Cette tendance s'étend au-delà des applications traditionnelles de toast alors que les consommateurs incorporent les céréales dans des bols de petit déjeuner, soutenue par l'expansion des formats de vente au détail modernes et des plateformes de commerce électronique qui améliorent l'accessibilité des produits. La sensibilisation croissante aux options de petit déjeuner nutritives, couplée aux fabricants offrant des céréales enrichies avec des vitamines et minéraux ajoutés, contribue à la croissance du marché. Selon une enquête du Agriculture and Horticulture Development Board (AHDB) en janvier 2025, 83% des consommateurs ont affiché des attitudes positives envers une alimentation saine, la considérant comme une forme d'auto-soin[2]Source: Agriculture and Horticulture Development Board, "Consumer Insight: Health Is All About Balance," ahdb.org.uk. La durabilité de la tendance du petit déjeuner est renforcée par les modèles de consommation à domicile établis pendant les confinements de pandémie, qui ont continué même alors que les routines de travail se normalisent.

Essor des plateformes d'épicerie en ligne améliore l'accessibilité et stimule la demande

L'expansion rapide des plateformes d'épicerie en ligne élargit l'accès aux céréales de petit déjeuner à travers l'Europe et stimule la demande supplémentaire de la catégorie. Les applications mobiles conviviales, les options d'abonnement et les services de livraison le lendemain permettent aux consommateurs de réapprovisionner les produits de base du garde-manger sans visiter les magasins physiques, une commodité qui résonne avec les ménages urbains occupés. Les recommandations de produits pilotées par algorithmes mettent souvent en évidence des céréales plus saines ou premium, accélérant l'essai de variantes riches en protéines, sans gluten et multigrain qui pourraient recevoir un espace limité en rayon hors ligne. Les petites marques tirent parti des faibles barrières à l'entrée des marchés de commerce électronique pour atteindre les acheteurs géographiquement dispersés, intensifiant la diversité d'assortiment et la concurrence par les prix. Selon Eurostat, le pourcentage d'acheteurs en ligne dans l'Union européenne un augmenté de 59% en 2014 à 77% en 2024, démontrant l'importance croissante du commerce électronique[3]Source: Eurostat, "E-Commerce Statistics for Individuals," ec.europa.eu. Ce changement dans la dynamique de vente au détail un incité les entreprises établies à adapter leurs stratégies à travers des initiatives directes au consommateur, des modèles d'abonnement et des lancements de produits d'abord numériques.

Analyse d'impact des contraintes

| Contraintes | (~) % d'impact sur le TCAC | Pertinence géographique | Impact maximal |

|---|---|---|---|

| Prix volatils des matières premières avoine et maïs comprimant les marges | -0.7% | Pan-européen, plus fort en Europe de l'Est | Moyen terme (3-4 ans) |

| Examen réglementaire du sucre augmentant les coûts de reformulation | -0.5% | Royaume-Uni, France, Allemagne, pays nordiques | Moyen terme (3-4 ans) |

| Perception des consommateurs des aliments transformés | -0.4% | Pan-européen, plus fort en Europe du Sud | Long terme (≥ 5 ans) |

| Concurrence des barres protéinées et des boissons de petit déjeuner RTD (prêtes à boire) | -0.6% | Royaume-Uni, Allemagne, France, centres urbains | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prix volatils des matières premières avoine et maïs comprimant les marges

La volatilité des prix des ingrédients céréaliers clés, particulièrement le maïs et l'avoine, présente des défis significatifs. La nature interconnectée des matières premières agricoles signifie que les fluctuations de prix d'une culture affectent rapidement les autres, créant des défis de prix systémiques. Cette volatilité s'est intensifiée en raison de multiples facteurs, incluant les tensions géopolitiques, les tarifs américains sur les céréales et oléagineux, et les fluctuations monétaires, particulièrement le taux de change dollar-euro. Les fabricants font face à des décisions difficiles entre absorber les coûts supplémentaires ou mettre en place des augmentations de prix, ce qui peut affecter le comportement d'achat des consommateurs. Ces défis sont particulièrement aigus pour les producteurs de céréales premium et axés sur la santé, où maintenir une qualité élevée des ingrédients est essentiel. Les perturbations de la chaîne d'approvisionnement et les événements liés au climat, tels que les mauvaises récoltes et les rendements réduits dans les principales régions agricoles européennes, compliquent davantage ces questions, créant une incertitude dans la planification de production et la gestion des stocks. De plus, les fabricants peinent à maintenir des contrats à long terme avec les fournisseurs à prix fixes pendant les périodes de forte volatilité des prix, impactant directement leurs dépenses de production et marges bénéficiaires.

Examen réglementaire du sucre augmentant les coûts de reformulation

Les pressions réglementaires sur le contenu en sucre présentent des défis significatifs dans le marché européen des céréales de petit déjeuner, particulièrement suite à l'adoption par le Parlement européen de nouvelles règles pour les aliments de petit déjeuner en avril 2024 et la mise en place par le Royaume-Uni de restrictions sur les promotions d'aliments HFSS. Ces réglementations exigent des fabricants qu'ils entreprennent des reformulations coûteuses tout en maintenant le goût, la texture et la stabilité du produit. Le défi est particulièrement aigu pour les petits fabricants qui peinent avec le fardeau financier des coûts de recherche et développement pour les édulcorants alternatifs et les nouvelles technologies de traitement. Au-delà des défis immédiats de reformulation, les fabricants doivent également se conformer à des exigences d'étiquetage plus strictes et des directives nutritionnelles, qui ajoutent aux dépenses opérationnelles. Le débat en cours autour des directives sur le sucre suggère que les approches réglementaires actuelles peuvent trop simplifier la question, menant potentiellement à l'utilisation d'alternatives au sucre moins étudiées, tout en risquant le rejet par les consommateurs des profils de goût altérés.

Analyse par segment

Par type de produit : les céréales à cuire gagnent en dynamisme nutritionnel

Les céréales prêtes à consommer (RTE) maintiennent une part de marché de 79,05% en Europe en 2024, stimulées par les préférences établies des consommateurs et la commodité. Les céréales à cuire (RTC) démontrent un potentiel de croissance significatif, avec un TCAC projeté de 5,12% jusqu'en 2030, dépassant la moyenne du marché de plus du double. Cette expansion reflète la préférence croissante des consommateurs pour les options de petit déjeuner chaud, qu'ils perçoivent comme moins transformées et plus nutritives. La bouillie d'avoine chaude domine le segment RTC en raison de ses bienfaits reconnus pour la santé cardiaque et sa versatilité avec diverses garnitures, incluant noix, graines et fruits. Les études montrent que les céréales chaudes à base d'avoine fournissent une énergie durable et une satiété améliorée par rapport aux alternatives RTE.

Le muesli et les mélanges de porridge montrent une croissance à travers les variantes premium et les ingrédients fonctionnels, tandis que les flocons constituent le plus grand sous-segment RTE en raison de l'efficacité de production et de la reconnaissance de marque établie. Les céréales soufflées et les granolas en grappes étendent leur présence sur le marché à travers des textures uniques et des occasions de consommation polyvalentes au-delà du petit déjeuner. Les fabricants incorporent fruits et légumes dans les formulations de céréales pour améliorer le contenu nutritionnel et les profils de goût, répondant aux demandes des consommateurs pour un contenu en sucre plus faible et une valeur nutritionnelle améliorée. Ce développement souligne les opportunités de marché pour les produits qui combinent les formats traditionnels de céréales avec des bénéfices nutritionnels améliorés.

Par source d'ingrédients : l'avoine mène tandis que le riz accélère

Les céréales à base d'avoine dominent avec une part de marché de 34,55% en 2024, soutenues par leurs bienfaits pour la santé et leur versatilité dans les formats prêts à consommer (RTE) et à cuire (RTC). Les bienfaits de l'ingrédient pour la santé cardiaque, la fourniture d'énergie et le bien-être digestif correspondent aux préférences des consommateurs européens. Les céréales à base de riz montrent la trajectoire de croissance la plus forte, avec un TCAC projeté de 4,35% jusqu'en 2030, stimulée par leur nature sans gluten et leur goût neutre qui accommode diverses saveurs et additifs fonctionnels. Les fabricants investissent de plus en plus dans des installations de traitement d'avoine et de riz pour répondre à la demande croissante et assurer un approvisionnement constant.

Le blé reste un ingrédient central malgré les préoccupations de gluten, tandis que l'utilisation de maïs fait face à des vents contraires de la volatilité des prix et des perceptions d'aliments transformés. La présence de l'orge croît en raison de sa valeur nutritionnelle et ses bénéfices environnementaux, bien que principalement dans les segments premium de muesli et granola. Les céréales mineures, incluant quinoa, amarante et teff, sont de plus en plus incorporées dans les produits multigrain. Cette diversification d'ingrédients reflète à la fois l'intérêt des consommateurs pour des sources de nutrition variées et les efforts des fabricants pour renforcer la résilience de la chaîne d'approvisionnement. Le marché connaît une poussée dans les activités de recherche et développement axées sur l'amélioration du profil nutritionnel et l'efficacité de traitement des graines alternatives.

Par type d'emballage : portion individuelle perturbant les formats traditionnels

Les boîtes traditionnelles détiennent une part de marché dominante de 54,04% en 2024, stimulées par l'utilisation efficace des rayons, la familiarité des consommateurs et les capacités de protection du produit. Les formats gobelets et portions individuelles connaissent une croissance rapide avec un TCAC de 5,33% jusqu'en 2030, s'alignant avec les habitudes de consommation changeantes et les modes de vie mobiles. Ces formats fournissent des solutions intégrées qui éliminent le besoin de bols séparés et de stockage de lait, offrant de vrais avantages de portabilité par rapport à l'emballage traditionnel. Les formats incorporent des matériaux barrières avancés pour maintenir la fraîcheur du produit, particulièrement pour les ingrédients sensibles à l'humidité.

Les sachets debout combinent une préservation améliorée de la fraîcheur avec des bénéfices de portabilité modérés, bien qu'ils n'égalent pas la commodité des options portions individuelles. Les formats alternatifs, incluant pots en plastique et sacs, répondent à des exigences spécifiques du marché mais rencontrent des défis environnementaux alors que l'industrie se déplace vers des matériaux recyclables. Le développement actuel de l'emballage se concentre sur maintenir la fonctionnalité tout en améliorant la durabilité. L'industrie fait face au défi d'équilibrer la commodité avec la responsabilité environnementale, avec des opportunités émergentes dans les matériaux compostables pour l'emballage portion individuelle.

Par groupe d'âge : le segment enfants dépasse le marché adulte

Les céréales ciblant les adultes détiennent une part de marché dominante de 67,11% en 2024, alors que la catégorie un évolué au-delà de son positionnement traditionnel comme nourriture pour enfants. Le segment céréales pour enfants devrait croître à un TCAC de 5,90% jusqu'en 2030, soutenu par les développements du contenu nutritionnel, des formats de produits et l'accent accru sur la qualité du petit déjeuner. Les fabricants adaptent les céréales pour enfants en réponse aux exigences réglementaires et aux préoccupations parentales croissantes concernant le contenu en sucre. La reformulation des céréales pour enfants inclut l'incorporation de graines complètes, la réduction des ingrédients artificiels et l'introduction d'édulcorants naturels. La recherche de marché indique que les parents recherchent de plus en plus des céréales qui équilibrent l'attrait du goût avec les bénéfices nutritionnels pour leurs enfants.

Le segment céréales pour adultes se diversifie dans des catégories spécifiques, incluant la gestion du poids, la nutrition active, la santé digestif et l'indulgence. Cette diversification permet aux fabricants de développer des produits qui répondent aux exigences spécifiques de santé et mode de vie. La distinction entre céréales pour adultes et enfants continue de diminuer, avec des produits maintenant conçus pour plaire à travers les groupes d'âge tout en maintenant des profils nutritionnels appropriés. Cette tendance indique un potentiel pour des céréales orientées famille qui peuvent répondre à diverses préférences de ménage avec un seul produit. L'innovation dans les formats d'emballage et les tailles de portions un amélioré la commodité pour les consommateurs adultes. L'intégration d'ingrédients fonctionnels, tels que protéines et fibres, un renforcé la position des céréales pour adultes comme option de petit déjeuner nutritive.

Par canal de distribution : la vente en ligne perturbe la dominance traditionnelle

Les supermarchés et hypermarchés maintiennent leur dominance dans la distribution de céréales, commandant une part de marché de 61,23% en 2024. Cette position de leadership découle de leur sélection complète de produits, stratégies de prix compétitives et trafic client substantiel. Tandis que les magasins de proximité et points de vente d'épicerie continuent de servir comme points de distribution cruciaux en raison de leurs emplacements accessibles et leur capacité à capturer les achats impulsifs, les magasins spécialisés se sont taillés une niche distincte en se concentrant sur les produits premium et orientés santé. Ces canaux de vente au détail traditionnels bénéficient d'habitudes d'achat établies des consommateurs et de la disponibilité immédiate des produits, ce qui reste un avantage significatif par rapport aux alternatives en ligne.

Le canal de vente au détail en ligne connaît une croissance remarquable à un TCAC de 3,47% jusqu'en 2030, tirant parti d'avantages tels que des gammes de produits étendues, des options d'abonnement et des recommandations personnalisées. Les plateformes numériques influencent efficacement le comportement des consommateurs vers des choix plus sains à travers le placement stratégique de produits, particulièrement pour les céréales riches en fibres dans les listes en ligne. Cette transformation numérique un permis aux détaillants en ligne de promouvoir avec succès de nouvelles marques et options nutritives qui pourraient avoir une visibilité limitée dans les magasins physiques. De plus, les fabricants étendent leurs méthodes de distribution alternatives, incluant les ventes directes au consommateur et la restauration, pour diversifier leurs réseaux de distribution et renforcer les relations clients.

Analyse géographique

Le Royaume-Uni maintient une part de 28,45% du marché européen des céréales pour petit déjeuner en 2024, soutenu par des modèles de consommation établis et une infrastructure de vente au détail complète. Le marché présente une concurrence intense à travers les segments de prix, avec les marques distributeurs augmentant leur présence. Le comportement d'achat des consommateurs continue d'évoluer en réponse à la hausse des prix des articles de petit déjeuner, stimulant une demande accrue pour des produits basés sur la valeur. Les préoccupations de sécurité alimentaire du Royaume-Uni s'intensifient alors que la production céréalière domestique fait face à des défis provenant de conditions météorologiques extrêmes. Ces contraintes d'approvisionnement présentent des opportunités pour les fabricants avec des réseaux d'approvisionnement diversifiés et des chaînes d'approvisionnement robustes.

La Pologne présente le plus grand potentiel de croissance dans le marché européen des céréales pour petit déjeuner, avec un TCAC projeté de 4,92% jusqu'en 2030, dépassant la moyenne régionale. Cette croissance découle de revenus disponibles croissants, taux d'urbanisation plus élevés et modèles de consommation de petit déjeuner changeants. La production céréalière domestique du pays un atteint 35,2 millions de tonnes en 2023, constituant 13% de la production totale de l'UE selon les données d'Euro Monitor[4]Source: Eurostat, "Agricultural Production - Crops," ec.europa.eu. Cet avantage de production domestique soutient la croissance des fabricants locaux comme OBST S.un., qui un élargi sa capacité de production de céréales pour petit déjeuner avec une septième ligne de production, permettant la production de produits céréaliers innovants incluant des céréales en forme d'oreiller.

L'Allemagne, la France, l'Italie et l'Espagne maintiennent des trajectoires de croissance stables avec des préférences de consommation distinctes. L'Allemagne démontre une force dans les segments biologiques et orientés santé, tandis que la France combine les options traditionnelles de petit déjeuner avec une consommation accrue de céréales. L'Italie et l'Espagne rapportent des taux d'adoption croissants, particulièrement dans les régions urbaines. Les pays nordiques mettent l'accent sur les produits premium avec des bénéfices santé, montrant une forte demande pour les céréales enrichies en protéines et fonctionnelles. Les marchés russes et autres européens démontrent des stades de développement variés, influencés par les conditions économiques et la qualité de l'infrastructure de vente au détail.

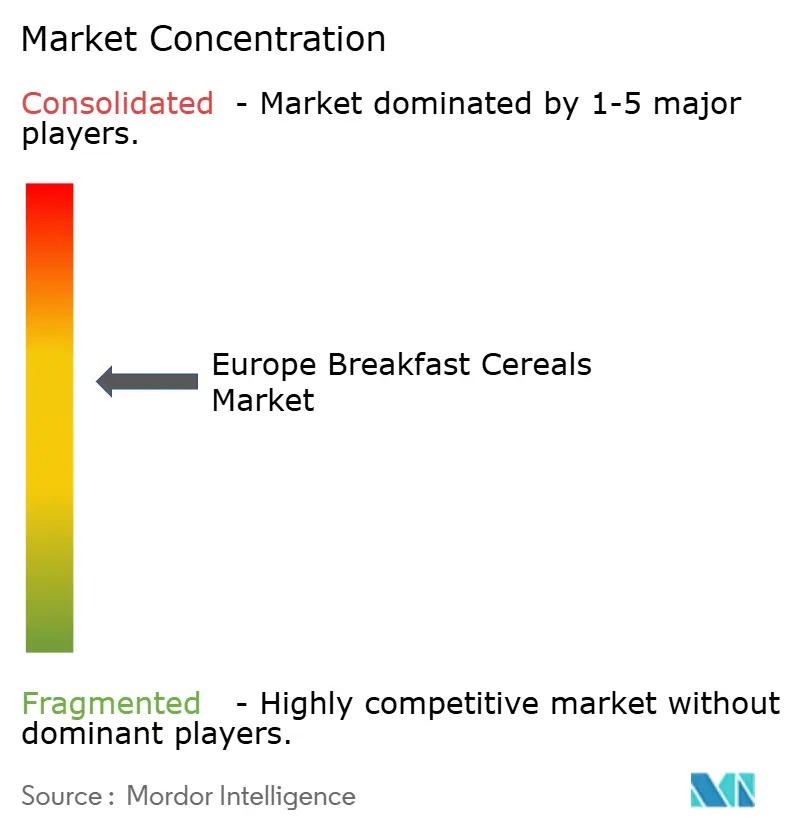

Paysage concurrentiel

Le marché européen des céréales pour petit déjeuner montre une concentration modérée, avec des entreprises mondiales comme Mars, Incorporated, Nestlé S.un., General Mills, Inc. et PepsiCo Inc. en concurrence aux côtés d'acteurs régionaux et de marques distributeurs croissantes. Cette structure de marché crée des défis de marge pour les marques établies tout en présentant des opportunités dans les segments premium où les marques distributeurs manquent traditionnellement de présence sur le marché. L'industrie démontre une division claire entre les grands fabricants mondiaux et les entreprises spécialisées ciblant des segments spécifiques de consommateurs.

Les grands fabricants utilisent leurs capacités de production et réseaux de distribution tout en maintenant un développement produit constant, tandis que les entreprises spécialisées se concentrent sur des formulations innovantes et des canaux de vente directe au consommateur. Les entreprises investissent dans l'expansion de leurs capacités de production pour répondre à la demande des consommateurs. Par exemple, en octobre 2024, Kellanova un investi 75 millions EUR dans la production céréalière britannique à son usine de Wrexham, au Pays de Galles du Nord. Cette tendance d'investissement reflète l'engagement de l'industrie à moderniser les installations de production et répondre aux préférences évolutives des consommateurs.

La mise en œuvre technologique se centre sur la personnalisation, avec la majorité des consommateurs considérant les impacts santé dans leurs choix alimentaires et montrant une acceptation accrue des recommandations diététiques pilotées par IA. Ces développements technologiques indiquent des opportunités potentielles pour des céréales de petit déjeuner adaptées aux exigences diététiques individuelles, ce qui pourrait transformer le modèle traditionnel de marché de masse. L'intégration des technologies numériques dans les stratégies de développement produit et marketing devient de plus en plus cruciale pour que les fabricants maintiennent un avantage concurrentiel sur le marché.

Leaders de l'industrie des céréales pour petit déjeuner en Europe

-

Mars, Incorporated

-

Nestlé S.un.

-

General Mills, Inc.

-

PepsiCo Inc,

-

Post Consumer Brands LLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Kellogg's un lancé High Protein Bites au Royaume-Uni, élargissant son portefeuille de céréales pour petit déjeuner. La nouvelle gamme de produits présentait une variante de saveur Choco Noisette qui contenait 21% de protéines végétales et un contenu élevé en fibres. La céréale était formulée sans sirop de fructose élevé (HFS), ciblant les consommateurs soucieux de leur santé.

- Mars 2025 : M&S un introduit une nouvelle gamme de céréales minimalement transformées, présentant un produit de flocons de maïs à ingrédient unique. La gamme Only 1 Ingredients inclut Multigrain Hoops avec cinq ingrédients (farine d'avoine, farine de maïs, farine de riz brun, sirop de dattes et sel) et Choco Hoops avec six ingrédients (farine d'avoine, farine de maïs, farine de riz brun, sirop de dattes, poudre de cacao et sel).

- Janvier 2025 : Holie's, une marque de céréales néerlandaise axée sur la santé, un lancé sur le marché britannique. Les céréales véganes de la marque ne contiennent pas de sucre ajouté ni d'édulcorants. L'entreprise rapporte être la marque de céréales à croissance la plus rapide dans la région du Benelux. L'expansion sur le marché britannique représente la première entrée majeure sur un marché international de la marque en dehors de la région du Benelux.

- Septembre 2024 : Nestlé un introduit la première céréale en forme et saveur de fruits de Roumanie en septembre. La céréale Trix pour petit déjeuner offre une option de petit déjeuner unique avec des grains entiers, du calcium, du fer et des vitamines B. La céréale présente des couleurs naturelles et diverses formes de fruits sans arômes artificiels.

Portée du rapport sur le marché des céréales pour petit déjeuner en Europe

Le marché des céréales pour petit déjeuner en Europe un été segmenté par type, source d'ingrédients, type d'emballage, canal de distribution, groupe d'âge et géographie. Par type, le marché est segmenté en céréales prêtes à consommer et céréales à cuire. Les céréales prêtes à consommer sont subdivisées en flocons, céréales soufflées, granola et grappes, et autres (céréales enrobées/sucrées, déchiquetées et filées). Les céréales à cuire sont subdivisées en bouillie d'avoine chaude, mélanges de muesli et porridge, et autres céréales à cuire. Par source d'ingrédients, le marché est segmenté en blé, maïs, avoine, riz, orge et autres. Par type d'emballage, le marché est divisé en boîtes, sachets debout, gobelets et bols, et autres (pots en plastique, sacs, etc.). Par canal de distribution, le marché est segmenté en supermarché/hypermarché, magasins de proximité/épiceries, magasins spécialisés, détaillants en ligne et autres. L'étude fournit également une analyse du marché des céréales de petit déjeuner dans les marchés émergents et établis à travers les pays européens, incluant l'Allemagne, le Royaume-Uni, la France, l'Italie, l'Espagne, la Russie, la Suède, la Norvège, le Danemark et le reste de l'Europe.

| Céréales prêtes à consommer | Flocons |

| Céréales soufflées | |

| Granola et grappes | |

| Autres | |

| Céréales à cuire | Bouillie d'avoine chaude |

| Mélanges de muesli et porridge | |

| Autres céréales à cuire |

| Blé |

| Maïs |

| Avoine |

| Riz |

| Orge |

| Autres |

| Boîtes |

| Sachets debout |

| Gobelets et bols |

| Autres |

| Supermarchés/Hypermarchés |

| Magasins de proximité/Épiceries |

| Magasins spécialisés |

| Détaillants en ligne |

| Autres canaux de distribution |

| Adultes |

| Enfants |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Russie |

| Suède |

| Norvège |

| Danemark |

| Reste de l'Europe |

| Par type de produit | Céréales prêtes à consommer | Flocons |

| Céréales soufflées | ||

| Granola et grappes | ||

| Autres | ||

| Céréales à cuire | Bouillie d'avoine chaude | |

| Mélanges de muesli et porridge | ||

| Autres céréales à cuire | ||

| Par source d'ingrédients | Blé | |

| Maïs | ||

| Avoine | ||

| Riz | ||

| Orge | ||

| Autres | ||

| Par type d'emballage | Boîtes | |

| Sachets debout | ||

| Gobelets et bols | ||

| Autres | ||

| Par canal de distribution | Supermarchés/Hypermarchés | |

| Magasins de proximité/Épiceries | ||

| Magasins spécialisés | ||

| Détaillants en ligne | ||

| Autres canaux de distribution | ||

| Par groupe d'âge | Adultes | |

| Enfants | ||

| Par géographie | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Suède | ||

| Norvège | ||

| Danemark | ||

| Reste de l'Europe | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché européen des céréales pour petit déjeuner ?

Le marché s'élève à 12,65 milliards USD en 2025 et devrait atteindre 14,77 milliards USD d'ici 2030.

Quel segment croît le plus rapidement dans le type de produit du marché des céréales pour petit déjeuner ?

Les céréales chaudes à cuire devraient croître à un TCAC de 5,12%, plus du double du rythme mondial de la catégorie.

Pourquoi les gobelets de céréales portion individuelle gagnent-ils en popularité ?

Ils répondent aux travailleurs hybrides et navetteurs qui ont besoin de solutions portables sans bol, stimulant un TCAC de 5,33% dans les formats gobelets.

Quelle est l'importance de la vente en ligne pour les céréales de petit déjeuner ?

Les canaux en ligne s'étendent à un TCAC de 3,47%, tirant parti des recommandations personnalisées et assortiments larges que les magasins physiques ne peuvent égaler.

Quel pays contribue la plus grande part aux ventes de céréales de petit déjeuner européennes ?

Le Royaume-Uni mène avec une part de 28,45% grâce aux habitudes de consommation enracinées et à l'infrastructure de vente au détail étendue.

Quels sont les principaux défis confrontant les fabricants de céréales en Europe ?

Les obstacles clés incluent les prix volatils des grains, les réglementations strictes de reformulation du sucre, et la concurrence des barres protéinées et boissons de petit déjeuner prêtes à boire.

Dernière mise à jour de la page le: