Analyse du marché des cartes SIM intégrées (eSIM)

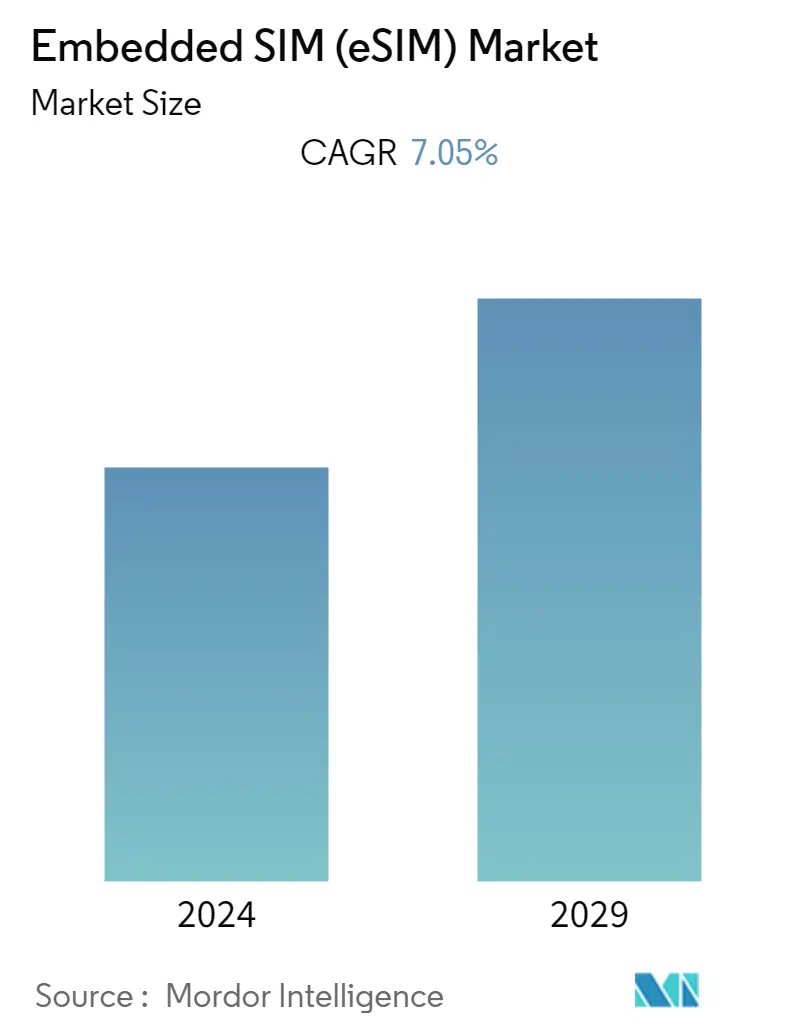

Le marché des cartes SIM embarquées (eSIM) était évalué à 7,71 milliards de dollars pour lannée en cours et devrait enregistrer un TCAC de 7,05 %, pour atteindre 11,71 milliards de dollars dans cinq ans. Une eSIM est une petite puce programmable intégrée directement dans des appareils, tels que des smartphones, des tablettes, des appareils portables et d'autres appareils IoT, permettant la fourniture de cartes SIM à distance sans avoir besoin d'une carte SIM physique.

- L'Internet des objets (IoT) a été l'un des principaux moteurs de l'adoption de l'eSIM. À mesure que le nombre dappareils connectés augmentait, la gestion des cartes SIM physiques pour chaque appareil est devenue impartiale. eSIM a fourni une solution évolutive pour déployer et gérer des appareils IoT à léchelle mondiale.

- Les progrès de l'écosystème connecté et M2M (machine-to-machine) ont été des moteurs clés de la croissance du marché. La croissance du réseau 5G crée également de nouvelles opportunités pour ladoption de leSIM. Les entreprises ont adopté l'eSIM pour leurs déploiements M2M, tels que le suivi des actifs, les compteurs intelligents, la surveillance industrielle et la gestion de la chaîne d'approvisionnement.

- La demande croissante dappareils intelligents a été lun des principaux moteurs de ladoption de la technologie eSIM. Les appareils intelligents, notamment les smartphones, les tablettes, les appareils portables, les voitures connectées et divers appareils Internet des objets (IoT), sont devenus de plus en plus répandus dans les applications grand public et industrielles.

- Les problèmes de normalisation en matière de sécurité et dinteropérabilité freinent la croissance du marché. Avec les cartes SIM traditionnelles, un accès physique est nécessaire pour altérer ou remplacer la carte SIM, ce qui rend plus difficile la compromission de la connexion par des acteurs malveillants. Cependant, comme l'eSIM est soudée directement sur les circuits de l'appareil, le potentiel d'accès non autorisé ou de clonage pourrait constituer un risque de sécurité important.

- La pandémie de COVID-19 a contraint les organisations à sadapter rapidement au travail à distance et aux solutions numériques. Cette dépendance accrue à légard des appareils connectés et des technologies IoT, où leSIM est vitale pour permettre une connectivité sécurisée et transparente.

Tendances du marché des cartes SIM intégrées (eSIM)

Le segment des applications pour smartphones devrait détenir une part de marché importante

- La technologie eSIM est de plus en plus intégrée aux smartphones, apportant de nombreux avantages aux consommateurs et aux opérateurs de réseaux mobiles (ORM). L'eSIM élimine le besoin de cartes SIM physiques, permettant aux utilisateurs d'activer et de basculer plus facilement entre les opérateurs mobiles. Avec les eSIM, les utilisateurs peuvent approvisionner à distance leurs appareils avec le profil d'un nouvel opérateur sans avoir à acquérir une carte SIM physique et à attendre qu'elle soit livrée.

- La technologie eSIM a permis l'adoption de la fonctionnalité double SIM dans les smartphones. Grâce à une combinaison d'emplacements pour cartes physiques eSIM, les utilisateurs peuvent avoir deux numéros de téléphone actifs sur les mêmes appareils, ce qui est particulièrement utile pour les voyageurs, les professionnels ou les personnes disposant de plusieurs abonnements cellulaires.

- Pour les opérateurs de réseaux mobiles, la technologie eSIM offre une plus grande flexibilité dans lintégration de nouveaux clients. Au lieu de distribuer des cartes SIM physiques via des canaux de vente au détail, les ORM peuvent fournir des eSIM à distance, simplifiant ainsi le processus d'activation et réduisant les coûts de distribution.

- L'eSIM joue un rôle important dans la connectivité des appareils IoT. Les smartphones constituent une passerelle vers diverses applications IoT, et la technologie eSIM offre un moyen sécurisé et efficace de connecter des appareils IoT aux réseaux cellulaires.

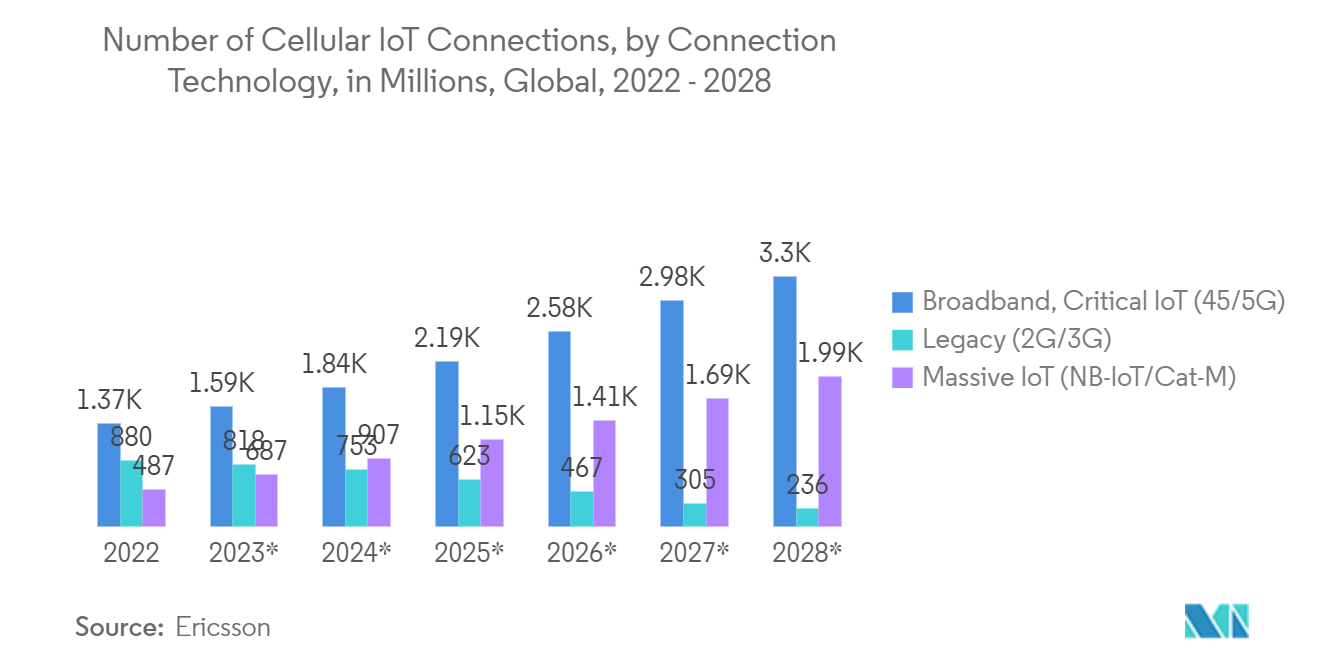

- Le développement continu des réseaux 5G et la prolifération des appareils IoT devraient favoriser lintégration de leSIM dans les smartphones et autres appareils connectés. Selon Ericsson, le nombre de connexions IoT cellulaires avec lIoT et le haut débit critiques dans le monde en 2022 était denviron 1,5 milliard. Dans cinq ans, on prévoit que le nombre de connexions IoT cellulaires avec le même type de connexion continuera daugmenter régulièrement chaque année, jusquà 3,3 milliards.

LAmérique du Nord devrait détenir une part de marché importante

- LAmérique du Nord a connu une augmentation rapide de ladoption des appareils IoT dans divers secteurs, notamment les soins de santé, lautomobile, la maison intelligente et les applications industrielles. La technologie eSIM joue un rôle crucial en fournissant une connectivité transparente à ces appareils, stimulant ainsi la croissance du marché eSIM.

- Les fabricants ont intégré la technologie eSIM dans de nombreux appareils, notamment les smartphones, les tablettes, les appareils portables et les appareils IoT. À mesure que de plus en plus dappareils seront compatibles eSIM, la demande de services eSIM devrait augmenter.

- Le déploiement des réseaux 5G en Amérique du Nord prend de lampleur. La technologie eSIM complète les capacités du réseau 5G en offrant une connectivité transparente et en permettant aux consommateurs de basculer plus facilement entre les opérateurs et les forfaits. Selon Cisco Systems, l'Amérique du Nord comptera le plus grand nombre de connexions 5G établies à l'aide d'appareils portables en 2022. Les 439 millions de connexions en Amérique du Nord seraient 222 millions de plus que celles établies vers les réseaux 4G en 2017.

- Les projets liés à l'eSIM devenant nettement bon marché dans la région et à une solution d'itinérance internationale sécurisée stimulent considérablement l'adoption de l'eSIM dans la région. Sur les téléphones prenant en charge eSIM, l'utilisateur peut choisir parmi plusieurs pays individuels ou forfaits d'itinérance, où les opérateurs multi-pays ont tendance à être nettement plus chers que la solution d'US Mobile. Si l'utilisateur voyage à l'étranger, il peut sélectionner le forfait de roaming de l'opérateur. L'utilisateur peut également acheter une carte SIM locale ou une carte SIM de voyage multi-pays comme KnowRoaming, qui est la plus chère. L'eSIM permet à l'utilisateur de scanner un code QR ou de choisir un nouvel opérateur dans un menu sur l'appareil, ce qui facilite grandement le changement d'opérateur ou l'itinérance.

- En décembre 2022, Grover, l'un des principaux fournisseurs d'abonnements pour les technologies grand public, a dévoilé Grover Connect, un MVNO destiné aux clients louant des technologies aux États-Unis. Les clients du pays peuvent activer rapidement n'importe quel gadget technologique compatible eSIM à l'aide de Grover Connect. En outre, Grover s'est associé à Gigs, l'un des leaders mondiaux des plates-formes de télécommunications en tant que service qui permettent à toute entreprise ou marque de devenir un MVNO, pour présenter cette nouvelle offre innovante. Les clients peuvent acheter une Grover eSIM lors du paiement aux États-Unis, qui sera bientôt disponible dans ses régions européennes.

Aperçu du marché des cartes SIM intégrées (eSIM)

Le marché de la SIM embarquée (eSIM) est fragmenté, avec la présence d'acteurs majeurs comme Gemalto NV (Groupe Thales), Giesecke+Devrient GmbH, STMicroelectronics NV, Infineon Technologies AG et Valid SA. Les acteurs du marché adoptent des stratégies telles que des partenariats et acquisitions pour améliorer leur offre de produits et obtenir un avantage concurrentiel durable.

En février 2023, Giesecke+Devrient (G+D) et son partenaire NetLync ont lancé AirOn360 ES, permettant aux opérateurs de réseaux mobiles de déployer des droits, notamment le transfert SIM transparent sur iPhone à partir d'une carte SIM physique ou eSIM, permettant aux opérateurs mobiles d'offrir des services pratiques tels que comme des processus d'activation simplifiés et numériques, la synchronisation de tous les appareils ou les transferts (e)SIM. Pour les utilisateurs, eSIM leur permet de se connecter facilement ou de transférer rapidement leurs forfaits existants par voie numérique et permet plusieurs forfaits cellulaires sur un seul appareil.

En novembre 2022, STMicroelectronics a collaboré avec Thales, qui offre une commodité sécurisée et sans contact dans Google Pixel 7. Le contrôleur NFC monopuce ST54K et l'élément sécurisé s'associent au système d'exploitation sécurisé Thales pour des performances supérieures en matière de carte SIM intégrée, de billetterie de transport en commun et de clé de voiture numérique. applications.

Leaders du marché des cartes SIM embarquées (eSIM)

Gemalto N.V. (Thales Group)

Giesecke+Devrient GmbH

STMicroelectronics N.V.

Infineon Technologies AG

Valid S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

_Market_Concentration.webp)

Actualités du marché des cartes SIM embarquées (eSIM)

- Mars 2023: Thales, l'un des leaders mondiaux de la gestion eSIM, soutient la croissance des appareils grand public et industriels compatibles eSIM grâce à l'expertise de Google Cloud. La solution Cloud pionnière de Thales combine ses atouts de sécurité avec la présence cloud de Google dans 200 pays pour offrir une sécurité, une flexibilité et une disponibilité de service améliorées aux ORM.

- Novembre 2022 : Mobilise, développeur d'eSIM as a Service et fournisseur de logiciels de télécommunications, a lancé son kit de développement logiciel (SDK) eSIM en réponse à la demande croissante de services numériques de la part des fournisseurs de services (SP) et de leurs clients. Le SDK permet aux SP de fournir aux clients des connexions globales au sein de leur application actuelle, y compris une fonctionnalité d'activation eSIM dans l'application.

- Novembre 2022 : En Corée, Samsung lance ses smartphones compatibles eSIM, les Galaxy Z Fold4 et Flip4. Les opérateurs coréens ont commencé à activer l'activation des smartphones eSIM, ouvrant ainsi la voie à une nouvelle ère mobile en Corée. De l'eSIM V1 à la V3, Samsung Research a activement participé et dirigé le processus de normalisation de l'eSIM de la GSMA. Cela a également contribué de manière significative à la commercialisation réussie des appareils Samsung eSIM.

- Septembre 2022:l'écosystème eSIM de bout en bout défini par logiciel a été publié en version bêta par la société de logiciels innovante RiPSIM Technologies, Inc., permettant aux fournisseurs de services sans fil et aux opérateurs de réseaux d'entreprise de devenir indépendants des producteurs de cartes SIM conventionnels. Les clients peuvent produire et télécharger des eSIM en quelques minutes plutôt qu'en quelques mois grâce à la technologie de RiPSIM, et ils peuvent bénéficier d'un modèle commercial disruptif dépourvu d'opérations inefficaces et de transactions coûteuses.

Segmentation de lindustrie des cartes SIM embarquées (eSIM)

La carte SIM/eSIM intégrée, également connue sous le nom de carte de circuit intégré universelle intégrée (eUICC), est encore plus petite avec 6 mm de longueur et 5 mm de largeur et est soudée sur une carte mère de l'appareil lors de la fabrication et a les mêmes fonctionnalités qu'une carte amovible. SIM. Il dispose de capacités de provisionnement à distance et de M2M (machine à machine).

Le marché des cartes SIM embarquées (eSIM) est segmenté par application (smartphones, tablettes et ordinateurs portables, wearables, M2M), par géographie (Amérique du Nord (États-Unis, Canada), Europe (Royaume-Uni, Allemagne, France, reste de l'Europe), Asie Pacifique (Chine, Corée du Sud, Japon, reste de la région Asie-Pacifique), Amérique latine, Moyen-Orient et Afrique).

Les tailles et prévisions du marché sont fournies en termes de valeur USD pour tous les segments ci-dessus.

| Téléphones intelligents |

| Tablettes et ordinateurs portables |

| Appareils portables |

| M2M (Industriel, Automobile, etc.) |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Corée du Sud | |

| Japon | |

| Reste de l'Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

| Par candidature | Téléphones intelligents | |

| Tablettes et ordinateurs portables | ||

| Appareils portables | ||

| M2M (Industriel, Automobile, etc.) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Corée du Sud | ||

| Japon | ||

| Reste de l'Asie-Pacifique | ||

| l'Amérique latine | ||

| Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les cartes SIM intégrées (eSIM)

Quelle est la taille actuelle du marché des cartes SIM intégrées (eSIM) ?

Le marché des cartes SIM embarquées (eSIM) devrait enregistrer un TCAC de 7,05 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des cartes SIM embarquées (eSIM) ?

Gemalto N.V. (Thales Group), Giesecke+Devrient GmbH, STMicroelectronics N.V., Infineon Technologies AG, Valid S.A. sont les principales sociétés opérant sur le marché des cartes SIM intégrées (eSIM).

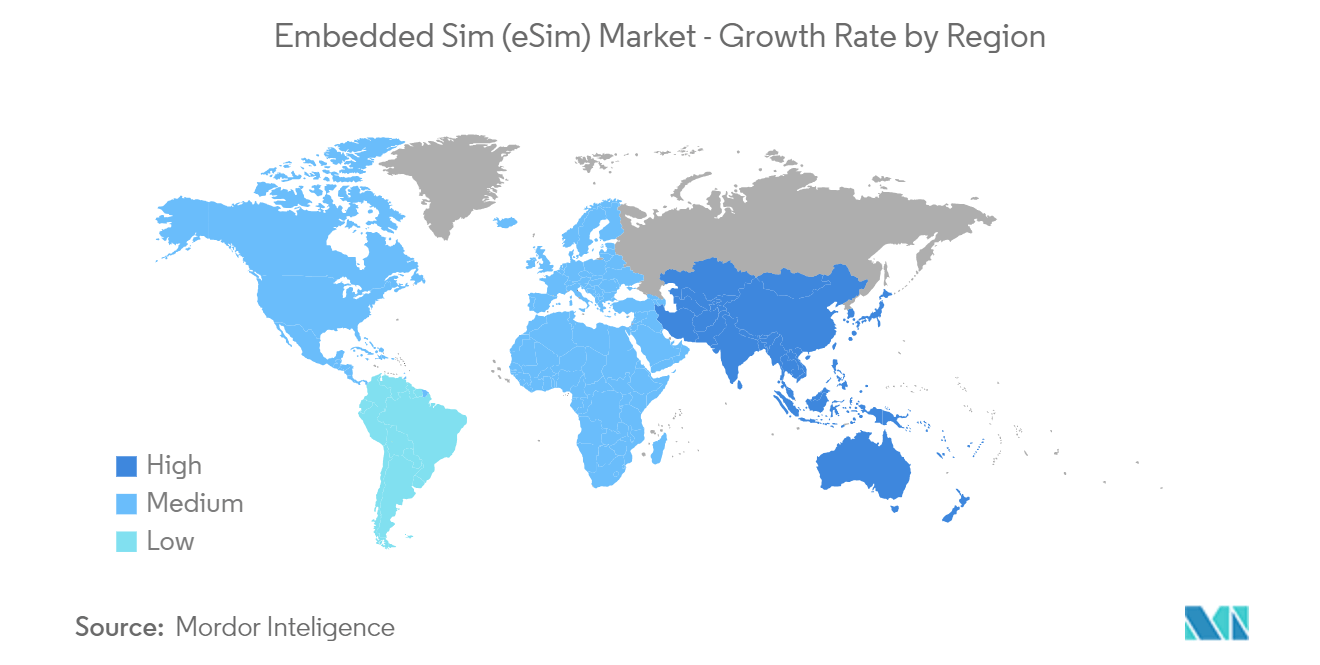

Quelle est la région qui connaît la croissance la plus rapide sur le marché des cartes SIM intégrées (eSIM) ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des cartes SIM intégrées (eSIM) ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des cartes SIM intégrées (eSIM).

Quelles années couvre ce marché des cartes SIM embarquées (eSIM) ?

Le rapport couvre la taille historique du marché des cartes SIM intégrées (eSIM) pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des cartes SIM intégrées (eSIM) pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des cartes SIM intégrées (eSIM)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la SIM embarquée (eSIM) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la carte SIM intégrée (eSIM) comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.