Taille et part du marché de la technologie de salle blanche

Analyse du marché de la technologie de salle blanche par Mordor Intelligence

Le marché de la technologie de salle blanche s'élevait à 10,04 milliards USD en 2025 et devrait atteindre 14,16 milliards USD d'ici 2030, enregistrant un TCAC de 7,11 % sur la période. L'expansion soutenue des capacités de semi-conducteurs, l'accélération des déploiements de thérapie cellulaire et génique, et l'augmentation des investissements dans les gigafabriques de batteries sous-tendent cette progression constante. Les subventions du CHIPS Act des États-Unis, les réglementations sur les dispositifs médicaux de l'Union européenne, et les programmes de plaquettes de carbure de silicium en Asie-Pacifique élargissent collectivement la base de clientèle et élèvent les niveaux de spécification. Parallèlement, la refonte des médias filtrants déclenchée par les restrictions PFAS et la pénurie d'installateurs certifiés ISO tempèrent la croissance à court terme dans certaines régions. Les fournisseurs qui livrent des systèmes modulaires, économes en énergie et rapidement déployables continuent de surperformer l'ensemble du marché de la technologie de salle blanche. [1]SEMI, "Eighteen New Semiconductor Fabs to Start Construction in 2025," semi.org

Points clés du rapport

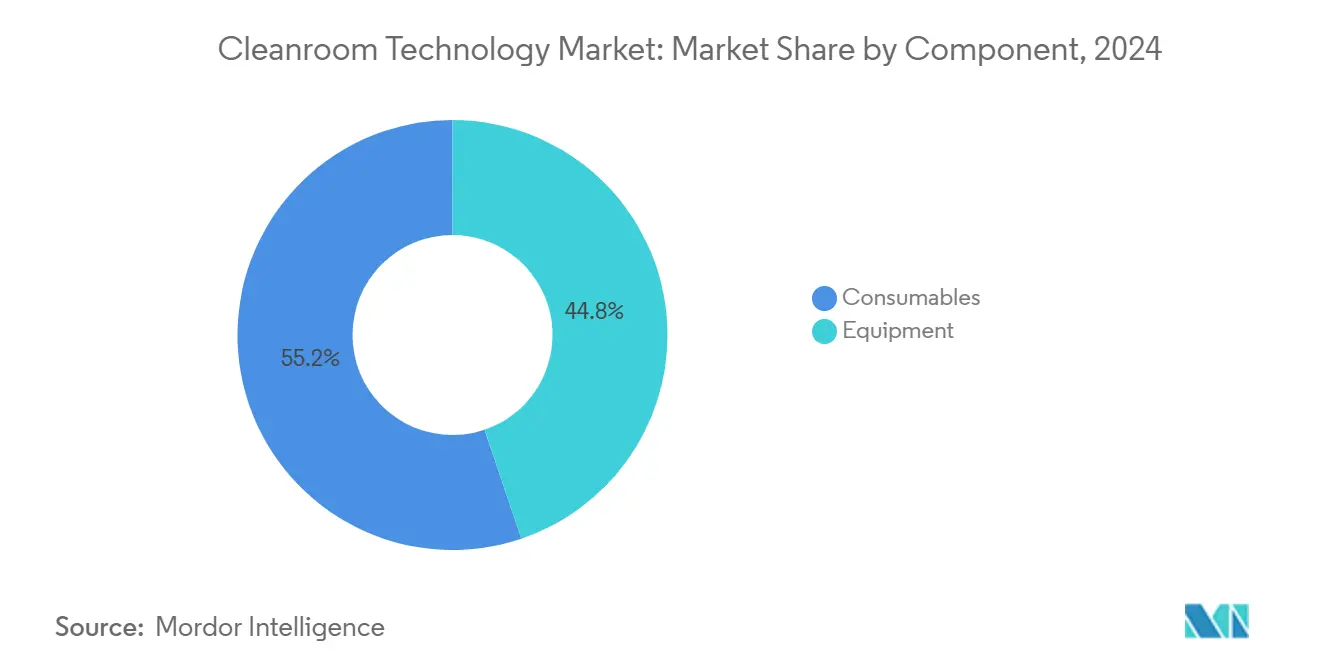

- Par composant, les consommables ont mené avec 55,2 % de la part du marché de la technologie de salle blanche en 2024, tandis que l'équipement devrait croître à un TCAC de 7,4 % jusqu'en 2030.

- Par type de construction, les solutions modulaires à parois rigides ont représenté 56,9 % de la taille du marché de la technologie de salle blanche en 2024 et les systèmes mobiles ou portables progressent à un TCAC de 8,1 % jusqu'en 2030.

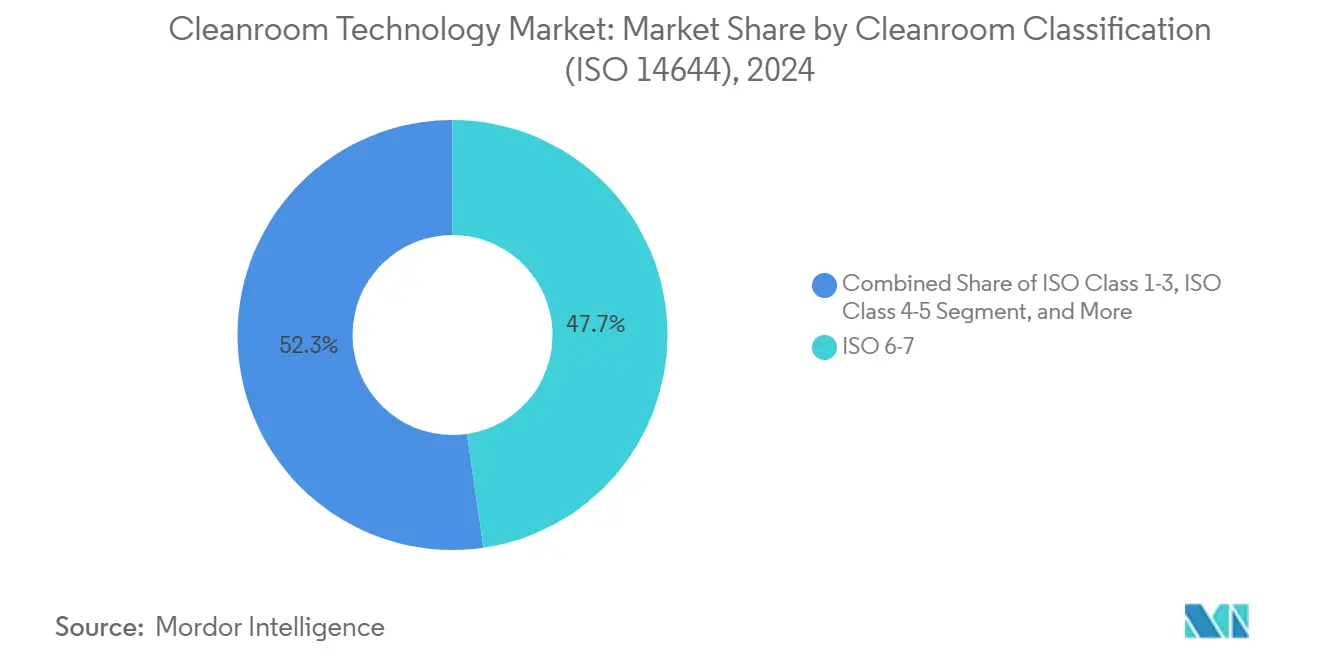

- Par classification de salle blanche, les suites ISO 6-7 ont détenu 47,7 % de la taille du marché de la technologie de salle blanche en 2024 ; les environnements ISO 1-3 affichent le TCAC le plus rapide de 8,4 % sur 2025-2030.

- Par utilisateur final, la fabrication pharmaceutique a représenté 42,2 % de la part du marché de la technologie de salle blanche en 2024, tandis que la fabrication de semi-conducteurs enregistre le TCAC le plus élevé de 8,7 % pendant la prévision.

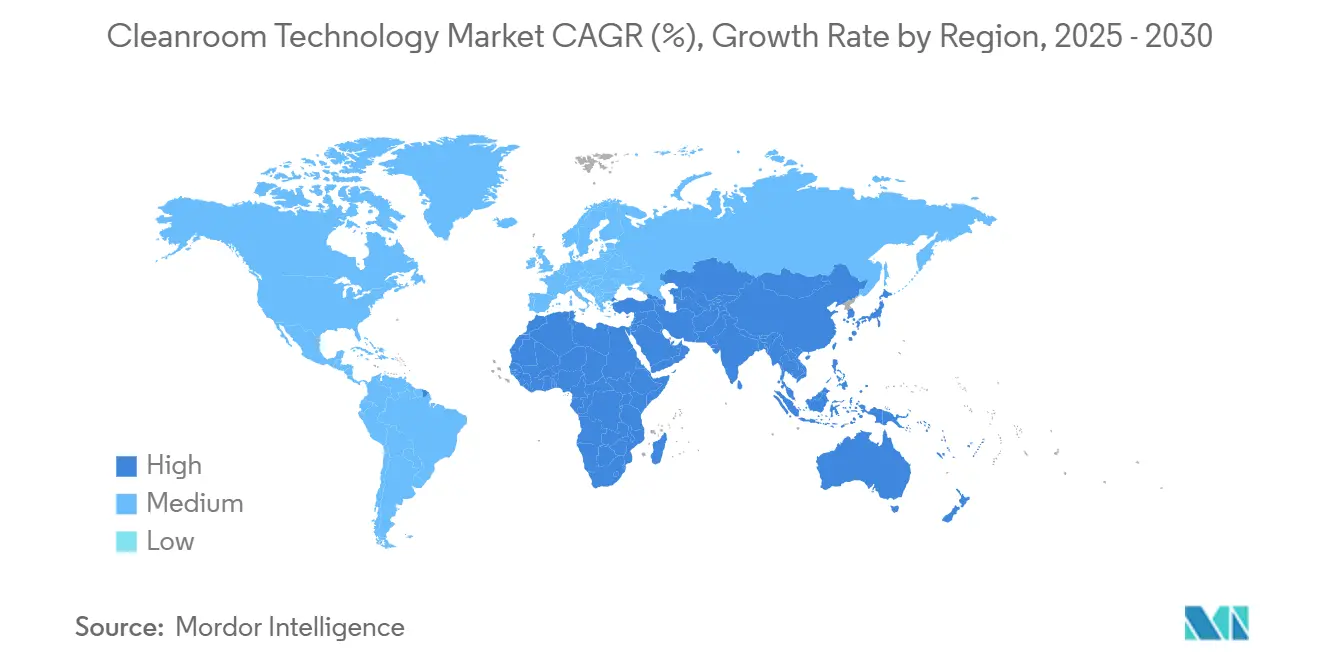

- Par géographie, l'Amérique du Nord a capturé 34 % de la part du marché de la technologie de salle blanche en 2024 ; l'Asie-Pacifique enregistre le TCAC le plus fort de 7,6 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la technologie de salle blanche

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact | |

|---|---|---|---|---|

| Expansion des capacités de thérapie cellulaire et génique de l'UE | +1.20% | Europe, retombées vers l'Amérique du Nord | Moyen terme (2-4 ans) | |

| Fabriques de semi-conducteurs du CHIPS Act ajoutant >3 millions de pieds carrés d'espace ISO 4 | +1.80% | Amérique du Nord, effets de la chaîne d'approvisionnement mondial | Moyen terme (2-4 ans) | |

| Expansion des lignes de plaquettes SiC et d'assemblage avancé | +1.50% | Noyau Asie-Pacifique, chaîne d'approvisionnement automobile mondiale | Long terme (≥ 4 ans) | |

| Exigence de retrofit EU-MDR pour les PME de dispositifs | +0.90% | Europe, marchés d'exportation | Court terme (≤ 2 ans) | |

| Services hospitaliers à pression négative post-COVID | +0.70% | Mondial, systèmes de santé développés | Moyen terme (2-4 ans) | |

| Gigafabriques Li-ion ultra-sèches (<1% HR) | +1.00% | Chine, Europe, Amérique du Nord | Long terme (≥ 4 ans) | |

| Source: Mordor Intelligence | ||||

La fabrication de thérapie cellulaire et génique stimule l'innovation des salles blanches modulaires

Plusieurs installations européennes ont atteint le statut opérationnel en 2025, chacune nécessitant des suites modulaires ISO 5-7 pour la production de médicaments vivants. Novartis a mis en service son site de vecteurs viraux entièrement automatisé en Slovénie, dans le cadre d'un programme national de 3,5 milliards EUR (4,09 milliards USD), tandis que Roche a ouvert un centre de développement de thérapie génique de 90 millions EUR (105,18 millions USD) en Allemagne. Les deux projets mettent l'accent sur des aménagements flexibles et pré-conçus qui raccourcissent les cycles de validation et facilitent les futures montées en échelle. Les programmes de financement nationaux accélèrent les flux de commandes sur l'ensemble du marché de la technologie de salle blanche.

L'expansion des semi-conducteurs financée par le CHIPS Act accélère la demande d'infrastructure

Le CHIPS and Science Act de 53 milliards USD a déclenché une vague sans précédent de construction de fabriques aux États-Unis. Dix-huit nouvelles usines ont cassé le sol en 2025, chacune exigeant des salles ISO 4 ou plus strictes avec un contrôle sub-0,1 µm. Le complexe de TSMC en Arizona prévoit à lui seul six fabriques, illustrant comment les empreintes de mégaprojets se traduisent directement en milliers de mètres carrés d'environnement contrôlé. Les fournisseurs d'outillage domestique et les fabricants de filtres rapportent des carnets de commandes pluriannuels, soulevant le marché de la technologie de salle blanche.

Le traitement des plaquettes de carbure de silicium exige des environnements ultra-précis

La Chine, Taïwan et la Corée du Sud accélèrent la capacité de carbure de silicium pour servir les onduleurs de véhicules électriques et les modules de charge rapide. La propreté sub-micronique associée à une stabilité de température stricte empêche la formation de défauts pendant la croissance cristalline à haute température. Cette niche pousse la demande pour des baies ISO 3-4, la CVC de précision, et les systèmes de sol résistants à l'abrasion, donnant aux fournisseurs de qualité premium une opportunité de sécuriser des contrats à long terme. [2]DIGITIMES Asia, "Laser Tech to Speed SiC Processing," digitimes.com

La conformité EU-MDR crée une poussée de demande de retrofit

Les PME de dispositifs médicaux doivent passer aux suites ISO 7 d'ici 2027 sous la réglementation de l'Union européenne. Les projets de retrofit impliquent souvent des bâtiments existants où la hauteur de plafond, les voies de flux d'air, et la gestion des déchets nécessitent une reconception. Les fournisseurs capables de livrer des modules clé en main avec surveillance intégrée répondent aux délais comprimés et aux exigences de preuves du système qualité, capturant ainsi des parts sur l'ensemble du marché de la technologie de salle blanche.

Analyse de l'impact des freins

| Frein | ( ~ ) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Inflation des coûts pour les médias HEPA/ULPA due à l'élimination progressive des PFAS | -0.80% | Mondial, immédiat aux États-Unis et UE | Court terme (≤ 2 ans) |

| Pénurie d'installateurs certifiés ISO en Amérique du Nord | -1.20% | Amérique du Nord, retombées mondiales | Moyen terme (2-4 ans) |

| CVC énergivore sous la tarification carbone EU-ETS Phase IV | -0.60% | Europe, impact concurrentiel mondial | Long terme (≥ 4 ans) |

| Cycles baissiers des semi-conducteurs reportant les projets ISO 1-3 | -0.90% | Mondial, marchés de puces cycliques | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les réglementations PFAS entraînent l'inflation des coûts des médias filtrants

L'EPA américaine a fixé des limites de 4 ppt dans l'eau potable pour le PFOA et le PFOS, incitant un retrait progressif des chimies de liant et de scellant fluorées communes dans les médias HEPA et ULPA. Les fabricants valident maintenant des polymères alternatifs tout en absorbant les dépenses de ré-outillage qui se répercutent dans la tarification des composants. Pour les acheteurs, les devis trimestriels de filtres ont augmenté de deux chiffres au début de 2025, resserrant les budgets d'exploitation sur l'ensemble du marché de la technologie de salle blanche. [3]U.S. Environmental Protection Agency, "Technologies and Cost for Removing PFAS," epa.gov

La pénurie de main-d'œuvre qualifiée retarde les projets d'infrastructure critiques

Les mégaprojets de semi-conducteurs nécessitent des milliers d'artisans versés dans les protocoles de contrôle de contamination. Un bassin limité de techniciens certifiés ISO pousse les calendriers de projet au-delà de six mois et augmente les primes d'heures supplémentaires. Les constructeurs répondent en élargissant les programmes d'apprentissage et en sourçant des équipes d'Europe et d'Asie, pourtant les contraintes persistent et ralentissent la reconnaissance de revenus du marché de la technologie de salle blanche.

Analyse par segment

Par composant : l'équipement progresse plus rapidement que les consommables récurrents

Le segment équipement devrait croître à un TCAC de 7,4 % jusqu'en 2030, dépassant la catégorie consommables qui détenait néanmoins une tranche de 55,2 % du marché de la technologie de salle blanche en 2024. Les unités de ventilation-filtration économes en énergie et les systèmes CVC surveillés numériquement mènent les dépenses en capital alors que les fabriques et sites de thérapie visent des coûts d'exploitation plus bas et des rapports de conformité rationalisés. Les panneaux muraux modulaires avec câblage intégré en usine réduisent les risques de contamination sur site tout en réduisant le temps d'installation.

Les armoires dessiccatrices conçues pour le séchage des cellules de batterie en dessous de 1% d'humidité relative, ainsi que les pompes à vide activées par IA qui détectent la contamination moléculaire en temps réel, démontrent comment la valeur migre vers le matériel intelligent. Les consommables affichent encore des gains de volume constants à mesure que de nouveaux pieds carrés entrent en service, pourtant la pression sur les marges due aux changements de matériaux liés aux PFAS déplace les pools de profit vers les fournisseurs d'équipement haute spécification.

Par type de construction : les solutions modulaires étendent leur avance grâce à la flexibilité

Les salles modulaires à parois rigides ont contrôlé 56,9 % du marché de la technologie de salle blanche en 2024, aidées par une intégrité structurelle prouvée et une validation réglementaire simplifiée. Les conceptions mobiles ou portables enregistrent un TCAC de 8,1 % car les utilisateurs de semi-conducteurs, spatial, et fabrication sous contrat recherchent une capacité temporaire. Ces modules pré-conçus réduisent typiquement les calendriers de projet de 60 % par rapport aux espaces construits sur site, un avantage quand les jalons de subventions ou les dates de lancement de produits approchent.

Les suites traditionnelles construites sur site restent pertinentes là où l'intégration d'utilitaires complexes est essentielle. Les salles à parois rigides servent les programmes aérospatial et défense nécessitant un amortissement des vibrations et un blindage électromagnétique. Les entreprises pèsent de plus en plus les empreintes carbone du cycle de vie, et les cadres modulaires réutilisables s'alignent avec les objectifs de durabilité d'entreprise, renforçant le changement de part au sein du marché de la technologie de salle blanche.

Par classification de salle blanche : les salles ultra-propres ISO 1-3 capturent une croissance premium

Les installations ISO 6-7 ont représenté 47,7 % de la taille du marché de la technologie de salle blanche en 2024 en raison des besoins larges de production pharmaceutique et de dispositifs. Les nœuds de semi-conducteurs avancés, la recherche quantique, et le développement de nanomatériaux poussent la demande ISO 1-3, s'étendant à un TCAC de 8,4 % jusqu'en 2030. Créer de tels espaces coûte jusqu'à 20 fois plus par pied carré que les salles ISO 8-9 en raison de taux de changement d'air dépassant 600 par heure et des matrices de filtration triple étage.

Les opérateurs atténuent l'intensité énergétique grâce aux entraînements à vitesse variable, diffuseurs à faible perte de pression, et maintenance CVC prédictive. La classification à niveaux au sein de la même installation équilibre les dépenses en capital : les baies ISO 1-3 gèrent la lithographie ou la croissance cristalline, tandis que les zones de support opèrent à ISO 6-7. Cette approche de zonage optimise les dépenses totales du marché de la technologie de salle blanche tout en élevant les niveaux de spécification moyens à l'échelle de l'industrie.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : la fabrication de semi-conducteurs mène la croissance tandis que la pharma détient l'échelle

La fabrication pharmaceutique possédait 42,2 % des revenus de 2024, ancrée par les directives de produits stériles et l'expansion des biologiques. Les fabriques de semi-conducteurs, stimulées par les packages d'incitation domestique et la demande de puces IA, délivrent un TCAC de 8,7 %, en faisant le segment utilisateur à croissance la plus rapide. Les suites de thérapie cellulaire et génique représentent un hybride, partageant les besoins de stérilité pharmaceutique avec des aménagements modulaires flexibles habituellement vus dans l'électronique.

Les hôpitaux adoptent des salles classifiées ISO pour les espaces de composition et d'isolement, un changement post-pandémique qui augmente la part des soins de santé de manière incrémentale. Les fabricants de cellules de batterie spécifient des modules ultra-secs intégrés avec des systèmes de déshumidification atteignant des points de rosée en dessous de -40 °C, ajoutant ainsi un flux de revenus frais au marché de la technologie de salle blanche.

Analyse géographique

L'Amérique du Nord a détenu 34 % des revenus de 2024 sur le dos des mégaprojets du CHIPS Act et d'un pipeline de biologiques étendu. La région continue de mettre en service de nouvelles suites ISO 4 et plus strictes jusqu'en 2028, bien que les pénuries d'installateurs ralentissent certains calendriers. Le Canada et le Mexique contribuent via l'électronique automobile et les usines d'injectables stériles mais restent secondaires en échelle.

L'Europe suit, propulsée par l'activité de retrofit EU-MDR et une poussée dans la capacité de thérapie génique à travers l'Allemagne, la Slovénie, et le Royaume-Uni. La tarification carbone sous EU-ETS Phase IV incite les systèmes de récupération d'énergie et les conceptions de flux d'air à faible vitesse, poussant les fournisseurs à affiner l'efficacité CVC. Les pays d'Europe de l'Est commercialisent une main-d'œuvre compétitive en coût pour l'assemblage de salles modulaires, attirant l'investissement dans la fabrication sous contrat.

L'Asie-Pacifique affiche le TCAC le plus élevé de 7,6 %, entraîné par le pipeline de fabriques 300 mm de 100 milliards USD de la Chine, le programme de nœuds avancés de 75 milliards USD de Taïwan, et l'expansion de capacité de 81 milliards USD de la Corée du Sud. Les programmes de semi-conducteurs à large bande interdite, les gigafabriques de cellules de batterie, et les centres de fabrication de vaccins élargissent la demande adressable. La première fabrique de pointe de l'Inde à Sanand est entrée en validation à mi-2025, signalant une adoption régionale plus large des suites haute spécification. D'autres marchés émergents en Asie du Sud-Est exploitent la migration d'assemblage électronique pour renforcer la capacité locale de salle blanche.

Paysage concurrentiel

La consolidation de l'industrie continue alors que les grands groupes d'ingénierie acquièrent des installateurs spécialisés et des fournisseurs de composants. L'achat de Kinetics Group par Exyte a élargi la couverture de service clé en main pour les installations haute technologie, tandis que Thermo Fisher Scientific a intégré l'unité de purification de Solventum pour approfondir les portfolios de filtration sciences de la vie. L'acquisition d'ILC Dover par Ingersoll Rand a élargi les systèmes à usage unique aux côtés des solutions de confinement.

La différenciation technologique se centre sur la durabilité. Les nouvelles unités ventilateur-filtre revendiquent 30 % de consommation d'énergie en moins, et l'équilibrage de flux d'air piloté par IA réduit la sur-fourniture tout en préservant la classe ISO. Des entreprises comme G-CON et Germfree collaborent sur des lignes modulaires entièrement automatisées qui mélangent robotique, capteurs IoT, et analyses qualité temps réel. Les fournisseurs avec des patrimoines de propriété intellectuelle robustes et des usines de fabrication multi-régionales capturent une prime lors d'appels d'offres sur de grands projets de semi-conducteurs ou de thérapie.

Les barrières à l'entrée restent élevées car les clients exigent des historiques de conformité prouvés et une couverture de responsabilité complète. Les acteurs établis sécurisent des accords-cadres pluriannuels avec les principaux fabricants de puces et groupes biopharma, augmentant les coûts de changement. Des opportunités de niche persistent dans les robots de désinfection autonomes et les salles de batterie ultra-sèches, pourtant les avantages d'échelle favorisent les acteurs en place dans le marché plus large de la technologie de salle blanche.

Leaders de l'industrie de la technologie de salle blanche

-

Azbil Corporation

-

DuPont de Nemours Inc.

-

Kimberly-Clark Corporation

-

Camfil AB

-

Taikisha Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Thermo Fisher Scientific a complété l'acquisition de 4,1 milliards USD de l'unité de purification et filtration de Solventum, élargissant les offres de salle blanche sciences de la vie.

- Février 2025 : Novartis a ouvert une installation de vecteurs viraux de 40 millions EUR (46,75 millions USD) en Slovénie sous un programme d'investissement national de 3,5 milliards EUR (4,09 milliards USD).

- Janvier 2025 : Exyte a acquis Kinetics Group, renforçant les capacités mondiales d'installation haute technologie.

- Janvier 2025 : Le Département du Commerce américain a alloué 1,4 milliard USD en récompenses du CHIPS Act, incluant 1,1 milliard USD pour un centre d'assemblage avancé.

Portée du rapport mondial sur le marché de la technologie de salle blanche

Une salle blanche est un environnement contrôlé qui filtre les polluants comme les microbes aéroportés, la poussière, et les particules d'aérosol pour délivrer la zone la plus propre possible. Dans un environnement contrôlé avec une contamination particulaire minimale, une température spécifique, l'humidité, la pression de la salle, et le comptage de particules et de poussière sont atteints et maintenus en utilisant l'équipement de salle blanche, des cloisons spécialisées, des murs de salle blanche, des plafonds, et des systèmes de revêtement de sol. Les consommables comme les vêtements, gants, lingettes, systèmes d'aspiration, désinfectants, et désinfectants sont utilisés.

Le marché de la technologie de salle blanche est segmenté par composant (type d'équipement {sas de salle blanche, systèmes CVC, systèmes de flux d'air laminaire, filtres haute efficacité, armoires dessiccatrices, et unités ventilateur-filtre}, type de consommable {vêtements, gants, lingettes, systèmes d'aspiration, désinfectants, et autre type de consommables}), utilisateurs finaux (pharmaceutique, biotechnologie, dispositifs médicaux, hôpitaux, fabrication de semi-conducteurs, et autres utilisateurs finaux), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique, et reste du monde). Les tailles de marché et prédictions sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| Équipement | Sas de salle blanche |

| Systèmes CVC | |

| Cabines de flux d'air laminaire | |

| Filtres HEPA/ULPA | |

| Armoires dessiccatrices | |

| Unités ventilateur-filtre | |

| Structures de salle blanche modulaires | |

| Consommables | Vêtements |

| Gants | |

| Lingettes | |

| Désinfectants et produits chimiques de nettoyage | |

| Systèmes d'aspiration | |

| Tapis adhésifs |

| Salles blanches standard construites sur site |

| Salles blanches modulaires à parois rigides |

| Salles blanches modulaires à parois souples |

| Salles blanches à parois rigides |

| Salles blanches mobiles/portables |

| ISO Classe 1-3 |

| ISO Classe 4-5 |

| ISO Classe 6-7 |

| ISO Classe 8-9 |

| Fabrication pharmaceutique |

| R&D et production biotechnologique |

| Fabrication de dispositifs médicaux |

| Hôpitaux et établissements de soins de santé |

| Fabrication de semi-conducteurs |

| Micro-électronique et optique |

| Transformation alimentaire et des boissons |

| Aérospatial et défense |

| Fabrication automobile et de batteries |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Pays-Bas | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Asie du Sud-Est | |

| Taïwan | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Pays du Conseil de coopération du Golfe |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Reste de l'Afrique |

| Par composant | Équipement | Sas de salle blanche |

| Systèmes CVC | ||

| Cabines de flux d'air laminaire | ||

| Filtres HEPA/ULPA | ||

| Armoires dessiccatrices | ||

| Unités ventilateur-filtre | ||

| Structures de salle blanche modulaires | ||

| Consommables | Vêtements | |

| Gants | ||

| Lingettes | ||

| Désinfectants et produits chimiques de nettoyage | ||

| Systèmes d'aspiration | ||

| Tapis adhésifs | ||

| Par type de construction | Salles blanches standard construites sur site | |

| Salles blanches modulaires à parois rigides | ||

| Salles blanches modulaires à parois souples | ||

| Salles blanches à parois rigides | ||

| Salles blanches mobiles/portables | ||

| Par classification de salle blanche (ISO 14644) | ISO Classe 1-3 | |

| ISO Classe 4-5 | ||

| ISO Classe 6-7 | ||

| ISO Classe 8-9 | ||

| Par utilisateur final | Fabrication pharmaceutique | |

| R&D et production biotechnologique | ||

| Fabrication de dispositifs médicaux | ||

| Hôpitaux et établissements de soins de santé | ||

| Fabrication de semi-conducteurs | ||

| Micro-électronique et optique | ||

| Transformation alimentaire et des boissons | ||

| Aérospatial et défense | ||

| Fabrication automobile et de batteries | ||

| Autres utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays-Bas | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Asie du Sud-Est | ||

| Taïwan | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Pays du Conseil de coopération du Golfe | |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché de la technologie de salle blanche ?

Le marché a atteint 10,04 milliards USD en 2025 et est en passe d'atteindre 14,16 milliards USD d'ici 2030 à un TCAC de 7,11 %.

Quel segment croît le plus rapidement dans le marché de la technologie de salle blanche ?

La fabrication de semi-conducteurs enregistre le TCAC le plus élevé de 8,7 % jusqu'en 2030, stimulée par le financement du CHIPS Act et la demande de puces IA.

Pourquoi les salles blanches modulaires gagnent-elles en popularité ?

Les suites modulaires à parois rigides et mobiles réduisent le temps d'installation jusqu'à 60 % et s'alignent avec les objectifs de durabilité grâce aux structures réutilisables et aux déchets de matériaux réduits.

Comment les réglementations PFAS affectent-elles les opérations de salle blanche ?

L'élimination progressive des matériaux fluorés entraîne des augmentations de coût à deux chiffres pour les filtres HEPA et ULPA, augmentant les budgets de consommables à court terme.

Quelle région mène la croissance du marché de la technologie de salle blanche ?

L'Asie-Pacifique enregistre un TCAC de 7,6 % jusqu'en 2030, propulsée par de gros investissements dans la fabrication de semi-conducteurs et de batteries en Chine, Taïwan, et Corée du Sud.

Quel niveau de classification voit la plus forte hausse de demande ?

Les salles ISO 1-3 pour les nœuds de semi-conducteurs avancés et la recherche quantique montrent le TCAC le plus rapide de 8,4 % en raison de leurs seuils de particules ultra-bas.

Dernière mise à jour de la page le: