Taille et part de marché de l'industrie chinoise du gaming

Analyse du marché de l'industrie chinoise du gaming par Mordor Intelligence

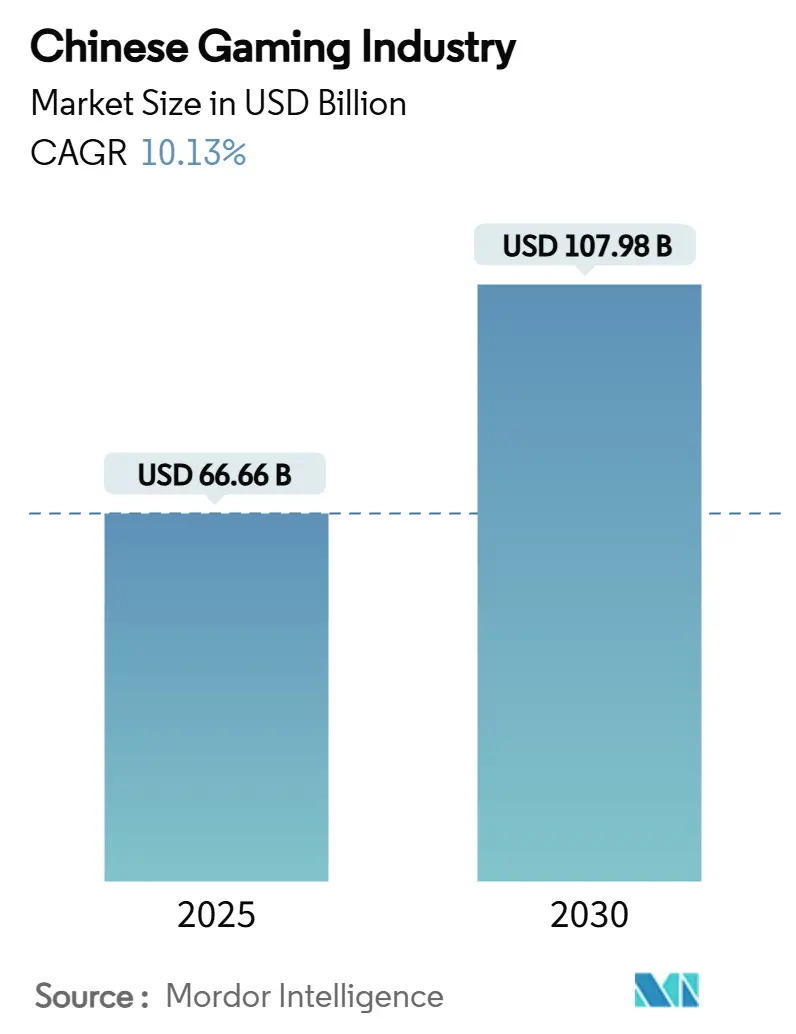

La taille du marché chinois du gaming est estimée à 66,66 milliards USD en 2025 et devrait atteindre 107,98 milliards USD d'ici 2030, progressant à un TCAC de 10,13% sur 2025-2030. La forte demande domestique, la pénétration croissante de la 5G et l'assouplissement réglementaire constant soutiennent l'expansion. Les titres mobiles dominent les dépenses, mais les sorties console s'accélèrent alors que les consommateurs recherchent des expériences premium axées sur l'histoire. Les pilotes de yuan numérique réduisent les frictions de paiement et ouvrent de nouvelles voies de monétisation, tandis que les studios locaux exploitent la mythologie chinoise pour construire une propriété intellectuelle mondialement résonnante. Les parrainages esports, en particulier des marques de biens de consommation courante, approfondissent l'engagement et diversifient les revenus. Pendant ce temps, les ventes internationales croissent à deux chiffres alors que les éditeurs leaders lancent du contenu culturellement adapté à l'étranger.

Points clés du rapport

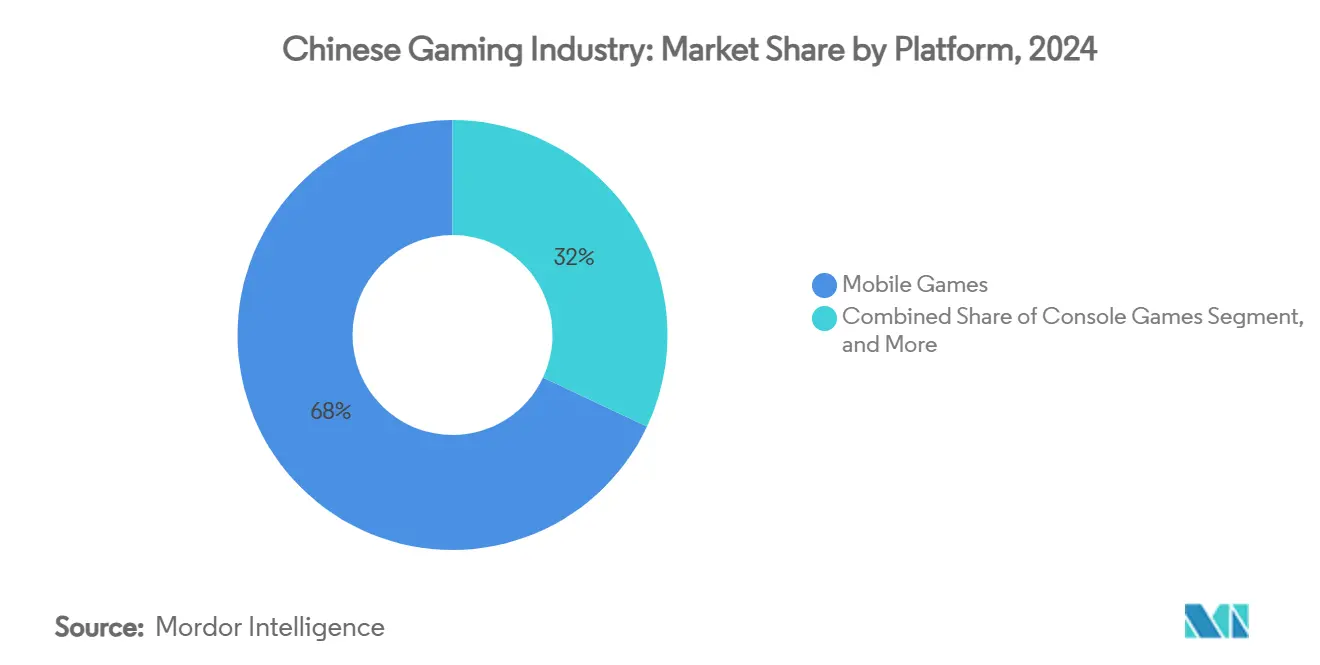

- Par plateforme de jeu, les titres mobiles ont capturé 68% de part de revenus en 2024 ; le gaming console devrait croître à un TCAC de 14% jusqu'en 2030 China Audio-Video and Numérique Publishing Association.

- Par modèle de revenus, le free-to-play détenait 54% de la part du marché chinois du gaming en 2024, tandis que les services d'abonnement montrent la trajectoire de croissance la plus rapide à 24% TCAC jusqu'en 2030 J.P. Morgan.

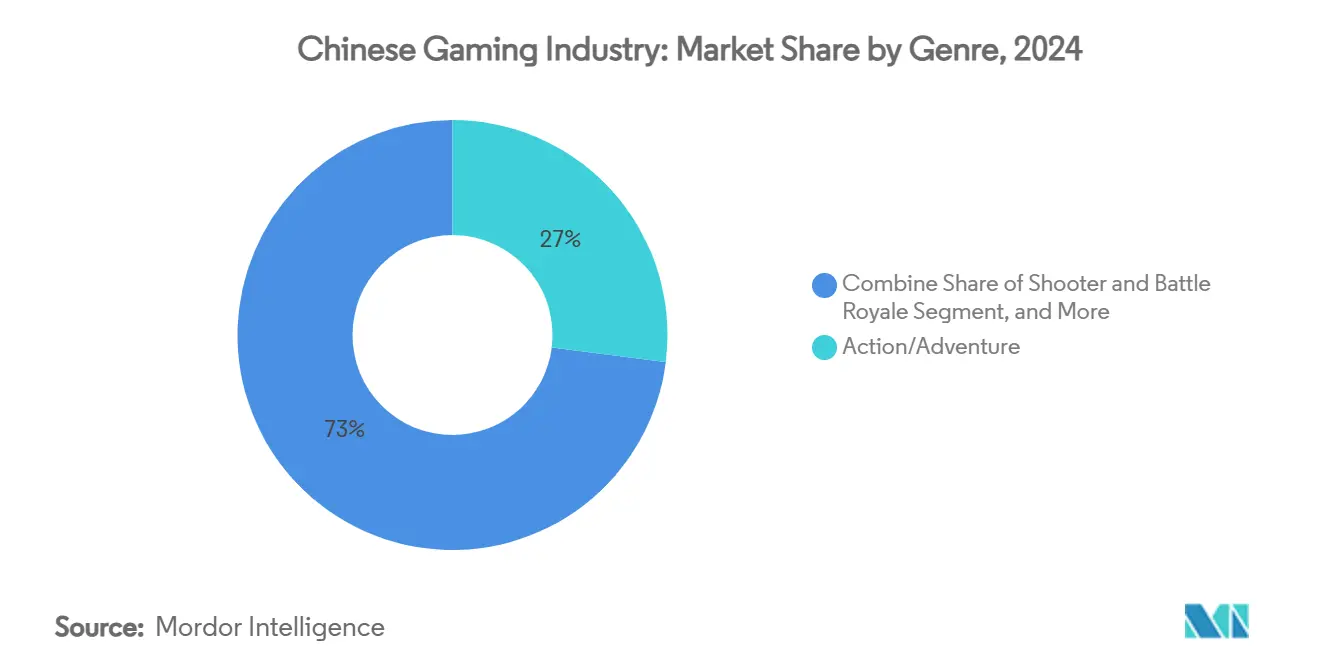

- Par genre, l'action/aventure commandait 27% de la taille du marché chinois du gaming en 2024 ; la catégorie "autres" est prévue augmenter à un TCAC de 18% entre 2025-2030 BBC.

- Par âge des joueurs, la cohorte 18-35 menait avec 38% de contribution aux revenus en 2024 ; le segment des moins de 18 ans devrait grimper à un TCAC de 12% jusqu'en 2030 malgré les limites de temps de jeu

Tendances et insights du marché de l'industrie chinoise du gaming

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Déploiement 5G stimulant le jeu à faible latence | +1.90% | Provinces de niveau 1 et côtières | Long terme (≥ 4 ans) |

| Poussée des parrainages esports | +1.40% | National, centres à Shanghai et Chengdu | Moyen terme (2-4 ans) |

| Yuan numérique dans les micro-paiements | +1.10% | Corridors de Chine continentale et Hong Kong | Moyen terme (2-4 ans) |

| Exportations de PI culturelle | +0.90% | États-Unis, Japon, Corée du Sud | Long terme (≥ 4 ans) |

| Démographie jeune et technophile | +0.80% | National, plus fort dans les centres urbains | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Déploiement 5G stimulant le jeu à faible latence

La Chine un terminé 2024 avec plus de 800 millions de connexions 5G, représentant 45% de toutes les lignes mobiles. La latence ultra-faible supporte maintenant les shooters compétitifs et les titres multijoueurs en temps réel qui nécessitaient auparavant des réseaux de niveau PC. Les opérateurs projettent que la 5G ajoutera 260 milliards USD au PIB national d'ici 2030, élargissant les pools de revenus disponibles pour les dépenses de jeu. Le quadruplement anticipé du trafic de données mobiles encourage davantage les développeurs à introduire des graphiques de qualité console sur smartphones. Les partenariats de rendu cloud, tels que l'investissement de miHoYo dans Well-Link Technologies, aident à surmonter les limites des appareils et élargissent la base d'utilisateurs adressable.

Poussée des parrainages esports

La scène esports domestique est entrée dans les portefeuilles publicitaires mainstream après qu'Edward Gaming ait généré 690 000 USD avec les skins d'armes Valorant seules Esports Advocate. Les marques ciblant les consommateurs Gen-Z affluents voient les streams de tournois comme des médias rentables avec une conversion élevée. La ligue dédiée VALORANT Champions Tour de Chine, lancée en 2024 avec dix équipes partenaires, souligne le soutien institutionnel Esports Insider. Gagner le championnat du monde 2024 un élevé le profil des équipes locales à l'international, attirant de nouveaux sponsors des boissons, vêtements et électronique personnelle.

Yuan numérique dans les micro-paiements

À mi-2023, les transactions e-CNY cumulées ont dépassé 250 milliards USD Clyde & Co. Les partenariats entre la Banque populaire de Chine et des plateformes comme WeChat Pay suppriment les frais de réseau de cartes, permettant aux éditeurs de conserver une plus grande part de revenus. Aux 19e Jeux asiatiques, les athlètes ont utilisé des portefeuilles e-CNY pour payer des marchandises liées aux jeux en secondes, validant la facilité d'utilisation. La fonctionnalité de portefeuille transfrontalier testée à Hong Kong présente un modèle pour les dépenses touristiques transparentes sur les titres chinois.

Exportations de PI culturelle stimulant l'adoption outre-mer

Les studios tissent le folklore, les thèmes wuxia et les épopées historiques dans des mécaniques modernes, créant des franchises qui résonnent chez eux et à l'étranger. Les équipes de localisation adaptent les arcs narratifs aux sensibilités régionales, et les partenariats avec des distributeurs étrangers rationalisent la conformité. Les sorties réussies établissent des revenus de licence à long terme et renforcent les initiatives de soft-power.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Approbations de contenu basées sur quotas | −1.6% | National ; risque plus élevé pour la PI étrangère | Court terme (≤ 2 ans) |

| Pénuries de GPU de services cloud | −1.0% | Demande de pointe nationale | Court terme (≤ 2 ans) |

| Coûts d'acquisition d'utilisateurs croissants | −0.7% | Réseaux publicitaires majeurs ; villes de niveau 1 | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Approbations de contenu basées sur quotas

L'Administration nationale de la presse et de l'édition restreint les octrois de licences mensuelles, repoussant les calendriers de sortie pour les développeurs domestiques et étrangers. Les arrêts soudains fin 2023 ont perturbé la confiance des éditeurs et révélé le besoin de calendriers plus clairs. Les studios étrangers dépendent maintenant de partenaires locaux pour ajuster les intrigues, renommer les personnages et révéler les chances des loot-box. L'incertitude rogne environ 1,6 points de pourcentage de la trajectoire de croissance du marché chinois du gaming.

Pénuries de GPU de services cloud

La demande mondiale pour l'entraînement IA et le minage de cryptomonnaies resserre l'offre de puces ray-tracing qui alimentent le cloud gaming haut de gamme. Les fournisseurs de services rapportent des baisses de performance pendant les vacances du Nouvel An lunaire et les lancements blockbuster. Les pics de latence résultants peuvent éroder la rétention des joueurs, en particulier pour les genres compétitifs, poussant les grands éditeurs à co-investir dans la capacité des centres de données[2]Ericsson, "Cloud Gaming Report 2024," ericsson.com .

Analyse de segment

Par plateforme de jeu : Force mobile testée par l'attrait croissant des consoles

Les logiciels mobiles ont généré 238,2 milliards CNY (32,7 milliards USD) en 2024, égalant 68% de la taille du marché chinois du gaming. Les plans 5G abordables, la large possession de téléphones et les magasins d'applications curés maintiennent l'engagement élevé, tandis que les live-operations adaptées aux fêtes nationales étendent les cycles de jeu. Néanmoins, les coûts d'acquisition d'utilisateurs continuent d'augmenter, poussant les studios à expérimenter avec des écosystèmes cross-play qui mélangent l'accès mobile, PC et console. Les revenus console restent plus petits mais sont projetés progresser à un TCAC de 14% jusqu'en 2030, le plus rapide de toute catégorie de plateforme. L'assouplissement des droits d'importation de matériel et le streaming cloud abaissent les barrières d'entrée, et les ménages aux revenus disponibles croissants voient les consoles comme des centres de divertissement partagés. Les tendances divergentes suggèrent que les consoles vont grignoter la dominance mobile, mais le marché chinois du gaming restera mobile-first à travers la décennie.

La croissance de l'adoption des consoles remodèle les stratégies de contenu. Les lancements premium reçoivent maintenant des ports PC simultanés pour maximiser l'audience, et les éditeurs regroupent des skins exclusives pour récompenser les early adopters. Les essais basés sur le cloud permettent aux joueurs indécis d'échantillonner des expériences haute fidélité sans coûts de matériel initiaux, soutenant des entonnoirs de conversion plus larges. Les détaillants à Shanghai et Guangzhou rapportent un trafic piétonnier plus élevé pour les appareils de nouvelle génération pendant les festivals de shopping, confirmant un changement graduel mais constant vers le jeu salon.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle de revenus : Les abonnements défient la primauté du free-to-play

Les titres free-to-play détenaient 54% de la part du marché chinois du gaming en 2024 alors que les hits evergreen affinaient les rotations de season-pass et d'objets cosmétiques. Pourtant, l'examen des mécaniques gacha par les décideurs politiques et l'appétit d'un public mature pour des expériences complètes encouragent des formats de facturation alternatifs. Les pass d'abonnement regroupent les bibliothèques legacy avec les sorties day-one et offrent des sauvegardes cloud cross-device, délivrant une valeur perçue contre les dépenses micro-transaction imprévisibles. Les estimations de marché signalent un TCAC de mi-vingtaine pour les revenus d'abonnement, bien au-dessus de la croissance globale du secteur, le positionnant comme un challenger crédible aux modèles supportés par la publicité et free-to-play.

Les éditeurs revisitent aussi la tarification buy-to-play, en particulier pour les aventures d'action axées sur l'histoire qui mettent en valeur le folklore domestique. L'intégration avec le yuan numérique réduit les frictions de paiement et supporte la tarification étagée pour les éditions deluxe, rendant le contenu premium accessible à un spectre de revenus plus large. Les plus petites équipes expérimentant avec des prix forfaitaires bénéficient d'un flux de trésorerie prévisible, tandis que les firmes plus grandes intègrent les avantages d'abonnement dans des écosystèmes de fidélité couvrant vidéo, musique et communautés sociales.

Par genre : L'action-aventure ancre les revenus au milieu des expériences hybrides

Les titres action-aventure ont commandé 27% des dépenses 2024 et restent le genre phare pour la narration culturelle. Les développeurs emploient des cinématiques motion-capture et des partitions orchestrales pour élever les valeurs de production, renforçant le statut du genre comme référence de divertissement. Les tie-ins cross-media avec les studios de cinéma et attractions de parcs thématiques amplifient le potentiel de merchandising et allongent les cycles de vie de franchise. Pendant ce temps, les genres hybrides qui fusionnent survie, déduction sociale et mécaniques idle prolifèrent sur les super-apps, abaissant le risque de développement et atteignant des dizaines de millions de joueurs occasionnels. L'espace expérimental diversifie le marché chinois du gaming et défie les incumbents de défendre le temps d'écran avec l'innovation continue.

Les shooters roguelike et jeux de fête qui s'adaptent aux courtes sessions mobiles gagnent en traction parmi les navetteurs dans les systèmes de transport métropolitain. Les battlers idle compétitifs permettent le jeu asynchrone, soulageant la pression temporelle sur les démographies plus âgées. Les développeurs collectent des données de comportement utilisateur pour affiner les patchs d'équilibrage et season passes, exploitant l'analytique pour maintenir la rétention élevée. Dans ce climat, l'action-aventure reste l'ancre de revenus, mais les hybrides expérimentaux façonnent les préférences futures et les priorités d'investissement technologique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par groupe d'âge des joueurs : Les jeunes adultes mènent les dépenses tandis que les mineurs se développent le plus rapidement

Les joueurs âgés de 18-35 ont généré la plus grande part de revenus en 2024, reflétant la hausse des revenus urbains et la normalisation du gaming comme loisir mainstream. Les expériences coopératives, événements esports live et communautés d'influenceurs renforcent la fidélité parmi cette cohorte. La croissance de l'emploi professionnel augmente aussi la demande pour des titres riches en narration qui délivrent une pause cinématographique des routines quotidiennes.

Le segment des moins de 18 ans enregistre l'expansion la plus rapide malgré les plafonds de temps de jeu mandatés. Les parents gravitent vers les bacs à sable éducatifs et outils de créativité qui s'alignent avec les objectifs curriculaires. Les fabricants de matériel intègrent la vérification de nom réel et tableaux de bord parentaux pour se conformer à la réglementation tout en préservant l'engagement. Sur la période de prévision, le contenu qui mûrit alongside ces jeunes utilisateurs est susceptible de composer la valeur à vie et d'augmenter la taille du marché chinois du gaming à long terme.

Analyse géographique

Les revenus domestiques ont atteint 44,8 milliards USD en 2024, représentant 35,2% des dépenses de jeu mondiales. Shanghai, Beijing et Guangzhou fonctionnent comme centres de développement et esports, accueillant des conventions phares qui attirent des centaines de milliers de participants. Les provinces côtières affichent une dépense moyenne par utilisateur plus élevée, tandis que les régions intérieures enregistrent une croissance plus rapide des joueurs alors que l'adoption des smartphones augmente.

Les ventes internationales ont grimpé de 13,4% année sur année à 18,6 milliards CNY (2,55 milliards USD) en 2024 avec les États-Unis, le Japon et la Corée du Sud comme destinations principales [3]China Audio-Video and Numérique Publishing Association, "Chinese Gaming industrie Annual Conference 2025," capda.org.cn . Les équipes de localisation adaptent les mécaniques aux standards de classification d'âge étrangers, et les partenariats avec les éditeurs régionaux aident à naviguer les canaux de distribution. Les narratives basées sur la mythologie résonnent dans les marchés asiatiques, tandis que les collaborations super-héros stimulent la traction en Amérique du Nord.

Les projets gouvernementaux 5G ont élevé la couverture réseau à 83% de la population fin 2023 [1] GSMA, "The Mobile Economy China 2024," gsma.com . L'amélioration de la connectivité rurale réduit les écarts de gameplay urbain-rural et déverrouille une nouvelle demande dans les provinces occidentales. Les offices de tourisme locaux exploitent les décors de jeu pour le marketing de destination, organisant des festivals thématiques qui stimulent les économies régionales. Ces dynamiques géographiques soulignent l'empreinte inégale mais expansive du marché chinois du gaming.

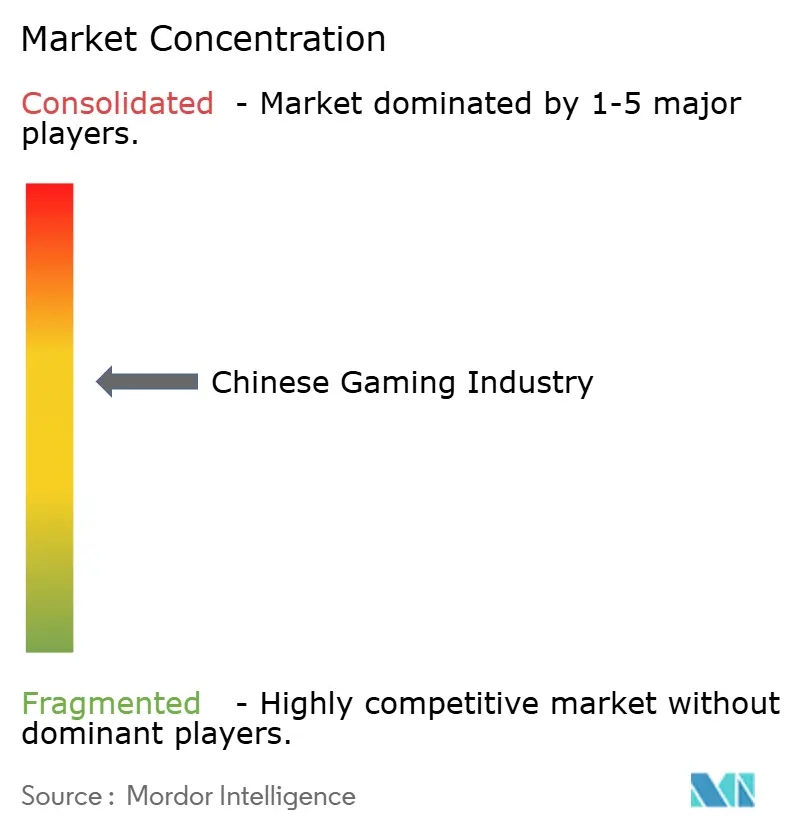

Paysage concurrentiel

Tencent reste le plus grand éditeur domestique par revenus, suivi de NetEase, tous deux exploitant une expertise profonde des live-services et de vastes écosystèmes sociaux. Le pivot récent de Tencent vers des participations de contrôle dans des studios indépendants signale une poussée pour une possession plus complète de propriété intellectuelle. NetEase investit dans les motifs culturels traditionnels pour satisfaire les directives de contenu et différencier son catalogue.

Les studios montants comme miHoYo et Game Science réduisent l'écart en se concentrant sur l'excellence à titre unique et en intégrant la technologie cloud pour gérer la demande de pointe. Leur succès démontre que l'innovation ciblée peut défier les incumbents même dans une arène dépendante de l'échelle. Les éditeurs intègrent de plus en plus des thèmes patriotiques et fonctionnalités de responsabilité sociale d'entreprise pour s'aligner avec les régulateurs et construire la bonne volonté parmi les parents.

Les pénuries de matériel poussent l'intégration verticale alors que les firmes leaders co-financent les expansions de centres de données avec des partenaires télécoms. Les barrières techniques résultantes élèvent les exigences en capital pour les nouveaux entrants, consolidant l'influence parmi le tier supérieur. Néanmoins, les studios de taille moyenne gagnent en visibilité grâce au marketing d'influenceur et à l'engagement de communauté niche, maintenant la pression concurrentielle vivante au sein du marché chinois du gaming.

Leaders de l'industrie de l'industrie chinoise du gaming

-

Tencent Holdings Ltd.

-

NetEase Inc.

-

Shanghai miHoYo Réseau Technology Co. Ltd.

-

Perfect World Co. Ltd.

-

37 Interactive Entertainment

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : L'industrie gaming de Chine un enregistré un chiffre d'affaires record 2024 de 325,8 milliards CNY (44,8 milliards USD)

- Avril 2025 : La Chine un approuvé 127 nouveaux jeux, avec Path of Exile: Ascension de Tencent Games parmi les approbations.

Portée du rapport de l'industrie chinoise du gaming

Le gaming chinois est défini comme jouer à des jeux électroniques menés à travers multiples moyens, tels que ordinateurs, téléphones mobiles, consoles, ou autres médiums ensemble. Il y un une prévalence croissante de connexions internet haut débit, en particulier dans les économies émergentes, rendant le jeu en ligne pratique pour plus de personnes ces dernières années. La portée de recherche englobe la segmentation par types de jeu, tels que consoles, navigateurs PC, et jeux mobiles.

Les tailles et prévisions de marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Jeux mobiles |

| Jeux PC (téléchargés/boîte et navigateur) |

| Jeux console |

| Cloud gaming |

| Gaming VR/AR |

| Free-to-Play (F2P) |

| Pay-to-Play / Premium |

| Abonnement et Game-Pass |

| Action/Aventure |

| Shooter et Battle Royale |

| Jeu de rôle (RPG/MMORPG) |

| Sports et course |

| Autres |

| <18 ans |

| 18-35 ans |

| 36-50 ans |

| >50 ans |

| Par plateforme de jeu | Jeux mobiles |

| Jeux PC (téléchargés/boîte et navigateur) | |

| Jeux console | |

| Cloud gaming | |

| Gaming VR/AR | |

| Par modèle de revenus | Free-to-Play (F2P) |

| Pay-to-Play / Premium | |

| Abonnement et Game-Pass | |

| Par genre | Action/Aventure |

| Shooter et Battle Royale | |

| Jeu de rôle (RPG/MMORPG) | |

| Sports et course | |

| Autres | |

| Par groupe d'âge des joueurs | <18 ans |

| 18-35 ans | |

| 36-50 ans | |

| >50 ans |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché chinois du gaming ?

La taille du marché chinois du gaming un atteint 66,66 milliards USD en 2025 et devrait croître à 107,98 milliards USD d'ici 2030 à un TCAC de 10,13%

Quel segment de plateforme se développe le plus rapidement ?

Le gaming console devrait enregistrer un TCAC de 14% de 2025 à 2030, dépassant les autres plateformes alors que les titres domestiques premium attirent des dépenses ménagères plus élevées.

Comment la 5G influence-t-elle la croissance du gaming ?

Plus de 800 millions de connexions 5G délivrent des réseaux stables et à faible latence qui permettent le jeu multijoueur compétitif et supportent des graphiques de qualité console sur smartphone

Quel impact les quotas d'approbation ont-ils sur les lancements de jeux étrangers ?

Les plafonds de licences mensuelles peuvent retarder les sorties et rogner la croissance du marché d'environ 1,6 points de pourcentage, poussant les développeurs étrangers à s'associer avec des firmes locales et adapter le contenu aux directives politiques

Qui sont les entreprises leaders sur le marché chinois du gaming ?

Tencent et NetEase commandent les plus grandes parts, tandis que des studios à croissance rapide comme miHoYo et Game Science défient leur dominance grâce au développement IP focalisé et à l'investissement dans l'infrastructure cloud.

Dernière mise à jour de la page le: