Analyse du marché canadien de lemballage en papier

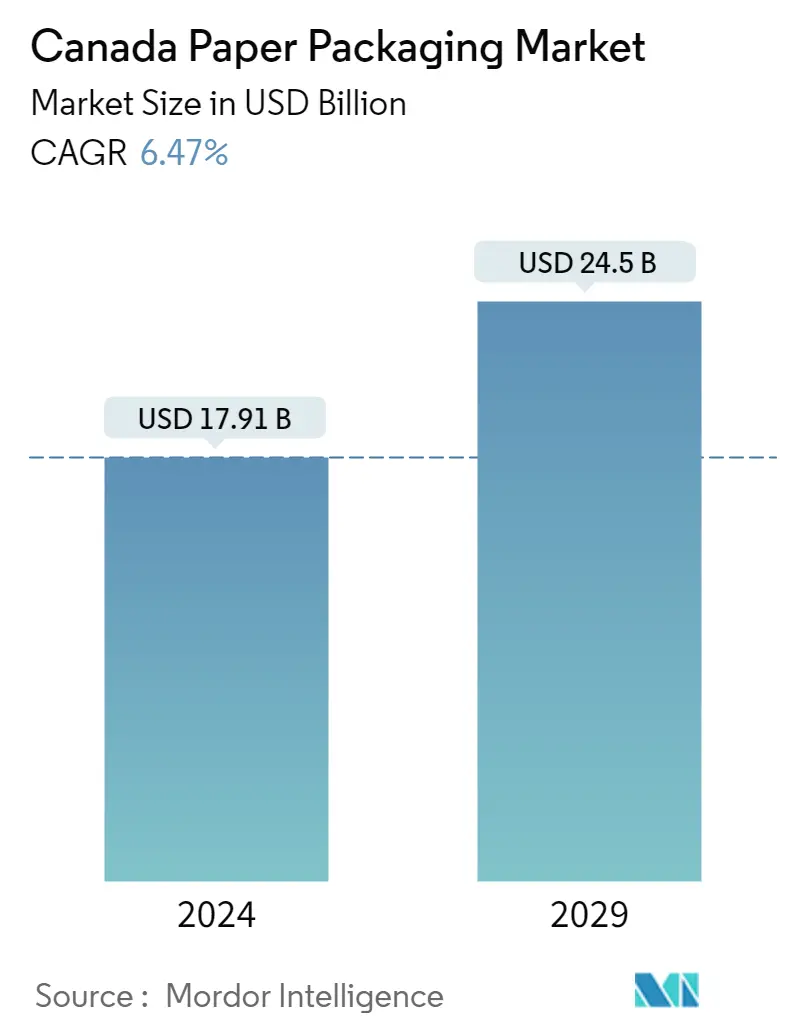

La taille du marché canadien de lemballage en papier est estimée à 17,91 milliards USD en 2024 et devrait atteindre 24,5 milliards USD dici 2029, avec une croissance de 6,47 % au cours de la période de prévision (2024-2029).

L'expansion de l'emballage en papier au Canada est alimentée par la durabilité, les technologies innovantes et la croissance des économies. Les consommateurs choisissent les emballages en carton facilement recyclables plutôt que les emballages en étain ou en plastique en raison de limportance croissante accordée à la durabilité. Les emballages en papier deviendront probablement une alternative réalisable et rentable dans tout le pays à mesure que le besoin du marché en emballages conviviaux et en protection améliorée des produits augmente.

- L'acceptation de la demande d'emballages biodégradables comme alternative au plastique devrait accroître la croissance du marché au Canada. Chaque année, les Canadiens jettent 3 millions de tonnes de déchets plastiques, dont seulement 9 % sont recyclés. La grande majorité du plastique finit dans les décharges et environ 29 000 tonnes se retrouvent dans lenvironnement naturel. Avec la demande croissante de solutions biodégradables, les emballages en papier devraient émerger comme un concurrent important du segment existant des solutions plastiques qui domine actuellement le marché étudié.

- Le marché croissant du commerce électronique dans le pays crée une demande particulière de produits en carton ondulé et en papier, notamment de la part des acteurs du transport et de la logistique. L'emballage à base de papier constitue une méthode adaptable et rentable pour transporter, protéger et conserver de nombreux produits.

- De plus, les aliments et les boissons constituent l'un des principaux marchés au Canada, et l'utilisation d'emballages à base de papier augmente naturellement. Par exemple, au Canada, le lait, les jus, les boissons énergisantes, etc., sont devenus de plus en plus populaires parmi les milléniaux et la prochaine génération en raison d'une conscience croissante de leur santé et d'une prise de conscience croissante des risques associés à une consommation excessive de sucreries, de sodas gazeux et de boissons sucrées artificielles.. Les consommateurs canadiens choisissent d'acheter des briques de lait plutôt que des bouteilles en verre ou en plastique pour des raisons de respect de l'environnement et de rentabilité des cartons par rapport aux bouteilles en verre ou en plastique.

- À mesure que la pandémie de COVID-19 sest propagée et que son impact humanitaire sest accru, les entreprises qui aident à répondre aux nécessités, comme la fourniture sécurisée de nourriture et dautres produits vitaux aux clients, ont été de plus en plus touchées au Canada. Pendant la pandémie de COVID-19, les fabricants de papier ont subi des pertes importantes en raison de la pénurie de matières premières et de la perturbation des chaînes dapprovisionnement. La pandémie de coronavirus a déjà provoqué des baisses substantielles pour certaines solutions demballage tout en accélérant la croissance dautres, comme les emballages dexpédition pour le commerce électronique, devenant rapidement une bouée de sauvetage dans cette nouvelle ère.

Tendances du marché canadien de lemballage en papier

La demande croissante demballages respectueux de lenvironnement stimule le marché

- Les consommateurs sont récemment devenus plus conscients des conséquences environnementales des grandes quantités de déchets plastiques, en particulier des déchets plastiques à usage unique. La demande accrue darticles biodégradables, fabriqués à partir de sous-produits de produits existants et nincluant pas de plastique, résulte dun mouvement sociétal encourageant les gens à être plus consciencieux quant à leur consommation de plastique.

- Le renforcement des lois environnementales devrait stimuler la demande demballages en papier au cours de la période projetée. À mesure que les règles environnementales deviennent plus strictes, la demande demballages écologiques fabriqués à partir de matériaux recyclés et biodégradables est susceptible daugmenter.

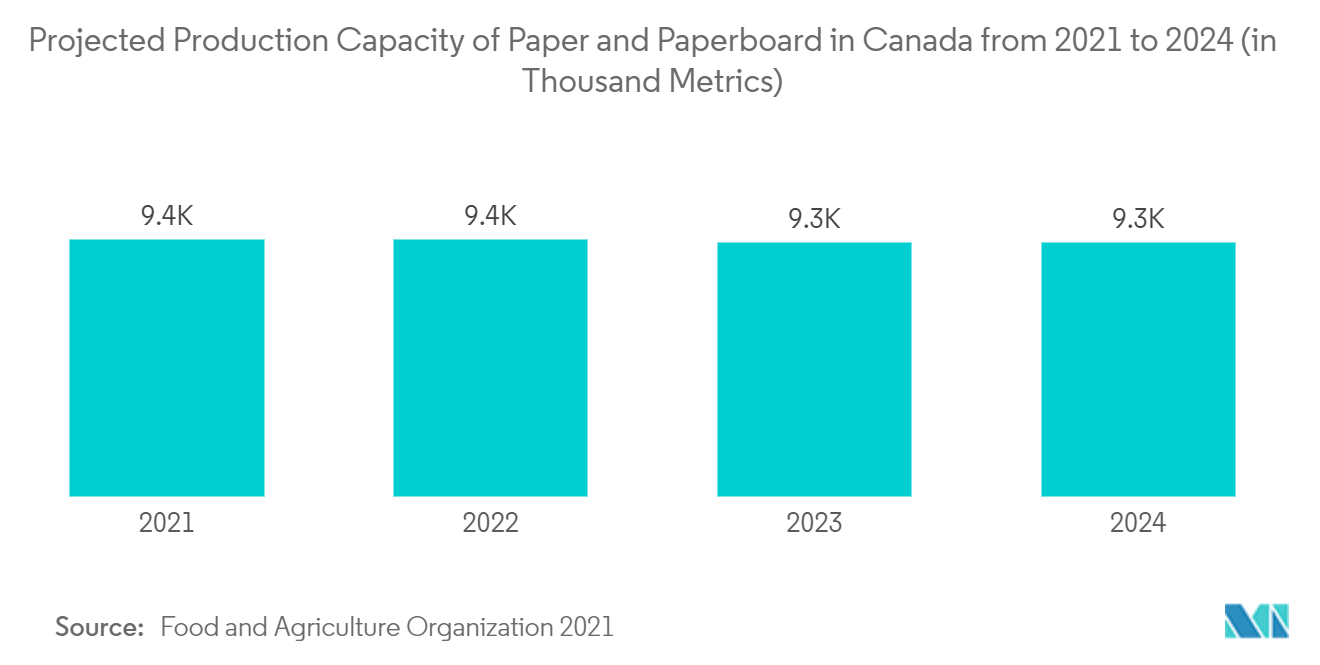

- Récemment, selon l'Organisation des Nations Unies pour l'alimentation et l'agriculture (FAO), la capacité de production de papier et de carton du Canada était de 10,57 millions de tonnes métriques et, en 2024, elle devrait atteindre 10,62 millions de tonnes métriques. De plus, l'Association des produits forestiers du Canada (APFC) donne la parole aux producteurs canadiens de bois, de pâte et de papier à l'échelle nationale et internationale dans les affaires gouvernementales, commerciales et environnementales.

- Selon une enquête menée par le Paper and Paperboard Packaging Environmental Council (PPEC) en juillet 2022, le gouvernement fédéral a lancé deux consultations liées à la lutte contre la pollution par les plastiques, notamment l'élaboration de règles d'étiquetage pour la recyclabilité et la compostabilité et l'élaboration d'un registre fédéral des plastiques. Les documents d'orientation du gouvernement pour la sélection d'alternatives fournissent des informations sur la manière de s'éloigner des articles interdits, suggérant que les plastiques pourraient être réduits en utilisant d'autres matériaux, notamment le bois, le papier et la fibre de pâte moulée. Des entreprises telles que PG, Carlsberg, Amazon et dautres ont toutes récemment fait des annonces concernant des changements dans certains de leurs emballages, avec une nette évolution vers les emballages à base de papier.

- Les emballages du e-commerce deviennent plus protecteurs, mais aussi plus efficaces, pour garantir la qualité de ses fournisseurs à ses clients. Maintenant que de plus en plus de cartons arrivent à la porte des magasins plutôt qu'en magasin, le secteur compte sur davantage de cartons pour suivre le rythme du recyclage. Le commerce électronique devient une opportunité de croissance importante et à forte croissance pour le marché de lemballage en carton ondulé jusquen 2023, selon The Future of Corrugated Packaging 2023. Les ventes au détail du commerce électronique ont continué daugmenter, offrant un potentiel important aux fournisseurs demballages en papier. Ces facteurs stimulent le marché des emballages écologiques à travers le pays.

Besoin croissant demballages en papier dans lindustrie des boissons

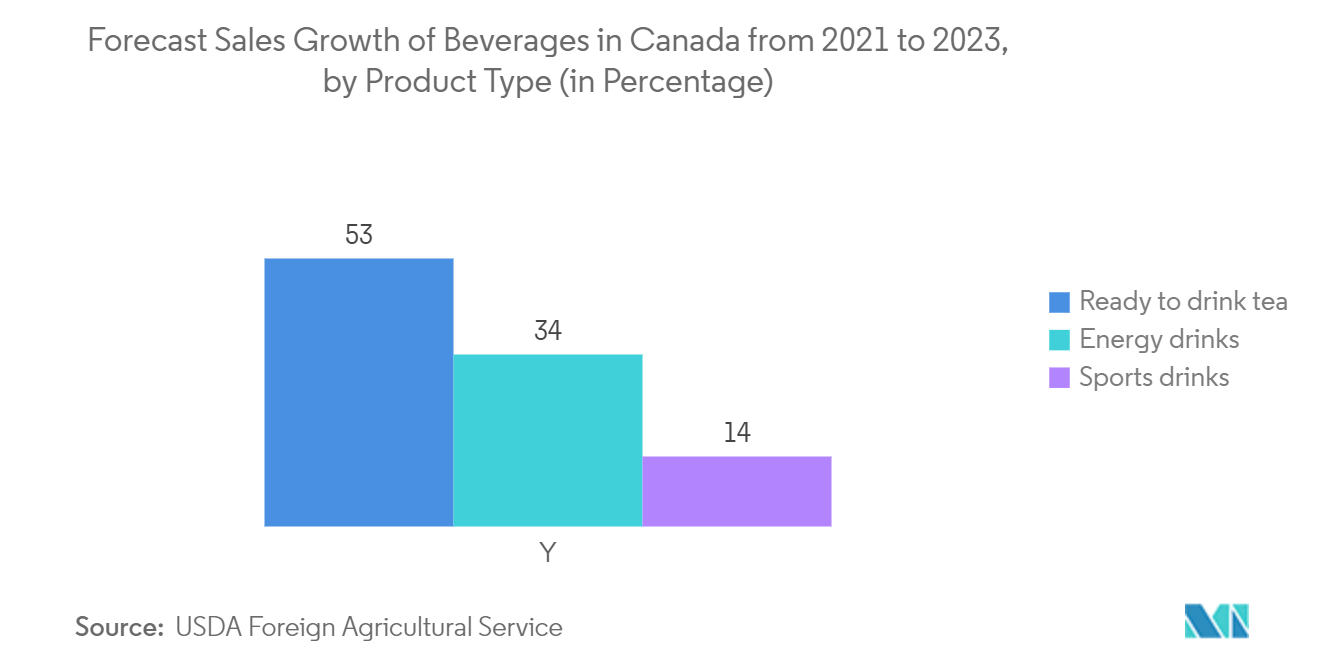

- Au Canada, le lait, les jus, les boissons énergisantes, etc., sont devenus de plus en plus populaires parmi les milléniaux et la prochaine génération en raison d'une conscience croissante de la santé et d'une prise de conscience croissante des risques associés à une consommation excessive de sucreries, de sodas gazeux et de boissons sucrées artificielles.

- La production laitière au Canada a augmenté au fil des années. La plupart des consommateurs au Canada choisissent d'acheter des briques de lait plutôt que des bouteilles en verre ou en plastique pour des raisons de respect de l'environnement et de rentabilité des briques par rapport aux bouteilles en verre ou en plastique. De plus, la consommation de boissons gazeuses a considérablement diminué au cours des cinq dernières années, en grande partie à cause du vieillissement de la population canadienne.

- Selon Statistique Canada, la consommation de boissons gazeuses chez les adultes diminue fortement avec l'âge. Au Canada, les taux d'obésité chez les adultes ont augmenté au cours de la dernière décennie et, comme l'obésité est liée au diabète, à l'hypertension artérielle, aux problèmes osseux et articulaires et à d'autres problèmes médicaux, de nombreux consommateurs se soucient de leur santé depuis quelques années. , limitant leur consommation de boissons gazeuses. Cela a donné naissance à la consommation de jus de fruits et dautres boissons saines telles que les boissons énergisantes et les boissons pour sportifs, ce qui stimule la croissance du marché étudié pour lemballage de ces boissons.

- De plus, en avril 2021, Solenis a lancé une nouvelle plateforme en ligne pour aider les propriétaires de marques grand public et les transformateurs d'emballages à proposer des formulations durables pour les emballages de restauration rapide, le carton ondulé, les gobelets à usage unique et d'autres éléments d'emballage d'aliments et de boissons. De telles innovations des entreprises tireront parti du marché des produits en papier destinés aux boissons dans le pays.

- Au cours des dernières années, les entreprises alimentaires ont annoncé ou déployé de nouvelles innovations en matière d'emballage visant à remplacer complètement les plastiques par des matériaux moins nocifs pour l'environnement comme le papier. Citons récemment la collaboration de Kraft Heinz avec Pulpex sur des bouteilles de ketchup créées à partir de pâte de bois à 100 % et les pots de yaourt à base de papier de Chobani.

Aperçu du marché canadien de l'emballage en papier

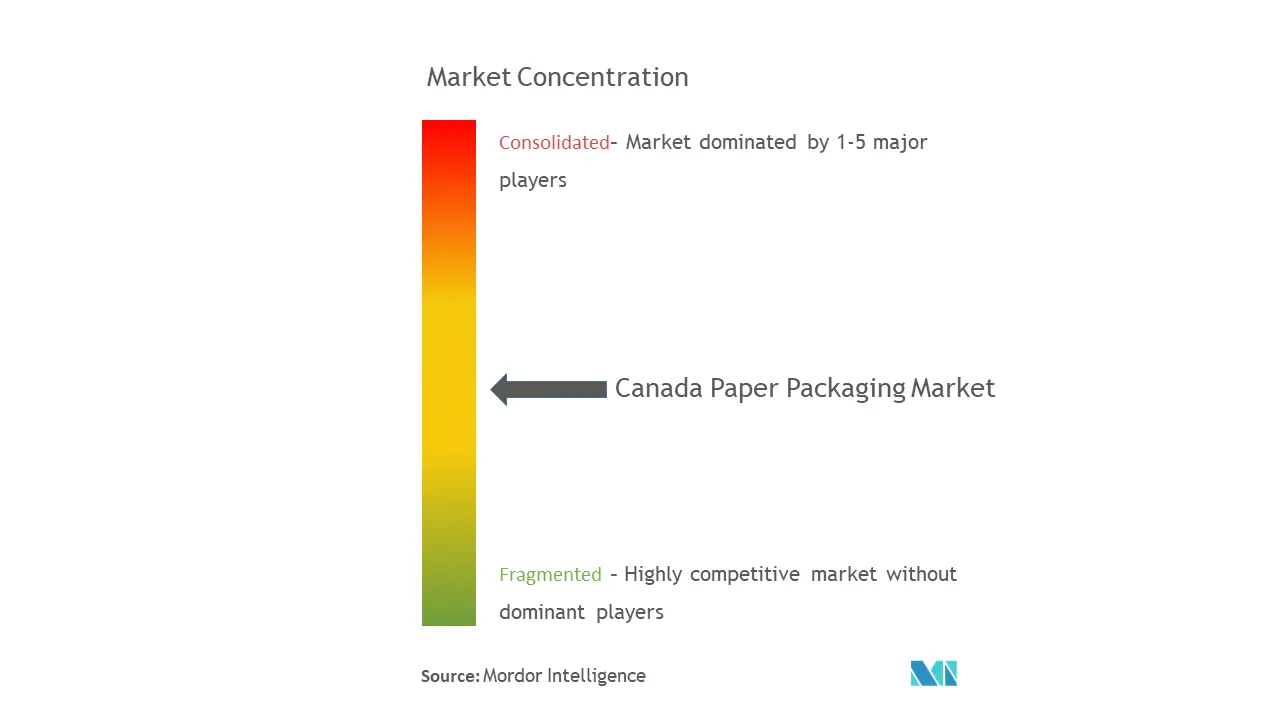

Le marché canadien de lemballage en papier est partiellement fragmenté. Certains des principaux acteurs du marché sont Tetra Pak, Maritime Paper Products Ltd., Graphic Packaging International, LLC, Sappi Limited, Advance Paper Box Ltd. et Rengo Co., Ltd. Les acteurs du marché se concentrent sur les innovations, des fusions ou des acquisitions pour renforcer la présence de leur marque dans le pays.

En avril 2022 - Domtar a annoncé un partenariat à long terme avec la réserve naturelle du Canada, parallèlement à la signature de l'un des plus importants accords de conservation des terres privées au monde. La grande région privée de l'Ontario couvrant 1 450 kilomètres carrés de forêt du nord, gérée pour approvisionner en bois l'usine de pâtes et papiers de Domtar, est maintenant gérée par l'Agence canadienne de conservation de la nature (CCN) à des fins de recherche et de conservation.

En juillet 2021, Cardiff Products Corporation a ouvert sa nouvelle usine de cofabrication aseptique à London, en Ontario. L'entreprise a signé un accord de partenariat avec Tetra Pack pour équiper entièrement ses installations avec les solutions d'emballage de Tetra PPack, telles que les cartons recyclables.

Leaders du marché canadien de lemballage en papier

Tetra Pak

Sappi Limited

Maritime Paper Products Ltd.

Graphic Packaging International, LLC

Advance Paper Box Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché canadien de lemballage en papier

- Octobre 2022 - Nestlé Confectionery a annoncé l'une des principales innovations en matière d'emballage pour deux de ses marques, Quality Street et KitKat. Dans une première dans sa catégorie, Quality Street passera à des emballages en papier recyclable pour ses bonbons emballés sous forme torsadée. En remplaçant la double couche de papier d'aluminium et de cellulose par un emballage en papier, Quality Wrap supprime plus de deux milliards de matériaux d'emballage de la chaîne d'approvisionnement de la marque.

- Janvier 2021 - Tetra Pak a lancé une nouvelle approche d'innovation collaborative avec les principaux fabricants de carton pour répondre aux problèmes de durabilité de l'industrie de l'emballage alimentaire. Le modèle opérationnel conventionnel de la chaîne dapprovisionnement linéaire a changé et un nouveau modèle décosystème de partenaires émerge dans lequel lensemble du secteur collabore étroitement.

Segmentation de lindustrie canadienne de lemballage en papier

Le marché étudie les revenus générés par la vente de produits demballage en papier, tels que les boîtes pliantes et les boîtes en carton ondulé, dans diverses applications considérées dans le cadre du champ dapplication. Le marché suit la valeur de consommation des produits demballage en papier dans le pays. Lanalyse est basée sur les informations sur le marché recueillies grâce à des recherches secondaires et primaires. Le marché couvre également les principaux facteurs ayant un impact sur la croissance du marché canadien de lemballage en papier en termes de moteurs et de contraintes.

Le marché canadien de lemballage en papier est segmenté par produit (boîte en carton ondulé, carton pliant, papier kraft) et par industrie (alimentation, boissons, soins à domicile et personnels, soins de santé, produits électriques). Les tailles du marché et les prévisions concernant la valeur (en millions de dollars) pour tous les segments ci-dessus sont fournies.

| Boîte en carton ondulé |

| Carton pliant |

| Papier kraft |

| Autres types (emballages en papier flexibles, cartons de liquides, etc.) |

| Nourriture |

| Boissons |

| Soins à domicile et personnels |

| Soins de santé |

| Produits électriques |

| Autres secteurs |

| Par produit | Boîte en carton ondulé |

| Carton pliant | |

| Papier kraft | |

| Autres types (emballages en papier flexibles, cartons de liquides, etc.) | |

| Par industrie | Nourriture |

| Boissons | |

| Soins à domicile et personnels | |

| Soins de santé | |

| Produits électriques | |

| Autres secteurs |

FAQ sur les études de marché sur les emballages en papier au Canada

Quelle est la taille du marché canadien de lemballage en papier ?

La taille du marché canadien de lemballage en papier devrait atteindre 17,91 milliards USD en 2024 et croître à un TCAC de 6,47 % pour atteindre 24,50 milliards USD dici 2029.

Quelle est la taille actuelle du marché canadien de lemballage en papier ?

En 2024, la taille du marché canadien de lemballage en papier devrait atteindre 17,91 milliards USD.

Qui sont les principaux acteurs du marché canadien de lemballage en papier ?

Tetra Pak, Sappi Limited, Maritime Paper Products Ltd., Graphic Packaging International, LLC, Advance Paper Box Ltd. sont les principales entreprises opérant sur le marché canadien de lemballage en papier.

Quelles années couvre ce marché canadien de lemballage en papier et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché canadien de lemballage en papier était estimée à 16,82 milliards USD. Le rapport couvre la taille historique du marché de lemballage en papier au Canada pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage en papier au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'emballage en papier au Canada

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage en papier au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lemballage en papier au Canada comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.