Taille et part du marché des fournitures hospitalières du Canada

Analyse du marché des fournitures hospitalières du Canada par Mordor Intelligence

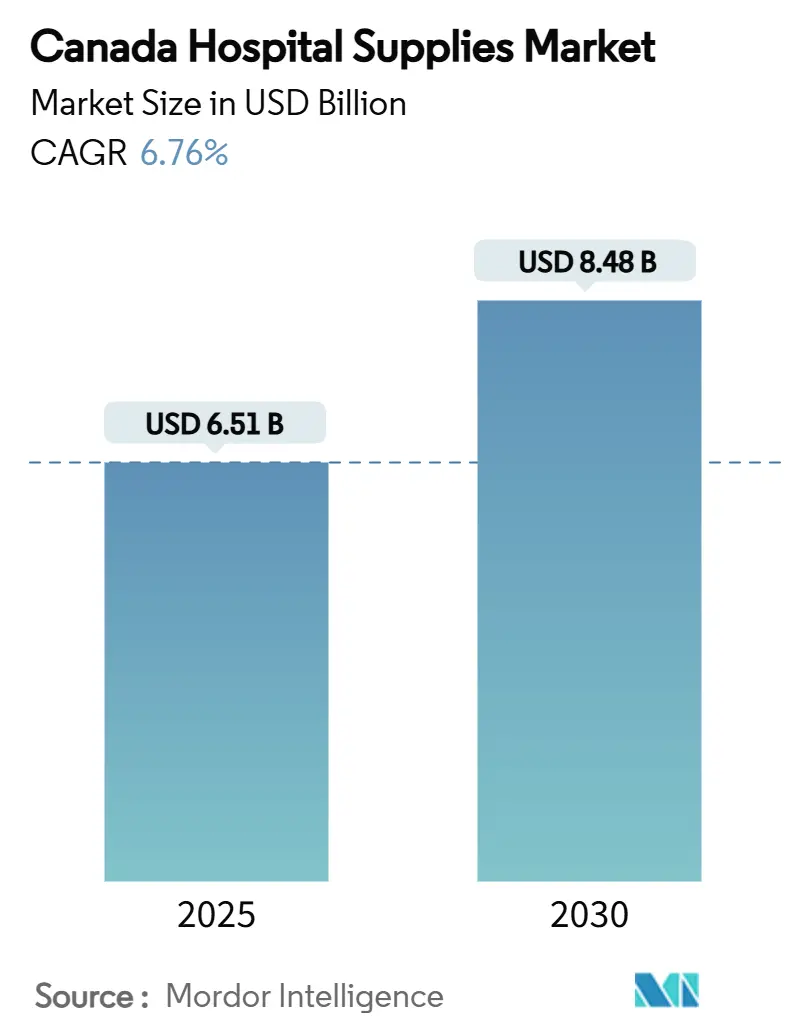

La taille du marché des fournitures hospitalières du Canada est estimée à 6,51 milliards USD en 2025, et devrait atteindre 8,48 milliards USD d'ici 2030, à un TCAC de 6,76 % pendant la période de prévision (2025-2030).

L'expansion de la taille du marché dépasse la croissance globale des dépenses de santé et s'appuie sur de solides programmes d'investissement gouvernementaux, une adoption technologique rapide et une augmentation des volumes chirurgicaux. Les projets d'infrastructure provinciaux d'une valeur de plus de 80 milliards CAD (58,3 milliards USD) ouvrent des opportunités d'approvisionnement, tandis que le vieillissement démographique redéfinit la demande de produits vers les aides à la mobilité, les consommables de soins chroniques et la surveillance avancée des patients. Les percées technologiques - de la stérilisation à basse température aux équipements de salle d'opération connectés - élargissent les gammes de produits et augmentent les prix de vente moyens. Parallèlement, les fournisseurs multinationaux approfondissent les partenariats locaux pour sécuriser des contrats à long terme alors que les hôpitaux renforcent leurs objectifs de durabilité et leurs exigences de conformité.

Points clés du rapport

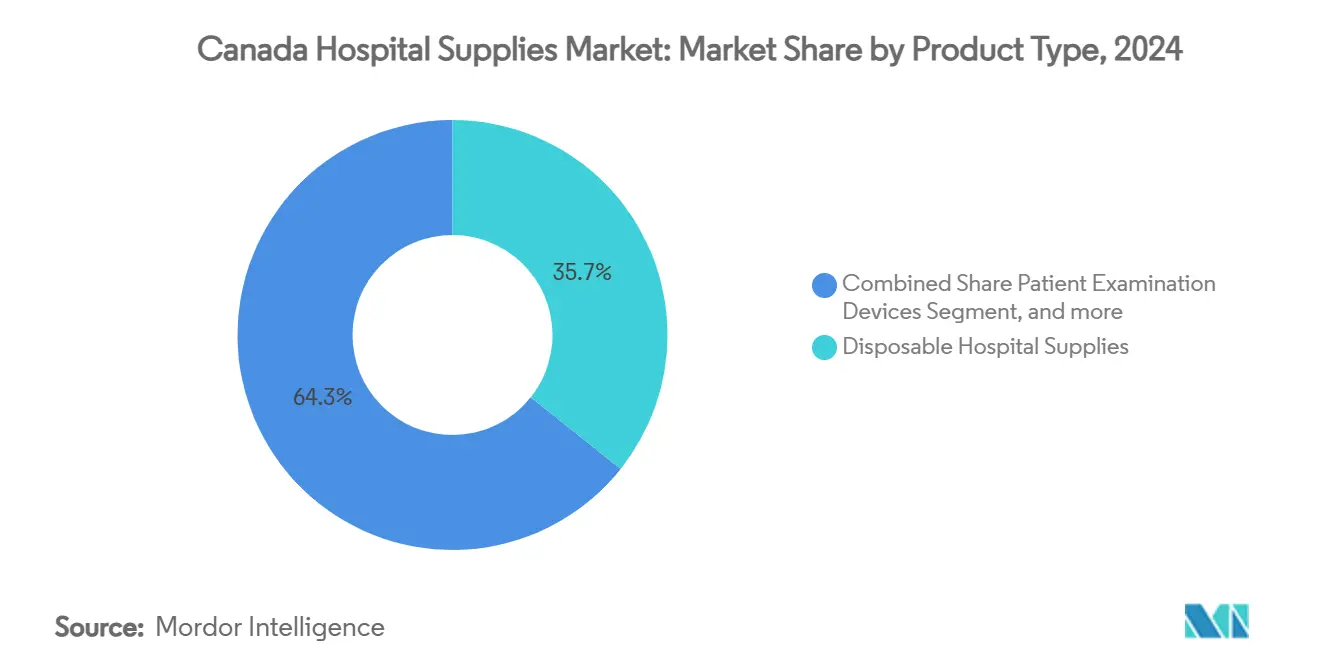

- Par type de produit, les fournitures jetables ont dominé avec 35,69 % de part de revenus en 2024 ; l'équipement de stérilisation devrait progresser à un TCAC de 8,64 % jusqu'en 2030.

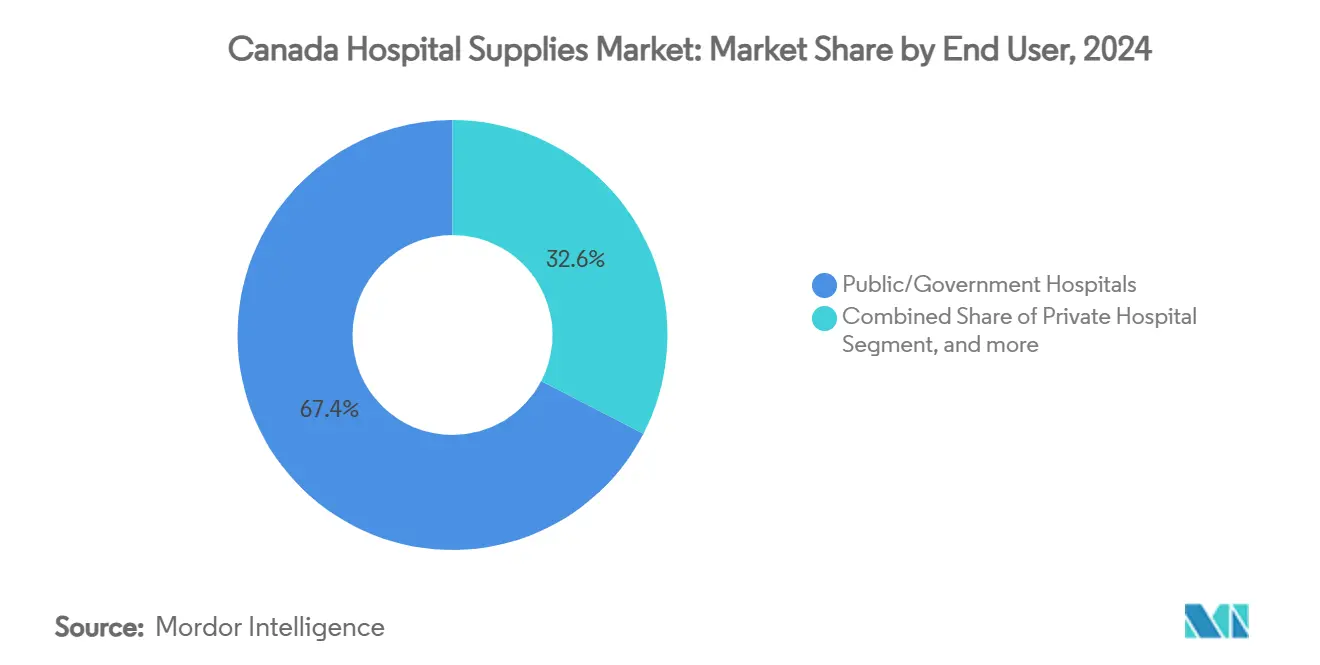

- Par utilisateur final, les hôpitaux publics ont commandé 67,41 % de la part de marché des fournitures hospitalières du Canada en 2024, tandis que les centres chirurgicaux spécialisés et ambulatoires devraient croître à un TCAC de 7,91 % jusqu'en 2030.

Tendances et perspectives du marché des fournitures hospitalières du Canada

Analyse d'impact des facteurs moteurs

| Facteur moteur du marché | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Expansion rapide du pipeline d'infrastructure hospitalière | +1.8% | Ontario, Québec, Colombie-Britannique, Saskatchewan | Moyen terme (2-4 ans) |

| Augmentation de la population gériatrique et des admissions hospitalières | +1.5% | Centres urbains nationaux | Long terme (≥ 4 ans) |

| Avancées technologiques dans les fournitures hospitalières | +2.0% | National, adoption précoce dans les grands hôpitaux urbains | Moyen terme (2-4 ans) |

| Augmentation du volume chirurgical dans la région | +1.5% | Provinces avec des arriérés chirurgicaux | Court terme (≤ 2 ans) |

| Dépenses gouvernementales de santé et couverture universelle | +0.9% | National | Court terme (≤2 ans) |

| Focus sur le contrôle des infections et la durabilité | +1.0% | National, fort dans les hôpitaux tertiaires | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Expansion rapide du pipeline d'infrastructure hospitalière

Plus de 80 milliards CAD (58,3 milliards USD) de programmes d'investissement provinciaux sont en cours ou approuvés, l'Ontario allouant 56 milliards CAD (40,8 milliards USD) pour de nouveaux hôpitaux et 3 000 lits supplémentaires. Le nouvel hôpital St. Paul's de Colombie-Britannique ajoutera à lui seul 548 lits d'ici 2027. Ces constructions augmentent l'approvisionnement de base pour tout, des instruments chirurgicaux aux consoles d'imagerie diagnostique, à mesure que de nouveaux départements entrent en service. Les calendriers de projets sont échelonnés, créant une courbe de demande continue que les fournisseurs peuvent cibler pour des contrats récurrents. Les mandats de construction verte stimulent également les ventes de stérilisateurs écoénergétiques et de consommables à faible gaspillage alors que les installations poursuivent les normes LEED et réduisent les coûts d'exploitation.[1]Ministère des Finances de l'Ontario, 'Construire un Ontario fort', Budget de l'Ontario 2025, ontario.ca

Augmentation de la population gériatrique et des admissions hospitalières

Les personnes âgées augmenteront de 68 % entre 2017 et 2037, passant de 6,2 millions à 10,4 millions de personnes. Les Canadiens âgés génèrent déjà une utilisation disproportionnée : 482,63 admissions hospitalières pour 1 000 résidents en résidence assistée comparé à des taux beaucoup plus bas chez les jeunes adultes. Les hôpitaux achètent donc plus d'aides à la mobilité pour la prévention des chutes, de matelas anti-escarres et de pansements pour plaies chroniques. Les systèmes intégrés de surveillance des patients avec des écrans plus grands et des fonctions d'alerte à distance gagnent également du terrain alors que les cliniciens gèrent des cas multimorbides complexes.[2]Statistique Canada, 'Utilisation des soins de santé des Canadiens âgés, 2019/2020', statcan.gc.ca

Avancées technologiques dans les fournitures hospitalières

Le marché des fournitures hospitalières du Canada absorbe rapidement les chariots d'imagerie compatibles IA, les pompes à perfusion connectées et les stérilisateurs au peroxyde d'hydrogène à basse température. Le système AMSCO 600 de STERIS occupe 40 % moins d'espace au sol et offre jusqu'à cinq fois le débit des unités à vapeur précédentes, un attrait majeur pour les hôpitaux urbains confrontés aux contraintes d'espace. L'adoption par Toronto General de la plateforme robotique da Vinci un élargi la demande auxiliaire pour les champs de visualisation 3D, les instruments laparoscopiques articulés et les kits d'accès à port unique. Ces catégories haut de gamme portent des prix unitaires 2 à 3 fois plus élevés que les équivalents conventionnels, amplifiant la croissance des revenus.[3]STERIS Corporation, 'Stérilisateur à vapeur série AMSCO 600', steris.com

Augmentation du volume chirurgical dans la région

Le débit chirurgical un rebondi à 2,33 millions de procédures en 2023-2024, un bond de 4,9 % d'une année sur l'autre alors que les arriérés pandémiques se résorbaient. Les interventions orthopédiques devraient grimper de 17,7 % entre 2020 et 2027, tandis que les cas ophtalmiques pourraient bondir de 27,7 % dans la même fenêtre. La résurgence du volume augmente la consommation de trocarts à usage unique, de sutures de précision et de champs antimicrobiens, et accélère le renouvellement d'articles très usés tels que les lames endoscopiques et les cartouches d'agrafage.

Analyse d'impact des contraintes

| Contrainte du marché | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Émergence des services de soins à domicile | -0.8% | Zones urbaines avec des réseaux de soins à domicile robustes | Moyen terme (2-4 ans) |

| Cadre réglementaire strict | -0.2% | National | Long terme (≥ 4 ans) |

| Sensibilité aux prix et contraintes budgétaires | -0.5% | National, prononcé dans les petits hôpitaux | Court terme (≤ 2 ans) |

| Vulnérabilités de la chaîne d'approvisionnement | -0.4% | National, accentué dans les régions éloignées | Court à moyen terme (≤ 3 ans) |

| Source: Mordor Intelligence | |||

Émergence des services de soins à domicile

Le programme fédéral Vieillir dans la dignité canalise 5,4 milliards CAD (3,9 milliards USD) dans la capacité de soins à domicile, offrant aux patients atteints de maladies chroniques des alternatives viables aux séjours hospitaliers prolongés. Les kits de surveillance à distance des patients, les pompes de thérapie par pression négative pour les plaies et les concentrateurs d'oxygène portables sont maintenant stockés par les distributeurs de santé à domicile. Ce changement détourne la demande des formats exclusivement hospitaliers tels que les contenants d'aspiration à gros volume et les stations de télémétrie fixes. Les fournisseurs qui manquent de gammes de produits grand public risquent de perdre des parts de marché alors que la prise de décision d'achat se décentralise des bureaux d'approvisionnement hospitaliers vers les agences communautaires.

Cadre réglementaire strict

Les fabricants doivent naviguer les autorisations de Classe I-IV sous le Règlement sur les instruments médicaux (DORS/98-282) plus les nouvelles règles de signalement de rappel en vigueur en janvier 2025. Les dispositifs dotés d'IA font face à une ambiguïté supplémentaire car le Canada manque d'un cadre d'évaluation comparable au DTAC du Royaume-Uni. Les cycles d'examen prolongés élèvent les exigences de fonds de roulement et peuvent retarder les lancements commerciaux de six à neuf mois. Les petits innovateurs peuvent reporter l'entrée ou s'associer avec des détenteurs de licence établis, ralentissant le renouvellement concurrentiel et contraignant la diversité d'approvisionnement.

Analyse par segment

Par type de produit : les jetables dominent tandis que les dispositifs de stérilisation s'accélèrent

Les consommables jetables ont généré 35,69 % des revenus de 2024, reflétant les priorités de contrôle des infections qui ont pris de l'urgence pendant la pandémie. La taille du marché des fournitures hospitalières du Canada pour les jetables équivalait à 2,32 milliards USD en 2024 et suit un TCAC de 6,3 % jusqu'en 2030. Les normes provinciales renforcées de contrôle des infections et l'effort pour réduire la main-d'œuvre de retraitement orientent les acheteurs vers les kits de procédure à usage unique, les canules et les blouses barrières. L'attribution fédérale de 42 millions CAD (30,6 millions USD) pour construire une nouvelle usine de gants en nitrile en Ontario souligne le soutien politique pour la capacité de fabrication nationale, qui atténue les primes de risque d'importation pendant les perturbations d'approvisionnement.

L'équipement de stérilisation et de désinfection est la poche de croissance remarquable, prévu pour avancer à 8,64 % annuellement. Les hôpitaux retirent les unités à vapeur héritées en faveur des systèmes plasma à basse température et peroxyde d'hydrogène vaporisé qui protègent les endoscopes sensibles à la chaleur et les instruments ophtalmiques. Les budgets d'investissement sont également réservés pour les autoclaves avec modules IoT qui s'intègrent aux dossiers de santé électroniques pour automatiser la validation des cycles. En conséquence, la part de marché des fournitures hospitalières du Canada pour les dispositifs de stérilisation devrait grimper de 12,8 % en 2024 à près de 15 % d'ici 2030. Les catégories de produits de niveau intermédiaire - dispositifs d'examen des patients, tables d'opération et aides à la mobilité - continuent une croissance respectable à un chiffre moyen, soutenue par l'augmentation des volumes ambulatoires et la demande gériatrique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les hôpitaux publics mènent, les centres spécialisés se développent le plus rapidement

Les institutions publiques ont consommé 67,41 % des revenus sectoriels en 2024, se traduisant par une taille de marché des fournitures hospitalières du Canada de 4,39 milliards USD. La couverture universelle et les budgets globaux concentrent le pouvoir d'achat au sein des alliances d'approvisionnement provinciales, permettant des contrats d'achat en gros qui privilégient les certifications de qualité et les scores de durabilité des fournisseurs. Les coûts élevés des heures supplémentaires infirmières et du personnel d'agence ont incité les administrateurs à adopter des articles à usage patient unique pour réduire le risque de contamination croisée et raccourcir les cycles de nettoyage.

Les centres chirurgicaux spécialisés et ambulatoires, bien qu'ils représentent moins de 10 % des dépenses de 2024, devraient afficher un TCAC de 7,91 % jusqu'en 2030. Les centres orthopédiques et ophtalmiques de jour contractent directement avec les fournisseurs pour des packs d'instruments groupés et des consommables compatibles robotiques, souvent à des marges plus élevées que les appels d'offres publics. Les hôpitaux privés demeurent un ensemble de clients petit mais croissant avec une demande liée à l'assurance financée par l'employeur pour les services hors du panier universel. Les établissements de soins de longue durée et de réadaptation sécurisent des volumes d'approvisionnement stables dans les produits de mobilité et de prévention des blessures de pression alors que la cohorte des plus de 65 ans s'élargit.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Ontario ancre le marché des fournitures hospitalières du Canada avec sa population dense et un pipeline d'infrastructure de santé de 56 milliards CAD (40,8 milliards USD). Le réaménagement de Trillium Health Partners ajoutera à lui seul 2 400 lits médico-chirurgicaux d'ici 2029, augmentant la demande annuelle pour les moniteurs, les ensembles IV et les matériaux de fermeture de plaies. Le réseau d'approvisionnement intégré de l'Ontario s'appuie sur des accords de fournisseur attitré pluriannuels, fournissant des garanties de volume qui attirent les fabricants mondiaux.

La Colombie-Britannique présente le TCAC le plus rapide, soutenu par 6,4 milliards USD de nouvelles installations prévues pour construction en 2025-2026. Des projets comme le nouvel hôpital St. Paul's présenteront des systèmes HVAC de bâtiment intelligent qui intègrent le traitement stérile et les fonctions de gestion énergétique, stimulant l'approvisionnement de dispositifs intégrés à capteurs et de consommables éco-certifiés.

Les provinces des Prairies ajoutent collectivement de l'élan grâce aux améliorations d'hôpitaux ruraux. La poussée d'infrastructure du Canada atlantique mise en évidence par l'expansion de 5,1 milliards USD du Centre des sciences de la santé Queen Elizabeth II d'Halifax élargit la couverture du marché dans des régions historiquement mal desservies. Les exigences de dispositifs se concentrent sur les chariots télé-USI et l'emballage d'approvisionnement résistant au climat adapté à la logistique côtière.

Paysage concurrentiel

Les acteurs diversifiés mondiaux dominent le niveau supérieur du marché des fournitures hospitalières du Canada, avec Johnson & Johnson, Medtronic et Stryker tirant parti de catalogues larges pour remporter des contrats à l'échelle du système. Boston Scientific un enregistré 16,9 % de croissance des ventes au Canada et en Amérique latine en 2024, reflétant l'intégration réussie de sa gamme d'endoscopie à usage unique et des technologies à élution de médicaments dans les formulaires provinciaux. L'intégration verticale isole ces fournisseurs des pénuries de composants et donne aux hôpitaux confiance dans le support du cycle de vie.

La durabilité est devenue un différenciateur clé. Zimmer Biomet, Boston Scientific et Stryker se sont publiquement engagés à des émissions nettes zéro portées 1 et 2 d'ici 2030, influençant les comités d'achat qui doivent respecter les mandats d'approvisionnement vert provinciaux. Les programmes de reprise de produits pour le recyclage d'outils chirurgicaux sont un levier concurrentiel notable alors que les hôpitaux poursuivent des objectifs de détournement des déchets.

Les fusions-acquisitions stratégiques restent actives. L'entrée de DAS Health en 2024 via l'acquisition d'un intégrateur de technologies de santé canadien souligne l'intérêt transfrontalier pour les offres groupées dispositif-et-logiciel. Les alliances de fournisseurs avec les consortiums de construction sur les projets de conception-construction, comme l'hôpital Peter Gilgan Mississauga, cimentent davantage les engagements d'approvisionnement d'équipement précoces.

Leaders de l'industrie des fournitures hospitalières du Canada

Boston Scientific Corporation

McKesson Corporation

Baxter Canada

3M Canada

GE Healthcare Canada

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Un consortium international s'est vu attribuer un contrat de 5,1 milliards USD pour diriger l'expansion du Centre des sciences de la santé Queen Elizabeth II à Halifax, Nouvelle-Écosse. Ce projet d'infrastructure majeur marque l'une des expansions hospitalières les plus importantes de l'histoire canadienne et souligne le rôle croissant des partenariats mondiaux dans la livraison d'infrastructure de santé complexe. Le projet améliorera significativement la capacité de soins de santé dans la région atlantique, soutenant des services médicaux avancés et des soins aux patients améliorés pour les années à venir.

- Février 2025 : La Colombie-Britannique verra plus de 6,4 milliards USD en nouvelle construction hospitalière commençant en 2025, avec des projets supplémentaires s'étendant jusqu'en 2026. Cette initiative fait partie de l'engagement du gouvernement NPD provincial à améliorer l'accès et la capacité des soins de santé en construisant ou améliorant 30 projets d'hôpitaux et d'installations de santé, 11 centres de soins de longue durée et 4 centres de cancer dans cinq régions de santé. L'effort à grande échelle vise à moderniser le système de santé de la province, réduire les temps d'attente des patients et se préparer à la croissance future de la population et aux demandes de soins de santé.

- Juillet 2024 : ED+PCL Healthcare Partners, une coentreprise entre EllisDon (Mississauga, ON) et PCL Construction (Edmonton, AB), un initié la préparation du site pour ce qui est présenté comme le plus grand hôpital du Canada - l'hôpital Peter Gilgan Mississauga en Ontario. Ce projet transformateur inclura le premier centre de santé dédié aux femmes et enfants de l'Ontario, élargissant significativement la capacité de soins spécialisés dans la région. Ce développement signale une demande future substantielle pour l'infrastructure hospitalière, l'équipement médical et les fournitures cliniques, et devrait impacter positivement le marché canadien des fournitures hospitalières à travers des opportunités d'approvisionnement accrues et des besoins opérationnels à long terme.

Portée du rapport sur le marché des fournitures hospitalières du Canada

Selon la portée du rapport, les fournitures hospitalières incluent tous les produits d'utilité médicale qui servent à la fois le patient et le professionnel médical avec l'infrastructure hospitalière et améliorent le réseau et le transport entre hôpitaux. Celles-ci incluent l'équipement hospitalier, l'aide aux patients, l'équipement de mobilité et les fournitures hospitalières jetables de stérilisation. Le marché des fournitures hospitalières du Canada est segmenté par type de produit (dispositifs d'examen des patients, équipement de salle d'opération, aides à la mobilité et équipement de transport, équipement de stérilisation et de désinfection, fournitures hospitalières jetables, et seringues et aiguilles). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositifs d'examen des patients |

| Équipement de salle d'opération |

| Aides à la mobilité et équipement de transport |

| Équipement de stérilisation et de désinfection |

| Fournitures hospitalières jetables |

| Seringues et aiguilles |

| Autres types de produits |

| Hôpitaux publics/gouvernementaux |

| Hôpitaux privés |

| Centres chirurgicaux spécialisés et ambulatoires |

| Hôpitaux de soins de longue durée et de réadaptation |

| Par type de produit | Dispositifs d'examen des patients |

| Équipement de salle d'opération | |

| Aides à la mobilité et équipement de transport | |

| Équipement de stérilisation et de désinfection | |

| Fournitures hospitalières jetables | |

| Seringues et aiguilles | |

| Autres types de produits | |

| Par utilisateur final | Hôpitaux publics/gouvernementaux |

| Hôpitaux privés | |

| Centres chirurgicaux spécialisés et ambulatoires | |

| Hôpitaux de soins de longue durée et de réadaptation |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des fournitures hospitalières du Canada ?

Le marché est évalué à 6,51 milliards USD en 2025 et devrait atteindre 8,48 milliards USD d'ici 2030.

Quelle catégorie de produit croît le plus rapidement ?

L'équipement de stérilisation et de désinfection devrait croître à un TCAC de 8,64 %, surpassant toutes les autres catégories.

Pourquoi les hôpitaux publics dominent-ils les achats ?

Le modèle de couverture universelle du Canada canalise 67,41 % des dépenses à travers les hôpitaux financés publiquement, concentrant le pouvoir d'approvisionnement dans les alliances d'approvisionnement provinciales.

Comment le vieillissement démographique influence-t-il la demande ?

Une hausse de 68 % de la population âgée d'ici 2037 augmente les achats d'aides à la mobilité, de pansements de soins des plaies et de systèmes de surveillance axés sur la gériatrie.

Quels changements réglementaires les fournisseurs doivent-ils surveiller ?

Les amendements de janvier 2025 au Règlement sur les instruments médicaux élargissent les définitions de rappel et ajoutent des devoirs de signalement, augmentant la complexité de conformité pour les fabricants.

Dernière mise à jour de la page le: