Taille et part du marché de la banque de détail du Brésil

Analyse du marché de la banque de détail du Brésil par Mordor Intelligence

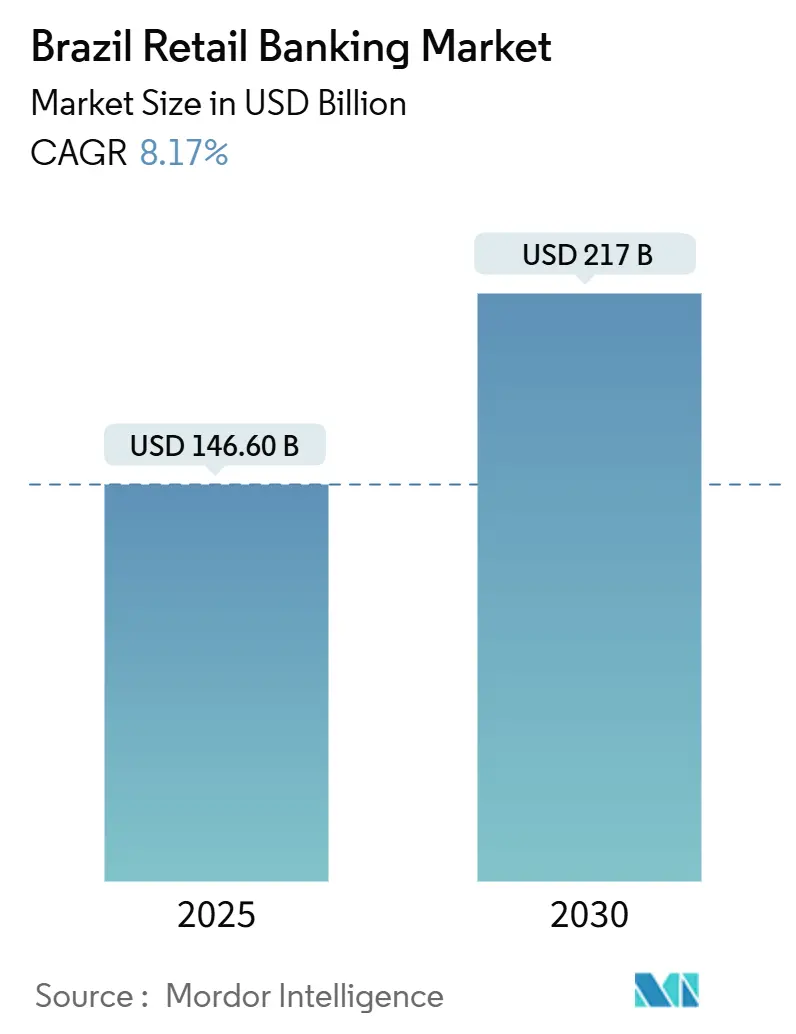

La taille du marché de la banque de détail du Brésil s'élève à 146,6 milliards USD en 2025 et devrait atteindre 217,0 milliards USD en 2030, reflétant un TCAC de 8,17%. Les flux entrants de transferts sociaux soutiennent la croissance des dépôts, tandis que la demande de prêts persiste malgré un taux Selic de 14,75% qui préserve de larges écarts de crédit. Le développement continu du réseau de paiement instantané Pix stimule les ouvertures de comptes, et les réglementations sur la finance ouverte élargissent la personnalisation des produits. La saturation des smartphones augmente la part d'origination mobile, permettant aux néobanques de monter en puissance à faible coût marginal. Les institutions traditionnelles répondent par une rationalisation des agences et une diversification basée sur les frais, signalant des stratégies numériques convergentes à travers le marché de la banque de détail du Brésil.

Points clés du rapport

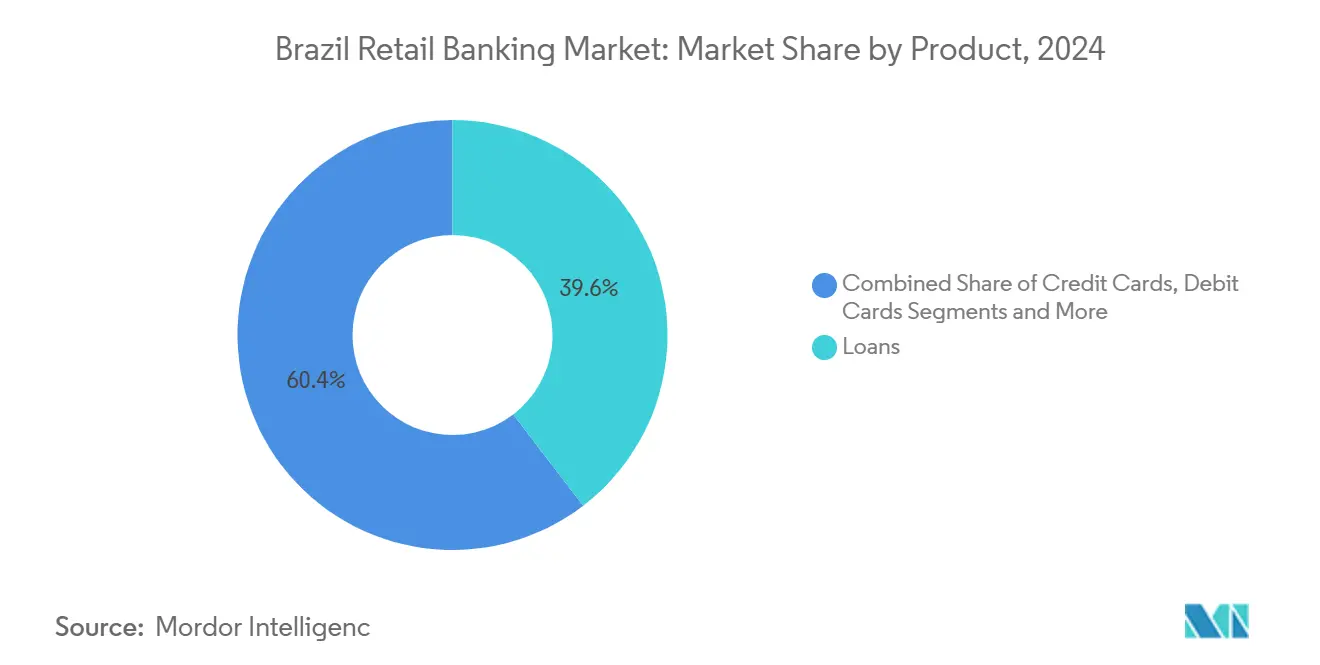

- Par produit, les prêts ont dominé avec 39,6% de la part du marché de la banque de détail du Brésil en 2024 ; les cartes de crédit ont affiché le TCAC le plus rapide de 12,1% jusqu'en 2030.

- Par canal, la banque hors ligne a conservé 56,4% de part de la taille du marché de la banque de détail du Brésil en 2024, mais la banque en ligne progresse à un TCAC de 14,2% jusqu'en 2030.

- Par groupe d'âge des clients, la cohorte 29-44 ans détenait 42,5% de part en 2024, tandis que le segment 18-28 ans s'étend à un TCAC de 13,4%.

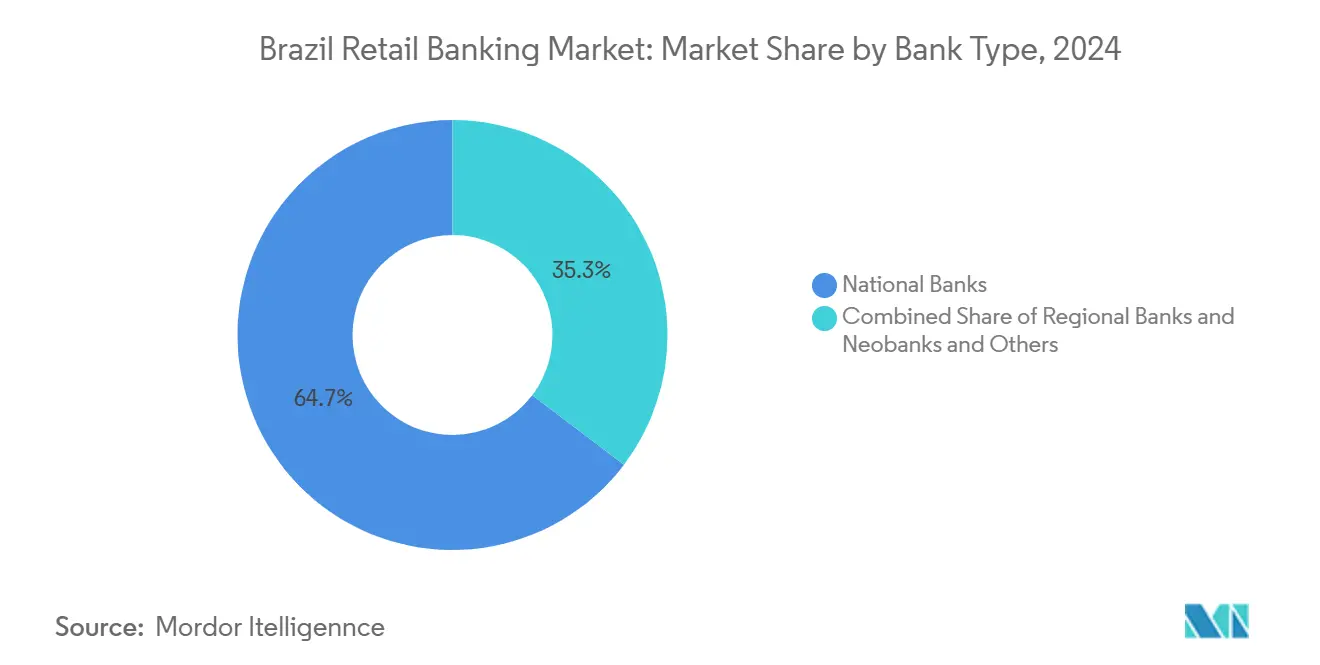

- Par type de banque, les banques nationales contrôlaient 64,7% de part de la taille du marché de la banque de détail du Brésil en 2024 ; les néobanques et autres devraient croître à un TCAC de 15,8% entre 2025-2030.

Tendances et perspectives du marché de la banque de détail du Brésil

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| L'adoption du paiement instantané Pix accélère la croissance des comptes | +2.1% | National, plus élevé dans les centres urbains | Court terme (≤ 2 ans) |

| Les réglementations sur la finance ouverte alimentent l'innovation produit et la concurrence | +1.8% | National | Moyen terme (2-4 ans) |

| L'essor des banques challenger exclusivement numériques stimule l'inclusion financière | +1.5% | National, concentration dans les grandes villes | Moyen terme (2-4 ans) |

| Les programmes gouvernementaux de transferts sociaux dopent les volumes de dépôts | +0.9% | National, plus élevé dans les régions à faible revenu | Court terme (≤ 2 ans) |

| La pénétration des smartphones permet l'intégration bancaire axée sur le mobile | +1.2% | National, fracture urbain-rural | Moyen terme (2-4 ans) |

| La volatilité des taux d'intérêt préserve les écarts élevés de crédit de détail | +0.7% | National | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

L'adoption du paiement instantané Pix accélère la croissance des comptes

Pix traite les paiements en quelques secondes 24h/24, réduisant les frictions transactionnelles et élevant les normes de sécurité. Avec la fonctionnalité d'échelonnement prévue pour septembre 2025, Pix est positionné pour éroder les soldes revolving des cartes de crédit en offrant des alternatives d'échelonnement moins chères[1]Banco Central do Brasil, "Relatório de Gestão 2024," bcb.gov.br. La possession de comptes a atteint 97% des adultes en 2024, en baisse par rapport à 16,3 millions de non-bancarisés seulement trois ans plus tôt, démontrant l'effet catalyseur du système sur le marché de la banque de détail du Brésil. Les régulateurs voient Pix comme une infrastructure centrale, imposant une innovation continue qui élargit le bassin d'utilisateurs et soutient l'élan dans le marché de la banque de détail du Brésil.

Les réglementations sur la finance ouverte alimentent l'innovation produit et la concurrence

La mise en œuvre complète des règles de finance ouverte en 2025 contraint les grandes et moyennes banques à partager les données clients via des API. La portabilité des données démantèle les coûts de changement et fournit aux fintechs les insights comportementaux nécessaires pour personnaliser la notation de crédit pour les travailleurs informels. Les banques traditionnelles répondent en construisant des marchés internes et en s'associant avec des wealth-techs pour prévenir l'érosion des parts. À moyen terme, les architectures de données partagées devraient augmenter les ratios de ventes croisées et compresser les coûts d'acquisition à travers le marché de la banque de détail du Brésil.

L'essor des banques challenger exclusivement numériques stimule l'inclusion financière

Les néobanques poursuivent des modèles à frais légers soutenus par une science des données avancée et des opérations allégées. Nubank seule a inscrit 5,7 millions de citoyens précédemment non-bancarisés entre mi-2021 et mi-2022, illustrant le dividende social de l'intégration numérique[2]Nubank, "Impact Report 2023," nubank.com.br. Leur avantage de coût structurel leur permet d'offrir du crédit à prix compétitif, élargissant ainsi la pénétration d'emprunt formel. Le succès des challengers encourage les acteurs historiques à repenser les systèmes centraux, accélérant la numérisation de bout en bout à travers le marché de la banque de détail du Brésil.

Les programmes gouvernementaux de transferts sociaux dopent les volumes de dépôts

Le programme Bolsa Família élargi distribue les prestations directement dans les comptes de transaction, assurant des flux entrants de dépôts réguliers. Un prêt de 300 millions USD de la Banque mondiale soutient les transferts monétaires conditionnels qui intègrent les ménages à faible revenu dans la finance formelle[3]World Bank, "Brazil - Bolsa Família Support Project," worldbank.org. Les améliorations des résultats de santé enregistrées parmi les bénéficiaires soulignent une valeur sociale ancillaire, et les flux entrants récurrents permettent aux banques de vendre de manière croisée des produits de micro-épargne et d'assurance, renforçant un financement durable pour le marché de la banque de détail du Brésil.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Délinquance de crédit élevée parmi les emprunteurs à faible revenu | -1.2% | National, plus élevé dans les régions à faible revenu | Moyen terme (2-4 ans) |

| Compression de la marge d'intérêt nette due aux baisses du taux Selic | -0.8% | National | Long terme (≥ 4 ans) |

| La forte concentration du marché entrave la montée en puissance des nouveaux entrants | -0.7% | National | Moyen terme (2-4 ans) |

| Hausse de la cyberfraude et des coûts de conformité | -0.9% | National, plus élevé dans les centres urbains | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Délinquance de crédit élevée parmi les emprunteurs à faible revenu

Les enquêtes gouvernementales sur les conduites liées aux cartes et les taux de délinquance en hausse contraignent les banques à resserrer les prêts non garantis. La forte informalité complique la modélisation des risques, et les importantes radiations réduisent l'appétit pour l'exposition sub-prime. Les prêteurs testent des algorithmes de données alternatives, mais l'adoption généralisée prendra du temps, tempérant la croissance dans le marché de la banque de détail du Brésil.

Compression de la marge d'intérêt nette due aux baisses du taux Selic

Bien que des baisses ne soient pas attendues avant 2026, la normalisation finira par rétrécir les écarts. Fitch Ratings avertit que des taux plus bas plus un PIB plus lent pourraient éroder les revenus d'intérêts, forçant les banques à accélérer la monétisation des frais et la réduction des coûts. La pression sur les marges pèsera le plus sur les institutions avec de lourds mix de prêts de détail dans le marché de la banque de détail du Brésil.

Analyse de segments

Par produit : les prêts détiennent le cœur tandis que les cartes gagnent de l'élan

Les produits de prêt représentaient 39,6% de la part du marché de la banque de détail du Brésil en 2024, surfant sur une expansion de 11,9% en glissement annuel des soldes en cours malgré des taux directeurs à deux chiffres. Les lignes hypothécaires et déductibles sur salaire ancrent les volumes, tandis que les prêts personnels bénéficient de l'inclusion dans les bureaux de crédit de données d'utilités publiques et Pix qui affinent la notation. Les écarts élevés continuent de compenser les coûts de financement, préservant les rendements et renforçant le rôle central des prêts dans le marché de la banque de détail du Brésil.

Les cartes de crédit, projetées pour croître à un TCAC de 12,1%, capturent la demande de financement consommateur à travers de robustes récompenses, des liens achetez-maintenant-payez-plus-tard, et l'intégration avec les portefeuilles numériques. Les capacités d'échelonnement intégrées dans Pix fin 2025 cannibaliseront partiellement les soldes revolving, mais les émetteurs de cartes répondent en regroupant des avantages de style abonnement et une gestion dynamique des limites. Les comptes d'épargne absorbent les flux entrants de transferts sociaux, et leurs dépôts stables sous-tendent les tampons de liquidité. Les cartes de débit font face à un ralentissement d'usage car les paiements instantanés substituent les transactions de routine, tandis que la vente croisée d'investissement et d'assurance diversifie les revenus en anticipation de la compression des marges.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal : la banque en ligne bondit avec des modèles de service hybrides

La banque en ligne devrait croître de 14,2% jusqu'en 2030, propulsée par les interfaces basées sur applications, le service de chatbot, et l'authentification biométrique. L'usage a bondi quand les restrictions pandémiques ont limité les visites en agence, et l'origination mobile domine maintenant les ouvertures de nouveaux comptes. Malgré cette tendance, les formats hors ligne ont encore capturé 56,4% du marché de la banque de détail du Brésil en 2024, soulignant la pertinence durable des points physiques pour les décisions complexes.

Les acteurs historiques remodèlent les agences en centres consultatifs, réduisant l'espace de caisse et étendant les cabines de conseil vidéo. Les kiosques libre-service et les recycleurs de cash raccourcissent les temps d'attente, alignant la commodité avec l'interaction personnelle. Les zones rurales, où la couverture réseau est en retard, maintiennent la demande de présence physique. Les objectifs gouvernementaux de rendre toutes les municipalités prêtes pour la 5G d'ici 2029 signalent un décalage éventuel qui élargira davantage la part en ligne du marché de la banque de détail du Brésil.

Par groupe d'âge des clients : le cœur économique domine, les natifs numériques accélérent

Les adultes âgés de 29-44 ans contrôlent 42,5% de la part du marché de la banque de détail du Brésil en 2024, reflétant un pouvoir de gain de pointe et des besoins financiers diversifiés. Ils mélangent routinièrement le service mobile avec des visites périodiques en agence, utilisant des prêts garantis pour le logement et une assurance complète pour la protection familiale. Les investissements numériques sans frais renforcent la fidélisation parmi cette cohorte pivot, s'assurant qu'elle reste un point d'appui des revenus dans le récit de la taille du marché de la banque de détail du Brésil.

Le segment 18-28 ans croît à un TCAC de 13,4% car les interfaces gamifiées et les cartes instantanées résonnent avec les natifs numériques. Les ETF bas coût et les fonctionnalités de trading crypto construisent la loyauté, tandis que les récompenses de parrainage amplifient les effets de réseau cruciaux pour la montée en puissance des néobanques. Les clients âgés de 45-59 ans manient une richesse significative mais adoptent le numérique sélectivement, incitant les fournisseurs à mettre l'accent sur la continuité omnicanale. Ceux de 60 ans et plus découvrent les mises en page conviviales pour tablettes et l'authentification vocale, et les banques déploient du contenu de littératie financière adapté à la planification de retraite.

Par type de banque : l'échelle rencontre la disruption

Les banques nationales détenaient 64,7% du marché de la banque de détail du Brésil en 2024, soutenues par une couverture d'agences profonde, des contrats de paie, et des partenariats du secteur public. Leur portefeuille de prêts combiné a dépassé 4,35 billions BRL, et elles jouissent de synergies de ventes croisées à travers l'assurance et la gestion d'actifs. Les budgets technologiques dépassant 25 milliards BRL annuellement financent les mises à niveau de banque centrale qui défendent la part dans le marché de la banque de détail du Brésil.

Les néobanques et autres sont projetées pour s'étendre à un TCAC de 15,8%, ciblant les utilisateurs mal desservis avec des applications intuitives, des analyses en temps réel, et une tarification transparente. Le jalon de 100 millions de clients de Nubank illustre la scalabilité réalisable dans une architecture cloud-native. Les banques régionales exploitent l'insight local pour financer l'agrobusiness et les PME, souvent en partenariat avec des agences de développement. Les flux de données de finance ouverte nivellent le champ concurrentiel en permettant à toute institution d'accéder aux profils clients vérifiés, diversifiant graduellement la structure du marché de la banque de détail du Brésil.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La région du Sud-Est, englobant São Paulo et Rio de Janeiro, ancre la taille du marché de la banque de détail du Brésil avec les réseaux d'agences les plus denses et la pénétration de portefeuille numérique la plus élevée. L'adoption précoce de Pix et les démographiques aisés en font le terrain d'essai pour de nouveaux produits. La concurrence est la plus féroce ici car les néobanques et les acteurs historiques rivalisent pour intégrer les fonctionnalités de richesse et de commerce.

Le Nord-Est présente la croissance incrémentale la plus rapide grâce aux revenus de ménage en hausse et aux programmes de transfert gouvernementaux. Le prêteur régional Banco do Nordeste exploite la connaissance locale granulaire, tandis que les banques universelles déploient des points de vente d'agence bancaire pour approfondir la portée. L'infrastructure fibre et 5G en expansion rétrécit l'écart de connectivité, favorisant l'adoption mobile qui soutient une participation plus large dans le marché de la banque de détail du Brésil.

Les états du Sud jouissent de niveaux de littératie financière élevés et hébergent de forts champions régionaux tels que Banrisul, dont la proximité favorise la loyauté. Dans le Nord et le Centre-Ouest, les booms agricoles alimentent la demande de crédit, et les services mobiles surmontent la couverture physique clairsemée. La recherche d'adoption parmi les fermiers du Minas Gerais confirme que la confiance perçue et la facilité d'usage gouvernent l'adoption, pointant vers l'utilisabilité comme un levier clé pour une expansion supplémentaire du marché de la banque de détail du Brésil.

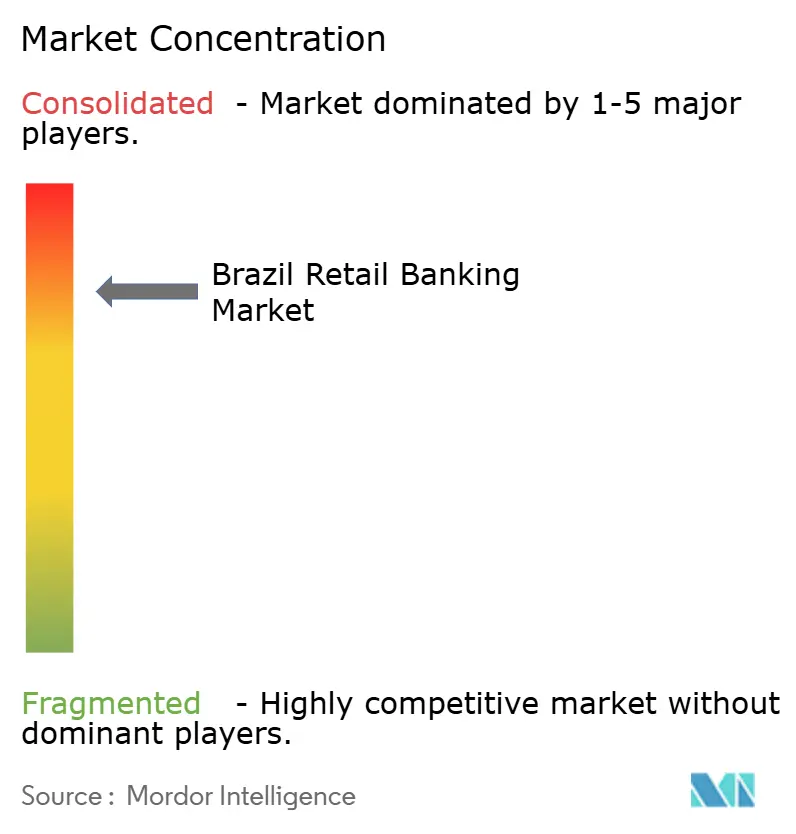

Paysage concurrentiel

La banque de détail brésilienne reste concentrée, mais les changements réglementaires et technologiques distribuent progressivement le pouvoir. Le noyau de cinq banques maintient des avantages d'échelle en financement et conformité, mais les néobanques attirent les clients de masse avec des frais plus bas et un service en temps réel. Les acteurs historiques combattent l'attrition en offrant un courtage sans frais, en intégrant l'assurance dans les super-apps, et en s'associant avec des fintechs pour du crédit en marque blanche.

Les mouvements stratégiques deviennent plus chirurgicaux. Itaú a supprimé les commissions de courtage pour attirer les millennials vers sa plateforme d'investissement. Bradesco a réaffecté le personnel d'agence aux rôles consultatifs hybrides tout en augmentant les dépenses R&D sur les chatbots d'intelligence artificielle. L'acquisition par BTG Pactual de la filiale locale de Julius Baer signale une consolidation dans la banque privée, aiguisant la lutte pour les clients aisés à l'intérieur du marché de la banque de détail du Brésil.

L'intérêt M&A est susceptible de persister car les acteurs cherchent l'ampleur de produit et les capacités numériques. L'interopérabilité de la finance ouverte intensifie la concurrence pour la primauté sur les tableaux de bord clients, récompensant les firmes qui créent des écosystèmes convaincants. L'investissement en cybersécurité émerge comme un différenciateur, parce que la confiance sous-tend l'usage soutenu dans un marché de la banque de détail du Brésil de plus en plus numérique.

Leaders de l'industrie de la banque de détail du Brésil

-

Caixa Economica Federal

-

Banco do Brasil

-

Itau Unibanco Holding

-

Banco Bradesco

-

Santander Brasil

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Itaú Unibanco a affiché 11,1 milliards R$ de revenu net pour Q1 2025, en hausse de 7,3% en glissement annuel, reflétant la résilience malgré des taux élevés

- Mai 2025 : La Banque centrale a relevé le taux directeur Selic à 14,75%, son niveau le plus élevé depuis 2006, affectant les stratégies de prêt.

- Mai 2025 : Le gouvernement a relevé la taxe IOF sur le crédit corporatif, un resserrement effectif estimé à 0,2-0,5 point de pourcentage sur Selic.

- Mai 2025 : Les grandes banques ont rapporté un portefeuille de prêts combiné de 4,35 billions R$, en hausse de 11,9% en glissement annuel.

Portée du rapport du marché de la banque de détail du Brésil

La portée du rapport inclut une analyse de fond complète du marché de la banque de détail brésilien, une évaluation du marché parent, des tendances émergentes par segment et région, des changements significatifs dans la dynamique de marché, et un aperçu de marché. Le marché de la banque de détail au Brésil est segmenté par produit (comptes transactionnels, comptes d'épargne, cartes de débit, cartes de crédit, prêts, et autres produits) et canal (ventes directes et distributeur). Le rapport offre la taille de marché et les prévisions pour le marché de la banque de détail du Brésil en valeur (millions USD) pour tous les segments ci-dessus.

| Comptes transactionnels |

| Comptes d'épargne |

| Cartes de débit |

| Cartes de crédit |

| Prêts |

| Autres produits |

| Banque en ligne |

| Banque hors ligne |

| 18-28 ans |

| 29-44 ans |

| 45-59 ans |

| 60 ans et plus |

| Banques nationales |

| Banques régionales |

| Néobanques et autres |

| Par produit | Comptes transactionnels |

| Comptes d'épargne | |

| Cartes de débit | |

| Cartes de crédit | |

| Prêts | |

| Autres produits | |

| Par canal | Banque en ligne |

| Banque hors ligne | |

| Par groupe d'âge des clients | 18-28 ans |

| 29-44 ans | |

| 45-59 ans | |

| 60 ans et plus | |

| Par type de banque | Banques nationales |

| Banques régionales | |

| Néobanques et autres |

Questions clés répondues dans le rapport

Quelle est la croissance projetée du marché de la banque de détail du Brésil jusqu'en 2030 ?

Le marché devrait passer de 146,6 milliards USD en 2025 à 217,0 milliards USD en 2030, représentant un TCAC de 8,17%.

Comment Pix a-t-il influencé la pénétration bancaire ?

Pix a permis des paiements en temps réel à faible coût qui ont aidé à réduire la population adulte non-bancarisée à 4,6 millions en 2024 et élevé la possession de comptes à 97%.

Quel segment de produit s'étend le plus rapidement ?

Les cartes de crédit devraient croître à un TCAC de 12,1% jusqu'en 2030, stimulées par l'innovation des récompenses et l'intégration de portefeuille numérique.

Quelle part détiennent les néobanques, et à quelle vitesse croissent-elles ?

Les néobanques et autres détiennent actuellement environ 35,3% des dépôts et devraient s'étendre à un TCAC de 15,8% entre 2025-2030.

Pourquoi les écarts de crédit restent-ils élevés malgré la pression concurrentielle ?

Un taux Selic de 14,75% maintient les coûts de financement élevés, permettant aux banques de maintenir de larges écarts tandis que de nouveaux prêteurs axés sur les données travaillent à tarifer le crédit plus efficacement.

Comment les réglementations sur la finance ouverte changeront-elles la concurrence ?

Le partage obligatoire de données API abaisse les barrières de changement et permet aux fintechs de personnaliser les offres, intensifiant la rivalité et favorisant l'innovation à travers le marché.

Dernière mise à jour de la page le:

.webp)