Taille du marché de la restauration au Brésil

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 18.56 Milliards de dollars | |

| Taille du Marché (2029) | 26.21 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service rapide | |

| CAGR (2024 - 2029) | 6.73 % | |

| La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration au Brésil

La taille du marché brésilien des services alimentaires est estimée à 17,35 milliards USD en 2024 et devrait atteindre 24,03 milliards USD dici 2029, avec un TCAC de 6,73 % au cours de la période de prévision (2024-2029).

Les applications de livraison populaires et l'expérience de livraison innovante sont à l'origine de la popularité des cuisines cloud.

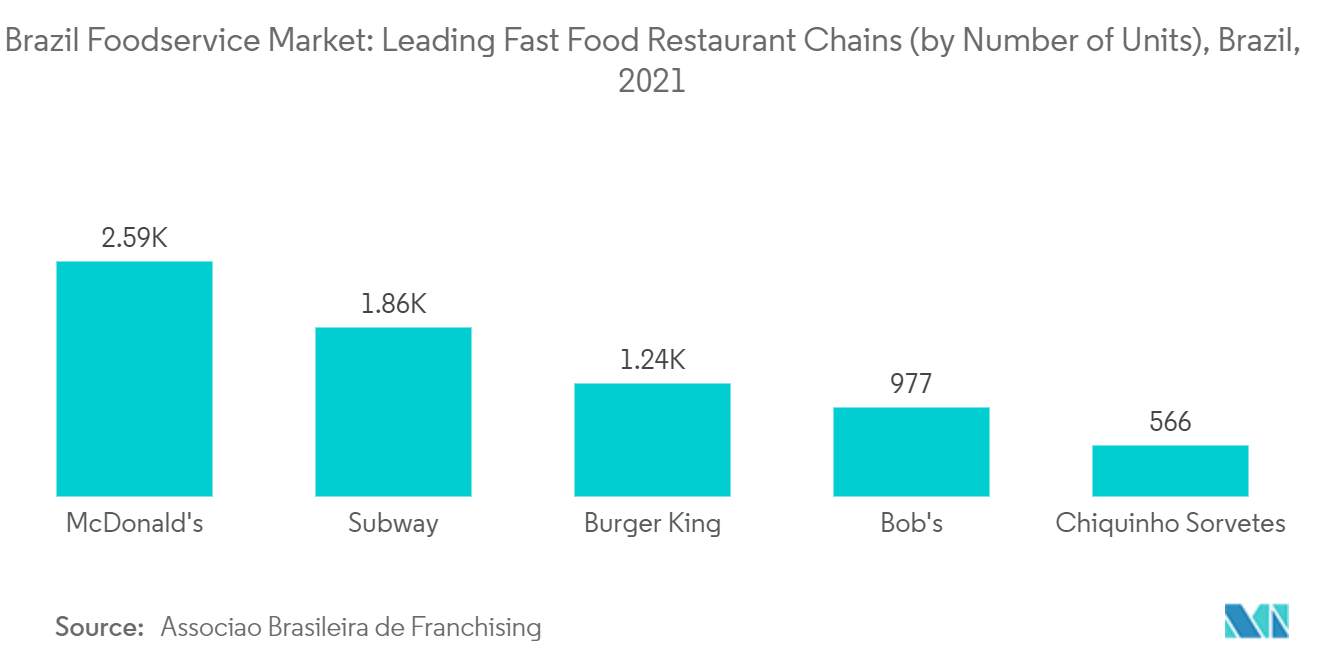

- Les restaurants à service rapide représentaient une part de marché importante, connaissant une croissance de 27,41 % depuis la pandémie de 2020 à 2022. Environ 48 % de la population consomme de la restauration rapide au moins une fois par semaine. De grandes chaînes comme McDonald's exploitent 2 585 points de vente, Subway 1 862 points de vente et Burger King 1 242 points de vente, entre autres.

- Les cuisines cloud devraient être le type de service de restauration qui connaît la croissance la plus rapide, avec une valeur TCAC projetée de 16,46 % au cours de la période de prévision. La tendance des cuisines fantômes gagne en popularité au Brésil, où il y avait environ 11,85 millions d'utilisateurs de livraison de plateforme au consommateur et plus de 48,75 millions d'utilisateurs de livraison de restaurant au consommateur en 2021. Des applications de livraison populaires comme Uber Eats, Hello Food, iFood. , et Zomato, innovent continuellement dans leur expérience de livraison et leur expérience d'application avec des offres de réduction pour les nouveaux utilisateurs. La startup américaine CloudKitchens s'est développée sur le marché en achetant et en installant des cuisines sombres en Amérique latine au cours des trois dernières années. Microsoft Corp. a annoncé un investissement de plus de 850 millions de dollars dans la même startup. Foodology, une entreprise colombienne de cuisine en nuage et de restaurant virtuel, se développe également dans le pays.

- Les cafés et les bars représentaient la deuxième plus grande part du marché, avec une valeur TCAC projetée de 7,75 % au cours de la période de prévision en raison de la forte consommation de boissons alcoolisées et non alcoolisées dans le pays. Par exemple, la consommation annuelle de boissons alcoolisées par habitant au Brésil était d'environ 52,5 litres de dollars en 2021. En outre, la consommation de café par habitant dans le pays s'élevait à 5,65 kg en 2022.

Prévalence croissante de la consommation alimentaire hors domicile

- Manger à lextérieur est devenu une option de divertissement clé pour les personnes de tous âges. Il crée des opportunités lucratives pour les restaurants tout en apportant commodité et standardisation dans la vie des gens. Au fil des ans, le Brésil a connu une prolifération de restaurants gastronomiques, de cafés, de pubs, de bars, détals de rue et de fast-foods internationaux, qui répondent aux habitudes alimentaires changeantes des milléniaux.

- Au cours des dernières années, le marché a connu une pénétration significative des restaurants à service complet (FSR) avec lexpansion de grandes marques dans les principales régions du pays. Les FSR sont parmi les segments à la croissance la plus rapide, car les consommateurs préfèrent de plus en plus les expériences de restauration pratiques et passionnantes.

- En outre, le développement des infrastructures des restaurants et la croissance de la population active féminine sont des facteurs clés influençant laugmentation des dépenses en services de restauration raffinée. Linnovation sur le marché de la restauration et les nouvelles offres alimentaires de plusieurs restaurants ont ouvert de nouvelles façons dexpérimenter les concepts de cuisines fusion dans le monde entier. Les principaux acteurs expérimentent également des menus, des conceptions et des services pour offrir une expérience globale qui satisfait les clients.

- En outre, lié à la commodité, le pays a connu une augmentation progressive des options de livraison de nourriture. Des temps de déplacement plus longs et des pauses déjeuner plus courtes ont permis aux restaurants doffrir des options de repas, ce qui a eu une incidence positive sur leurs ventes.

La restauration rapide est le segment qui connaît la croissance la plus rapide

- La croissance rapide du secteur de la restauration rapide dans le pays a conduit au développement de chaînes dans le secteur de la restauration rapide. Selon le département de lAgriculture des États-Unis (USDA), le nombre de restaurants fast-food opérant au Brésil est passé de 116 208 points de vente en 2019 à 122 895 points de vente en 2020.

- De plus, la restauration rapide ethnique est à la hausse, étant donné quun plus grand nombre de consommateurs apprécient de nouveaux goûts et cuisines et sont impatients dexpérimenter des aliments et des plats innovants.

- Bien quils aient la possibilité de se faire livrer de la nourriture à domicile, de nombreux consommateurs préfèrent les options de service au volant en raison de leur travail chargé et de leurs horaires de déplacement. Par conséquent, de nombreux exploitants de restauration rapide se concentrent sur lexploration de nouvelles options de service au volant pour attirer les jeunes et les clients nomades.

- De plus, les sites de médias sociaux servent de plateformes permettant aux exploitants de services alimentaires et aux spécialistes du marketing de faire la publicité de leurs produits et de se connecter avec une plus grande base de consommateurs à un niveau plus personnel. Pour répondre à la demande des consommateurs, les entreprises installent leurs points de vente dans les aéroports et les attractions touristiques pour atteindre plus de consommateurs, stimulant ainsi la croissance du marché.

Aperçu du secteur de la restauration au Brésil

Le marché brésilien de la restauration est fragmenté, les cinq plus grandes entreprises occupant 23,93 %. Les principaux acteurs de ce marché sont Arcos Dorados Holdings Inc., Brazil Fast Food Corporation, Grupo Madero, International Meal Company Alimentacao SA et Restaurant Brands International Inc. (triés par ordre alphabétique).

Leaders du marché de la restauration au Brésil

Arcos Dorados Holdings Inc.

Brazil Fast Food Corporation

Grupo Madero

International Meal Company Alimentacao SA

Restaurant Brands International Inc.

Other important companies include CHQ Gestao Empresarial E Franchising Ltda, Domino's Pizza Inc., Halipar, Oggi Sorvetes, SouthRock, The Wendy's Company.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration au Brésil

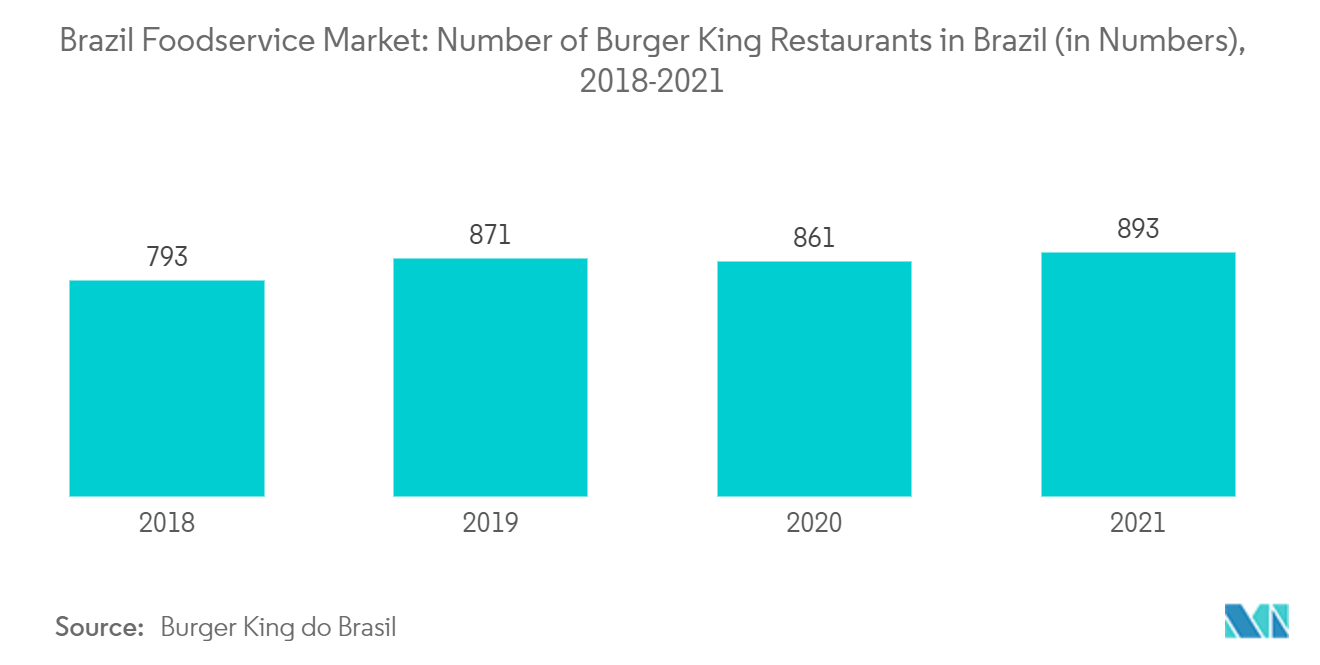

- Avril 2023 Burger King s'associe à Bringg, un fournisseur de plateforme de gestion des livraisons, pour l'aider à gérer ses opérations du dernier kilomètre et à augmenter les canaux de livraison dans toute la région. La plateforme de gestion des livraisons de Bringg sera en mesure d'offrir davantage d'options de livraison pour Burger King à travers le pays tout en augmentant l'efficacité et en réduisant les coûts du dernier kilomètre.

- Août 2022 Chiquinho Sorvetes ouvre sa nouvelle franchise à Patio Central Shopping, Campo Grande.

- Juillet 2022 SouthRock annonce son partenariat exclusif avec Eataly Brasil pour poursuivre l'exploitation et l'expansion de la marque sur le marché brésilien.

Rapport sur le marché de la restauration au Brésil – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Brésil

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Arcos Dorados Holdings Inc.

- 6.4.2 Brazil Fast Food Corporation

- 6.4.3 CHQ Gestao Empresarial E Franchising Ltda

- 6.4.4 Domino's Pizza Inc.

- 6.4.5 Grupo Madero

- 6.4.6 Halipar

- 6.4.7 International Meal Company Alimentacao SA

- 6.4.8 Oggi Sorvetes

- 6.4.9 Restaurant Brands International Inc.

- 6.4.10 SouthRock

- 6.4.11 The Wendy's Company

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration au Brésil

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Les restaurants à service rapide représentaient une part de marché importante, connaissant une croissance de 27,41 % depuis la pandémie de 2020 à 2022. Environ 48 % de la population consomme de la restauration rapide au moins une fois par semaine. De grandes chaînes comme McDonald's exploitent 2 585 points de vente, Subway 1 862 points de vente et Burger King 1 242 points de vente, entre autres.

- Les cuisines cloud devraient être le type de service de restauration qui connaît la croissance la plus rapide, avec une valeur TCAC projetée de 16,46 % au cours de la période de prévision. La tendance des cuisines fantômes gagne en popularité au Brésil, où il y avait environ 11,85 millions d'utilisateurs de livraison de plateforme au consommateur et plus de 48,75 millions d'utilisateurs de livraison de restaurant au consommateur en 2021. Des applications de livraison populaires comme Uber Eats, Hello Food, iFood. , et Zomato, innovent continuellement dans leur expérience de livraison et leur expérience d'application avec des offres de réduction pour les nouveaux utilisateurs. La startup américaine CloudKitchens s'est développée sur le marché en achetant et en installant des cuisines sombres en Amérique latine au cours des trois dernières années. Microsoft Corp. a annoncé un investissement de plus de 850 millions de dollars dans la même startup. Foodology, une entreprise colombienne de cuisine en nuage et de restaurant virtuel, se développe également dans le pays.

- Les cafés et les bars représentaient la deuxième plus grande part du marché, avec une valeur TCAC projetée de 7,75 % au cours de la période de prévision en raison de la forte consommation de boissons alcoolisées et non alcoolisées dans le pays. Par exemple, la consommation annuelle de boissons alcoolisées par habitant au Brésil était d'environ 52,5 litres de dollars en 2021. En outre, la consommation de café par habitant dans le pays s'élevait à 5,65 kg en 2022.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir des plats à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement