Taille et parts du marché du bacon

Analyse du marché du bacon par Mordor Intelligence

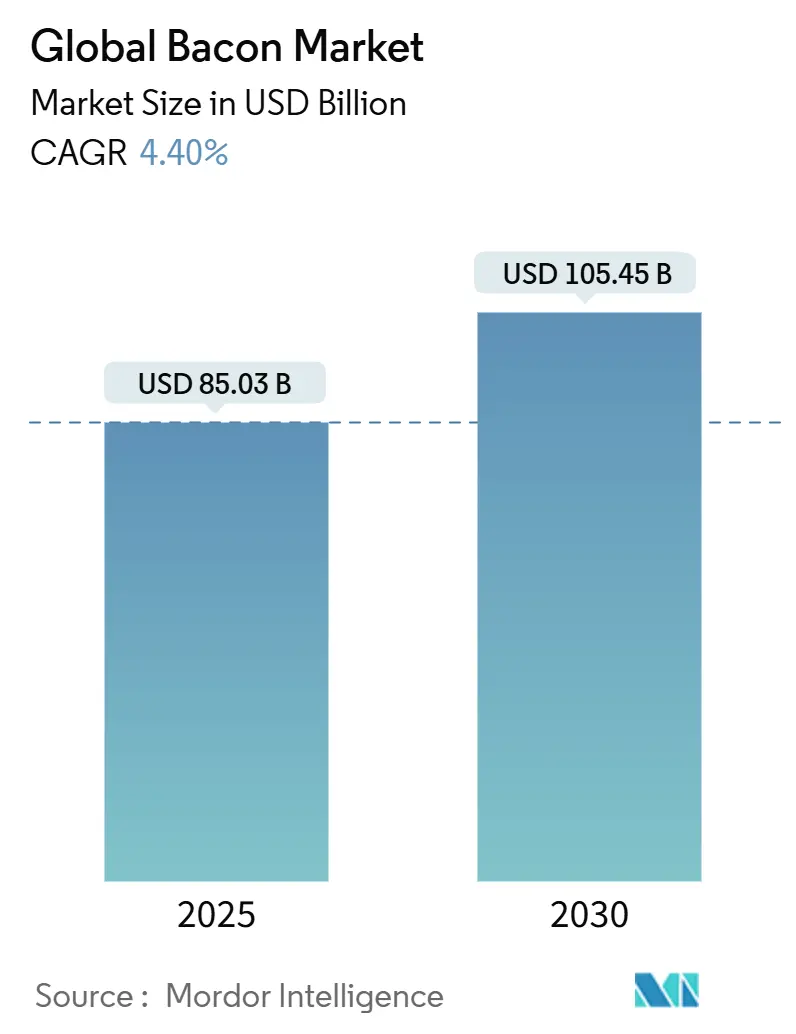

La taille du marché du bacon devrait croître de 85,03 milliards USD en 2025 à 105,45 milliards USD d'ici 2030, à un TCAC de 4,40 %. La croissance du marché est stimulée par la position établie du bacon comme aliment de petit-déjeuner et son utilisation croissante comme exhausteur de goût dans divers plats. L'expansion des restaurants de restauration rapide (QSR) à l'échelle mondiale un considérablement contribué à la consommation de bacon, particulièrement dans les sandwichs, hamburgers et autres éléments de menu. L'augmentation du revenu disponible dans les marchés urbains asiatiques un conduit à une adoption accrue de l'alimentation occidentale, y compris les produits à base de bacon. Les innovations produits, incluant les variantes faibles en sodium, les options aromatisées et les produits précuits, ont élargi les choix et la commodité pour les consommateurs. Le marché présente des modèles régionaux distincts, avec les marchés occidentaux matures se concentrant sur les produits premium, les préparations artisanales et les variantes biologiques, tandis que les économies émergentes connaissent une croissance axée sur le volume à travers les canaux de vente au détail modernes et les secteurs de services alimentaires en expansion. Ces tendances reflètent l'influence des préférences des consommateurs en évolution, du développement du commerce de détail et des habitudes alimentaires changeantes à travers différentes régions.

Points clés du rapport

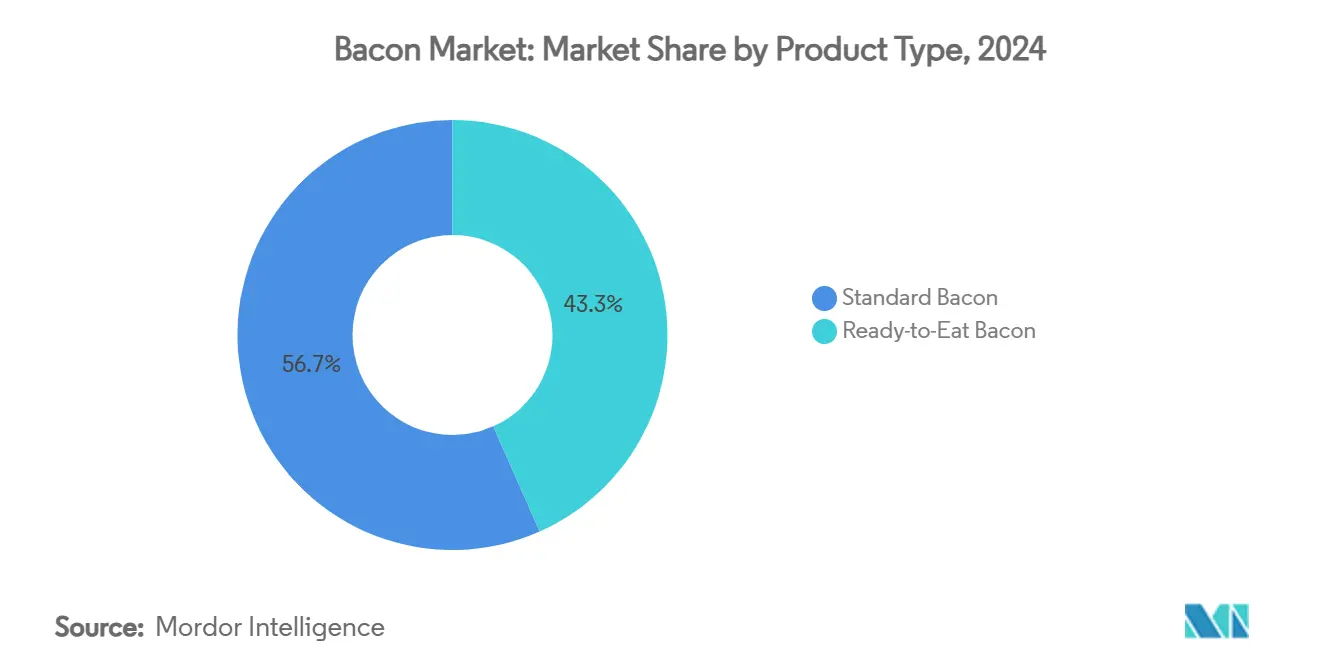

- Par type de produit, le bacon standard détenait 56,66 % des parts du marché du bacon en 2024, tandis que les variantes de bacon prêt-à-consommer devraient s'étendre à un TCAC de 6,77 % jusqu'en 2030.

- Par type de viande, le porc dominait avec 92,77 % des parts du marché du bacon en 2024, le bœuf étant prévu pour croître à un TCAC de 5,51 % jusqu'en 2030.

- Par type de découpe, le bacon tranché menait avec une part de 42,04 % en 2024, et les formats précuits sont positionnés pour le plus fort TCAC de 6,52 %.

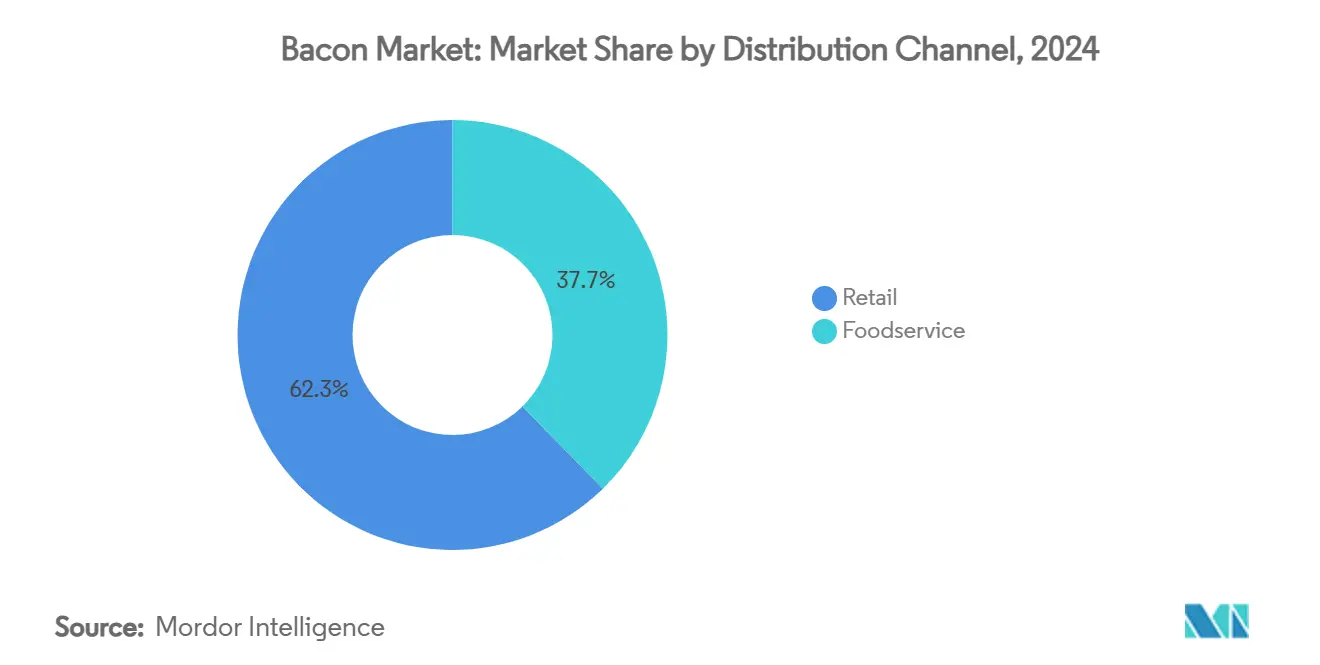

- Par canal de distribution, le canal de vente au détail représentait 62,33 % de part de la taille du marché du bacon en 2024, tandis que les services alimentaires progressent à un TCAC de 6,35 % entre 2025-2030.

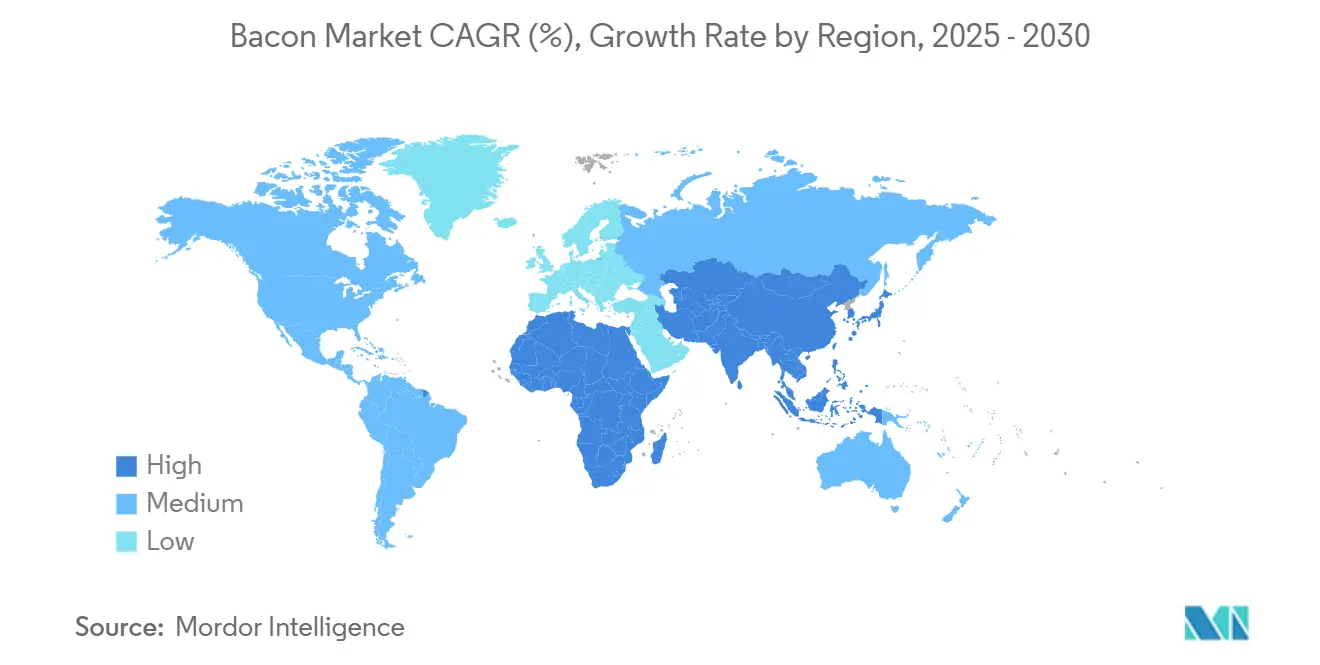

- Par géographie, l'Amérique du Nord capturait 38,51 % de la part de 2024, tandis que l'Asie-Pacifique est prête à afficher le plus fort TCAC de 6,43 % jusqu'en 2030.

Tendances et perspectives du marché mondial du bacon

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| La demande croissante d'aliments riches en protéines et savoureux stimule la demande | +0.8% | Mondiale, avec l'impact le plus fort en Asie-Pacifique et Amérique Latine | Moyen terme (2-4 ans) |

| L'innovation produit avec saveurs et options plus saines stimule la croissance | +0.6% | Amérique du Nord & Europe, s'étendant à l'Asie-Pacifique | Court terme (≤ 2 ans) |

| La croissance des restaurants de restauration rapide et fast-food stimule la demande | +0.9% | Cœur de l'Asie-Pacifique, retombées vers le Moyen-Orient et l'Afrique et l'Amérique Latine | Long terme (≥ 4 ans) |

| L'expansion du commerce de détail dans les marchés émergents stimule les ventes | +0.7% | Asie-Pacifique, Amérique Latine, Moyen-Orient et Afrique | Moyen terme (2-4 ans) |

| L'expansion des aliments prêts-à-consommer et de commodité stimule la demande de bacon | +0.5% | Mondiale, menée par l'Amérique du Nord et l'Europe | Court terme (≤ 2 ans) |

| La popularité croissante des cuisines occidentales dans le monde stimule la demande | +0.4% | Asie-Pacifique, Moyen-Orient et Afrique, avec impact sélectif en Amérique Latine | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

La demande croissante d'aliments riches en protéines et savoureux stimule la demande

Les modèles de consommation de protéines à travers les marchés émergents démontrent une demande accélérée pour des protéines animales de haute qualité, le bacon bénéficiant de sa teneur concentrée en protéines et de son profil de saveur riche en umami. La production de porc du Brésil devrait augmenter de 2 % en 2025 pour atteindre 4,73 millions de tonnes métriques en 2025, stimulée par des coûts d'alimentation plus bas et une forte demande externe, selon le Département de l'Agriculture des États-Unis [1]United States Department of Agriculture Foreign Agricultural Services, "Livestock and Poultry: World Markets and Trade", www.fas.usda.gov. La tendance de premiumisation des protéines bénéficie particulièrement aux producteurs de bacon, les consommateurs considérant de plus en plus le bacon comme un exhausteur de goût plutôt qu'un simple élément de petit-déjeuner. Les marchés asiatiques montrent un appétit remarquable pour les formats de protéines occidentales, avec le secteur des services alimentaires de la Thaïlande s'approvisionnant à 30-35 % de produits par importation, incluant des volumes significatifs de bœuf et bacon des États-Unis en 2024, selon le Département de l'Agriculture des États-Unis [2]United States Department of Agriculture Foreign Agricultural Services, "Foodservice - Hotel Restaurant Institutional Annual", www.fas.usda.gov. Cette évolution alimentaire crée une dynamique de demande soutenue, particulièrement dans les centres urbains où la croissance du revenu disponible permet les achats de protéines premium. L'effet combiné d'aspirations protéiques plus élevées, des préférences gustatives axées sur l'umami et de la premiumisation des occasions de repas soutient une hausse durable de la consommation de bacon à travers des démographies variées.

L'innovation produit avec saveurs et options plus saines stimule la croissance

Les cycles d'innovation dans la fabrication de bacon se sont considérablement accélérés en 2024, avec les principaux producteurs lançant des produits différenciés ciblant les consommateurs soucieux de leur santé et l'expérimentation de saveurs. Hormel Foods un introduit le bacon épais prêt au four avec des méthodes de cuisson simplifiées en septembre 2024. De même, en mars 2024, Applegate Farms un lancé le bacon du dimanche entièrement cuit, ciblant spécifiquement les démographies soucieuses de leur santé, soulignant un changement dans l'industrie, c'est-à-dire que les tendances de bien-être peuvent coexister avec la consommation de bacon, conduisant à des formulations de produits repensées. Les marques intensifient leurs investissements en recherche et développement, explorant la réduction de la teneur en sodium, les agents de salaison naturels et des listes d'ingrédients plus propres, tout cela dans le but de s'aligner avec les attentes changeantes des consommateurs. De plus, le pipeline d'innovation s'étend au-delà des améliorations de saveur et d'ingrédients pour inclure des avancées dans les technologies de traitement, avec des entreprises investissant dans des systèmes d'emballage automatisés tels que le système de chargement de bacon Harrier de JLS Automation, introduit en mai 2025, qui améliore la sécurité alimentaire et réduit les coûts de main-d'œuvre. Ces avancées technologiques permettent aux producteurs de livrer une qualité constante tout en répondant aux diverses préférences des consommateurs, créant une différenciation concurrentielle dans un marché autrement commoditisé.

La croissance des restaurants de restauration rapide et fast-food stimule la demande

L'expansion du canal des services alimentaires représente le moteur de demande le plus significatif pour la consommation de bacon, les restaurants de restauration rapide incorporant de plus en plus le bacon comme ingrédient premium à travers les catégories de menu. Le canal des services alimentaires dépasse considérablement la croissance du commerce de détail, stimulé par les gains d'efficacité opérationnelle des produits de bacon précuits qui réduisent le temps de préparation en cuisine et les coûts de main-d'œuvre. Les chaînes de restaurants exploitent l'intensité de saveur du bacon pour justifier une tarification premium tout en maintenant l'efficacité des coûts grâce aux protocoles d'approvisionnement centralisé et de préparation standardisée. Les innovations de menu à base de bacon dans les offres à durée limitée (LTO) ont réussi à générer du trafic et augmenter les montants moyens des tickets. La polyvalence du bacon s'intègre parfaitement dans diverses cuisines et formats de menu, des hamburgers gourmet et sandwichs aux frites chargées et salades, élargissant son attrait démographique. Avec une forte demande des consommateurs pour des aliments réconfortants indulgents, les opérateurs de services alimentaires priorisent le bacon, le reconnaissant comme un générateur de profit fiable qui s'aligne avec les envies des consommateurs et la faisabilité opérationnelle. Cette dynamique crée une croissance de volume soutenue qui transcende les créneaux horaires traditionnels du petit-déjeuner, étendant la consommation de bacon au déjeuner, dîner et occasions de grignotage.

L'expansion du commerce de détail dans les marchés émergents stimule les ventes

Le développement de l'infrastructure de vente au détail dans les économies émergentes crée des points d'accès sans précédent pour la consommation de bacon, particulièrement à travers les formats de commerce moderne qui mettent l'accent sur la sécurité alimentaire et la commodité. Les canaux de vente au détail reflètent des réseaux de distribution établis, tandis que la pénétration des marchés émergents reste contrainte par les infrastructures de stockage à froid et les exigences d'éducation des consommateurs. Cependant, les formats de vente au détail modernes présentent de plus en plus le bacon dans les sections d'aliments préparés, élargissant les occasions de consommation au-delà des applications traditionnelles de cuisine domestique. Le passage des marchés humides traditionnels aux supermarchés et hypermarchés permet aux producteurs de bacon d'atteindre les consommateurs précédemment limités par les contraintes de chaîne du froid et la sensibilisation aux produits. Dans le but de capturer un public plus large, les marques offrent leurs produits via des chaînes de supermarchés telles que Spinneys et Waitrose, entre autres, dans des nations émergentes clés comme les Émirats Arabes Unis. De plus, l'expansion des magasins de commodité bénéficie particulièrement aux segments de bacon prêt-à-consommer, ces formats priorisant les produits à emporter qui s'alignent avec les modèles de style de vie urbain.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Les préoccupations de santé liées à la haute teneur en graisses entravent la demande | -0.6% | Mondiale, plus forte en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| L'adoption croissante de régimes végétaliens et à base de plantes ralentit la demande | -0.4% | Amérique du Nord & Europe, émergent dans l'Asie-Pacifique urbaine | Long terme (≥ 4 ans) |

| La sensibilisation croissante au bien-être et à l'éthique animale restreint la croissance | -0.3% | Europe et Amérique du Nord, marchés urbains sélectifs mondialement | Long terme (≥ 4 ans) |

| La disponibilité d'alternatives à la viande réduit la demande de bacon | -0.5% | Mondiale, menée par l'Amérique du Nord et l'Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les préoccupations de santé liées à la haute teneur en graisses entravent la demande

En 2024, le service de Sécurité et d'Inspection Alimentaire (FSIS) un intensifié son examen réglementaire. Cela fait suite au FSIS émettant des avertissements de santé publique concernant des produits de bacon dépassant les limites réglementaires de nitrite de sodium, soulignant les préoccupations de santé continues qui entravent la croissance du marché. Les exigences d'étiquetage nutritionnel obligatoires du Royaume-Uni influencent les décisions d'achat des consommateurs, créant une pression sur les fabricants pour développer des produits reformulés qui maintiennent le goût tout en réduisant les attributs négatifs pour la santé. Le positionnement du bacon comme exhausteur de goût plutôt que protéine principale atténue partiellement les préoccupations de santé grâce au contrôle des portions, mais les preuves médicales soutenues liant la consommation de viande transformée aux maladies cardiovasculaires créent des vents contraires persistants. Selon l'American Journal of Clinical Nutrition, consommer de la viande transformée élève le risque de mortalité et d'événements cardiovasculaires significatifs, contrairement à ceux qui s'abstiennent de telles viandes. Les entreprises répondent par l'innovation produit, développant des variantes plus faibles en sodium et sans nitrite, bien que ces alternatives commandent souvent une tarification premium qui limite l'adoption sur le marché de masse.

L'adoption croissante de régimes végétaliens et à base de plantes ralentit la demande

Les alternatives à base de plantes ont connu une croissance significative en 2024, comme le démontre les plans de Cocuus d'imprimer en 3D 1 000 tonnes de bacon à base de plantes, mettant en évidence les avancées technologiques dans la production de protéines alternatives. Les capacités de fabrication de l'entreprise représentent une augmentation substantielle de la capacité de production pour les alternatives de bacon à base de plantes. D'autre part, l'entreprise alimentaire de l'Oregon, Thrilling Foods, un obtenu les brevets américains pour développer du bacon à base de plantes strié de protéines qui reproduit la composition grasse-maigre du bacon traditionnel, marquant une percée dans la réplication de texture et d'apparence. Le capital-risque et les incubateurs de technologie alimentaire intensifient leurs investissements, alimentant des innovations rapides et permettant aux startups de rapidement répondre aux demandes croissantes des consommateurs pour la viande à base de plantes. Les détaillants et entités de services alimentaires élargissent leurs offres à base de plantes, le bacon à base de plantes garnissant de plus en plus les rayons d'épicerie grand public et les restaurants fast-casual, soulignant son acceptation sur le marché. Ces barrières restent des facteurs significatifs affectant la pénétration du marché et l'adoption généralisée des produits de bacon à base de plantes.

Analyse des segments

Par type de produit : Le bacon standard domine le marché tandis que le bacon prêt-à-consommer stimule l'innovation

Le bacon standard maintient le leadership du marché avec 56,66 % de part en 2024, tandis que le bacon prêt-à-consommer commande la trajectoire de croissance la plus rapide à 6,77 % de TCAC jusqu'en 2030. Cette dynamique reflète des changements fondamentaux dans le comportement des consommateurs vers des solutions alimentaires orientées commodité, où les contraintes de temps dépassent de plus en plus les préférences de préparation traditionnelles. La position dominante du bacon standard découle de sa polyvalence à travers les applications culinaires et de la familiarité établie des consommateurs, pourtant les variantes prêtes-à-consommer captent une tarification premium grâce aux innovations de traitement et d'emballage à valeur ajoutée. Les magasins de détail allouent plus d'espace de rayonnage aux produits prêts-à-consommer qui présentent un emballage refermable, des options prêtes au micro-ondes et des portions contrôlées pour améliorer la commodité des consommateurs.

Le segment de commodité bénéficie de l'adoption des services alimentaires, où le bacon précuit réduit les coûts de main-d'œuvre de cuisine et le temps de préparation tout en maintenant des standards de qualité constants. Les produits prêts-à-consommer permettent aux fabricants de capturer des marges plus élevées tout en répondant aux demandes d'efficacité opérationnelle des chaînes de restaurants et acheteurs institutionnels. Les fabricants et chaînes de restaurants de restauration rapide (QSR) ont formé des partenariats stratégiques pour développer des produits de bacon personnalisés qui répondent aux exigences de menu spécifiques. La trajectoire de croissance du segment suggère une volonté soutenue des consommateurs de payer des primes pour la commodité, créant des opportunités pour l'innovation produit continue et l'expansion du marché.

Par type de viande : Le porc conserve le leadership du marché tandis que les alternatives de bœuf gagnent du terrain

Le porc détient une part de marché dominante de 92,77 % en 2024, reflétant la production traditionnelle de bacon à base de porc et les réseaux de chaîne d'approvisionnement établis. Le bacon de bœuf démontre le plus haut potentiel de croissance avec un TCAC de 5,51 % jusqu'en 2030, soutenu par la diversification alimentaire et les exigences religieuses dans divers marchés. Cette croissance indique l'acceptation des consommateurs d'alternatives au bacon qui livrent des expériences gustatives similaires tout en répondant aux besoins alimentaires spécifiques. Le bacon de dinde et de poulet occupe des segments de niche, ciblant principalement les consommateurs soucieux de leur santé cherchant des options réduites en graisse. La sensibilisation croissante aux viandes à étiquette propre et d'origine éthique pousse également les consommateurs à explorer des formats de bacon alternatifs.

La croissance du bacon de bœuf découle de sa position de marché premium et de son profil de saveur distinct, attirant les consommateurs intéressés par des options de protéines alternatives. Dans les pays à majorité musulmane, les directives alimentaires religieuses créent une demande constante pour des alternatives non-porcines, renforçant la présence sur le marché du bacon de bœuf. Tandis que l'infrastructure de traitement établie et les avantages de coût soutiennent la position sur le marché du bacon de porc, la croissance du bacon de bœuf indique une demande de marché suffisante pour soutenir des installations de production dédiées. Les opérateurs de services alimentaires tels que The Cheese Cake Factory dans les pays du Moyen-Orient intègrent de plus en plus le bacon de bœuf dans diverses offres de menu, améliorant sa visibilité et son acceptation grand public.

Par type de découpe : Le bacon tranché domine les ventes tandis que les options précuites stimulent l'innovation produit

Le bacon tranché détient la plus grande part de marché à 42,04 % en 2024, tandis que le bacon précuit devrait croître à un TCAC de 6,52 % jusqu'en 2030. En raison de son utilisation répandue dans les secteurs de la vente au détail et des services alimentaires et de sa polyvalence dans les applications culinaires, des plats de petit-déjeuner aux sandwichs et salades, le bacon tranché maintient sa position dominante sur le marché. D'autre part, la demande de bacon précuit est stimulée par la préférence croissante des consommateurs pour des solutions de repas pratiques, ainsi que par la réponse aux deux tendances majeures des services alimentaires, c'est-à-dire la rareté du temps et la rationalisation de la main-d'œuvre de cuisine. Cette croissance reflète le changement plus large vers les produits prêts-à-consommer qui économisent le temps de préparation tout en maintenant la qualité, particulièrement parmi les consommateurs urbains aux styles de vie occupés.

Les morceaux de bacon et le bacon émietté servent principalement les segments de fabrication alimentaire et de restaurant, offrant un contrôle de portion constant et une intégration facile dans diverses recettes. Les tranches de bacon ciblent les segments de marché premium, attirant les consommateurs qui valorisent les méthodes de préparation et présentation traditionnelles. Le positionnement de prix plus élevé du bacon précuit permet aux fabricants d'obtenir de meilleures marges de profit tout en répondant aux demandes des consommateurs pour des options économisant le temps. L'expansion du segment démontre un développement produit réussi qui préserve les qualités centrales du bacon tout en offrant une commodité améliorée, soutenu par des avancées dans la technologie d'emballage et les méthodes de conservation.

Par canal de distribution : Le commerce de détail détient les parts de marché tandis que l'élan des services alimentaires s'accélère

Les canaux de vente au détail détiennent 62,33 % de part de marché en 2024, tandis que les canaux de services alimentaires devraient croître à un taux plus élevé de 6,35 % de TCAC jusqu'en 2030. Le marché de détail est stimulé par les habitudes d'achat établies des consommateurs et les vastes réseaux de supermarchés dans les marchés développés, tandis que le canal des services alimentaires est soutenu par l'expansion des restaurants de restauration rapide et l'utilisation accrue du bacon à travers les catégories de menu. Cette croissance reflète la transition du bacon d'un aliment de base du petit-déjeuner à un ingrédient polyvalent utilisé tout au long de la journée. Le segment des services alimentaires bénéficie des produits de bacon précuits qui améliorent l'efficacité opérationnelle et assurent une qualité constante. En fait, des entreprises telles que Hormel, Smithfield et Clemens offrent des produits de bacon variés dans des tailles et formats d'emballage flexibles pour répondre aux besoins divers des opérateurs de services alimentaires.

Les supermarchés et hypermarchés restent les canaux de distribution de détail principaux en raison de leur infrastructure de chaîne du froid robuste et des modèles d'achat des consommateurs établis. La vente au détail en ligne continue de gagner des parts de marché en répondant aux consommateurs axés sur la commodité. Les magasins de commodité montrent une croissance à travers les produits de bacon prêts-à-consommer, particulièrement dans les zones urbaines où les consommateurs conscients du temps cherchent des options d'achat rapides. Les marques de bacon de marque privée s'étendent également dans le commerce de détail, offrant une tarification compétitive et attirant les acheteurs sensibles au prix. Les promotions en magasin, les offres groupées et l'échantillonnage de produits jouent un rôle croissant dans l'influence des choix des consommateurs, particulièrement dans les environnements de vente au détail de grand format.

Analyse géographique

L'Amérique du Nord détient une part de marché dominante de 38,51 % en 2024, soutenue par des modèles de consommation de bacon établis et une infrastructure complète de services alimentaires qui fait du bacon un élément de menu cohérent à travers les restaurants. La région exploite des chaînes d'approvisionnement bien développées, des technologies de traitement modernes et une forte acceptation des consommateurs qui permet les ventes de produits de marché de masse et premium. De plus, en 2024, les États-Unis ont exporté un record de 3,03 millions de tonnes métriques (mt) de porc et de variétés de viande de porc, évaluées à 8,63 milliards USD [3]United States Meat Export Federation, "United States Pork Export Données 2024", www.usmef.org. L'environnement de marché mature limite la croissance en volume, poussant les entreprises à se concentrer sur l'innovation produit et le développement de segments premium.

L'Asie-Pacifique démontre le taux de croissance le plus élevé à 6,43 % de TCAC jusqu'en 2030, reflétant les effets de l'urbanisation et l'adoption croissante de l'alimentation occidentale sur la consommation de protéines traditionnelles. Selon le Département de l'Agriculture des États-Unis, l'importation de porc de la Chine devrait rester stable, principalement en raison de la consommation domestique stable et de la production abondante. De plus, le secteur de transformation alimentaire japonais montre une demande croissante pour des aliments pré-préparés, stimulée par une population vieillissante et des préférences de commodité. En Asie du Sud-Est, à mesure que les revenus disponibles augmentent et que les canaux de vente au détail modernes s'étendent, la demande pour des produits de viande à valeur ajoutée, tels que le bacon aromatisé et précuit, monte en flèche.

Les marchés européens connaissent des limitations de croissance malgré la consommation traditionnelle de bacon et les capacités avancées de transformation alimentaire, en raison de l'augmentation des coûts d'intrants, des réglementations environnementales et des préoccupations de santé animale. Les exigences réglementaires augmentent les dépenses opérationnelles tandis que la conformité environnementale nécessite des changements de système de production qui affectent l'efficacité opérationnelle. Le Moyen-Orient et l'Afrique présentent un potentiel de croissance grâce au développement économique et à l'urbanisation, avec le développement produit et le marketing répondant aux exigences culturelles et religieuses spécifiques. L'Amérique du Sud, avec le Brésil en tête, étend ses capacités de production et d'exportation de porc grâce à des opérations rentables, des installations de traitement améliorées et une demande mondiale croissante pour les produits porcins.

Paysage concurrentiel

Le marché du bacon présente une fragmentation modérée, indiquant une intensité concurrentielle substantielle parmi les acteurs établis tout en créant des opportunités d'entrée pour les producteurs spécialisés et les concurrents régionaux. Les leaders du marché exploitent des stratégies d'intégration verticale pour contrôler les chaînes d'approvisionnement de la production porcine au traitement et à la distribution, permettant l'optimisation des coûts et la cohérence de qualité que les petits acteurs peinent à égaler. Les acteurs établis, renforcés par l'équité de marque, les partenariats de détail durables et la loyauté robuste des consommateurs, fortifient leur position sur le marché, érigeant des barrières pour les nouveaux entrants.

L'adoption technologique accélère la différenciation concurrentielle, avec les entreprises investissant dans des systèmes d'emballage automatisés et des innovations de traitement qui améliorent la sécurité alimentaire tout en réduisant les coûts de main-d'œuvre. Les fabricants exploitent maintenant l'analytique avancée et la prévision de demande pilotée par l'IA dans leur planification de production, visant à réduire les déchets et améliorer l'efficacité opérationnelle. Le paysage concurrentiel favorise de plus en plus les entreprises capables de naviguer les exigences de conformité réglementaire, particulièrement concernant les niveaux de nitrite de sodium et les standards de sécurité alimentaire qui nécessitent une expertise spécialisée et des investissements en capital.

L'agilité opérationnelle est démontrée par l'intégration verticale des chaînes d'approvisionnement et l'investissement dans des installations de traitement avancées. Les mouvements stratégiques incluent l'expansion des réseaux de distribution par les plateformes e-commerce et les partenariats tiers tout en renforçant les modèles directs au consommateur. L'expansion géographique reste un focus clé, avec les entreprises ciblant les marchés émergents en Asie et établissant des installations de production dans des emplacements stratégiques pour optimiser leurs réseaux de chaîne d'approvisionnement. L'industrie assiste à un investissement significatif en recherche et développement pour développer de nouvelles technologies de traitement et des formulations produit innovantes.

Leaders de l'industrie du bacon

-

Hormel Foods Corporation

-

Tyson Foods Inc.

-

The Kraft Heinz Company

-

WH Group Limited

-

Fresh Mark Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Coleman All Natural Meats un introduit le bacon coupe steak, prétendant être une version plus épaisse des bandes de bacon traditionnelles. Le produit est disponible en variétés bacon non salé fumé au hickory et bacon non salé fumé au bois de pommier.

- Novembre 2024 : La marque Simon Howie un introduit une nouvelle ligne de produits de bacon de bœuf, élargissant son portefeuille de produits de viande. Le bacon prétend être non fumé et contenir une haute teneur en protéines, offrant aux consommateurs une alternative au bacon de porc traditionnel.

- Août 2024 : Daily's Premium Meats un lancé deux nouvelles saveurs de bacon coupe épaisse, Miel Piquant et Érable Épicé, pour répondre à la demande croissante des consommateurs pour des profils audacieux, sucrés-épicés, visant à élever l'expérience du bacon au-delà d'un ingrédient de base.

- Juillet 2024 : Godshall's, une entreprise familiale de troisième génération appartenant aux employés, un lancé son premier produit de bacon de porc de marque, le bacon de porc non salé fumé au hickory, chez Fresh Thyme et autres magasins à travers le Midwest, et il est également disponible à l'achat sur Amazon.com.

Portée du rapport sur le marché mondial du bacon

Le bacon est une forme de porc qui est généralement créée à partir du côté d'un porc qui un été salé et fumé après que les côtes de réserve aient été enlevées. Le marché mondial du bacon est segmenté par type en bacon standard et bacon prêt-à-consommer. Basé sur le canal de distribution, le marché étudié est segmenté en canaux de services alimentaires et vente au détail. Le canal des services alimentaires est davantage fragmenté en restaurants de service complet, restaurants de restauration rapide, cafés et bars, et autres canaux de services alimentaires. Les canaux de vente au détail sont davantage classifiés en supermarchés/hypermarchés, magasins spécialisés, magasins en ligne, et autres canaux de vente au détail. Le rapport analyse davantage le scénario mondial du marché, qui inclut une analyse détaillée de l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud, et le Moyen-Orient et l'Afrique. Le rapport offre la taille du marché et les prévisions du marché en valeur (millions USD) pour tous les segments ci-dessus.

| Bacon standard |

| Bacon prêt-à-consommer |

| Porc |

| Bœuf |

| Autres types de viande |

| Bacon tranché |

| Morceaux de bacon/bacon émietté |

| Tranches de bacon/blocs entiers |

| Bacon précuit |

| Commerce de détail | Supermarchés/hypermarchés |

| Magasins de commodité | |

| Magasins spécialisés et boucheries | |

| Magasins de vente au détail en ligne | |

| Autres canaux de distribution | |

| Services alimentaires |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Bacon standard | |

| Bacon prêt-à-consommer | ||

| Par type de viande | Porc | |

| Bœuf | ||

| Autres types de viande | ||

| Par type de découpe | Bacon tranché | |

| Morceaux de bacon/bacon émietté | ||

| Tranches de bacon/blocs entiers | ||

| Bacon précuit | ||

| Par canal de distribution | Commerce de détail | Supermarchés/hypermarchés |

| Magasins de commodité | ||

| Magasins spécialisés et boucheries | ||

| Magasins de vente au détail en ligne | ||

| Autres canaux de distribution | ||

| Services alimentaires | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché du bacon ?

La taille du marché du bacon est de 85,03 milliards USD en 2025 et devrait atteindre 105,45 milliards USD d'ici 2030 à un TCAC de 4,40 %.

Quelle région croît le plus rapidement dans la consommation de bacon ?

L'Asie-Pacifique devrait enregistrer le TCAC régional le plus élevé de 6,43 % entre 2025 et 2030, alimenté par l'urbanisation et l'adoption de la cuisine occidentale.

Quel segment de produit se développe le plus rapidement ?

Le bacon prêt-à-consommer mène la croissance avec un TCAC de 6,77 %, soutenu par la demande des consommateurs pour la commodité et les gains d'efficacité des services alimentaires.

Quelle est l'importance du bacon de bœuf sur le marché ?

Tandis que le porc conserve 92,77 % de part, le bacon de bœuf est l'alternative à la croissance la plus rapide à 5,51 % de TCAC, stimulé par les préférences alimentaires et religieuses dans des marchés sélectionnés.

Dernière mise à jour de la page le: