Taille et part du marché des écrans thermiques automobiles

Analyse du marché des écrans thermiques automobiles par Mordor Intelligence

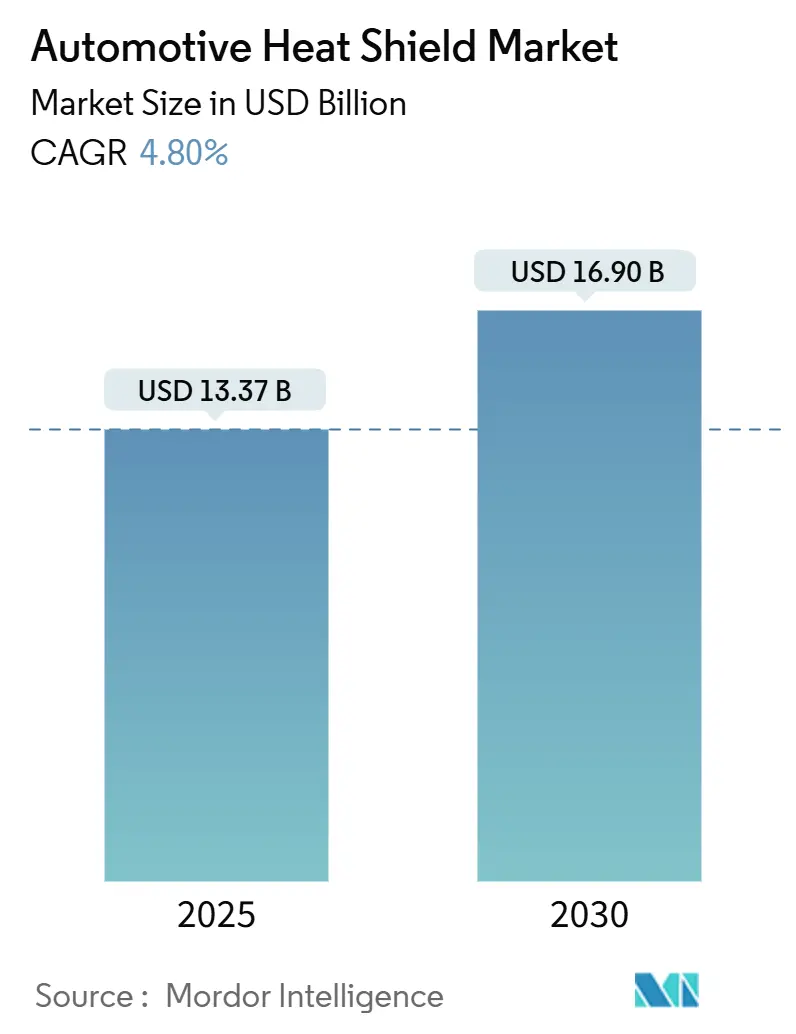

La taille du marché des écrans thermiques automobiles est estimée à 13,37 milliards USD en 2025, et devrait atteindre 16,90 milliards USD d'ici 2030, à un TCAC de 4,80 % durant la période de prévision (2025-2030). Des réglementations d'émissions plus strictes et un pivot rapide vers les groupes motopropulseurs électriques façonnent la trajectoire de l'industrie. Dans toutes les classes de véhicules, les constructeurs automobiles priorisent la protection thermique, motivés par les mandats de sécurité des batteries, les objectifs d'allègement et les matériaux innovants. Ils adoptent des matériaux composites et des capteurs intelligents pour réduire le poids, maintenir l'efficacité des convertisseurs catalytiques et protéger les batteries lithium-ion pendant les charges rapides. Simultanément, les plus grands fournisseurs de rang un exploitent les bénéfices d'échelle, diversifient leurs portefeuilles de matériaux et emploient des stratégies de couverture.

Points clés du rapport

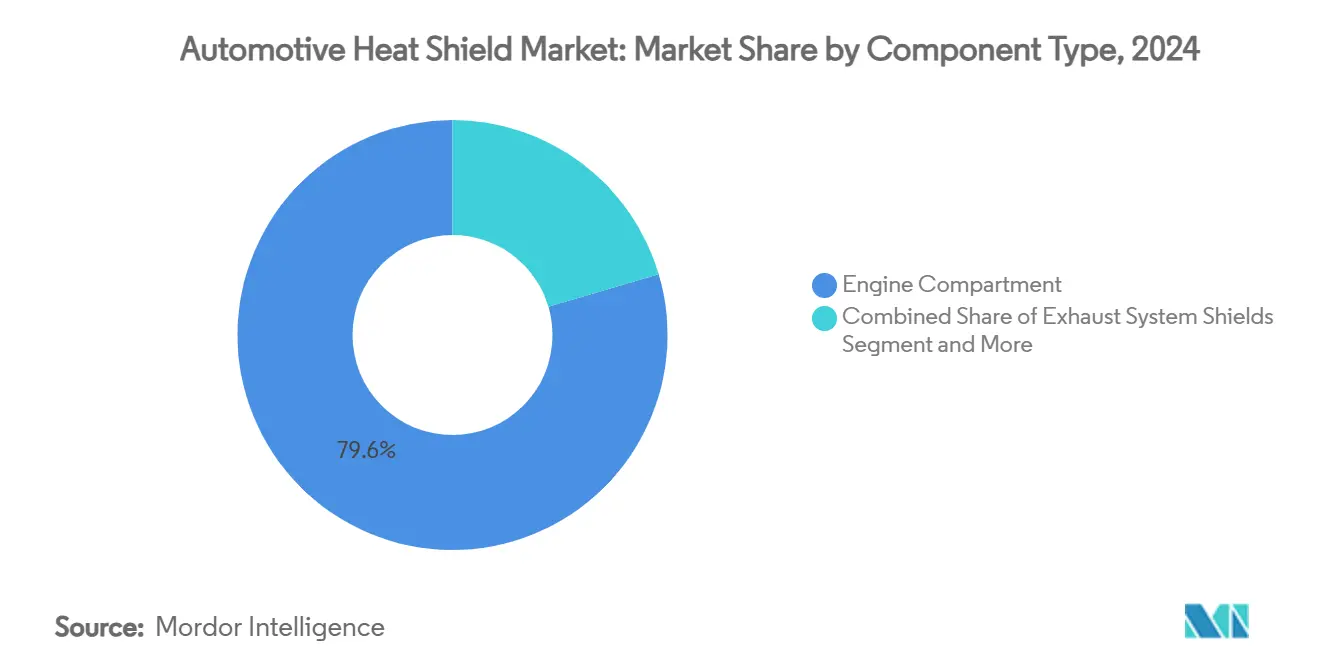

- Par type de composant, les écrans de compartiment moteur détenaient 79,56 % de la part de marché des écrans thermiques automobiles en 2024, tandis que les écrans de batterie et d'électronique de puissance devraient croître à un TCAC de 12,04 % jusqu'en 2030.

- Par canal de vente, les livraisons OEM commandaient une part de 84,66 % du marché des écrans thermiques automobiles en 2024, tandis que le marché secondaire progresse à un TCAC de 8,06 % jusqu'en 2030.

- Par type de véhicule, les voitures particulières représentaient 63,24 % de la taille du marché des écrans thermiques automobiles en 2024, et les véhicules utilitaires légers ont affiché la croissance la plus rapide avec un TCAC de 14,48 % durant la période 2025-2030.

- Par matériau, les écrans thermiques métalliques représentaient 87,01 % du marché des écrans thermiques automobiles en 2024, tandis que les écrans thermiques non métalliques/composites devraient croître le plus rapidement, à un TCAC de 8,57 % jusqu'en 2030.

- Par structure de produit, les conceptions à coque simple dominaient avec une part de 56,10 % en 2024, tandis que les écrans composites sandwich devraient enregistrer l'expansion la plus rapide, progressant à un TCAC de 7,24 % jusqu'en 2030.

- Par forme, les écrans thermiques rigides ont capturé environ 69,36 % des revenus de 2024, tandis que les formats flexibles devraient les devancer, progressant à un TCAC de 6,32 % sur la même période.

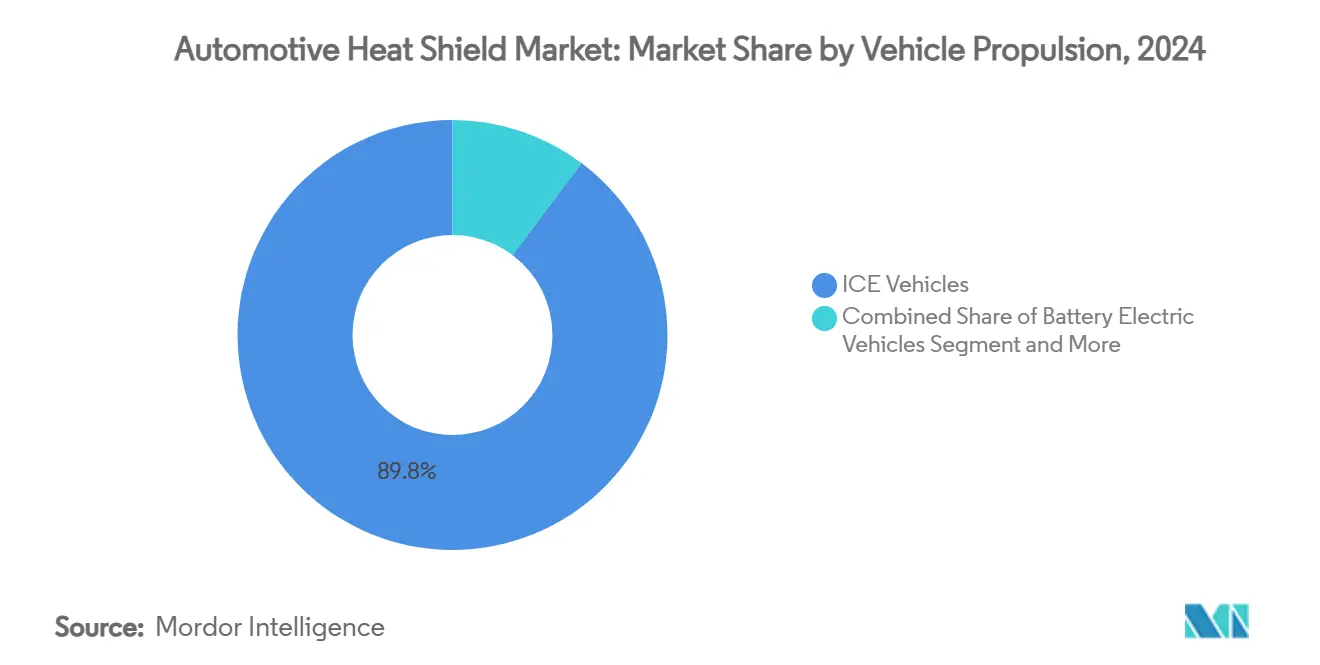

- Par propulsion de véhicule, les véhicules à moteur à combustion interne menaient encore avec environ 89,76 % de la demande d'écrans thermiques en 2024, mais les applications de véhicules électriques à batterie devraient bondir avec un TCAC de 14,48 % jusqu'en 2030.

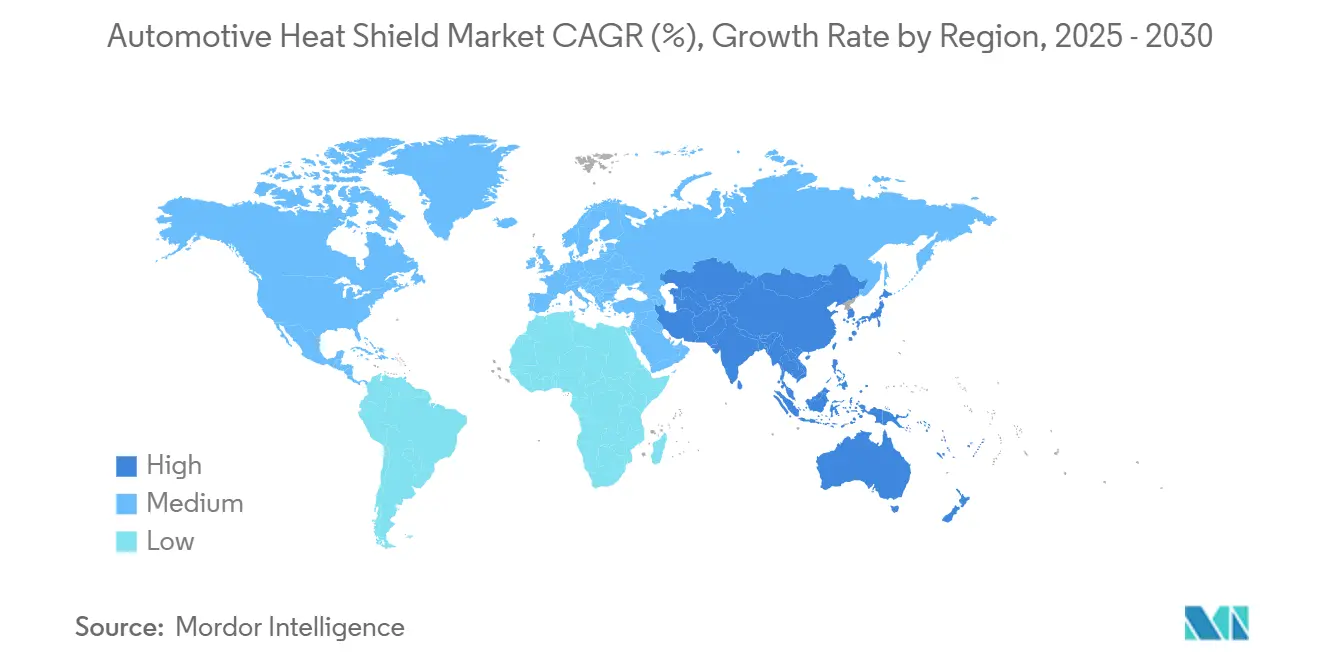

- Par région, l'Asie-Pacifique a capturé 46,92 % de la part de revenus du marché des écrans thermiques automobiles en 2024 ; la même région devrait croître à un TCAC de 9,69 % jusqu'en 2030.

Tendances et aperçus du marché mondial des écrans thermiques automobiles

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Règles d'émissions et d'économie de carburant plus strictes | +1.2% | Amérique du Nord et Europe, avec retombées en Chine et en Inde | Moyen terme (2-4 ans) |

| Poussée de la demande thermique hybride / VE | +1.8% | Mondial, avec concentration en Europe et en Chine | Long terme (≥ 4 ans) |

| Adoption d'aluminium léger et de composites | +0.9% | Mondial, mené par l'Amérique du Nord et l'Europe | Moyen terme (2-4 ans) |

| Augmentation de la production de véhicules en APAC | +1.4% | Chine, Inde, Japon, Corée du Sud | Court terme (≤ 2 ans) |

| Émergence d'écrans thermiques actifs / intelligents | +0.7% | Amérique du Nord, Europe, Japon | Long terme (≥ 4 ans) |

| Recyclage d'aluminium ELV pour écrans à faible carbone | +0.5% | Europe, Amérique du Nord, Japon | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Réglementations d'émissions et d'économie de carburant plus strictes

Les règles EPA actuelles poussent les limites de CO₂ pour les nouveaux modèles de passagers vers 85 g / mile d'ici 2032, obligeant les constructeurs automobiles à faire fonctionner les moteurs plus chauds et à maintenir les convertisseurs catalytiques à des températures d'allumage optimales. Les écrans métalliques multicouches qui capturent la chaleur radiante d'échappement sont essentiels pour atteindre les objectifs d'émissions et d'économie de carburant moyenne d'entreprise. Les écrans premium à marge plus élevée connaissent l'adoption la plus rapide en Californie, en Europe occidentale et au Japon, tandis que les variantes axées sur les coûts dominent les marchés émergents avec des règles plus lâches mais des échéances convergentes.

Poussée de la demande de gestion thermique des batteries hybrides et VE

Les batteries lithium-ion fonctionnent le plus sûrement entre 20-40 °C, et les structures de confinement doivent résister à des événements dépassant 1 000 °C. Les nouvelles couches de fibres céramiques et intumescentes à l'intérieur des enceintes de batteries limitent la propagation pendant l'emballement thermique, tandis que les canaux de refroidissement intégrés et les inserts à changement de phase gèrent les pics de charge rapide. Les constructeurs automobiles traitant les écrans thermiques comme du matériel critique de sécurité conduisent une croissance à deux chiffres, surtout en Chine et en Allemagne, où les modèles électriques se lancent à un rythme sans précédent.

Adoption de matériaux d'aluminium léger et composites

Les forgeages d'aluminium à haute teneur en Mg et les composites sandwich réduisent la masse de 40-60 % par rapport à l'acier tout en réfléchissant plus d'énergie infrarouge. Le gigacasting compresse désormais des panneaux de carrosserie importants-y compris les écrans de tunnel d'échappement-en pièces uniques, économisant les étapes de soudage et améliorant la dissipation thermique. Les laminés chargés d'aérogel réduisent le transfert thermique de 35 % supplémentaires et permettent des profils plus minces, ouvrant des aménagements de skateboard VE exigus pour des modules de cellules plus grands.

Augmentation de la production de véhicules en APAC

La production Asie-Pacifique éclipse les pairs mondiaux, augmentant la demande à court terme d'écrans thermiques rentables mais prêts pour la réglementation. Les lignes VE chinoises spécifient des enveloppements de batterie en fibres céramiques à grande échelle, les hybrides japonais adoptent des écrans moteur multicouches ultra-minces pour les avantages NVH et de poids, et les usines indiennes demandent des formats d'aluminium perforé simplifiés qui respectent les seuils de valeur tout en préservant les objectifs de durabilité de 500 000 km.[1]"Rapport intégré 2024," Nippon Steel Corporation, nipponsteel.com

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix des matières premières (Al, SS) | -0.8% | Mondial, avec impact plus élevé dans les régions dépendantes des importations | Court terme (≤ 2 ans) |

| Problèmes de durabilité avec les écrans non métalliques | -0.6% | Mondial, avec concentration dans les régions aux climats extrêmes | Moyen terme (2-4 ans) |

| Coûts de conformité des enquêtes de cartels | -0.4% | Europe, Amérique du Nord, Japon | Moyen terme (2-4 ans) |

| Suppression progressive des véhicules diesel en Europe | -0.7% | Europe, avec effets de retombées sur les marchés d'exportation mondiaux | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix des matières premières (Al, SS)

Les prix de l'aluminium ont bondi de 15 % début 2025 suite aux perturbations de bauxite en Australie et aux pannes de courant au Yunnan, comprimant les marges des fournisseurs de tôles estampées dont la nomenclature peut dépasser 70 % de contenu métallique. Les fournisseurs de rang un se couvrent sur les marchés à terme, mais beaucoup de rang trois manquent de lignes de crédit, incitant une R&D accélérée vers des alternatives polymères ou céramiques avec des courbes de coût plus stables.

Défis de durabilité des écrans non métalliques

Certains composites polymères perdent jusqu'à 40 % de résistance à la traction après 5 000 h à 200 °C, suscitant des craintes de garantie pour les emplacements de turbocompresseur ou de sous-plancher. Le cyclage gel-dégel au Canada, en Scandinavie et dans l'Himalaya induit des microfissures qui peuvent se propager pendant les vibrations, orientant les OEM vers des sandwichs hybrides métal-céramique ou des tissus de renforcement jusqu'à ce que les résines haute température mûrissent.[2]"Feuille de route durabilité 2050," Morgan Advanced Materials, morganadvancedmaterials.com

Analyse de segment

Par type de composant : Les écrans de batterie perturbent la hiérarchie traditionnelle

Les écrans de compartiment moteur contrôlaient 79,56 % du marché des écrans thermiques automobiles en 2024, reflétant le besoin de longue date de protéger le câblage, les réservoirs plastiques et les planchers passagers de la radiation du bloc moteur et du collecteur d'échappement. L'évolution des culasses turbo et downsizées fonctionnent plus chaud, donc les conceptions multicouches aluminium-avec-mat-de-verre restent centrales. Les écrans de batterie et d'électronique de puissance, bien que plus petits en revenus, progressent à un TCAC de 12,04 % car chaque kilowatt-heure supplémentaire de densité énergétique élève les enjeux de confinement. Les papiers céramiques flexibles et les mousses intumescentes tapissent les cadres de batteries, tandis que les répartiteurs à maillage de cuivre éloignent les points chauds des cellules pendant les phases de charge rapide DC.

Les écrans de système d'échappement restent le deuxième plus grand sous-segment à 15 %, stimulés par Euro 7 et les fenêtres de température de post-traitement EPA. Ces assemblages portent souvent une construction à double coque et des motifs alvéolés pour retenir l'air de couche limite et réduire les températures de surface de 40 °C. Les écrans de turbocompresseur et de collecteur d'admission suivent, enregistrant un TCAC de 9,6 % grâce à l'adoption mondiale de l'essence turbo. Les écrans de carrosserie et de plancher couplent des couches thermiques et acoustiques pour réduire le bourdonnement du groupe motopropulseur jusqu'à 3 dB et résister aux impacts de pierres dans les SUV tout-terrain.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par matériau : Les composites défient la dominance métallique

Les solutions métalliques détiennent 87,01 % de la part de marché en 2024-principalement tôle d'aluminium trois xxx et 409 inoxydable-comprennent encore la majorité des expéditions du marché des écrans thermiques automobiles en raison de flux de formage, d'assemblage et de recyclage bien connus. L'hydroformage à épaisseur variable et la perforation laser rasent maintenant le poids tout en ventilant la chaleur d'échappement piégée.

Les alternatives non métalliques et composites s'emparent de parts, exploitant des économies de masse de 40-60 % et des baisses d'isolation de 35 %. Les couvertures remplies d'aérogel poussent la conductivité jusqu'à 0,015 W/mK, permettant des sandwichs de 2 mm qui rivalisent avec des coques d'aluminium de 6 mm. Les panneaux PyroThin® d'Aspen Aerogels entourent les groupes de cellules VE, confinant les événements d'emballement à des modules individuels et donnant aux concepteurs de packs une marge de refroidissement précieuse.[3]"Barrières thermiques PyroThin pour batteries VE," Aspen Aerogels, aspenaerogels.com

Par structure de produit : Les conceptions sandwich gagnent du terrain

Les estampages à coque simple détiennent 56,10 % de la part de marché en 2024, restant populaires pour les zones d'éclaboussures et les supports de chaleur modérée car leur géométrie monobloc limite la dépense d'outillage. Pourtant, l'augmentation des températures de pointe sous capot expose leur plafond de 200 °C. Les formes à double coque insèrent un entrefer qui bloque jusqu'à 40 % du flux radiatif, respectant les objectifs de trempage d'habitacle plus stricts sans redessiner la géométrie du pare-feu.

La croissance la plus rapide réside dans les composites sandwich qui associent une peau d'aluminium avec un centre céramique microporeux. Morgan Advanced Materials fournit maintenant des nattes multicouches qui réduisent 70 % du poids par rapport aux bacs d'acier antérieurs tout en maintenant les conduits de gaz d'échappement à 450 °C ou en dessous pendant les cycles de service de montée en côte.

Par forme : Les solutions flexibles adressent les géométries complexes

Les écrans rigides commandent une part dominante de 69,36 % du marché des écrans thermiques automobiles en 2024, répondant principalement aux commandes de gros volumes. Les presses automatisées sont occupées à produire des pièces uniformes pour les collecteurs ICE et les tunnels de sous-plancher. Avec des transferts continus de 600 tonnes, les fabricants maintiennent une parité de coûts, gardant les dépenses sous 3 USD par pièce pour les berlines de taille moyenne.

Cependant, le marché se déplace vers les feuilles flexibles et les nattes matelassées car les VE intègrent des baies d'électronique de puissance avec câblage, lignes de liquide de refroidissement et ports de charge étroitement emballés. Les projections indiquent une sous-catégorie flexible en plein essor, attendue pour atteindre 5,2 milliards USD d'ici 2030, avec un taux de croissance annuel de 6,32 %. Notamment, lorsque collés à la feuille d'aluminium, les tissus aramide-verre offrent un avantage unique : ils peuvent être ajustés à la main post-assemblage, scellant efficacement les espaces autour des boîtiers de jonction haute tension et réduisant significativement le temps de retouche.

Par propulsion de véhicule : L'électrification stimule les solutions spécialisées

Les modèles ICE dominent le marché, commandant une part de 89,76 % en 2024. Ces modèles nécessitent des écrans pour maintenir les substrats catalytiques au-dessus de 400 °C pour une conversion d'émissions efficace et prévenir les dommages de brûlure pendant les ascensions à forte pente. Pendant ce temps, les véhicules électriques hybrides incorporent une isolation secondaire pour protéger les batteries de traction des surtensions dans le compartiment moteur. Ce mouvement élargit la zone thermique, englobant maintenant les onduleurs et convertisseurs DC-DC.

Le marché des écrans thermiques automobiles connaît la croissance la plus rapide dans le segment électrique à batterie, projeté à un TCAC de 14,48 % jusqu'en 2030. Cette poussée est stimulée par les OEM adoptant des cuves d'acier à double paroi remplies de couvertures céramiques, conçues pour endurer des événements thermiques jusqu'à 1 100 °C, conformément aux normes de test d'incendie UN ECE R100.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : Les voitures particulières mènent, les flottes commerciales suivent

Les voitures particulières ont généré 63,24 % des revenus en 2024, les berlines et crossovers de gamme moyenne adoptant l'encapsulation composite autour des volutes turbo pour respecter le timing de redémarrage stop-start. Les fourgonnettes utilitaires légères ont vu une part de 24 %, priorisant la durabilité pour les routes logistiques multi-équipes ; les tunnels d'acier perforé associés aux doublures à aiguilles de fibre de verre étendent la vie à 300 000 km.

Les poids lourds commerciaux exploitent une tôle 409 SS plus épaisse et un enveloppement céramique autour des filtres à particules diesel pour des demandes de temps de fonctionnement dépassant 1 million de km. Les tracteurs hors route intègrent des écrans de tissu de basalte renforcés qui résistent à l'impact de boue et aux produits chimiques de lavage.

Par canal de vente : Les OEM dominent, le marché secondaire accélère

Les contrats OEM représentaient 84,66 % des revenus du marché des écrans thermiques automobiles en 2024, grâce à l'intégration de conception en phase précoce et aux exigences de validation qui verrouillent les fournisseurs dans des plateformes pluriannuelles. Les cycles de vie des plateformes incluent maintenant les architectures de skateboard VE, exigeant la requalification de performance d'écran sous de nouvelles cartes thermiques.

Le marché secondaire croît de 8,06 % annuellement car les propriétaires rétrofittent du tissu de verre aluminisé aux projets turbo vintage ou remplacent les pièces OE corrodées dans les régions à forte teneur en sel. Les préparateurs spécialisés offrent des enveloppements inoxydables polis qui doublent comme améliorations esthétiques tout en réduisant les températures d'admission sous capot de 8°C.

Analyse géographique

L'Asie-Pacifique a conservé une part de 46,92 % du marché des écrans thermiques automobiles en 2024 et croît à un TCAC de 9,69 %. Les centres d'assemblage VE chinois dans le Guangdong et le Jiangsu spécifient des isolants de batterie en fibres céramiques, tandis que les OEM japonais expédient des hybrides acoustico-thermiques multicouches qui abaissent le bruit du groupe motopropulseur et le trempage d'habitacle simultanément. Les fournisseurs localisés de l'Inde produisent des formes d'aluminium perforé optimisées en coût, respectant les objectifs de prix des petites voitures tout en assurant une durabilité de 500 000 km dans les climats de mousson. Les entreprises sud-coréennes se spécialisent dans les écrans de refroidissement de packs de batteries haute densité pour les SUV d'exportation, exploitant le leadership technologique cellulaire domestique.

L'Europe a suivi avec une part de 27,22 %, où les règles d'échappement Euro 7 et les quotas d'allègement OEM stricts stimulent la demande de conceptions composites et d'aluminium recyclé. Les marques de luxe allemandes paient des primes pour les couvertures thermiques en aluminure de titane ultra-minces qui protègent les boîtiers turbo. Les programmes de segment moyen français expérimentent avec des matières premières d'aluminium de fin de vie qui réduisent le CO₂ intégré jusqu'à 95 %. Les constructeurs britanniques de performance à faible volume choisissent des écrans Inconel imprimés en 3D pour volutes de turbine complexes, illustrant l'appétit de la région pour la fabrication additive.

L'Amérique du Nord a contribué à 18,13 % des revenus de 2024. Les lignes de pickup et SUV des États-Unis consomment des écrans d'aluminium estampé traditionnels en gros lots, pourtant les plateformes VE Tesla, GM et Ford stimulent une croissance rapide dans la protection de compartiment de batterie. Le climat gel-dégel du Canada élève les seuils de test de durabilité, poussant les fournisseurs de composites vers des architectures hybrides métal-céramique. La base de fournisseurs en maturation du Mexique moule maintenant des enveloppements flexibles remplis d'aérogel pour l'exportation vers les usines d'assemblage du Michigan et de l'Ontario, diversifiant la carte d'approvisionnement régionale.

Paysage concurrentiel

Les cinq premiers fournisseurs-Autoneum, Dana, ElringKlinger, Tenneco et Sumitomo Riko-possédaient collectivement la majorité des expéditions mondiales de 2024, reflétant une consolidation modérée. Les plus grands fournisseurs de rang un exploitent des usines multi-régionales et des contrats d'aluminium couverts pour amortir les oscillations de matières premières, tandis que les nouveaux arrivants spécialistes s'attaquent aux niches VE à forte croissance avec des chimies d'aérogel ou intumescentes. Aspen Aerogels licence sa technologie PyroThin® à plusieurs intégrateurs de modules, créant des points communs de sécurité inter-marques. L'acquisition par Dana en 2025 d'une ligne de moulage composite en Slovaquie souligne une stratégie pour mélanger l'expertise métallique et polymère.

La pression des prix pèse sur les pièces métalliques héritées car le savoir-faire d'estampage se marchandise, tandis que les écrans spécifiques VE maintiennent des marges brutes plus élevées grâce aux chimies protégées par brevet. Les entreprises de fabrication additive comme EOS aident les OEM premium à imprimer des structures de refroidissement en treillis en Inconel à paroi mince, réduisant la masse et facilitant les flux d'air sous capot. L'espace blanc stratégique réside dans les panneaux thermo-acoustiques intégrés qui consolident la mousse NVH, la réflection thermique et les barrières d'ingression d'eau en une étape d'installation, particulièrement attrayants pour les cadres VE de style skateboard.

Les plus petits fournisseurs sans capacité de couverture mondiale font face à l'exposition aux coûts de matières premières, conduisant des discussions de fusion et coentreprises. Les fournisseurs de rang deux qui maîtrisent les stratifiés hybrides aluminium-composite gagnent des parts quand les OEM exigent un allègement combiné et une tolérance haute température, notamment en Asie, où les volumes de production récompensent les cycles d'outillage rapides. Les barrières d'entrée au marché tournent autour de la propriété intellectuelle des matériaux, des presses de formage à forte intensité capitalistique et des protocoles de validation qui s'étendent des tests arctiques -40 °C aux pare-feu d'emballement thermique 1 200 °C.

Leaders de l'industrie des écrans thermiques automobiles

-

ElringKlinger AG

-

Dana Incorporated

-

Autoneum Holding AG

-

Tenneco Inc. (Federal-Mogul)

-

Sumitomo Riko Co. Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Brookfield a acquis Chemelex, un leader dans les systèmes de traçage électrique de chauffage, élargissant ses capacités dans les technologies de régulation de température applicables à la gestion thermique automobile.

- Novembre 2024 : Autoneum a inauguré un nouveau centre de recherche et technologie (R&T) à Shanghai, Chine, ciblant la nouvelle mobilité et renforçant son emprise dans la région. Ce centre est destiné à aider au développement et à la production de composants et matériaux adaptés à l'e-mobilité.

- Septembre 2024 : Zircotec a dévoilé de nouveaux revêtements haute performance pour les enceintes de batteries de véhicules électriques et les plaques de refroidissement.

Portée du rapport mondial sur le marché des écrans thermiques automobiles

Le rapport sur le marché des écrans thermiques automobiles couvre les dernières tendances et développements. Le marché des écrans thermiques automobiles est segmenté par type de composant, type de véhicule et géographie. Le rapport couvre également la part de marché des principaux acteurs en volume de milliards USD.

Basé sur le type de composant, le marché est segmenté comme compartiment moteur, compartiment d'échappement et autres types. Par type de véhicule, le marché est segmenté comme voitures particulières et véhicules commerciaux. Par canal de vente, le marché est segmenté comme OEM et marché secondaire, et basé sur la géographie, le marché est observé comme Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique.

| Écrans de compartiment moteur |

| Écrans de système d'échappement |

| Écrans de turbocompresseur et collecteur d'admission |

| Écrans de carrosserie et plancher |

| Écrans de batterie et électronique de puissance |

| Autres écrans de composant |

| Écrans thermiques métalliques |

| Écrans thermiques non métalliques / composites |

| Couvertures d'isolation / multicouches |

| Coque simple |

| Double coque |

| Composite sandwich |

| Rigide |

| Flexible |

| Véhicules ICE |

| Véhicules électriques hybrides |

| Véhicules électriques à batterie |

| Voitures particulières |

| Véhicules utilitaires légers |

| Véhicules utilitaires lourds |

| Véhicules hors route et agricoles |

| OEM |

| Marché secondaire |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| APAC | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| ASEAN | |

| Reste d'APAC | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Émirats Arabes Unis | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type de composant | Écrans de compartiment moteur | |

| Écrans de système d'échappement | ||

| Écrans de turbocompresseur et collecteur d'admission | ||

| Écrans de carrosserie et plancher | ||

| Écrans de batterie et électronique de puissance | ||

| Autres écrans de composant | ||

| Par matériau | Écrans thermiques métalliques | |

| Écrans thermiques non métalliques / composites | ||

| Couvertures d'isolation / multicouches | ||

| Par structure de produit | Coque simple | |

| Double coque | ||

| Composite sandwich | ||

| Par forme | Rigide | |

| Flexible | ||

| Par propulsion de véhicule | Véhicules ICE | |

| Véhicules électriques hybrides | ||

| Véhicules électriques à batterie | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules utilitaires légers | ||

| Véhicules utilitaires lourds | ||

| Véhicules hors route et agricoles | ||

| Par canal de vente | OEM | |

| Marché secondaire | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| APAC | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| ASEAN | ||

| Reste d'APAC | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des écrans thermiques automobiles ?

La taille du marché des écrans thermiques automobiles est de 13,37 milliards USD en 2025, projetée pour atteindre près de 16,90 milliards USD d'ici 2030.

Quel segment de composant détient la plus grande part ?

Les écrans de compartiment moteur mènent avec 79,56 % des revenus mondiaux en 2024 en raison de leur rôle de longue date dans la gestion de la chaleur sous capot.

Pourquoi les écrans thermiques spécifiques aux batteries croissent-ils si rapidement ?

Les écrans de batterie et d'électronique de puissance progressent à un TCAC de 12,04 % parce que les packs de véhicules électriques nécessitent des barrières thermiques sophistiquées qui préviennent l'emballement thermique et maintiennent des températures de fonctionnement optimales.

Quelle région contribue le plus à la demande ?

L'Asie-Pacifique commande 46,92 % des ventes mondiales grâce à la production élevée de véhicules en Chine, Inde, Japon et Corée du Sud, et c'est aussi la région à croissance la plus rapide à un TCAC de 9,69 %.

Comment les oscillations de prix des matières premières affectent-elles les fournisseurs ?

Les prix volatils de l'aluminium et de l'inoxydable compriment les marges des fournisseurs jusqu'à 0,8 points de TCAC, forçant les plus gros acteurs à se couvrir et incitant les plus petites entreprises à explorer des substituts polymères ou céramiques.

Quels matériaux innovants façonnent les futurs écrans thermiques ?

Les composites remplis d'aérogel, les mousses intumescentes et les sandwichs multicouches aluminium-céramique permettent des écrans plus minces et plus légers qui résistent à des températures au-dessus de 1 000 °C tout en respectant les objectifs d'allègement des constructeurs automobiles.

Dernière mise à jour de la page le: