Taille et part du marché du financement automobile

Analyse du marché du financement automobile par Mordor Intelligence

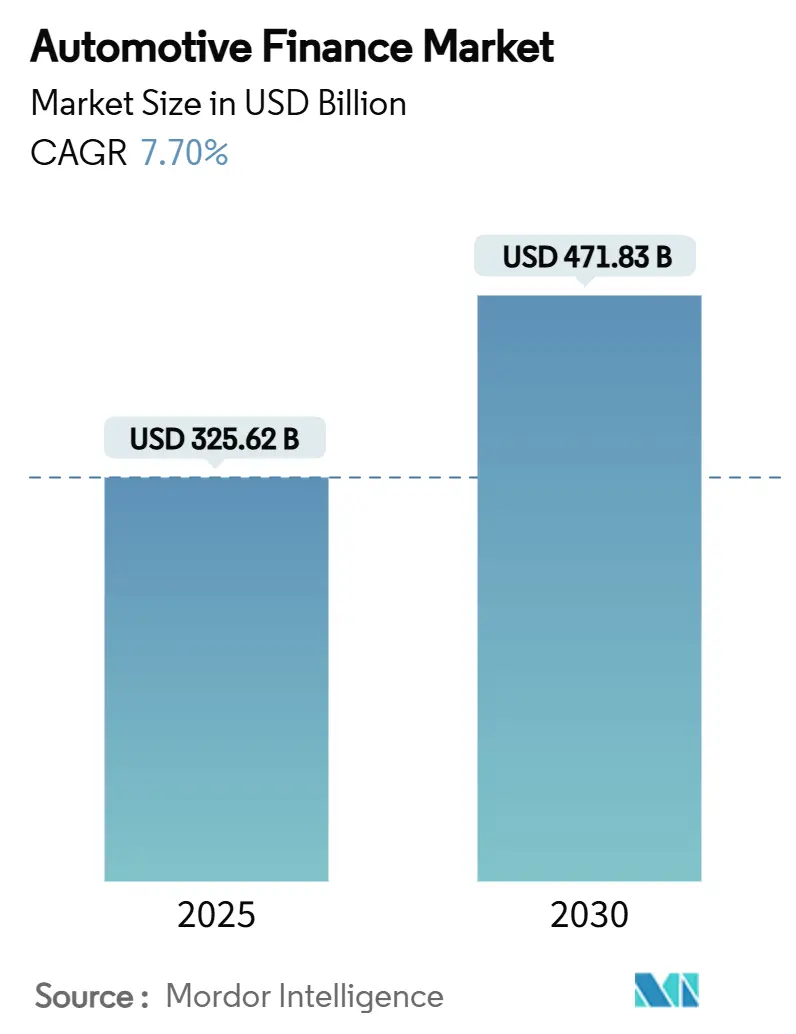

Le marché du financement automobile affiche une valeur actuelle de 325,62 milliards USD en 2025 et devrait atteindre 471,83 milliards USD d'ici 2030, reflétant un TCAC robuste de 7,7% sur la période 2025-2030. Le financement de véhicules d'occasion, qui commande déjà 53,40% du marché du financement automobile, croît à un rythme rapide de 9,2% et est destiné à demeurer le principal moteur de croissance jusqu'en 2030. Les plateformes d'origination digitale, l'appétit accru des consommateurs pour des structures de paiement flexibles, et l'électrification continue des flottes de véhicules soutiennent ensemble la dynamique même tandis que les taux de référence demeurent élevés [1].Board of Governors of the Federal Reserve System, "G.19 Consumer Credit,"Les prêteurs répondent en approfondissant les capacités analytiques, en élargissant la tarification basée sur le risque, et en s'associant avec les places de marché de vente automobile en ligne pour maintenir le flux de crédit. La capacité à combiner le financement avec des services de mobilité à valeur ajoutée, tels que les forfaits d'abonnement et la Localisation de batteries, devient également un levier concurrentiel décisif pour les banques, les captives OEM, et les nouveaux entrants fintech.

Points clés du rapport

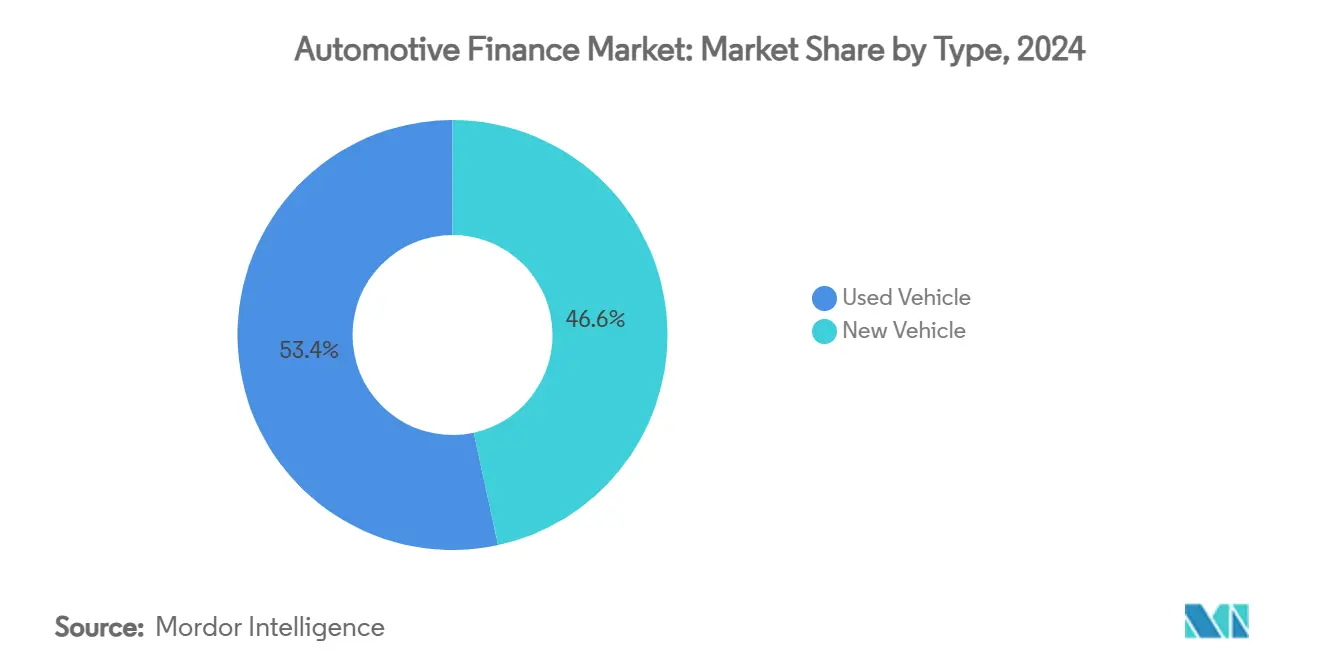

- Par type, les véhicules d'occasion représentaient 53,40% de la part du marché du financement automobile en 2024 et s'étendent à un TCAC de 9,2% jusqu'en 2030.

- Par type de source, les banques détenaient 46,50% de la taille du marché du financement automobile en 2024, tandis que les compagnies de financement captif OEM devraient croître le plus rapidement à un TCAC de 8,1%.

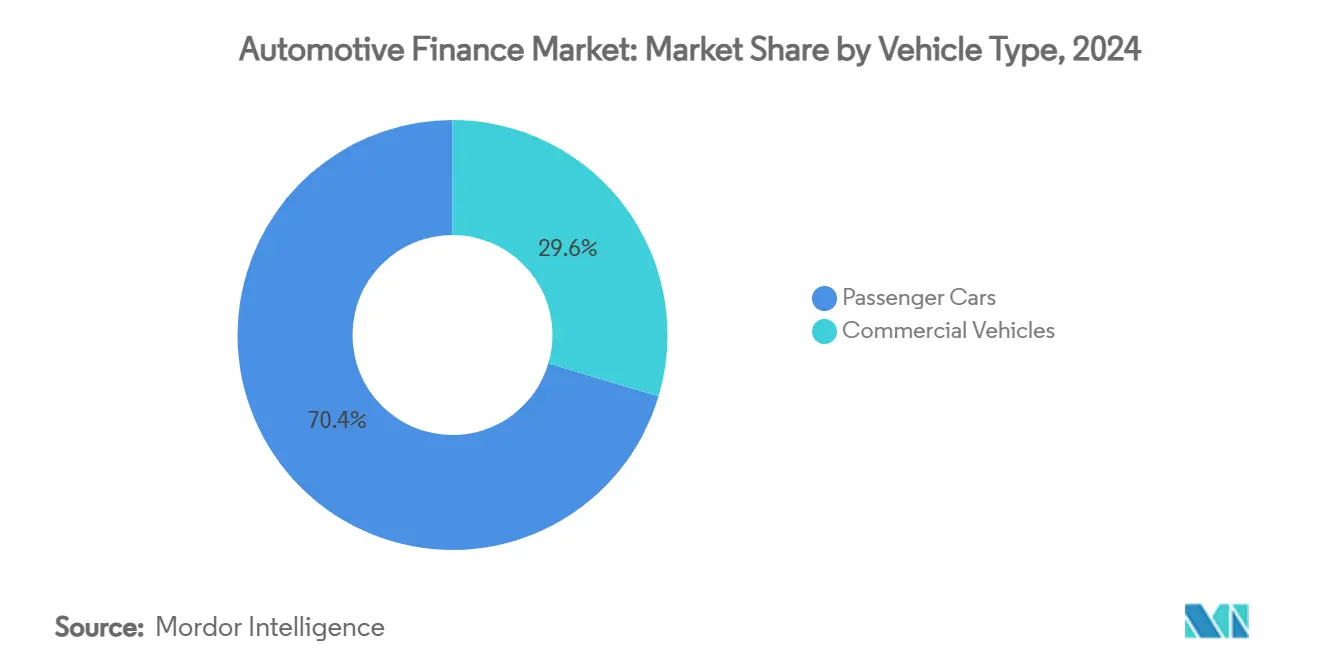

- Par catégorie de véhicule, les voitures particulières menaient avec 70,40% de la part de revenus du marché du financement automobile en 2024 ; les véhicules commerciaux progressent à un TCAC de 7% jusqu'en 2030.

- Par produits de financement, les prêts menaient avec 73,80% de la part de revenus du marché du financement automobile en 2024 ; les crédits-baux s'étendront à un TCAC de 7,92% jusqu'en 2030.

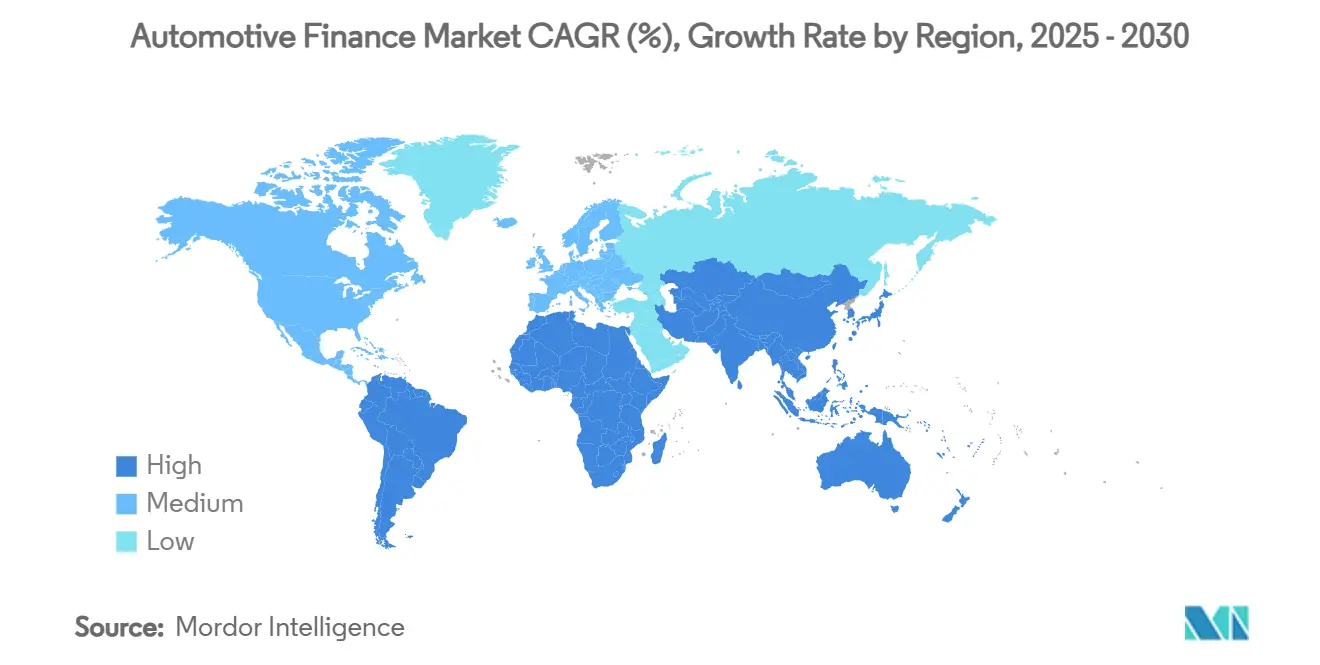

- Par région, l'Asie-Pacifique contrôlait 41,20% du marché du financement automobile en 2024, alors que le Moyen-Orient devrait enregistrer un TCAC de 10,4% jusqu'en 2030.

Tendances et perspectives du marché mondial du financement automobile

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Essor des plateformes de vente automobile en ligne | +1.8% | Amérique du Nord, répercussion Europe | Moyen terme (2-4 ans) |

| Hausse des transactions de véhicules d'occasion et programmes CPO | +1.5% | Europe, Amérique du Nord | Court terme (≤ 2 ans) |

| Croissance rapide du crédit-bail VE et modèles d'abonnement | +1.2% | Asie-Pacifique, Europe | Moyen terme (2-4 ans) |

| Incitations gouvernementales à la casse et subventions de financement vert | +1.1% | Chine, Union européenne | Court terme (≤ 2 ans) |

| Captives OEM déployant des produits ballon/B-N-P-L flexibles | +0.9% | Amérique du Sud, Asie-Pacifique, Moyen-Orient | Moyen terme (2-4 ans) |

| Données alternatives et notation de crédit basée sur l'IA | +0.7% | Amérique du Sud, répercussion mondiale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Essor des plateformes de vente automobile en ligne stimulant le financement digital instantané

Les volumes de contractualisation digitalisée entre concessionnaires et prêteurs en Amérique du Nord ont bondi d'année en année en 2024. Les consommateurs s'attendent désormais à des approbations de crédit en temps réel livrées dans un parcours d'achat en ligne de 10 minutes, une accélération dramatique par rapport au délai de 1-2 jours commun en 2023. Les widgets intégrés de comparaison de taux ont accru la transparence des prix, comprimant les marges pour les prêteurs qui manquent d'outils de tarification automatisés. La tendance s'étend à l'Europe, où les API multi-prêteurs ont réduit le temps moyen de financement de 48% dans les segments premium. Pour les bras de financement captif, l'intégration de calculateurs de financement propriétaires dans les portails e-commerce OEM améliore la vente croisée de contrats d'assurance et de maintenance, élevant ainsi les taux d'attachement et la valeur vie client.

Hausse des transactions de véhicules d'occasion créant de nouveaux volumes de prêt

Les programmes de véhicules d'occasion certifiés remodèlent les perceptions des consommateurs sur les véhicules de seconde main, permettant aux prêteurs d'offrir des ratios prêt-valeur et des taux plus proches de ceux sur les voitures neuves. La garantie CPO pare-chocs à pare-chocs de six ans de Kia, par exemple, un renforcé la pénétration des véhicules d'occasion dans le portefeuille américain de la marque de cinq points de pourcentage en 2024 [2] "Best Certified Pre-Owned Programs of 2025." U.S. News & World Report. En Europe, la normalisation des stocks après les chocs de chaîne d'approvisionnement un restauré la disponibilité de modèles récents, poussant la taille moyenne du ticket financé pour les véhicules d'occasion à la hausse de 14% d'année en année. Alors que les places de marché de véhicules d'occasion intègrent des offres de financement instantané, la conversion d'origination s'améliore car les consommateurs peuvent verrouiller les taux avant de visiter une concession, raccourcissant ainsi l'entonnoir de vente et réduisant les taux d'abandon de prêt.

Croissance rapide du crédit-bail VE et modèles d'abonnement catalysant la pénétration du financement

Les consommateurs préfèrent les structures de crédit-bail qui atténuent le risque de valeur résiduelle, notamment sur la technologie des batteries. Les modèles d'abonnement gagnent en élan, avec des processus d'inscription entièrement digitaux rendus possibles par des partenariats tels que la collaboration d'Autonomy avec un bureau de crédit mondial. En Asie-Pacifique, les propositions de batterie-en-tant-que-service réduisent le coût initial du véhicule jusqu'à 40%, élargissant l'accessibilité pour les acheteurs VE débutants. Les prêteurs capables d'évaluer les données de santé des batteries trouvent une volatilité de perte de crédit plus faible, incitant le marché du financement automobile à adopter des analyses sophistiquées de valeur résiduelle qui récompensent les flottes VE bien entretenues.

Incitations gouvernementales à la casse et subventions de financement vert

Les programmes de casse agressifs en Chine et dans l'Union européenne catalysent la demande de véhicules neufs en offrant des remises en espèces ou des crédits d'impôt pour retirer les voitures plus anciennes et plus polluantes. Le schéma d'échange 2024 du Conseil d'État chinois accorde jusqu'à 10 000 CNY (1 400 USD) par véhicule éligible, stimulant le trafic en salle d'exposition et augmentant les demandes de prêt pour les modèles conformes. En Europe, les programmes de bonus vert des États membres réduisent le prix de transaction effectif des véhicules à faibles émissions, rendant les forfaits de financement subventionnés plus attrayants pour les acheteurs sensibles aux coûts. Les prêteurs qui alignent les produits avec ces incitations peuvent capturer un volume supplémentaire et réduire le risque de crédit car les accords subventionnés impliquent généralement des acomptes plus élevés et un soutien du fabricant. Les bras de financement captif superposent souvent des promotions à 0% TAP en plus des remises gouvernementales, accélérant les cycles de remplacement et stimulant la pénétration de groupes motopropulseurs plus propres.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Hausses de taux des banques centrales comprimant les marges d'intérêt nettes | -1.2% | Mondial, impact maximal Amérique du Nord | Court terme (≤ 2 ans) |

| Hausse des taux de défaillance dans le segment subprime américain | -1.1% | États-Unis, répercussion mondiale | Moyen terme (2-4 ans) |

| Plafonds réglementaires sur les ratios prêt-valeur véhicule | -0.8% | Inde, Brésil, répercussion marchés émergents | Moyen terme (2-4 ans) |

| Risque de dépréciation des véhicules ICE dans le virage VE | -0.9% | Europe, Amérique du Nord, Chine | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Hausses de taux des banques centrales comprimant les marges d'intérêt nettes

Les taux directeurs aux États-Unis demeurent dans un corridor de 4,25-4,5% en mai 2025 [3]CNBC. "Fed keeps interest rates higher: 3 Intelligent money moves to ..." . Le coût de financement plus élevé un comprimé les spreads des prêteurs ; les soldes de prêts auto neufs dans les banques ont chuté de 3,4% en 2024. Les coopératives de crédit, traditionnellement compétitives sur les taux, ont coupé les offres fixes à long terme pour les termes de 72 mois, poussant les emprunteurs vers des échéances plus courtes. Les entités de financement captif, amortissées par les incitations des fabricants, ont absorbé une partie de la pression sur les taux pour maintenir le trafic en salle d'exposition, expliquant leurs gains de part. En Europe, la transmission retardée des hausses de la Banque centrale européenne dampening similarly le revenu d'intérêt net, forçant les originateurs à introduire des structures de taux échelonnés qui transfèrent les coûts de risque aux emprunteurs de moindre qualité.

Hausse des taux de défaillance limitant l'appétit de crédit

Les défaillances graves (≥ 90 jours de retard) sur les prêts auto américains ont grimpé à 3,81% à la mi-2024. La hausse se concentre dans les pools subprime où les paiements mensuels, non les taux d'intérêt, sont le principal facteur de stress. Les banques ont réduit l'exposition de 39,24 milliards USD depuis novembre 2023. Les prêteurs non bancaires ont partiellement comblé l'écart mais à des coupons plus élevés, ce qui pourrait semer de nouveaux cycles de perte. Les plateformes fintech qui couplent la notation de risque IA avec la distribution directe au consommateur se vantent de déclencheurs de reprise plus rapides et de suivi d'actifs GPS en temps réel, mais subissent encore des provisionnements élevés compte tenu de l'incertitude macro.

Analyse de segment

Par type : Les véhicules d'occasion devancent le neuf à l'ère digitale

La tranche véhicules d'occasion du marché du financement automobile un généré 53,40% du marché du financement automobile en 2024 et continuera d'élargir son avance car son TCAC de 9,2% dépasse la croissance globale du marché. Les programmes de véhicules d'occasion certifiés ont généralisé la couverture de garantie, permettant aux prêteurs de traiter les unités quasi-neuves plus comme du collatéral à risque prime. Les places de marché digitales amplifient davantage l'échelle : les widgets de prêt intégrés sur les portails leaders augmentent la conversion demande-approbation de plus de 30%. En conséquence, la taille du marché du financement automobile pour le segment d'occasion devrait dépasser 280 milliards USD d'ici 2030.

Les vents contraires d'accessibilité dirigent certains emprunteurs prime loin des véhicules neufs ; les paiements moyens de voitures neuves ont atteint 742 USD début 2025. Pour atténuer le choc d'étiquette, les concessionnaires proposent des prêts à plus long terme et des forfaits de crédit-bail. Cependant, la proportion d'échanges en équité négative augmente, compliquant les mathématiques de valeur résiduelle. Bien que le canal véhicule neuf conserve 46% de part, sa croissance plus lente contraindra les prêteurs à raffiner la tarification ajustée au risque et à considérer des produits d'assurance groupés qui protègent les valeurs de revente dans un environnement de revente ICE s'adoucissant.

Par type de source : Les captives OEM défient la dominance bancaire

Les banques ont généré 46,50% de la taille du marché du financement automobile en 2024, pourtant les bras de financement captif érodent cette avance. Les captives devraient afficher un TCAC de 8,1% de 2025 à 2030 car elles exploitent l'intégration du parcours d'achat et les promotions TAP subventionnées. Volkswagen Financial Services seule un écrit 10,3 millions de nouveaux contrats en 2024, stimulant la pénétration à 34,1%. La part du marché du financement automobile des coopératives de crédit plane près de 20%, aidée par la loyauté des membres et la tarification compétitive sur les prêts véhicules d'occasion.

Les compagnies financières non bancaires contribuent le solde de 15%, utilisant des données alternatives pour s'étendre dans les démographies à dossier mince. Leurs modèles digitaux à faible frais généraux réduisent les dépenses d'origination jusqu'à 40% par rapport aux banques centrées sur les succursales. Les API de financement intégré permettent également aux acteurs e-commerce de lancer rapidement des offres de prêts auto de marque, générant un volume supplémentaire. Pour les banques traditionnelles, les ratios coût-revenu resteront sous surveillance, établissant un impératif stratégique d'automatiser la souscription, rationaliser les flux de travail documentaires et s'associer avec des spécialistes fintech pour rester pertinents dans l'industrie plus large du financement automobile.

Par type de véhicule : Le segment commercial embrasse l'électrification des flottes

Les voitures particulières représentaient 70,40% du marché du financement automobile en 2024, mais le TCAC plus rapide de 7% du segment commercial signale un changement d'élan. Les gestionnaires de flottes d'entreprise accélèrent l'électrification pour les fourgons de livraison du dernier kilomètre, les camionnettes et les camions légers, incités par les avantages de coût total de possession et les normes d'émissions de plus en plus strictes. Une ligne de financement IFC de 100 millions USD à Element Fleet Gestion au Mexique illustre le soutien institutionnel croissant pour l'adoption VE de flotte.

Les produits de financement basés sur l'usage alignent les paiements au kilométrage réel ou aux données télématiques, atténuant ainsi le risque de coût de véhicule inactif pour les entreprises saisonnières. En parallèle, les forfaits d'abonnement qui regroupent financement, maintenance et accès de charge en un seul frais gagnent des parts. La taille du marché du financement automobile pour les actifs VE commerciaux devrait enregistrer des gains à deux chiffres, et les prêteurs qui peuvent tarifer la santé des batteries sur les véhicules à cycle de service élevé gagneront des spreads premium. Le financement de voitures particulières, bien que toujours dominant, doit s'adapter à la prévalence croissante des systèmes avancés d'aide à la conduite, qui modifient les coûts de réparation et les calculs de tarification d'assurance intégrés dans les modèles de valeur résiduelle des prêteurs.

Par produit de financement : Les prêts conservent la dominance tandis que les crédits-baux accélèrent

Les prêts détenaient la plus grande part de 73,80% des originations de financement automobile en 2024, reflétant leur rôle ancré comme option par défaut pour les acheteurs de détail et les opérateurs de petites entreprises. Les structures d'amortissement traditionnelles, l'intégration répandue des concessionnaires, et la familiarité des paiements mensuels fixes gardent les prêts comme produit préféré même alors que les taux d'intérêt restent élevés. La pénétration des prêts est particulièrement élevée dans les marchés émergents, où les cadres réglementaires et les préférences des consommateurs favorisent la propriété pure une fois le contrat arrivé à maturité. Les prêteurs digitaux fortifient la demande de prêts en déployant des moteurs d'approbation instantanée et des plans de remboursement progressifs qui correspondent à la croissance salariale attendue, contrant ainsi les préoccupations d'accessibilité.

Les crédits-baux représentent une base plus petite aujourd'hui mais devraient s'étendre à un TCAC de 7,92% de 2025-2030, le plus rapide parmi les produits de financement. L'accélération est portée par la hausse d'adoption de véhicules électriques, où le crédit-bail atténue le risque de dépréciation des batteries et permet aux consommateurs de mettre à niveau la technologie plus fréquemment. Les compagnies de financement captif adoucissent les offres de crédit-bail avec des facteurs monétaires subventionnés et une maintenance groupée, tandis que les plateformes fintech simplifient les calculs de valeur résiduelle grâce aux flux de tarification de marché en temps réel. Les flottes commerciales embrassent également les modèles de crédit-bail opérationnel pour maintenir l'effet de levier du bilan en échec et pour qualifier pour le traitement comptable hors bilan. En conséquence, la taille du marché du financement automobile pour les crédits-baux est prête à capturer une part supplémentaire chaque année jusqu'à la fin de la décennie.

Analyse géographique

L'Asie-Pacifique un conservé 41,20% de part du marché du financement automobile en 2024 et demeure la région la plus influente. Le boom VE de la Chine, les VE ont capturé près de la moitié des ventes de voitures neuves en 2024, couplé à la feuille de route de financement VE de 50 milliards USD de l'Inde sous le schéma FAME, assure une croissance prolongée de la demande de crédit. La souscription Numérique-first, les données de bureau en temps réel, et les contrôles de fraude basés sur l'IA permettent aux prêteurs de servir les emprunteurs qui manquaient auparavant de dossiers de crédit formels. Alors que les gouvernements étendent les incitations à la casse, l'élasticité du volume de prêts augmente ; une remise de 10% en Chine un déclenché un bond de 14% des achats de remplacement financés en seulement six mois.

Les soldes de prêts auto ont grimpé à 1,66 trillion USD au T4 2024, même alors que les transitions de défaillance ont atteint 2,96%. Les prêteurs resserrent les niveaux de crédit, augmentent les demandes d'acompte, et investissent dans l'analyse prédictive pour prévenir les radiations. La taille du marché du financement automobile aux États-Unis bénéficie néanmoins de collaborations fintech innovantes qui réduisent les cycles de financement et étendent les offres de prêts au point de vente dans les places de marché en ligne. Les prêteurs captifs groupent des abonnements de télémaintenance qui envoient des rappels de service prédictifs, protégeant le collatéral et améliorant les valeurs de revente.

Le Moyen-Orient est le territoire à croissance la plus rapide, projeté pour avancer à un TCAC de 10,4% jusqu'en 2030. Le crédit bancaire saoudien un atteint 827,2 milliards USD en mars 2025, avec les portefeuilles de prêts auto conformes à la Charia s'étendant à deux chiffres. Les agendas de diversification gouvernementale priorisent la mobilité, suscitant la demande pour les produits de prêts personnels et de crédit-bail opérationnel. Les niveaux de digitalisation s'accélèrent ; les plateformes mobile-first représentent maintenant 35% des nouvelles demandes auto dans le Golfe. L'industrie du financement automobile dans la région bénéficie également d'une démographie jeune, plus de 55% des citoyens GCC ont moins de 35 ans, dont la préférence pour les modèles d'abonnement flexibles remodèle la conception des produits.

L'environnement réglementaire de la région Europe évolue ; la révision de la Cour suprême du Royaume-Uni des pratiques de commission non divulguées pourrait altérer l'économie concessionnaire-prêteur, potentiellement abaissant les spreads de taux. Les programmes de Localisation de batteries qui détachent la propriété des packs de grande valeur du véhicule émergent, aidant les fournisseurs de financement à dé-risquer l'exposition de valeur résiduelle. L'adoption par la Scandinavie de l'assurance payer-par-kilomètre liée aux contrats de financement illustre comment les données télématiques peuvent sous-tendre la tarification ajustée au risque.

L'Amérique du Sud et l'Afrique ont élevé les taux directeurs et la volatilité monétaire pose des défis d'accessibilité, pourtant la notation de crédit alternative pilotée par l'IA débloque de nouveaux pools d'emprunteurs. L'intégration de l'argent mobile accélère les paiements de prêt en Afrique subsaharienne, où l'infrastructure de succursales demeure mince. Pour les prêteurs mondiaux, entrer dans ces régions nécessite souvent un partenariat avec des institutions de microfinance locales ou des portefeuilles télécommunications, créant des structures de financement mélangées qui diluent le risque à travers plusieurs fournisseurs de capital. Le marché du financement automobile devrait voir une adoption plus large de flottes d'abonnement légères en actifs pour les conducteurs de covoiturage, favorisant des histoires de crédit formelles qui peuvent soutenir de futurs achats de véhicules personnels.

Paysage concurrentiel

Paysage concurrentiel

Les banques avec des bases de dépôts de détail détenaient traditionnellement l'influence, mais les captives OEM réduisent l'écart en intégrant des offres de financement dans les flux d'achat de voitures digitaux et en subventionnant les TAP pour protéger les ventes d'unités. Les 10,3 millions de contrats écrits par Volkswagen Financial Services en 2024 soulignent comment l'échelle et l'alignement OEM élèvent la pénétration captive. Wells Fargo, Toyota Financial Services, et Ford Credit demeurent parmi les plus grands prêteurs mondiaux, pourtant leurs trajectoires de croissance dépendent maintenant de la rapidité avec laquelle ils peuvent digitaliser la souscription et déployer des modèles de valeur résiduelle favorables aux VE.

Les mouvements stratégiques tournent de plus en plus autour des partenariats technologiques. Ally Financial un traité 14,6 millions de demandes en 2024 après avoir re-plateforme sa pile d'origination vers des microservices natifs cloud, tout en rapportant que 44% du volume provenait des segments de crédit de premier niveau. Santander Consumer un lancé des API de financement instantané de bout en bout pour les places de marché en ligne, réduisant les temps de financement des concessionnaires de 24 heures à 20 minutes. Plusieurs grandes banques ont acquis des startups fintech spécialisées dans les données alternatives pour reconstruire les stratégies subprime après les retraits de l'ère pandémique.

L'opportunité d'espace blanc se situe à l'intersection du financement et des services de mobilité. La décision de Tesla d'essayer des termes d'abonnement d'un an pour les unités Model Y un forcé les bailleurs traditionnels à considérer des produits plus courts et centrés sur la technologie. Les compagnies de gestion de flotte superposent télématique, maintenance, et assurance au-dessus des forfaits de financement, générant des flux de revenus semblables à des rentes qui stabilisent les revenus à travers les cycles économiques. Les nouveaux entrants fintech, non entravés par l'IT héritée, capitalisent sur les rails de financement intégré pour offrir des prêts auto de marque dans les portails de comparaison consommateur, érodant les relations concessionnaire-direct des titulaires. En conséquence, l'échelle seule ne garantit plus un fossé économique ; les données et l'excellence de l'expérience client deviennent les différenciateurs décisifs dans le marché du financement automobile.

Leaders de l'industrie du financement automobile

-

Toyota Financial Services

-

Ally Financial Inc.

-

Ford Motor Credit Co.

-

Volkswagen Financial Services AG

-

Santander Consumer Finance, S.un.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : La Banque de réserve fédérale de New York un révélé que les soldes de prêts auto ont bondi à un stupéfiant 1,66 trillion USD au quatrième trimestre 2024. Cette augmentation significative souligne une tendance croissante dans le financement automobile. Cependant, au milieu de cette expansion, il un été noté que 2,96% de ces prêts sont maintenant classés comme étant en défaillance grave, soulevant des préoccupations sur la santé financière des emprunteurs et la stabilité globale du marché des prêts auto.

- Janvier 2025 : La Société financière internationale un dévoilé un prêt lié à la durabilité de 100 millions USD à Element Fleet Gestion destiné à accélérer l'adoption VE commerciale et le déploiement d'infrastructure de charge au Mexique.

Portée du rapport mondial sur le marché du financement automobile

Le financement automobile, également connu sous le nom de financement de voiture, fait référence à une variété de produits financiers qui permettent aux gens d'acheter des automobiles en utilisant tout arrangement autre qu'un paiement unique complet en espèces.

Le marché du financement automobile est segmenté par type, type de source, type de véhicule, et géographie. Par type, le marché est segmenté en véhicules neufs et véhicules d'occasion. Par type de source, le marché est segmenté en OEM, banques, coopératives de crédit, et institutions financières. Par type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie Pacifique, et le reste du monde.

| Véhicule neuf |

| Véhicule d'occasion |

| Financement captif OEM |

| Banques |

| Coopératives de crédit |

| Institutions financières non bancaires |

| Voitures particulières |

| Véhicules commerciaux |

| Prêt |

| Crédit-bail |

| Paiement ballon |

| Abonnement |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Indonésie | |

| Viêt Nam | |

| Philippines | |

| Australie | |

| Nouvelle-Zélande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Égypte | |

| Reste de l'Afrique |

| Par type | Véhicule neuf | |

| Véhicule d'occasion | ||

| Par type de source | Financement captif OEM | |

| Banques | ||

| Coopératives de crédit | ||

| Institutions financières non bancaires | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux | ||

| Par produit de financement | Prêt | |

| Crédit-bail | ||

| Paiement ballon | ||

| Abonnement | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Indonésie | ||

| Viêt Nam | ||

| Philippines | ||

| Australie | ||

| Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché du financement automobile et à quelle vitesse croît-il ?

La taille du marché du financement automobile est de 325,62 milliards USD en 2025 et devrait s'étendre à 471,83 milliards USD d'ici 2030 à un TCAC de 7,7%.

Pourquoi le financement de véhicules d'occasion dépasse-t-il le financement de véhicules neufs ?

Les garanties de véhicules d'occasion certifiés, les places de marché digitales et les avantages d'accessibilité ont poussé le financement de véhicules d'occasion à 54% de part et un TCAC de 9,2%, plus rapide que le marché mondial.

Quelle région contribue le plus à la croissance du marché mondial du financement automobile ?

L'Asie-Pacifique mène avec 38% de part, portée par la montée VE de la Chine et l'expansion de crédit soutenue par les politiques de l'Inde, tandis que le Moyen-Orient est le plus rapide en croissance avec un TCAC de 10,4%.

Comment les véhicules électriques changent-ils les produits de financement automobile ?

La pénétration élevée du crédit-bail, les offres de batterie-en-tant-que-service et les modèles d'abonnement remodèlent les hypothèses de valeur résiduelle et créent une demande pour des structures de prêt VE sur mesure.

Dernière mise à jour de la page le: