Analyse du marché de laquaponie

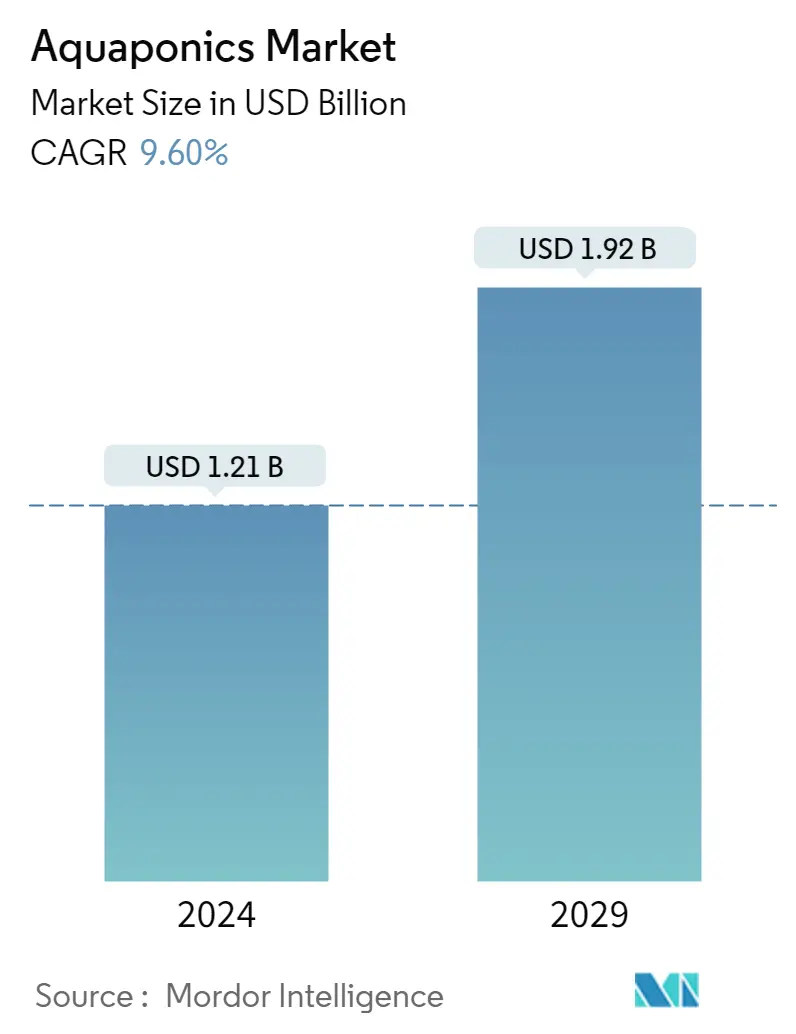

La taille du marché de laquaponie est estimée à 1,21 milliard USD en 2024 et devrait atteindre 1,92 milliard USD dici 2029, avec une croissance de 9,60 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact majeur sur la chaîne dapprovisionnement du marché de laquaponie. Les perturbations de la chaîne d'approvisionnement au milieu de la pandémie ont conduit les agriculteurs à élever de nombreux poissons vivants et autres espèces aquatiques, ce qui a eu un impact négatif sur les coûts, les dépenses et les risques des agriculteurs.

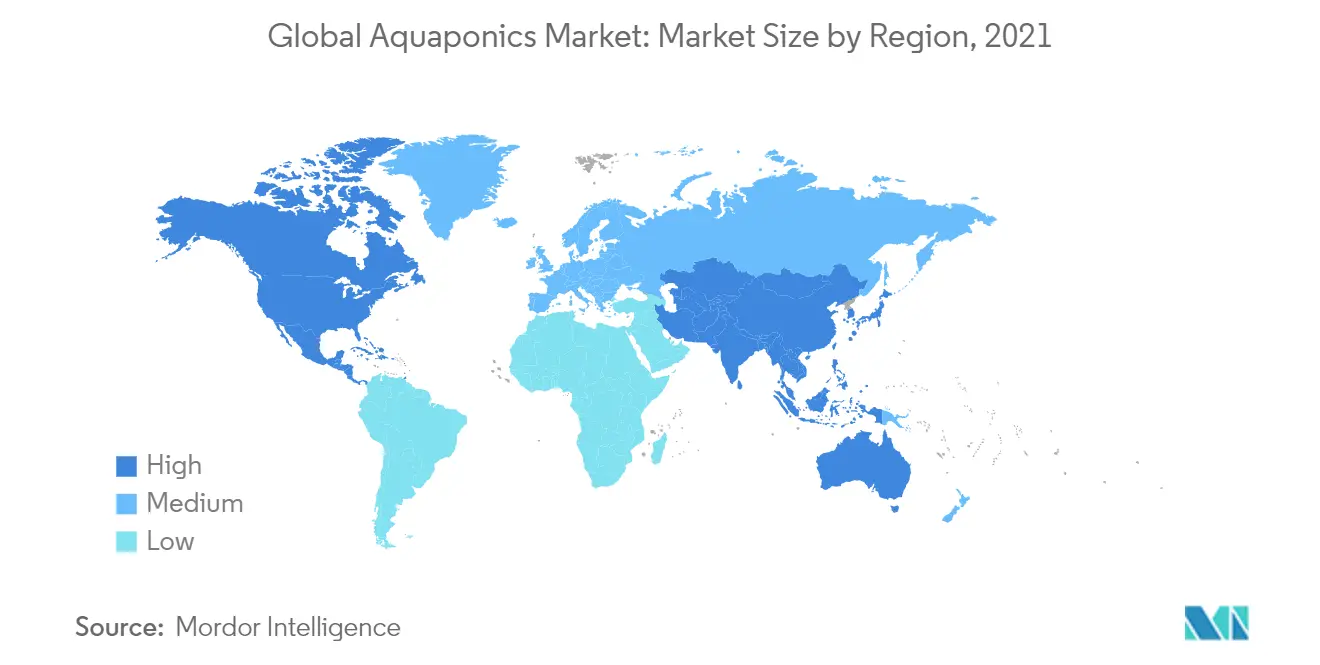

En 2021, lAmérique du Nord occupait la plus grande part du marché de laquaponie. Les États-Unis ont contribué à la plus grande part de la région, suivis du Canada. L'aquaponique est une industrie petite mais en croissance rapide dans la région, avec plusieurs partenariats entre des établissements d'enseignement et de recherche et des entreprises privées. Ce facteur a joué un rôle central dans létablissement et la sensibilisation aux fermes aquaponiques. Cependant, la production à grande échelle de cultures aquaponiques n'a pas encore pris forme dans la région, bien que des fermes telles que Superior Fresh et Ouroboros Farms soient à l'avant-garde de la production aquaponique commerciale.

Tendances du marché de laquaponie

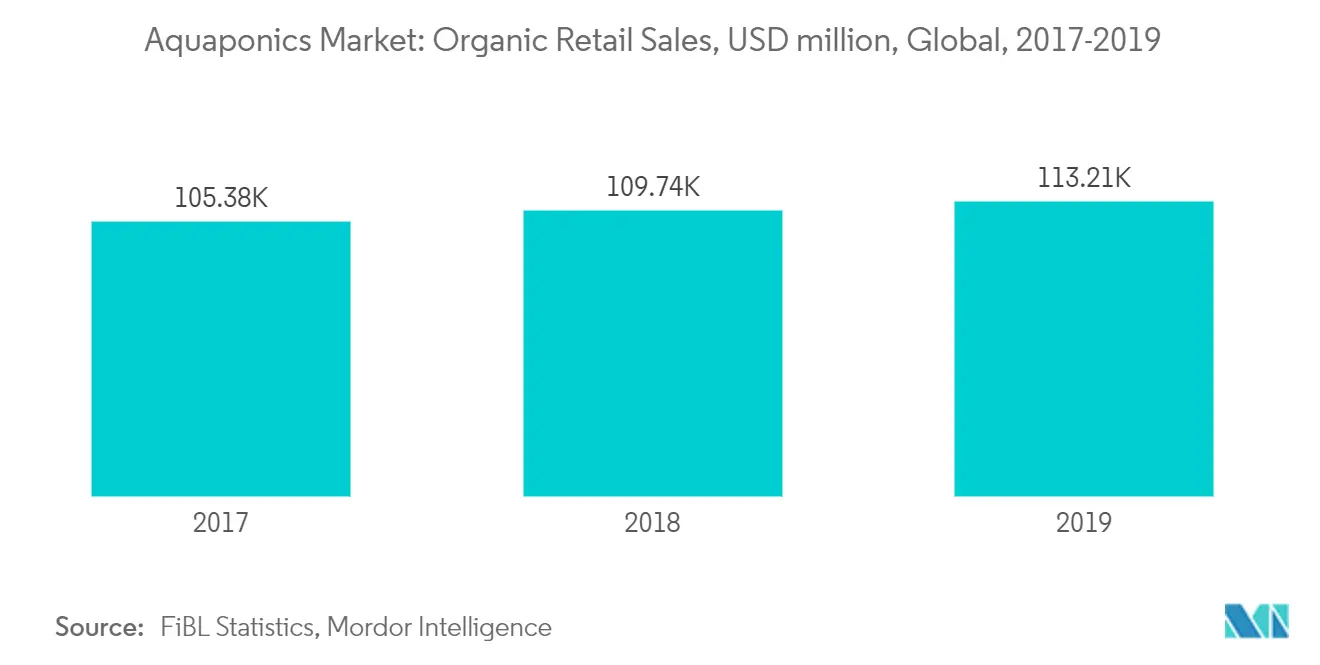

Une demande substantielle de produits biologiques stimule le marché

Étant donné que laquaponie est exempte dengrais chimiques et de produits chimiques de protection des cultures, et que les déchets de poisson constituent les principaux nutriments des plantes, la demande de cultures biologiques présente un potentiel élevé et un espace inexploité pour les fermes aquaponiques émergentes et les fournisseurs de systèmes aquaponiques. Comme l'a rapporté l'Organic Trade Association, les ventes de fruits et légumes biologiques ont augmenté de 5,6 % pour atteindre 17,40 milliards de dollars en 2018, contre 16,42 milliards de dollars l'année précédente. Ainsi, les États-Unis sont devenus lun des principaux marchés de fruits et légumes issus de lagriculture biologique. De plus, l'Europe possède l'une des plus grandes superficies de terres agricoles biologiques au monde, l'Espagne représentant la plus grande part avec 2 246 475,0 ha de superficie consacrée à l'agriculture biologique. En raison de la portée sous-jacente de l'agriculture aquaponique dans l'industrie des produits biologiques, l'action COST FA1305, financée par l'Union européenne, The European Union Aquaponics Hub-Realising Sustainable Integrated Fish and Vegetable Production for the EU, a renforcé le réseau entre les chercheurs et les acteurs privés. joueurs. Par conséquent, la demande de produits issus de lagriculture biologique devrait stimuler lindustrie mondiale de laquaponie au cours de la période de prévision.

L'Amérique du Nord domine le marché

Bien quil sagisse encore dune petite industrie en Amérique du Nord, lagriculture aquaponique devrait connaître une croissance exponentielle dans les années à venir. En 2014, l'Université du Wisconsin - Stevens Point et Nelson et Pade Aquaponics ont conclu un partenariat public-privé (PPP) pour créer un centre d'innovation aquaponique dans le cadre de la subvention d'incitation au développement économique du système UW. De telles initiatives ont joué un rôle central dans la sensibilisation aux alternatives agricoles durables, telles que l'aquaponie, dans la région. De plus, laquaponie devrait contribuer à reconstruire lindustrie aquacole aux États-Unis. Dans le Wisconsin, le nombre de fermes aquacoles est récemment passé de 2 300 à 2 800, 300 des 500 nouvelles fermes étant des fermes aquaponiques, comme l'a révélé la conférence Aquaculture America en 2018. Actuellement, les États-Unis importent plus de 80,0 % des produits de la mer. il consomme annuellement. Le nombre croissant de fermes aquaponiques dans le pays pourrait laider à réduire ses importations de fruits de mer au fil du temps.

Aperçu du marché de laquaponie

Le marché de l'aquaponie est très fragmenté, principalement en raison de la nature évolutive du marché. Certaines des fermes aquaponiques les plus actives sont Superior Fresh, Ouroboros Farms, Garden City Aquaponics Inc., BIGH, Deep Water Farms et Madhavi Farms. Certains principaux fournisseurs d'intrants aquaponiques sont Pentair Aquatic Eco-System Inc. (PAES), Nelson Pade Aquaponics, Practical Aquaponics, Aquaponics USA et The Aquaponic Source. Alors que le marché continue de croître, les acteurs émergents élaborent des stratégies de lancement de produits et dexpansion de capacité pour sassurer une part substantielle du marché étudié.

Leaders du marché de laquaponie

Nelson & Pade Aquaponics

Pentair Aquatic Eco-System, Inc. (PAES)

The Aquaponic Source

Hydrofarm

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de laquaponie

En avril 2021, l'entreprise française d'agriculture en intérieur Les Nouvelles Fermes a levé 2 millions d'euros (environ 2,4 millions de dollars) lors de son premier tour de table auprès des investisseurs de l'IRDI, de la Banque des Territoires, du Crédit Agricole Aquitaine et du CIC. Avec ce financement, l'entreprise prévoit de construire la plus grande ferme aquaponique d'Europe.

En 2019, Superior Fresh, le principal fournisseur de produits aquaponiques dans le Midwest des États-Unis, a étendu l'empreinte de sa serre de 6 acres à 13 acres et son centre d'aquaculture de 40000 pieds carrés à 100000 pieds carrés.

En 2019, Aerofarms s'est associé à Dell Technologies pour étendre ses exigences technologiques en matière d'apprentissage automatique et de systèmes réseau. Grâce à ce partenariat, AeroFarms est bien placé pour mettre en œuvre les bonnes machines basées sur les données en utilisant les données liées à la température, à l'humidité, au débit d'air, aux nutriments, à la lumière, à l'eau et à la sécurité alimentaire.

Segmentation de lindustrie de laquaponie

L'aquaponie fait référence à la combinaison de la pisciculture traditionnelle avec la culture hydroponique de plantes. Le marché de l'aquaponie est segmenté par système de culture (lits remplis de substrats, technique de film nutritif et culture sur radeau ou en eau profonde), type d'installation (serres en polyéthylène ou en verre, fermes verticales intérieures et autres types d'installations), type de poisson (tilapia, poisson-chat, carpe, truite, poissons d'ornement et autres types de poissons), le type de culture (fruits et légumes, herbes et micropousses) et la géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Afrique). La taille du marché dans le rapport est indiquée en millions de dollars.

| Lits remplis de médias | Débit constant |

| Flux et reflux (inondation et drainage) | |

| Technique du film nutritif (NFT) | |

| Culture en radeau ou en eau profonde (DWC) |

| Serres en poly ou en verre |

| Fermes verticales intérieures |

| Autres types d'installations |

| Tilapia |

| Poisson-chat |

| Carpe |

| Truite |

| Poissons d'ornement |

| Autres types de poissons |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| L'Europe | Royaume-Uni |

| France | |

| Allemagne | |

| Italie | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Malaisie | |

| Indonésie | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Afrique | Afrique du Sud |

| Reste de l'Afrique |

| Système de culture | Lits remplis de médias | Débit constant |

| Flux et reflux (inondation et drainage) | ||

| Technique du film nutritif (NFT) | ||

| Culture en radeau ou en eau profonde (DWC) | ||

| Type d'établissement | Serres en poly ou en verre | |

| Fermes verticales intérieures | ||

| Autres types d'installations | ||

| Type de poisson | Tilapia | |

| Poisson-chat | ||

| Carpe | ||

| Truite | ||

| Poissons d'ornement | ||

| Autres types de poissons | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| L'Europe | Royaume-Uni | |

| France | ||

| Allemagne | ||

| Italie | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Malaisie | ||

| Indonésie | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

FAQ sur les études de marché sur laquaponie

Quelle est la taille du marché de laquaponie ?

La taille du marché de laquaponie devrait atteindre 1,21 milliard USD en 2024 et croître à un TCAC de 9,60 % pour atteindre 1,92 milliard USD dici 2029.

Quelle est la taille actuelle du marché de laquaponie ?

En 2024, la taille du marché de laquaponie devrait atteindre 1,21 milliard de dollars.

Qui sont les principaux acteurs du marché de laquaponie ?

Nelson & Pade Aquaponics, Pentair Aquatic Eco-System, Inc. (PAES), The Aquaponic Source, Hydrofarm sont les principales sociétés opérant sur le marché de laquaponie.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de laquaponie ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de laquaponie ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de laquaponie.

Quelles années couvre ce marché de laquaponie et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de laquaponie était estimée à 1,10 milliard de dollars. Le rapport couvre la taille historique du marché de laquaponie pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de laquaponie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des plantes aquaponiques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des plantes aquaponiques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des plantes aquaponiques comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.