Taille et part du marché des produits agrochimiques en Afrique

Analyse du marché des produits agrochimiques en Afrique par Mordor Intelligence

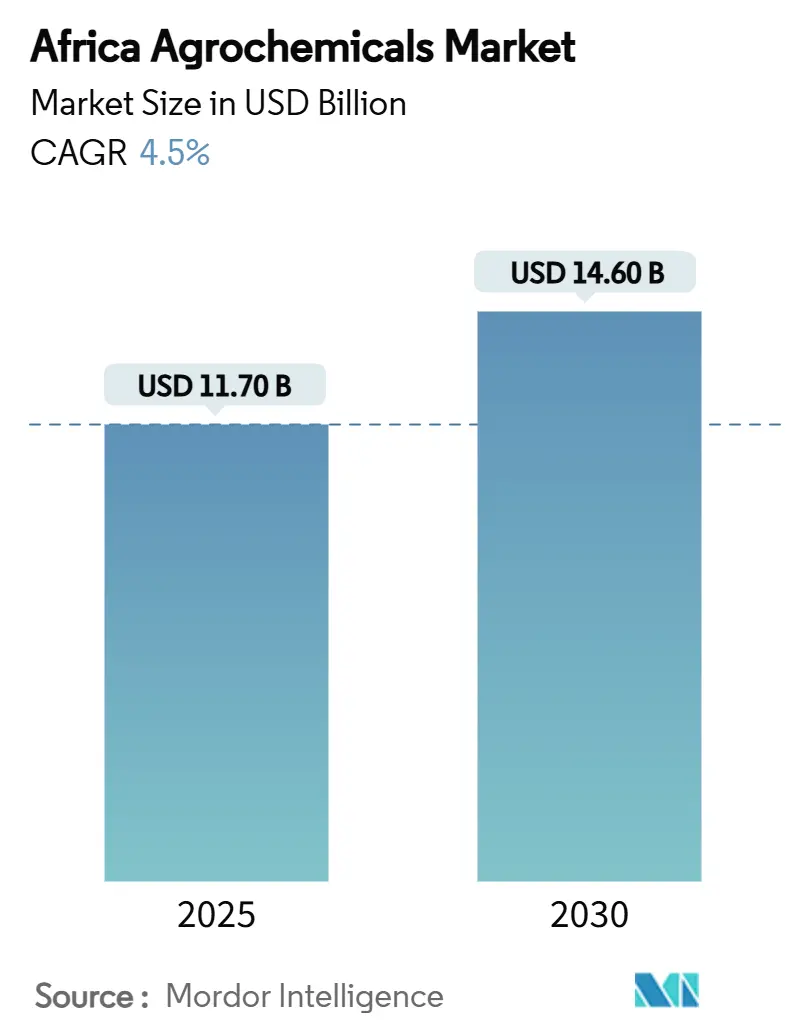

La taille du marché des produits agrochimiques en Afrique a atteint 11,7 milliards USD en 2025 et devrait croître à un TCAC de 4,5 % pour atteindre 14,6 milliards USD d'ici 2030. Les engrais ont dominé le marché avec une part de 51 % en 2024, portés par l'épuisement généralisé des nutriments du sol à travers l'Afrique. Les régulateurs de croissance des plantes ont affiché le taux de croissance le plus élevé à 6,90 % TCAC, les agriculteurs adoptant des méthodes d'application de précision.[1]Commission de l'Union africaine, ' Déclaration au Sommet africain sur les engrais et la santé des sols ', au.int La croissance du marché est soutenue par l'augmentation des défis parasitaires, la demande alimentaire croissante due à l'expansion démographique, et les programmes de subventions gouvernementales qui améliorent l'accès pour les petits exploitants. Les coûts élevés des intrants et les réglementations incohérentes entre les régions limitent les efforts pour combler l'écart de rendement agricole. Les participants du marché établissent des installations de fabrication locales, développent des réseaux de distribution innovants, et créent des gammes de produits durables avec des solutions chimiques de précision. De plus, les gouvernements étendent les systèmes de financement par récépissés d'entrepôt et les programmes de soutien à la mécanisation, ce qui stimule la demande accrue sur le marché des produits agrochimiques.

Principaux points à retenir du rapport

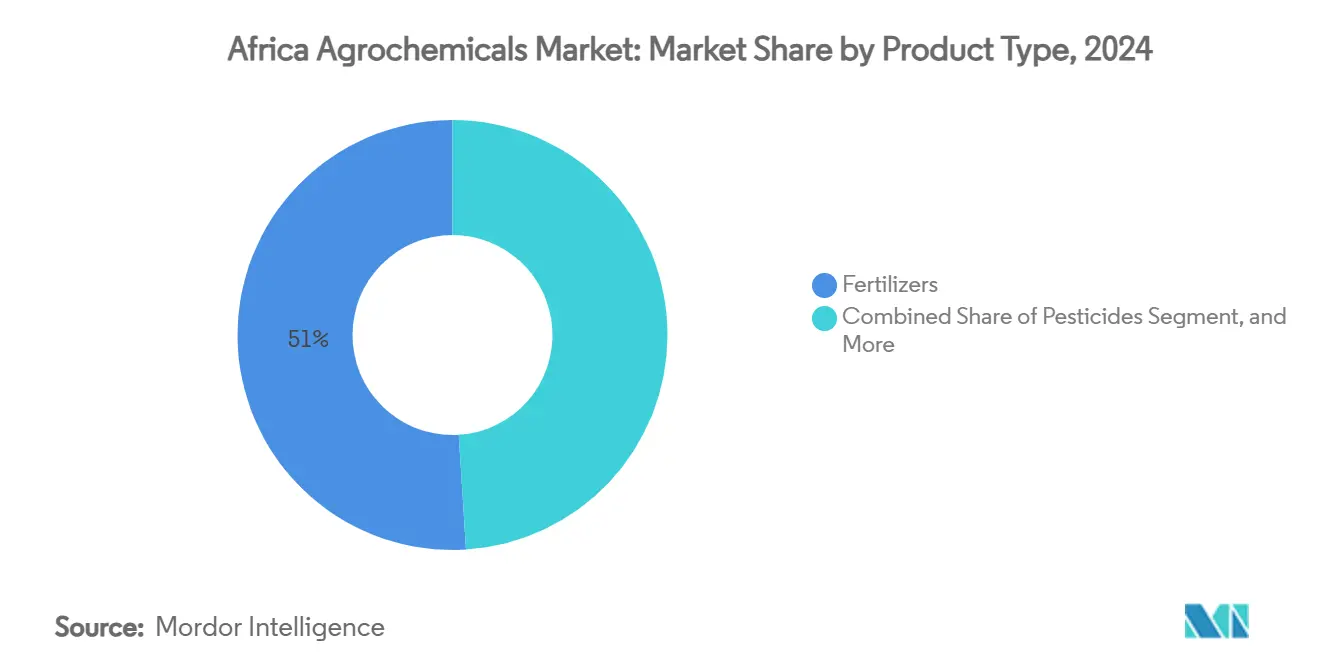

- Par type de produit, les engrais ont commandé 51 % de la part du marché des produits agrochimiques en Afrique en 2024, et les régulateurs de croissance des plantes ont affiché le TCAC le plus élevé de 6,9 % pour 2025-2030.

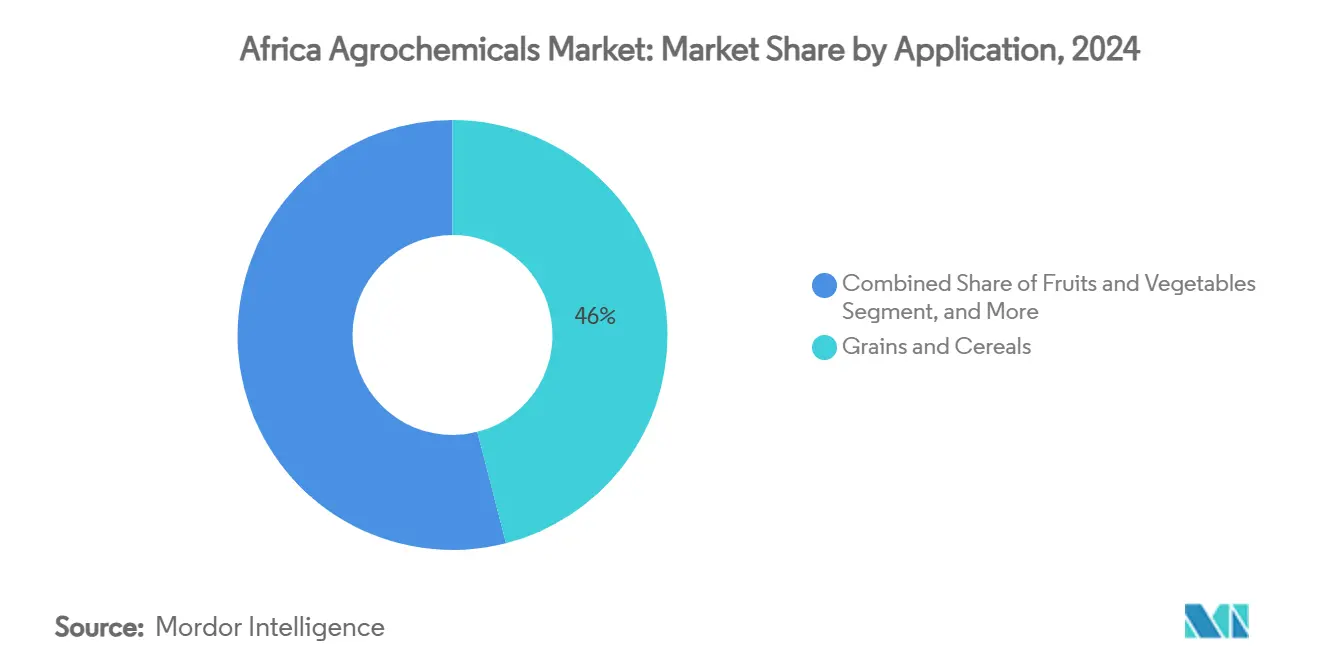

- Par application, les céréales et grains ont représenté 46 % de la taille du marché des produits agrochimiques en Afrique en 2024, et les fruits et légumes progressent à un TCAC de 5,8 % pour 2025-2030.

- Par géographie, l'Afrique du Sud a mené avec une part de revenus de 18 % en 2024, tandis que l'Éthiopie croît à un TCAC de 6,6 % jusqu'en 2030.

- Les acteurs majeurs Bayer AG, BASF SE, Corteva Agriscience, UPL Limited, et Syngenta Group ont ensemble détenu 44,2 % de la part de marché en 2024.

Tendances et perspectives du marché des produits agrochimiques en Afrique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation climatique de la pression des ravageurs et maladies | +1.2% | Afrique de l'Est et de l'Ouest | Moyen terme (2-4 ans) |

| Croissance démographique accélérant l'écart de demande alimentaire | +0.9% | Nigeria, Éthiopie et Tanzanie | Long terme (≥ 4 ans) |

| Programmes de subventions gouvernementales pour l'adoption d'engrais et de pesticides | +0.8% | Nigeria, Kenya, Ghana et Maroc | Court terme (≤ 2 ans) |

| Mécanisation et adoption de l'agriculture de précision stimulant l'efficacité des produits agrochimiques | +0.6% | Afrique du Sud, Kenya et Maroc | Moyen terme (2-4 ans) |

| Expansion du financement par récépissés d'entrepôt libérant le capital de roulement pour les intrants | +0.5% | Ghana, Kenya et Tanzanie | Moyen terme (2-4 ans) |

| Émergence de chaînes de détail agro-marques privées améliorant la distribution du dernier kilomètre | +0.4% | Zones périurbaines | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Augmentation climatique de la pression des ravageurs et maladies

Les conditions météorologiques variables ont augmenté la propagation de ravageurs invasifs comme la chenille légionnaire d'automne à travers plusieurs nations africaines, impactant significativement les rendements de maïs. Les infestations de mauvaises herbes Striga dans les régions de culture céréalière continuent d'affecter les récoltes, amenant les agriculteurs à mettre en œuvre des programmes de contrôle chimique intégrés. Le Kenya, le Ghana et l'Éthiopie ont établi des protocoles de réponse d'urgence, tandis que les organisations régionales coordonnent les réseaux de surveillance des ravageurs. Les entreprises agricoles ont accéléré le développement d'insecticides de précision ciblant les larves de ravageurs, et les plateformes de surveillance numérique fournissent des alertes en temps réel aux agriculteurs. Ces facteurs stimulent une croissance soutenue du marché des produits agrochimiques en Afrique. Le marché gagne un élan supplémentaire grâce aux investissements dans les produits chimiques de traitement des semences et les programmes d'éducation des agriculteurs. Les partenariats public-privé améliorent l'accès des agriculteurs aux nouvelles solutions de protection des cultures.

Croissance démographique accélérant l'écart de demande alimentaire

La productivité agricole reste limitée car les petits exploitants utilisent des produits agrochimiques en dessous des niveaux recommandés. Le Nigeria, l'Éthiopie et la Tanzanie connaissent des contraintes importantes dues à la migration urbaine, réduisant la main-d'œuvre agricole. Les initiatives gouvernementales incluent des investissements dans la production nationale d'engrais et l'infrastructure d'irrigation pour améliorer les rendements. Le programme d'expansion de l'irrigation de l'Éthiopie se concentre sur l'augmentation de la productivité des basses terres et la diminution de la dépendance aux importations. La demande alimentaire croissante continue de stimuler le marché africain des produits agrochimiques pour les engrais, pesticides et produits régulateurs de croissance des plantes. L'expansion des réseaux de distributeurs agricoles et des services consultatifs mobiles aide à améliorer l'accès des agriculteurs aux intrants et aux connaissances. Les agriculteurs adoptent de plus en plus des solutions agrochimiques résistantes au climat pour faire face aux conditions météorologiques changeantes.

Programmes de subventions gouvernementales pour l'adoption d'engrais et de pesticides

Le Programme de soutien à l'amélioration de la croissance du Nigeria a fourni des engrais subventionnés aux agriculteurs, tandis que le Mécanisme de financement des engrais africains du Kenya a augmenté l'accès aux engrais dans sa population agricole. La Tanzanie a mis en place un système de garantie de crédit qui a facilité le commerce des engrais et amélioré l'efficacité de la chaîne d'approvisionnement. La mise en œuvre de systèmes numériques de bons électroniques et de portefeuilles mobiles a réduit les inefficacités de distribution et raccourci les délais de livraison. Le plan d'action du Sommet africain sur les engrais et la santé des sols de 2024 a renforcé ces initiatives, stimulant la demande sur le marché des produits agrochimiques en Afrique. L'amélioration de la transparence dans les réseaux de distribution a attiré les investissements privés, tandis que l'harmonisation des normes régionales d'intrants a facilité le commerce transfrontalier.[2]Banque africaine de développement, ' Mécanisme de financement des engrais du Kenya ', afdb.org

Expansion du financement par récépissés d'entrepôt libérant le capital de roulement pour les intrants

Le Ghana, le Kenya et la Tanzanie exploitent des systèmes de récépissés d'entrepôt qui permettent aux agriculteurs d'utiliser les cultures stockées comme garantie pour les prêts, aidant à gérer les flux de trésorerie entre les saisons de récolte et de plantation. Les banques acceptent le maïs, le sorgho et le riz classés comme sécurité, fournissant aux agriculteurs des fonds pour acheter des produits de protection des cultures. Ce système réduit les taux d'intérêt ruraux, augmente les ventes pour les détaillants de produits agrochimiques agricoles, et minimise les pertes post-récolte, contribuant à une croissance constante du marché des produits agrochimiques africains.[3]Personnel de la Banque mondiale, ' Les récépissés d'entrepôt peuvent-ils débloquer le financement agricole ? ' worldbank.org Les systèmes de récépissés d'entrepôt améliorent la transparence des prix et favorisent la participation formelle au marché parmi les petits agriculteurs. Leur adoption croissante renforce la connexion entre les agriculteurs, les services financiers, et les chaînes d'approvisionnement en produits agrochimiques agricoles.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prix élevés des produits agrochimiques inabordables pour les petits exploitants | -1.1% | Nations enclavées | Court terme (≤ 2 ans) |

| Délais d'approbation réglementaire fragmentés et stricts | -0.7% | Nigeria, Afrique du Sud, Kenya | Moyen terme (2-4 ans) |

| Prolifération de produits agrochimiques contrefaits érodant la confiance des agriculteurs | -0.6% | Afrique de l'Ouest et de l'Est | Moyen terme (2-4 ans) |

| Programmes de cultures d'exportation biologiques et sans résidus limitant l'usage synthétique | -0.3% | Maroc, Afrique du Sud, Kenya | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prix élevés des produits agrochimiques inabordables pour les petits exploitants

Les coûts de transport dans les pays enclavés représentent jusqu'à 50 % des prix de détail finaux, tandis que l'Éthiopie a connu des augmentations significatives des prix des engrais ces dernières années. La TVA de 16 % proposée par le Kenya sur les produits agrochimiques dans le projet de loi de finances 2025 pourrait augmenter substantiellement les coûts de production. L'inflation alimentaire record du Nigeria à la mi-2024 a forcé les ménages à dépenser la plupart de leurs revenus en nourriture, réduisant les fonds disponibles pour les investissements agricoles. Les agriculteurs se tournent souvent vers des prêteurs informels chargeant des taux d'intérêt hebdomadaires élevés, créant des cycles d'endettement qui limitent la croissance du marché des produits agrochimiques en Afrique. Les problèmes d'accessibilité résultants réduisent l'adoption de produits efficaces de protection des cultures, conduisant à des rendements sous-optimaux et à des défis continus de sécurité alimentaire.

Délais d'approbation réglementaire fragmentés et stricts

Les périodes d'enregistrement prolongées de plus de deux ans en Afrique du Sud et au Nigeria, dues à des lois sur les pesticides obsolètes et à une capacité institutionnelle limitée, retardent l'introduction de nouveaux produits chimiques agricoles. La sous-utilisation des cadres de reconnaissance mutuelle régionaux découle de procédures d'examen des données incohérentes parmi les autorités nationales. Ces défis réglementaires augmentent les coûts de conformité, encouragent les importations non autorisées, et restreignent les lancements de nouveaux produits sur le marché des produits agrochimiques en Afrique. La concurrence limitée résultante retarde l'adoption de formulations écologiquement durables. Une efficacité réglementaire améliorée pourrait faciliter la coordination régionale et améliorer l'accès aux solutions agrochimiques avancées.

Analyse des segments

Par type de produit : Les engrais constituent le fondement du marché

Les engrais ont détenu 51 % de la part du marché des produits agrochimiques en Afrique en 2024, traitant les carences généralisées en nutriments du sol et soutenant la productivité agricole à travers diverses zones agroécologiques. Les formulations à base d'azote restent essentielles pour la production céréalière, tandis que les engrais phosphatés et potassiques gagnent en adoption grâce aux programmes de nutrition équilibrée. Les bons électroniques numériques de subvention et les systèmes de crédit par récépissés d'entrepôt réduisent les barrières financières et permettent l'application opportune d'engrais.

Les régulateurs de croissance des plantes démontrent un TCAC de 6,9 %, stimulés par l'adoption croissante de nutriments qui améliorent la tolérance au stress, le développement racinaire et le potentiel de rendement. Les pesticides maintiennent un volume significatif à travers l'Afrique, les herbicides dominant en raison des pénuries de main-d'œuvre et des populations de mauvaises herbes résistantes. La demande d'insecticides augmente en réponse aux épidémies de ravageurs liées au climat, tandis que l'utilisation de fongicides s'étend dans les régions horticoles. Les adjuvants, bien qu'étant un segment plus petit, gagnent en importance car les équipements de pulvérisation de précision nécessitent des formulations avancées pour une meilleure couverture foliaire et un mélange en cuve simplifié.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : Les céréales et grains ancrent la demande

Les céréales et grains ont représenté 46 % de la taille du marché des produits agrochimiques en Afrique en 2024, reflétant leur importance dans la sécurité alimentaire et les économies rurales. L'utilisation d'engrais et d'herbicides se concentre dans les zones de production de maïs et de sorgho, soutenue par les programmes gouvernementaux de mécanisation et les systèmes d'assurance climatique. L'intégration des légumineuses et oléagineux dans les rotations de cultures fournit aux agriculteurs une diversification des revenus tout en améliorant la fertilité du sol grâce à la fixation d'azote, soutenant l'utilisation équilibrée d'engrais.

Le segment des fruits et légumes, croissant à 5,80 % TCAC, transforme les chaînes d'approvisionnement périurbaines et augmente la demande d'insecticides de précision et de nutriments foliaires spécialisés. Les marchés d'exportation exigent la conformité aux normes sans résidus, stimulant l'adoption de produits agrochimiques compatibles avec l'environnement. La tarification premium pour les produits de qualité encourage l'agriculture en environnement contrôlé et les systèmes de fertigation goutte à goutte. Les cultures commerciales, incluant la canne à sucre et le coton, maintiennent une demande constante de pesticides grâce à l'agriculture à grande échelle et aux systèmes d'approvisionnement organisés, soulignant l'importance des produits agrochimiques à travers différentes méthodes de cultivation.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Afrique du Sud a contribué à 18 % de la part du marché des produits agrochimiques africains en 2024, soutenue par des réseaux logistiques avancés, des services de vulgarisation de recherche, et des systèmes de crédit. Suite aux baisses liées à la sécheresse en 2024, l'amélioration des niveaux de réservoirs et l'approvisionnement électrique stable améliorent les perspectives horticoles pour 2025, stimulant la demande accrue d'engrais et de pesticides. Le secteur de la pomme de terre démontre une optimisation réussie des intrants, réalisant des améliorations en production et exportations. Cependant, les réglementations obsolètes sur les pesticides retardent les enregistrements de nouveaux produits, bien que les mises à jour réglementaires prévues puissent accélérer l'adoption d'innovations.

L'Éthiopie présente le taux de croissance le plus élevé du marché des produits agrochimiques africains à 6,6 % TCAC, soutenue par les initiatives gouvernementales pour l'indépendance en engrais grâce aux partenariats stratégiques et à la production locale d'ammoniac. Les projets d'irrigation du Grand barrage de la renaissance éthiopienne étendent les capacités agricoles des basses terres. L'importance du secteur agricole dans l'économie et l'emploi de l'Éthiopie stimule l'investissement public soutenu dans l'accessibilité des produits agrochimiques. Les améliorations d'infrastructure et le soutien de financement multilatéral réduisent les coûts opérationnels et étendent la couverture du marché.

Les marchés d'Afrique de l'Ouest et du Nord montrent des performances variables basées sur les ressources naturelles et les cadres réglementaires. Le Nigeria maintient sa position comme le plus grand marché du continent, soutenu par la croissance du secteur privé et la production industrielle d'engrais. Le Maroc utilise ses ressources phosphatières grâce aux programmes d'investissement environnemental, fournissant des engrais mélangés aux marchés d'Afrique de l'Ouest. Le Kenya, la Tanzanie et le Ghana développent des systèmes numériques de crédit agricole et d'entrepôt pour améliorer l'accessibilité des produits agrochimiques, tandis que l'Égypte et l'Algérie testent la production d'ammoniac vert pour des engrais durables. La RD Congo et la Zambie montrent un potentiel de croissance, dépendant des améliorations d'infrastructure et de la cohérence réglementaire.

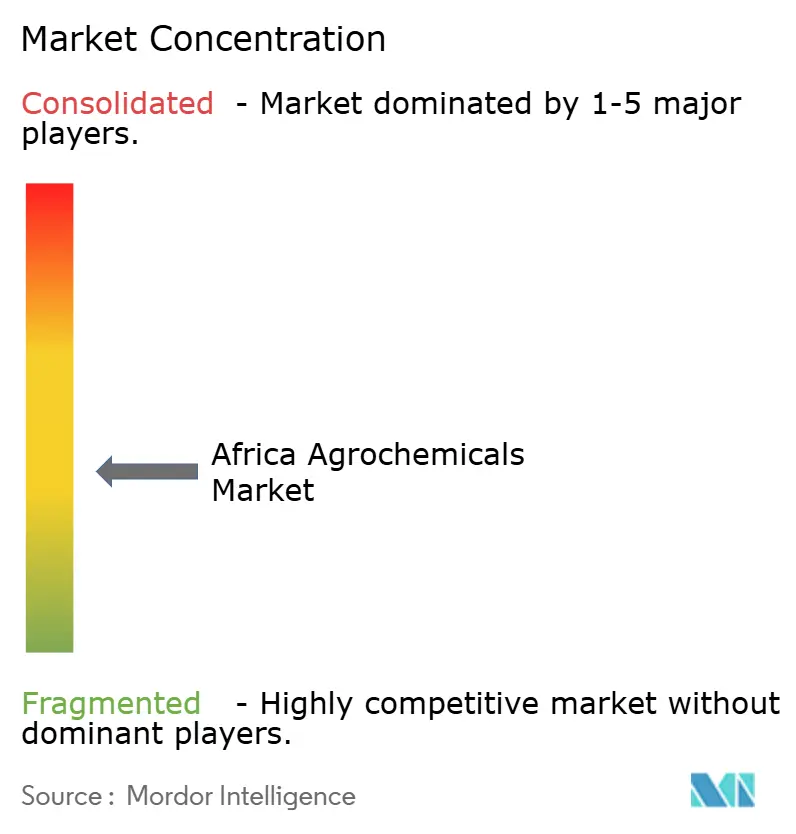

Paysage concurrentiel

La concentration du marché est modérée ; les cinq premiers détiennent une part de 44,2 %, indiquant un ample espace pour que les spécialistes régionaux et les start-ups innovent et s'étendent. Bayer AG a renforcé sa position de leader du marché grâce aux investissements stratégiques dans l'infrastructure agrochimique, faisant progresser la disponibilité de solutions innovantes de protection des cultures à travers l'Afrique. Syngenta Group applique la découverte de traits de cultures pilotée par l'IA grâce à son partenariat avec le modèle AgroNT1 d'InstaDeep, accélérant les cycles de sélection et s'alignant avec les objectifs de résilience climatique.

UPL Limited maintient une forte présence grâce à sa gamme Protection naturelle des plantes et aux partenariats régionaux qui ont introduit de nouvelles formulations d'insecticides en 2024. Corteva Agriscience et BASF SE continuent d'adapter les solutions de régulateurs de croissance et d'herbicides aux conditions climatiques africaines, tandis que FMC exploite sa plateforme diamide propriétaire pour traiter les défis de ravageurs lépidoptères dans les régions de culture de maïs. Les innovateurs locaux comme Apollo Agriculture au Kenya intègrent la fintech et l'agronomie pour atteindre directement les petits exploitants, capturant les marges du dernier kilomètre souvent manquées par les firmes multinationales.

Les investissements stratégiques mettent de plus en plus l'accent sur les pesticides de précision et à résidus minimaux/nuls, les engrais efficaces en carbone, et les plateformes consultatives numériques. Les collaborations intersectorielles avec les entreprises de télécommunications et de fintech améliorent l'intégration des agriculteurs, la collecte des paiements, et la traçabilité des produits agrochimiques. Les liens avec l'assurance aident à réduire le risque de défaut, rendant le financement agrochimique plus viable pour les prêteurs et fournisseurs. Alors que les acteurs mondiaux continuent de se consolider pour la profondeur du marché, la surveillance antitrust et les exigences de localisation préservent les dynamiques concurrentielles au sein du marché des produits agrochimiques en Afrique.

Leaders de l'industrie des produits agrochimiques en Afrique

BASF SE

Syngenta Group

Bayer AG

Corteva Agriscience

UPL Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Novembre 2024 : KBR s'est associé avec AMUFERT pour construire une usine d'ammoniac de 2 300 tonnes métriques/jour à Soyo, Angola. L'installation utilisera la technologie propriétaire de KBR pour améliorer la sécurité alimentaire régionale et soutenir l'agriculture durable.

- Mars 2024 : Indorama Corporation a obtenu un prêt de 75 millions USD de la Banque africaine de développement pour étendre ses opérations d'engrais nigérianes. Les fonds soutiendront la construction d'une troisième ligne de production d'urée et d'un nouveau terminal portuaire, augmentant à la fois l'approvisionnement domestique et les capacités d'exportation.

- Décembre 2023 : Bayer AG a lancé le traitement de semences fongicide EverGol Energy en Afrique du Sud, spécifiquement pour les cultures de maïs et de soja affectées par les maladies fongiques. Cette solution ciblée améliore la protection des cultures et augmente le potentiel de rendement en combattant efficacement les pathogènes fongiques clés du maïs et du soja.

Portée du rapport sur le marché des produits agrochimiques en Afrique

Les produits agrochimiques sont des pesticides, herbicides ou engrais utilisés pour la gestion des écosystèmes dans les secteurs agricoles. Le marché des produits agrochimiques africains est segmenté par type de produit (engrais, pesticides, adjuvants et régulateurs de croissance des plantes), application (céréales et grains, légumineuses et oléagineux, fruits et légumes, et cultures commerciales), et géographie (Congo, Malawi, Mozambique, Zambie, et reste de l'Afrique). Le rapport offre la taille du marché et les prévisions en termes de valeur en USD et de volume en tonnes métriques pour tous les segments ci-dessus.

| Engrais | Azotés |

| Phosphatés | |

| Potassiques | |

| Pesticides | Herbicides |

| Insecticides | |

| Fongicides | |

| Adjuvants | |

| Régulateurs de croissance des plantes |

| Céréales et grains |

| Légumineuses et oléagineux |

| Fruits et légumes |

| Cultures commerciales (canne à sucre, coton et autres) |

| Égypte |

| Maroc |

| Algérie |

| Kenya |

| Tanzanie |

| Éthiopie |

| Afrique du Sud |

| Zambie |

| Zimbabwe |

| Nigeria |

| Ghana |

| RD Congo |

| Reste de l'Afrique |

| Par type de produit | Engrais | Azotés |

| Phosphatés | ||

| Potassiques | ||

| Pesticides | Herbicides | |

| Insecticides | ||

| Fongicides | ||

| Adjuvants | ||

| Régulateurs de croissance des plantes | ||

| Par application | Céréales et grains | |

| Légumineuses et oléagineux | ||

| Fruits et légumes | ||

| Cultures commerciales (canne à sucre, coton et autres) | ||

| Par géographie | Égypte | |

| Maroc | ||

| Algérie | ||

| Kenya | ||

| Tanzanie | ||

| Éthiopie | ||

| Afrique du Sud | ||

| Zambie | ||

| Zimbabwe | ||

| Nigeria | ||

| Ghana | ||

| RD Congo | ||

| Reste de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur du marché des produits agrochimiques en Afrique en 2025 ?

Le marché est évalué à 11,7 milliards USD en 2025.

À quelle vitesse le marché va-t-il croître jusqu'en 2030 ?

Il s'étendra à un TCAC de 4,5 %, atteignant 14,6 milliards USD.

Quel type de produit domine actuellement le marché ?

Les engrais sont en tête avec une part de 51 %.

Quel pays connaît la croissance la plus rapide ?

L'Éthiopie affiche le TCAC le plus élevé de 6,6 % jusqu'en 2030.

Quelle contrainte clé limite l'adoption ?

Les prix élevés des intrants, en particulier dans les États enclavés, réduisent l'adoption par les petits exploitants.

À quel point le paysage concurrentiel est-il concentré ?

Les cinq premières entreprises détiennent une part de 44,2 %, indiquant une concentration modérée.

Dernière mise à jour de la page le: