Tamaño y Participación del Mercado de Ventanas y Puertas

Análisis del Mercado de Ventanas y Puertas por Mordor Intelligence

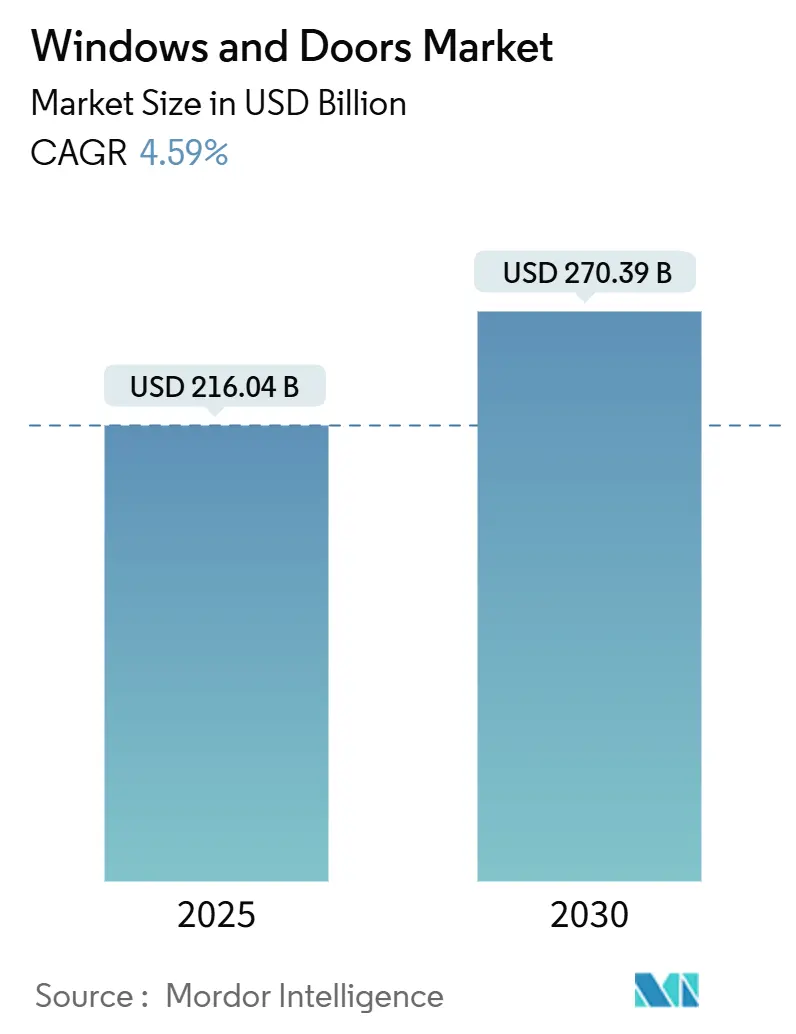

El mercado de ventanas y puertas fue valorado en USD 216,04 mil millones en 2025 y se pronostica que alcance los USD 270,39 mil millones en 2030, registrando una TCAC del 4,59%. La fuerte demanda de envolventes de edificios energéticamente eficientes, códigos de rendimiento más estrictos y el gasto constante en renovaciones sustentan este crecimiento. La actualización ENERGY STAR Versión 7.0 ya está empujando los límites de factor U hacia 0,22 en las zonas más frías de EE.UU., motivando el acristalamiento de triple panel y marcos avanzados. El impulso paralelo en la Directiva de Rendimiento Energético de Edificios (EPBD) de la UE está dirigiendo las especificaciones hacia edificios de cero emisiones para 2030, acelerando la adopción de ventanas de alto rendimiento en proyectos tanto residenciales como comerciales. Los cambios del lado de la oferta-especialmente las opciones de marcos ligeros, la construcción modular y las actualizaciones de vidrio inteligente-continúan ampliando las opciones de diseño y acortando los tiempos de entrega, incluso cuando la escasez de aluminio y mano de obra siguen siendo obstáculos persistentes. Los fabricantes capaces de combinar innovación en materiales, fabricación automatizada y cumplimiento regional están posicionados para capturar la próxima ola de demanda impulsada por especificaciones en el mercado de ventanas y puertas.

Puntos Clave del Informe

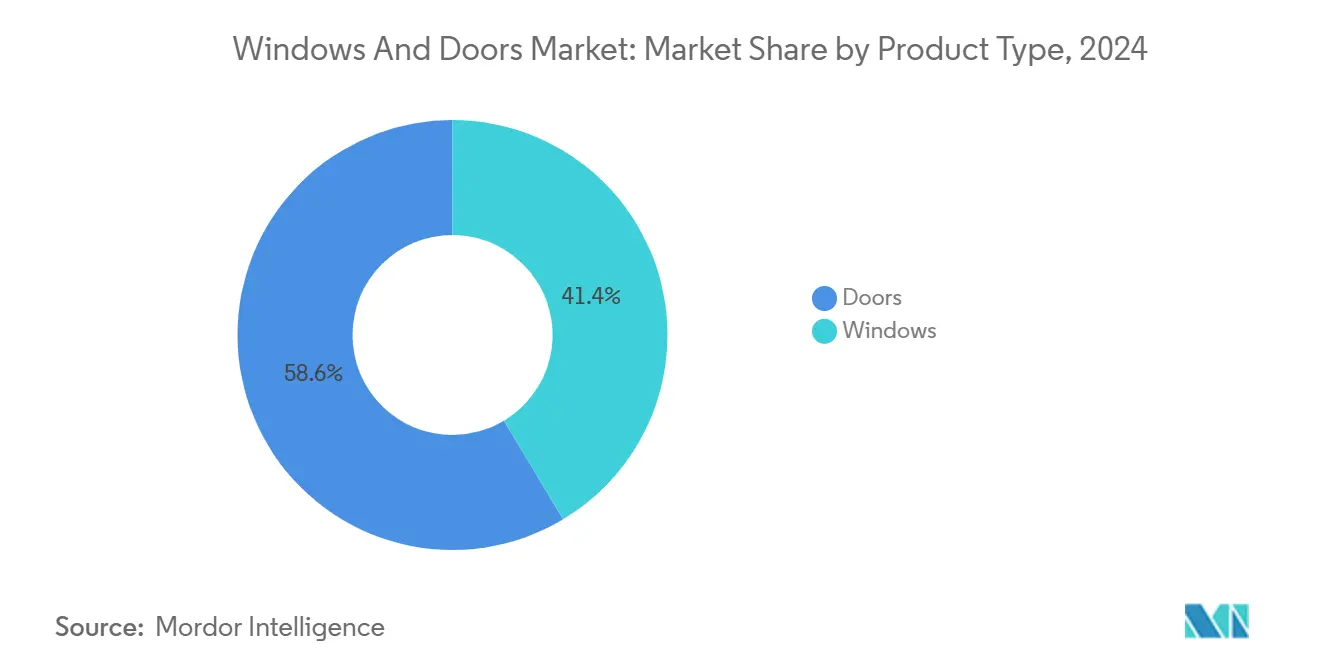

• Por categoría de producto, las puertas lideraron con un 58,56% de participación en ingresos en 2024, mientras que las ventanas se proyecta que registren una TCAC del 7,49% hasta 2030.

• Por material, el metal comandó el 46,62% de la participación del mercado de ventanas y puertas en 2024; el plástico/uPVC está en camino a una TCAC del 8,73% hasta 2030.

• Por aplicación, los mecanismos plegables contribuyeron con una TCAC del 9,72%, superando los formatos batientes, corredizos y giratorios.

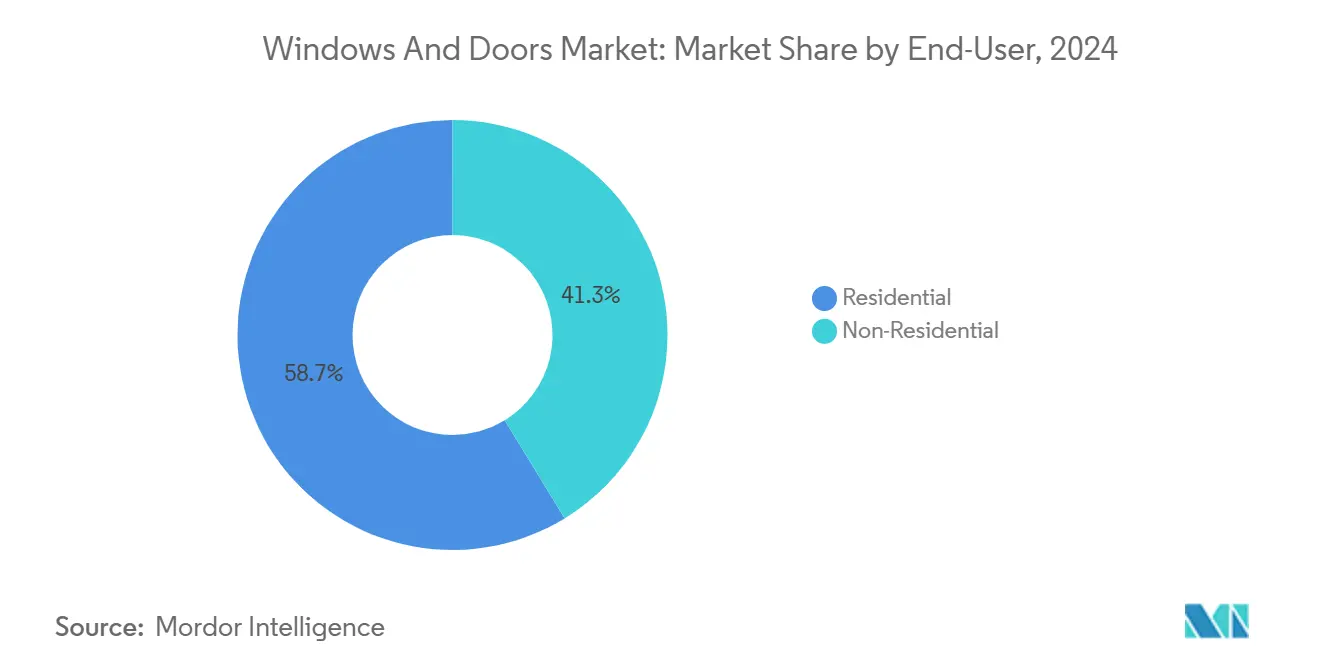

• Por usuario final, los proyectos residenciales representaron el 58,74% del tamaño del mercado de ventanas y puertas en 2024; se pronostica que el no residencial crezca a una TCAC del 8,20% hasta 2030.

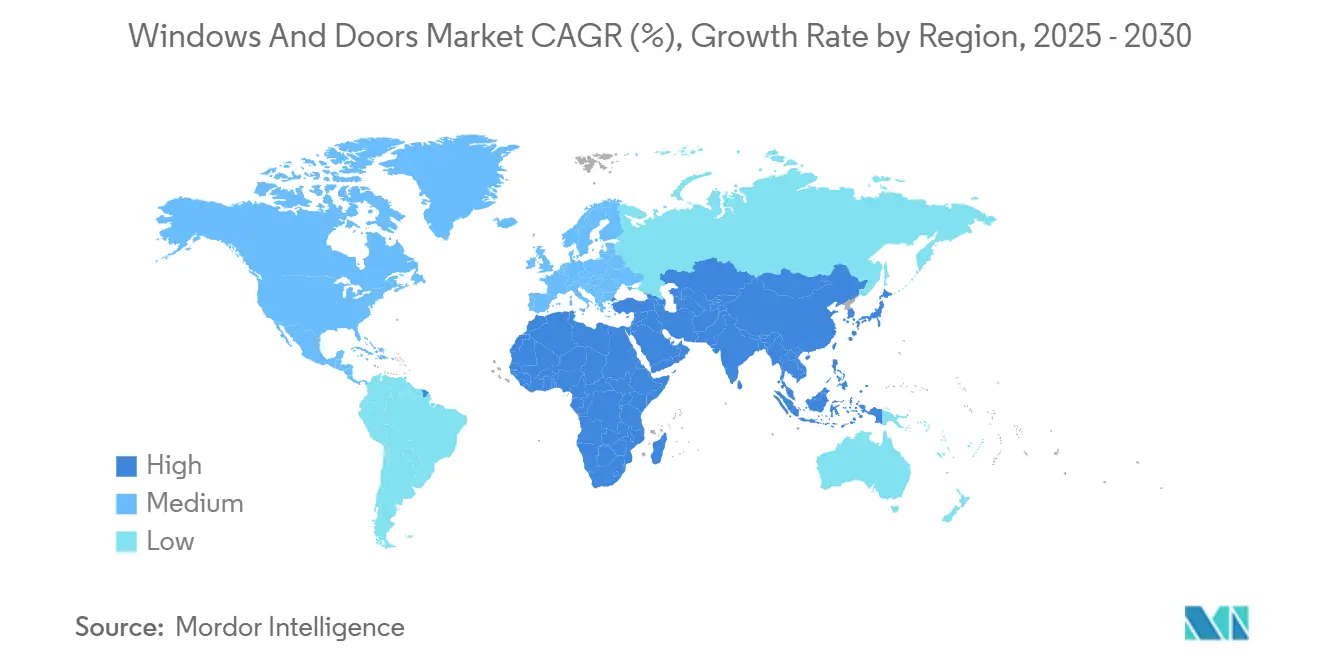

• Por geografía, Asia-Pacífico representó el 42,13% de los ingresos en 2024, mientras que se anticipa que Oriente Medio y África registre una TCAC del 7,10% hasta 2030.

• Andersen Corporation, JELD-WEN, Pella, YKK AP y Marvin mantuvieron colectivamente la mayor porción combinada de ingresos de 2024.

Tendencias e Insights del Mercado Global de Ventanas y Puertas

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Auge de renovaciones residenciales y envejecimiento del stock de viviendas | +1.2% | Global, con concentración en América del Norte y Europa | Mediano plazo (2-4 años) |

| Regulaciones de eficiencia energética (ENERGY STAR V7.0, EU EPBD) | +0.9% | América del Norte y UE, expandiéndose a APAC | Largo plazo (≥ 4 años) |

| Rápida urbanización y gasto en infraestructura en APAC | +0.8% | Núcleo APAC, expansión a MEA | Largo plazo (≥ 4 años) |

| Construcción modular impulsando fachadas unitizadas | +0.5% | Global, adopción temprana en América del Norte y Norte de Europa | Mediano plazo (2-4 años) |

| Incentivos de seguros para ventanas clasificadas contra impactos | +0.3% | América del Norte (estados propensos a huracanes), expandiéndose al Caribe | Corto plazo (≤ 2 años) |

| Adopción de ventanas fotovoltaicas integradas en edificios (BIPV) | +0.2% | UE y América del Norte, proyectos piloto en APAC | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Auge de renovaciones residenciales y envejecimiento del stock de viviendas

Los costos de préstamo elevados han bloqueado a la mayoría de propietarios en tasas favorables, canalizando el capital discrecional hacia mejoras en lugar de reubicación. El gasto en remodelación creció considerablemente en 2024 y se proyecta que mantenga un crecimiento del 5% en 2025, respaldado por una base de viviendas envejecida en América del Norte y Europa, gran parte de la cual cruza la ventana de reemplazo principal de 20 a 39 años para ventanas. Casi la mitad de los proyectos de recuperación de huracanes en condados costeros de EE.UU. ahora incluyen mejoras de ventanas o puertas, destacando el valor dual de las características protectoras y de ahorro de energía. Los profesionales de remodelación también notan un aumento en las solicitudes de "envejecer en el lugar" que favorecen aberturas claras más amplias, alturas de alféizar más bajas y herrajes ergonómicos. Estos patrones de uso mantienen el mercado de ventanas y puertas firmemente alineado con las prioridades de bienestar y resistencia del consumidor.

Regulaciones de eficiencia energética (ENERGY STAR V7.0, EU EPBD)

Los códigos de rendimiento se están endureciendo de manera coordinada en las principales economías. En Estados Unidos, ENERGY STAR V7.0 reduce los factores U un 15% del ciclo anterior, prácticamente estandarizando la construcción de triple panel en climas fríos[1]U.S. Environmental Protection Agency, "ENERGY STAR Version 7.0 Residential Windows, Doors and Skylights," epa.gov . El Código Internacional de Conservación de Energía 2024 ahora limita la filtración de aire a 0,35 cfm/ft², exigiendo mejor sellado meteorológico y diseño de marcos. La EPBD revisada de Europa fija requisitos de cero emisiones para edificios nuevos a partir de 2030, junto con objetivos de renovación por etapas para el stock existente[2]European Commission, "Energy Performance of Buildings Directive," ec.europa.eu. Los créditos fiscales atractivos y descuentos de servicios públicos compensan parte del costo inicial, fomentando una recuperación más rápida y aumentando la diferenciación de productos dentro del mercado de ventanas y puertas.

Rápida urbanización y gasto en infraestructura en Asia-Pacífico

La expansión de megaciudades en India, Indonesia, Vietnam y Filipinas está impulsando la demanda de fachadas eficientes que moderan las cargas de calor tropical mientras maximizan la luz natural. Las inversiones gubernamentales en transporte y atención médica están canalizando la adquisición hacia muros cortina de aluminio de mayor duración, sistemas de puertas mecánicamente robustos y vidrio inteligente listo para energía solar. Los desarrolladores regionales especifican cada vez más materiales de bajo carbono incorporado para satisfacer las certificaciones emergentes de construcción ecológica, una tendencia que recompensa a los proveedores con declaraciones ambientales de productos verificadas. Los precios crecientes de tierras intensifican aún más la necesidad de diseños de ventanas que ahorren espacio y soporten distribuciones interiores flexibles. Como resultado, el mercado de ventanas y puertas ve su mayor crecimiento absoluto en volumen en Asia-Pacífico.

Construcción modular impulsando fachadas unitizadas

Las unidades volumétricas y panelizadas construidas en fábrica acortan los cronogramas de proyectos, reducen desperdicios y proporcionan calidad consistente. Los despliegues exitosos en torres multifamiliares de EE.UU. y esquemas de vivienda social escandinava muestran cómo los marcos preacristalados reducen los oficios en sitio y el tiempo de puesta en servicio. La estandarización favorece tamaños de ventana repetibles, posiciones de anclaje preestablecidas y compatibilidad de herrajes plug-and-play. Los manuales regulatorios emitidos en Australia y Reino Unido ahora guían el cumplimiento para métodos fuera del sitio, suavizando el camino para una adopción más amplia. Los proveedores que ingenian productos para instalación de junta seca, sensores integrados y sellado exterior rápido avanzarán dentro de la ola modular del mercado de ventanas y puertas.

Análisis del Impacto de las Limitaciones

| Limitación | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad de precios de materias primas (aluminio, PVC) | -0.8% | Global, aguda en regiones dependientes de importaciones | Corto plazo (≤ 2 años) |

| Escasez de mano de obra especializada para instalación | -0.6% | América del Norte y Europa, emergiendo en APAC | Mediano plazo (2-4 años) |

| Escrutinio ESG sobre emisiones del ciclo de vida del vinilo | -0.4% | UE y América del Norte, expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Cambio a vidrio inteligente en edificios comerciales de gama alta | -0.2% | Global, concentrado en segmentos comerciales premium | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad de precios de materias primas (aluminio, PVC)

Los picos de costos energéticos y las reducciones de fundición han recortado el suministro de aluminio justo cuando la demanda post-pandemia se recuperó, elevando las primas promedio y alargando los tiempos de entrega. Los productores de PVC también luchan con costos de insumos más altos y reglas de producción de cloro más estrictas, especialmente en Europa, donde el escrutinio ambiental es intenso. Para cubrir la volatilidad, los fabricantes están girando hacia lingotes reciclados, perfiles reforzados con termoplástico y acuerdos de abastecimiento regional. Los marcos compuestos ligeros, que reducen el uso de metal sin sacrificar resistencia, continúan ganando participación. Sin embargo, las oscilaciones de precios comprimen los márgenes de fabricantes más pequeños, ralentizando las adjudicaciones de proyectos y moderando el crecimiento en partes del mercado de ventanas y puertas[3]World Bank, "Commodity Markets Outlook," worldbank.org.

Escasez de mano de obra especializada para instalación

Los contratistas reportan que los equipos de acabado con experiencia en ventanas siguen siendo escasos incluso cuando la construcción nueva se recupera. Solo la industria de EE.UU. necesita aproximadamente medio millón de trabajadores adicionales en 2025 para alinearse con los planes de gasto, empujando los salarios por hora a máximos históricos y retrasando la finalización de proyectos. La instalación incorrecta de ventanas o puertas puede anular los valores U prometidos, llevando a los constructores a favorecer proveedores que entreguen unidades preensambladas o servicios de instalación llave en mano. A nivel de fábrica, las inversiones en automatización-desde líneas de acristalamiento robóticas hasta inspección de calidad impulsada por IA-ayudan a compensar las brechas de personal y estabilizar la calidad de la producción. Las alianzas de capacitación entre fabricantes, escuelas vocacionales y programas de reentrenamiento de veteranos representan una solución a más largo plazo aún por escalar.

Análisis de Segmentos

Por Tipo de Producto: Las Ventanas Aceleran a Pesar del Dominio de las Puertas

Las puertas generaron la mayoría de los ingresos de 2024 con un 58,56%, confirmando su papel fundamental en cada tipo de edificio. Las puertas de seguridad, conjuntos clasificados contra fuego y cerraduras inteligentes sostienen una cadencia de reemplazo que mantiene la demanda relativamente estable incluso durante desaceleraciones cíclicas. Por el contrario, las ventanas superan en crecimiento con una TCAC del 7,49% gracias a los límites estrictos de ganancia de calor y el auge de la fotovoltaica integrada en edificios, que captura energía solar directamente a través del vidrio. Este efecto de arrastre posiciona a las ventanas como la punta de lanza tecnológica del mercado de ventanas y puertas.

Los fabricantes de puertas invierten en cerraduras multipunto, paneles clasificados contra impactos e integración perfecta del hogar inteligente; sin embargo, los márgenes más altos están migrando hacia soluciones avanzadas de ventanas que fusionan recubrimientos electrocrómicos con intercapas de recolección solar. El Laboratorio Nacional Lawrence Berkeley registró hasta un 15,9% de ahorro de energía de todo el edificio de tales instalaciones, una métrica que impulsa precios premium y recuperaciones cortas. Como resultado, se proyecta que el tamaño del mercado de ventanas y puertas para el segmento de ventanas aumente de USD 89 mil millones en 2025 a USD 123 mil millones en 2030, aunque el segmento de puertas seguirá dominando en volumen.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Material: El Metal Lidera Mientras que el Plástico/uPVC Surge

Los marcos de metal, particularmente aluminio, mantuvieron el 46,62% de los ingresos en 2024 debido a su relación favorable resistencia-peso, líneas de vista delgadas y reciclabilidad. Los edificios de gran altura con muros cortina, hospitales y centros de transporte casi siempre especifican marcos de aluminio tanto para puertas como para fachadas acristaladas. Sin embargo, los perfiles de plástico/uPVC están capturando las ganancias más rápidas-TCAC del 8,73%-dentro de corredores de vivienda suburbanos y periurbanos de rápido crecimiento donde la sensibilidad presupuestaria y la instalación rápida importan más. Las formulaciones actualizadas que incluyen fibra de vidrio incrustada o micro-refuerzos de acero entregan rendimiento térmico sin comprometer la rigidez, respondiendo a críticas anteriores de los límites estructurales del PVC.

El escrutinio del ciclo de vida está empujando a los productores hacia estabilizadores libres de ftalatos y plomo y compromisos de reciclaje de circuito cerrado que convierten recortes de perfiles en nuevas extrusiones. Mientras tanto, los compuestos emergentes de madera-plástico y marcos de fibra de vidrio ofrecen un término medio entre la rigidez del aluminio y la ventaja aislante del vinilo. En este contexto, se proyecta que el tamaño del mercado de ventanas y puertas para sistemas de PVC agregue USD 14 mil millones entre 2025 y 2030, mientras que el crecimiento del metal se modera en línea con las restricciones de capacidad de aluminio primario. Los debates regulatorios en la UE sobre posibles eliminaciones graduales de PVC más allá de 2030 crean riesgo estratégico pero también alientan la innovación en mezclas de polímeros reciclables y de base biológica.

Por Aplicación: Los Mecanismos Plegables Impulsan la Innovación

Los diseños batientes siguieron siendo la opción predeterminada en 2024 con una participación del 45,22%, favorecidos por su simplicidad mecánica, herrajes heredados y amplia aceptación de códigos. Las configuraciones corredizas dominan balcones de gran altura y corredores de hospitalidad donde el espacio del piso es limitado. Los sistemas plegables, también conocidos como bi-fold o acordeón, son el segmento destacado, registrando una TCAC del 9,72% respaldada por estilos de vida perfectos interior-exterior, especialmente en viviendas urbanas compactas y remodelaciones de frentes comerciales.

Los fabricantes están refinando puertas plegables de aluminio de marco delgado con rupturas térmicas, rodillos inferiores ocultos y umbrales compatibles con ADA. Los kits de automatización ahora permiten apilamiento motorizado a través de unidades de bajo voltaje, una ventaja para locales de hospitalidad que buscan zonas de transición sin barreras. Las paredes plegables integradas con sensores vinculadas a controles HVAC ajustan las zonas climáticas interiores dinámicamente, ofreciendo ahorros operacionales más allá de la simple iluminación natural. En consecuencia, se pronostica que el tamaño del mercado de ventanas y puertas para aplicaciones plegables supere los USD 34 mil millones en 2030, mientras que los productos batientes, aunque crecen más lentamente, continúan dominando las modernizaciones debido a las aberturas rugosas estandarizadas.

Por Usuario Final: El No Residencial Acelera

Los proyectos residenciales representaron el 58,74% de los ingresos globales en 2024, sustentados por ciclos largos de reemplazo, subvenciones de endurecimiento contra tormentas y el deseo de los propietarios por mejoras energéticamente eficientes. El mercado de ventanas y puertas se beneficia cada vez que un bloqueo hipotecario cambia el gasto hacia renovaciones, reforzando la demanda base incluso cuando los permisos de nueva construcción oscilan.

La demanda no residencial, sin embargo, crece más rápido con una TCAC del 8,20%, impulsada por compromisos corporativos de cero neto, expansiones de campus y modernizaciones de fachadas mandatorias por código en Europa y grandes ciudades de EE.UU. Los propietarios de oficinas buscan alquileres más altos a través de métricas de iluminación natural certificadas WELL y puntuaciones de confort térmico, traduciéndose en órdenes de vidrio electrocrómico y parasoles dinámicos. Los proyectos de atención médica y educación, respaldados por flujos de financiamiento público, superponen filtros de control de infecciones, recubrimientos de baja emisividad y clasificaciones de entrada forzada en los cronogramas de ventanas. En consecuencia, se proyecta que la porción no residencial de la participación del mercado de ventanas y puertas suba al 46% en 2030, recortando-pero no superando-el liderazgo histórico residencial.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Instalación: La Modernización Gana Impulso

La construcción nueva sigue siendo la columna vertebral de volumen del mercado de ventanas y puertas, dando a los fabricantes economías de escala a través de paquetes de fachadas agrupados. Dicho esto, la actividad de modernización está cerrando la brecha mientras los propietarios de edificios buscan ganancias rápidas de eficiencia sin desmantelar interiores. Los incentivos de mejoras del hogar como el Programa My Safe Florida Home de Florida cubren hasta dos tercios de los costos de ventanas contra impactos, catalizando la demanda en códigos postales expuestos a huracanes.

En climas más fríos, los créditos fiscales vinculados a reemplazos calificados ENERGY STAR aceleran la adopción de triple panel, y las espumas de baja expansión simplifican los cambios ocupados por ocupantes. Los sistemas de cassette preflasheados, aletas de clavado atornillables y selladores aplicados en fábrica acortan las fases del sitio, atrayendo a contratistas presionados por escasez de mano de obra. Como resultado, se establece que el tamaño del mercado de ventanas y puertas adjunto al trabajo de reemplazo aumente a una TCAC del 6,5% hasta 2030, cruzando la línea de USD 100 mil millones mucho antes del final de la década.

Análisis Geográfico

Asia-Pacífico mantuvo el 42,13% de los ingresos de 2024, anclado por rápidas construcciones urbanas e incentivos de política para construcción energéticamente conservadora y climáticamente resiliente. Los códigos de construcción nacionales en China, India e Indonesia han reducido progresivamente los valores U permitidos, estableciendo una línea base lucrativa para marcos térmicamente rotos y vidrio aislado de baja emisividad. Los fabricantes indígenas exportan cada vez más fachadas unitizadas a mercados vecinos, fortaleciendo las cadenas de suministro intraregionales y reduciendo los costos logísticos para el mercado de ventanas y puertas.

América del Norte ocupa el segundo lugar en tamaño, impulsada por fuertes gastos de renovación y un segmento de vivienda fuera del sitio en maduración. Los créditos fiscales ENERGY STAR y las subvenciones estatales de endurecimiento contra tormentas mantienen la demanda sólida a pesar de los inicios de vivienda fluctuantes. La escasez de mano de obra especializada sigue siendo el principal cuello de botella de crecimiento; sin embargo, las tasas crecientes de automatización en las principales plantas, más los programas integrados de instalación, están mitigando los retrasos del ciclo. En Canadá y el norte de Estados Unidos, el acristalamiento triple se está convirtiendo rápidamente en la línea base para proyectos multifamiliares que buscan cargas de calefacción más bajas.

Europa comanda una porción absoluta menor pero ofrece alto potencial de margen porque la EPBD manda objetivos de cero emisiones para nuevas construcciones a partir de 2030. Los estándares mínimos de rendimiento energético también fuerzan mejoras del peor 16% del stock no residencial para ese mismo año, asegurando un pipeline constante de modernización. Los fabricantes con declaraciones ambientales de productos verificables y marcos de economía circular están posicionados para ganar puntajes de adquisición preferenciales. El mercado de ventanas y puertas ve demanda premium para unidades de atenuación de ruido en ciudades densas como París y Berlín, mientras que los paquetes de sombreado adaptivo se vuelven estándar en resorts mediterráneos.

Oriente Medio y África registra la TCAC más rápida del 7,10% hasta 2030, sustentada por proyectos a gran escala de hospitalidad, atención médica y educación. Las zonas de calor extremo requieren acristalamiento de control solar emparejado con sistemas de puertas de giro amplio que acomodan patrones de ocupación mixta interior-exterior. Los mandatos gubernamentales para certificaciones de construcción ecológica, más las tarifas energéticas crecientes, aceleran el cambio hacia recubrimientos de baja emisividad. Los centros de ensamblaje local en el Golfo están comenzando a servir corredores del Este de África, reduciendo los tiempos de entrega y fortaleciendo la resistencia regional dentro del mercado de ventanas y puertas.

América del Sur muestra una subida más constante, apoyada por la densificación urbana en Brasil, Colombia y Chile. La alta inflación limita el gasto discrecional a corto plazo, pero las concesiones de infraestructura a largo plazo mantienen los proyectos institucionales avanzando. Los códigos de rendimiento revisados en Chile y Perú ahora prescriben doble acristalamiento para nueva construcción de gran altitud, ampliando aún más el mercado direccionable para ventanas conscientes de la energía.

Panorama Competitivo

La Innovación y Sostenibilidad Impulsan el Crecimiento Futuro

El panorama competitivo está moderadamente concentrado, con Andersen Corporation, JELD-WEN Holding Inc., Pella Corporation, YKK AP Inc. y Marvin Windows & Doors controlando una porción considerable de los ingresos globales. Su escala colectiva proporciona apalancamiento de compra para aluminio, vidrio y herrajes mientras los precios de materias primas oscilan. Cada uno de estos líderes mantiene redes de fabricación integradas que cubren extrusión, fabricación de vidrio y acabado, reduciendo la dependencia de proveedores externos. El alcance de distribución abarca minoristas de gran formato, redes de distribuidores y canales directos al constructor, habilitando respuesta rápida a cambios de códigos regionales. Combinadas, estas fortalezas permiten al nivel superior defender participación incluso cuando los fabricantes locales buscan oportunidades de nicho en el mercado de ventanas y puertas.

La consolidación se aceleró en 2024 cuando Owens Corning acordó adquirir Masonite International por USD 3,9 mil millones, señalando un empuje hacia ofertas más amplias de envolvente de edificios. Quanex Building Products siguió comprando Tyman plc por USD 1,2 mil millones, agregando sistemas de herrajes y sellado que completan su portafolio de componentes. JELD-WEN recortó costos cerrando plantas en California y Wisconsin, una acción que se espera eleve los ingresos anuales antes de impuestos en USD 11 millones una vez completa. La adquisición de Wincore Window Company por parte de Fernweh Group a principios de 2025 enfatizó el interés de capital privado en productores enfocados en vinilo posicionados para la demanda de renovación. Estos movimientos ilustran cómo la asignación de capital se está desplazando hacia activos que combinan preparación para automatización con exposición a programas de modernización de alto crecimiento.

La innovación sigue siendo un diferenciador primario, con Andersen celebrando su ventana compuesta 100 Series número diez millones que mezcla fibra de madera y PVC para mayor resistencia y valor térmico. YKK AP está promoviendo fachadas unitizadas diseñadas para instalación robótica, lo que aborda directamente la escasez de mano de obra de campo en América del Norte y Europa. Pella y Marvin están incorporando sensores IoT en líneas premium para que los gerentes de edificios puedan monitorear el rendimiento y programar mantenimiento predictivo. Los especialistas regionales continúan capturando contratos específicos de proyecto a través de laminados sintonizados al clima y materiales de origen local, manteniendo viva la presión competitiva en todo el mercado de ventanas y puertas.

Líderes de la Industria de Ventanas y Puertas

-

Andersen Corporation

-

JELD-WEN Holding Inc.

-

Pella Corporation

-

YKK AP Inc.

-

Marvin Windows & Doors

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Fernweh Group adquirió Wincore Window Company, citando un repunte en la demanda de renovación y desarrollo de ofertas basadas en vinilo.

- Marzo 2024: Cornerstone Building Brands anunció planes para adquirir Harvey Building Products, incluyendo SoftLite y Thermo-Tech, para profundizar el alcance de reparación y remodelación.

- Febrero 2024: Owens Corning acordó comprar Masonite International por USD 3,9 mil millones, la transacción de ventanas más grande reciente.

Alcance del Informe del Mercado Global de Ventanas y Puertas

Una ventana es una abertura en la pared de un edificio. Su uso es admitir luz natural y ventilación natural y proporcionar visión. La función principal de una puerta en un edificio es hacer un enlace de conexión entre las partes internas y permitir movimiento libre hacia el exterior del edificio.

El mercado de ventanas y puertas está segmentado en tipo de material, usuario final y geografía. El mercado está segmentado por tipo de material en madera, metal, plástico y otros materiales. Por usuario final, el mercado está segmentado en residencial y comercial. El mercado está segmentado por geografía: América del Norte, Europa, Asia-Pacífico, América del Sur, Oriente Medio y África. El informe ofrece tamaño del mercado y pronósticos para el mercado de ventanas y puertas en valor (USD) para todos los segmentos anteriores.

| Puertas |

| Ventanas |

| Madera |

| Metal |

| Plástico / uPVC / Compuesto |

| Batientes |

| Corredizas |

| Plegables |

| Giratorias y Otros |

| Residencial |

| No Residencial (Comercial, Industrial, Institucional) |

| Nueva Construcción |

| Reemplazo / Modernización |

| América del Norte | Canadá |

| Estados Unidos | |

| México | |

| América del Sur | Brasil |

| Perú | |

| Chile | |

| Argentina | |

| Resto de América del Sur | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Italia | |

| BENELUX (Bélgica, Países Bajos, Luxemburgo) | |

| NÓRDICOS (Dinamarca, Finlandia, Islandia, Noruega, Suecia) | |

| Resto de Europa | |

| Asia-Pacífico | India |

| China | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia, Vietnam, Filipinas) | |

| Resto de Asia Pacífico | |

| Oriente Medio y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Sudáfrica | |

| Nigeria | |

| Resto de Oriente Medio y África |

| Por Tipo de Producto | Puertas | |

| Ventanas | ||

| Por Material | Madera | |

| Metal | ||

| Plástico / uPVC / Compuesto | ||

| Por Aplicación | Batientes | |

| Corredizas | ||

| Plegables | ||

| Giratorias y Otros | ||

| Por Usuario Final | Residencial | |

| No Residencial (Comercial, Industrial, Institucional) | ||

| Por Tipo de Instalación | Nueva Construcción | |

| Reemplazo / Modernización | ||

| Por Geografía | América del Norte | Canadá |

| Estados Unidos | ||

| México | ||

| América del Sur | Brasil | |

| Perú | ||

| Chile | ||

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| España | ||

| Italia | ||

| BENELUX (Bélgica, Países Bajos, Luxemburgo) | ||

| NÓRDICOS (Dinamarca, Finlandia, Islandia, Noruega, Suecia) | ||

| Resto de Europa | ||

| Asia-Pacífico | India | |

| China | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia, Vietnam, Filipinas) | ||

| Resto de Asia Pacífico | ||

| Oriente Medio y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Sudáfrica | ||

| Nigeria | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de ventanas y puertas?

El mercado se situó en USD 216,04 mil millones en 2025 y se proyecta que alcance los USD 270,39 mil millones en 2030.

¿Qué región contribuye con los mayores ingresos?

Asia-Pacífico lidera con el 42,13% de la facturación global, sustentada por rápida urbanización y fuerte gasto en infraestructura.

¿Qué segmento de producto está creciendo más rápido?

Las ventanas, especialmente aquellas que integran características fotovoltaicas o de vidrio inteligente, se están expandiendo a una TCAC del 7,49%.

¿Qué materiales están ganando popularidad en construcciones residenciales?

Los perfiles de plástico/uPVC avanzan a una TCAC del 8,73% debido a la asequibilidad y el rendimiento térmico mejorado.

¿Cómo están influyendo las regulaciones en la demanda?

ENERGY STAR V7.0 en EE.UU. y la EPBD de la UE mandan factores U más bajos y objetivos de cero emisiones, catalizando la adopción de ventanas de especificaciones más altas.

Última actualización de la página el: