Tamaño y Participación del Mercado de Fabricación de Vectores Virales y ADN Plasmídico

Análisis del Mercado de Fabricación de Vectores Virales y ADN Plasmídico por Mordor Intelligence

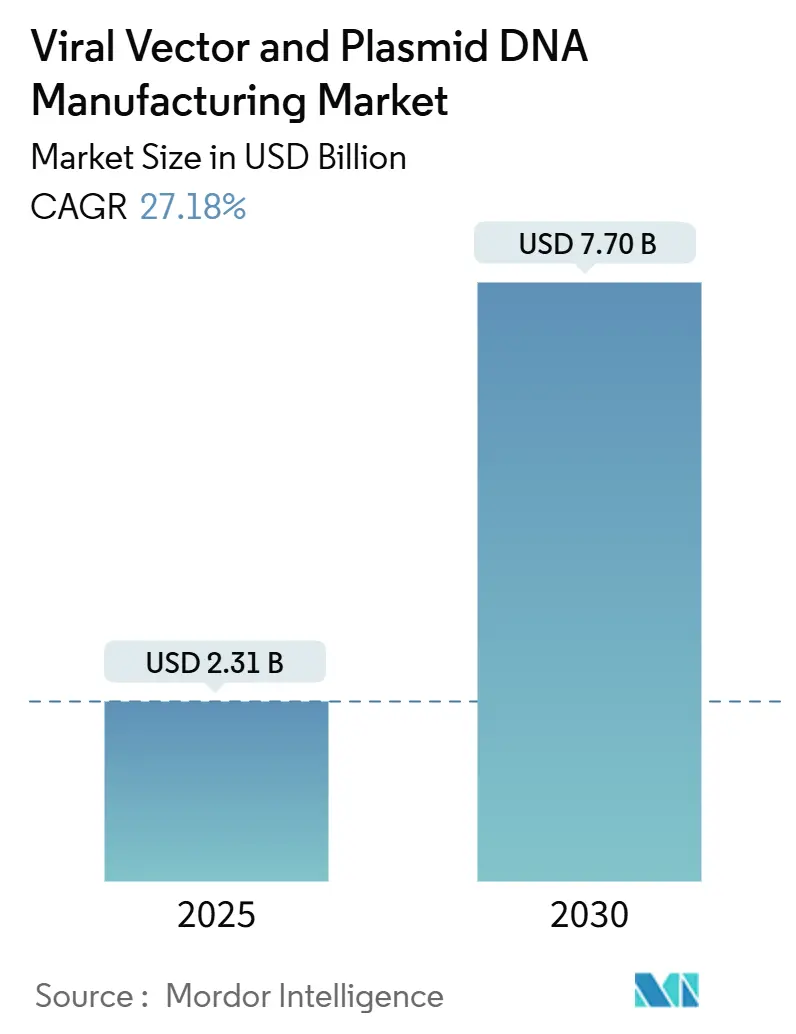

El tamaño del mercado de fabricación de vectores virales y ADN plasmídico se sitúa en USD 2,31 mil millones en 2025 y se pronostica que alcance USD 7,70 mil millones para 2030, expandiéndose con una TCAC del 27,18%. La demanda se acelera a medida que más terapias génicas obtienen aprobaciones regulatorias, la medicina personalizada se vuelve rutinaria y las tecnologías de producción maduran lo suficiente para la escala comercial. La oferta permanece limitada porque la capacidad GMP global está muy por detrás del pipeline clínico, empujando a los patrocinadores hacia CDMOs especializadas y estimulando oleadas sucesivas de expansiones de instalaciones y adquisiciones. Los vectores virales continúan dominando los envíos, sin embargo, los enfoques no virales ganan tracción mientras los desarrolladores intentan reducir costos, simplificar el escalado y limitar la inmunogenicidad. América del Norte mantiene el liderazgo en aprobaciones y gasto, pero Asia-Pacífico atrae la próxima serie de fábricas mientras los gobiernos financian centros de productos biológicos locales y los innovadores buscan menores gastos operativos.

Conclusiones Clave del Informe

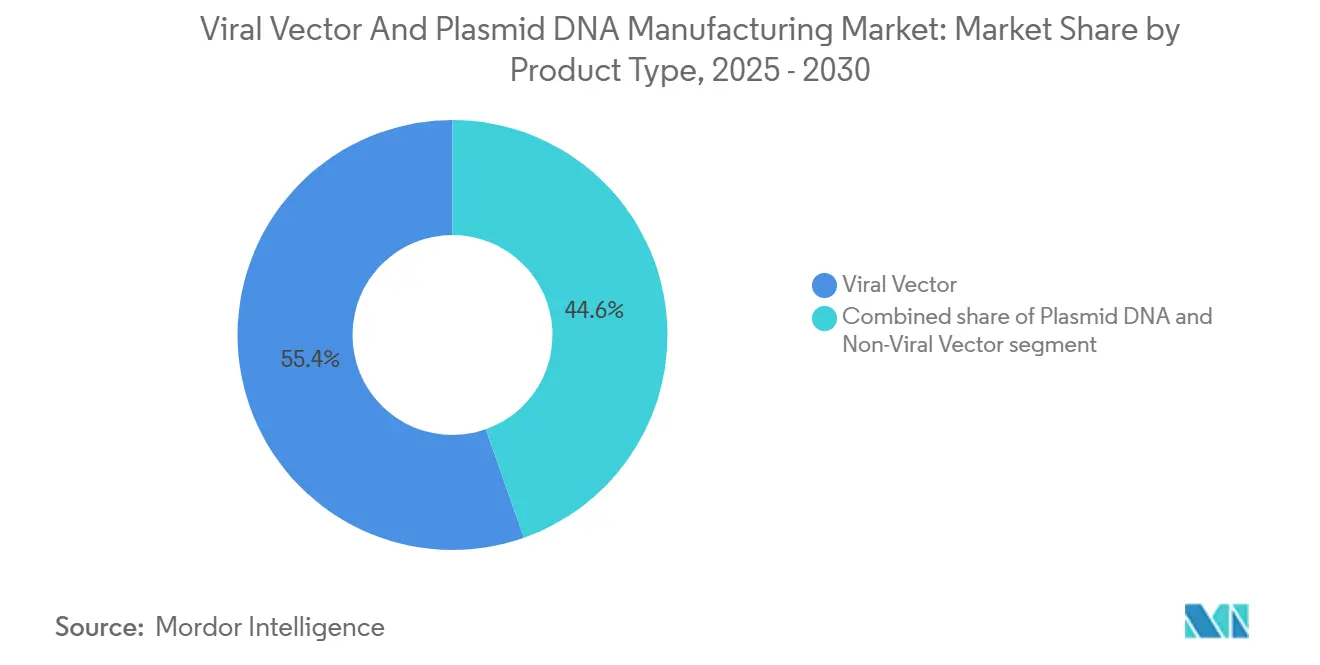

- Por tipo de producto, los vectores virales lideraron con el 55,45% de la participación del mercado de fabricación de vectores virales y ADN plasmídico en 2024, mientras que se proyecta que los vectores no virales crezcan con una TCAC del 29,65% hasta 2030.

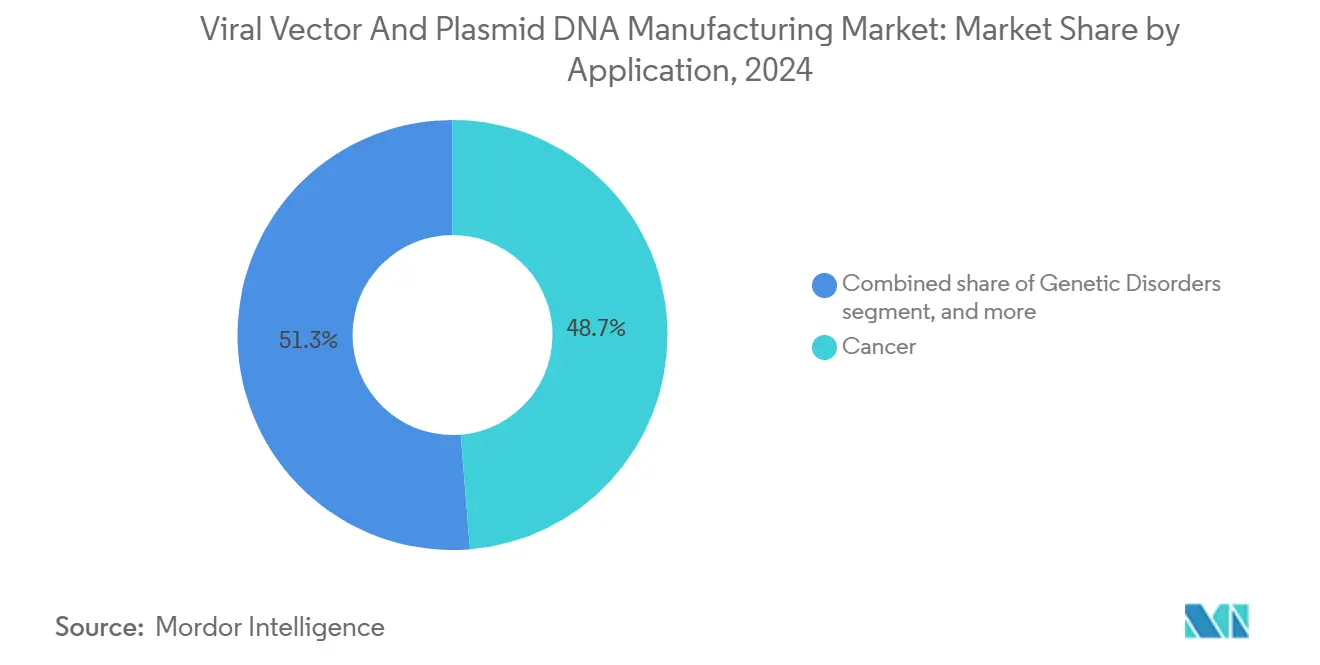

- Por aplicación, el cáncer representó el 48,76% de participación del tamaño del mercado de fabricación de vectores virales y ADN plasmídico en 2024, mientras que las enfermedades infecciosas avanzan con una TCAC del 30,12% hasta 2030.

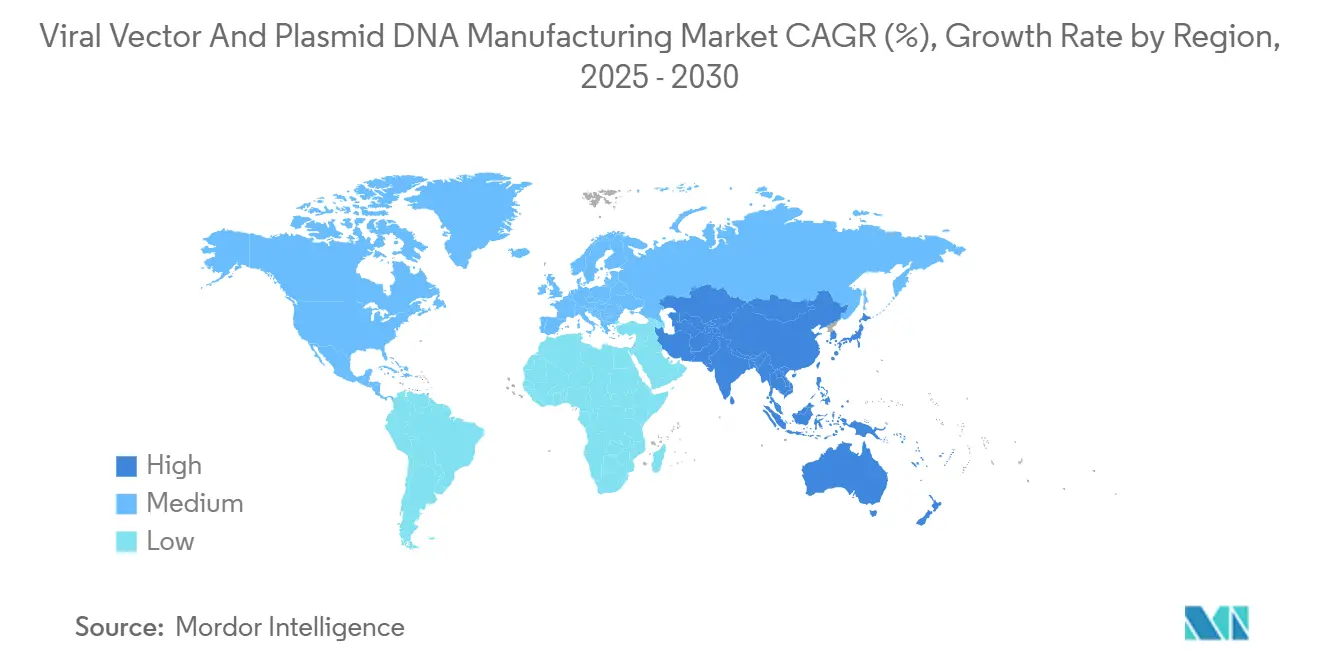

- Por geografía, América del Norte mantuvo el 42,56% de participación de ingresos en 2024; Asia-Pacífico está configurado para expandirse con una TCAC del 28,65% durante 2025-2030.

Tendencias y Perspectivas del Mercado Global de Fabricación de Vectores Virales y ADN Plasmídico

Análisis de Impacto de Impulsores

| Impulsor | % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente incidencia de enfermedades genéticas y crónicas | +4.2% | Global, con mayor prevalencia en mercados desarrollados | Largo plazo (≥ 4 años) |

| Creciente pipeline de terapias génicas y celulares | +6.8% | América del Norte y Europa liderando; Asia-Pacífico emergiendo | Plazo medio (2-4 años) |

| Expansión de adopción de vectores virales en vacunas y modalidades novedosas | +5.1% | Global, aceleración impulsada por pandemia | Corto plazo (≤ 2 años) |

| Creciente tercerización a CDMOs especializadas | +3.9% | Núcleo en América del Norte y Europa; expandiéndose mundialmente | Plazo medio (2-4 años) |

| Avances tecnológicos en plataformas escalables de producción de vectores | +4.7% | Centros tecnológicos en EE.UU., UE y Asia-Pacífico | Largo plazo (≥ 4 años) |

| Entorno regulatorio y de financiamiento favorable para terapias avanzadas | +2.5% | Principalmente mercados desarrollados, expandiéndose a regiones emergentes | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Incidencia de Enfermedades Genéticas y Crónicas

Más pacientes reciben diagnósticos precisos para trastornos genéticos raros y condiciones crónicas, y muchas de esas indicaciones ahora tienen terapias génicas aprobadas o en etapa tardía en perspectiva. Productos recientemente aprobados como Zevaskyn y Kebilidi muestran que las autoridades están dispuestas a dar luz verde a tratamentos avanzados para enfermedades históricamente intratables, impulsando una demanda constante de vectores. La transición epidemiológica hacia poblaciones más envejecidas amplifica la prevalencia de enfermedades crónicas, creando un grupo duradero de candidatos para reemplazo génico de una sola vez. Los incentivos para enfermedades raras, incluyendo revisiones simplificadas y exclusividad de mercado, fortalecen aún más las perspectivas. Combinados, estos factores agregan volumen material al mercado de fabricación de vectores virales y ADN plasmídico.

Creciente Pipeline de Terapias Génicas y Celulares

Más de 2.000 programas de terapia génica ahora pueblan los registros globales, con los virus adeno-asociados (AAV) aún siendo la carga útil más común. La Designación de Tecnología de Plataforma de la FDA para la plantilla rAAVrh74 de Sarepta fomenta la reutilización de vectores bien caracterizados, reduciendo tanto el costo como el cronograma[1]U.S. Food and Drug Administration, "Platform Technology Designation Granted to Sarepta's rAAVrh74," fda.gov. Los fabricantes de medicamentos han seguido con compromisos de infraestructura como la planta de vectores de la UE de EUR 40 millones de Novartis, asegurando espacios para activos en etapa tardía. Los desarrolladores que aseguran capacidad temprano pueden moverse rápidamente desde datos de Fase II hasta el lanzamiento. La cola clínica constante por lo tanto asegura visibilidad de producción multi-anual y respalda la expansión a través del mercado de fabricación de vectores virales y ADN plasmídico.

Expansión de Adopción de Vectores Virales en Vacunas y Modalidades Novedosas

COVID-19 validó los vectores virales para el escalado rápido de vacunas, y las plataformas ahora se dirigen a patógenos endémicos y vacunas terapéuticas. Nuevos serotipos adenovirales e ingeniería de cápsides ayudan a eludir la inmunidad preexistente, mientras que los adenovirus bovinos entregan respuestas intranasales prometedoras. Los constructos lentivirales se aventuran en formulaciones inhaladas para fibrosis quística, y los AAVs sirven cada vez más como inmunoterapias vectorizadas que impulsan inmunidad robusta y duradera. Estos casos de uso no oncológicos diversifican las corrientes de ingresos y apoyan construcciones continuas de fábricas a través del mercado de fabricación de vectores virales y ADN plasmídico.

Avances Tecnológicos en Plataformas Escalables de Producción de Vectores

Biorreactores de un solo uso, purificación continua y gemelos digitales acortan el tiempo de respuesta y reducen el riesgo de contaminación. Los flujos de trabajo de plataforma pueden reducir el costo de bienes del vector viral hasta en un 40% mientras preservan la potencia. La detección de capacitancia en tiempo real aprieta el control del proceso, aumentando rendimientos y aliviando la variación lote a lote[2]BioProcess International, "Capacitance Sensors Boost Viral Vector Yields," bioprocessintl.com. Los motores de aprendizaje automático de firmas como Dyno Therapeutics re-ingenian cápsides para mayor carga útil y menor dosis. Colectivamente, estas herramientas desbloquean mayor volumen y menor costo unitario para el mercado de fabricación de vectores virales y ADN plasmídico.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos de fabricación y capital | -3.8% | Global, con mayor impacto en mercados emergentes | Plazo medio (2-4 años) |

| Capacidad limitada de producción GMP global | -4.2% | Escasez mundial, variaciones regionales | Corto plazo (≤ 2 años) |

| Requisitos regulatorios complejos y en evolución | -2.7% | Más pronunciado en programas multi-jurisdiccionales | Plazo medio (2-4 años) |

| Dependencia de cadena de suministro en materias primas especializadas | -2.3% | Global, especialmente donde los tiempos de entrega de importación son largos | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Fabricación y Capital

Un solo curso de terapia génica puede costar USD 1 millón, y los insumos de vectores virales a menudo consumen hasta el 40% de esa factura[3]The CRISPR Journal, "Cost Drivers in Gene Therapy Manufacturing," crisprjournal.com. Aunque Brasil mostró un camino hacia precios de CAR-T de USD 35.000 a través de producción local, la mayoría de los sistemas de salud luchan por pagar a escala. Los contratos basados en resultados ayudan a distribuir el riesgo, pero las firmas biotecnológicas más pequeñas aún enfrentan una fuerte inversión inicial para asegurar espacios o construir plantas. La automatización y las plataformas estandarizadas prometen alivio, sin embargo requieren gastos de capital multimillonarios que solo los patrocinadores con bolsillos profundos pueden permitirse. Estos costos templan la penetración del mercado de fabricación de vectores virales y ADN plasmídico, especialmente en regiones de menores ingresos.

Capacidad Limitada de Producción GMP Global

Las encuestas de la industria sugieren que las materias primas virales disponibles satisfacen menos del 1% de la futura demanda global de vectores. Los mega-proyectos como la construcción de USD 8 mil millones de Fujifilm Diosynth y la Planta 5 de Samsung Biologics ayudan pero no pueden cerrar la brecha rápidamente. Los problemas de la cadena de suministro, desde resinas especializadas hasta personal capacitado, exacerban los retrasos. Los desarrolladores por lo tanto aseguran acuerdos con CDMOs años antes de las lecturas pivotales, creando barreras para los nuevos participantes y aumentando el riesgo del programa. La falta de coincidencia limita el rendimiento para el mercado de fabricación de vectores virales y ADN plasmídico hasta que capacidad adicional entre en línea.

Análisis de Segmentos

Por Tipo de Producto: Los Vectores Virales Dominan A Pesar del Impulso No Viral

Los vectores virales representaron el 55,45% del mercado de fabricación de vectores virales y ADN plasmídico en 2024, respaldados por precedentes regulatorios bien establecidos y fuerte eficiencia de transfección. Los vectores no virales entregan la TCAC más rápida del 29,65% hasta 2030, impulsados por nanopartículas lipídicas, conjugados de polímeros y sistemas de electroporación que evitan obstáculos de inmunidad. El ADN plasmídico permanece como la columna vertebral para ambas categorías, sirviendo como la plantilla inicial para el ensamblaje viral y como el constructo terapéutico en enfoques de inyección directa.

Se proyecta que el tamaño del mercado de fabricación de vectores virales y ADN plasmídico para vectores virales se amplíe aún más mientras productos recién aprobados como Casgevy y Elevidys transicionan a escala comercial. Las líneas AAV y lentivirales dominan los pipelines de oncología y enfermedades raras gracias a la expresión duradera y tropismo tisular. Sin embargo, la complejidad de fabricación mantiene el costo alto, motivando a los patrocinadores de medicamentos a probar transportadores no virales escalables. La experiencia en nanopartículas lipídicas obtenida en las vacunas de ARNm COVID-19 puede ser aprovechada para la entrega de plásmidos y siRNA, ayudando a los métodos no virales a ganar participación. Las asociaciones entre especialistas en nanopartículas y CDMOs de productos biológicos tradicionales ya han comenzado a expandir la utilización total de fábricas, indicando que ambas modalidades coexistirán dentro del mercado de fabricación de vectores virales y ADN plasmídico.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: El Cáncer Continúa Liderando Mientras las Enfermedades Infecciosas Surgen

El cáncer representó el 48,76% de los ingresos de 2024, anclado por terapias CAR-T comerciales y una gama completa de constructos autólogos que entran en ensayos pivotales. Las aplicaciones de enfermedades infecciosas muestran la TCAC más rápida del 30,12% hasta 2030, ya que las columnas vertebrales de vacunas adenovirales y AAV permanecen centrales en los programas de preparación para pandemias. Los productos de reemplazo génico para trastornos oftálmicos y neurológicos agregan mayor profundidad, sin embargo sus volúmenes absolutos permanecen modestos en relación con oncología y vacunas.

Se pronostica que el tamaño del mercado de fabricación de vectores virales y ADN plasmídico vinculado a indicaciones de cáncer se eleve constantemente porque múltiples productos CAR-T y TCR de tumores sólidos se aproximan al lanzamiento. La presión de costos desencadena intensificación de procesos y líneas automatizadas de manejo celular, impulsando la demanda de vectores en paralelo. En el frente de enfermedades infecciosas, los gobiernos almacenan vacunas vectoriales de próxima generación para protegerse contra virus respiratorios y zoonosis emergentes, proporcionando absorción predecible. Estos motores de crecimiento gemelos dan a los fabricantes confianza para extender la capacidad, reforzando el ciclo virtuoso que respalda el mercado de fabricación de vectores virales y ADN plasmídico.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte controló el 42,56% de los ingresos de 2024, sostenido por el liderazgo de la FDA, grandes fondos de capital de riesgo y un ecosistema profundo de ensayos clínicos. Transacciones importantes como la adquisición de USD 1,2 mil millones de Lonza de una planta de Vacaville y la compra de Vigene Biosciences por parte de Charles River ilustran el apetito de la región por la integración vertical. Las escaseces de mano de obra calificada y los cuellos de botella de materias primas sí persisten, pero los programas concertados de fuerza laboral y los incentivos de relocalización apuntan a cerrar brechas. En general, el mercado de fabricación de vectores virales y ADN plasmídico aún encuentra su precio más alto y el camino regulatorio más confiable en Estados Unidos.

Asia-Pacífico muestra las perspectivas de TCAC más fuertes del 28,65% mientras las firmas multinacionales y los campeones domésticos construyen nuevas suites en China, Corea del Sur, India y Australia. El campus de USD 500 millones de VectorBuilder en Guangzhou y las continuas expansiones de WuXi Biologics reflejan el énfasis de Beijing en localizar modalidades críticas, mientras que Bharat Biotech de India compromete USD 75 millones a su planta CGT inaugural. Las autoridades regionales simplifican las aprobaciones y ofrecen créditos fiscales, reduciendo el costo por litro y ampliando el acceso de los pacientes. Estos movimientos amplían rápidamente el mercado de fabricación de vectores virales y ADN plasmídico en la región y diversifican las líneas de suministro globales.

Europa mantiene una posición madura pero en evolución. Las directrices de la EMA dan cronogramas de revisión predecibles, y los consorcios transfronterizos canalizan fondos de Horizon Europe hacia infraestructura de terapias avanzadas. La expansión de vectores de EUR 40 millones de Novartis en Eslovenia subraya la confianza corporativa a pesar de las variaciones de reembolso entre estados miembros. Post-Brexit, el Reino Unido persigue esquemas regulatorios paralelos para mantenerse atractivo para ensayos y fabricación. América Latina y Medio Oriente/África van rezagados en términos absolutos, pero los avances de costo-efectividad de Brasil y los vehículos de inversión soberana del Golfo sugieren adiciones de capacidad fresca. Colectivamente, la diversificación geográfica distribuye el riesgo y agrega resistencia al mercado de fabricación de vectores virales y ADN plasmídico.

Panorama Competitivo

El mercado de fabricación de vectores virales y ADN plasmídico está moderadamente fragmentado. Las CDMOs integradas como Lonza, Thermo Fisher Scientific y Catalent comandan precios premium porque combinan desarrollo de procesos, suites GMP y soporte regulatorio. Especialistas de nivel medio como Oxford Biomedica y AGC Biologics se dirigen a familias específicas de vectores para diferenciarse en conocimiento especializado. Las decisiones de capacidad configuran cada vez más el posicionamiento competitivo, y las firmas con espacios de salas limpias disponibles a menudo dictan cronogramas para desarrolladores más pequeños.

La actividad de fusiones y adquisiciones permanece enérgica. Merck KGaA compró Mirus Bio por USD 600 millones, agregando reactivos de transfección que mejoran los títulos aguas arriba. Charles River incorporó Vigene Biosciences en su red para ofrecer servicios integrados desde descubrimiento hasta comercial. Estos acuerdos comprimen las cadenas de suministro y prometen respuestas de transferencia tecnológica más rápidas, atributos apreciados por firmas biotecnológicas respaldadas por capital de riesgo. Las alianzas estratégicas también proliferan. Cytiva se unió con Cellular Origins para comercializar una plataforma modular de producción de terapia celular, mezclando hardware de un solo uso y análisis digital para reducir huellas y gastos generales de mano de obra.

Los disruptores impulsan nuevos modelos. Dyno Therapeutics aplica IA para el diseño racional de cápsides, buscando regalías de licencias en lugar de propiedad de plantas. Las CDMOs de Asia-Pacífico anuncian ahorros de costos del 30% o más contra pares occidentales, aunque los patrocinadores sopesan preocupaciones geopolíticas y de PI. La decisión de Thermo Fisher en 2024 de salir de ciertos servicios de vectores expuso la complejidad operacional involucrada y apretó temporalmente el suministro, dando poder de precios a los competidores restantes. En general, la profundidad de innovación y la intensidad de capital aseguran que los actores de escala preserven una ventaja, pero los recién llegados ágiles aún pueden ganar participación resolviendo puntos de dolor específicos dentro del mercado de fabricación de vectores virales y ADN plasmídico.

Líderes de la Industria de Fabricación de Vectores Virales y ADN Plasmídico

-

Lonza Group

-

Thermo Fisher Scientific, Inc.

-

Catalent Inc.

-

Oxford Biomedica

-

Fujifilm Diosynth Biotechnologies

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Sarepta pausó los envíos de Elevidys después de una segunda muerte de paciente por insuficiencia hepática, provocando nuevos requisitos de inmunosupresión.

- Junio 2025: La FDA asignó Designación de Tecnología de Plataforma a la plantilla rAAVrh74 de Sarepta, habilitando presentaciones modulares de terapia génica.

- Marzo 2025: Boehringer Ingelheim dosificó al primer paciente en LENTICLAIR 1, probando terapia lentiviral inhalada para fibrosis quística.

- Marzo 2025: Bharat Biotech comprometió USD 75 millones a la primera instalación dedicada de vectores virales de India en Hyderabad.

- Febrero 2025: La FDA aprobó Kebilidi para deficiencia AADC, la primera terapia génica AAV intracerebral en Estados Unidos.

Alcance del Informe del Mercado Global de Fabricación de Vectores Virales y ADN Plasmídico

Según el alcance del informe, los vectores virales y el ADN plasmídico son los productos de terapia génica utilizados para el tratamiento de varias enfermedades, como la enfermedad de Alzheimer, la enfermedad de Parkinson y la artritis reumatoide. Las terapias génicas y otras terapias que requieren modificación genética incluyen la introducción de ADN/genes terapéuticos en el cuerpo o célula de un paciente utilizando vectores. Durante las últimas décadas, varios vectores virales y no virales han sido desarrollados y estandarizados para este propósito. Los vectores virales y el ADN plasmídico son conocidos por reducir el costo del tratamiento y ayudar en la disminución de la administración repetida de medicamentos.

El mercado está segmentado por tipo de producto (ADN plasmídico, vector viral y vector no viral), aplicación (cáncer, trastorno genético, enfermedad infecciosa y otras aplicaciones), y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe ofrece el valor en millones USD para los segmentos anteriores.

| ADN Plasmídico |

| Vector Viral |

| Vector No Viral |

| Cáncer |

| Trastornos Genéticos |

| Enfermedades Infecciosas |

| Trastornos Oftálmicos |

| Trastornos Neurológicos |

| Otras Aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Producto | ADN Plasmídico | |

| Vector Viral | ||

| Vector No Viral | ||

| Por Aplicación | Cáncer | |

| Trastornos Genéticos | ||

| Enfermedades Infecciosas | ||

| Trastornos Oftálmicos | ||

| Trastornos Neurológicos | ||

| Otras Aplicaciones | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño proyectado del mercado de fabricación de vectores virales y ADN plasmídico en 2030?

Se pronostica que el mercado alcance USD 7,70 mil millones para 2030, expandiéndose con una TCAC del 27,18%.

¿Qué categoría de producto lidera actualmente el mercado?

Los vectores virales lideran con una participación del 55,45% en 2024, respaldados por familiaridad regulatoria y alta eficiencia de entrega génica.

¿Por qué Asia-Pacífico es la región de crecimiento más rápido?

La fabricación competitiva en costos, incentivos gubernamentales y creciente demanda terapéutica impulsan una TCAC del 28,65% en Asia-Pacífico.

¿Cuál es el mayor cuello de botella que enfrentan los fabricantes hoy?

La capacidad GMP global limitada satisface menos del 1% de la demanda proyectada, creando tiempos de espera de varios años para espacios de producción.

¿Cómo están abordando las empresas los altos costos de fabricación?

Las firmas invierten en sistemas de un solo uso, procesos de plataforma estandarizados y modelos de precios basados en resultados para reducir el costo de bienes.

¿Qué segmento de aplicación se espera que crezca más rápido hasta 2030?

Se pronostica que las aplicaciones de enfermedades infecciosas se expandan con una TCAC del 30,12% mientras los gobiernos se preparan para futuras pandemias.

Última actualización de la página el: