Tamaño y Participación del Mercado de Servicios Veterinarios

Análisis del Mercado de Servicios Veterinarios por Mordor Intelligence

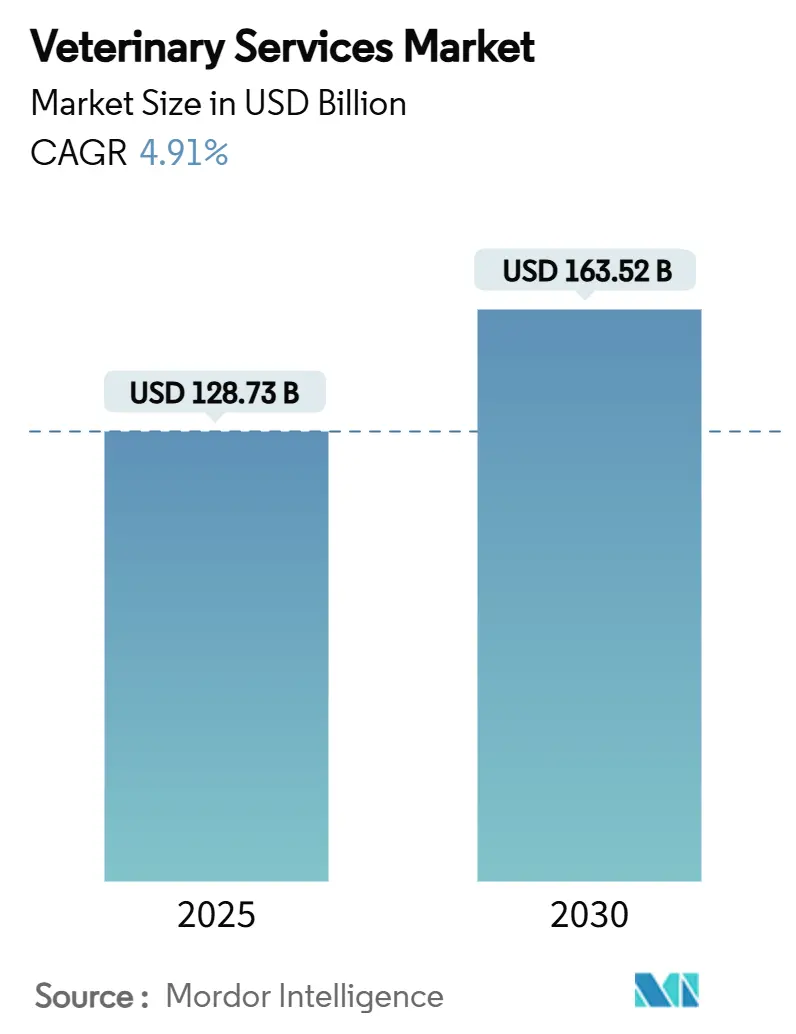

El tamaño del mercado de servicios veterinarios está valorado en USD 128,73 mil millones en 2025 y se prevé que alcance USD 163,52 mil millones para 2030, avanzando a una TCAC del 4,91%. El gasto saludable de propietarios de mascotas, la rápida adopción de tecnología y las adquisiciones corporativas sostenidas mantienen el mercado de servicios veterinarios en una trayectoria de expansión. La medicina preventiva captura la demanda mientras los hogares cambian de atención episódica a continua, mientras que la inteligencia artificial aumenta el rendimiento diagnóstico y apoya a los clínicos ocupados. Los compradores de capital privado y estratégicos aceleran la actividad de consolidación para asegurar economías de escala, activos de datos y grupos de talento. La demanda también crece fuera de la atención a animales de compañía: vigilancia de enfermedades zoonóticas, mandatos de productividad ganadera y marcos de políticas Una Salud amplían la base de ingresos del mercado de servicios veterinarios.

Puntos Clave del Informe

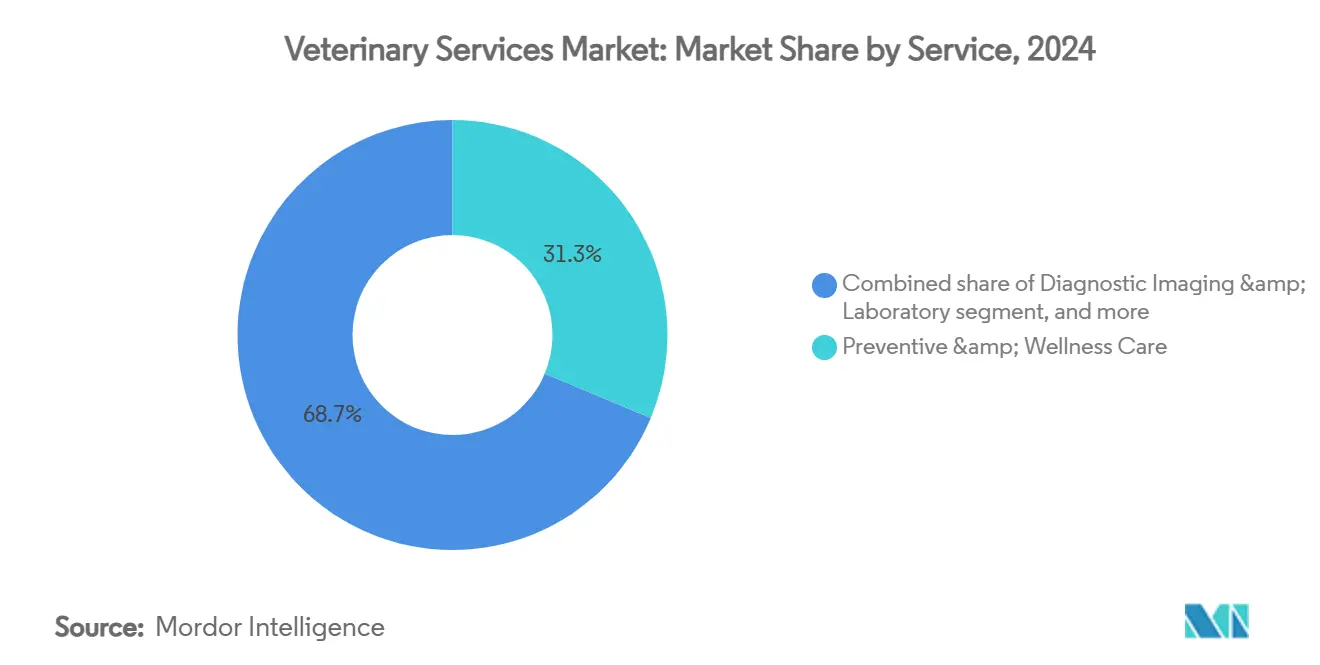

- Por servicio, la atención preventiva y de bienestar lideró con un 31,34% de participación de ingresos en 2024; se proyecta que la telesalud y atención virtual se expandan a una TCAC del 6,54% hasta 2030.

- Por tipo de animal, los animales de compañía representaron el 63,23% de la participación del mercado de servicios veterinarios en 2024; el mismo segmento está destinado a registrar la TCAC más rápida del 6,74% para 2030.

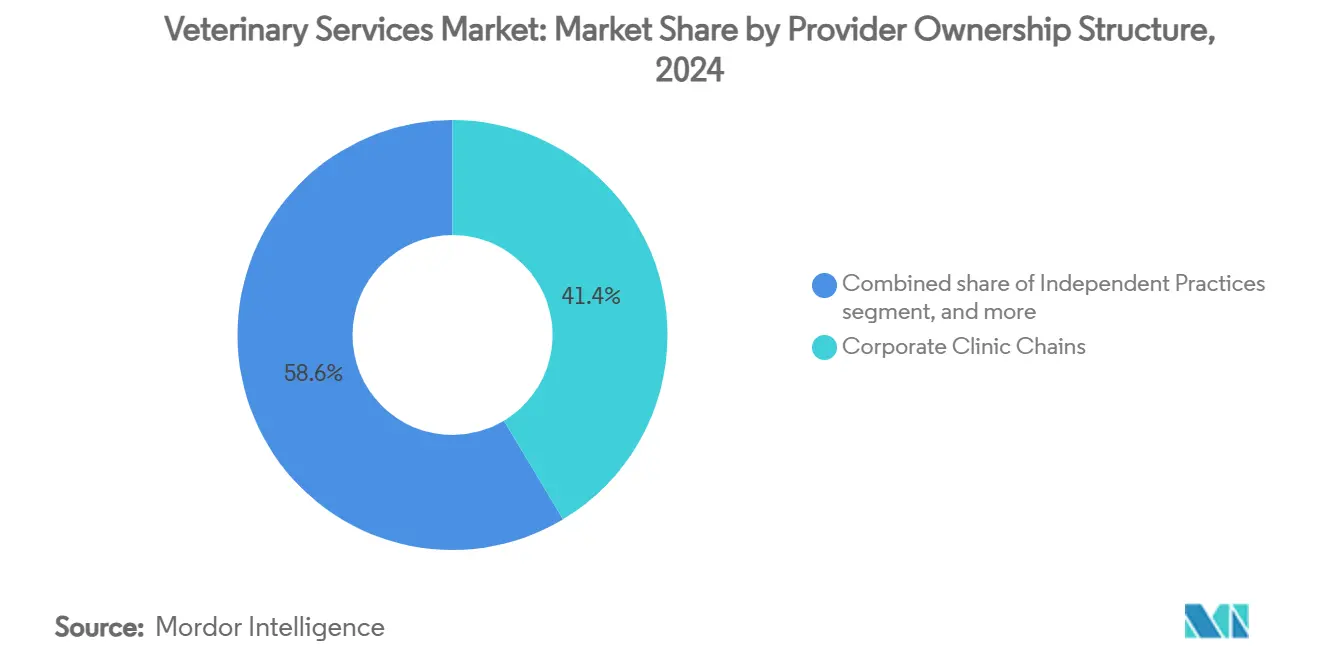

- Por propiedad del proveedor, las cadenas de clínicas corporativas mantuvieron el 41,45% del mercado de servicios veterinarios en 2024, mientras que las prácticas móviles y de visitas domiciliarias registran la TCAC más fuerte del 7,65%.

- Por modo de entrega, las clínicas físicas mantuvieron el 74,34% de participación del tamaño del mercado de servicios veterinarios en 2024; las plataformas de teleconsulta crecerán a una TCAC del 7,34% hasta 2030.

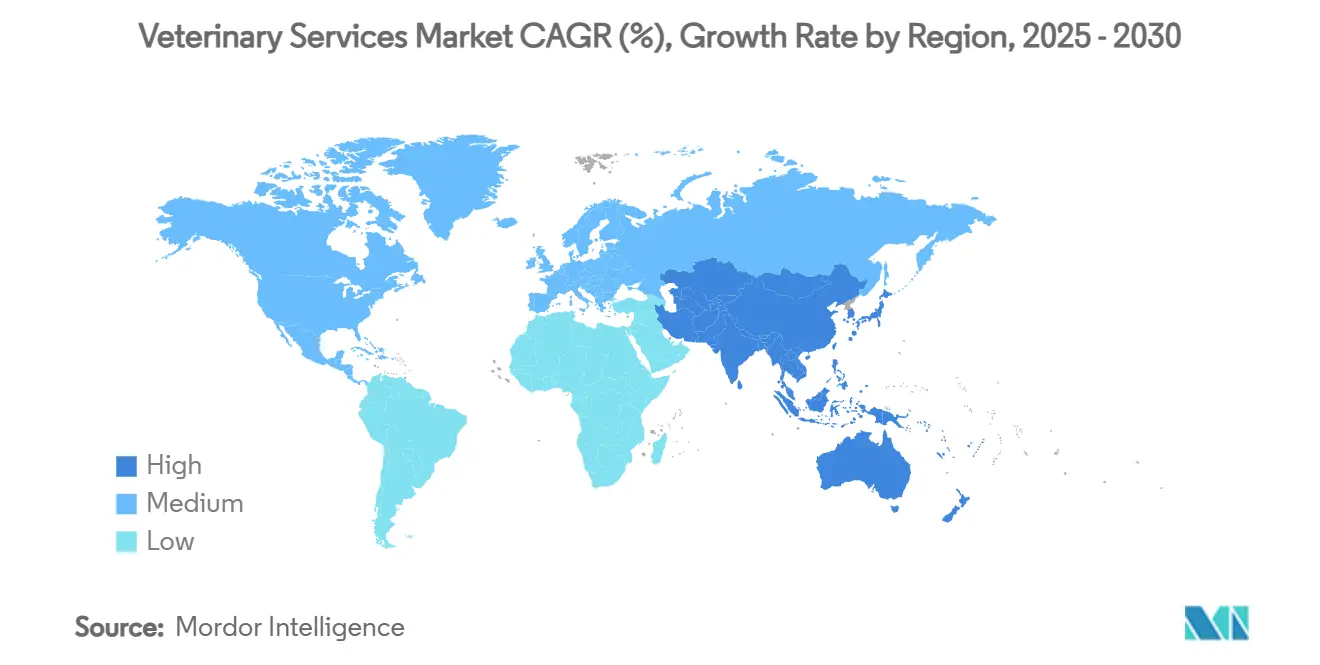

- Geográficamente, América del Norte controló el 42,45% del mercado de servicios veterinarios en 2024; Asia-Pacífico es la región de crecimiento más rápido con una TCAC del 5,65% hasta 2030.

Tendencias e Insights del Mercado Global de Servicios Veterinarios

Análisis de Impacto de Impulsores

| Impulsor | % de Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de la Propiedad de Mascotas y Humanización de Animales | +1.8% | América del Norte y Europa (alto), APAC (en aumento) | Largo plazo (≥ 4 años) |

| Creciente Incidencia de Enfermedades Zoonóticas y Crónicas en Animales | +1.2% | Global; enfoque intensificado en APAC y mercados emergentes | Mediano plazo (2-4 años) |

| Crecimiento de Productividad Ganadera y Requisitos de Seguridad Alimentaria | +0.9% | Centros agrícolas de APAC y América del Sur | Largo plazo (≥ 4 años) |

| Expansión de Modelos de Reembolso de Seguros para Mascotas | +0.6% | América del Norte y Europa Occidental | Mediano plazo (2-4 años) |

| Triaje e Diagnósticos Habilitados por IA Aumentando Capacidad de Clínicas | +0.7% | América del Norte y Europa inicialmente, expandiéndose a APAC | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aumento de la Propiedad de Mascotas y Humanización de Animales

La propiedad de mascotas alcanzó 94 millones de hogares estadounidenses en 2025, aumentando desde 56 millones en 2011, y la Generación Z ahora representa la cohorte de nuevos propietarios de crecimiento más rápido[1]American Pet Products Association, "2024-2025 National Pet Owners Survey," americanpetproducts.org. Este demográfico espera oncología, cardiología y terapias conductuales que antes estaban reservadas para la medicina humana. Los clientes de alto patrimonio también compran planes de conserjería que incluyen detección genómica, asesoramiento nutricional y acceso telefónico 24/7 a especialistas. Tal premiumización fortalece la visibilidad del flujo de efectivo en todo el mercado de servicios veterinarios mientras justifica las actualizaciones de equipos y entrenamiento especializado.

Creciente Incidencia de Enfermedades Zoonóticas y Crónicas en Animales

El episodio de influenza H5N1 de 2024 afectó a más de 800 rebaños lecheros estadounidenses, con 66 infecciones humanas confirmadas rastreadas a exposición animal. Las mascotas de compañía viven más tiempo, lo que aumenta las condiciones crónicas: 73% de perros y 64% de gatos fueron diagnosticados con enfermedad dental en 2024. Estas presiones duales apoyan el gasto sostenido en laboratorio, imágenes y bioseguridad dentro del mercado de servicios veterinarios.

Crecimiento de Productividad Ganadera y Requisitos de Seguridad Alimentaria

Los programas de vigilancia del USDA salvaguardan la credibilidad de exportación y detectan resistencia antimicrobiana, reforzando la demanda de consultoría de salud del rebaño y campañas de vacunación. Las regiones de bajos ingresos registran tasas de vacunación más bajas, abriendo oportunidades de subcontratación de servicios para proveedores multinacionales. Los incentivos financiados por el estado, como las subvenciones de USD 110.000 de Virginia para prácticas rurales de animales grandes, buscan corregir las brechas de fuerza laboral.

Triaje e Diagnósticos Habilitados por IA Aumentando Capacidad de Clínicas

Treinta por ciento de veterinarios ahora despliegan herramientas de IA para imágenes, citología y flujos de trabajo de gestión de práctica. Soluciones como Vetscan Imagyst analizan muestras en minutos, aliviando picos de carga de casos en medio de escasez de clínicos. Los modelos de aprendizaje automático también pronostican brotes locales de enfermedades, permitiendo a las clínicas preposicionar tratamientos, un dividendo de eficiencia que fortalece el mercado de servicios veterinarios.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % de Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escasez Global y Agotamiento de Veterinarios | -1.4% | América del Norte rural, APAC, partes de Europa | Mediano plazo (2-4 años) |

| Escalamiento del Costo de Procedimientos y Equipos Avanzados | -0.8% | América del Norte y Europa; centros urbanos de APAC | Corto plazo (≤ 2 años) |

| Ambigüedad Regulatoria en Atención Tele-veterinaria Transfronteriza | -0.5% | Europa (intra-UE), América del Norte, APAC | Mediano plazo (2-4 años) |

| Sensibilidad del Consumidor a Precios Causando Atención Diferida | -0.4% | Global; más fuerte en mercados emergentes | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Escasez Global y Agotamiento de Veterinarios

Las previsiones muestran un déficit de 70.092 veterinarios para 2032 versus solo 52.926 graduados, una escasez agravada por la deuda estudiantil que promedia USD 400.000[2]American Association of Veterinary Medical Colleges, "Workforce Demand Study 2025," aavmc.org. El agotamiento excede el 40%, y el riesgo de suicidio permanece elevado, presionando las listas de clínicas en la industria de servicios veterinarios. Las zonas rurales sufren más, con 243 condados estadounidenses clasificados como áreas de escasez en 2025.

Escalamiento del Costo de Procedimientos y Equipos Avanzados

Los precios de atención veterinaria subieron 7,6% entre mayo de 2023 y mayo de 2025, muy por encima de la inflación general. Las unidades de RM o TC intensivas en capital empujan a las prácticas independientes hacia compradores corporativos o estrategias de referencia. Sesenta por ciento de propietarios citan la asequibilidad como la principal barrera para la atención, frenando el gasto electivo en partes del mercado de servicios veterinarios.

Análisis por Segmento

Por Servicio: El Dominio de Atención Preventiva Impulsa la Transformación Digital

La atención preventiva y de bienestar capturó el 31,34% de los ingresos de 2024, anclando el mercado de servicios veterinarios. Los planes de bienestar por suscripción y exámenes de salud anuales generan márgenes predecibles, mientras que las renovaciones automáticas de farmacia profundizan la adhesión del cliente. El tamaño del mercado de servicios veterinarios para telesalud está destinado a subir de USD 369,17 millones en 2025 a USD 1,96 mil millones para 2034, una TCAC del 6,54%. Las imágenes mejoradas por IA aumentan el rendimiento y apoyan la capacidad de sobrecarga. La demanda quirúrgica se estabiliza mientras las técnicas mínimamente invasivas reducen el tiempo de recuperación. Los procedimientos dentales siguen siendo lucrativos, promediando USD 170-350 por caso, y el 73% de perros necesitan al menos una intervención durante su vida.

Los laboratorios de diagnóstico disfrutan de venta cruzada con clínicas, y las plataformas de prescripción electrónica agilizan el cumplimiento de medicamentos. Los centros de emergencia y cuidados críticos enfrentan restricciones laborales, impulsando a los grupos corporativos a abrir centros de 24 horas vinculados por paneles de tele-UCI. Rehabilitación, acupuntura e hidroterapia ganan tracción mientras las mascotas envejecen, extendiendo el gasto de por vida en el mercado de servicios veterinarios.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Animal: Los Animales de Compañía Lideran el Crecimiento en Medio de la Expansión de Vigilancia Ganadera

Los animales de compañía constituyeron el 63,23% de los ingresos en 2024 y registrarán la TCAC más rápida del 6,74% hasta 2030. Los perros continúan como el subsegmento más grande, con servicios de oncología y cardiología reflejando protocolos de atención humana. La propiedad urbana de gatos aumenta entre millennials y la Generación Z, impulsando la demanda de clínicas exclusivas para felinos. La medicina equina permanece como nicho pero comanda valores promedio de transacción altos para diagnósticos de cojera y rehabilitación de lesiones deportivas.

Los animales de producción demandan integración de servicios después de que el brote H5N1 en rebaños lecheros destacó los riesgos de salud pública. Los operadores de ganado ahora compran monitoreo en tiempo real y auditorías de cumplimiento de vacunas. Los productores de cerdos y aves extienden paquetes integrales de bioseguridad, y las empresas de acuicultura solicitan planes de salud especializados, ambos agregando amplitud al mercado de servicios veterinarios. Los pequeños rumiantes ganan atención mientras los consumidores diversifican las fuentes de proteína, ampliando aún más la base de clientes.

Por Estructura de Propiedad del Proveedor: La Consolidación Corporativa se Acelera en Medio de la Innovación Independiente

Las cadenas corporativas mantuvieron el 41,45% de los ingresos de 2024. Mars Incorporated solo opera casi 3.000 clínicas mundialmente después de absorber VCA por USD 9,1 mil millones y adquisiciones posteriores. National Veterinary Associates dividió sus negocios de especialidad y práctica general antes de una posible OPI. Mission Veterinary Partners y Southern Veterinary Partners planean una fusión que cubra 730 sitios, un acuerdo actualmente bajo revisión antimonopolio.

Las prácticas móviles y de visitas domiciliarias registran una TCAC del 7,65%, apelando a propietarios presionados por el tiempo y clínicos que buscan equilibrio de vida. La fusión de The Vets y BetterVet extendió el alcance móvil a 30 ciudades, elevando la participación del segmento en el mercado de servicios veterinarios. Las universidades y centros de referencia ofrecen modalidades avanzadas, como radiología intervencionista, y actúan como incubadoras de talento mientras generan cargas de casos premium.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Modo de Entrega: Las Clínicas Tradicionales se Adaptan Mientras las Plataformas Digitales Surgen

Las instalaciones físicas todavía representan el 74,34% del gasto de 2024, apoyadas por la naturaleza práctica del diagnóstico y cirugía. Sin embargo, la porción de teleconsulta del mercado de servicios veterinarios está creciendo a una TCAC del 7,34%. El Proyecto de Ley 1399 de la Asamblea de California y reglas similares en Colorado formalizaron protocolos de atención virtual y ampliaron las tareas de técnicos, desbloqueando eficiencias. Los dispositivos portátiles capturan signos vitales, permitiendo monitoreo remoto entre visitas, y el triaje de IA guía a los propietarios a atención presencial cuando es necesario.

Los servicios de granja y móviles cubren brechas rurales, especialmente en condados de escasez. Airvet recaudó USD 11 millones para escalar una plataforma de triaje virtual, buscando mitigar un déficit estimado de 15.000 veterinarios para 2030. Las clínicas tradicionales responden extendiendo horarios, agregando entrega en el bordillo e incorporando gestión de práctica en la nube para mantener el ritmo con el giro digital.

Análisis Geográfico

América del Norte retuvo el 42,45% de los ingresos globales en 2024. La penetración madura de seguros, canales robustos de farmacia de comercio electrónico e integración de políticas Una Salud sostienen la elasticidad de precios premium. Las cadenas multinacionales se agrupan alrededor de centros urbanos estadounidenses, y los operadores canadienses observan consolidación similar pero adaptan ofertas a mandatos de salud pública. La clase media en ascenso de México impulsa el crecimiento de dos dígitos en alimentos para mascotas, una señal de oportunidad de servicios posteriores.

Europa muestra adopción constante. El Real Colegio de Cirujanos Veterinarios del Reino Unido simplifica la acreditación, facilitando la movilidad transfronteriza de clínicos. Alemania y Francia invierten en plataformas de vigilancia que vinculan datos epidemiológicos animales y humanos[3]American Association of Veterinary Medical Colleges, "Workforce Demand Study 2025," aavmc.org. La adquisición de VetPartners por EQT indica flujos de capital dirigidos al escalamiento de plataformas de clínicas en estados miembros. La armonización regulatoria para telemedicina e interoperabilidad de datos de prescripción ayuda a los grupos de clínicas a capturar sinergias operativas en todo el mercado de servicios veterinarios.

Asia-Pacífico es la zona de expansión más rápida a 5,65% TCAC. El gasto médico para mascotas de China alcanzó 1.062 mil millones de yuanes en 2024 y sigue aumentando a pesar de la fragmentación. El mercado de alimentos para mascotas de India está creciendo a una TCAC del 15,37% y atrae servicios auxiliares como consultas dietéticas y dermatología. Los perros super-envejecidos de Japón estimulan la demanda de atención geriátrica, mientras Corea del Sur es pionera en algoritmos de IA para imágenes de animales pequeños. Las consolidaciones de clínicas de Australia atraen compradores europeos que buscan exposición a un mercado de alto cumplimiento. Colectivamente, estas dinámicas amplían el tamaño del mercado de servicios veterinarios para la región.

Panorama Competitivo

El mercado de servicios veterinarios muestra concentración moderada y creciente impulso de acuerdos. Mars Incorporated integra alimentos para mascotas, diagnósticos y clínicas, extrayendo beneficios de escala y sinergias de datos. La propiedad de capital privado se expandió del 8% de clínicas estadounidenses en 2011 a casi 50% para 2025, anclando ventajas de costo de capital para adquirientes en serie. Covetrus fue tomada como privada por USD 4 mil millones, subrayando el apetito de inversionistas por distribuidores de tecnología. Los grupos de PE ensamblan redes regionales, invierten en herramientas de flujo de trabajo de IA y actualizan centros de referencia para proteger márgenes.

Los nichos de espacio en blanco incluyen servicios veterinarios móviles, dermatología especialista y rehabilitación, donde operadores más pequeños innovan sin cargas pesadas de activos fijos. El Programa de Innovación Veterinaria de la FDA ofrece vías expeditas para software-como-dispositivo-médico, reduciendo la fricción regulatoria. Los adquirientes corporativos persiguen estos activos para refrescar el crecimiento y diversificar contra ciclos económicos. A pesar de la consolidación, las clínicas independientes todavía mantienen el 51% de los sitios, aprovechando la atención personalizada y los lazos comunitarios.

Por lo tanto, el mercado equilibra beneficios de escala con espacio para disruptores. La IA y el monitoreo remoto alivian la tensión laboral, pero la escasez de talento mantiene alta la inflación salarial. Los consolidadores probablemente continuarán pagando primas por clínicas de primer nivel, sosteniendo una cartera de salidas para propietarios-fundadores y patrocinadores de PE en el mercado de servicios veterinarios.

Líderes de la Industria de Servicios Veterinarios

-

Mars Inc.

-

National Veterinary Associates (NVA)

-

CVS Group PLC

-

IVC Evidensia

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Mars Incorporated adquirió Heska por USD 120 por acción, expandiendo su portafolio de diagnósticos

- Octubre 2024: Animal Dermatology Group compró cuatro prácticas especializadas en cuatro estados estadounidenses.

- Octubre 2024: Tractor Supply compró Allivet para ingresar a farmacéuticos veterinarios.

- Julio 2024: Incorporated completó su compra de los negocios de diagnóstico Cerba Vet y ANTAGENE.

Alcance del Informe Global del Mercado de Servicios Veterinarios

Según el alcance del informe, los servicios veterinarios se refieren a todo tipo de instalaciones, soluciones, sistemas y servicios dirigidos al bienestar de la salud animal, incluyendo hospitalización, odontología, diagnósticos, cirugía, enfermería, medicación, dispositivos médicos, referencia especialista, terapias alternativas y terapias conductuales realizadas por un veterinario. El Mercado de Servicios Veterinarios está segmentado por Servicio (Cirugía, Pruebas Diagnósticas e Imágenes, Monitoreo de Salud Física, y Otros Servicios), Tipo de Animal (Animal de Compañía, y Animal de Granja), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias para 17 países en las principales regiones globalmente. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Cirugía |

| Diagnóstico por Imágenes y Laboratorio |

| Atención Preventiva y de Bienestar |

| Emergencia y Cuidados Críticos |

| Telesalud y Atención Virtual |

| Rehabilitación y Fisioterapia |

| Odontología |

| Farmacia y Gestión de Prescripciones |

| Animales de Compañía | Perros |

| Gatos | |

| Caballos y Equinos | |

| Animales de Producción / Granja | Ganado y Búfalos |

| Cerdos | |

| Aves de Corral | |

| Pequeños Rumiantes | |

| Especies de Acuicultura |

| Prácticas Independientes |

| Cadenas de Clínicas Corporativas |

| Prácticas Móviles / Visitas Domiciliarias |

| Hospitales Universitarios y de Referencia |

| En Clínica (Físico) |

| Móvil / En Granja |

| Plataformas de Teleconsulta |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Servicio | Cirugía | |

| Diagnóstico por Imágenes y Laboratorio | ||

| Atención Preventiva y de Bienestar | ||

| Emergencia y Cuidados Críticos | ||

| Telesalud y Atención Virtual | ||

| Rehabilitación y Fisioterapia | ||

| Odontología | ||

| Farmacia y Gestión de Prescripciones | ||

| Por Tipo de Animal | Animales de Compañía | Perros |

| Gatos | ||

| Caballos y Equinos | ||

| Animales de Producción / Granja | Ganado y Búfalos | |

| Cerdos | ||

| Aves de Corral | ||

| Pequeños Rumiantes | ||

| Especies de Acuicultura | ||

| Por Estructura de Propiedad del Proveedor | Prácticas Independientes | |

| Cadenas de Clínicas Corporativas | ||

| Prácticas Móviles / Visitas Domiciliarias | ||

| Hospitales Universitarios y de Referencia | ||

| Por Modo de Entrega | En Clínica (Físico) | |

| Móvil / En Granja | ||

| Plataformas de Teleconsulta | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de servicios veterinarios?

El mercado de servicios veterinarios está valorado en USD 128,73 mil millones en 2025.

¿Qué tan rápido se espera que crezca el mercado de servicios veterinarios?

Se proyecta que el mercado se expanda a una TCAC del 4,91%, alcanzando USD 163,52 mil millones para 2030.

¿Qué segmento de servicio tiene la mayor participación?

La atención preventiva y de bienestar lideró con el 31,34% de los ingresos en 2024.

¿Por qué Asia-Pacífico es la región de crecimiento más rápido?

La urbanización, el aumento de ingresos disponibles y el cambio de actitudes culturales hacia los animales de compañía impulsan una TCAC del 5,65% en Asia-Pacífico.

¿Cómo está influyendo la inteligencia artificial en la atención veterinaria?

Treinta por ciento de veterinarios ya usan IA para acelerar la interpretación de imágenes, análisis de citología y gestión de flujo de trabajo, mejorando la capacidad en medio de escasez de fuerza laboral.

¿Qué desafíos podrían ralentizar el crecimiento del mercado?

Una escasez aguda de veterinarios y el aumento de costos de tratamiento podrían limitar la capacidad de clínicas y suprimir la demanda en ciertos demográficos.

Última actualización de la página el: