Tamaño y Participación del Mercado de Atención Sanitaria Veterinaria del Reino Unido

Análisis del Mercado de Atención Sanitaria Veterinaria del Reino Unido por Mordor Intelligence

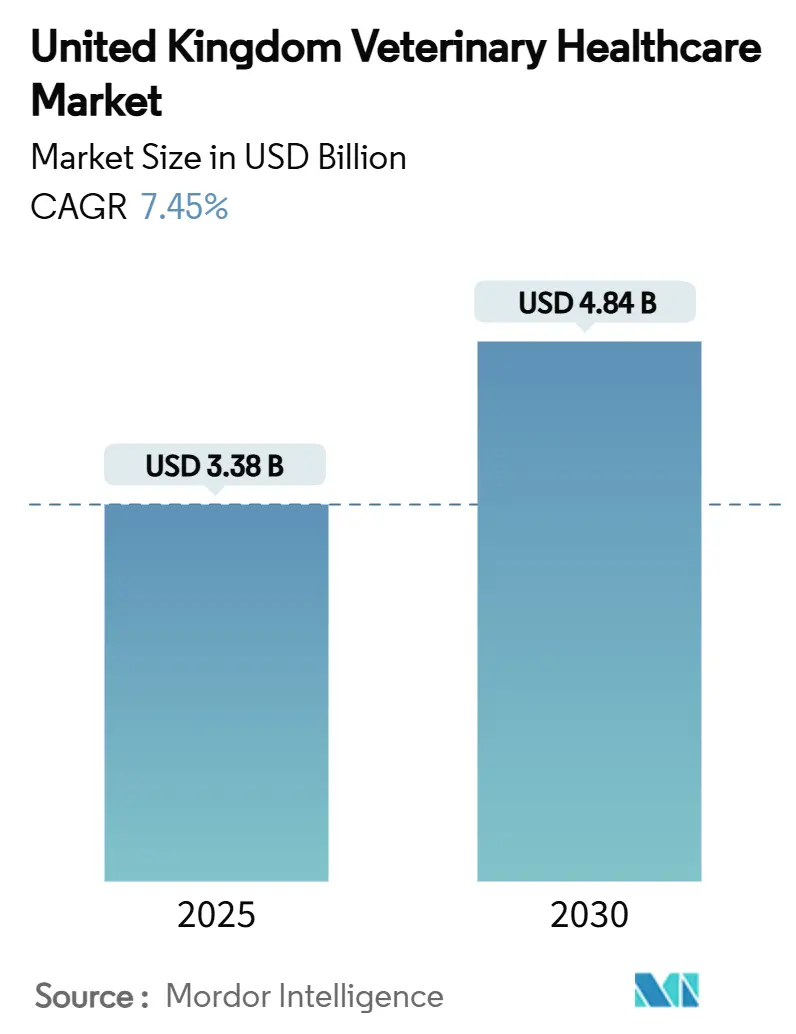

El tamaño del mercado de atención sanitaria veterinaria del Reino Unido alcanzó USD 3,38 mil millones en 2025 y se proyecta que alcance USD 4,84 mil millones para 2030, avanzando a una CAGR del 7,45% durante el período de pronóstico. La tenencia de animales de compañía ha aumentado al 60% de los hogares, un impulsor de demanda estructural que amortigua al mercado contra las realineaciones de suministro relacionadas con el Brexit. La consolidación entre los grupos de prácticas fortalece el poder de compra y acelera la adopción de tecnología, aunque intensifica el escrutinio regulatorio destinado a proteger la elección del consumidor. Las rápidas mejoras en las pruebas en el punto de atención, los diagnósticos de inteligencia artificial (IA) y los parasiticidas de acción prolongada elevan los estándares clínicos mientras amplían los flujos de ingresos para las prácticas. Mientras tanto, los operadores ganaderos expanden los programas de bioseguridad en respuesta a alertas repetidas de H5N1, asegurando volúmenes estables para vacunas y servicios de vigilancia.

Conclusiones Clave del Informe

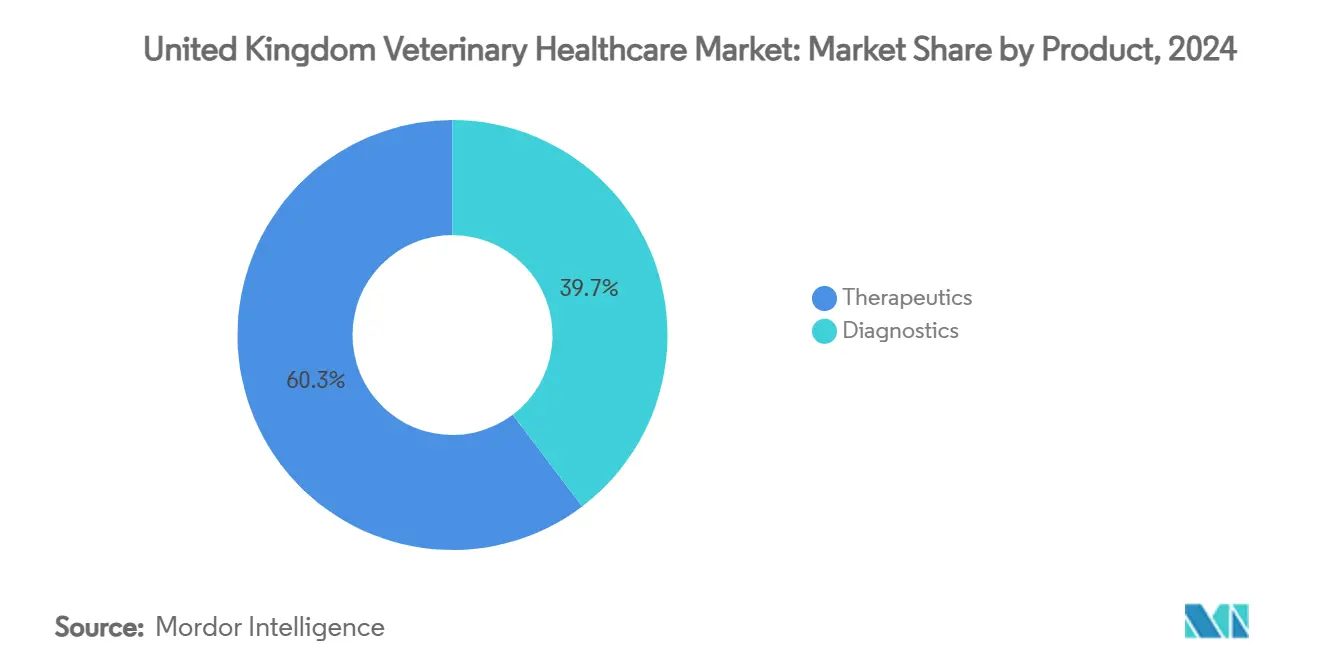

- Por producto, los terapéuticos lideraron con el 60,32% de la participación del mercado de atención sanitaria veterinaria del Reino Unido en 2024; se prevé que los diagnósticos registren una CAGR del 7,67% hasta 2030.

- Por tipo de animal, los perros y gatos representaron el 45,32% del tamaño del mercado de atención sanitaria veterinaria del Reino Unido en 2024, mientras que las aves de corral avanzan a una CAGR del 8,01% hasta 2030.

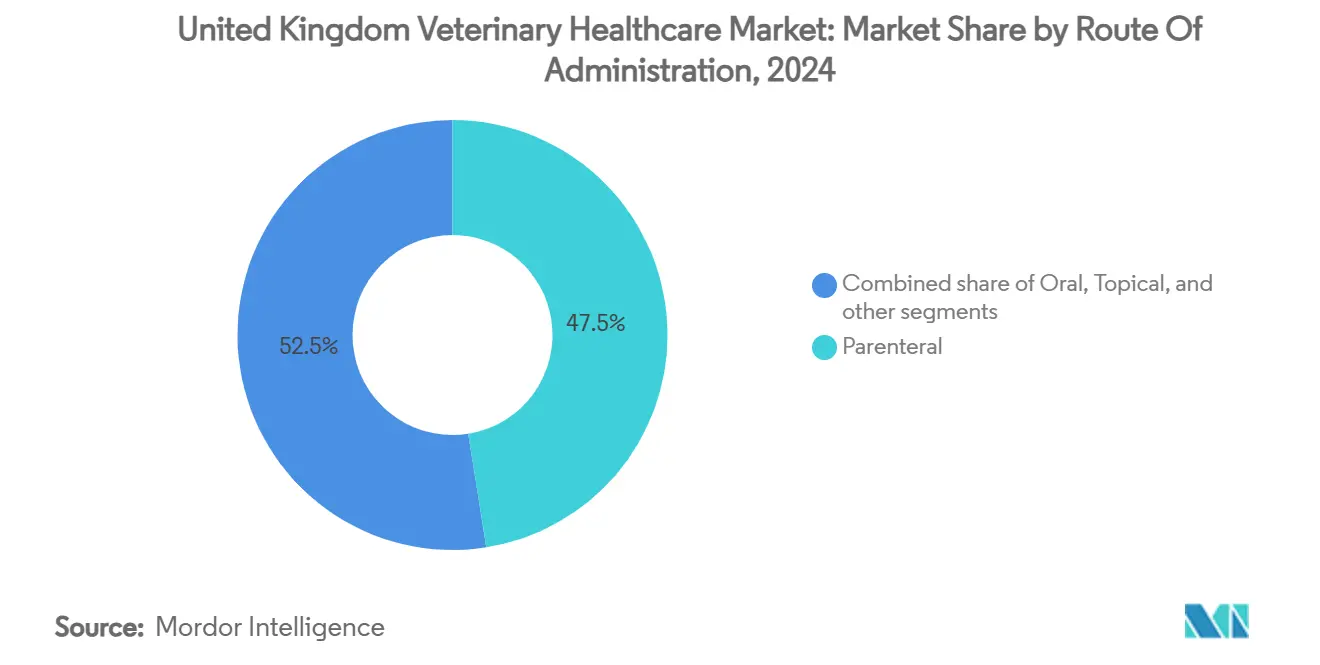

- Por vía de administración, la administración parenteral comandó el 47,54% de participación del tamaño del mercado de atención sanitaria veterinaria del Reino Unido en 2024; las formulaciones orales se están expandiendo a una CAGR del 7,77% hasta 2030.

- Por usuario final, los hospitales y clínicas veterinarias mantuvieron el 56,32% de participación de ingresos en 2024, mientras que los entornos de punto de atención registran la CAGR proyectada más rápida del 8,54% hasta 2030.

Tendencias e Insights del Mercado de Atención Sanitaria Veterinaria del Reino Unido

Análisis de Impacto de Impulsores

| Impulsor | % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Avances tecnológicos en terapéuticos y diagnósticos veterinarios | +1.8% | A nivel de Reino Unido, más fuerte en centros urbanos | Mediano plazo (2-4 años) |

| Creciente tenencia y gasto en animales de compañía | +2.1% | A nivel de Reino Unido, más alto en el Sureste de Inglaterra | Largo plazo (≥4 años) |

| Crecientes necesidades de gestión de salud ganadera en medio de riesgos zoonóticos | +1.2% | Reino Unido rural; enfoque en Escocia, Gales | Corto plazo (≤2 años) |

| Expansión de redes corporativas de práctica veterinaria | +1.5% | Principales áreas metropolitanas a nivel nacional | Mediano plazo (2-4 años) |

| Creciente adopción de seguros para mascotas y planes de bienestar | +1.3% | A nivel de Reino Unido, pronunciado en Londres y Midlands | Mediano-largo plazo (3-5 años) |

| Apoyo gubernamental y regulatorio para iniciativas de Una Salud | +1.0% | A nivel de Reino Unido, con concentración del sector público | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Avances Tecnológicos en Terapéuticos y Diagnósticos Veterinarios

Las plataformas habilitadas por IA como Vetscan Imagyst de Zoetis ahora proporcionan citología en el sitio en minutos, liberando a los clínicos escasos para tareas de mayor valor y reduciendo las tasas de error diagnóstico. La termografía infrarroja portátil y los sensores portátiles extienden el monitoreo continuo para el ganado, activando alertas tempranas que reducen las pérdidas a nivel de rebaño[1]UK Government, `Veterinary Medicines (Amendment etc.) Regulations 2024,` gov.uk. Los portales de telemedicina integrados vinculados a dispositivos en clínicas fomentan flujos de trabajo híbridos que expanden el alcance a comunidades rurales. El analizador inVue de IDEXX muestra cómo las estaciones modulares de química, hematología y análisis de orina comprimen la capacidad completa del laboratorio en espacio de mostrador, habilitando decisiones de tratamiento en la misma visita. Los parasiticidas de acción prolongada como BRAVECTO masticable de MSD extienden los intervalos de dosis a 12 semanas, reforzando el cumplimiento del propietario mientras moderan el uso antimicrobiano.

Creciente Tenencia y Gasto en Animales de Compañía

Diecisiete punto dos millones de hogares del Reino Unido alojaron una mascota en 2024, con la población de perros y gatos creciendo 1,5 millones anualmente. Los propietarios tratan a los animales como miembros de la familia, elevando la demanda de servicios de oncología, ortopédicos y conductuales que antes se limitaban a la medicina humana. Los hombres ahora representan el 27% de las adopciones de gatos adultos versus el 18% para las mujeres, cambiando las preferencias de productos y servicios hacia la conveniencia impulsada por la tecnología[2]UK Pet Food, `Pet Population Survey 2024,` ukpetfood.org. Las mascotas envejecidas requieren manejo de enfermedades crónicas, extendiendo el gasto de por vida por animal. El capital emocional forjado durante los confinamientos pandémicos sostiene la disposición a financiar diagnósticos premium, impulsando los ingresos más allá del puro crecimiento de volumen.

Crecientes Necesidades de Gestión de Salud Ganadera en Medio de Riesgos Zoonóticos

El gobierno elevó su calificación de amenaza pandémica H5N1 al Nivel 4 en 2024, reforzando el vínculo estratégico entre la salud animal y pública. La adopción de planificación de salud en granjas saltó al 73% de las explotaciones, y el 85% de esos planes fueron dirigidos por veterinarios, aumentando del 65% en 2012. Los controles de movimiento estrictos bajo el Marco de Enfermedad de Lengua Azul requieren certificación veterinaria, aumentando la frecuencia de servicios en granjas. La dependencia de Irlanda del Norte de medicamentos registrados en Gran Bretaña obliga a soluciones de suministro localizadas para mantener estándares de bienestar en medio de fricciones de distribución impulsadas por el Brexit.

Expansión de Redes Corporativas de Práctica Veterinaria

La propiedad corporativa creció del 10% de las prácticas en 2013 a casi el 60% para 2024, catalizando una investigación de la Autoridad de Competencia y Mercados (CMA) sobre transparencia de precios. La compra de Linnaeus por Mars Petcare en 2025 añade profundidad de referencia a su red de primera opinión, ilustrando estrategias de integración multinivel. La huella de 458 sitios de CVS Group entrega USD 647,3 millones en ingresos, demostrando las economías de escala que apoyan las inversiones en imagenología avanzada y cirugía especializada. La adquisición centralizada y los protocolos estándar aumentan la consistencia clínica, aunque la CMA advierte del daño potencial al consumidor donde la competencia local se erosiona.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escalamiento del costo de servicios y productos veterinarios | -1.4% | A nivel de Reino Unido, más agudo en grandes ciudades | Corto plazo (≤2 años) |

| Disponibilidad limitada de profesionales veterinarios capacitados | -1.1% | Reino Unido rural; Norte de Inglaterra, Escocia | Mediano plazo (2-4 años) |

| Prevalencia de medicamentos falsificados y de calidad inferior | -1.0% | Canales de suministro en línea e informales a nivel nacional | Corto plazo (≤2 años) |

| Consolidación del mercado impactando el poder de negociación de proveedores | -0.8% | A nivel de Reino Unido, especialmente grupos de práctica corporativa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escalamiento del Costo de Servicios y Productos Veterinarios

Las facturas veterinarias promedio han subido un 60% desde 2014, amplificando las barreras de asequibilidad que empujan a algunos propietarios a posponer tratamientos. Dogs Trust reporta clientes sopesando la atención electiva contra las limitaciones presupuestarias, señalando demanda elástica que podría templar el crecimiento general. El cuarenta por ciento de los empleados de clínicas dice que los objetivos de ingresos influyen en las decisiones clínicas, alimentando el escrutinio de la CMA. IDEXX notó una caída del 2,1% en la frecuencia de visitas en 2024 a pesar de las ganancias de valor, destacando la sensibilidad al precio en los segmentos de atención preventiva.

Disponibilidad Limitada de Profesionales Veterinarios Capacitados

Los registros de veterinarios provenientes de la UE cayeron un 68% entre 2019 y 2021, reduciendo la oferta laboral. La Agencia de Estándares Alimentarios advierte que las inspecciones de seguridad pública tienen falta de personal, con solo un nacional del Reino Unido entre 30 veterinarios en Food Standards Scotland[3]Food Safety Magazine, `Veterinary shortage threatens inspections,` foodsafetymagazine.com. Una nueva escuela en Scotland's Rural College expandirá la producción de graduados, aunque las escaseces a corto plazo fuerzan a las prácticas a reducir horas o rechazar casos, especialmente en áreas remotas.

Análisis de Segmentos

Por Producto: Los Diagnósticos Impulsan la Innovación a Pesar del Dominio Terapéutico

Los terapéuticos generaron el 60,32% de la participación del mercado de atención sanitaria veterinaria del Reino Unido en 2024, reflejando la demanda arraigada de vacunas, parasiticidas y anti-infecciosos. Los diagnósticos están creciendo a una CAGR del 7,67% a medida que los dispositivos de punto de atención y los análisis de IA acortan el camino de la muestra a la terapia. Los inmunodiagnósticos dominan los ingresos hoy, mientras que los ensayos moleculares escalan rápidamente para el perfil de resistencia. El ultrasonido portátil y la radiografía digital se integran en la atención primaria, reemplazando referencias y desbloqueando tarifas auxiliares. Dentro de los terapéuticos, la absorción de vacunas se acelera con la mayor conciencia de bioseguridad, mientras que los aditivos alimentarios cargados de antimicrobianos enfrentan vientos en contra regulatorios, empujando a los fabricantes hacia alternativas de nutrición de precisión.

La inversión en diagnósticos se alinea con protocolos basados en evidencia que reducen el sobreuso de medicamentos y mejoran los resultados, anclando además los ingresos recurrentes de consumibles. Las plataformas de IA clasifican las láminas de citología en menos de ocho minutos, habilitando intervenciones de oncología el mismo día. A medida que los grupos de práctica se agregan, la adquisición a granel de analizadores reduce los costos por prueba, ampliando el acceso a ensayos avanzados incluso en clínicas de nivel medio.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Animal: Los Animales de Compañía Lideran Mientras las Aves de Corral Aceleran

Los perros y gatos representaron el 45,32% del tamaño del mercado de atención sanitaria veterinaria del Reino Unido en 2024, respaldados por 13,5 millones de perros y 12,5 millones de gatos que necesitan atención rutinaria, de emergencia y especializada. Se proyecta que las aves de corral se expandan a una CAGR del 8,01% a medida que la vigilancia estricta de la gripe aviar intensifica la supervisión veterinaria en las parvadas comerciales. La demanda equina se mantiene estable, impulsada por la equitación deportiva y de ocio, mientras que los programas de salud de rumiantes ganan tracción bajo presiones de adaptación climática. Los operadores porcinos adoptan trazabilidad moderna, aunque la vigilancia de la peste porcina africana mantiene altos los volúmenes de certificación veterinaria.

La humanización de mascotas impulsa la absorción de quimioterapia, resonancias magnéticas y terapias conductuales, elevando el gasto promedio por visita. Los productores de aves de corral integran veterinarios en la gobernanza de bioseguridad, reduciendo los costos de tiempo de inactividad por brotes de enfermedades. La transmisión cruzada de especies H5N1 a ovejas en 2024 subraya la creciente necesidad de marcos de vigilancia multi-especies.

Por Vía de Administración: La Administración Oral Gana a Pesar del Liderazgo Parenteral

Los formatos parenterales mantuvieron el 47,54% de la participación del mercado de atención sanitaria veterinaria del Reino Unido en 2024, favorecidos para respuesta rápida en emergencias e inmunizaciones masivas. Los productos orales están progresando a una CAGR del 7,77% a medida que los masticables y tabletas palatables aumentan el cumplimiento del propietario. Las innovaciones tópicas extienden las duraciones de control de pulgas y garrapatas, mientras que los dispositivos de inhalación e implantables representan nichos para terapias crónicas. Las moléculas de larga duración reducen la frecuencia de dosificación, disminuyendo el estrés para mascotas y animales de granja por igual. En el ganado, los inyectables mantienen la primacía porque la dosificación uniforme asegura protección a nivel de rebaño durante brotes.

Los propietarios orientados a la conveniencia respaldan los parasiticidas orales de una vez por trimestre que combinan eficacia con facilidad, un modelo que probablemente migrará a antibióticos preventivos si la administración antimicrobiana lo permite. Mientras tanto, las formulaciones inyectables anclan los procedimientos de animales grandes donde la dosificación precisa y la cinética rápida superan la incomodidad de administración.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Pruebas en Punto de Atención Transforman los Modelos de Práctica Tradicionales

Los hospitales y clínicas veterinarias generaron el 56,32% de los ingresos en 2024, abarcando la práctica general, referencia y entornos de emergencia. Se prevé que las instalaciones de punto de atención registren una CAGR del 8,54%, habilitadas por analizadores compactos que reducen el tiempo de respuesta de días a minutos. Los laboratorios de referencia mantienen relevancia para ensayos complejos como paneles PCR e histopatología, mientras que la academia apoya la generación de evidencia y el entrenamiento especialista.

Los ecosistemas de pruebas internas vinculan hardware, reactivos y análisis en la nube, creando flujos de consumibles recurrentes de alto margen. Los propietarios corporativos explotan descuentos por volumen para equipar cada sitio con módulos integrados de hematología, química y análisis de orina, estandarizando protocolos en toda la red. Las superposiciones de teleconsulta permiten a los especialistas revisar datos en vivo, ampliando el alcance geográfico sin expansión física.

Análisis Geográfico

Inglaterra, especialmente el Sureste, ancla los ingresos de animales de compañía, reflejando la densidad de propietarios de mascotas y el fuerte ingreso disponible. Escocia enfatiza los servicios ganaderos; su nueva escuela veterinaria aborda las brechas crónicas de fuerza laboral y fomenta la investigación en medicina de animales de alimento. Gales se concentra en programas de ovejas financiados bajo esquemas de seguimiento de enfermedades endémicas, mientras que Irlanda del Norte lidia con riesgos de suministro vinculados al Brexit porque el 85% de sus medicamentos para animales están registrados en Gran Bretaña. Las regiones rurales a nivel nacional enfrentan escaseces de clínicos que limitan los servicios de animales grandes a pesar del aumento de la demanda. Los grupos urbanos se benefician de la consolidación corporativa, habilitando suites de resonancia magnética y centros de emergencia de 24 horas, aunque las disparidades de precios se amplían entre ciudad y campo.

Las fronteras marinas naturales de la nación insular ayudan a la bioseguridad pero complican la logística cuando surgen brotes, necesitando controles de importación rápidos, como se evidenció después de las detecciones de fiebre aftosa húngara en 2024. Los estrés climáticos golpean primero a los condados del sur, alargando las temporadas de parásitos e impulsando ciclos de vacunación más tempranos, mientras que las áreas del norte abordan problemas respiratorios en condiciones más frías y húmedas.

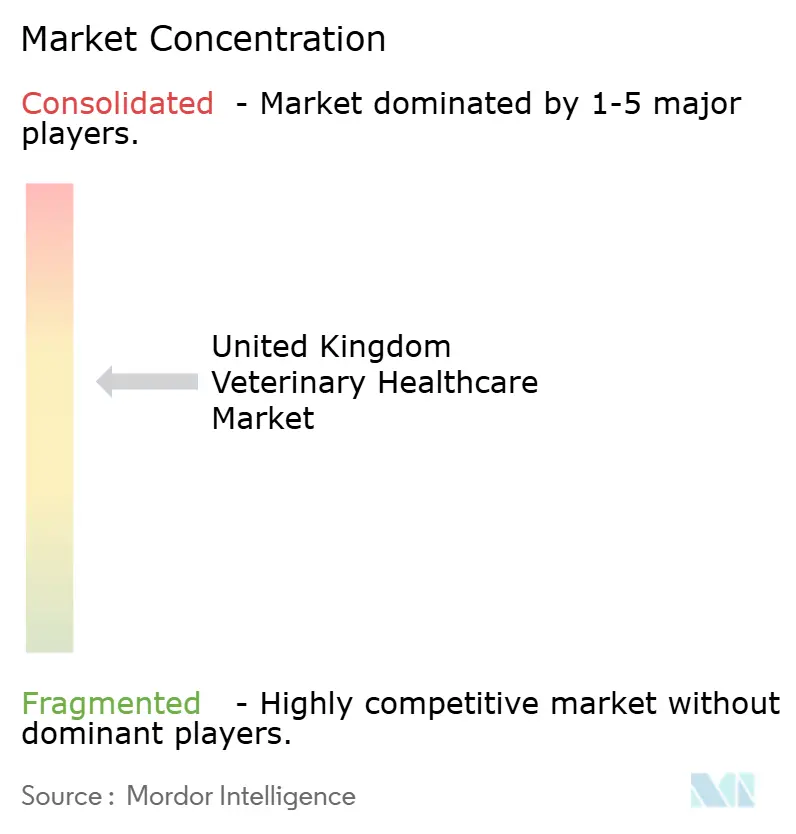

Panorama Competitivo

El mercado está moderadamente consolidado. CVS Group, IVC Evidensia, Pets at Home y Linnaeus de Mars Petcare dominan la propiedad de práctica corporativa, dándoles apalancamiento en adquisiciones y despliegue tecnológico. Mars profundizó su red de referencia en julio de 2025 vía Linnaeus, combinando especialistas en oncología, neurología y cardiología bajo un paraguas.

CVS invirtió en software de triaje de IA y una farmacia de entrega a domicilio, reforzando una experiencia de cliente sin costuras. IVC Evidensia pilota clínicas móviles para alcanzar zonas rurales desatendidas. Los gigantes de diagnósticos Zoetis e IDEXX se asocian con cadenas corporativas para integrar analizadores propietarios, asegurando ingresos de reactivos y suscripciones de datos.

Los reguladores intervienen para mantener los precios bajo control. La investigación en curso de la CMA podría obligar a divulgaciones de tarifas transparentes y opciones de prescripción genéricas, potencialmente remodelando los modelos de ingresos. Mientras tanto, los jugadores farmacéuticos se extienden a servicios: el marketing de BRAVECTO de MSD acopla el producto con educación de práctica, y Elanco se alinea con Medgene en vacunas H5N1 posicionadas para el lanzamiento en Reino Unido.

Líderes de la Industria de Atención Sanitaria Veterinaria del Reino Unido

Boehringer Ingelheim

MSD Animal Health

Virbac Corporation

Ceva Santé Animale

Elanco Animal Health

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: Mars Petcare completó su adquisición de Linnaeus Group, añadiendo cinco centros de referencia y 82 sitios de primera opinión a su red del Reino Unido y profundizando la integración vertical a través del panorama de servicios veterinarios del país.

- Junio 2025: Zoetis introdujo el módulo de citología AI Masses para el analizador Vetscan Imagyst a nivel nacional, dando a las clínicas del Reino Unido interpretación de láminas en tiempo real y acelerando el cambio hacia diagnósticos habilitados por IA en el punto de atención.

- Abril 2025: La Dirección de Medicinas Veterinarias autorizó el último BRAVECTO masticable de MSD Animal Health para el control de parásitos caninos.

- Abril 2025: La Dirección de Medicinas Veterinarias autorizó el último BRAVECTO masticable de MSD Animal Health, extendiendo la protección oral contra parásitos de 12 semanas para perros y ampliando las opciones de tratamiento para profesionales de animales de compañía del Reino Unido.

- Enero 2025: Las Regulaciones actualizadas de Medicinas Veterinarias (Enmienda etc.) eliminaron las renovaciones de autorización de comercialización y fortalecieron las reglas de farmacovigilancia, modernizando la supervisión de todos los productos de salud animal vendidos en el Reino Unido.

- Enero 2025: Merck Animal Health obtuvo derechos globales de la marca parasiticida VECOXAN, reforzando su línea de salud de rumiantes en el Reino Unido.

Alcance del Informe del Mercado de Atención Sanitaria Veterinaria del Reino Unido

Según el alcance del informe, la atención sanitaria veterinaria puede definirse como la ciencia asociada con el diagnóstico, tratamiento y prevención de enfermedades animales. La creciente importancia de la producción de animales de ganado está generando crecimiento en el mercado de atención sanitaria veterinaria. El mercado de atención sanitaria veterinaria del Reino Unido está segmentado por producto y tipo de animal. El segmento de producto está además segmentado en terapéuticos y diagnósticos. El segmento de terapéuticos está además segmentado en vacunas, parasiticidas, anti-infecciosos, aditivos alimentarios médicos, y otros terapéuticos, mientras que el segmento de diagnósticos está dividido en pruebas inmunodiagnósticas, diagnósticos moleculares, imagenología diagnóstica, química clínica, y otros diagnósticos. El segmento de tipo de animal está además dividido en perros y gatos, caballos, rumiantes, cerdos, aves de corral, y otros animales. El informe ofrece el valor (USD) para los segmentos mencionados.

| Terapéuticos | Vacunas |

| Parasiticidas | |

| Anti-infecciosos | |

| Aditivos Alimentarios Médicos | |

| Otros Terapéuticos | |

| Diagnósticos | Pruebas Inmunodiagnósticas |

| Diagnósticos Moleculares | |

| Imagenología Diagnóstica | |

| Química Clínica | |

| Otros Diagnósticos |

| Perros y Gatos |

| Caballos |

| Rumiantes |

| Cerdos |

| Aves de Corral |

| Otros Tipos de Animales |

| Oral |

| Parenteral |

| Tópica |

| Otras Vías de Administración |

| Hospitales y Clínicas Veterinarias |

| Laboratorios de Referencia |

| Entornos de Pruebas en Punto de Atención / Internas |

| Institutos Académicos y de Investigación |

| Por Producto | Terapéuticos | Vacunas |

| Parasiticidas | ||

| Anti-infecciosos | ||

| Aditivos Alimentarios Médicos | ||

| Otros Terapéuticos | ||

| Diagnósticos | Pruebas Inmunodiagnósticas | |

| Diagnósticos Moleculares | ||

| Imagenología Diagnóstica | ||

| Química Clínica | ||

| Otros Diagnósticos | ||

| Por Tipo de Animal | Perros y Gatos | |

| Caballos | ||

| Rumiantes | ||

| Cerdos | ||

| Aves de Corral | ||

| Otros Tipos de Animales | ||

| Por Vía de Administración | Oral | |

| Parenteral | ||

| Tópica | ||

| Otras Vías de Administración | ||

| Por Usuario Final | Hospitales y Clínicas Veterinarias | |

| Laboratorios de Referencia | ||

| Entornos de Pruebas en Punto de Atención / Internas | ||

| Institutos Académicos y de Investigación | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de atención sanitaria veterinaria del Reino Unido en 2025?

Está valorado en USD 3,38 mil millones, con una CAGR del 7,45% proyectada hasta 2030.

¿Qué categoría de producto se está expandiendo más rápido?

Los diagnósticos registran el crecimiento más alto con una CAGR del 7,67%, superando a los terapéuticos.

¿Por qué está aumentando rápidamente el gasto en salud avícola?

La vigilancia sostenida de gripe aviar y las reglas de bioseguridad más estrictas impulsan el crecimiento del segmento avícola con una CAGR del 8,01%.

¿Qué está impulsando el cambio hacia las pruebas en punto de atención en las clínicas?

Los analizadores compactos entregan resultados de calidad de laboratorio en minutos, mejorando la velocidad de tratamiento y la satisfacción del cliente mientras generan ingresos recurrentes de consumibles.

¿Cómo está afectando la consolidación los precios de los servicios veterinarios?

La propiedad de práctica corporativa cerca del 60% atrae el escrutinio de la CMA a medida que aumentan las tarifas, creando llamados a una mayor transparencia.

Última actualización de la página el: